高管学术经历、股权融资与企业创新

高艳慧,樊香荣,潘颖雯

(西安工程大学 管理学院,陕西 西安 710048)

近年来,随着国家鼓励科研人员投身到企业一系列政策的相继出台,如:①2019年人社部印发《人力资源社会保障部关于进一步支持和鼓励事业单位科研人员创新创业的指导意见》,就进一步支持和鼓励高校、科研院所等事业单位聘用在专业技术岗位上的科研人员提出了若干指导意见;②2020年在京召开的“十四五”规划中提到要坚持创新驱动发展战略,就要激发人才创新活力,注重研发创新人才引进、人才补贴等工作,促进各类创新要素向企业集聚,越来越多的高校、科研院所的知识分子开始活跃在商业的舞台上,很多已经进入上市公司领导层,成为上市公司的中坚力量。事实上,早在上世纪90年代,便有大批政府官员“弃政从商”和知识分子“弃文从商”,先后掀起了3次下海经商热潮,形成了我国经济发展过程中独有的“文人下海”现象[1]。

与此同时,面对新一次的“文人下海”热潮,学术界也越来越关注高管学术经历对企业经济活动的影响,尤其是高管学术经历对企业创新的影响,现有研究已从权利及声望网络[2]、内外社会资本[3]、人力资本[4]、企业负债水平[5]、政治关联[6]等多种不同角度讨论了高管学术经历对企业创新的影响,且这些研究大多认为学术经历使高管具备了创新思维与创新意识,具有较为强烈的研发动机,有利于企业进行创新活动。从已有高管学术经历对企业创新的影响研究来看,尚未有学者从外部融资方面探讨高管学术经历对企业创新的内在机理。而事实上,外部融资是直接影响到企业研发投入的重要因素之一[7],而融资难、融资贵也是大部分企业所面临的较为突出的问题。那么,学术高管是否会由于其严谨、声望良好等向投资者传递的利好信号促进了外部融资进而影响到企业创新,这为笔者探讨高管学术经历对企业创新内在机理的研究提供了一条新的探索路径。

综上所述,笔者将基于信息不对称理论,从融资视角切入分析高管学术经历对企业创新的内在机理。主要回答以下几个问题:①高管学术经历能否影响企业的外部融资环境;②高管学术经历能否通过帮助企业获得更多的外部融资,进而影响到企业的创新投入;③高管学术经历影响企业的外部融资环境的过程是否受到业绩变化的影响。笔者以我国A股上市公司的数据为样本进行研究并回答了上述问题。

1 理论分析与研究假设

在经济加速转型的趋势之下,相较于国内传统企业习惯于通过债权方式进行融资,创新型企业越来越需要股权融资来实现企业发展所需的大量资金需求,股权融资已然成为创新型企业发展的必经路径;笔者在外部融资方式上重点考察了股权融资的影响。

1.1 高管学术经历对企业创新的内在机理:股权融资的中介作用

高管学术经历可以提高企业的创新投入。一方面,学术经历使得高管具备了一定的创新思维和强烈的创新意识,更愿意承担风险,因此会倾向于加大企业的创新投入来支持具有高风险性的企业创新活动。另一方面,学术高管可以利用知识深度在研发投资上提供专业的咨询意见,遏制管理层的短视行为,利用高管话语权加大创新投入力度。

高管学术经历可以帮助企业获得外部股权融资。一方面,早年经历过严格的学术训练使得学术型高管具有审慎的逻辑思维,在行为上更自律,面对会计信息披露时更注重披露标准和信息质量[8-9],使得投资者获得及时、可靠、可理解的会计信息,大大减少企业与外部利益相关者间的信息不对称问题;另一方面,学者本身具有的正面的声誉和形象,进入公司高管团队后可以向外界传递良好的投资信号,有利于企业的外部股权融资活动。

外部股权融资可以促进企业的研发投入。刘端等[10]和王靖宇等[11]均发现企业对外部融资的依赖性表现在更倾向以股权融资的方式为创新活动提供资金支持。大多学者也认为外部股权融资对研发投入有着积极的促进作用[12-13]。可知,外部股权融资是影响企业研发投入的重要因素之一,企业获得的外部股权融资越多,其创新投入水平越大。

综上所述,高管学术经历在一定程度提升了企业获得股权融资的可能性,进而影响企业的创新投入水平。由此,提出假设H1:股权融资在高管学术经历影响创新投入过程中起中介作用。

1.2 业绩变化对股权融资中介作用的调节作用

业绩作为公司综合评价内容的指标之一,是上市公司综合实力的集中体现,关系到企业是否能获得更多的外部资金来源。程佳璐等[14]证实了业绩波动与商业信用融资之间具有负相关关系。因此,当业绩下降甚至亏损时,投资者难以获得信心,从而加大股权融资难度。由于学术高管信誉担保机制的存在,可能会重拾投资者的信心,加大公司获得融资的可能性。而业绩上升向外部释放良好的投资信号,可以吸引更多的投资者,使股权融资进行地更加顺利,同时由于业绩上升时释放的投资信号可能对学术高管的声誉信号产生替代或掩饰作用,使高管学术经历对股权融资的促进作用不明显。由此分析,业绩变化在高管学术经历影响融资的过程中起到了调节作用,具体提出假设H2:与业绩上升时相比,业绩下降时高管学术经历与股权融资之间的正向作用更为显著。

2 数据来源与研究设计

2.1 样本与数据来源

以我国2008—2018年A股上市公司数据作为研究样本,企业数据来自国泰安(CSMAR)数据库,运用 Excel整理基础数据,并通过 Stata16.0 进行回归分析。对样本进行了如下处理:①剔除金融行业资料;②剔除ST和*ST的企业;③剔除数据存在缺失的样本;④为消除极端值对实证结果产生偏差,对所有连续变量进行上下1%的 Winsorize 处理。

2.2 变量测量

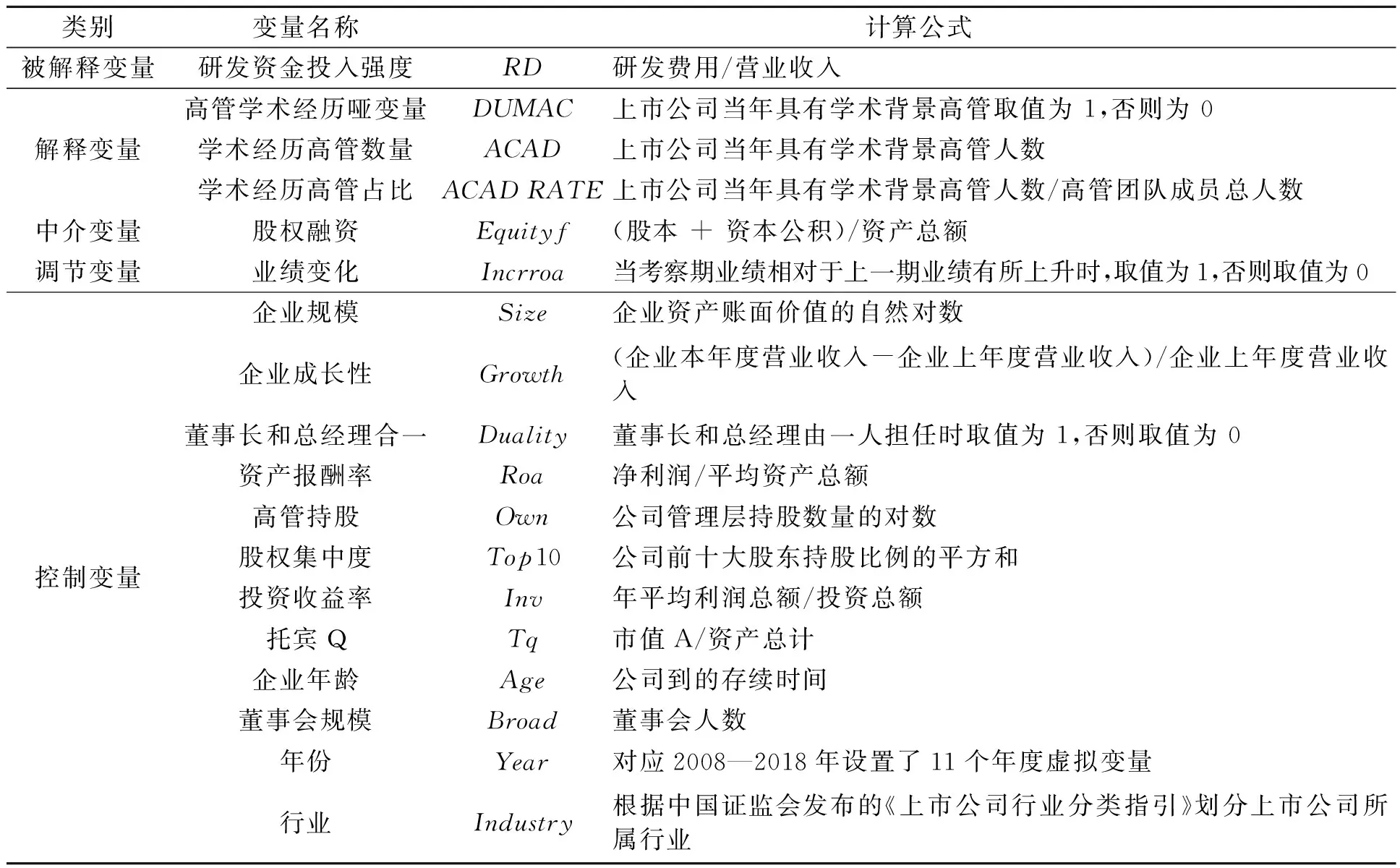

被解释变量:企业创新(RD)。借鉴黄灿文献[4]的研究,从研发资金投入强度方面衡量我国上市企业的创新水平,即研发费用/营业收入。

解释变量:高管学术经历(academic)。将高管团队成员具有高校任教、科研机构任职、协会从事研究的任一背景或混合背景定义为具有高管学术经历。参照刘金山等[15]的研究,设置测量高管学术经历的指标如下:高管团队学术经历哑变量(DUMAC)、学术经历高管数量(ACAD)、学术经历高管占比(ACADRATE)。

中介变量:股权融资(equityf)。借鉴杨帆等[16]的研究,以股本与资本公积之和与资产总额的比值来衡量股权融资量。

调节变量:业绩变化(incrroa)。业绩变量度量方式主要包括总资产收益率(Roa)和净资产收益率(Roe),因研究对象是公司整体业绩变化,故借鉴黄贤环等[17]的研究先采用总资产报酬率(Roa)来衡量业绩,当考察期业绩相对于上一期业绩有所上升时业绩变化取值为1,否则取值为0。

控制变量:参照已有研究,选取已有文献中对公司治理有关的主要因素作为控制变量,本研究相应的计量方式如表1所示。

2.3 模型构建

(1)为检验股权融资在高管学术经历与企业创新之间的中介作用,采用温忠麟等[18]的中介效应检验方法构建了模型(1)~(3),对应假设H1:

RD=β0+β1Academic+β2Controls+

β3Industry+β4Year+ε

(1)

表1 变量定义

Equityf=β0+β1Academic+β2Controls+

β3Industry+β4Year+ε

(2)

RD=β0+β1Academic+β2Equityf+β3Controls+

β4Industry+β5Year+ε

(3)

式中:Academic为高管学术经历的3个代理变量,β0为截距项,i表示所属企业,βi为各变量对应的估计系数,ε为随机扰动项。

(2)为检验业绩变化对高管学术经历与股权融资之间关系的前半路径的调节,构建了模型(4)~(5)。当模型(4)中乘积项β2的系数显著且模型(5)中股权融资(Equityf)β2的系数显著时,说明有调节的中介效应模型中前半路径的调节是存在的,对应假设H2:

Equityf=β0+β1Academic+β2Academic*Incrroa+

β3Incrroa+β4Controls+

β5Industry+β6Year+ε

(4)

RD=β0+β1Academic+β2Equityf+

β3Academic*Incrroa+β4Incrroa+

β5Controls+β6Industry+β7Year+ε

(5)

3 实证分析

3.1 描述性统计

主要变量的分布情况如表2所示,可知具有学术经历高管的观测值总计为9 157个,约占总样本的37.46%。从变动趋势来看,具有学术经历高管数量及其占比变动大体呈逐步上升趋势,符合前面提到的越来越多的高校、科研院所的知识分子进入到上市公司领导层的结论。从中介变量和因变量描述性统计来看:股权融资的最小值为0.051,最大值为1.146,表明样本企业均在不同程度上进行了股权融资;RD均值为0.065,表明在样本中,企业创新投入占企业总资产的平均比重为0.065%,可知我国企业研发投入水平整体较低。

表2 描述性分析表

3.2 主变量的回归结果分析

3.2.1 股权融资的中介作用

回归结果如表3所示,可知:①学术经历高管虚拟变量(DUMAC)对企业创新在1%的水平上显著为正;②学术高管虚拟变量对股权融资,以及中介变量股权融资对企业创新均在1%的水平上显著为正,说明股权融资的中介效应存在;③企业创新的系数为0.006,在1%的水平上显著,所以该中介效应属于部分中介效应;④学术经历高管数量(ACAD)组与学术经历高管占比(ACADRATE)组与学术经历高管虚拟变量组大体相一致,验证了假设1;⑤Sobel Z检验结果分别为9.754、7.907和6.644,均通过了1%的显著性检验,表明高管学术经历有利于企业的外部股权融资,促进了企业的创新投入力度。

表3 高管学术经历、股权融资、企业创新的回归结果

3.2.2 业绩变化的调节作用

业绩变化的调节作用结果如表4所示,学术经历高管虚拟变量组中,交乘项DUMAC*Incrroa系数为-0.014,在1%的水平下显著;Equityf的系数为0.033,在1%的水平下显著,可知:在业绩下降的企业中,高管学术经历促进企业融资的作用更强,进一步促进了企业研发投入,假设2得到验证。学术经历高管数量、占比组的结果类似,均验证了假设2。

表4 业绩变化的调节作用回归结果

3.3 异质性研究

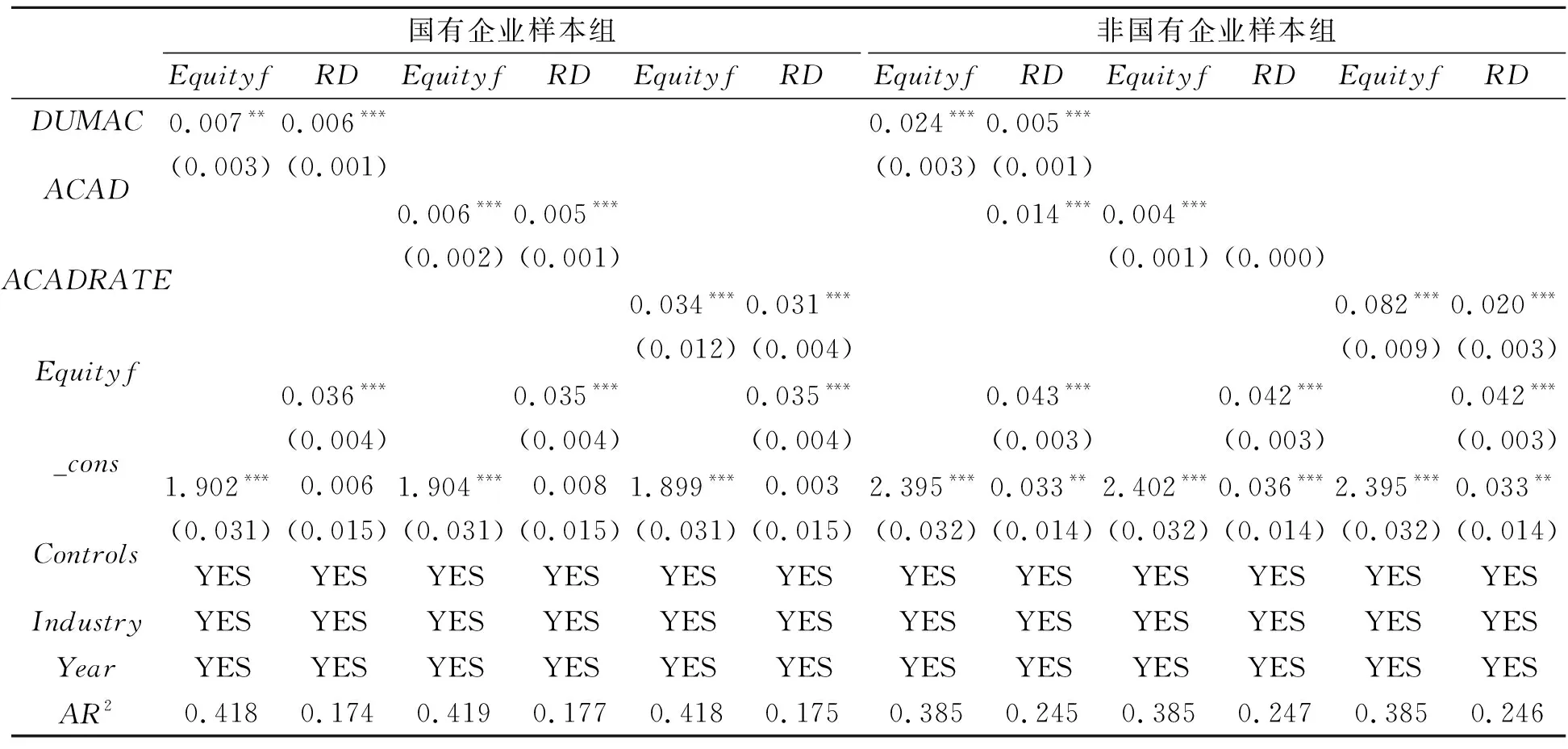

3.3.1 按照产权性质分组检验

分组检验结果如表5所示,可知:高管学术经历通过促进企业股权融资来促进企业创新投入的影响机制在两种产权性质下都发挥了一定程度的正向作用,但在非国有企业中更加明显。这可能因为国有企业预算软约束的存在,其股权融资的获取受高管学术经历的影响较低,而对于不具备上述优势的民营企业等,则会更多的利用高管学术经历的个体特征信任来帮助企业获取外部股权融资。

表5 股权融资的中介效应按照产权性质分组检验结果

3.4 稳健性检验

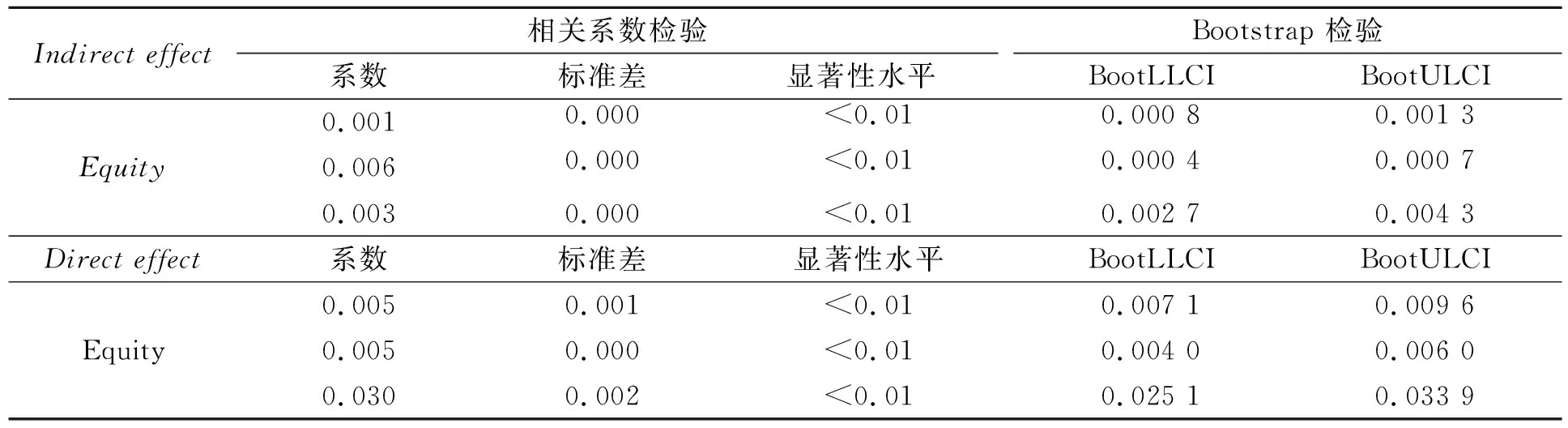

3.4.1 对于传导路径进行 Bootstrap 检验

对于传导路径的检验结果如表6所示。有观点认为如果变量属于非正态分布,那么Sobel检验可能存在局限,笔者借鉴温忠麟等[18]的方法对路径分析进行 Bootstrap检验。股权融资的中介效应区间与直接效应区间均不包含0,与Sobel检验结果一致,证明路径检验结果可信。

表6 股权融资传导路径Boostrap 检验结果

4 结论

以我国2008—2018年A股上市公司为研究样本,通过建立高管学术经历—股权融资—创新投入这条影响路径来探讨高管学术经历对企业创新的内在机理。通过实证研究发现:①企业融资在高管学术经历与创新投入之间起到了部分中介作用,同时这种关系还受到业绩变化的影响,表现为与业绩上升时相比,业绩下降时高管学术经历与融资之间的正向作用更为显著;②相较于国有企业,高管学术经历通过促进企业股权融资来促进企业创新投入的影响机制在非国有企业中更加明显。从而,我们得到以下结论:

(1)建立高管学术经历—股权融资—企业创新的影响路径,在影响机制上具有较大的创新价值和创新意义,对探索管理层能力发挥治理作用以及后续探讨企业创新的内在机理具有一定的参考作用。

(2)对企业来说,尤其是融资比较难的非国有企业,应该更加重视学术高管这类高素质人才的公司治理作用,他们不仅能够提高企业的创新积极性,还能通过向外部投资者释放良好的投资信号,缓解投资者与企业之间的信息不对称,提高企业外部股权融资的可能性;对政府来说,应进一步促进科研人员创业“下海”,发挥学术高管的公司治理作用,提高创新水平。