经济企稳之路

廖宗魁

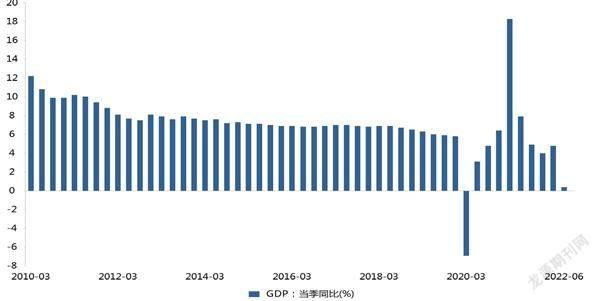

上半年,中国经济实现2.5%的增长,过程可谓一波三折。一季度经济平稳开局,GDP同比增长4.8%,但二季度受到疫情等诸多超预期因素的冲击,GDP实现同比增长0.4%。

具体来看,4月份主要经济指标出现较大的下跌,随后在政策及时发力的作用下,5月份经济降幅收窄,6月份经济企稳回升。

正如国家统计局所指,“一系列扎实稳住经济政策成效明显,我国经济克服超预期因素不利影响,呈现企稳回升态势,尤其是二季度实现了经济正增长,稳住了经济大盘,成绩来之不易。”

经济各部门受疫情的冲击各不相同,而且疫后恢复的速度也存在一定的差异。从需求“三驾马车”的角度看,出口的修复最快,已经回到疫情前的水平,成为二季度经济的压舱石;在稳增长政策的推动下,投资得到一定程度的恢复,尤其是基建投资快速增长,对其他投资形成有效对冲;消费受疫情的冲击最大,近期虽然有所恢复,但仍明显低于疫情前水平。

目前外部不稳定、不确定因素明显增加,国内疫情影响还没有完全消除,需求收缩与供给冲击交织,结构性矛盾和周期性问题叠加,市场主体经营仍比较困难,经济持续恢复基础并不稳固,仍需要稳增长政策进一步发力。

7月13日,国务院常务会议要求多措并举扩消费。“消费是最终需求,扩消费既有利于提升群众生活水平,又能带动就业、投资和产业升级。要注重用市场化、可持续办法扩大消费,更好地发挥消费对经济增长的主拉动作用,满足群众需求。”

从产业的角度看,疫情对服务业的冲击要大于工业,农业受到的影响最小。二季度第一产业增加值同比增长4.4%,仅比一季度下降1.6个百分点;二季度第二产业增加值同比增长0.9%,比一季度下降了4.9个百分点;二季度第三产业增加值同比下滑0.4%,比一季度下降4.4个百分点。

从需求的“三驾马车”看,出口的疫后恢复较快,基本上已经恢复到了一季度的水平,是二季度整体经济实现正增长的关键支撑。

6月份出口(美元计价)同比增长17.9%,比4月份的低谷大幅回升了14个百分点,实现贸易顺差979.4亿美元,创出单月历史新高。从对GDP增长的拉动看,净出口对二季度经济的拉动最大。二季度受疫情冲击影响,最终消费支出向下拉动当季经济0.9个百分点,资本形成总额拉动当季经济增长0.3个百分点,货物和服务净出口拉动当季经济增长1.1个百分点。

海关总署新闻发言人、统计分析司司长李魁文7月13日指出,5月份以来,随着国内疫情防控形势总体向好,各项稳增长政策效应逐渐显现,外贸企业复工复产有序推进,特别是长三角等地区进出口快速恢复,带动全国外贸整体增速明显回升。5月份,长三角、珠三角、东北地区进出口同比分别增长4.8%、2.8%和12.2%,6月份增速进一步回升到14.9%、6.4%、12.8%。

申万宏源证券认为,出口走强的原因从5月暂时性的集中交付,转为可持续性更强的先进制造产业链的迅速唤醒。全球能源供给紧张撕扯各国产业链的背景下,仍是中国对其他出口经济体形成替代。

整体来看,二季度消费受疫情的冲击最大,对经济的拖累也最明显。不过,5-6月份消费的恢复在逐步加速。

国家统计局数据显示,二季度,社会消费品零售总额同比下降4.6%。其中,4月份社会消费品零售总额同比下降11.1%;5月份降幅收窄至6.7%;6月份由降转升,同比增长3.1%。

疫情对不同的消费类型的冲击也存在很大差异。第一类是生活必需品,如粮油食品、药品。其需求非常稳定,而且供给得到防疫政策的优先保障,整体几乎不受疫情的影响,疫情期间几乎没有损失,目前增速也很稳定。

第二类是供给受疫情强烈抑制,但需求相对稳定或有政策刺激支持,比如汽车。这类消费受供给约束的影响,在疫情期间跌得比较深,但随着疫情得到有效控制,供给快速恢复,而且需求在政策刺激下进一步提升,导致短期恢复也比较快,甚至已经超过了疫情前的水平。4月底以來的A股反弹行情中,涨幅最好的就是汽车板块。

第三类则是接触性消费,比如服装、餐饮等。疫情使得接触性消费大大受到抑制,疫情期间跌幅比较深。目前疫情逐步缓和,但依然存在一些零星的散发,接触性消费仍无法全面恢复。这类消费未来的恢复程度完全取决于疫情的情况,可能是一个缓慢恢复的过程。

第四类是地产链消费,比如装潢、家具、家电等。由于受到地产下滑和疫情的双重冲击,此前跌幅也较深。虽然疫情有所缓和,但地产销售能否恢复仍存在较大的不确定性,导致地产链消费的恢复会比较复杂和困难。

中信证券认为,二季度居民预期转弱,消费结构仍呈现明显的疫情特点。居民消费支出增速显著弱于居民可支配收入增速,显示居民对未来的预期转弱,进一步增加了储蓄,这也是二季度失业率整体处于高位的侧面反映。

6月份,全国城镇调查失业率为5.5%,比5月份下降了0.4个百分点;但16-24岁人口调查失业率仍高达19.3%,就业压力依然不小。

6月经济的一大亮点就是,低迷多时的地产销售出现了一定程度的改善。

6月单月商品房销售面积同比下降18.3%,降幅比上月收窄了13.5个百分点。从高频数据看,一二线城市改善较为明显,三线改善幅度相对温和。

浙商证券认为,一方面疫情渐去经济生活逐渐回归常态化,看房买房场景回归,疫情期间挤压的需求得以释放助力6月地产销售的反弹。另一方面,5月首套房贷利率、5年期LPR两大利率调降对地产销售起到提振作用。

不过,地产销售回暖的持续性仍需进一步观察。从30个大中城市的数据看,7月上半月地产销售同比下滑-41%,比6月份出现了较大的回落,这说明当前地产改善的基础仍不牢固。

地产投资仍在进一步下行。1-6月地产投资同比下降5.4%,降幅比1-5月份扩大1.4个百分点。

浙商证券认为,近期银行的断贷、停贷压力对地产企业现金流产生明显压力,如果停贷压力持续发酵可能影响销售增速的修复。

随着疫情的逐步缓和以及稳增长政策的大力支持,经济持续的修复是确定性事件。那么,接下来投资者更为关心的是,下半年经济能修复到多高?

华创证券预计,下半年经济增长在5%-5.5%左右。以2020年四季度6.4%的GDP增长作为参考,其背后的支撑是社会销售品零售增速恢复至4.7%的高位,出口、地产销售面积、固定资产投资和一般公共预算支出增速均超过了10%。展望下半年,除了出行可能会好于2020年四季度外,其他几大需求可能都会弱于2020年四季度。

申万宏源证券认为,下半年消费持续恢复而斜率趋缓,基建发力预计延续至四季度,预计将共同推动GDP增长上行至5.7%左右。这一增长态势已经是稳增长与优化结构、稳定长期预期之间相当理想的平衡状态。

中信证券判断,目前经济恢复的基础还不牢固,下半年还需要增量稳增长措施呵护,需要财政、金融政策改革创新。下半年经济的高度关键取决于地产产业链的恢复程度,预计下半年GDP 可实现6%左右的中高增速。