千亿贝壳回港,彭永东如何“守业”?

鲍有斌

国内最大的房产交易和服务平台贝壳(KE.NYSE,02423.HK)2022年5月11日完成在港交所挂牌,当日收涨2.5%,股价30.75港元/股。

2020年8月13日,贝壳在纽交所完成IPO ;2022 年4 月21 日,贝壳被美国证券交易委员会(SEC)列入基于《外国公司问责法案》(HFCAA)的认定名单,未来有可能被摘牌。

贝壳表示,一直积极寻求可能的解决方案,最大程度地保护股东的利益。此番贝壳以“双重主要上市+介绍上市”的方式登陆港交所,也是备选方案之一。

双重主要上市,是指两个市场均为主要上市地,即使在其中一个交易所摘牌,也不影响在另一交易所的上市地位。介绍上市的主要特征则是,公司不需要向公众投资者发售股份、筹集资金,程序简化,前后大约一周时间就能完成;由于不涉及融资,比较适合现金流充裕的企业。

截至2021 年底,贝壳资产负债率大约为33%,还拥有现金及现金等价物、受限资金、短期投资总计561亿元,对资金并不渴求。和不少互联网明星公司上市时还在亏损相比,贝壳在美股上市前就实现盈利,近年虽出现亏损,但数额有限。

此次登陆港股,贝壳的保荐人是高盛(亚洲)和中金香港。贝壳登陆美股时,主承销商除了高盛,还有华兴资本、摩根士丹利、JP摩根。

2001年9月,左晖创立链家,布局线下房地产中介业务。2014年,链家网成立,开始战略布局线上。2018年4月,贝壳找房平台上线,保留链家作为自营业务,以平台模式推出加盟品牌德佑,吸引各地中介机构品牌入驻。

自此,贝壳各板块分工初步形成:贝壳找房做线上平台;链家主攻一线、新一线城市;德佑主攻二三线市场。近年,贝壳还拓展了金融、家装等新业务。市场也有声音认为,贝壳既做平台,又有自营,在资源分配上存在偏袒自家的可能。

贝壳集团的融资也分成两个阶段,即链家阶段和新贝壳阶段。

链家从2011年天使轮开始融资,至2017 年11 月D轮,前后融资7 轮,公开的融资金额累计接近130 亿元(表1)。知名机构鼎晖、经纬中国、高瓴资本、华兴资本等先后投资。

产业资本中,腾讯携手百度在2016 年4 月入局。而仅在2017 年,链家融资3 轮,先后获得万科(000002)和融创中国(01918.HK)投资。各类资本对其青睐程度可见一斑。

贝壳找房平台上线后,伴随着一系列的资产和股权置换陆续完成,2018 年其融资暂停一年,随后继续。

新贝壳在2019年完成D、D+轮融资,这两轮软银都下了重注,总计投资13.5亿美元。贝壳IPO前,外部机构股东中,软银持股占比10.2%,仅低于腾讯的12.3%,为第三大股东。

贝壳D+轮融资进入的机构股东中,还出现了碧桂园(02007.HK)的身影。如此一来,三大地产商万科、融创和碧桂园都成为贝壳股东。

贝壳美股IPO时以20 美元/ADS发行1.06 亿份ADS(1 份ADS相当于3 股普通股),募资21.2 亿美元,并在2020 年11 月,以58 美元/ADS增发4071 万份ADS,再度募资23.61亿美元,加上D、D+轮融资,这四次融资累计募集75.29 亿美元(表2),折合人民币大约490 億元。连同IPO前融资金额,贝壳从一二级资本市场的总融资或超过600 亿元,拿钱气势一点不亚于滴滴、美团(03690.HK)、快手(01024.HK)等明星互联网创业公司。

资料来源:企查查、招股书、Wind,新财富整理

至2022年5月9日收市,贝壳美股价格为11.37美元/ADS,即每股普通股3.79美元。贝壳披露,2018年12月D类优先股价格为3.8美元/股(表3)。换句话说,从贝壳D轮融资时进入的资本,累计约75亿美元(折合人民币约488亿元),若没有及时减持,恐怕已经被套。

数据来源:贝壳美股招股书

而之所以受到各路资本青睐,贝壳自有“秘笈”。

购房者多有这样的经历:在网上浏览房源信息时,看到心仪的房源,然而和中介联系发现,房源要么是已经出手,要么不存在,而中介迅速向用户推荐其他房源,因此获客,增加成交概率。房源信息真假与否,是中介行业的一大痛点。

贝壳核心竞争力之一就是“真”。2008年开始,贝壳投入大量资源构建楼盘字典,至2021年底,其楼盘字典涵盖2.57亿套房源信息。在信息基建上,贝壳也不惜血本,通过VR看房、VR带看等“黑科技”,让买家得以沉浸式互动看房。在这些数字化工具支撑下,“真信息”和“真体验”,逐渐成为房产中介行业必备的基础设施。

贝壳当前主推的品牌广告口号是“VR真房源,还是贝壳全”。“真”,是一方面,另一方面是“全”,就是多。这和贝壳ACN(Agent Cooperate Network)经纪合作网络模式息息相关。

房产经纪人作为撮合买方和卖方的中间人,完成交易后赚取佣金。房源信息是各家中介的核心机密,许多房源都是某中介独家代理,效率低下。

贝壳将卖房环节拆分为房源发布、VR/照片采集、房源备案、钥匙保管、房源维护;又将买房环节拆分为客户推荐、房源展示、撮合交易、文件准备、交易签约。各个环节可由不同经纪人完成,交易达成后,贝壳再把佣金切分,根据服务节点分配佣金。

贝壳ACN把房产买卖这种非标服务做成了流水线,把互相对立的经纪各方变成共赢方。虽然每次成交经纪人到手佣金变少,但成交效率大提升,总收入还是可以大幅增加。2019年贝壳平台超过70%二手房交易通过ACN跨店合作完成。

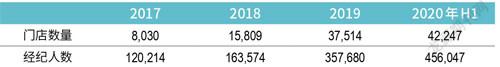

该逻辑也适合入驻门店。至2021年末,贝壳门店数超过5.1万家,同比增长8.7%,活跃门店数量超过4.5万家,同比增长4.4%。和2107年末主要是链家贡献大约8000家门店相比,现在的贝壳门店数量增加了5倍多,显示真实房源信息源源不断进入贝壳(表4)。

数据来源:贝壳美股招股书

红杉中国合伙人刘星曾这样评价贝壳,它是第一家把依赖重度服务的复杂交易进行数字化重构的公司,更厉害的是还成功实现了平台化。

截至2021 年末,贝壳的经纪人总数为45.45 万人,活跃经纪人总数为40.68万人,和上一年相比,略微下滑8%-9%,折射出地产中介从业者整体生存的艰难。

2021年,贝壳完成超过450万笔房产交易,即活跃经纪人平均完成超过11 笔交易。疫情叠加楼市调控,房产中介倒闭的不少,经纪人被迫转行者比比皆是,而贝壳活跃经纪人基本上平均每月都能“开单”。

贝壳成本的大头是经纪佣金。

2021 年,贝壳总佣金581 亿元,占总营收808亿元的比例为72%,即所有经纪人拿走大约七成,平台拿走三成。

这个抽佣比例和苹果应用商店APPStore的30%较为接近。

其中,外部佣金318 亿元,内部佣金263 亿元(图1),分别占佣金的55%、45%。而在2017 年,贝壳外部佣金为9.3亿元,内部佣金为156.6亿元,内部占比达9成以上。贝壳做平台后,相当于再造了一个新“链家”。

数据来源:Wind,新财富整理

当前贝壳平台全部活跃门店为4.5万家,其中,链家活跃门店6900家,即外部活跃门店大约3.8万家。

贝壳2021年总佣金为581亿元,每名活跃经纪人收益约14.3万元。

和佣金相比,贝壳门店费用(38亿元)和市场销售费用(43亿元)占营收比例分别为4.8%、5.3%,只占成本很少部分。事实上,38亿元仅仅是贝壳链家自营门店的运营费用,其他加盟商自己承担门店费用。

根据CIC报告,中国居住市场(包括新盘、二手房或存量房、租房)总体规模从2014年的9.7万亿元增长至2019年的22.3萬亿元,复合年增长率(CAGR)为16.1%,是增量市场;2019 至2024 年CAGR预计为6.6%,进入存量市场阶段;尤其是新楼盘,CAGR或从17.5%雪崩式下滑至2.3%(图2)。

资料来源:CIC、贝壳招股书

二手房和租房市场CAGR仍保持两位数以上增长,尤其是二手房逐渐缩小与新房市场的差距,2014 年二者总成交金额(Gross TransactionValue,GTV)比值为2.4:1,预计至2024年为1.3:1。

2022年4月开始,各地楼市调控陆续有所松动,但在“房住不炒”大背下,完全放开也不现实。作为国内最大房产中介,贝壳也难以独善其身。

按总交易额计算,贝壳是中国最大的房产交易和服务平台。2020年,贝壳GTV约3.5万亿元,2021年增长10%,到3.85万亿元。

各地统计局数据显示,一线城市北京、上海、广州的2021年商品房销售金额分别是4117亿元、6789亿元、4668 亿元,合计1.56 万亿元。贝壳交易量大约是北上广楼市商品房成交总额的大约2.5倍。

还可以换一种视角看贝壳的GTV。买房是低频需求,至2021年末,贝壳移动端月度活跃用户为3700万人,和纯电商平台动辄几亿月活用户不可相提并论,但楼市的高客单价,让贝壳交易额轻松超过京东(3.3万亿元)、拼多多(2.4万亿元)等,仅次于阿里巴巴(8 万亿元),成为国内第二大交易平台。

不过,高增速正在消失。2019、2020 年,贝壳平台GTV增长率分别为85%、65%。到了2021 年,贝壳GTV仅仅增长10%,大幅放缓。

2021年,中国商品房销售金额为18.2万亿元,同比增长4.8% ;以贝壳平台的交易额计,相当于拿走全国两成以上市场,增速高于全国平均水平一倍以上。

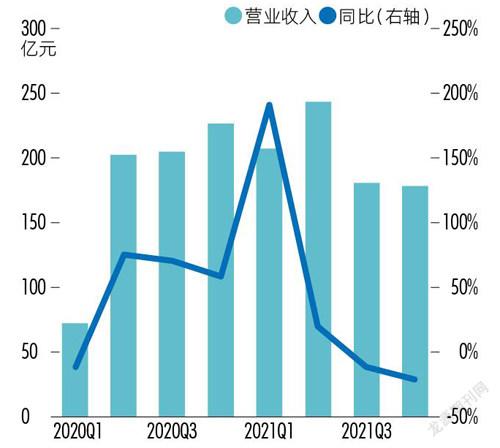

从营收规模看,2017至2021年,贝壳营收从255 亿元增长至808 亿元,其中2018、2019年增速分别高达61%、53%,而2021 年只有15%,明显放缓(图3)。

数据来源:Wind,新财富整理

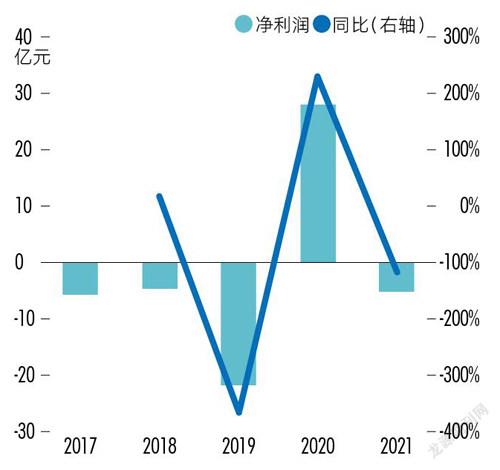

贝壳在2020年实现盈利约27.8亿元,但2021 年再次亏损5.24 亿元,未能保持稳定盈利状态(图4)。

数据来源:Wind,新财富整理

2021年贝壳全年营收增长14.6%,主要靠一、二季度拉动,三、四季度则下滑11.9%、21.6%( 图5)。从各趋势线综合来看,贝壳后续的保增长压力巨大。

数据来源:Wind,新财富整理

虽然平台交易规模持续增长,变现并不那么容易。如果用营收/总成交金额作为变现率来考察,则2017年至2021年贝壳变现率分别为2.52%、2.49%、2.16%、2.01%、2.1%(图6),呈现走低趋势。

数据来源:新财富整理

按照收入构成,贝壳2017 年至2019 年最大收入来源为二手房交易服务收入,2020年新房交易服务收入超过二手房;2021 年度,二手房、新房、新兴及其他三块业务收入分别为319.5 億元、464.7 亿元、23.3 亿元,占总营收807.5 亿元的比例分别为40%、57%、3%,新房收入占比超过二手房,这或许和地产商加快去库存、回笼资金有关。

2021年全年,贝壳新房业务交易额小幅增长16.31%至1.61万亿元,对应收入464.72亿元,同比增长22.5%。

如果用收入和交易额对比,则比值达到2.89%,可作为贝壳新房交易整体变现率。收入增长高于交易额增速,说明贝壳“提价”了。

事实也如此,2020年,其新房交易额大约为1.38万亿元,对应收入约379亿元,则变现率为2.75%,2021年大约提高0.14个百分点。开发商在回款压力下,或许也只能接受提价。

2021年贝壳3.85万亿元GTV中,二手房GTV占2.06 万亿元,比2020年的1.94 万亿元增加6.1%,远远低于上一年的近五成增幅,也低于整体GTV增速。这或许和各地陆续出台二手房“政府指导价”有关,同时房贷也收紧,审核周期长,放款慢,最终影响二手房交易量。

其2021 年二手房收入319.5 亿元,对应2.06 万亿元GTV,变现率为1.55% ;比新房交易变现率2.89%要低1.34个百分点。2021年四季度,其新房交易变现率已经达到3.17%,是二手房1.69%变现率近两倍。这意味着,在B端,贝壳相对地产开发商的议价能力在上升;而在C端,贝壳相对二手房交易散客的盈利能力则受大环境影响,遭到削弱。

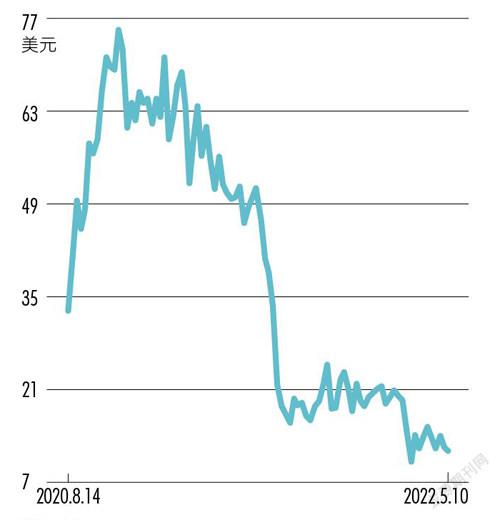

盈利不稳定,收入增长断崖式下滑,自然影响公司股价。至2022 年5月9日美股收市,贝壳股价收于11.37美元,和历史高点79.4 美元相比,回撤85%,整体市值回撤约860亿美元,折合人民币超过5000亿元(美元兑人民币以1:6.5计算,下同),和发行价20美元相比,接近腰斩(图7)。

数据来源:Wind

贝壳2021年报披露,腾讯通过旗下Morespark、Parallel Stellar、Tencent Mobility、Parallel Galaxy等附属实体拥有其4.108亿股A类普通股,占股11.5%,拥有3.6%投票权(表5)。

资料来源:贝壳美股招股书

贝壳未披露链家早期融资成本,不过在招股书中披露了从2017 年1月至2020 年6 月每股公允值变化情况(表6)。

数据来源:招股书,新财富整理(*A类普通股成本参考2017年1月贝壳每股公允价值)

其中,2017 年1 月,贝壳每股公允值为1.5 美元,腾讯2016 年4 月投资链家,若以1美元/股预估为持股成本,则6051万股A类普通股的购股成本是6051万美元。

2018 年12 月,贝壳与腾讯签署合作协议,腾讯向贝壳找房提供广告资源、市场营销和云服务,作为对价,贝壳向腾讯发行价值5亿美元的D类优先股。微信“九宫格”中,贝壳找房也占据了一个流量入口。

腾讯在贝壳D轮融资时投出8亿美元,接近该轮融资总额(16.34美元)近一半,是领投方;2019年9月,贝壳D+轮融资,腾讯再投资约1.66 亿美元,两次投资合计9.66亿美元。至D+轮时,腾讯总持股成本12.06亿美元,平均持股价格3.21美元/股。

贝壳美国IPO发行价为20美元/ADS,即每股普通股价格6.67美元,至IPO时,腾讯浮盈108%或13亿美元。

贝壳IPO后,腾讯持股数量增加至4.108 亿股,比IPO前增加大约3450 万股,即1150 万份ADS应该是在IPO时认购,这意味着IPO时腾讯再次投资约2.3 亿美元,总成本提高至14.36亿美元。

至2022年5月9日,腾讯持股贝壳市值大约15.58亿美元,勉强保本,收益和IPO时相比,缩水超过九成。

贝壳年报披露,软银旗下SVF II拥有贝壳2.19亿股A类普通股,占股6.1%,拥有1.9%投票权。软银在其D轮融资时投出4亿美元,并在D+轮以9.5亿美元领投,两轮共投资13.5亿美元,共获得3.13 亿股,平均持股成本为4.31美元/股。

至贝壳IPO时,软银持股市值20.87 亿美元,和持股成本13.5 亿美元相比,浮盈7.37亿美元或55%。从D轮至IPO,大约一年半时间,软银收益率不算低。

2021 年2 月解禁至2021 年末,贝壳股价波动较大,但多数时候在软银成本价以上。2021年报时,软银还持股2.19亿股,累计减持大约1亿股,应该已经拿回成本,剩余股份当可择机减持,时间更灵活。

高瓴(通过旗下HH PDII、HHSHL、HH SPR IX持股)多次投资贝壳。贝壳IPO前,高瓴持有的A类普通股6051 万股,应该是2017 年11 月链家D轮融资时获得,考虑到2017年9月末、12月末,贝壳公允值價格分别为每股2美元、2.1美元,以2美元价格作为成本估算,则高瓴A类普通股持股成本大约1.21亿美元。

贝壳后续数轮融资,高瓴没有缺席。贝壳IPO前,高瓴总计持有贝壳16126 万股,持股比例为5.3% ;总持股成本大约为4.75亿美元,每股平均持股价格2.95美元(表7)。

贝壳IPO时,高瓴账面浮盈126%,大约6亿美元。同时,高瓴继续以发行价认购约1500 万股,将持股数量提升至约1.76亿股,总持股成本5.75亿美元,应该是腾讯、软银后,贝壳的第三大“金主”。

2021年2月28日,高瓴资本持股比例为5%,尚未减持,彼时贝壳股价仍在高位60 美元以上。2022 年2 月15日,高瓴披露持有贝壳8909万股A类普通股,即减持约7200万股。

由于高瓴资本平均持股价格为3.28美元(9.84美元/ADS),贝壳股价低于此价格的时间并不多,因此,高瓴的减持节奏应较为从容。

贝壳IPO时,华兴资本持股约1.16 亿股,持股比例为3.8%,属于中小股东,不过因华兴资本掌门人包凡出任贝壳董事,因此,其持股明细也得以披露(表8)。

数据来源:招股书、新财富整理

华兴资本在贝壳B轮投资超2亿美元,随后两轮累计投资1.07亿美元,尤其D轮,只出资大约2000 万美元,折射其早中期投资风格。

最终,华兴资本对贝壳的总投资为31257 万美元,平均持股成本2.7美元/股,至贝壳IPO前收益大约为4.6 亿美元,收益率约为147%,比高瓴略高。

至贝壳IPO时,若以投资金额从高到低排序,则依次为软银、腾讯、高瓴资本、华兴资本,而投资收益率从高到低排序,则恰好完全颠倒,华兴资本>高瓴资本>腾讯>软银(表9)。

数据来源:新财富整理

华兴资本的实力还难以匹敌软银、高瓴和腾讯这三大超级PE,一个项目投资3亿美元,可以说是超配了。

华兴资本还是贝壳IPO时承销商之一,双面作战,两次受益。

鼎晖创投在天使轮投资链家近亿元,如果链家彼时估值5亿元,至贝壳IPO时市值200 亿美元,鼎晖若能坚持至IPO,则收益率应该超过200倍以上。

融创中国对于贝壳的投资,列为以公允价值计量且其变动计入损益的金融资产,财报中计入“其他收入及收益”项。

2020年,融创中国的“其他收入及收益”由2019年的141.9亿元增加56亿元至197.9亿元,主要由于持有贝壳的普通股公允价值大幅提高至96.6亿元,贡献近半“其他收入及收益”。

楼市调控下,融创中国的资金量也紧张起来,出售金融资产不失为自救方法之一。2021年6月至12月,融创中国分两次累计出售约4535.2 万份贝壳ADS,合计套现10.84亿美元,并实现税前溢利约17.6亿元。

这对于风雨飘摇的融创来说,不吝于天赐甘露。截至2022 年5 月25日,融创中国尚未发布2021 年报,其预计2021 年盈利下滑85%,而公司2020年净利润356亿元,则预计融创2021 年还剩53 亿元利润。出售贝壳股份,为融创中国或能保持盈利做出贡献。

2021年,贝壳新房业务营收超过二手房,且其变现率也达到二手房的2倍,显示在地产开发商急于去库存的情况下,贝壳议价能力有所提高。

除了融创,万科也直接投资贝壳,还曾与贝壳成立合资公司。

2016年,贝壳进入家装领域,携手万科成立万科链家(北京)装饰有限公司。企查查显示,2022年1月,万科链家更名为北京被窝装饰有限公司;同时,作为股东的北京万科、北京佳信和退出,现在被窝装饰的唯一股东是链家(天津)企业管理有限公司。此外,被窝装饰还持有东易日盛(002713)1.6%股权,为第七大股东。

贝壳上市时,万科未公开披露持股情况,年报中也未提及贝壳只言片语,或许是在链家重组时,完成退股。

2019 年的一次专访中,左晖表示,决心做贝壳后,他和链家主要投资人、董事一对一地进行了深入沟通,包括融创中国孙宏斌、华兴资本包凡、新希望刘永好等,期间也有投资方退出,而他并不担心。2019 年,贝壳两轮融资近30亿美元,也证明了左晖的底气。

值得注意的是,贝壳对手之一,58 同城旗下的安居客2021 年4 月完成战略投资,碧桂园、恒基地产、新鸿基、雅居乐、新世界集团、时代地产、中建地产、华懋地产等地产商悉数成为投资人。碧桂园再次选择第二梯队的安居客,此操作耐人寻味。

安居客2021年4月递交招股书,计划登陆港股,但迟迟未有进展,倒是贝壳在港股捷足先登了。

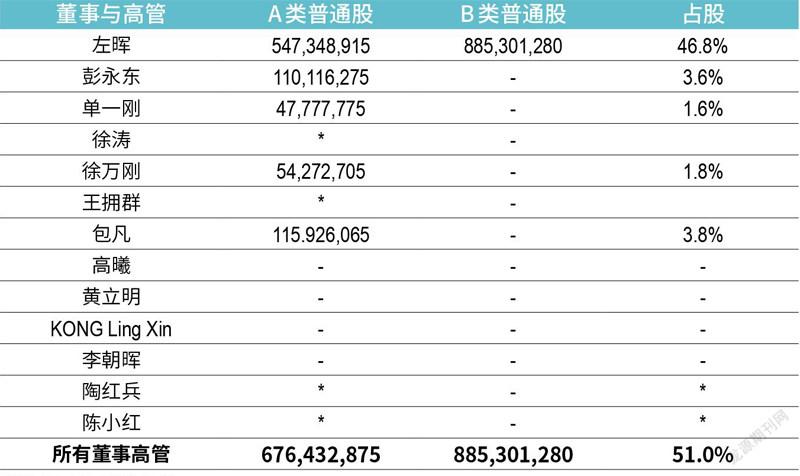

美股IPO前,贝壳联合创始人、时任董事长的左晖持有B类普通股大约8.85亿股,占比28.9%。由于部分股东将其持有的A类普通股投票权授予左晖,其可控制的股权比达46.8%。1股B类普通股投票权为10股,左晖投票权超过75%,牢牢控制公司。

贝壳2021 年报披露,PropitiousGlobal持有贝壳找房1.58 亿股A类普通股,以及7.27 亿股B类普通股,累计8.85 亿股,占股24.8%,拥有64.4%投票权。该公司由Z&ZTrust(信托)最终控制,其受益人为左晖的遗孀朱艳。

两相对比,左晖家族持股数量没有发生变化,股份结构略有调整,多出A类普通股,减少同数量的1.58亿股B类普通股去哪儿了呢?

贝壳联合创始人、现董事长兼CEO彭永东持有1.1亿股B类普通股,占股3.1%,拥有9.5%投票权;联合创始人兼执行董事单一刚持有4777万股B类普通股,占股1.3%,拥有4.1%投票权(表10);执行董事兼首席运营官徐万刚持有A类普通股约543 万股。彭永东、单一刚等贝壳所有董事和高管持股6.8%,拥有14.4%投票权。

数据来源:公司2021年报

而在IPO前,彭永东、单一刚分别持有1.1亿股、4777万股A类普通股(表11),如今转变为同数量的B类普通股,数量合计约1.58 亿股,刚好是左晖家族减少的B类股数量。

數据来源:贝壳美股招股书

由此看,左晖家族应当将彭永东、单一刚持有的A类普通股,全部置换成拥有更高投票权的B类普通股,左晖家族依旧是公司实际控制人。

而接班人彭永东投票权仅次于左晖家族,作为联合创始人,在董事会中的话语权也得以提升。

彭永东出生于1980年,本科毕业于浙江大学,2006年获得清华大学国际工商管理硕士学位,随后加入IBM中国,担任战略与变革高级顾问。左晖曾请咨询公司为链家把脉,或就此结缘彭永东。2010年,左晖邀请彭永东加盟。彭永东的重要使命就是推动链家线上线下一体化,在其主导下,贝壳先后推出链家在线、链家APP、链家网,推动实施“真房源”战略,创立贝壳找房。

从IBM到链家,彭永东此前并无大型公司高级管理经验,左晖选择他作为接班人,需要勇气和眼光。贝壳IPO时,左晖表示自己很轻松,主要是彭永东和徐涛(CFO)在忙路演,前后近百场。

在高瓴资本创始人张磊看来,贝壳和左晖是拥有伟大格局观的企业和企业家,不仅对变化有深刻的洞察,也会以推崇正和游戏,以创造价值为己任。

遗憾的是,贝壳上市不到一年,2021 年5 月,左晖因病离世,年仅50岁。他经常挂在嘴边上的“难而正确的事”,将继续由后来者彭永东、单一刚为首的团队去完成。

2021年,也被彭永东称为非常艰难的一年。对内,左晖作为公司主要创始人和精神领袖突然离世,对公司上下是重大打击。贝壳通过收购引入多个品牌,公司规模变大,难免出现山头和派系之争。伴随权力中心变化,彭永东如何能摆平各路势力,团结队伍,有时管人比管业务更难。对外,贝壳也要提防安居客等对手伺机突袭。

2021年7月,贝壳宣布将收购圣都家装100%股权,总对价不超过80亿元。当年12月,浑水机构做空贝壳,就公司门店、中介和费用率提出质疑,并提及贝壳收购中环地产、圣都家装存在虚报价格等行为。这一做空理由被贝壳否认,但从今年3月初后,其股价再也没有回到发行价上方。

彭永东接过贝壳权杖,起点更高,挑战才刚开始。

2022年4月20日,贝壳完成对圣都家装收购,总代价39.2亿元现金和4431万股公司A类普通股(约2亿美元左右),远远低于起初报价,或是对浑水报告的某种回应。

贝壳在官网中称,致力于为3亿家庭提供包括二手房、新房、租赁、装修和社区服务等全方位居住服务,要覆盖全中国超过300个城市,链接100万职业经纪人和10万家门店,赋能超过100 个品牌。截至2021 年底,其至少在经纪人和门店上的目标已经完成近半。

贝壳挑战虽然大,但总比刚创业时摸索强百倍,彭永东也站在了更高的起跳点。

作为第二大交易平台,贝壳变现率仍有提升可能。比如拼多多总收入939 亿元,对应2.44 万亿元GMV,变现率为3.85%,贝壳平台交易规模高于拼多多,如果变现率提高至3%左右(也就是2021年四季度新房交易的变现率水平),则收入将上升至更大台阶。

另一方面,平台规模越大,可以衍生出更多商业模式,贝壳平台交易额仅次于阿里巴巴,已经有金融等业务在开展,还可探索更多商业模式。

2021年11月,贝壳正式提出“一体两翼”战略,“一体”即二手房和新房交易服务赛道,“两翼”分别为整装大家居事业群与普惠居住事业群。其配套动作也是不断。2021年底,貝壳推出“贝壳租房”,进军长租行业;4月完成收购圣都家装。贝壳能否重塑家装家居行业,新业务如何拓展,仍待时间检验。

转型线上、贝壳平台横空出世,均由彭永东主导,贝壳由此找到第二增长曲线,彭永东功不可没,也就此在左晖时代就奠定了公司的二号位。贝壳发展和楼市调控政策息息相关,公司收入增长眼看见顶,新增长曲线如何画出? 2021年5月,彭永东接过公司权杖,至港股挂牌整整一年,真正考验他的时候到了。