2022年下半年策略:抱朴守拙

胡语文

警惕新能源股见顶

2022年6月底:卖方都在用力过猛的鼓吹“新能源”,而且热门赛道基金大规模开始发行。个人感觉,割韭菜的机会已经到来,看清风险是投资第一要务。

原因一:新能源车行业上游赚钱,中下游基本不赚钱。排名前四整车厂(蔚小理)是亏钱的,就连比亚迪也就1-2%的净利润率。靠股东烧钱的模式,能烧多久呢?(见图一)原因二:特斯拉开始裁员,说明行业竞争格局恶化,行业龙头已经对行业的冷暖自知,未来去库存的压力比较大。

原因三:电池车还能持续发展多久,也存在不确定性。比如是否被氢能源替代。技术迭代过快,是投资高科技制造业的重要风险。

原因四:光伏、风电等上网用电的空间非常有限,西部发更多的电都是浪费。现有的电网不支持这些所谓的“垃圾电”。中国也不可能走欧美国家的道路。毕竟中国西部地区用电少,东部地区用电多,但居住环境与欧美国家不一样。欧美国际可以在每家每户安装光伏并用电池储能,那是因为人家都住别墅。中国东部地区都以高层住宅为主,不可能实现这种居家用电的新方式。更可能的是,东部地区只适合发展核电、水电和煤电。更何况电池储能的成本太高,一般住户也接受不起。

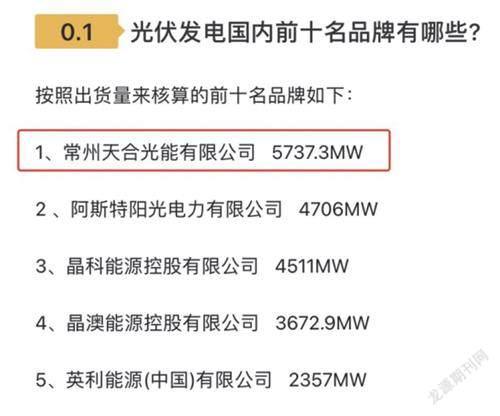

原因五:再看光伏龙头“某公司”

的业绩和盈利能力。毛利率不断下行,净利润率常年3%-4%的回报,这样行业其实并不值得投资。尽管上游的行业硅片硅料龙头因为产品价格不断上涨带来业绩提升,但这种倒金字塔的利润分配模式不可持续。下游停开工的局面一旦扩大,上游产品的涨价也就成了无源之水,无本之木,行业龙头的利润率都这么低,更不用说其他公司了。(见图二、三)包括晶科(净利润率3%)、晶澳(净利润率6%)这些公司的回报率都比较低,但股价却是按照轻资产公司给予的定价。市净率均在6倍以上。显然,估值处于高位。

原因六:这波由资金推动的新能源股上涨行情,大概率在7月底结束。

资金推动型行情,来去匆匆。之前我认为是6月底,但某些机构资金仍在不断推动,所以,导致一些公司仍会延续泡沫。

原因七:新能源公司的股价早已被市场过分乐观的定价。这种被乐观情绪推动的极贵的估值透支了公司未来5年的增长。所以,被风吹起的猪迟早会掉下来。

原因八:长期来看,5年之后,光伏和风电会有一定的占比提升,但过程中一定会存在行业大变局。

下半年重点布局低估值行业

对于今年上半年,不知道各位收益如何?至少有一点我是可以确定的,就是经历了3、4月份的大跌,很多人其实是心有余悸的。深怕这轮反弹行情很快结束。

但事物的发展的确不是一种直线的发展顺序。而我们依然把重点放在了两个角度:价值、价格。

把握住这两个关键。其实市场如何波动,对我而言,已经没有那么重要了。

所以,多数做股票的人,都需要从因上努力。因上把握了关键点,结果自然会好。

价值投资最重要的地方就是减少风险,扩大收益。而风险识别则是投资最重要的事的第一步,这也是我对于那些热门股通常没啥兴趣的原因。

但是现在A股市场也有很多机会。这种机会来自于以下几个方面。

1、从估值层面把握安全边际

2、从业绩层面抓住增长的机会

3、从资金层面把握机构资金的动向

4、从时间维度把握最佳击球区

5、从行業层面抓住行业轮动

我们上半年,主要抓住了地产和券商、银行加仓的机会。尽管上半年行业涨幅,地产、银行跌幅较小,某些股票甚至取得了正收益。但也有部分个股打穿新低之后,并没有快速反弹。这个时候反而需要耐心等候。

券商股的跌幅较大,但跌幅较大的往往也给了分批加仓的机会。所以,4月22日开始我重点加仓了券商ETF。

去年一直担心2021年年底指数突破4000点。结果指数并没有向上,反而向下。这其实是市场主流资金提前撤退的信号。因为大家知道,继续向上佯攻只会带来更大的抛压。所以,不如向下打压,收紧更多的筹码。预计今年下半年市场某些板块的反弹力度可能会比较大。

但不管市场如何运行,我们依然秉持安全边际的原则。不追涨,不杀跌。只在底部布局,只在高位套现。