产业投资基金真的可以驱动经济结构优化吗

——产业基金对经济增长与产业升级驱动程度的PVAR模型分析

董 藩,朱 琳

(北京师范大学 政府管理学院,北京100875)

0 引言

“十四五”规划和2035年远景目标纲要提出,“加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局”,需要优化经济结构,促进经济高质量发展。当前中国经济已经进入到转变发展方式、优化经济结构的攻关期,推动经济结构优化升级,需要在保持经济发展的前提下,加快发展现代产业体系,推动产业结构高级化发展。经济结构优化表现为经济增长与产业升级双轮驱动。

“十四五”规划强调,“增强投资对优化供给结构的关键性作用”。已有研究证实,以信贷等间接金融工具为主的传统投资结构尽管可以促进经济增长,但对于创新发展与产业升级的驱动效果不显著。因此,优化经济结构需要提升直接融资比重,大力发展以股权投资为核心的产业基金等直接金融工具。由于产业基金在促进创新孵化、优化资源配置和加快要素流动等方面具有重要驱动价值,因此各地纷纷设立产业基金作为优化经济结构的助推器。从2015年1月国务院常务会议决定设立400亿元规模的国家新兴产业投资引导基金开始,中国产业投资基金始终处于加速发展状态,对经济增长和产业升级形成强大助推作用。截至2020年底,中国产业投资基金认缴总规模近20万亿元,基金管理公司逾1.5万家。尽管受到疫情影响,2020年产业基金投资规模仍接近1万亿元,对经济复苏与结构优化均产生了巨大推动作用。

然而,在我国产业投资基金加速发展过程中,由于其兴起较晚,导致理论界对于产业基金驱动经济结构优化的影响机理研究相对滞后。这种滞后也使得研究结论与实践应用结果存在较大差异,尽管已有研究表明股权投资可以促进创新发展[1],但在实践过程中,产业投资基金对促进经济结构优化的作用存在显著差异:有些地区大量设立产业基金,产业结构却未得到显著改善,经济增长速度也并未显著提升。那么,产业投资基金真的可以促进产业升级与经济增长吗?

《2020年产业投资基金研究报告》显示,从规模而言,产业投资基金主要聚集于北京、上海、广东和浙江,但从增速看,产业投资基金增速最快的省份为贵州、安徽和湖南。据此可以简单提出一个疑问:到底是产业基金驱动了地区经济增长和产业升级,还是地区经济结构优化吸引了产业基金投资?

基于此,本研究选择2015—2019年省际季度面板数据分析产业投资基金与经济增长、产业升级的相关关系和影响机理,对产业基金与经济结构优化的作用机制进行理论分析和实证检验,并对产业基金的结构性价值研究提出全新的理论分析视角。

1 文献综述

金融发展、产业升级、经济增长三者之间的关系,始终是理论研究与政策制定者关注的重点。McKinnon[2]在早期研究中就讨论金融发展可以提升生产效率进而驱动经济增长;Pasinetti[3]研究表明,当产业结构发生改变时,生产要素会流入生产率更高或增速更快的部门,从而加快经济增长速度,这证实了产业升级对经济增长的驱动作用。后来的研究也反复证实了3个因素之间的关系:金融发展会促进创新产出增加,驱动产业升级,进而推动经济增长[4-5]。

早期研究主要集中于金融投资规模对经济增长总量的影响。此后,金融发展理论提出金融深化发展的三阶段理论,即金融规模不断扩大、金融工具逐渐优化以及金融市场机制逐步完善[2]。在金融工具不断优化和金融市场机制逐步完善过程中,金融活动首先会作用于资金分配机制进而影响生产要素分配结构,生产要素再次分配会带来产业结构优化升级。因此,金融发展对经济发展的影响路径从规模研究转向机制研究,需要分析何种金融机制更有利于产业升级与经济增长。Hirsch-Kreinsen[6]通过对比欧洲和美国的产业升级发现,间接融资适合渐进式的技术改良,但股权投资工具在支持根本性技术创新上具有比较优势,因此美国等产业基金发达国家涌现出一批以颠覆式技术创新为代表的新经济企业;Hsu&Tian[7]进一步基于全球多个经济体的实证分析发现,股权融资越发达,越能够促进经济体创新发展,银行信贷等间接融资的繁荣会在一定程度上抑制行业创新。

产业投资基金作为重要股权投资和直接金融工具,已经被证实对创新产出具有驱动价值,然而这种价值无法证实能够显著优化经济结构[8]。与此同时,Levin & Zervos[9]也证实,产业基金等股权金融工具对创新产出具有显著影响,但是对于经济增长的影响不显著。因此,对产业基金与产业升级、经济增长的作用机理,还需要进一步进行理论分析与实证检验。

中国经济的快速发展和结构性转型,使得许多学者开始关注中国产业投资基金[10]。学者们普遍使用专利数作为创新产出的代理变量,并发现产业基金投资额与创新产出具有正相关性[11],进而认为我国产业投资基金通过培育高新技术产业、促进科技成果市场化等方式最终促进产业结构优化[12]。但是早期研究仅停留在相关性研究方面,无法证实是产业基金投资驱动企业创新发展,更无法将创新产出与产业结构升级化作等号[13]。

随着研究的深入,学者对产业投资基金效应的研究逐渐从对创新产出的影响机理升级到与产业结构调整的关系研究。陈菲琼[14]利用实证模型对产业投资基金作用于产业结构调整的路径机制进行深入研究,采用多群组结构方程模型检验发现,在微观层面,产业基金对企业研发投入有显著正向影响,但是在宏观层面,产业基金对经济增长和就业带动方面的影响不显著;董建卫等[15]在异质性框架下研究产业基金差异性投资策略对创新产出的影响,发现并非所有类型的产业基金均有助于创新发展和经济增长;吴梓境[16]首次将产业升级区分为启动机制和加速机制双重视角进行研究,发现尽管产业基金会加速产业升级,但是无法显著启动产业结构优化升级;邓晓兰等[17]实证研究发现,中国产业引导基金对企业创新产出具有显著作用,但并未形成直接证据证明产业投资基金可以驱动产业升级与经济优化。

综上可知,金融投资可以显著驱动经济增长,但是直接投资型产业基金等金融工具对于经济增长质量的驱动机制存在异质性。一部分研究认为产业基金能够带来技术创新产出,但是对于经济增长的驱动作用不明显;还有研究认为产业基金仅能够带来经济总量增加,对经济增长质量(产业结构升级)的作用不显著;更有深入研究表明,产业基金对产业升级的加速机制具有显著性,但是对产业升级的启动机制不显著。

在实践中,各地方政府将产业投资基金作为经济结构优化的重要驱动工具。已有研究结论不仅相互矛盾,也与当前实践目标不一致,这种相异性结论导致实践中的现实性问题——产业基金真的可以优化经济结构吗?

当前中国经济高质量发展可通过经济结构优化程度衡量[18]。已有研究普遍证实,经济结构优化不仅表现为经济体产为总量增加和产出效率提升(经济增长),也表现为产出种类多元与产品服务高级化(产业升级)[19]。因此,有必要进一步确认产业基金对经济增长的作用机理——产业基金到底是作为一种普通金融投资工具带来经济增长,还是作为直接融资型特殊金融工具驱动经济结构优化?也有必要进一步确认产业基金与产业升级的相互作用及其因果机制——到底是产业投资基金驱动产业结构升级,还是产业升级形成对产业基金投资的吸引效应?基于此,本研究将经济结构优化表示为经济增长和产业升级,并将其与产业投资基金纳入统一分析框架,系统研究产业基金对经济结构优化的作用机制及相互影响机理。

2 研究设计

2.1 理论分析与研究假设

经济结构优化本质上表现为经济增长过程中的非均衡阶段,可以用诺依曼定理中的非均衡过程表示。如图1所示,在阶段Ⅰ中,各种要素按照最优结构形成组合,经济增长进入快速发展阶段,产业结构也相对稳定。当科技创新和技术进步等外生冲击发生时,不同产业之间的技术吸收弹性存在差异,导致原经济结构下的产业发展出现非均衡增长,形成图1中的弯曲阶段。随着科技创新深入发展,需求升级逐渐深化,产业间的摩擦逐渐减少,产业衔接逐渐顺畅,各生产要素按照更高级的产业结构形成重新配置组合,经济增长再次进入更加高效发展的均衡阶段,也即图1中的阶段Ⅱ。根据诺依曼定理,经济长期整体最优增长路径是一种均衡增长与非均衡增长交替的过程。第Ⅱ阶段均衡增长比第Ⅰ阶段的效率、质量更高,两次均衡增长之间的弯曲阶段则为经济结构优化的过程。

本文研究到底是产业投资基金促进经济结构优化,还是经济结构优化吸引产业基金投资,其本质就是对产业基金与经济非均衡增长阶段的相互作用机制进行分析。

产业基金与经济结构优化具有相关性。首先,经济非均衡增长的弯曲阶段主要是由于科技创新与技术进步等外生冲击产生,而产业基金这种长期性、确定性、权益性资金恰好是科技研发最主要的外源融资方式。这一过程可以简单描述为:产业基金投资启动技术变革,带来产业结构升级,并且产业基金的资本助力使得新型高效企业加快挤占效率落后企业的市场份额,带来经济效率提升,这一过程可概括为产业投资基金驱动经济结构优化。同时,弯曲阶段的经济非均衡增长期会加快生产要素结构性调整,而要素调整本身会形成摩擦成本[20],当技术进步带来的收益不足以弥补要素结构变迁形成的成本时,经济结构优化将难以实现,这就形成经济结构优化的时滞性效应。因此,产业升级与经济增长的最优组合还应该满足一个重要外生条件,即产业结构变迁应在尽可能短的时间内完成,也即非均衡的弯曲阶段时间越短越好。这一过程可以概括为:产业基金投资弥补了技术进步收益与要素结构调整成本之间的差值,在资金助力下加速产业结构变迁,也即缩短弯曲阶段时间,让经济尽快进入到更高效的均衡增长阶段,进而表现为产业基金加快经济结构优化。基于以上分析,提出如下研究假设:

H1:产业投资基金启动并加速了经济结构优化升级。

既然产业基金投资可以弥补技术进步收益与要素结构调整成本之间的差值,那么就说明产业基金投资发生于产业结构调整行为之后,因此无法说明产业基金投资启动了产业结构升级与经济增长。这种分析思路与已有研究结论一致:产业投资基金对产业升级不具有启动机制,但已有研究解释基金投资行为通过压缩非均衡阶段时间进而形成对产业升级的加速机制[21]。但值得注意的是,这种缩短非均衡弯曲阶段时间的加速机制只是金融投资的结果,产业投资基金作为一种权益型直接金融投资工具,与传统信贷投资工具存在显著差异,已有研究并未对金融投资进行异质性分析,也就无法验证到底是权益型投资工具(产业基金)加速了产业升级,还是全部金融投资均可以加速产业升级。已有研究表明,金融投资会显著驱动经济结构优化,但产业基金等权益型投资工具对产业升级与经济增长的驱动机制不显著[9]。据此可以推断出与H1相反的结论:产业投资基金并不能显著推动经济结构优化,而任何一种金融投资与社会融资总额增加均会驱动经济增长与结构优化。与此同时,当技术进步发生时,由于各产业进步速度不同且在技术要求和技术吸收能力上存在巨大差异,导致增长速度出现较大差异,进而形成经济非均衡增长。因此,弯曲阶段原要素结构组合的错配,必然导致生产要素逐渐流向生产效率更高或增长率更高的部门,这种部门间的要素流动会提升要素利用价值,改变要素禀赋,由此带来结构红利,形成对产业投资基金的吸引效应。基于此,提出如下研究假设:

H2:产业基金不是经济结构优化的驱动机制,但经济增长与产业升级会吸引产业基金投资。

图1 诺依曼定理:经济结构优化表示为经济增长中的非均衡阶段Fig.1 Neumann theorem: economic structure optimization is expressed as the unbalanced stage of economic growth

2.2 变量选择

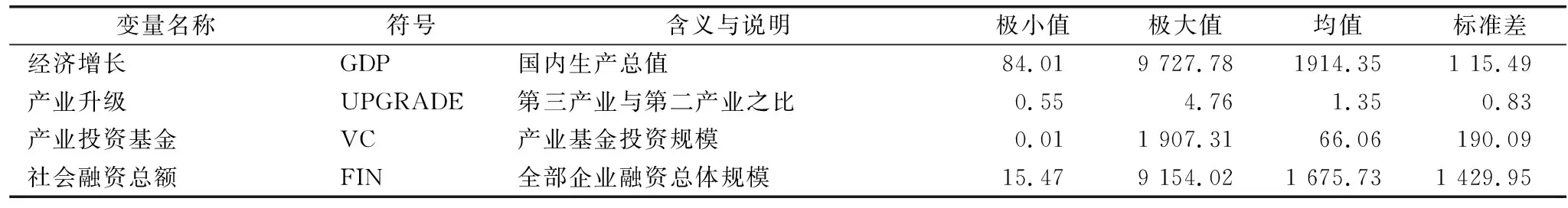

基于已有研究结论与以上假设,本文选择经济增长与产业结构升级作为经济结构优化的拆解变量,并与产业投资基金相关变量构建面板向量自回归模型进行实证检验。为便于与以往理论研究模型进行对比分析,延续已有模型中的变量选择,将国内生产总值、第三产业与第二产业比值分别作为经济增长和产业结构升级的代理变量[22]。在产业基金的代理变量方面,已有研究普遍选择产业基金投资规模,因而本文在初始回归检验中也使用投资规模作为产业基金的代理变量。由于社会融资总体规模增长也会显著驱动区域产业升级,为区分产业基金投资规模与社会融资资本结构对产业升级的差异化影响,在对比检验模型中选择产业基金占社会总投资权重比例作为产业基金投资的另一重要研究变量。

(1)产业基金投资规模。产业基金投资规模的可选变量通常包括投资金额、投资标的数和投资笔数,其中投资标的数与投资笔数存在差异的原因在于多支基金可能会投资同一标的,或者同一基金会在不同时间多次投资相同标的。由于本文将产业基金投资规模作为整体性设定,因此基金内部的结构性均衡质量并不会影响研究结论,基于实证分析需要,本文仅选择产业基金投资金额(VCit)作为基金投资规模的代理变量。

(2)金融投资总额。本文研究模型需要验证究竟是具有权益型投资属性的产业基金本身带来的经济结构优化,还是整体经济中金融投资总额增长优化了经济结构,因此还需在研究模型中引入金融投资总额作为控制变量。本文选择社会融资总额(FINit)作为金融投资总额的代理变量。

(3)产业结构升级。产业升级表现为产业结构从低级向高级演化的进程。早期研究普遍选择非农业产业产值占GDP比重衡量产业升级,但是当前中国及其它主要发展中国家已经步入工业化后期,进入从传统工业向新型服务业转型阶段,非农业产业已无法有效衡量当前的产业升级。现阶段,产业升级的重要标志为产业结构的服务化倾向,本文选择第三产业与第二产业产值比重(UPGRADEit)表征产业结构升级。

(4)经济增长。国内生产总值是宏观经济的重要衡量指标,尽管有些文献选择GDP复合增长率衡量经济增长[23],但是在计量模型中仅经济增长采用一阶差分变量,在与其它差分变量进行回归分析时,易导致回归结果的解释力下降。同时,由于中国及大多数发展中国家政府经济绩效考核主要采用GDP总量而非增长率,选择国内生产总值(GDPit)衡量经济增长会使得实证分析结果具有更大的理论价值和实践指导意义。变量说明与描述性统计结果如表1所示。

表1 变量说明与描述性统计结果Tab.1 Variable description and descriptive statistical analysis

样本数据为2015—2019年省际季度数据,其中经济增长与产业升级相关数据来源于国家统计局,社会融资和产业基金相关数据来自中国人民银行、中国证监会数据库和清科私募通。在实证模型中,运用缩尾模型剔除个别异常值。

2.3 模型构建

为分析产业投资基金与经济结构优化的相互作用机制,本研究构建面板向量自回归(PVAR)模型进行实证检验。一方面,PVAR模型兼具时间序列与面板数据双重优势,可以多层次、多角度刻画产业基金对经济结构优化影响路径的动态演化;另一方面,在变量中,产业基金(VC)属于社会融资总额(FIN)的一部分,需要在PVAR模型中引入系统广义矩估计(GMM),以降低内生性。综上,设定实证分析模型如下:

(1)

其中,Yit是一项包含产业基金投资规模、社会融资总额、产业结构升级和经济增长的多维列向量。为缓解异方差的影响,对GDP、VC、FIN进行对数化处理。Πit是待估参数矩阵,n为自回归滞后期数,εit为服从同分布无序列相关的随机扰动项。αi为地区固定效应向量,反映不同省份截面数据的个体异质性;向量γt代表时间效应,显示各截面个体的时间趋势特征。

3 实证分析与假设检验

3.1 初始变量的PVAR回归分析

首先运用LLS、IPS、HT方法对全部变量进行单位根检验,其中仅在IPS方法中lnFIN存在单位根,其它检验方法均显示数据具有平稳性(见表2)。本文选取样本属于典型的短面板数据,尽管HT方法对短面板单位根检验有效,但其要求巨大的个体(N)样本容量,因此面板单位根检验可能会失去有效性。基于此,为再次检验模型数据的平稳性,直接在PVAR模型中进行特征根检验,伴随矩阵根检验图显示,各变量特征值位于单位圆内。以上检验均说明,PVAR模型满足平稳性条件。

表2 单位根检验结果Tab.2 Results of unit root test

在进行PVAR回归分析前,需要基于Hansen's J统计量信息,运用信息准则确定最佳滞后阶数。其中,MAIC、MQIC准则的估计结果取最小值时为滞后3阶(见表3),因而PVAR模型选择3阶作为最优滞后阶数。在PVAR模型估计结果中, Hansen' J统计量显示不拒绝原假设,表明工具变量不具有过度识别问题,检验结果有效。

表3 PVAR模型滞后阶数检验结果Tab.3 Test results of lag order of PVAR model

PVAR模型估计结果(见表4)显示,产业升级(UPGRADE)与经济增长(lnGDP)之间显著正相关,既表明产业结构升级驱动经济增长,也表明经济发展的同时,产业结构也处于升级过程中。产业升级与经济增长显著的相互促进作用,与以往研究结论一致。同时,金融投资(lnFIN)与产业升级(UPGRADE)、经济增长(lnGDP)之间显著正相关,说明金融投资规模扩大对经济结构优化具有驱动作用,这也与已有研究结论一致。

经济增长(lnGDP)和产业升级(UPGRADE)对金融投资(lnFIN)的影响效应相反,经济增长会显著促进社会融资规模扩大,但是随着产业结构向高级化发展,社会融资规模显著下降。这可以解释为,伴随产业结构中第三产业占比提升,与制造业等第二产业中企业主要依赖资本积累进行规模扩张不同,第三产业中企业对信贷等外源融资的依赖度逐渐下降,但是对权益融资需求逐渐增加,在实证结果中表现为产业升级(UPGRADE)对产业基金投资规模(lnVC)具有显著正向影响。这也说明产业结构升级会带来社会金融结构调整。检验结果证实了H2中的部分内容,即经济增长与产业升级会吸引产业基金投资。

进一步分析产业基金对经济结构和产业升级的驱动机制,结果显示,产业基金投资规模(lnVC)对经济增长(lnGDP)的影响不显著。这与已有研究结论一致,已有多篇文献均无法证实产业基金对经济增长具有显著驱动作用[9]。此外,产业基金(lnVC)对产业升级(UPGRADE)具有显著正向作用,已有研究也认为创投基金投资会驱动区域产业升级[11]。实践中,某些地方政府为实现产业升级,想方设法吸引和招揽股权投资基金在当地设立,甚至有些地区大量设立政府产业投资基金,但现实情况是,部分产业结构不优的地区设立或招揽大量产业投资基金后,并未在一定周期内改善产业结构。因此,现实中有人提出与理论研究相反的结论:产业投资基金并不能驱动产业升级。

进一步分析表明,理论研究结论与现实情况不一致可能是因为模型变量选择偏误。由于金融投资规模(FIN)能够驱动产业升级(UPGRADE),而金融投资规模指标中包含产业基金投资规模(VC),尽管系统广义矩估计可以降低内生性影响从而使得实证模型具有有效性,但却无法用该实证结果检验究竟是产业基金投资规模通过增加金融投资总额驱动产业升级,还是产业基金投资规模本身带来产业结构升级。

综上,本文在实证模型中引入更新变量,以进一步研究金融投资结构(而非规模)对经济结构优化的作用机制,也即分析金融投资总量中产业基金投资占比提升,是否有利于驱动产业升级与经济增长。

表4 PVAR模型回归结果Tab.4 Empirical regression of PVAR model

3.2 替换变量的对比PVAR回归分析

由于产业集群能够有效反映产业空间集聚状态,产业经济学中研究产业结构相关影响机制时,通常采用产业结构比重性指标作为研究变量。如果将金融投资当作特定类型产业,那么金融投资中产业基金比例性指标相较于产业基金投资规模,更能同时反映区域内产业投资基金增长与区域间产业投资基金流动情况。基于此,为进一步分析产业基金在金融投资中的结构性价值对经济结构优化的作用机制,在实证检验中构建产业基金熵(Venture Capital Quotation,VCQ)作为结构性变量,表示为:

(2)

其中,VCQit>1表示i省份t季度全部社会融资总额中产业基金投资占比高于全国均值,反映产业投资基金向该省份集聚。该变量能够剔除社会融资总额(FIN)对研究结果的干扰,从而更准确计量产业投资基金的作用程度。

运用面板向量自回归模型(PVAR)对经济增长、产业升级、基金投资熵3个变量进行实证分析,构建模型如下:

(3)

其中,Y是一项包含lnGDP、UPGRADE、VCQ的三维列向量,再次运用PVAR模型分析产业投资基金与产业升级、经济增长之间的相关关系及作用程度。

对PVAR模型全部变量进行单位根检验,结果显示,数据具有平稳性,同时伴随矩阵根检验图也显示各变量特征值位于单位圆内。检验结果均说明PVAR模型满足稳定性条件。

基于Hansen's J统计量信息,运用信息准则确定最佳滞后阶数。结果显示,在MAIC、MQIC准则下取最小值时为滞后3阶,因此PVAR模型选择3阶作为最优滞后阶数。在PVAR模型估计结果中, Hansen' J统计量显示不拒绝原假设,表明工具变量不具有过度识别问题,检验结果有效。

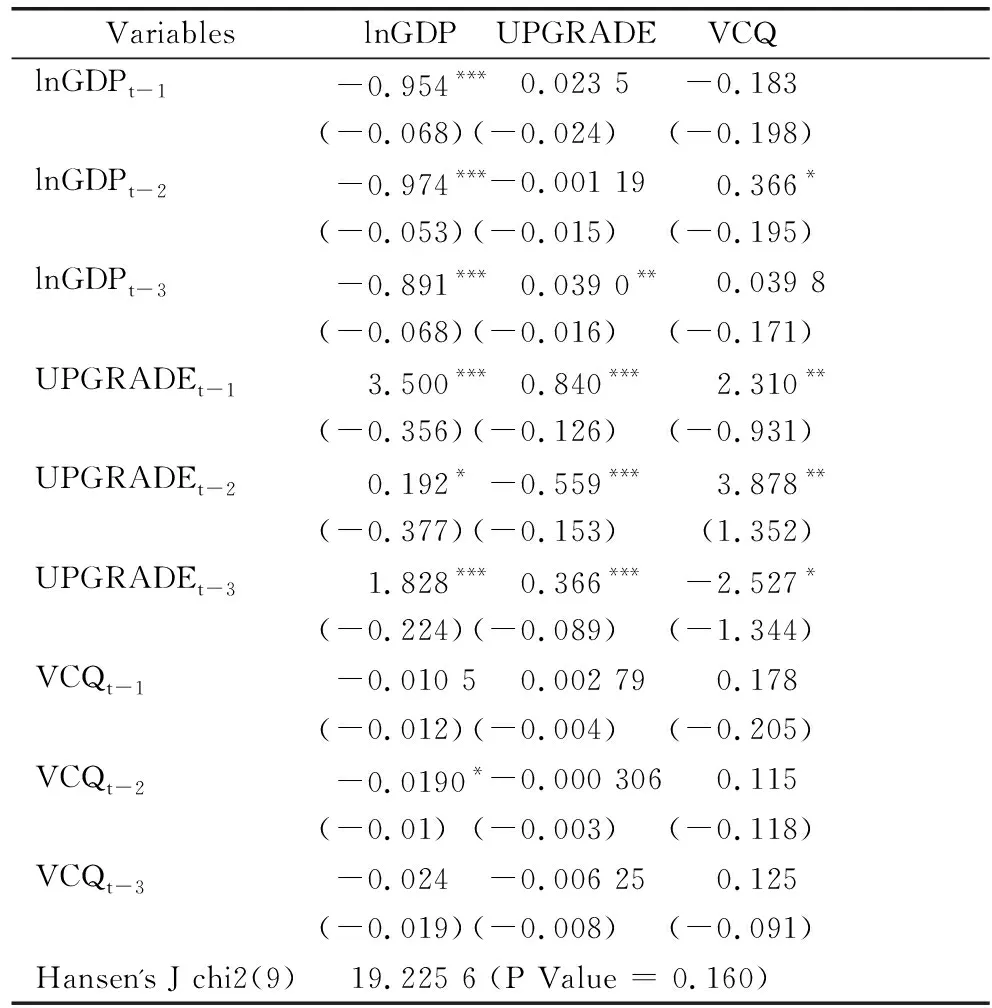

如表5所示,经济增长(lnGDP)与产业升级(UPGRADE)的相关关系并未改变,但是产业投资基金熵(VCQ)对经济增长和产业升级均不具有显著作用。然而,产业升级(UPGRADE)对VCQ的正向作用显著。结合原PVAR模型结果综合分析表明,样本数据均无法证实产业投资基金能够显著驱动产业升级和经济增长,但是产业结构升级能够显著吸引产业基金投资。

表5 PVAR模型对比检验回归结果Tab.5 Comparative test in empirical regression of PVAR model

3.3 格兰杰因果检验与脉冲响应分析

表6为PVAR模型的格兰杰因果检验结果。结果显示,产业基金投资规模(lnVC)和产业基金结构性占比(VCQ)均不是经济增长(lnGDP)的格兰杰原因,表明产业投资基金不是经济增长的主要驱动因素;社会融资总额(lnFIN)是经济增长(lnGDP)和产业升级(UPGRADE)的格兰杰原因,表明金融投资规模扩大是经济结构优化的推动因素之一。

lnGDP、UPGRADE均为产业基金投资规模(lnVC)和产业基金结构性占比(VCQ)的格兰杰原因,表明经济增长和产业升级能够显著吸引产业基金投资。尽管产业基金投资规模(lnVC)是产业升级(UPGRADE)的诱致性因素,但产业基金在社会融资结构中的占比(VCQ)却不是产业升级的原因,说明产业投资基金的集聚效应并不是产业升级的主要驱动因素。综上可知,产业投资基金是经济增长和产业升级的结果而非原因。

格兰杰因果检验证实了PVAR实证结果:产业升级与经济增长相互驱动,形成对产业投资基金的吸引,但在不增加社会融资总额的情况下,产业基金集聚并不会加快产业升级和经济增长。因此,在产业金融政策制定过程中,应该重点聚焦促进区域内金融投资总量增加,而非单纯设立或引导产业基金。因为随着融资规模增加、经济稳步增长,产业结构也逐渐优化,从而自动吸引产业投资基金。

脉冲响应函数能够分析随机扰动项的一个标准误冲击对VAR系统中各变量当前和未来一定时期内的影响,可以很好地反映各变量之间的动态关系及影响程度。本研究对初始检验与对比检验模型的脉冲响应函数图进行综合表达,进一步揭示各变量之间的动态作用程度。在脉冲响应函数中,左侧为冲击变量,右侧为响应变量,横轴表示响应期数(扰动项标准误冲击后0~15期),纵轴表示响应程度。

在如图2所示的脉冲响应图中,左侧第一列为采用产业基金投资总量(lnVC)的PVAR模型脉冲响应结果,第二、三列为更换VCQ变量后对比检验模型的脉冲响应结果。结果显示,lnFIN对UPGRADE变动的一个标准误冲击反映在第3季度达到峰值,且持续1~2年后逐渐趋近于0,表明金融发展对产业升级的影响是持久的。UPGRADE、lnGDP对VCQ的一个标准误变动符号始终为正,也在第3季度之后达到峰值,表明产业升级和经济增长会对产业投资基金形成短期强力吸引。现实中,产业基金投资决策周期通常为2~3个月,并在决策后半年内形成阶段性投资。因此,经济结构优化后的1年内会形成对产业基金投资吸引的峰值,脉冲响应的理论结果与现实分析结论基本一致。

4 研究结论与政策建议

本文将经济结构优化拆解为产业升级与经济增长两个研究变量,并将其与产业投资基金和金融投资总量一起纳入统一研究框架,分析产业投资基金对经济结构优化的作用机制,既形成对已有研究模型的验证,也得出更进一步的异质性研究结论。本文研究结论如下:

(1)金融投资能够驱动产业升级与经济增长。已有研究表明,金融投资对经济结构优化具有显著正向影响。本文研究表明,产业升级与经济增长具有显著的正向相互影响关系,金融投资总量增加既可以促进产业升级,也能驱动经济增长。

(2)产业基金本身对经济结构优化并不具有显著作用。已有研究表明,产业基金投资能够促进产业升级与经济增长进而推动经济结构优化。本文运用权重熵作为分析变量,剔除其它金融投资对产业基金的干扰后,发现产业投资基金自身对经济结构优化(无论是对于经济增长还是产业升级)不具有显著影响。

表6 Granger因果检验结果Tab.6 Granger causality test

图2 PVAR模型脉冲响应函数Fig.2 Impulse response function of PVAR model

(3)因果检验表明,产业投资基金不是经济结构优化的驱动因素,而仅是其结果。尽管产业基金本身并不会显著优化经济结构,但无论是经济增长还是产业结构升级,都能对产业基金投资形成显著吸引效应。

结合本文理论研究与实证分析结论,提出如下政策建议:

首先,不应盲目设立产业投资基金。现实中,很多地区大量设立产业投资基金,不仅未能产生驱动产业升级的结果,反而造成要素重复与资源浪费。本文研究表明,产业基金对经济结构优化不具有显著驱动价值,金融投资总量增加不仅能够促进经济增长,也能驱动产业结构升级。因此,在金融投资驱动经济结构优化的政策制定中,应当重点促进多元金融产业发展、提高企业融资能力、发展多种形式的金融工具。

其次,进一步完善多层次资本市场体系。尽管产业基金不是经济结构优化的直接驱动性因素,但是产业结构升级能够显著吸引产业基金。已有研究表明,产业基金是企业研发最重要的外源融资方式之一。因此,应当在产业升级和经济增长过程中建立灵活高效的要素流通机制,使得经济结构优化形成对产业基金的吸引,进而形成更多企业研发投入和创新产出。规范、透明、高效的资本市场体系是产业基金灵活流动的主要载体,应当进一步完善多层次资本市场体系,增加金融资本在产业间的流动性,提高经济体创新产出,激发微观主体活力。同时,加大资本市场注册制推广力度,让更多新兴产业登陆资本市场,扩大融资来源,进一步加快经济结构优化。

由于中国产业基金统计数据不够全面,导致本研究实证结论的稳定性尚存不足。同时,本研究仅将经济结构优化表示为经济增长与产业升级,这种简单的划分不足以全面表征经济结构优化。因此,随着中国产业基金数据的逐步完善,在后续研究中,需要采用更加全面的变量表征经济结构优化,并更进一步对产业基金与经济结构优化的互动机理进行深入研究。