箱纸板:2021年同比上涨 2022年涨幅收窄

文 刘 辉

卓创资讯

核心提示:2021 年,在外废进口清零、国内“十四五”及双碳政策的大背景下,加上能源、废纸等成本增加,箱纸板整体价格处于上行通道。卓创资讯预计2022 年箱纸板价格同比仍呈上涨态势,但涨幅有所收窄,主因是2022 年新增产能陆续量产,供应面有所增加,箱纸板价格承压涨幅收窄。

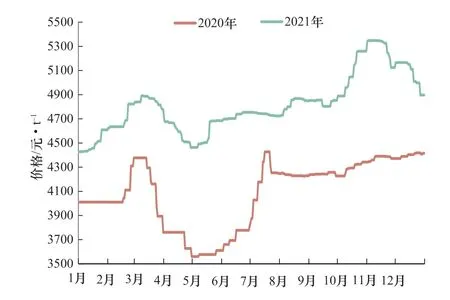

2021 年箱纸板市场价格呈“M”形走势,据卓创资讯统计数据(本文数据均来自卓创资讯,下同)显示,2021 年中国箱纸板市场均价在4822 元/t,较2020年上涨17.72%。其中高点为11 月初的5348 元/t,低点为年初的4428 元/t,高低价差920 元/t,波幅达到20.78%(见图1)。

图1 2020—2021 年中国箱纸板市场均价走势

具体来看,箱纸板市场价格呈现“1—2 月强势拉涨,3 月横盘整理后转势下行,4—5 月下行明显,6—9 月震荡调整,10 月蓄力上拉,11—12 月弱势下滑”的运行态势。1—2 月箱纸板市场价格以拉涨为主,主要影响因素为:首先,外废进口清零,2021 年作为第一年,整体原料高位的市场环境基本确立;第二,1—2 月规模纸企拉涨6~7 轮,涨后箱纸板价格在4900 元/t 左右,较年初价格上涨500~600 元/t。规模纸企高频次、密集涨价对市场“买涨不买跌”心态刺激明显,1—2 月补库进度较快,包装厂库存攀升至较高水平。3 月受需求提前透支影响,箱纸板价格在经过了一段时间的横盘整理后,还是难以摆脱下游需求疲弱拖累,4—5 月处于价格下行通道,纸厂经过这一轮去库存,在上调纸价保利润诉求下,开始开启提价模式,从5 月13 日开始连续发布6~7 次涨价,但由于处于需求的消费淡季,内外需表现皆不理想的情况下,推涨较为僵持,所以6—9 月基本处于供需博弈状态,整体行情以震荡为主,10 月受能源及原材料价格上涨、供应面收紧等因素影响,纸厂又开启拉涨模式。11—12 月随着市场炒作热情退却,箱纸板价格回归基本面运行,受下游谨慎悲观心态影响,年底旺季补货节奏未达预期,整体弱势运行,纸厂库存有一定压力。

1 箱纸板供应量价齐升

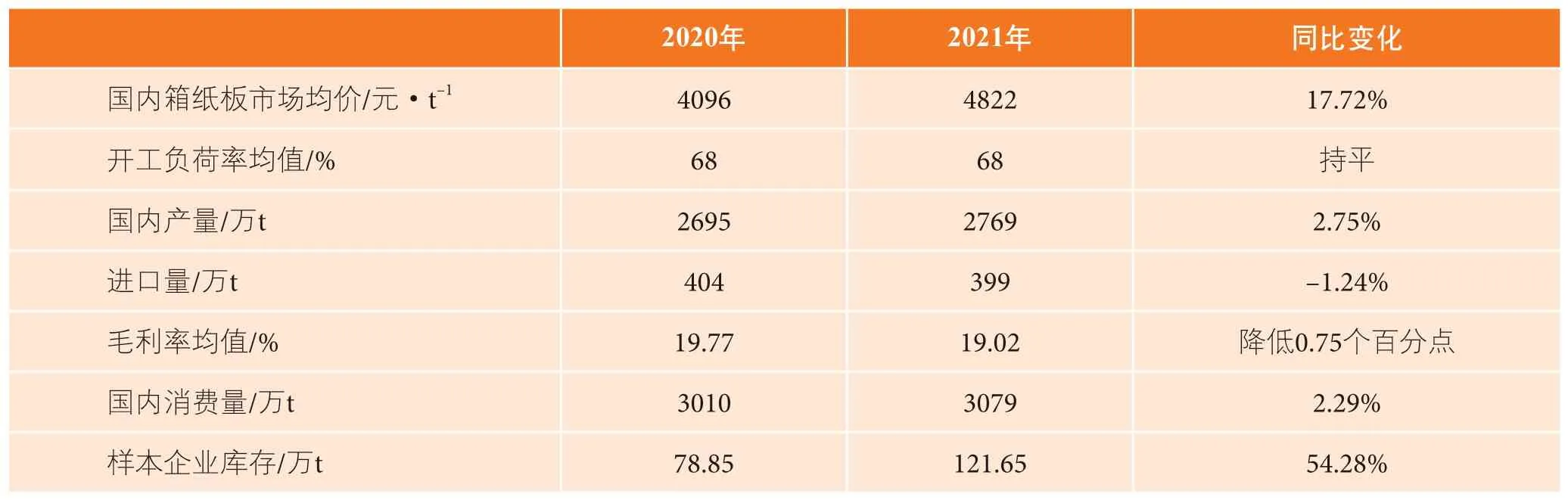

从表1 可知,箱纸板整体供应量同比窄幅增加,其中2021 年箱纸板产量2769 万t,同比增长2.75%,2021 年箱纸板进口量399 万t,同比下降1.24%;样本企业库存121.65 万t,同比增长54.28%,箱纸板供应压力明显。行业开工负荷基本持平,在新增产能影响下,虽行业开工负荷率有所下滑,但供应面无较大下滑。后期随着新增产能释放,且箱纸板多为大生产线投放,纸厂供应面压力从2022 年下半年开始将逐步释放。

表1 2021 年箱纸板重点数据对比

2 箱纸板盈利压力严峻

受2021 年外废清零政策影响,纸厂整体生产成本有所抬升。2021 年国废黄纸板市场价均价为2331 元/t,同比上涨18.32%;进口再生纸浆方面,受全球航运紧 张,欧美等主要外废出口国对废纸需求增加,2021 年东南亚地区进口废纸价格全年高位运行,继续推涨东南亚地区再生纸浆价格,2021 年再生纸浆价格较2020年涨幅达37.14%。从2021 年箱纸板盈利情况来看,行业平均盈利水平在19.02%,同比下降0.75%,随着箱纸板供应压力增加,纸价上行幅度受限,加之成本居高不下,箱纸板整体盈利压力较为明显。

3 箱纸板2022年预期窄幅震荡

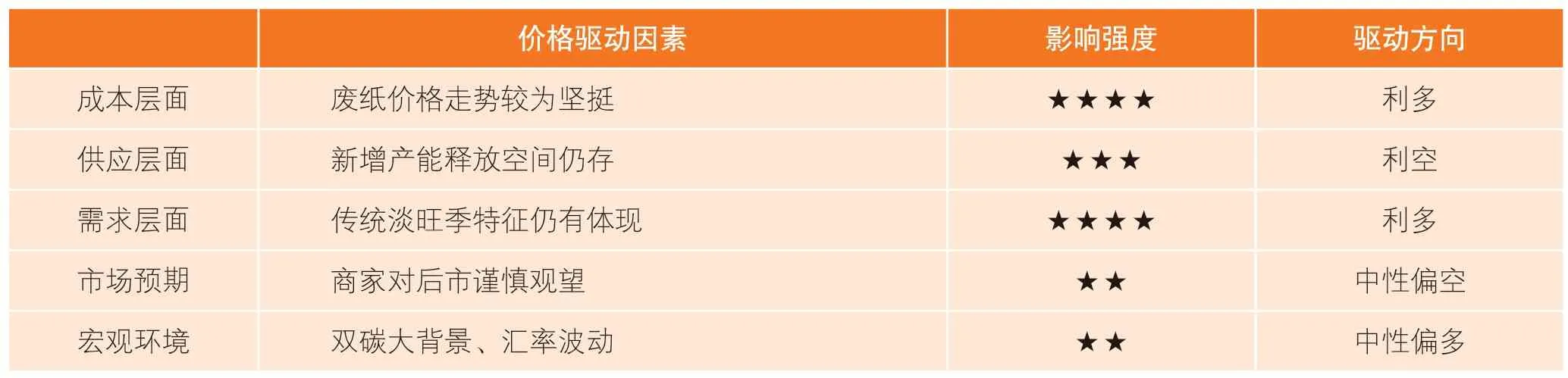

预计2022 年箱纸板市场价格同比仍呈震荡上涨态势,但涨幅有所收窄,预计将在4780~4940 元/t 之间震荡。主因是2022 年新增产能陆续量产,供应面有所增加,箱纸板价格承压难继续大幅上行。2022 年国内箱纸板市场均价预计为4860 元/t,同比上涨0.79%。其中最高点预计出现在6 月,为4940 元/t,最低点预计在9 月,为4780 元/t,波动区间160 元/t,波幅3.35%(见表2)。2023 年预计年均价同比基本持平,2024 年同比下降0.78%。

表2 2022 年箱纸板市场价格影响因素评价

(1)从宏观环境来看,2022 年全球及中国经济依然存在较大不确定性,中央经济工作会议表示我国经济发展面临需求收缩、供给冲击、预期转弱三重压力。经济下行压力加大,国内经济政策也存在调整预期,或加大瓦楞原纸及箱纸板价格的波动率。从消费和出口来看,内、外需仍面临一定压力,箱纸板价格上行存阻力。

(2)原料废纸成本面预期继续上行,但供应面较少的边际效用正在逐步减弱,加之国外再生纸浆项目的陆续投产,国内废纸回收体系的逐步完善,国内化机浆项目的增加,将会造成后期原料支撑作用呈下行趋势,但短期看,仍存在一定程度的底部支撑。另外,需关注2022 年3 月起废旧再生资源征收3%税费问题对造纸市场的影响。

(3)新增产能释放,供应端压力较大。2021—2022 年新增产能预计在1258 万t,其中瓦楞原纸452万t,箱纸板806 万t。从实际投产情况来看,2021 年已试机或已投产(含转产)377 万t,占2021—2022 年新增产能的29.97%,其中瓦楞原纸147 万t,箱纸板230 万t。受行情、资金状况及国内外经济大环境等因素影响,新增项目投产进程略有受阻。2021 年瓦楞原纸及箱纸板总产能为7326 万t,较2020 年增长0.26%。其中产能主要集中于华东、华南及华北地区,占比分别为38.60%、27.27%及12.13%。另外,规模纸企对箱纸板项目投资较为集中,且2022 年下半年—2023 年为集中投产时间段,供应压力增加明显。综合来看,2022 年国内箱纸板市场均价预计在4860 元/t,同比涨幅0.79%,涨幅明显收窄。