宏观经济冲击对资产误定价的非对称效应研究※

方毅 牛慧

内容提要:选取沪深两市2001年第1季度至2020年第3季度所有上市A股的季度数据,通过构建不同资产误定价水平的投资组合,揭示了中国宏观经济冲击对资产误定价影响的非对称性效应。实证研究结果表明,在各个时期下,宏观经济冲击对不同资产误定价水平下投资组合绩效的影响均具有非对称效应,且宏观经济超预期正向冲击的影响效果要大于负向冲击。此外,相较于资产误定价水平为零的股票,宏观经济的超预期正向冲击对资产价格被严重高估或低估的股票影响程度较小,因此市场上出现的资产误定价现象并不完全是宏观经济超预期发展引发的结果,而更有可能是由股票市场自身的特征所导致的。基于此,进一步提出继续深化改革金融市场进程、规范和完善金融市场体系等政策建议。

一、 引 言

资产误定价是指股票价格偏离其内在基础价值的现象,是资本市场中长期存在的异象之一。资产误定价的出现使得资产价格不能真实地反映其价值,从而误导了市场参与者的投资判断,不利于资本市场内资本的有效配置,阻碍了金融市场的平衡发展,而金融市场的不稳定性最终又会引发宏观经济的剧烈震荡。目前,有关资产误定价影响因素的研究,已经成为国内外学者和经济政策部门关注的热点课题;其中,宏观经济冲击对资产误定价水平是否存在影响作用,其是否助推了资产误定价的产生等问题一直是存在争议的话题。在国外现有的研究中,部分学者认为宏观经济是资产误定价产生的内在驱动力,他们提出当宏观经济增长速度高于无风险资产提供的实际回报率(Aoki,2014),或市场参与者对未来经济具有良好预期(Hommes等,2008)时,资产价格偏离内在基础价值的现象就会产生。

但是值得注意的是,不同国家之间因市场发展程度的差异导致宏观经济信息对资本市场的影响效果及其内在作用机制各有不同。区别于国外较为成熟的金融市场,中国股票市场作为新兴金融市场的代表具有以下特点:市场中缺乏经验的个体投资者所占的比重较高,个体投资者易受市场情绪的影响,在股市交易的过程中具有明显的投机成分和非理性特征(Kumar和Lee,2006)。同时由于中国股票市场起步较晚,股市的运作仍处在规范和完善的过程中,对股市的监管力度有待加强,市场中可能存在信息披露不足或操纵价格等违规行为。这些市场因素可能导致中国股市微观结构与宏观经济结构相背离,出现股市逆经济周期运行的现象。在此背景下,中国宏观经济冲击与金融市场中资产误定价之间究竟存在什么样的关系,宏观经济冲击是否影响以及如何影响资产误定价等问题值得深入探讨,这对于正确认知股市泡沫、有效监管金融市场、保证现代经济与金融发展持续平稳运行等方面具有重要意义。

为了回答以上问题,本文通过构建不同资产误定价水平的投资组合,并运用非对称性回归模型,深入分析了在中国以中小投资者为主体的情绪驱动型股票市场中宏观经济冲击对资产误定价形成前后的作用机制,同时考察了宏观经济冲击与不同资产误定价之间存在的非对称性影响的特征差异。本文的研究一方面丰富了现有文献对资产误定价现象的理论探讨,具有一定的理论意义;另一方面对于创新和完善宏观调控,保持中国金融稳定与宏观经济快速发展具有实践意义。

二、 文献综述

有关资产误定价与宏观经济关系的文献中,Tirole(1985)采用包含资本积累和各种类型租金的世代交叠模型,阐述了资产价格泡沫存在的充分必要条件。他认为,泡沫挤出了生产性储蓄,其增长速度无法超过经济增长速度,因此泡沫的存在取决于无泡沫经济中渐进增长率和利率之间的比较。在此基础上,Grossman和Yanagawa(1993)进一步分析了内生经济增长模型下资产价格泡沫产生的机制,他们提出,资产泡沫可以存在于具有内生增长的经济体中需要满足以下两个条件:一是泡沫不太大,二是无泡沫经济中的均衡增长率超过利率。Caballero和Hammour(2002)以19世纪80年代和19世纪90年代的美国为案例,分析了投机性经济增长中催生资产价格泡沫的过程。他们将这种现象解释为一种基于对未来投资资金的乐观态度的基础上,具有低效率资本成本的高估均衡,且高估均衡可能以股市泡沫的形式出现。与传统的非生产性资产泡沫不同,该模型中的泡沫鼓励实际投资,促进长期储蓄,并可能出现在动态有效的经济体中。Aoki等(2014)通过构建一个经济模型,得出了当无风险资产提供的实际回报率低于经济增长率时,资产价格泡沫均衡存在的结论。以上学者均从经济增长的角度出发,认为一部分储蓄形成资产投入,从而使得市场资产价格偏离实际基础价值。

此外,Hommes等(2008)通过设计一个受控的实验环境,分析了资产误定价产生的内在驱动力;他们提出:市场参与者对未来经济发展的良好预期推动了资产价格偏离基础价值,说明宏观经济基础面的正反馈预期机制是资产误定价产生的重要影响因素。顾鹏(2015)认为宏观经济中产出超预期的正面冲击促进了实体经济资产支出的增加,提高了市场参与者对未来经济前景的乐观预期,从而驱使股票价格向上偏离其基础价值;其中,产出指标通常用GDP表示。周念林(2014)以美国金融市场为例,提出过度金融化的市场是促使资产价格泡沫拉升型膨胀的重要因素。邓创等(2016)通过实证结果表明,宏观经济冲击对金融稳定性具有稳定的影响作用。张一等(2017)以美国、德国、法国、英国和中国股票市场为对象展开实证研究,结果发现宏观经济的外部冲击会显著地影响羊群行为特征,进而作用于金融市场,从而导致资产误定价等现象的出现。

另一方面,部分学者认为宏观经济与资产价格之间没有显著的影响作用。钱小安(1998)提出,与发达国家市场相比,中国股票市场尚不完善,市场中存在大量的非理性投资,股票价格变化易受预期、投机因素或操纵价格的影响;因此宏观经济指标与资产价格的相关性较弱,同时二者之间相互关系的稳定性也较弱。孙华妤和马跃(2003)采取动态滚动式的计量检验方法分析了宏观经济指标与股票市场之间的关系,实证结果表明股市市值与GDP之间的联系是不连贯的(时有时无)、不正常的(比如存在泡沫时可能表现出负向关系,等等)。孙洪庆和邓瑛(2009)研究了中国股市与宏观经济及货币政策之间的协整关系,结果证明中国股市和GDP之间完全没有协整关系,他们认为股票市场出现这种反周期现象的主要原因为股市规模较小、投机色彩浓重、与宏观经济结构相背离。顾鹏(2014)通过实证研究发现:在创业板市场中,宏观经济的超预期冲击对股票收益率没有显著的影响作用,原因可能是创业板市场中投机性更强,存在更为明显的羊群效应行为。张筱婉等(2020)认为股票未来价格主要受股票自身的特征变量,包括历史涨跌幅、换手率、成交量、市净率和市盈率等因素的影响。

综上所述,目前针对宏观经济冲击是否影响以及如何影响资产误定价仍存在较大的争议,且没有形成经典的结论。此外以往研究大多关注宏观经济超预期的正面冲击对资产误定价的影响,而忽略了宏观经济超预期的正向与负向冲击对资产误定价影响的非对称性效应。此外,考虑到资产实际市场价格偏离内在基础价值的程度不同,宏观经济超预期的正向与负向冲击对资产误定价的影响也有可能具有差异。因此,本文从宏观经济冲击对资产误定价非对称性效应的角度出发,首先测算个股的资产误定价程度,其次依据测算结果形成不同资产误定价水平的投资组合,最后分别探究宏观经济冲击在不同时期下对各个投资组合绩效的非对称性影响程度,以此捕捉宏观经济超预期的正向与负向冲击在不同阶段下对不同水平资产误定价影响的非对称效应。

三、 数据、指标与模型

1. 数据来源

本文选取沪深两市所有上市A股的季度数据,样本区间为2001年第1季度至2020年第3季度。为了保证实证结果的有效性,本文对于全部的数据进行了以下的筛选:剔除ST(特别处理)类股票;与普通股票相比,ST类股票的涨跌幅区间收窄,其股票报价日涨跌幅限制为5%以内。剔除PT(特别转让)类股票;该类股票与普通股票之间最大的差异是流通性明显偏低。剔除金融类的股票;与非金融类股票相比,金融类股票的账面市值比往往异常偏高,可能会对我们的实证结果造成影响。所有数据来源为锐思数据库与wind数据库。

2. 指标说明

(1) 资产误定价的度量。本文基于剩余收益模型对资产误定价进行计算,该方法主要借鉴了Feltham和Ohlson(1995)构建的剩余收益估值模型,首先需要估计股票的内在价值,之后将该只股票的实际市场价值与内在价值进行比较求得资产误定价程度,具体公式如下:

RIt+1=ϖ10+ϖ11RIt+ϖ12BVt+ε1t+1

(1)

BVt+1=ϖ22BVt+ε2t+1

(2)

(3)

Mispt=Ln(Pt/Vt)

(4)

在公式(1)中,RI代表股票的剩余收益,计算方式为剩余收益=每股收益- 贴现率(r)×每股净资产;BV表示股票的每股净资产。我们首先依据公式(1)与公式(2)计算每只股票的回归系数,再将计算出的{ϖ10,ϖ11,ϖ12,ϖ22}代入公式(3)求得个股的内在基础价值Vt,最后取相同时间t下的股票实际市场价格与内在价值Vt的对数比作为该只股票的资产误定价程度,如公式(4)所示;求得的资产误定价变量我们用指标Misp来表示。

(2) 宏观经济冲击的度量。为了更准确探究宏观经济超预期的正向与负向冲击对于资产误定价的影响,本文借鉴了李玉龙(2018)对于宏观经济冲击的计算方法:首先收集整理了2001年第1季度至2020年第3季度内中国实际GDP同比增速的季度数据,之后使用线性回归的方法计算其长期趋势值,最终得出实际GDP同比增速与趋势值之间的差值。在后文中,我们将求得的宏观经济超预期冲击变量记作δGDP。

3. 模型介绍

在分析宏观经济超预期冲击对资产误定价的非对称效应时,我们参考Basu(1997)的研究思路构建了以下的回归模型,如公式(5)所示:

Rt+k=α+φ1Rt+k-1+φ2δGDPt+k-1+βδGDPt+k+ηDt+k+γDt+kδGDPt+k+εt+k

(5)

在公式(5)中,Rt+k为t+k时期投资组合的收益率,当k=0时,Rt代表投资组合初步形成t时期的收益率;δGDP表示宏观经济超预期冲击;D为虚拟变量,当δGDP是负数即为宏观经济超预期的负向冲击时D取1,否则为0;系数β度量了宏观经济超预期的正向冲击对不同资产误定价水平下投资组合绩效的影响作用,相应地,系数(β+γ)刻画了宏观经济超预期的负向冲击对不同资产误定价水平下投资组合绩效的影响效应;因此,当系数γ显著不为0时,说明宏观经济超预期正向与负向冲击对不同资产误定价水平的股票绩效的影响之间具有显著的差异,即非对称性效应存在。

此外,为了使得最终的结果更具有稳健性,本文同时考虑了融资融券事件对资产误定价的影响,具体的回归方程如公式(6)所示:

Rt+k=α0+φ1Rt+k-1+φ2δGDPt+k-1+α1SMTt+k+η0Dt+k+η1SMTt+kDt+k+β0δGDPt+k+β1SMTt+kδGDPt+k+γ0Dt+kδGDPt+k+γ1Dt+kSMTt+kδGDPt+k+εt+k

(6)

在公式(6)中,SMT表示融资融券事件,在2010年3月融资融券机制正式实施之前,SMT取0,在融资融券机制实施之后,SMT取1。当SMT=0时,系数β0描述了宏观经济超预期的正向冲击对不同资产误定价水平下投资组合平均收益率的影响作用,系数(β0+γ0)度量了宏观经济超预期的负向冲击对不同资产误定价水平下投资组合绩效的影响作用;同样地,当SMT=1时,系数(β0+β1)代表宏观经济超预期的正向冲击对不同资产误定价水平下投资组合表现的影响作用,系数(β0+β1+γ0+γ1)代表宏观经济超预期的负向冲击对不同资产误定价水平下投资组合绩效的影响作用。因此,若系数β1是显著的,则说明除融资融券事件之外,宏观经济冲击对不同资产误定价水平的股票绩效的影响也是显著的;若系数γ1显著不为0,则说明除融资融券事件之外,该影响仍具有非对称性效应。

四、 实证研究

1. 投资组合的构建

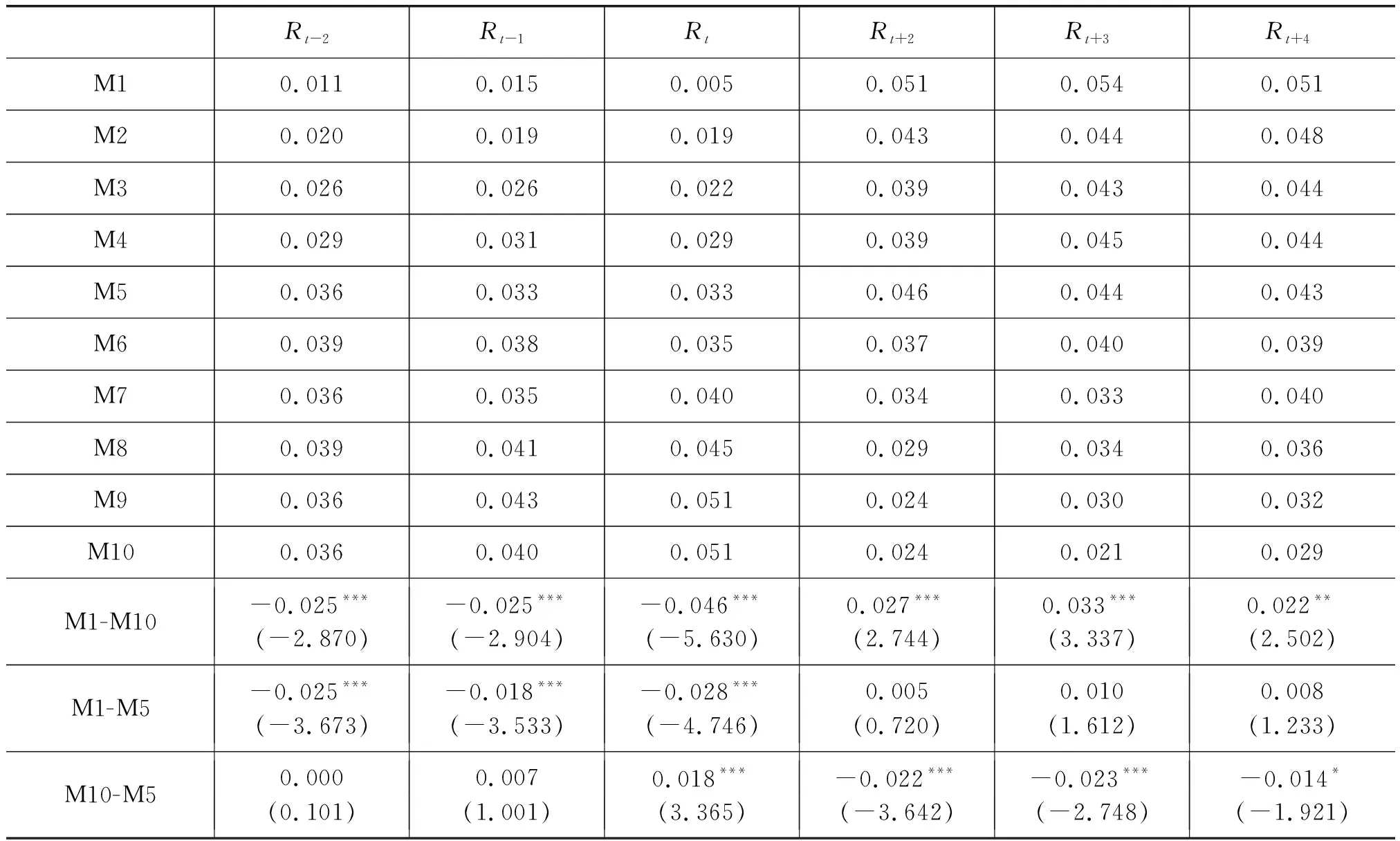

在本节中,我们将依据个股的资产误定价程度进行划分,构建不同资产误定价水平的投资组合。具体过程如下:首先,利用公式(4)依次得出沪深两市所有上市A股的资产误定价数值;其次,在每个季度末t时期,将所有股票按照资产误定价从小到大的顺序进行排序,共形成基于资产误定价排序的十组投资组合,用符号M1至M10表示;最后,针对每一组投资组合,分别计算其t-2、t-1、t、t+2、t+3和t+4时期的投资组合平均收益率。计算结果如表1所示。

表1 不同时期下投资组合收益率

在表1中,M1为资产误定价最低10%下的投资组合,即资产价格被严重低估组;M10为资产误定价最高10%下的投资组合,即资产价格被严重高估组;M5表示资产误定价数值近似为0的投资组合,该组合下的股票实际市场价值接近于其内在基础价值。从表中可以看出,在投资组合形成的前两个季度t-2时期至t时期中,相较于M5和M10,M1投资组合的平均收益率更低:例如在t-2时期,M1-M10与M1-M5代表的收益率差值均为-0.025;在t时期,M1-M10与M1-M5的数值分别降至-0.046与-0.028,且所有数据均在1%的显著性水平下显著。在投资组合形成后的四个季度里,资产价格被高估组即M10投资组合的平均收益率开始迅速下降,在t+3时期,M1与M10之间的差值高达0.033(t统计值=3.337),此时M10与M5之间的差值为-0.023(t统计值=-2.748);该结果说明与较低资产误定价投资组合相比,在t时期被划分至资产价格高估组M10的股票在未来具有更差的表现。综上所述,我们利用资产误定价指标构建的投资组合可以很好地区分不同未来表现的股票,该结果是可靠有效的。

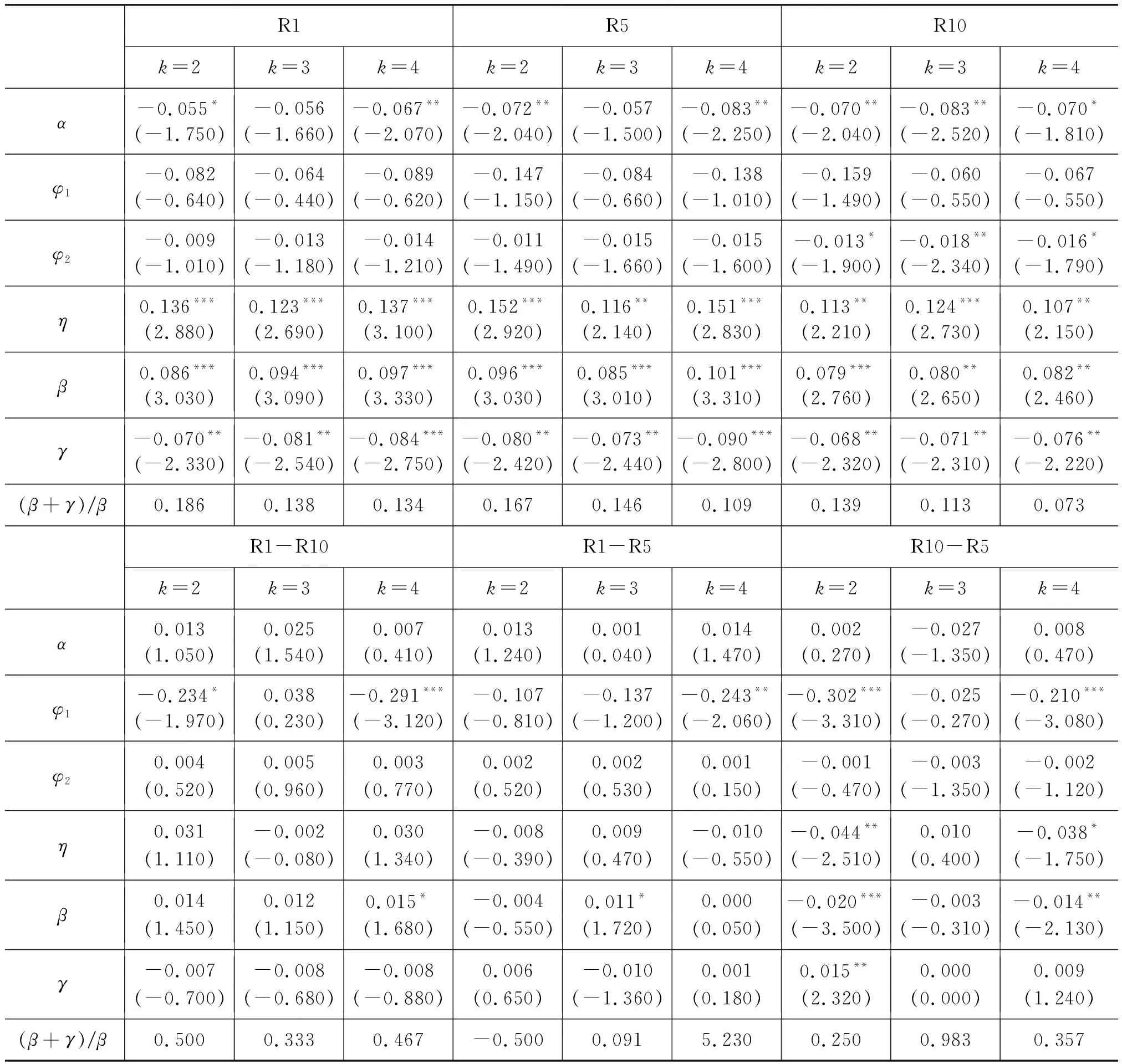

2. 宏观经济冲击对不同资产误定价组合的回归结果

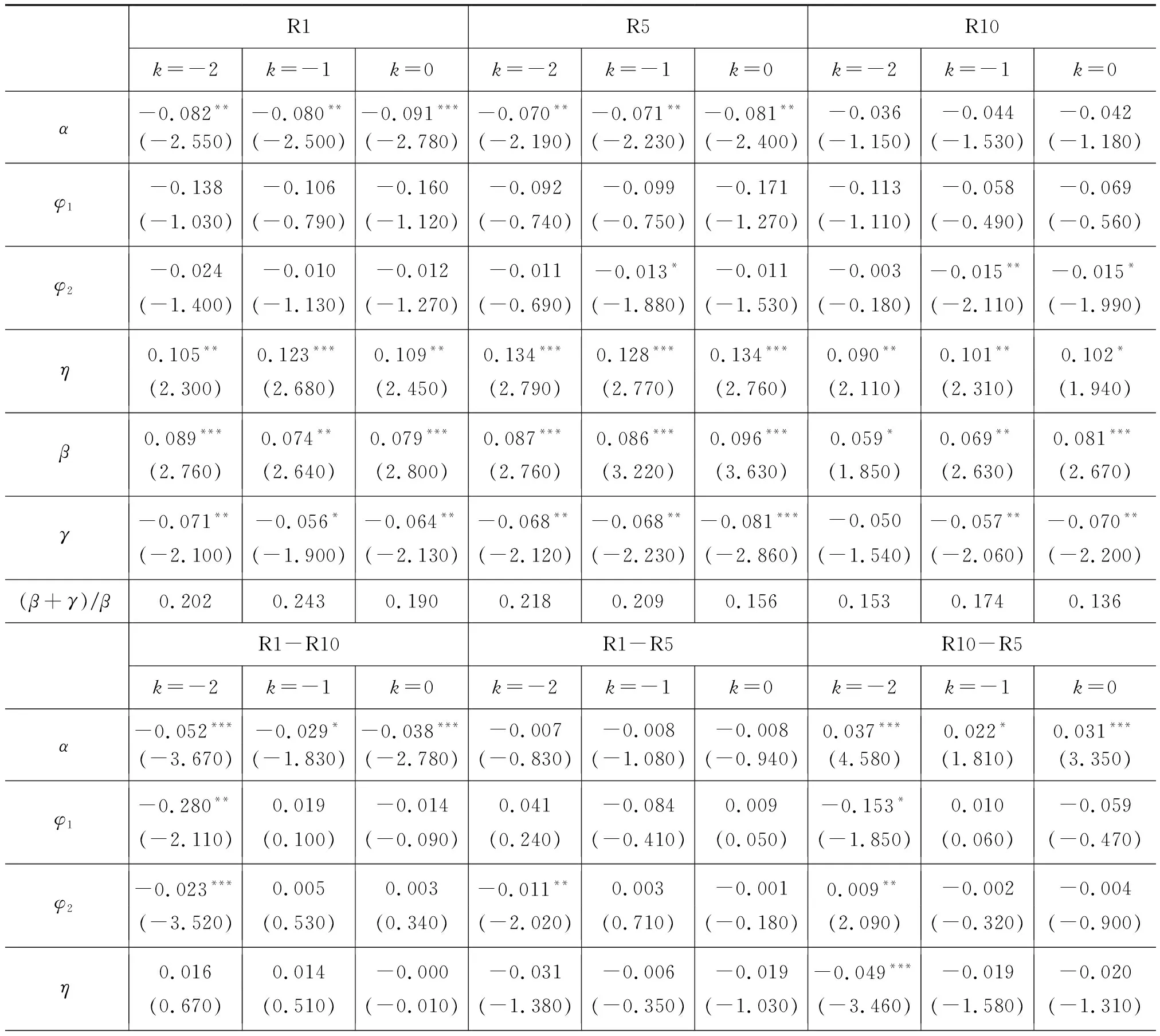

(1) 投资组合形成前。为了研究宏观经济冲击在不同时期下对不同资产误定价水平下的投资组合非对称性效应,我们采用公式(5)所示的回归方程,首先分析当k=-2、-1与0时,即投资组合形成前的一段时间内宏观经济冲击对各个资产误定价水平的投资组合绩效的影响程度。

表2 投资组合形成前的回归结果

续表

在表2中,R1为上文中构建的资产误定价被严重低估组M1投资组合的平均收益率;R10 代表资产误定价被严重高估组M1投资组合的平均收益率;R5表示M5投资组合的平均收益率。β为不同资产误定价水平的投资组合绩效对宏观经济超预期正向冲击的反应系数,γ代表非对称性效应系数,(β+γ)/β表示投资组合绩效对宏观经济超预期正向与负向冲击反应的比率。

从表中可以看出,在各个时期k=-2、-1、0下,对于不同资产误定价程度的投资组合R1、R5、R10,宏观经济超预期正向冲击的反应系数β在5%的显著性水平下均是显著为正的;对于非对称性效应系数γ,除k=-2时期R10回归方程中的系数γ不显著外,其余时期下该系数均是显著为负的,同时宏观经济超预期正向与负向冲击反应比率(β+γ)/β在各个时期下均为正且小于1;以上结果说明,宏观经济冲击对各个资产误定价水平下股票绩效的影响均存在非对称性效应,且宏观经济超预期正向冲击的影响效果要大于负向冲击。

另一方面,观察(R1-R10)回归方程中的系数我们可以看出,在t-2时期,回归方程(5)中的系数β=0.031(t统计值=3.200),γ=-0.023(t统计值=-2.120),意味着在早期宏观经济超预期冲击对资产价格被严重低估股票的影响显著高于资产价格被严重高估的股票。但是伴随着时间的推移,该影响在资产价格被严重低估与高估股票之间的差异越来越小,例如在k=0时期,该回归方程中的β=-0.009(t统计值=-0.820),γ=0.012(t统计值=1.100)。在(R1-R5)回归方程中,在t=-1和0的时期下,系数β在10%的水平下均显著为负,而γ显著为正;这说明相较于无资产误定价的投资组合,资产价格被严重低估组更易受到宏观经济超预期负向冲击的影响。此外在(R10-R5)的回归结果中,系数β在投资组合形成前的两个季度中均为负,该结果表明与资产误定价为零的股票相比,资产价格被严重高估的股票对宏观经济超预期正向冲击的反应程度较小,因此宏观经济超预期的正向冲击并不是导致股票的市场价格向上偏离内在基础价值的主要原因。

综上所述,我们的结果与以往学者提出的“宏观经济的超预期增长驱使资产市场价格偏离内在基础价值”的结论(Tirole,1985;Grossman和Yanagawa,1993;顾鹏,2015)有所差异。我们实证研究表明与资产误定价水平为零的股票相比,宏观经济的超预期冲击对资产价格被严重高估或低估的股票影响较小;换句话说,市场上出现的资产误定价现象并不完全是宏观经济超预期发展的结果,而有可能是由股票市场自身的特征所导致的。与国外成熟的股票市场相比,中国股票市场散户占据的比重较大,投机色彩浓重,因此股票市场价值与内在基础价值之间的偏离程度更易受到投资者情绪等因素的影响(王宜峰和王燕鸣,2014;Han和Li,2017)。

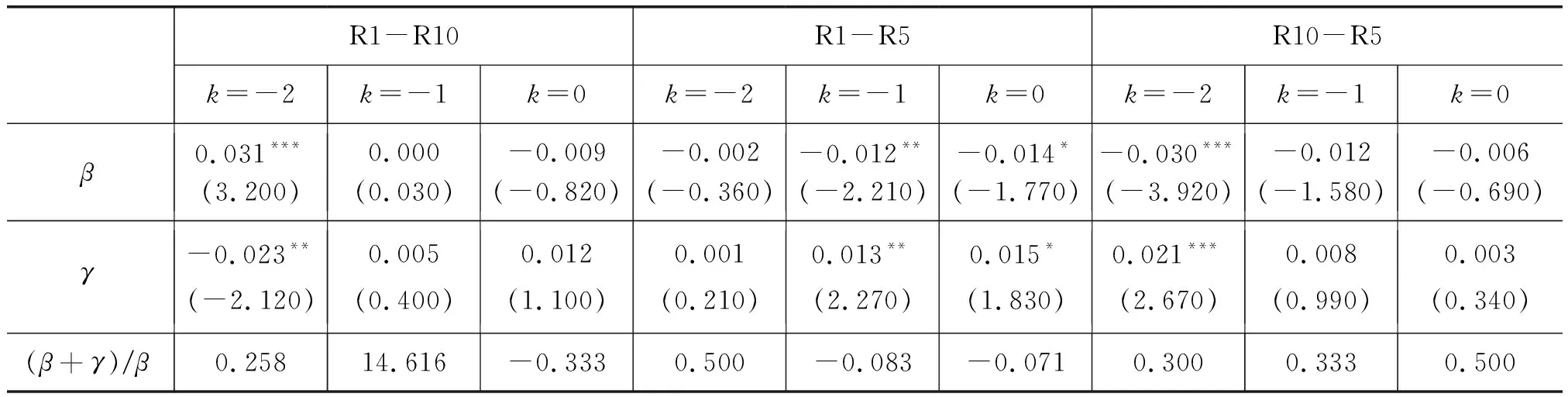

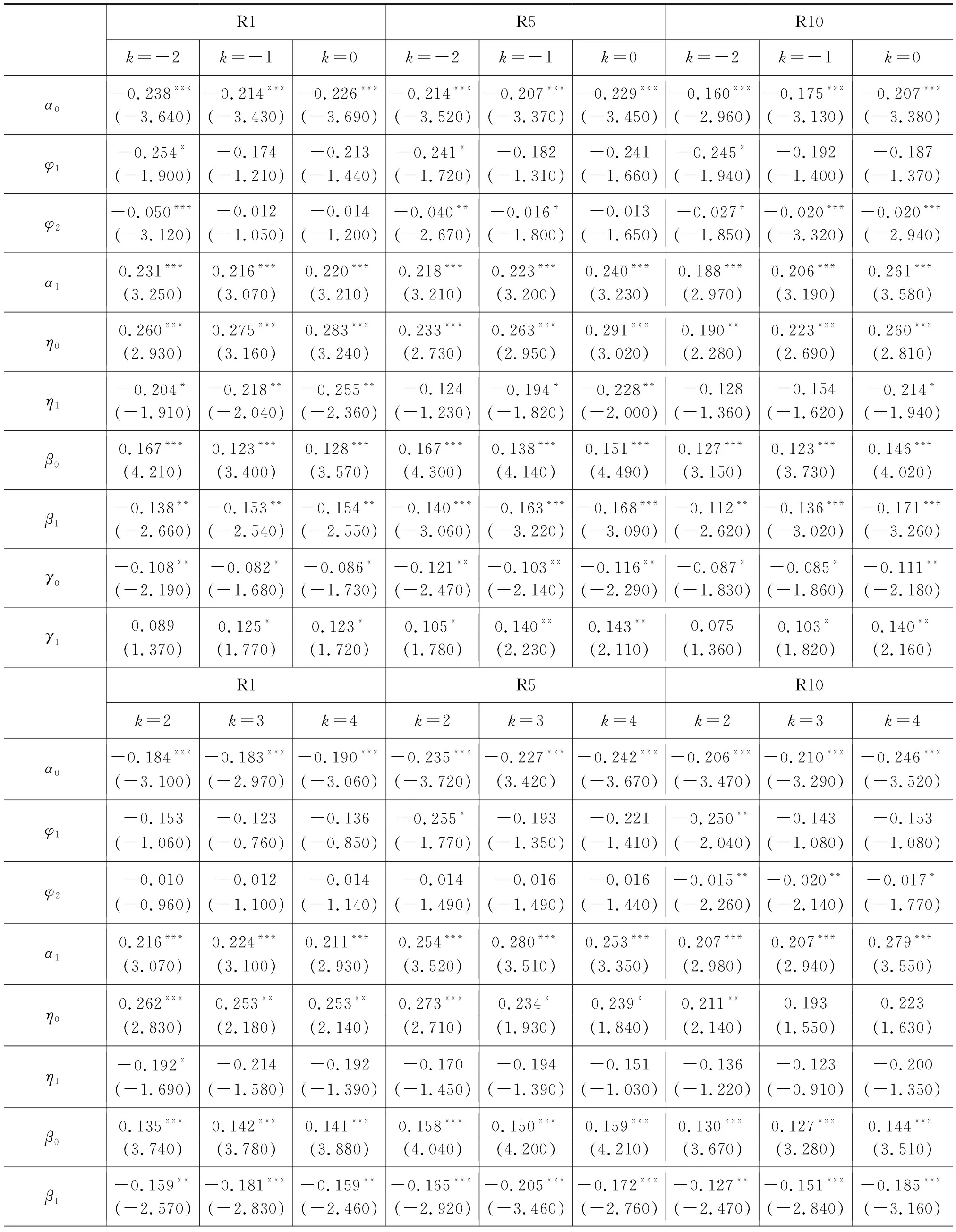

(2) 投资组合形成后。表3展示了在公式(5)的回归方程中k=2、3与4的回归结果,体现了投资组合形成后的四个季度内宏观经济超预期冲击对各个资产误定价投资组合绩效的影响程度。

从表3中可以看出,在投资组合形成后的四个季度内,对于各个资产误定价水平下的投资组合R1、R5与R10,宏观经济超预期正向冲击的反应系数β和不对称性系数γ均在5%的显著性水平下显著;同时,宏观经济超预期正向与负向冲击反应比率(β+γ)/β不断减小,表明投资组合形成后的一段时间内,宏观经济超预期负向冲击的影响效果逐渐降低,但仍小于超预期正向冲击的影响,非对称性效应依旧存在。此外,观察(R10-R5)的回归方程结果可以发现,在k=2与4时期,系数β均是显著为负的,该结果说明相较于较低资产误定价水平的股票,资产价格被严重高估的股票受宏观经济冲击的影响更小。

表3 投资组合形成后的回归结果

3. 融资融券事件冲击

自2010年起,中国股票市场允许进行融资融券交易;众多研究表明,融资融券交易降低了中国股票市场的卖空限制,从而降低了股票错误定价,提高了股票定价效率(李志生等,2015)。因此,融资融券事件属于影响股票价格错误定价的外生事件,在本节中我们将考虑融资融券事件对资产误定价的影响并在此基础上进行回归分析,从而使得结果更具有稳健性。

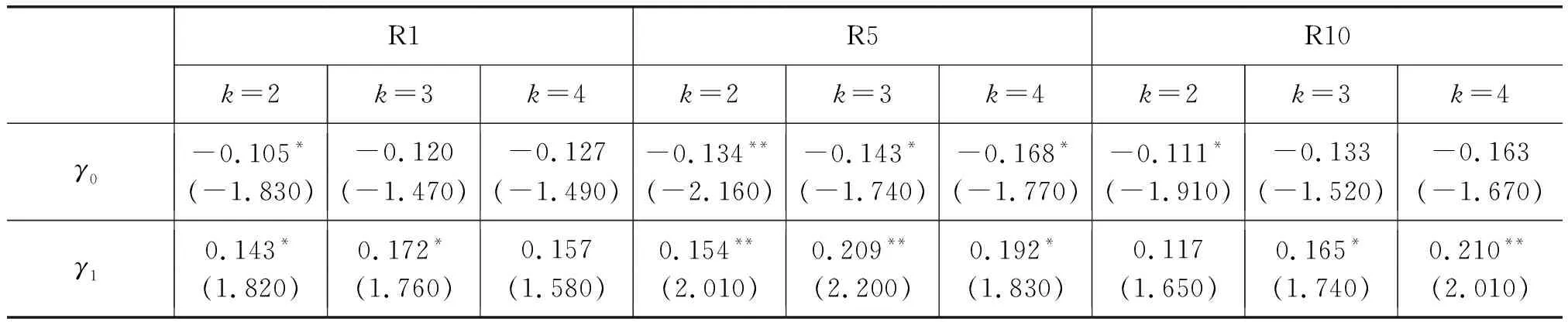

我们利用公式(6)的回归方程,依次分析了投资组合形成前即当k=-2、-1和0,以及投资组合形成后k=2、3和4时融资融券事件对回归结果的影响,具体结果如表4所示。

表4 考虑融资融券事件的回归结果

续表

从表4中可以看出,在投资组合形成前后的各个时期下,对于不同资产误定价水平下的投资组合收益率R1、R5、R10,宏观经济超预期冲击与融资融券交叉项(SMT*δGDP)的系数β1在10%的显著性水平下均是显著为负的,同时代表非对称性效应的系数γ1显著为正;以上结果再次证明在融资融券事件后,宏观经济超预期冲击仍是各个资产误定价水平下投资组合表现的重要影响因素,该影响具有非对称性,这与上文得到的结果相一致;此外,我们的数据表明融资融券事件降低了资产误定价程度以及宏观经济冲击对资产误定价的非对称效应。

五、 结论与启示

本文选取2001年第1季度至2020年第3季度沪深两市所有上市A股数据为样本,基于剩余收益模型对资产误定价进行计算,以实际GDP与趋势值之间的差值δGDP度量宏观经济超预期冲击,分别探究了宏观经济超预期冲击对不同资产误定价水平的投资组合的非对称影响,得出的主要结论如下:第一,宏观经济超预期冲击对各个资产误定价水平下的投资组合绩效的影响具有非对称效应,该效应在投资组合形成前后的各个时期下均是显著存在的;其中,相较于宏观经济超预期的负向冲击,正向冲击对其的影响效果更强。第二,宏观经济超预期冲击并不是导致资产价格偏离内在基础价值的主要原因。实证结果表明,与资产误定价水平为零的股票相比,宏观经济的超预期冲击对资产价格被严重高估或低估的股票影响更小。第三,在融资融券事件后,宏观经济超预期冲击仍对各个资产误定价水平下的投资组合表现具有非对称性影响,同时融资融券机制的实施降低了资产误定价的水平。

我们的研究结果重点揭示了中国宏观经济冲击不是直接导致金融市场资产误定价现象产生的主要原因;换句话说,市场上出现的资产误定价现象并不完全是宏观经济超预期发展的结果,而更有可能是由股票市场自身的特征所引发的。目前,中国股票市场中存在的散户居多、投机行为活跃、市场监管尚不完善等特征阻碍了股票市场的进一步发展,导致了股票价格与实体经济相背离。因此,继续全面深化改革金融市场进程、规范和完善金融市场体系仍是促进金融市场长期稳定发展的首要任务;唯有进一步深化体制改革才能使股票价格更好地反映实体经济,实现金融和经济持续健康发展的长期目标。