建筑企业财务风险对现金持有量的影响

——基于有调节的中介模型

冯亚娟,刘雨晴

(辽宁工程技术大学 工商管理学院,辽宁 葫芦岛 125105)

0 引言

现代企业财务管理中,现金持有量在企业的生产经营活动中影响着投资、融资和股利分配。研究企业现金持有量,最终目的是保证企业在生产经营活动中有足够的现金,企业的生产经营活动能够正常进行。加快资金的流动和周转,最大限度地减少闲置现 金,降低持有现金的总成本,提高现金持有效率,从而提高企业的盈利能力。因此,企业现金持有量是企业生产经营必须关注的重点。企业现金持有量受财务风险的影响,财务风险影响企业效益从而影响企业的变现能力,进而影响企业的现金持有量,而企业规模的变动也是重要的影响因素。鉴于现金持有量对企业的重要意义,有必要研究财务风险与企业现金持有量之间的关系,而公司规模在一定程度上影响变现能力对现金持有量的关系。因此,研究财务风险与企业现金持有量的关系,以企业规模为影响因素进行评估,制定企业在不同财务状况下的现金持有方案,有利于企业长期稳定发展。

1 文献综述

关于企业财务风险预警,周首华等[1]结合中国企业特点在已有的财务理论指导下进行了大量样本数据采集。经过分析研究之 后,在Z 模型的基础上,选择了包括现金流量指标在内的5 个自变量,建立了更加符合中国国情的企业财务状况预警模型,即F 分数模型。在实证研究方面,曹启龙等[2]研究了企业现金持有量对企业的投资经营决策及其投资期权价值的影响。吴昊旻等[3]研究了公司现金持有的价值效应,以及融资约束、产品市场竞争对于现金持有量的价值效应。焦雨蒙等[4]从“流动性陷阱”对企业现金持有量和绩效之间的关系进行分析,研究表明现金持有量正向促进企业绩效。

张凤等[5]研究发现,在1996-2002年间,中国证券交易所上市公司的现金持有量呈上升趋势。彭桃英等[6]认为权衡理论比代 理理论更适用于中国企业的高现金持有行为。于东智等[7]从公司治理的角度研究了公司现金持有量的决定因素。胡国柳等[8]研究发现,增长机会、企业规模及股利支付、现金流变异性、现金替代物、财务杠杆、公司年龄与现金持有量之间有显著的相关性。吴凡等[9]研究了内部资本市场对现金持有量的影响。胡援成等[10]研究了融资约束、资本结构与现金持有的关系。韩忠雪等[11]研究了企业负债和现金持有量之间的关系,发现在具有较强融资约束的企业中,现金持 有和负债之间存在替代作用。周晓娟[12]则综合考虑了企业规模、负债、产权等与现金持有量的关系。

已有研究已经分析了财务风险与现金持有量之间的关系,但主要集中于现金持 有量的影响因素,多将变现能力及公司规 模作为控制变量进行考虑,极少从财务视 角研究财务风险与现金持有量之间的关系。因此,基于对建筑类上市公司的财务风险 分析,研究现金持有量与财务风险之间的 关系。

2 理论基础与研究假设

2.1 财务风险与现金持有量

公司财务风险影响着企业筹资、投资等各项活动,是体现企业经营状况的一个重要指标。而企业现金持有量受企业运营状况的影响,还与企业日常生产运营中的筹资、投资等各项生产活动都有联系。因此,在企业经营过程中应时刻关注财务风险与现金持有量的关系,对财务风险进行评估、监督,进而调节企业的现金持有量。

王星懿等[13]根据啄食理论认为,财务状况较好的公司资产状况良好,流动资金较多,这将使其拥有更多的现金,从而可以得出企业的财务实力与企业的现金持有量正相关。乔睿蕾等[14]提出在企业营业税改增值税背景下,虽然降低了企业的现金流敏感 性,但现金对负债的替代性依旧体现在流动负债中,即企业现金持有量与流动负债负相关。流动负债作为评价公司财务风险中短期偿债能力的一项重要指标,与公司财务风险呈正相关。据此,提出假设H1。

H1:财务风险与企业现金持有量呈负相关。

2.2 变现能力的中介作用

俞波[15]提出现金比率作为短期财务预警中的流动性指标,更多地从现金流角度来衡量资产的流动性和偿债能力,剔除了变现能力弱的资产对资产流动性这一指标的影响,对反映企业短期偿债能力更加灵敏。根据这一理论,选取现金比率作为体现变现能力的指标。芦笛等[16]从资产管理的角度对资产的特性进行了研究,提出企业财务风险的本质就是资产的不可变现风险,与资产有关的风险表现为流动性风险,通常以流动性来衡量,而与资产有关的高风险则表现在企业资产流动性不足等方面。以上研究表明,财务风险与变现能力相互影响,而变现能力影响着企业的现金持有政策。据此,提出假设H2a、H2b。

H2a:现金比率在财务风险对现金持有量的影响中发挥中介效应。

H2b:财务风险与现金比率呈负相关。

2.3 公司规模的调节作用

郑立根[17]、蒲文燕等[18]的研究中表明公司规模对现金持有量有影响。公司规模影响企业融资,融资约束的公司在外部融资时将面临渠道的匮乏和较高的融资风险,而使企业更倾向于高现金持有。因此,高现金持有在受融资约束的企业中更具有现实意义,但实际情况是与小企业相比,大企业信用更好,更加不容易受到融资约束。据此,提出假设H3。

H3:公司规模在现金比率对现金持有量的影响中发挥负向调节作用。

3 研究设计

3.1 样本选取与数据来源

选取2019 年建筑业上市公司为研究对象,数据来自国泰安数据库。对样本进行如下筛选:剔除ST 公司以及财务数据缺失的公司。经处理后,共得到52 条样本值。使用SPSS 进行数据处理。

3.2 变量选取

(1)被解释变量

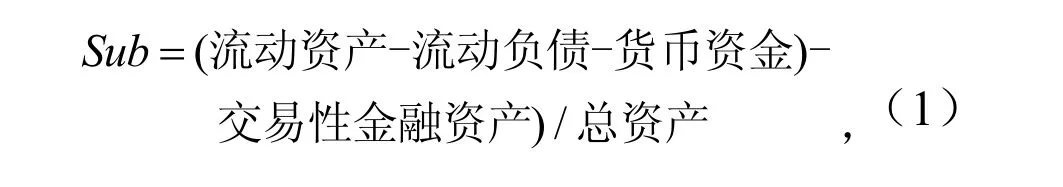

基于黄爱科等[19]关于现金持有量的定义进行现金持有量的度量测算

式中,Sub为现金等价物。

式中,Ch为现金持有量;Cash为货币资金;Sub为现金等价物;TA为总资产。

(2)解释变量

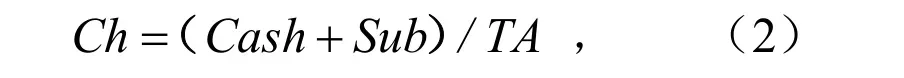

选取周首华等[1]根据Z 分数模型结合中国企业实际改进的F 分数模型(F-score)进行评价。公司财务风险评价系数越高,企业财务风险越小。

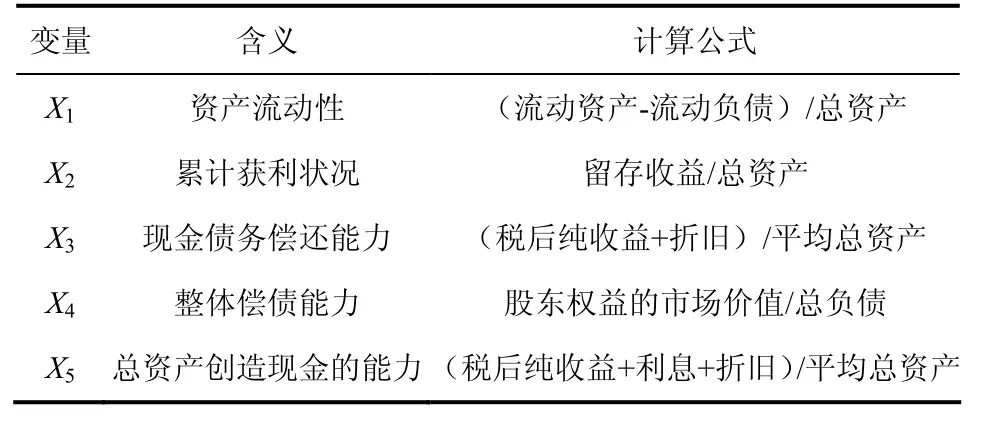

式中,X1至X5的含义见表1。

表1 F 模型中变量定义 Tab.1 variable definition in model F

(3)中介变量

根据俞波[15]的研究,由于现金比率仅指所有资产中最具流动性的资产,也是3 个流动性系数中最保守的一个指标,是用来衡量企业流动性的一种方法,最能反映企业直接偿付其流动负债的能力。

式中,Cr为现金比率;Cash为货币资金;Security为有价证券;CL为流动负债。

(4)调节变量

基于郑立根[17]、蒲文燕等[18]的研究,公司规模越大,其经济效益越好,外部融资成本越低,信息不对称程度越低,发生财务困境的可能性越小。

式中,Size为公司规模;TA为总资产。

(5)控制变量

参考王星懿等[13],研究财务风险对现金持有量的影响因素,选取成长性Growth以 资产增长率表示、盈利能力Roa以总资产收益率表示、偿债能力Cur以流动比率表示,作为控制变量,具体见表2。

表2 变量说明 Tab.2 variable definition

3.3 模型构建

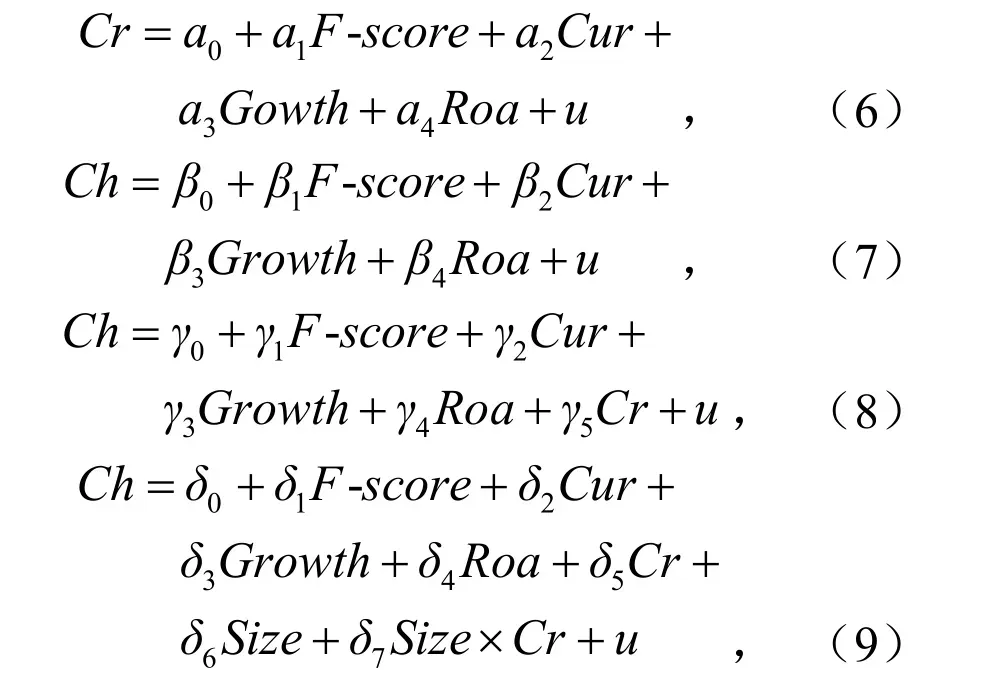

参考温忠麟等[20-21]提出的中介模型和调节模型。首先,确认财务风险F-score与现金比率Cr之间的关系。其次,确认财务风险F-score与现金持有量Ch之间的关系。再 次,确认现金比率Cr在财务风险F-score与现金持有量Ch之间的作用机制。最后,确认调节变量Size在模型中的调节作用,构建模型(6)至模型(9)。

式(6)至式(9)中,0a、0β、0γ、0δ为常数;αi(i=1,2,…,4)、βi(i=1,2,…,4)、γi(i=1,2,…,5)、δi(i=1,2,…,7)为影响系数;u为误差项。其中,中介模型要求中介变量现金比率Cr与财务风险F-score和现金持有量Ch都相关,而调节模型则对各指标之间的相关性没有要求。

4 实证研究

4.1 描述性统计

主要变量描述性统计结果见表3。表3中,现金持有量Ch的均值为0.127,最大值为0.438,最小值为0.017,表明建筑业上市公司个体之间的现金持有量差异较大。财务风险F-score均值为0.406,最大值为1.650,最小值为-1.074,表明建筑业上市公司个体之间的财务风险差距较大,但是纵 观整个行业,财务风险还处于一个较为安 全的水平。现金比率Cr的均值为0.345,最大值为2.295,最小值为0.029,表明建筑业上市公司个体之间的资产流动性差异较大。公司规模Size均值为22.781,最大值为26.851,最小值为18.756,表明建筑业上市公司个体之间存在着一定的规模差异。

表3 描述性统计 Tab.3 descriptive statistics

4.2 相关性分析

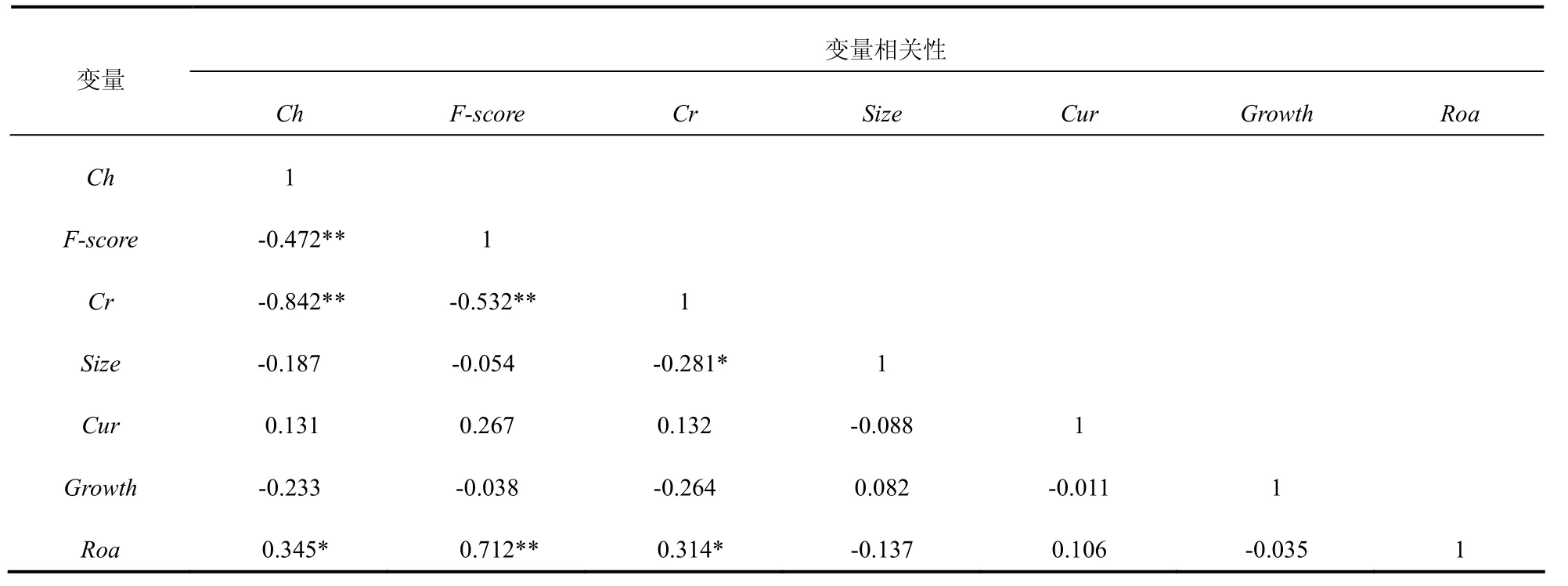

由表4 可知,财务风险F-score与现金持有量Ch呈负相关,相关系数为-0.472,在5%的水平上显著,初步验证了假设H1。现金比率Cr与财务风险F-score呈负相关,相关系数为-0.532,在5%的水平上显著,初步验证了假设H2b。各变量之间的相关 性与研究假设基本一致。

表4 相关性分析 Tab.4 correlation analysis

4.3 回归分析

对各个变量进行多元回归分析,具体见表5。表5 中B为回归系数,t为估计标准误差。首先,检验中介效应。模型(7)列中财务风险F-score对现金持有量Ch有显著的负向影响,回归系数为-0.086,在5%的水平上显著。证明了财务风险越小,企业现金持有量越大,财务风险F-score对现金持有量Ch具有显著的负向影响,验证了假设H1。在模型(8)列中财务风险F-score对现金比率Cr有着显著的负向影响,回归系数为-0.014,在10%的水平上显著,即财务风险F-score与现金比率Cr呈负相关,验证了假设H2b。同时,模型(6)列中财务风险F-score对现金比率Cr有显著的正向影响,回归系数为0.461,在10%的水平上显著,证明了现金比率Cr在财务风险F-score与现金持有量Ch之间的中介效应显著。

表5 模型回归系数分析 Tab.5 model regression coefficient analysis

其次,检验调节效应。模型(9)列中现金比率Cr对现金持有量Ch有显著正向影响,回归系数为1.233,在1%的水平上显著。公司规模Size对现金持有量Ch有显著负向影响,回归系数为-0.010,在5%的水平上显著。交乘项Cr×Size对现金持有量Ch有显著负向影响,回归系数为-0.067,在1%的水平上显著,证明公司规模Size在现金比率Cr对现金持有量Ch的影响中起到了负向调节作用,验证了假设H3。

4.4 稳健性检验

姚战琪[23]提出较为常见的稳健性检验主要有3 种方法。第一种从数据角度将样本进行分割,根据不同的维度和不同的标准对数据进行重新的分类、聚合,将多元数据进行回归处理。第二种从变量角度,将某一类型的变量进行同一维度替换,再进行回归处理。第三种从计量方法角度,选取多种回归方法进行回归,再观测结果。

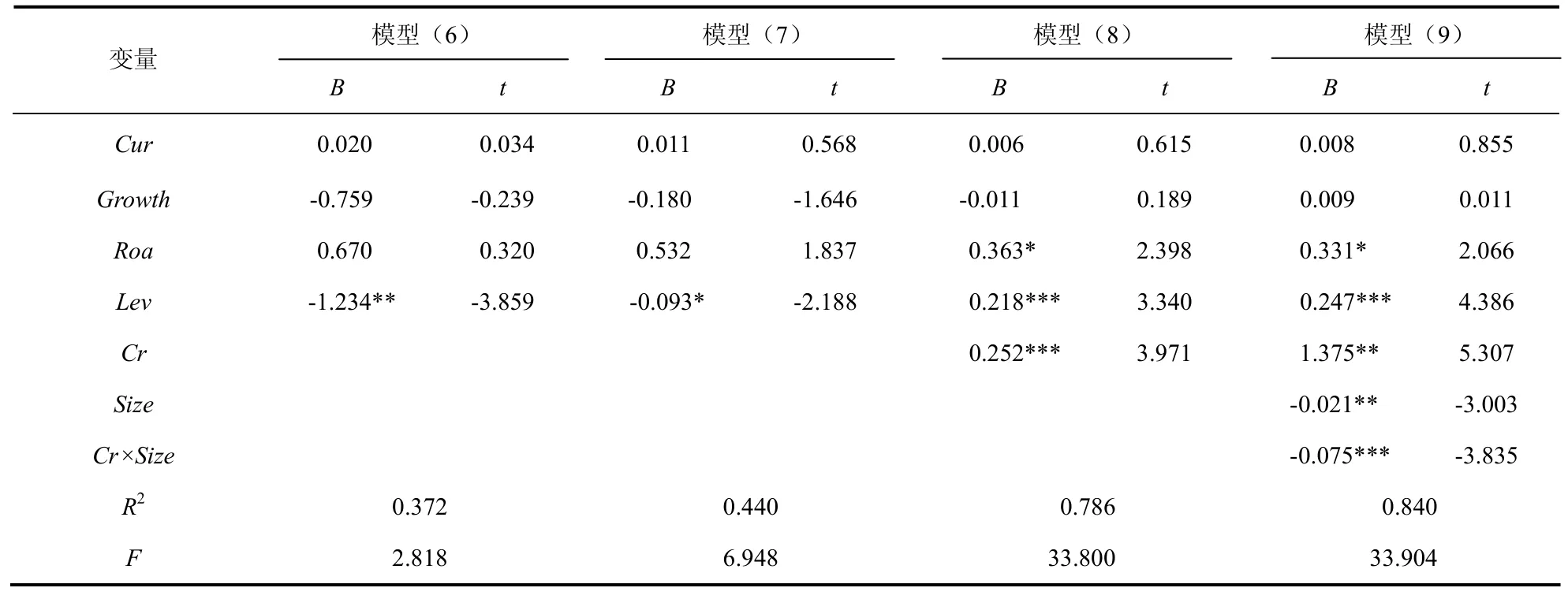

研究中采用第二种方法对变量进行同一维度替换,再进行多元回归处理。财务杠杆即资产负债率是衡量财务风险的重要指标。一般认为,负债与资产的比例越高,企业的支付债务能力就越弱,也就是说企业的财务状况越差。因此,选取财务杠杆即资产负债率Lev替换变量财务风险F-score。然后进行回归分析,具体结果见表6。

表6 稳健性检验 Tab.6 robustness test

根据表6 的回归结果,首先,检验中介效应。模型(7)列中资产负债率Lev对现金持有量Ch有显著的负向影响,回归系数为-0.093,在10%的水平上显著,证明了财务风险F-score对现金持有量Ch具有显著的负向影响,验证了假设H1。模型(6)列中资产负债率Lev对现金比率Cr有着显著的负向影响,回归系数为-1.234,在5%的水平上显著,证明财务风险F-score与现金比率Cr呈负相关,验证了假设H2b。同时,模型(8)列中现金比率Cr对现金持有量Ch具有显著的正向影响,回归系数为0.252,在1%的水平上显著。表明现金比率Cr在财务风险F-Score与现金持有量Ch之间的中介效应显著,验证了假设H2a。

其次,检验调节效应。模型(9)列中,现金比率Cr对现金持有量Ch有显著正向影响,回归系数为1.375,在5%的水平上显著。公司规模Size对现金持有量Ch有显著负向影响,回归系数为-0.021,在5%的水平上显著。交乘项Cr×Size对现金持有量Ch有显著负向影响,回归系数为-0.075,在1%的水平上显著,证明公司规模Sice在现金比率Cr对现金持有量Ch的影响之中起到了负向调节作用,验证了假设H3。

稳健性检验结果与研究假设一致,表明检验结果稳定。

5 结论

(1)财务风险与企业现金持有量呈负相关。从企业效益方面来看,经济效益好的企业财务实力较强,财务风险相对较低,而良好的财务状况和生产经营活动产生的较多的现金流会导致公司现金持有量增加。从融资方面来看,在现金-负债的替代作用下,现金持有量的上升会减少企业负债,降低了企业的偿债风险,从而降低了企业的财务风险。

(2)变现能力在财务风险对现金持有量的影响中具有中介效应,企业的现金持有量越高,企业变现能力越强。这是由于财务风险低的企业短期偿债能力较强,即变现能力较强,较强的变现能力直接体现为企业的现金持有量较高,因此存在正向中介效应。

(3)公司规模在变现能力与现金持有量的关系中发挥负向调节作用,即公司规模越大,其对变现能力和现金持有量之间关系的影响越小。这可能是由于规模大的公司拥有良好的融资能力和商业信用,也更倾向于进行负债经营,因此流动负债也相对增多。而在表示变现能力的现金比率公式中,分母流动负债的增加会减小现金比率,而直接体现现金持有量的分子却不一定变化,因此会导致变现能力变动较大但是现金持有量的变动较小,两者之间的关系变得不明显。反之,规模较小的企业融资约束较大且面临着更高的融资风险。因此,更倾向于较高的现金持有,以及较低的负债规模,从而更加显著地影响变现能力与现金持有量的关系。据此,提出以下建议。

(1)财务风险较高且公司规模较大的企业,由于企业规模较大,信用较好,融资约束较小且融资风险较低,更倾向于负债经营。因此,导致企业流动负债较多、短期偿债能力较弱,变现能力较差而较高的财务风险也导致企业现金持有量较低。企业在经营中应该注重调整负债规模和负债结构,适当增加现金持有量,增强企业的偿债能力。

(2)财务风险较高但规模较小的企业,由于企业规模较小,融资约束和融资风险都较大,更倾向于持有现金进行日常经营和发展。而财务风险较高的企业变现能力较差,较低的现金持有量制约了企业的发展。因此,应侧重于增强自身盈利能力,注重增加现金资产和现金持有量。

(3)财务风险较小的企业不但自身财务状况良好,还拥有较好的变现能力和较高的现金持有量。因此,企业可以灵活运用现金进行公司扩张,扩大生产规模和对外投资,充分利用现金资产为企业带来更多盈利。应注重增强自身盈利能力和发展能力,充分利用和规划闲置资金促进企业发展,避免过高的现金持有量造成的资源浪费。