基于VAR模型的我国碳排放权交易市场与能源市场、要素市场、金融市场的动态相关性分析

文/段刚(河南大学经济学院)

一、引言

碳排放权交易市场,目前已经得到越来越多的国家和地区的采纳。在我国新经济发展中,建设好碳排放权交易市场对于平衡好经济发展与碳排放量的控制、广泛形成绿色生产生活方式和促使美丽中国建设目标基本实现具有重要的意义。

我国目前全国碳排放交易体系尚在建设当中,综合来看,我国主要的七个试点碳排放权交易市场表现不一,这与各地能源消费比重、经济发展结构、政府监管力度等差异有关。基于此,本文通过分析能源市场、要素市场、金融市场的波动与碳市场的变化,对比研究能源市场、金融市场、要素市场与碳市场的联系强度以及碳市场的有效性强弱。

二、理论机制

在能源市场上,由消费者选择理论可知国内能源的收入效应,当国内能源的价格下降(或上升时)导致消费者实际收入水平提高(或下降)时,消费者会增加(或减少)对国内能源的需求量。此时,能源消耗产生的碳排放量上升,碳排放需求量也将上升,进而引起碳排放权交易价格上升。且刘纪显[1]等(2013)也研究发现,碳期货市场和能源股票市场之间存在一种不对称关系。因此,估计国内能源市场与我国碳排放权交易市场呈负相关。

在我国消费者购买国内能源与国际能源的情况下,国际能源对国内能源的替代效应导致国际能源价格的上升,使得相对价格不变的国内能源对国际能源来说,较以前便宜了。这种相对价格的变化,会使消费者减少对国际能源的需求量而增加对国内能源的需求量。而我国当前能源消费仍以煤炭等高耗能能源为主,并且煤炭产生的二氧化碳量远远高于石油与天然气,此时,能源消耗产生的碳排放量上升,碳排放需求量也将上升,从而拉高了碳排放权交易价格。因此,国际能源市场与我国碳排放权交易市场呈正相关。

在金融市场上,由资产组合理论可知,碳资产作为一种特殊的金融商品,其价格波动会影响投资者的决策与资产组合。由企业成本收益函数可知,碳排放权交易净收益若为负,企业成本上升。故碳价格的冲击不仅会改变企业碳排放权交易收益,也会改变投资者对企业利润的估值预期。因此,金融市场与碳排放权交易市场呈正相关。

在碳排放交易权市场上,我国碳排放权交易市场在总量交易的原则下开展,从供给方面来看,生态环境部通过配额分配等方法引导市场预期,从而形成合理碳价;从需求方面来看,碳排放权交易市场的均衡价格由市场供需关系同时决定。

三、实证设计与分析

(一)计量模型

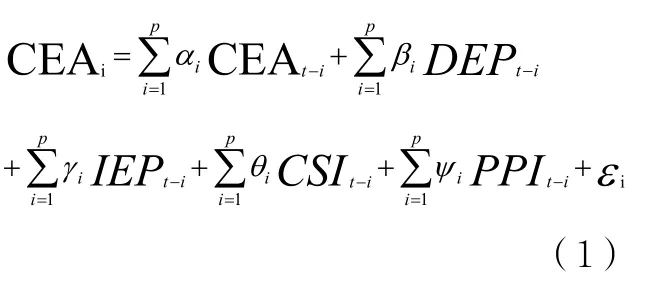

此前,陈晓红等[2](2013)、王晓宇等[3](2017)和郑鹏程[4](2020)都用了广义的ARCH模型来研究市场之间的动态相关性;钟世和、曾小春[5](2014)采用VAR模型系列相关等方法探究研究发现碳价波动与我国能源价格波动的内在原因。鉴于经济周期的内生性,本文利用VAR(向量自回归模型)对几个市场之间的关系进行分析。由公式(1)将P阶VAR模型设定如下:

其中,ε为随机波动项,p为最大滞后期。CEA代表湖北、广东和北京碳排放交易权月度价格算数平均值,DEP表示国内能源价格指数,IEP表示国际能源价格指数,CSI300表示沪深300指数,PPI则表示工业生产者购进价格指数。

(二)变量选取与数据来源

1.被解释变量

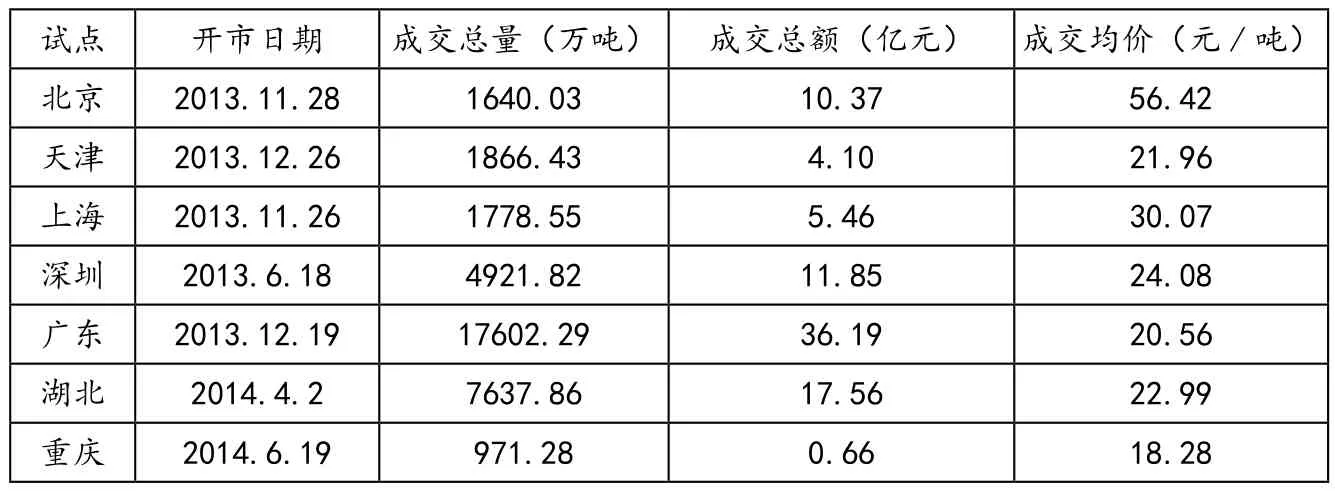

我国碳排放权交易试点于2013年启动,目前主要集中于七个碳交易试点以交易碳配额和国家核证自愿减排量。如表1所示,截至2021年,广东地区的碳配额累计成交总量和累计成交总额最多;湖北地区累计成交总量和累计成交总额均位列第二;北京地区的成交均价则是七个试点碳排放权交易市场中最高的。根据数据的可得性,本文将湖北、广东和北京的碳排放交易平台于2017年12月和2022年1月之间公布的每月碳配额成交价进行算术平均,处理后的价格序列为被解释变量,样本量为50个。

表1 截至2021.12.29七个碳排放权交易试点的成交情况

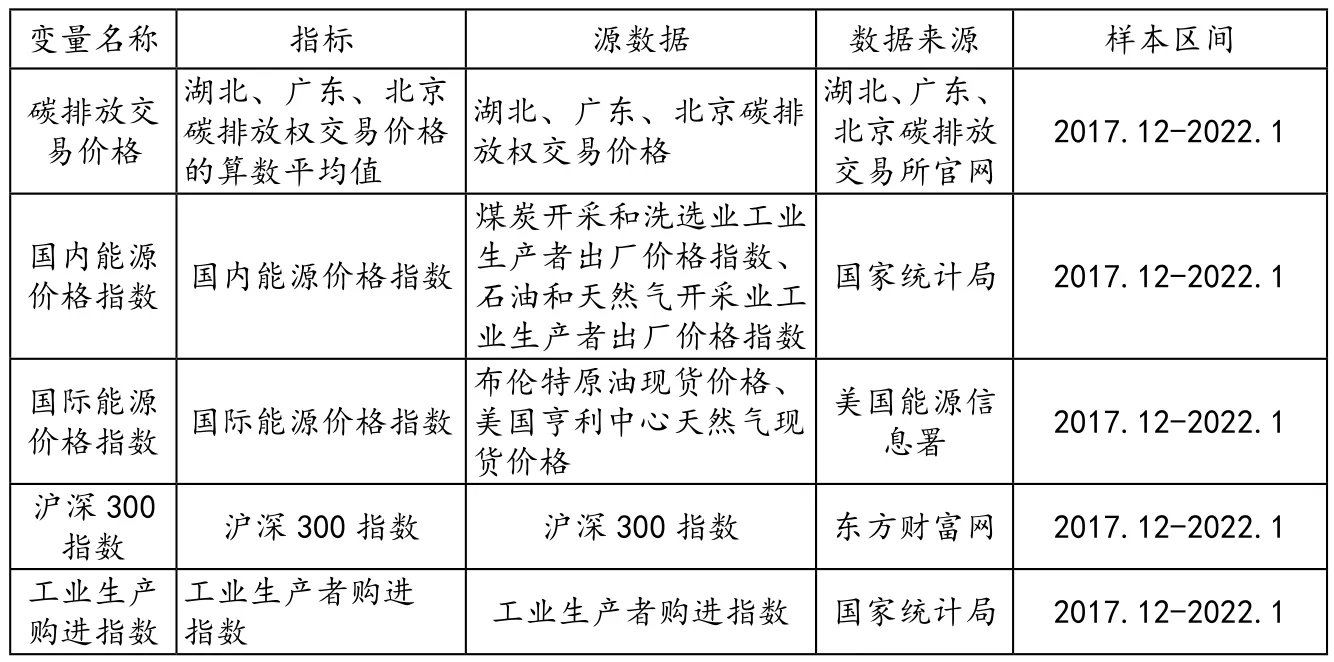

2.解释变量

如表2所示,本文的解释变量为2017年12月-2022年1月的国内能源价格指数、国际能源价格指数、工业生产者购进指数和沪深300指数的月度数据。数据来源为国家统计局、美国能源信息署和东方财富网,样本量均为50个。

表2 变量及数据来源

(三)描述性统计

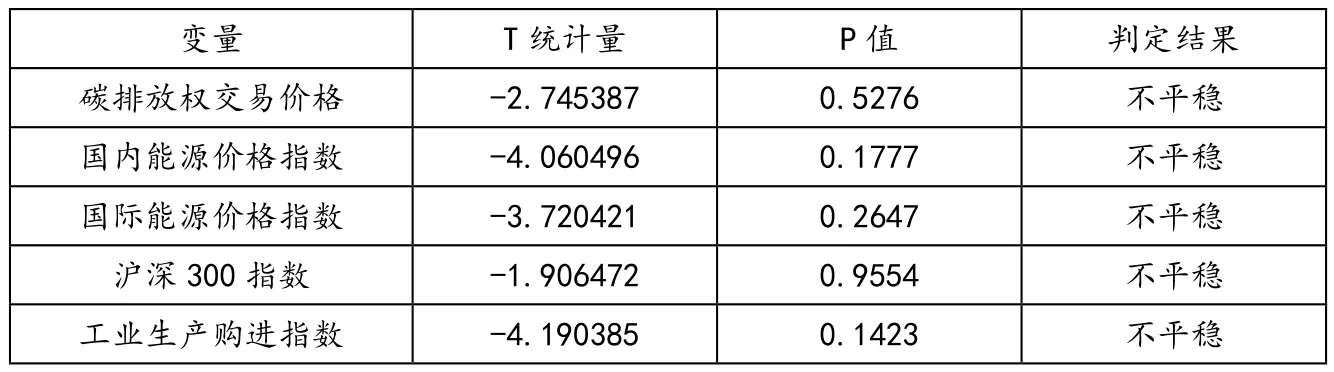

如表3所示,本文通过EViews软件采用ADF检验法(单位根检验法)对五个时间序列样本数据的平稳性进行检验,在5%的显著性水平下,所有的变量都不平稳。

表3 平稳性检验

如表4在5%的显著性水平下,Engle-Granger协整检验未通过,说明碳价格、能源价格指数、沪深300指数、工业生产者购进价格指数之间不存在长期稳定关系。

表4 协整检验

如图1,滞后阶数为3的VAR模型稳定性检验通过,可进行后续的实证分析。

图1 特征根检验

(四)脉冲响应分析

本文运用脉冲响应分析,探究调整后的碳排放权交易价格受到各变量的外生冲击时的动态影响。图2、图3分别表示碳价格历史数据、国内能源价格指数、国际能源价格指数、沪深300指数和工业生产者购进指数的冲击引起的碳排放权交易市场价格的脉冲响应函数。其中,横轴表示观察期,刻度单位为一个月;纵轴表示冲击程度,刻度单位为变量自身的单位。本文选择未来1-24期作为观察期限。

如图2,短期内季节调整后的碳排放权交易价格增量上升时对自身有正的效应,但中后期快速减弱。如图3所示,短期内国内能源价格上涨的冲击会对季节调整后的碳排放权交易价格增量产生负的效应,在第4-5期呈现一定的正效应,在第7期产生微弱的负效应,到了后期,其影响几乎不存在。

图2 碳排放权交易价格历史数据的冲击引起碳排放权交易市场价格的脉冲响应函数

图3 国内能源价格冲击引起碳排放权交易市场价格的脉冲响应函数

四、研究结论

本文根据湖北、广东以及北京碳排放权交易所的有关数据,通过构建VAR模型分析了国内外能源市场、要素市场、金融市场与碳排放权交易市场的联动性特征。由理论分析及实证分析可知:

(1)五个序列在5%的显著水平下,均接受了存在单位根的原假设,即没有通过协整检验,表明我国碳排放权交易市场、国内外能源市场、金融市场、要素市场之间不存在长期稳定关系;

(2)碳市场的市场效率不高。碳价格一定程度上受到自身近期价格冲击,而在远期这种影响减弱。且季节调整后的碳排放权交易价格增量对自身解释的贡献度逐渐下降,主要受其自身历史数据的影响;

(3)国内能源市场与碳排放权交易市场大体上呈负相关,符合理论传导路径。由于国际能源的替代,即国内能源价格的上升导致对国际能源需求上升以补充生产所需的能源,推高碳排放权交易价格;

(4)国际能源市场对碳排放权交易市场产生正冲击,但影响较小,且国际能源市场对我国碳排放权交易市场解释程度较低;

(5)总体上金融市场与碳排放权交易市场呈正相关,大体上符合理论传导路径。沪深300指数容易受到投资者情绪的影响,对宏观因素的反应有时并不显著,同时沪深300指数中所包括的能源股有限,与能源市场的关系不够紧密,因而与碳排放交易市场联动性较弱;

(6)要素市场与碳排放权交易市场之间存在相关关系,且要素市场对碳排放权交易市场具有一定的解释程度。我国的工业生产者购进价格指数包含门类广泛,与国际市场关系紧密,同时也会受到宏观政策调控的影响。因而工业产品价格与碳排放权交易市场关系紧密,但正负向冲击不明晰。