后危机时期货币政策的风险承担机制

摘 要:次贷危机后,货币政策执行周期的非中性效应逐渐引发人们的关注,宽松型(紧缩型)货币政策会刺激(抑制)微观经济主体尤其是银行的风险承担行为。文章以后危机时期国内银行和上市企业为研究对象,针对货币政策的风险承担机制展开了系统探究。文章将风险承担划分为事前风险承担和事后风险承担,针对事前风险而言,发现宽松型货币政策刺激了银行和企业的主动风险承担,表现在银行风险加权资产比重以及企业负债规模的上升;针对事后风险而言,发现紧缩性的货币政策增大了银行和企业的被动风险承担,表现在银行不良贷款率的上升,以及企业偿债能力的下降。另外,事前风险承担存在明显的企业异质性,高杠杆企业在面对货币政策变动时,其事前风险的承担效应会更加强烈。此外,文章还发现规模、现金流水平、资产收益率等特质因素也会影响实际风险的承担。本次研究为后危机时期中国货币政策风险承担渠道的存在性以及特殊性提供了論证,并给出了相应的政策建议。

关键词:货币政策;后危机时期;事前风险承担;事后风险承担;企业异质性

中图分类号:F822.0 文献标识码:A文章编号:1005-6432(2022)14-0001-09

DOI:10.13939/j.cnki.zgsc.2022.14.001

1 引言

通过对2008年次贷危机的反思,人们将此次金融困境发生的重要原因归咎于以资产证券化为代表的金融创新以及影子银行监管上的缺失。与此同时,还深刻地意识到银行并不是纯粹的风险中性体,即银行的风险态度会随着货币政策立场的变化而产生差异。针对这一问题,Borio and Zhu(2008)在Borio and Zhu (2012)的研究中有进行详细说明。初度指出了货币政策的银行风险承担渠道,即伴随货币政策立场的改变,金融组织本身风险感知与耐受度会产生变动,从而影响资产组合的风险水平与定价,以及融资成本和非价格条款。例如,当处于低利率政策环境中时,无风险证券等投资的可得收益下降,此时由于目标利润的驱使,银行为了维持收益,将放宽贷款审批标准,并将资金投入到更多高风险项目当中。同时,在货币幻觉和信用评级顺周期性的影响下,企业净值的上升将刺激银行对其借款的增加。但利率一旦升高,银行借款人偿债能力直接下降,逾期贷款增多,银行破产风险上升,并最终导致系统性金融困境的发生。

考虑我国长期实施前瞻性、稳健性货币政策,并且国内金融市场处于稳步开放的阶段,这次金融危机中我国的损失相较于其他国家而言较小,但这并未否认我国货币政策风险承担渠道的存在性。次贷危机后,我国经济步入新常态阶段,利率市场化基本完成,存款保险轨制逐步确立,同时意旨限制系统性金融风险的宏观审慎调控框架也不断完善。此时,银行的竞争环境、监管环境、金融创新环境都出现了较大的厘革。不仅如此,目前国内的多层次资本市场体系正逐步优化,相关政策不断支持中小微企业融资提质、增效。那么,处于后危机期间,本国货币政策的风险承担机制是否存在?又表现出何种特殊性?这种风险承担机制在银行、企业层面又具有何种效应?有哪些因素影响了这种风险承担行为?本文将基于这些方面开展讨论和分析。

相比以往研究货币政策风险承担渠道的文献而言,本文研究的着眼点不局限于银行主体,通过纳入上市企业作为研究对象,分析货币政策周期变化对银行、企业风险承担具有何种效应。考虑到风险承担的事前效应和事后效应,本文从银行和企业的双重角度出发,全面论证了在不同的货币政策周期内,微观经济主体风险承担机制存在性。此外,本文还证实了货币政策的风险承担效应具备企业异质性,表现在对于杠杆率不同的企业,货币政策如何影响其风险承担存在着明显的区别。

本文的结构安排如下: 第二部分是理论基础和研究假说; 第三部分是研究设计; 第四部分是实证结果及分析; 第五部分是结论及政策建议。

2 理论基础和研究假说

2.1 理论基础

尽管在次贷危机以前,银行被视为货币政策传导过程中一个被动的角色,但部分研究已经开始关注银行的风险承担效应。Keeley(1990)曾提出银行风险承担渠道理论雏形。Thakor(1996)进一步提出了相对成熟的理论机制,即在低息环境下,银行倾向于降低贷款利率,考虑到存款利息,所以机会成本上升,因此银行会扩展信贷体量。Rajan(2006)提出,由于宽松型货币政策意味着短期资产回报率的下挫,在债务成本固定时,银行机构将扩大风险性资产百分比。

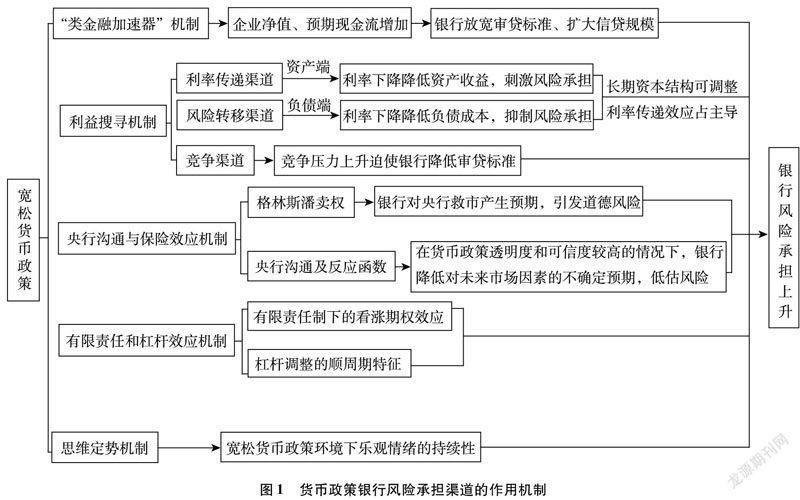

初度提及货币政策风险承担渠道的是Borio and Zhu(2008),该机制视货币政策非中性,认为货币政策周期的改变调整了银行机构的风险感知,从而改变其风险偏好与资产头寸配置,影响资产定价以及非价格条款等。相对于经典信贷渠道而言,它是对金融加速器机制的补充,因为它不仅改变了信贷的数量,也影响了信贷的质量(Adrian and Shin, 2009)。 风险承担渠道依托以下机制产生。

2.1.1 “类金融加速器”机制

这是建立在传统金融加速器机制上的叠加效应(Adrian and Shin,2009)。由于盯市会计准则制度,利率下挫往往伴随着抵押品价值升高与期望现金流的增多,因此企业资产负债表优化刺激了银行对其扩充信贷的需求。除了盯市会计准则外,它与资本监管、风险定价模型三者间的顺周期作用也会强化这一效应(金鹏辉等,2014),当利率下降,企业净值改善时,信用评级上升,此时资本监管要求也会有所降低,从而扩大了银行对企业贷款的投放,增加了银行的风险承担。

2.1.2 利益搜寻机制

这一机制涵盖了许多细分渠道,其核心观点为,银行是以营利为主要目的的金融机构。具体包罗竞争渠道、利率传递渠道和风险转移渠道。

利率传递渠道和风险转移渠道是两种相对的作用路径,颜聪聪(2015)对此进行了充分的论述。从银行资产角度而言,利率下降降低了原有业务的回报收益,于是银行会加大高风险业务的投入,这就是利率传递渠道。从银行负债角度而言,利率上升意味着负债成本提高,迫于偿债压力,银行则会主动承担更多的风险,这便是风险转移渠道。竞争渠道是指,贷款市场竞争的加剧会引起银行审贷标准的降低,扩大对高风险借款人的信贷支持(DellAriccia and Marquez,20060)。A06358B6-5414-4D99-9B7B-692E4EA3B920

2.1.3 央行沟通与保险效应机制

许多学者发现,央行在危机中的角色对于银行风险承担有着深刻的影响,这里涉及一个概念,叫作“格林斯潘卖权”。格林斯潘是美联储前任主席,他先后于1987年、1998年两次资产价格狂跌之时,凭借所实施的低息政策来提振资产价值,所以“格林斯潘卖权”实质上代表了市场主体抱有的央行救市预期。由于银行倒闭存在巨大的社会负外部性,因此当面临金融困境时,银行会期望央行作为最后的兜底人,因此导致道德风险问题,刺激风险承担。李燕平和韩立岩(2008)基于特许权角度,证实隐性存保制度可能弱化银行风险敏感度。货币政策预期管理同样影响银行风险承担。汪莉和王先爽(2015)指出,“央行透明度效应”在降低未来通胀的波动性,提高银行对货币政策预测力以及改善双方沟通效应的同时,可能使金融组织低估风险,加剧金融系统波动。

2.1.4 有限责任和杠杆效应机制

银行本身就是通过杠杆的负债模式实现营利,在有限责任制下,这相当于给予了银行一个看涨期权。通常情况下,它能够利用存贷业务获得营业利润。而一旦陷入破产困境,它又可以依靠政府或存款保险公司来兜底。因此,银行可能忽视存款人的利益,冒着道德风险而从事更高风险的金融业务。顺周期特征存在于银行杠杆行为调整之中,在股权结构不会主动调整的情况下,宽松货币政策带来资产负债表容量的扩大,银行便会提升杠杆,刺激风险承担。

2.1.5 思维定势机制

这一机制也被称为习惯形成机制,即过去的消费及投资习惯会延续至今。Montes and Peixoto(2014)发现,当市场经济形势向好时,经济主体普遍保持乐观,那么自然会低估相应的风险。其实,这涉及行为金融学中的问题,严格意义上并不能算是一个风险承担机制,因为它不涉及货币政策周期的调整,但思维定势机制确实将对实际风险的承担造成显著性的影响。详见图1。

相较于银行机构的风险承担效应而言,目前专门针对研究货币政策怎樣影响企业风险承担微观效应的文献较少。林朝颖等(2015)利用面板门限回归证实了货币政策对企业风险承担的门限效应,得出宽松货币政策会助长企业风险承担,紧缩政策效果相反,小企业对于政策的风险感知度会更加的强烈。胡育蓉等(2014)发现,货币政策收紧时企业风险承担将下降,不同产业间企业应对政策变动时风险承担的反应方向和深度各有不同。由这些研究可知,企业作为主要的微观经济主体,在面对货币政策的变动时,其风险偏好和承担水平并不是固定的,同时,这种变动效应在不同特质的企业中又存在差别。所以,有必要去尝试探究企业在货币政策风险承担渠道中的角色,并对该种风险承担效应的企业异质化特征开展探究。

2.2 研究假说

由以上作用机制可知,当货币政策利率降低时,银行倾向于主动承担风险,表现在放宽审贷标准、扩大信贷规模,并投入更多资金到高风险项目中,这可以表现为银行风险加权资产比例的增加,是一种银行的事前风险承担。本文提出假设1。

假设1:当货币政策放宽时,银行会增加自身风险加权资产的比重。

宽松货币政策刺激银行主动风险,若政策收紧,那么银行被动风险就会增加,即银行事后风险承担,具体表现为不良贷款率增加。本文提出假设2。

假设2:当货币政策收紧时,银行的不良贷款率会上升。

假设1和假设2全面刻画了银行在不同货币政策周期下主动和被动的风险承担效应,本文认为同样的效应也存在于企业当中,这与货币政策的信贷渠道紧密联系。信贷渠道涵盖银行贷款渠道、资产负债表渠道,当货币政策处于宽松阶段,此时银行可用于放贷的资金增加,同时企业资产负债表优化,那么企业就存在更高水平的贷款供给和偿债能力,因此其会主动扩张负债规模,这便是企业的事前风险承担。但这种风险承担效应在不同企业中可能存在差别,对于风险水平更高的个体而言,例如高杠杆企业,它们自身的信用评级往往较低,资产负债表不够理想,贷款人并不愿意再扩大对它们的借款,潜在的投资者也会更加谨慎。而在自身财务风险较高的情况下,它们自身的多余负债能力也受到限制。相比之下,对于杠杆率较低的企业即风险较低的个体而言,由于其信用评级较好,财务风险较低,银行愿意扩大贷款,投资者也更加乐观,因此融资可得性更高。并且由于稳健的经营风格,他们对于未来还款能力也比较有信心,负债能力较充足。因此当面临货币政策放宽时,低杠杠企业比高杠杆企业具有更强的政策敏感度,主动风险承担的倾向更明显。本文提出假设3。

假设3:当货币政策放宽时,企业负债规模会显著提高,企业杠杆率越低,政策敏感度越强,负债规模扩大的倾向越明显。

假若货币政策收紧,就银行贷款渠道这一机制而言,银行机构本身可将贷出的资金额会明显下降。同时,企业资产负债表急剧恶化。此时,企业不仅自身还款能力显著下滑,表现在利润总额的下降,以及经营成本、财务费用等显著上升,同时企业难以获得外部融资来源。因此,企业偿债能力明显下降,被动风险承担水平显著上升,这也可以称为企业的事后风险承担。对于企业的异质性而言,由于低杠杆企业自有资本相对于债务而言较为充足,面对政策收紧时财务费用的增长压力较小,同时由于稳健的经营风格,企业利润下降幅度相对于高杠杆企业而言较少,成本上升幅度更低,因此偿债能力的下滑趋势也更小。本文提出假设4。

假设4:当货币政策收紧时,企业偿债能力显著下降,企业杠杆率越低,偿债能力的下降就更少一些。

3 研究设计

3.1 模型设定

3.1.1 银行的风险承担效应

针对银行事前风险,本文提出的研究假设为,宽松的货币政策提高了银行风险加权资产的比重,因此实证研究的主要目的在于证实政策放宽之后,银行机构的风险加权资产占总资产分配比例将会增加,故设定如下对应计量模型:

其中,i表示银行,t表示时间,数据维度为年度。RWARi,t表示银行i在t年内风险加权资产占总资产比。MPt为货币政策变量,这里选择的是M2同比增长率衡量,当M2同比增长率上升时,意味着政策趋于放松。依据本文所提出的研究假设,政策放宽会提高银行的风险加权资产比重,所以理论上α1应该显著为正数。ASSETi,t表示银行机构的资产规模水平,这里使用的资产数据是经由自然对数处理之后的, CAPi,t为资本充足度,ROAi,t为年化平均资产收益率,这些变量用于衡量银行微观特质对主动风险承担的影响。GDPt和CPIt表示国内实际gdp增长率及消费者价格指数,用于衡量宏观经济形势对主动风险承担的影响,μi为个体固定效应,εi,t为误差项。A06358B6-5414-4D99-9B7B-692E4EA3B920

针对事后风险,本文提出的研究假设为,紧缩的货币政策提高了银行的不良贷款率,因此实证研究的主要目的在于证实政策收紧之后,银行机构的不良贷款率将会增长,故设定如下对应计量模型:

其中,NPLRi,t为银行i在t年内不良贷款率。由于研究假设认为货币政策的收紧会提高银行的不良贷款比率,因此理论上α1应该显著为负数。

3.1.2 企业的风险承担效应

假设3提出,当货币政策放宽时,企业负债规模会显著提高,企业杠杆率越低,政策敏感度越强,负债规模扩大的倾向越明显。因此建立如下计量模型用于刻画企业的事前风险承担:

其中,i表示企业,t表示时间,数据维度为年度。Liabilityi,t表示特定企业在特定年份内的负债规模这里负债为实际负债,即通过对名义负债进行了通胀调整后的数据。。MPt为货币政策,即M2同比增长率。LEVi,t为企业杠杆,本文选择财务杠杆系数(DFL)、综合杠杆系数(DCL)分别衡量企业杠杆水平。本次研究在模型中纳入了货币政策关于杠杆系数交互项,以此预计货币政策关于企业事前风险承担的效应是不是依据企业杠杆程度发生区别。依据研究假设3,政策放宽会提高企业的负债规模,所以理论上β1应该显著为正数。并且,杠杆率越低的企业,其风险承担倾向越明显,所以理论上β2应该与β1的系数相反,为负数。因为这样意味着当杠杆水平越低时,β2×LEVi,t越大,那么最终得到的MPt关于Liabilityi,t的估计系数则更大,即杠杆率更低的企业面对政策放宽时,其扩大负债规模的倾向越强烈。Cashflow1i,t表示筹资活动债权人现金净流量,该变量越大反映从债权人手中取得的融资来源越多,Cashflow2i,t表示企业自由现金流,RTRi,t表示应收账款周转率,ROAi,t表示资产收益率,SIZEi,t表示企业规模,此类变量用于估量企业微观特质因素对于企业主动性风险承担施加的效应。GDPt、CPIt分别度量了宏观经济形势对于企业实体主动性风险承担的影响效应,μi表示个体固定效应,εi,t表示误差项。

假设4提出,当货币政策收紧时,企业偿债能力显著下降,企业杠杆率越低,偿债能力的下降就更少。因此建立如下计量模型用于刻画企业的事后风险承担:

其中,DPAi,t表示特定企业在特定年份内的偿债能力,用利润总额、综合收益总额、经营活动产生的现金流量净额、营业利润、营业成本和利息净收入来衡量偿债能力指标均进行了通胀调整,即均为实际变量。。利润总额、综合收益总额、经营活动产生的现金流量净额、营业利润反映了企业的收入所得和现金持有量,这些指标与偿债能力具有明显的正向关系。营业成本反映了企业的经营成本,利息净收入反映了企业利息收入和利息支出的差额,前者与偿债能力呈反向关系,后者为正向关系。

LEVi,t含义同上,通过包含了货币政策关于杠杆指标的交互项,以此估量货币政策对企业事后性风险承担的效应是否依企业实际杠杆标准而造成差别。

据研究假设4的设定,政策的紧缩将削减企业实体的偿债能力,所以当以利润总额、综合收益总额、经营活动产生的现金流量净额、营业利润、利息净收入作为偿债能力的衡量指标时,β1应该显著为正数,当以营业成本作为偿债能力的衡量指标时,β1应该显著为负数。由于研究假设认为杠杆率越低的企业,其偿债能力的下降越少,因此β2应与β1系数显著保持相同的符号,这意味着当企业杠杆率LEVi,t越高,所得到的MPt自身综合加总后的系数绝对值将会更大,说明杠杆率越高的企业,因政策收紧所带来的偿债能力的下滑将会更加明显。

3.2 样本及数据说明

本文选择37家国内银行作为研究对象,包括大型国有商业银行、股份制商业银行、城市商业银行以及农村商业银行。

由于本次研究主要以后危机时期作为研究背景,因此选择的时间跨度为2008—2019年。不良贷款率、风险加权资产/总资产、资产规模、资本充足率、资产收益率这里的资产收益率为年化平均ROA。、消费者价格指数来源于Wind资讯。

货币政策即M2同比增长率经计算得到,M2数据来源于国泰安CSMAR数据库,实际GDP增长率是通过国内生产总值指数(1978=100)同比增长率得到的,国内生产总值指数(1978=100)来源于国泰安CSMAR数据库。

本文选择了288家国内上市非金融企业作为研究对象,选择的时间跨度为2008—2019年。企业负债、企业利润总额、综合收益总额、经营活动产生的现金流量净额、营业成本、营业利润、利息净收入、企业杠杆包括财务杠杆系数和综合杠杆系数、筹资活动债权人现金净流量、企业自由现金流、应收账款周转率、资产收益率、企业规模均来源于国泰安CSMAR数据库。

4 实证结果及分析

4.1 变量的描述性统计

银行和企业的风险承担描述性统计见表1和表2。

4.2 实证检验结果

4.2.1 货币政策对银行风险承担的效应检验

表3的列1、列2分别显示了货币政策对于银行机构的事前性风险承担和事后性风险承担的效应分析检验。由列1可知,MP的系数估计值显著为正,由于MP的上升意味着M2同比增长率的增加,说明货币政策的放宽将会提高风险加权资产占总资产的比重,即体现了银行机构主动性风险承担倾向的上升。同时,也可以注意到,资产规模、资本充足度的系数值显著为负数,说明了资产规模愈大、资本充足率愈高,银行的主动化风险承担的倾向越弱。这可能是由银行重视自身特许权价值的考虑,在处于高资本充足度的条件之下,当受到未预期性的冲击之时,银行机构评估自身可能遭受到的损失会更大,因而其主动性风险承担的倾向将会较弱。而且,大银行受到的监管约束更多,所以在经营过程中会更加稳健,弱化风险投资意愿。资产收益率系数显著为正数,说明高收益银行主动风险承担更明显,这可能是由于收益率水平的增長将会激励银行主动参与更多的高收益、高风险的业务活动,从而提高风险加权资产的比例。对于主要宏观经济变量而言,国内生产总值的同比增长率水平和消费者价格指数的系数值均显著为正数,表示当处于经济形势较好阶段,物价水平越高,国内生产总值增长水平越高时,银行主动风险承担的倾向会更高。A06358B6-5414-4D99-9B7B-692E4EA3B920

由列(2)可知,MP的系数估计值显著为负,由于MP的下降意味着M2同比增长率的降低,也就是政策收紧,因此货币政策的收紧将会增长银行机构不良贷款率,表明了银行机构被动性风险承担倾向的增长。资产收益率、国内生产总值增长率系数显著为负,说明资产收益率越高,银行不良贷款率越低,这符合经济直觉,同时经济形势较好阶段,银行贷款违约概率会更低,因此不良贷款率更低。

表3结果表明,货币政策影响了银行风险承担,宽松货币政策会提高银行主动风险承担,紧缩货币政策会提高银行被动风险承担。研究假设1和研究假设2成立。

4.2.2 货币政策对企业风险承担的效应检验

表4展示了货币政策如何影响企业事前风险承担效应的检验分析与相关结论。其中,列(1)使用财务杠杆系数来权衡企业的杠杆程度,列(2)使用综合杠杆系数来权衡企业的杠杆程度。不管是列(1)还是列(2),货币政策MP的系数估计值都显著为正数,说明货币政策的放宽会明显提高企业负债规模,证实企业在宽松货币政策内的主动风险承担。另外,财务杠杆系数显著为正,因为当财务杠杆愈高,说明企业本身所拥有的负债水平也比较高,所以两者具有正相关的关系。值得注意的是,货币政策MP与财务杠杆系数DFL的交互项显著为负数,结合MP系数估计值显著为正的事实可知,当企业杠杆率越低时,最终综合得到的MP的系数估计值会更高。也就是说,此时货币政策放宽会对低杠杆率的企业产生更明显的主动风险承担刺激效应。当以综合杠杆系数衡量企业的杠杆水平时,货币政策MP与综合杠杆系数DCL的交互项为负数,但不够显著。但综合而言,笔者认为研究假设3成立,即宽松型货币政策将提升企业负债体量,这种事前风险承担效应在低杠杆率企业当中显现得更明确。

在控制变量中,不论是列(1)还是列(2),Cashflow1即筹资活动债权人现金净流量的系数估计值显著为正数,当筹资活动债权人现金净流量愈大时,表示企业实体从债权人手中收获的融资会更多,因此企业的负债规模就会更大。另外,在这两列中,企业规模均显著为正数,说明大企业往往自身的负债规模也会更大。

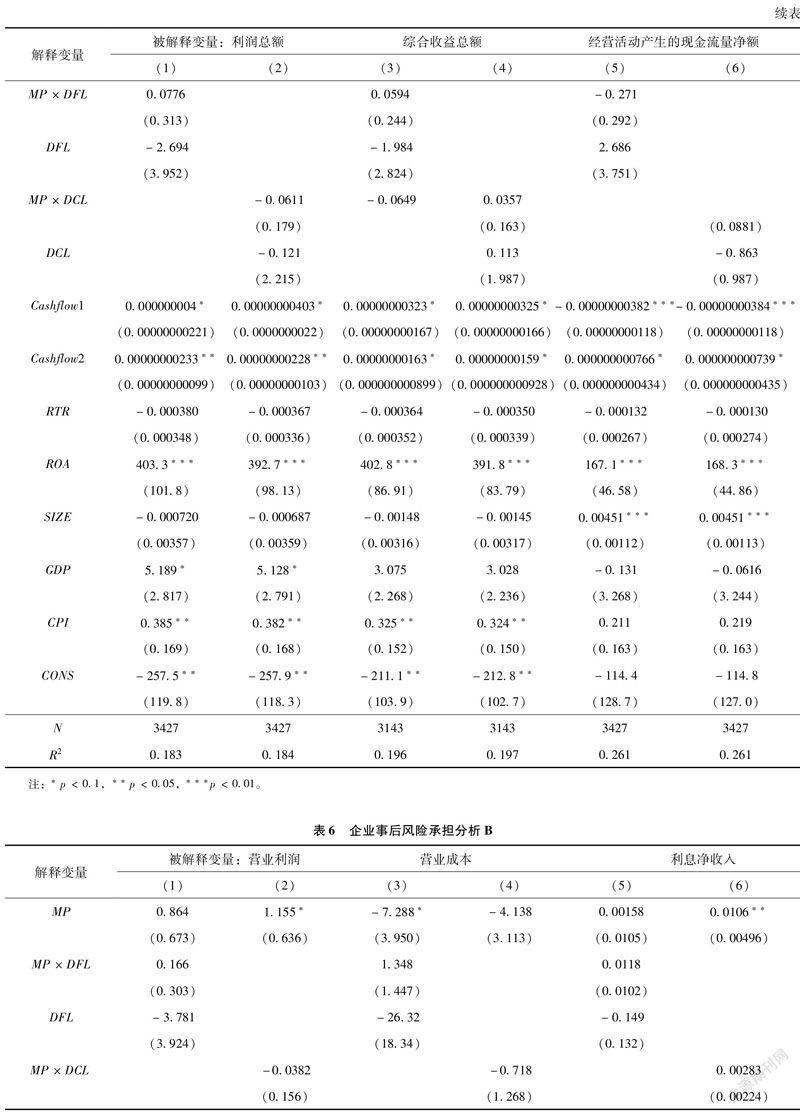

表5和表6则展示了货币政策如何影响企业事后风险承担效应的检验分析及结果。表5选择利润总额、综合收益总额和经营活动产生的现金流量净额衡量企业偿债能力,表6选择营业利润、营业成本和利息净收入衡量企业偿债能力。列(1)、列(3)、列(5)使用财务杠杆系数衡量企业杠杆,列(2)、列(4)、列(6)使用综合杠杆系数衡量企业杠杆。在表5中,MP的系数均为正,大部分达到了10%及更高的显著性水平,意味着紧缩货币政策会降低企业利润总额、综合收益总额、经营活动产生的现金流量净额,消减偿债能力,提升被动风险承担。但笔者发现,不论是货币政策MP与财务杠杆系数DFL的交互项,还是货币政策MP与综合杠杆系数DCL的交互项,均呈现出不显著的水平,而且系数符号并不统一,这说明对于货币政策如何影响企业事后风险承担上没有明显的企业异质性特点,货币政策收紧时,不同杠杆率的企业在偿债能力的变化上没有明显区别。在微观企业特质变量上,Cashflow1与利润总额和综合收益总额都呈现为显著的正向关系,这可能是因为当企业在债权人的手中所收获的融资来源越多时,就更有机会扩大产业规模,开展回报率较高项目的投资,提升企业利润和综合收益,也能注意到Cashflow1与经营活动产生的现金流量净额呈显著负向关系,这并没有理论原因可以支持,或许是因模型的设定而导致的。对于Cashflow2即企业自由现金流、资产收益率ROA而言,它们均与利润总额、综合收益总额及经营活动产生的现金流量净额保持显著的正向关系。企业规模扩展将提高经营活动产生的现金流量净额。

表6中,货币政策MP与营业利润保持正向关系,当模型纳入财务杠杆系数衡量企业杠杆时,这种正向关系具有显著性;货币政策MP与营业成本保持负向关系,当模型纳入综合杠杆系数衡量企业杠杆时,这种负向关系具有显著性;货币政策MP与利息净收入保持正向关系,当模型纳入财务杠杆系数衡量企业杠杆时,这种正向关系具有显著性。这意味着紧缩性的货币政策会降低企业的营业利润和利息净收入,同时会提升企业营业成本,削弱企业偿债能力,增加事后风险。与表5相似,不论是货币政策MP与财务杠杆系数DFL的交互项,还是货币政策MP与综合杠杆系数DCL的交互项,均呈现出不显著的水平,而且系数符号并不统一,表明货币政策在影响企业事后风险承担上不存在企业异质性特点。在微觀企业特质变量上,Cashflow2即企业自由现金流与营业利润保持显著正向关系,资产收益率ROA的提高不仅会伴随着营业利润的增加,也会带来营业成本的上升,同时企业规模的扩大也会增加相应的营业成本。

可见,表5和表6的结果验证了研究假设4的部分结论,即货币政策的收紧会降低企业的偿债能力,但是本文并未证实杠杆率不同的企业因政策收紧而导致偿债能力下降有所区别,即在货币政策影响企业的事后风险承担上,不存在关于杠杆率变化的企业异质性。

5 结论及政策建议

本文以2008—2019年为研究背景,从事前风险承担和事后风险承担的角度出发,评估不同货币政策周期下国内银行和上市企业的风险承担效应,为后危机时期中国货币政策风险承担机制的存在性和特殊性进行了系统检验。本文的结论集中在以下四点。

第一,宽松性货币政策将刺激银行机构的事前风险承担,表现在银行机构风险加权资产比例的上升。

第二,紧缩货币政策将提高银行机构的事后风险承担,体现在银行机构不良贷款率增加。

第三,宽松货币政策将助长企业事前风险承担,反映为企业负债规模上升,企业杠杆率越低,宽松性政策刺激企业负债增加的倾向越明显。

第四,紧缩货币政策将增添企业的事后风险承担,即政策收紧将显著降低企业的偿债能力,这种偿债能力下降的趋势不会因企业杠杆率不同而产生差异,即不存在企业异质性。A06358B6-5414-4D99-9B7B-692E4EA3B920

本文的政策含义如下:

第一,构建起兼顾多种经济目标的货币政策框架,调和通胀稳定及金融稳定的关联。应延长货币政策的窗口反应期,结合冲击类型协调两者的关系,建立灵活的通胀区间。

第二,在实践中逐步转变货币政策调控方式。以往,鉴于国内金融市场的不完善性,非市场化、数量型工具及手段会被作为调控方式之一。这种直接调控时效快、效率高,但也刺激了金融机构“表内资产表外化”的套利冲动,加大了风险集聚的隐患。随着M2可控、可测性降低,央行应逐渐向价格型货币政策调控倾斜。

第三,构建宏观审慎政策调控体系。当金融稳定和通胀稳定出现冲突时,根据丁伯根原则,应该采取与货币政策互补的审慎调控手段进行操作。

第四,强化商业银行风险管理体系,包括自有资本管理、流动性水平管理和风险内控机制。商业银行应定期对资本状况进行监测和评估,注重拓展多渠道的长效资本补充来源。重视贷前核查,兼顾贷后监测。设置不良贷款预警线,完善信贷管理,降低风险度量模型的顺周期性。

第五,完善企业风险管理体系,重视杠杆对于货币政策影响企业风险承担的微观效应。依托各种智库加强对微观企业的风险评估及监测,例如企业实际偿债能力。测定企业合理风险承担区间,将实际风险承担程度作为政策偏转的紧要依据。特别关注企业风险承担的异质特征,根据差异化杠杆的企业采取不同的风险监管举措。

参考文献:

[1]ADRIAN T, SHIN H S. Prices and quantities in the monetary policy transmission mechanism[J].Staff reports,2009,5(4):131-142.

[2]BORIO C, ZHU H.Capital regulation, risk-taking and monetary policy: a missing link in the transmission mechanism?[J]. Journal of financial stability,2012,8(4):236-251.

[3]DELL ARICCIA G, MARQUEZ R.Lending booms and lending standards[J]. Journal of finance,2006,61(5):2511-2546.

[4]KEELEY M C.Deposit insurance,risk, and market power in banking[J]. American economic review,1990,80(5):1183-1200.

[5]MONTES G C,PEIXOTO G.Risk-taking channel,bank lending channel and the“paradox of credibility”:evidence from Brazil[J].Economic modelling, 2014, 39(4):82-94.

[6]RAJAN R G.Has finance made the world riskier?[J].European financial management,2006,12(4):499-533.

[7]THAKOR A V.Capital requirements,monetary policy, and aggregate bank lending:theory and empirical evidence[J]. Journal of finance, 1996, 51(1):279-324.

[8]胡育蓉,朱恩濤,龚金泉.货币政策立场如何影响企业风险承担:传导机制与实证检验[J].经济科学,2014(1):39-55.

[9]金鹏辉,张翔,高峰.银行过度风险承担及货币政策与逆周期资本调节的配合 [J].经济研究,2014,49(6):73-85.

[10]李燕平,韩立岩.特许权价值、隐性保险与风险承担:中国银行业的经验分析[J].金融研究,2008(1):76-87.

[11]林朝颖,黄志刚,杨广青,等.基于企业微观的货币政策风险承担渠道理论研究[J].国际金融研究,2015(6):21-32.

[12]汪莉,王先爽.央行预期管理、通胀波动与银行风险承担[J].经济研究,2015,50(10):34-48.

[13]颜聪聪. 货币政策银行风险承担渠道的时间非对称性研究[D].杭州:浙江财经大学,2015.

[作者简介]蔡书一(1996—),女,汉族,湖北武汉人,硕士,武汉大学经济与管理学院金融系硕士研究生,研究方向:货币理论与政策、宏观审慎政策。A06358B6-5414-4D99-9B7B-692E4EA3B920