货币政策立场与大宗商品价格的非线性关系

曹强 陈虎

关键词:货币政策立场;金融化程度;TVP-SVAR-SV模型 ;MS-VAR模型

中图分类号:F822 文献标识码:A 文章编号:1003-7217(2022)03-0018-08

一、引言

中国大宗商品具有重要战略地位,在双循环背景下它不仅是工业基础材料之一,而且具有金融属性。大宗商品市场与金融市场的联动性增强,大宗商品金融化程度增加,大宗商品价格的变化势必会对国家的实体经济、金融市场造成重大影响。随着供给侧结构改革的推进,货币政策成为影响大宗商品价格的重要因素,在双循环背景下如何更有效实施货币政策影响大宗商品价格是重要问题。由于央行调控目标多样化,实践中货币政策调控的方向和强度不同,即货币政策是宽松还是紧缩对大宗商品价格影响也不同。

现有关于货币政策对大宗商品价格的影响,主要分三类:(1)以利率为代表的价格型货币政策工具。例如,短期实际利率对大宗商品价格负向影响。(2)以货币供给为代表的数量型货币政策工具。例如,中国广义货币供给量会通过通胀预期渠道对石油价格产生正向影响。(3)量化宽松型的货币政策。例如,全球流动性增加会推动大宗商品价格上涨,且在2008年影响效果最大。

伴随大宗商品金融化的增强,众多学者研究金融化因素在大宗商品价格决定中的作用。(1)金融因素对大宗商品价格的影响。金融投机因素对石油价格在2004—2010年上涨的解释能力达到44%。2004年后股票市场与大宗商品市场关联性增强,机构投资者的商品指数投资对大宗商品价格的影响增强。金融投机因素是解释大宗商品价格的主要驱动因素。(2)大宗商品金融化程度的测度。选取大宗商品期货市场和股票市场之间的动态相关系数测算大宗商品金融化程度。根据我国股票市场和大宗农产品期货市场之间的动态相关系数衡量我国农产品金融化程度。运用DCC-GARCH模型提取原油期货和行业金融指数的动态相关系数用来衡量原油金融化程度。

综上,越来越多的文献研究货币政策对大宗商品价格的影响,但大都基于单一的价格型或者数量型货币政策,鲜有文献考察货币政策立场与大宗商品价格的非线性关系,更没有考虑到大宗商品金融化程度的区制划分。研究货币政策立场与大宗商品价格的非线性关系,并考虑大宗商品金融化程度的区制划分,可以为稳定中国大宗商品价格波动提供决策参考。

二、理论分析与研究假设

货币政策立场指央行实施货币政策的宽松度以及力度,代表未预期到的货币政策。体现在两个层面:理论层面,即实际货币政策包括预期到和未预期到的货币政策,而未预期到的货币政策对指导前瞻性货币政策有重要作用,这种未预期到的货币政策就是货币政策立场;现实层面,即随着中国货币政策前瞻性和透明度的增强,市场对预期到的货币政策提前反应,从而央行调整货币政策时,未预期到的货币政策冲击才会发挥作用。

以货币政策立场紧缩为例,其通过大宗商品的金融属性和商品属性影响价格,传导机制见图1。大宗商品的金融属性表现为两种渠道效应:风险溢价渠道和投机因素渠道。(1)风险溢价渠道:实行紧缩的货币政策立场,会增加金融市场风险的概率,引发投资者收益不确定性增加,從而需要更多的风险溢价作为补偿。(2)投机因素渠道:大宗商品期货市场中存在异质性的投资者,包括套期保值的风险厌恶者和投机获利的风险偏好者。第一,风险厌恶投资者在市场不确定加剧时期不愿进行买卖活动、承担交易风险。第二,出于投机目的的购买者活跃于大宗商品期货市场,购买当期商品期货以期在期货市场未来高涨时期获取高额利润,推动大宗商品价格上涨,使得大宗商品具有金融属性。

大宗商品的商品属性表现为两种渠道效应:需求渠道和投资渠道。(1)需求渠道:需求因素是影响大宗商品价格的重要因素,紧缩的货币政策立场引发产出下降、大宗商品需求量降低,进而导致大宗商品价格下降。(2)投资渠道:货币政策立场紧缩引发产出下降,经济下行期间的企业盈利能力恶化的可能性增大,企业净值的减少引致企业融资困难、融资成本提高,企业为维护自身资产负债情况会减少对外投资,引发大宗商品价格下降。

(一)大宗商品金融属性和商品属性导致了货币政策立场的短期效应和长期效应

从图1可以看出,货币政策立场会通过金融属性因素和商品属性因素对大宗商品价格产生影响。短期内,货币政策立场主要通过大宗商品的金融属性对大宗商品价格产生影响;长期内,货币政策立场主要通过大宗商品的商品属性对大宗商品价格产生影响。这和刘璐等的结论一致。而且在短期内,大宗商品的金融属性主要通过风险溢价渠道和投机因素渠道发挥重要作用。针对上述分析,提出研究假设1。

假设1 货币政策立场对大宗商品价格具有显著的时变影响,并且短期效应大于长期效应。

(二)大宗商品金融化程度不同,货币政策立场发挥作用的强度不同

从图1可以看出,大宗商品的金融属性表现为两种渠道效应:风险溢价渠道和投机因素渠道,大宗商品金融化程度不同,有高有低,金融属性在大宗商品价格决定中的作用取决于投机交易者的比例,而投机交易者比例与大宗商品金融化程度正相关。

当大宗商品金融化程度高时,货币政策立场紧缩通过风险溢价渠道和投机因素渠道对大宗商品价格的影响更强,表现为图1中金融化程度高时中国大宗商品价格的变动更大。当大宗商品金融化程度低时,由于投机交易者比例较小,货币政策立场紧缩通过风险溢价渠道和投机因素渠道对大宗商品价格的影响则相对较弱,表现为图1中金融化程度低情况下中国大宗商品价格的变动相对较小。针对上述分析,提出假设2。

假设2不同大宗商品金融化程度,使货币政策立场与大宗商品价格存在非线性关系。大宗商品金融化程度越高,货币政策立场通过风险溢价渠道和投机因素渠道对大宗商品价格的影响更强、持续时间更久。

(三)未预期到的货币政策对大宗商品价格的影响更显著

根据理性预期假说,预期到的货币政策(利率)变化会迅速反映在大宗商品价格变化中。预期到的货币政策会减弱货币政策的效果,因此相较于未预期到的货币政策,预期到的货币政策对大宗商品价格的影响效应较小。针对上述分析,提出假设3。

假设3未预期到的和预期到的货币政策对大宗商品价格都会产生影响,与预期到的货币政策相比,未预期到的货币政策对大宗商品价格的影响更显著。

三、计量模型构建和变量选择

(一)TVP-SVAR-SV模型的构建

运用TVP-SVAR-SV模型研究货币政策立场对大宗商品价格的时变影响,由于TVP-SVAR-SV模型由SVAR模型演变而来,因此有两个方面需要考虑:第一,SVAR模型选择变量的理由和变量顺序。第二,时变参数TVP-SVAR-SV模型的设定。具体如下:

1.选择变量的理由和变量顺序。

(1)选择变量的理由。在研究大宗商品价格时,需要考虑供给冲击、需求冲击和大宗商品的金融化程度,例如,有证据支持在研究大宗商品价格波动时,需要考虑供给冲击、需求冲击和金融投机冲击。因此,将供给冲击、需求冲击和金融投机冲击纳入统一的研究框架,能系统研究货币政策立场对大宗商品价格的影响。

从图2可以看出,一单位正向货币政策立场冲击对大宗商品价格短期影响强于中长期。具体来讲,滞后4期的货币政策立场冲击对大宗商品价格的波动区间为[-0.0005,0.0011];滞后8期的波动区间为[-0.0002,0.0004];滞后12期的波动区间为[-0.0001,0.00015]。这是因为紧缩的货币政策立场通过风险溢价渠道和投机因素渠道发挥作用。(1)基于风险溢价渠道:实行紧缩的货币政策立场,金融市场风险发生的可能性变大,投资者面临的不确定性增加,需要更多的风险溢价作为补偿。(2)基于投机因素渠道:投机者购买大宗商品期货以期未来期货市场高涨时期高价出售获得高额利润,投机因素增加。

从图2的整体趋势看,2015年之前货币政策立场对大宗商品价格发挥正向作用,2015年之后表现为负向作用,具有时变性。这两个区间的大宗商品金融化程度不同,2009-2014年我国大宗商品由金融属性主导,2015年之后大宗商品金融化程度下降。2015年股灾导致商品期货投资者资金流出,大宗商品价格由商品属性主导,即紧缩的货币政策立场通过投资渠道和需求渠道引发大宗商品价格下跌,进而表现为货币政策立场与大宗商品价格负相关。

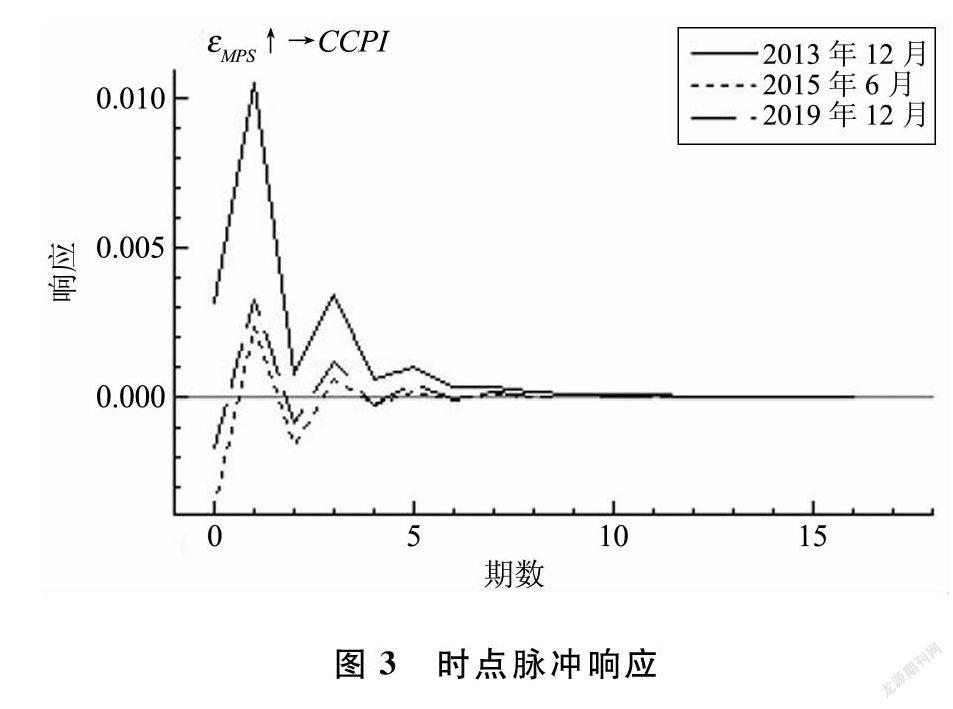

(三)特定时点脉冲响应

图3为货币政策立场对大宗商品价格的时点脉冲结果,选取的3个时点为2013年12月、2015年6月和2019年12月。首先,2013年12月中国经济进入新常态,政府为刺激经济,采取降准降息等措施,导致资金流入资本市场,推动资本市场繁荣,体现大宗商品的金融属性;其次,2015年6月中国股市进入熊市,资金流出资本市场,体现大宗商品的商品属性;最后,2019年底新冠肺炎疫情暴发冲击我国实体经济和金融市场,影响大宗商品价格。其中实线、短虚线、长虚线分别代表2013年12月、2015年6月、2019年12月。

图3显示:(1)给予货币政策立场单位正向冲击,3個时点的大宗商品价格脉冲响应趋势基本一致,均先上升后振荡下降趋于零值。因为紧缩的货币政策立场短期通过风险溢价渠道和投机因素渠道推动大宗商品价格上涨,对应第1期的脉冲响应上升阶段;长期通过投资渠道和需求渠道引发大宗商品价格下跌,脉冲响应趋势下降。(2)3个时点脉冲响应程度大小不同,表明在不同时期的宏观经济环境中,货币政策立场对大宗商品价格的影响不同,进一步说明两者时变关系。假设1得到验证。

(四)稳健性检验

第一,更改滞后期的稳健性检验。参照王东明和鲁春义的研究,将滞后期更改为2期。第二,更换时点的稳健性检验。参照钱宗鑫等的研究,选取另外3个不同的时点:2011年7月、2014年11月和2019年1月。结果与图2和图3基本吻合,限于篇幅,未详细列出。

五、进一步研究:货币政策立场对大宗商品价格的区制效应

采用MS-VAR模型研究货币政策立场对大宗商品价格的区制效应,考察两者之间的非线性关系。

(一)MS-VAR模型的选择

确定MS-VAR模型的最优形式是保证实证结果稳健的前提。第一,根据大宗商品金融化程度的测算结果,大宗商品可以分解为金融化程度高和金融化程度低两种状态。2009—2014年和2018—2020年大宗商品金融化程度高,2008年和2015—2017年大宗商品金融化程度低,因此将区制数量设为2。第二,根据AIC和SC信息准则最小的原则,将模型滞后阶数设定为2。第三,根据模型均值、截距项、系数与方差等是否随状态变化而变化,分别建立非线性的MSI(2)-VAR(2)、MSIA(2)-VAR(2)、MSIH(2)-VAR(2)、MSIAH (2)-VAR(2)模型,并根据LL、AIC、HQ、SC等信息准则选取最优模型,结果见表1。

从表1可以看出:MSIH(2)-VAR (2)的AIC、HQ、SC值最小,分别为—19. 7731、—18. 6211和—17. 5050,且LR线性检验统计量为307. 751,在5%水平下拒绝模型为线性关系的原假设。截距和方差随区制变化的MSIH(2)-VAR(2)模型拟合效果最好。

(二)区制概率图

图4为MSIH(2)-VAR(2)模型的区制概率图,可以发现两区制的划分区间与FIN波段基本吻合。区制1中FIN较小,大宗商品金融化程度较低;区制2中FIN较大,大宗商品金融化程度较高。该区制划分和现实一致,因为2015年我国股灾爆发,大批投资者从商品期货市场撤离引发大量资金出逃,投资者对大宗商品期货的持有量、投资减少,导致大宗商品金融化程度下降,这和区制1的状态一致,表明将大宗商品金融化分为低程度和高程度区制较为合理。

(三)分区制脉冲响应分析

图5给出了区制1(金融化程度低)和区制2(金融化程度高)货币政策立场单位标准差正向冲击下大宗商品价格的脉冲响应结果。由图5可以看出,区制1和区制2中大宗商品价格对货币政策立场单位正向冲击的脉冲响应均短期上升,长期下降,这与图3特定时点脉冲响应结果一致,表明结果的稳健性。

但是,在区制1和区制2两种金融化程度下的货币政策立场冲击对大宗商品价格存在明显差异性的区制效应,表明二者之间具有非线性关系。第一,从脉冲响应值大小看:区制2中货币政策立场冲击对大宗商品价格的影响强于区制1,最大脉冲响应值分别为0.064和0.012。第二,从持续时间来看:区制2中货币政策立场发挥作用的持续时间长于区制1,脉冲响应分别于滞后12期和9期以后降为零值。货币政策立场与大宗商品价格存在非线性关系,即大宗商品金融化程度较高时,货币政策立场通过风险溢价渠道和投机因素渠道对大宗商品价格的推动作用更強、持续时间更久,主要是因为金融化程度高时大宗商品期货投机交易者比例增加,金融属性决定其价格时发挥的作用增强,因而使得货币政策立场通过风险溢价渠道和投机因素渠道对大宗商品价格的推动作用更强。假设2得到验证。

(四)累积脉冲响应

货币政策立场本质是未预期到的货币政策,运用Kuttner、谭小芬的方法进一步检验未预期货币政策的作用,将实际的货币政策冲击(AMP)分解为预期到的货币政策冲击(EMP)和未预期到的货币政策冲击(UMP)。具体构造方式见式(12)~式(14)。

其中,F代表FR007利率互换期货数据,I代表FR007利率,T为期货合约到期日,D为期货合约期限,F代表隐含在FR007利率互换期货合 约中的利率。分成两步计算:第一,计算预期到的货币政策冲击,使用滞后1期的FR007利率互换月末值减去滞后1期的FR007月末值,即公式(12)。第二,计算实际的货币冲击,使用FR007的平均利率减去滞后1期的FR007月末值,即公式(13)。第三,计算未预期到的货币政策冲击,使用实际的货币政策冲击减去预期到的货币政策冲击,即公式(14)。

通过以上步骤得到UMP和EMP,并将UMP和EMP分别替换货币政策立场进行累积脉冲响应来研究两者持续影响力,以此比较未预期到和预期到的货币政策冲击下大宗商品价格的变化。结果详见图6。

图6给出了未预期到和预期到的货币政策对大宗商品价格的累积脉冲响应结果。结果显示,分别给予未预期和预期到货币政策单位标准差的正向冲击,大宗商品价格的累积脉冲均为负向响应,表明未预期和预期到的货币政策紧缩均对大宗商品价格有负向影响,通过投资渠道和需求渠道引致大宗商品价格下跌。

但与预期到的货币政策相比,未预期到的货币政策冲击对大宗商品价格的影响更显著。未预期到的货币政策对大宗商品价格的累积脉冲效应为-0.068,预期到的货币政策的累积脉冲效应为-0.04。货币政策存在预期,由于经济主体在货币政策实施前会调整自身行为,市场也会对预期到的货币政策提前进行反应和定价,这使得预期到的货币政策发挥作用有限,未预期到的货币政策发挥更大的作用。假设3得到验证。

六、结论与政策建议

运用TVP-SVAR-SV模型和MS-VAR模型研究中国货币政策立场与大宗商品价格的非线性关系,大宗商品金融化程度不同时,货币政策立场对大宗商品价格的影响不一样。结论显示:(1)货币政策立场对大宗商品价格存在显著的时变特征,表现出明显的非线性关系。不同时期的货币政策立场对大宗商品价格的影响发生变化,2015年之前主要为正向影响,2015年之后则为负向影响,而且不同时点下的脉冲响应也不同。(2)大宗商品金融化程度不同时,货币政策立场对大宗商品价格具有非线性影响。在大宗商品金融化程度高时,金融因素在大宗商品价格决定中发挥重要作用,货币政策立场通过风险溢价渠道和投机因素渠道对大宗商品价格的推动作用更强,而在低金融化程度区制中推动作用则相对较弱。(3)预期到和未预期到的货币政策对大宗商品价格的影响存在差异性特征。相较于预期到的货币政策,未预期到的货币政策紧缩对大宗商品价格的负向影响更大,未预期到的货币政策发挥主要作用,表明了货币政策立场的重要性。

基于上述结论,给出如下政策建议:(1)央行调控货币政策时要考虑到大宗商品价格的变化因素。尤其是当外部环境剧烈变化时,需要及时调整并不断创新、丰富货币政策工具,准确识别我国货币政策立场,以此保证货币政策对大宗商品价格调控的有效性。近些年来,全球流动性宽松加剧了大宗商品市场价格的不稳定性,2019年底新冠肺炎疫情暴发后,各国实行了量化宽松政策,本国金融市场会受到国内外货币政策的冲击,这对大宗商品市场造成巨大影响,因此货币政策识别工具应对此做出及时调整。(2)强化大宗商品金融化程度的调控,有助于控制风险。大宗商品市场与金融市场的联动性增强,大宗商品金融化程度较高时,央行制订政策时更要注重风险溢价渠道和投机因素渠道对大宗商品价格的影响。同时应加强期货市场投机行为的监管,避免非理性的投机行为危害大宗商品市场价格的稳定性。(3)央行应提高货币政策的前瞻性和透明度以形成稳定预期。该做法不仅有利于公众获取相关信息、形成良好货币政策预期,而且可以减少未预期到的货币政策对大宗商品价格的冲击,降低大宗商品价格波动性、提升大宗商品市场稳定性。