中国金融的实体中介规模、中介质量与经济增长

——基于区域异质性分析

孙 阳,姜承昊

(1.宿州学院 商学院,安徽 宿州 234000;2.韩国江陵原州大学 国际通商学院,江原道 江陵 25457)

一、引言

虽然中国在经济上已经超过其他发达国家并成为世界第二大经济体,但金融发展与其他发达国家相比,依旧面临着金融市场的发展水平不高、区域间金融系统和金融制度不完善、金融的可获得性较低等问题。因此,中国有必要加强金融供给侧的改革力度,并从金融系统和金融体制两个方面进行改革,以实现虚拟经济向实体经济的转移。实现实体经济即技术和产业、企业(大型企业与中小型企业) 资源分配的升级,提高金融机构的实体中介规模和质量。首先,强化金融中介不仅可以促进资金转化率,还可以提高地区金融资源的配置效率,确保企业的技术创新(King R G&Levine R,1993)[1]。其次,大量文献结果表明,金融中介的职能不仅能有效地促进金融资源的合理分配,还能将某些资产或者负债转换成不同的资产(Islam MA&Osman D,2007)[2]来促进社会的投资决策以及经济的长期增长率。由此可得,金融中介可通过提高资源的配置效率和资本转化效率促进实体经济的增长。另外,由于中国各地区之间长期存在严重的经济异质性问题,导致区域间金融中介规模、中介质量发展并不均衡。其中,沿海地区金融服务、金融产品、信息收集、资金流动性、风险控制等领域的优势以及债券、股票等直接金融市场的成熟度都较为明显。而内陆地区金融设施不足(金融机构网点)、投资热度不高,加大了金融资源的外流可能性。因此,基于区域异质性的角度研究不同类型金融机构的中介作用对经济发展的影响具有重大意义。

文章的创新之处在于:一是样本选取上,选择各省份中的整体金融机构与地方金融专属性较强的城市商业银行为研究对象,并基于区域异质性角度比较分析其对经济增长的影响。二是金融中介的职能上,从金融中介服务于实体经济主体的角度出发,将金融中介按质和量的标准划分为实体中介规模和中介质量。三是指标选取上,选取金融机构(商业银行) 的企业贷款占比作为判断金融中介服务于实体经济的规模效应,选取金融机构中长期贷款的比重作为评价金融中介资金转化配置的质量水平。

二、文献综述

由于市场经济中所有的经济活动都与金融相关,所以金融发展对经济增长的影响成为近些年持续关注的热点话题(Islam MA&Osman D,2007;McKinnon R I,1973;Genevieve B D,2003)[2-4]。大部分研究都是基于McKinnon R I(1973)的研究进行实证分析,且模型选择主要是利用格兰杰因果关系模型或VAR 模型为主(McKinnon R I,1973;周好文、钟永红,2004;梁莉,2005;赖明勇、阳小晓,2002;朱小平、任梦杰,2007;Rajan 等,1998)[3,5-9]。同时,以往研究的结论一致认为金融发展能有效促进经济增长、金融发展是经济增长的格兰杰原因(King R G&Levine R,1993;McKinnon R I,1973 等)[1,3]。而在金融发展初期,由于中国金融发展规模较小、银行业竞争较弱、银行与企业之间存在信息不对称和交易费用高等问题造成了市场资金配置效率不高,特别是银行贷款中政府政策性贷款或命令性贷款的比重(向国有企业提供资金的比重) 较高问题降低了金融发展的效率以及对经济增长的持续性(樊胜、王晓黎,2003;杨俊、刘珺,2008)[10,11]。由此可以判断在金融发展前期的这些文献研究结果并不能真正反映出中国现阶段的金融市场作用以及对经济增长的影响。

经济进入新常态以后,在追求高质量经济增长模式的同时也加速了金融供给侧改革的进程。在这一阶段,金融服务或金融资源的配置以及传递效率,即金融中介的功能成为了学者们更为关心的论题(鄢莉莉,2012;陈祖华,2013;随洪光等,2017;袁志刚等,2020;等)[12-15]。金融中介以金融机构为载体,在发挥中介的职能作用的同时也吸收大量存款并有效地传达给实体经济部门,以此来解决与实体经济部门的交易费用、融资成本及信息不对称问题(Levine R,1999;Diamond D W,1984)[16,17],另外,从以往研究中不难发现使用金融发展指标代替相关金融中介指标的文章较为普遍,而其对经济增长的影响为负面的结果依然存在(Genevieve B D,2003;Bayomi T,1993;王仁祥、童藤金,2014;高辉,2011;李广众、王美今,2003 等)[4,18-21],其中,Genevieve Boyrau-Debray(2003)[4]利用1990—1999 年中国各省份数据分析了金融中介对经济增长的影响,结果显示金融中介规模(总存款/GDP) 对经济增长产生了负面的影响。但大部分研究得出,金融中介对经济增长产生正面的影响。

三、理论分析与模型建立

1. 传导机制分析

金融中介主要以金融机构作为中介主体,对实体经济部门(企业) 实施金融服务、创建金融产品以及合理配置金融资源时产生的规模经济效应。其中,实体经济部门是经济增长的主要核心力量,是金融服务以及金融产品的主要需求群体,而金融机构向实体经济部门提供金融资源的总量可称之为金融的实体中介规模。另外,各种经济发展部门在金融资源配置有效的前提下,企业能够从金融机构获取到足够丰富的金融资源及金融服务的同时,金融的实体中介规模也将会引导企业扩大市场投资规模及提高资本利用效率(金融资本主导经济投资增长),在此过程中,金融的实体中介规模成为企业投资所带来的经济价值体现。其次,发展金融的实体中介规模不仅可避免金融机构信贷资源错配以及不均衡等问题,也可以增加经济部门投资规模、提高资产投资效率、扩大投资范围来直接促进经济的高质量发展。因此文章提出以下假设:

假设H1:反映企业投资规模、投资效率的金融实体中介规模将会促进经济的快速增长。

另一方面,从金融发展历程来看,商业银行是中国最主要的金融机构,是依附于资本而发展的金融产业,其目标是利用社会存款追求利润的最大化。

在追求利润最大化的过程中,一些大型的金融机构以及商业银行往往更加追求与企业或者经济发展部门的长期合作,以此来减少资本运营过程中的交易成本、管理成本、监管检查成本等,从而达到降低成本率、扩大经营规模和促进金融中介的转换效率以及配置效率的目标。因此利用中长期贷款比重反映如何减少新金融中介理论中的信息不对称及交易费用等问题的效果指标可以作为判断金融中介质量的代理指标。即金融中介质量越高,则代表金融部门与经济发展部门(企业) 之间的关系更为长期化、两者之间的融资成本也更为廉价化。不仅如此,金融中介质量在实现降低企业融资成本的同时,也会间接扩大中长期贷款规模,满足对社会实体经济部门的发展需求。因此,文章提出以下假设:

假设H2:金融中介质量的提高对经济增长具有长期促进效应。

2. 变量选取

(1) 金融中介变量(核心解释变量)

以往研究文献中,通常是将金融发展规模作为金融中介规模的代理指标进行分析。一般来说,银行吸收存款,将贷款资金转化于实体经济部门(企业) 和个人,其中个人贷款占比较少,实体经济部门(企业) 贷款的占比最大。即从经济角度来看,银行向企业贷款的比重可以作为判断金融中介服务于实体经济的规模效应。但中国数据统计中并没有区别国有企业与非国有企业的贷款规模,所以只能将整体的企业贷款作为银行向实体经济部门发放贷款的代理指标。另外,如果金融中介加强,意味着金融机构(银行) 通过信息生产和监督手段向实体经济部门(企业) 发放贷款的规模也会随之强化,从而促进实体经济部门的生产性(King R G&Levine R,1993b)[1]和增长率。因此,银行向实体经济部门发放的贷款占银行贷款的比重代理银行的实体中介规模更有意义。

其次,由于异质性问题的存在,使中国地区之间的金融差距和经济投资环境差距逐渐拉大,有的地区面临贷款需求大、存款不足,有的地区投资率低、资本流水严重,所以在难以衡量中国金融中介的质量时,存贷率不能有效反映出资金转变的真实效率,即不能将存贷率作为唯一的指标选择。一般来说,随着银行中介的加强,银行中介机构会解决信息不对称问题(Oks A,2001)[22]。而为了追求高收益,会与企业和社会经济发展部门建立长期关系并偏好长期交易。这样银行将减少与企业的交易费用、检查费用以及对贷款资金的监督费用等(Diamond D W,1984;Boot A&Thakor A V,1997;Blackburn&Hung,1998)[16,23,24]。也就是说,要想测定银行中介的质量,就必须从银行的中长期贷款开始着手测量。即金融机构中长期贷款的增加能使银行中介的收益性提高和交易成本降低等中长期效果得以体现。同时,中长期贷款比重也可以看作是金融贷款的转换效率以及配置效率的质量水平呈现。因此,选取金融机构以及城市商业银行的中长期贷款比重作为中介质量的代理指标。

尽管体育传播中的媒介奇观是由大众媒体铺陈的,但这也离不开对体育这种天生具有传播特质事物的认识。体育即媒介,体育以一种媒介的状态生存着,这一理论源于20世纪70年代的美国。

(2)被解释变量

经济增长指标为人均GDP,这意味着一定时期内地区经济活动的最终产出与人口的比例。

(3)其他控制变量

文章选取人力资本、城市化水平等指标作为控制变量。此外,考虑到国有企业对经济增长的影响,所以有必要对国有企业变量进行分析。可由于国有企业的生产和工业生产统计数据只公布到2012 年,所以只能选择工业国有企业资产占工业企业资产的比重。

在进行面板回归分析的过程中,直接利用OLS 回归方法,可能会因样本存在异质性和内生性的问题,导致结果不准确。而通过固定效果模型回归分析,可以避免样本的异质性问题(Mencinger J 等,2014)[25]。因此本研究将以固定效果模型为中心进行分析,并建立方程式如下:

式中i表示各省份,t表示时间,Rgdpi,t作为被解释变量,表示各省份的人均GDP,a为常数项,FIMi,t为整体金融机构的中介水平(企业贷款/贷款:IFI,中长期贷款/贷款:MLF),CTBi,t为城市商业银行的中介功能水平(企业贷款/贷款:ICK,由于中长期贷款/贷款指标缺失无法进行建模)。γXi,t代表各个控制变量。为了控制银行中介功能对经济增长的影响,需要选定的其他控制变量(城市化率:UR,人力资本:HC,国有部门的作用:TGD,贸易开放度:TO,投资率:IR),μi,t表示可能对回归分析结果产生影响的其他个体变量及时间变量,εi,t是表示模型误差项的指标。

表1 变量选取

(4)数据来源

本研究主要基于中国31 个省份(港澳台地区除外) 的数据,利用面板固定效应模型分析中国整体金融机构以及城市商业银行的实体中介规模(量)、中介质量(质) 对经济增长的影响。研究数据主要来源于各个省份历年的《金融统计年鉴》《经济统计年鉴》以及各城市商业银行年度报告。另外,考虑到数据的可得性,研究对象不包含城市商业银行的中介质量(中长期贷款额)。

四、实证结果

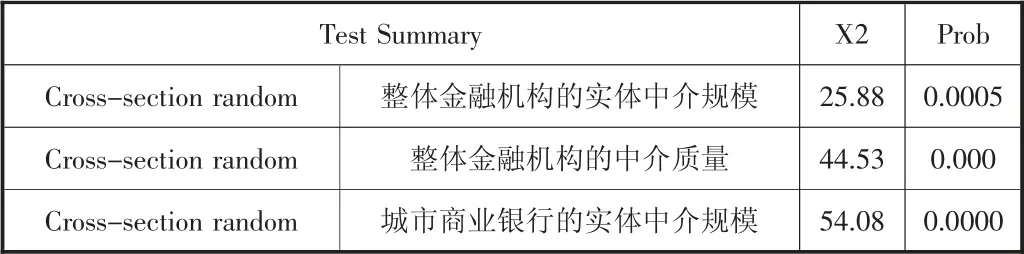

1. 豪斯曼检验

文章将整体金融机构中的中长期贷款比重(2011—2020年) 和企业贷款比重(2015—2020 年) 以及城市商业银行的企业贷款比重(2011—2020 年) 等变量整理成面板数据,进行回归分析。由于面板数据分为固定效应模型和随机效应模型,即需要通过豪斯曼检验来选取适用文章的模型。经Hausman 验证检验结果显示(表2):整体金融机构的实体中介规模(IFI:企业贷款/贷款总额)、中介质量(MLF中长期贷款/贷款) 以及城市商业银行的实体中介规模(ICK:企业贷款/贷款) 在对经济增长的模型中的P 值都小于0.1,且在1%的有效水平上非常显著。因此,被认为驳回了解释变量和固定效果之间没有关系的假设。故文章采用固定效应模型作为主要研究方法。

表2 Hausman 检验结果

2. 实证分析结果

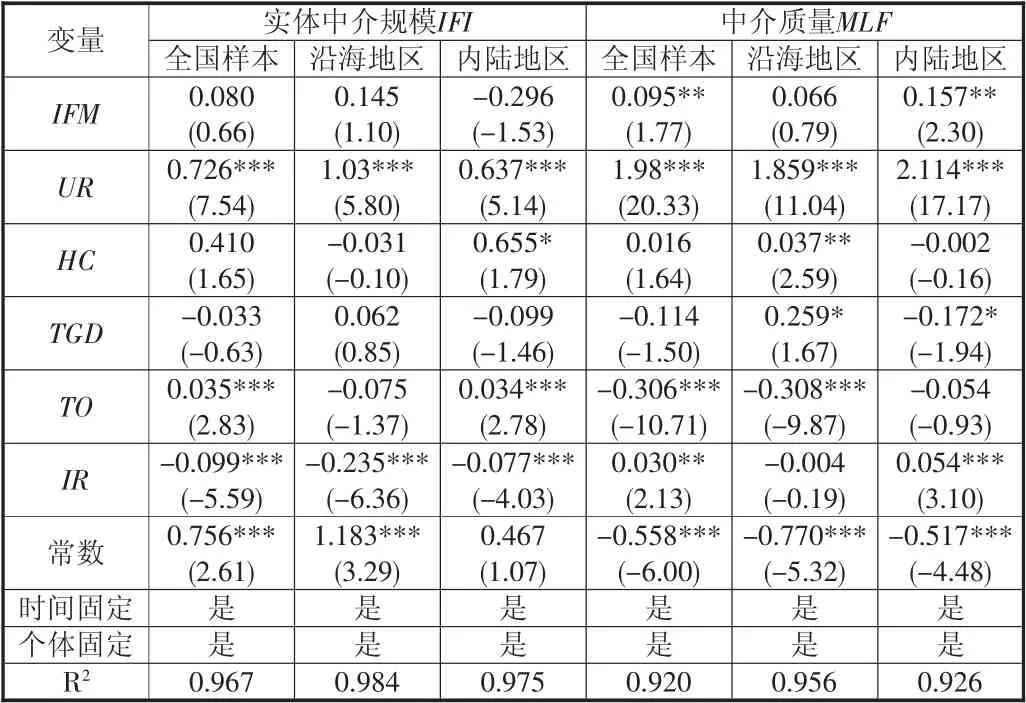

(1) 整体金融机构的实体中介规模效应

表3 提供了按地区类别分析2015—2020 年中国31 个省份的整体金融机构的实体中介规模(IFI:企业贷款/贷款总额)对经济增长的影响。结果表明,全国范围和沿海地区的整体金融机构的实体中介规模(IFI)对经济增长产生了正面的影响,但在5%的显著水平下并不有效。这是由于沿海地区或全国消费金融的迅速发展以及网络贷款平台或电子商务企业贷款等贷款渠道的增加,导致企业从金融机构获得的商业贷款出现下滑。相反,小额贷款或消费贷款的危险性较低、管理费用或信息收集费用低廉,商业银行也开展了类似业务。其次,虽然政府通过金融扶贫、金融供给侧改革等政策性金融措施扩大了中小企业发展、满足了众多中小企业的贷款需求,但这种贷款是以政府命令式形式的贷款,长期效果并不显著。

表3 整体金融机构中介对经济增长的回归结果

在内陆地区的模型中,整个商业银行的实体中介规模对经济增长产生了负面的影响,但在5%的显著水平上无效。内陆地区整个商业银行的中介机构对经济增长产生负面影响的原因主要有四个方面:一是由于内陆地区经济增长率高,消费金融贷款的作用相对更加重要,因此企业贷款对经济增长的影响相对有所减弱;二是由于内陆地区整体金融机构数量或金融基础设施、金融资源相对不足,很难满足企业贷款需求;三是由于内陆地区的经济或投资等不活跃,导致内陆地区的金融资本或金融资源流向了沿海地区,因此很难促进该地区经济增长;四是由于内陆地区除了整体商业银行外,其他融资渠道相对不足以及直接金融市场的发展也比较落后,因此企业只能通过整体商业银行进行贷款。但是由于整个商业银行资金和信息生产能力的不足、贷款费用高、企业投资不活跃等问题的存在导致对经济增长产生消极影响。

(2) 整体金融机构的中介质量效应

表3 也给出了2011—2020 年中国整体金融机构的中介质量(MLF中长期贷款/贷款总额) 对经济增长的影响结果。结果显示,全国样本中,整体金融机构的中介质量对经济增长有正面的影响,且在5%有效水平下更显著。即整体金融机构的中介质量加强,意味着信息生产能力和监控能力得到提高以及商业银行在运营的资金过程中资金配置更加有效、贷款过程和程序也大大缩减。另外,整体金融机构依靠自身的生产信息能力,挖掘出市场上成长潜力良好的企业,以这些企业为中心提供中长期贷款,这样既可以降低自身的交易成本和监管成本,也可以积极开展企业的长期计划或投资活动。但由于中国区域间的异质性问题不仅体现在经济规模上,也体现在金融机构数量和质量上,所以有必要加强全国范围内金融机构的中介质量,来扩大商业银行的金融服务范围以及强化地区之间的资金配置。从而预防落后地区的金融资源流失、实现区域自身经济金融的高质量发展。

沿海地区的回归分析结果显示,沿海地区整体金融机构的中介对经济增长产生了正面的影响,但这种效果并不明显。这主要是因为在中国沿海地区,除了商业银行提供中长期贷款外,企业还可以在通过其他直接金融市场获得中长期贷款。其次,沿海地区的制造业或工业等领域的企业规模大,大型企业也可以通过发行企业债券来募集资金。因此沿海地区的中长期贷款比重相对较低,对经济增长的影响也不明显。

内陆地区回归分析结果显示,商业银行的中介对经济增长产生了正面的影响,并在5%的显著水平下有效。即内陆地区整个商业银行中介对经济增长有明显影响。这是因为内陆地区直接金融市场不发达,要想获得中长期贷款,必须通过商业银行完成。即金融机构的中长期贷款比重的增加,在短期内有效地降低了成本,扩大了经济规模。

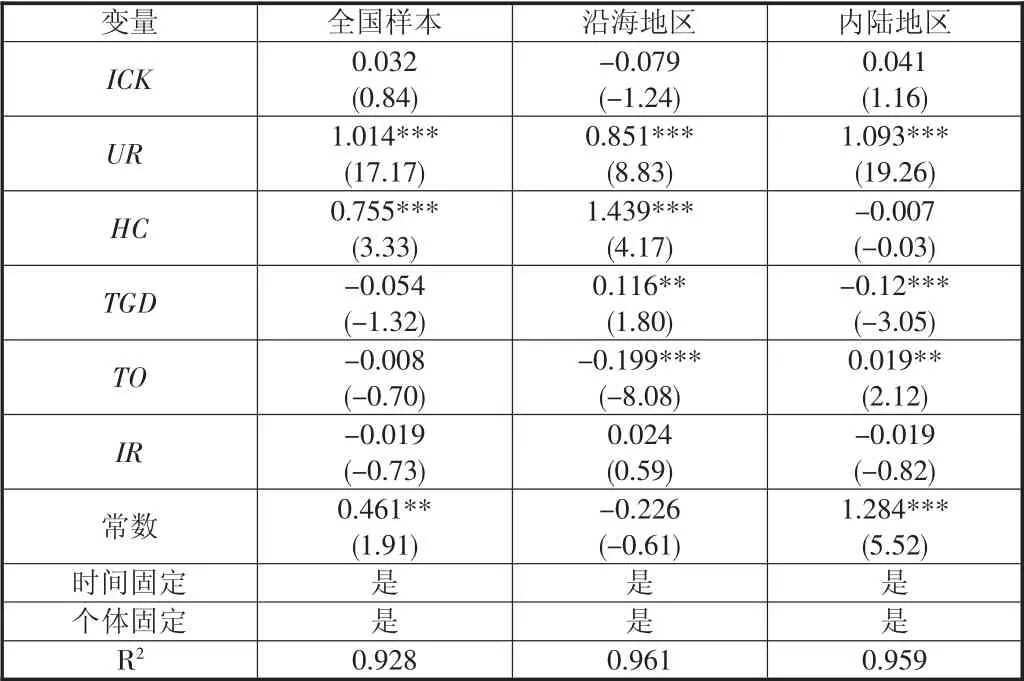

(3) 城市商业银行的实体中介规模效应

表4 显示了城市商业银行的实体中介规模(ICK:企业贷款/贷款总额) 对经济增长影响的结果。分析2011—2020 年中国31 个省份的核心城市商业银行。结果表明,在全国范围的模型中,城市商业银行的实体中介规模(ICK)对经济增长产生了正面影响,但并不显著。以中小企业融资贷款为金融服务中心的城市商业银行,虽然为众多中小企业解决了融资难、融资少等问题,但因大部分中小企业都存在财务不公开、业务不透明等缺点,因此很难通过传统商业银行获得足够多的贷款。而通过城市商业银行进行融资的企业也只是一些发展良好、信誉良好的优秀企业。因此,由于大部分中小企业无法获得贷款,导致企业自身运营受到限制以及市场投资萎缩,最终对经济增长产生的影响并不明显。

表4 城市商业银行中介对经济增长的回归结果

沿海地区的分析结果显示,城市商业银行的实体中介规模(ICK)对经济增长产生了负面的影响。虽然沿海地区城市商业银行较多(辽宁省、山东省和浙江省的城市商业银行数量在全国134 家城市商业银行中约占30%以上)、金融资金规模或金融资源比其他落后地区相对较高(贷款平台、民间贷款、债券发行、股票融资等渠道),但是由于这些区域性城市商业银行竞争较为激烈,从而导致大量无效资源的配置不当。也就是说,由于这种现状的存在,在发达地区城市商业银行的实体中介规模作用相对受到限制。

从内陆地区回归结果来看,城市商业银行的实体中介规模对经济增长产生了正面的影响。这是因为城市商业银行以中小企业为贷款目标,尤其是在落后地区,能够满足许多中小企业的贷款需求。同时,中国政府为了发展贫困地区的经济,增加了很多政策性的普惠金融贷款和扶贫贷款,在此过程中,区域性城市商业银行作为金融资源配置的主要载体,在短期内有效地促进了经济增长。但是这种效应在5%的显著水平下并不显著。这主要是因为内陆地区的城市商业银行数量和资源规模相对较低,受区域性政策的局限,城市商业银行的业务范围相对较小,因此在贷款规模或贷款效率等方面受到限制。

五、结论与建议

以实证分析结果为基础的启示和政策建议如下:在发达地区(沿海地区),金融机构的实体中介规模或中介质量对经济增长的影响几乎不显著。这并不适用于研究预想的金融中介会产生经济效果的先导模型,而适用于收入或消费水平或整体经济带动金融发展的需求追随模型。因为中国是中等收入国家,与内陆地区相比,沿海地区的人均收入规模相对较大。所以从总体上看,中国的金融市场还是属于需求追随型市场。另外,经济发达地区的金融中介与经济增长之间出现的关系可能是因为银行以外的各种非银行中介、债券、股票等直接资本市场中介已经成为比银行中介更有用的非银行中介系统。在落后地区(内陆地区),整体金融机构的实体中介规模和中介质量以及城市商业银行的实体中介规模对经济增长产生了正面影响。这意味着:首先,在内陆地区研究所假设的金融中介先导型模型非常合理有效。即有必要加大经济落后地区的金融基础建设,并构建相对稳定的金融系统。其次,地方性金融机构(城市商业银行) 的作用将成为落后地区实施金融普惠的重要金融机构。所以政府应该通过该类金融机构来实施包容性金融政策,增加社会融资渠道。最后,为了防止资金流失,需要改善内陆地区的投资环境,同时提出降低企业运营费用或融资费用等宏观意见。