对外直接投资对企业经济效益的实证研究:基于上证A股公司的经验证据*

张 莹,黎 想

(安徽财经大学)

0 引言

对外直接投资作为企业融入全球化潮流,参与国际贸易活动的重要途径,近年来备受关注.随着中国经济步入新常态,在“引进来”与“走出去”相结合的方针和“一带一路”战略的推动下,对外经济快速发展.中国总体OFDI存量规模实现从1991年53.7亿美元至2001年346.5亿美元的跨度增长.同时企业对外投资的全球影响力不断提升,存量比重全球排名位居第三,制造业企业投资贡献更大[1].全球化趋势下的企业机遇与风险共存,一方面,东道国制度和营商环境异质性可能增加海外经营风险;另一方面,企业能够通过对外投资扩大国际市场,获得要素资源.基于此,该文选择从事海外贸易活动的上证A股企业为研究对象,以2015~2019年的面板数据为基础,分析企业对外投资水平对企业经济效益的影响,并按行业性质对制造业与非制造业企业进行对比分析.此外,该文进一步探究企业创新能力,企业规模对其对外直接投资的调节效应,从“走出去”视角,为企业国际化经营提供经验证据.

1 文献分析及假设

总体上,企业对外直接投资主要受当前国际化竞争压力以及对投资国的要素需求所影响.一方面,中国企业发展过程中面临本土与国际双重因素影响,跨国公司在华投资的竞争威胁以及自身资源与能力的“战略不足”,驱动企业向国际市场获取资源和市场[2];另一方面,对外直接投资能够提高企业成本加成率[3],降低交易成本,推动产出增长与技术升级[4],进而改善母公司经营水平,提升经济效益.因而,对外直接投资的行为对于企业经济效益的获得具有重要影响.

该文认为,关于企业对外直接投资影响其经济效益的结论之所以存在差异,原因在于各学者的研究视角和衡量企业对外投资的指标不同所致.从国际化的视角,张晓涛等学者选择海外资产比重为指标,得出企业绩效随着国际化程度的提高呈现先下降后升高的正U型曲线[7];从对外投资规模视角,唐有川通过实证检验发现以海外子公司数量为直播能够显著影响企业绩效,而以海外资产比例为指标则影响效果不显著[8];从对外拓张速度视角,周燕等学者利用Heckman两段法研究对外投资拓张速度对企业绩效的影响[9].部分学者利用0-1虚拟变量定义对外投资发生,探究企业对外投资成效[10-11].

基于此,该文从对外投资效益,倾向和速度视角,细分成三个指标,分别探究对外投资绩效,对外投资规模以及对外投资速率对企业经济效益的影响.该文认为,当前中国企业对外贸易尚处初期,跨国项目周期较长且存在一定风险,对外投资绩效的提升和对外投资规模的拓张所带来的经济效益在短时间内很难显现,因而很可能呈现先下降后上升的U型曲线,为此该文提出假设1.

假设1:企业对外直接投资对经济效益的影响关系呈现U型曲线.

为检验企业创新能力和资产实力是否会造成企业对外直接投资对经济效益的影响差异,该文以创新投入和资产规模两个指标进行调节效应的分析.企业自身资产特性会影响企业对外直接投资效果,品牌资产与研发能力能够改善由对外直接投资过快所致的经营失败,绩效下降的影响[12].企业资产积累对企业海外项目投资,市场开拓,产品研发和推广等提供原始资本基础,降低海外投资的资金风险,有利于企业通过对外投资行为获取经济效益.企业创新投入有利于企业进行技术创新,增强经营实力和产品竞争力,在投资初期能够快速获取市场,并在后期发展中削弱由市场竞争与饱和带来边际效益的下降,促进企业在扩张对外投资中产生更高经济效益.基于此,该文提出假设2.

假设2:资产规模和创新投入更有益于企业在对外直接投资中获得经济效益.

2 研究设计

2.1 样本选取与数据来源

该文以2015~2019年从事海外直接投资业务的上证A股公司为研究对象,考虑到数据的完整性和样本的代表性,对2082个上证A股公司做出如下筛选.选择母公司与海外公司关联性质为子公司的企业,去除子公司注册地为避税天堂的公司样本,去除2015~2019年间子公司存续跨度不满足5年,相关财务数据不足3年的企业,最终筛选出204个企业,1020条数据.其中,变量数据均来源于CSMAR数据库.

把握感Sig.(双侧)表示双侧T检验的概率是0.001(<0.05),表示中职和高职学生在把握感这个维度有显著性差异。一致感Sig.(双侧)表示双侧T检验的概率是0.043(<0.05),表示中职和高职学生在一致感这个维度上有显著性差异。

2.2 变量说明

(1)被解释变量

以本年净利润表示企业经济效益.

(2)解释变量

以对外直接投资绩效,对外直接投资规模和对外直接投资速率3个指标为解释变量衡量海外公司对外投资水平.其中投资绩效通过海外子公司营业收入表示,投资规模通过海外资产投资比例表示,投资速率参考汝毅等[13]的测算方法,以单位年度内海外公司个数进行表示.

(3)调节变量

资产规模(ass):以企业总资产取对数表示;创新投入(cre):以企业财务报表中研发投入指标衡量企业在技术创新的投入,取对数进行量化表示.

(4)控制变量

在经营过程中,企业经营经验以及各项财务指标对其经济效益的取得具有重要影响,因而该文选择企业年龄,以及能够反映企业风险能力、偿债能力、发展能力以及经营能力的四项财务指标作为控制变量,变量说明见表1.

表1 变量说明

2.3 模型构建

通过Hausman检验,该文选择双向固定效应模型,对年份和企业个体进行控制,并考虑市场需求和企业发展能力两个变量对解释变量的调节作用.同时,为寻求与研究问题拟合度更优的模型,因而分别建立线性与非线性模型进行比较.具体模型如下:

ROEit=C+α×OFDIit+∑jβjXj,it+

γi+λt+εit

(2)

(3)

其中,ROEit表示i企业t年的经营绩效,OFDI和OFDI2表示企业对外直接投资(以对外投资绩效,投资规模以及投资速率进行替换)及其平方项,Xj表示第j个控制变量,γi表示对企业个体的控制,λt表示对年份的控制,εit为残差项.

ROEit=C+α1×ofdiit+μ×(ofdi×z)it+∑jβjXj,it+γi+λt+εit

(4)

其中,Zit为调节变量,包括市场需求和企业发展能力两项指标.ofdi×z表示对解释变量的调节效应.

3 实证分析

3.1 基准回归结果

为探究对企业对外直接投资对自身经济效益的影响关系,该文分别建立线性和非线性模型,对企业经济效益与反映对外直接投资情况的三个解释变量进行回归分析,见表2.其中列(1)、(2)反映企业直接投资效益对经济效益的影响,(3)、(4)反映企业直接投资规模对经济效益的影响,(5)、(6)反映企业直接投资速率对经济效益的影响.回归结果表明,企业对外投资水平下的3个子变量均影响显著,控制变量中企业年龄,经营能力,发展能力影响显著,而风险能力仅在对外直接投资对企业经济效益的影响中显著,企业偿债能力影响不显著.

表2 企业对外直接投资对自身经济效益的影响

其中,第(1)(2)(3)(5)列模型拟合效果较好,说明企业对外投资规模和速率与经济效益之间存在线性关系,而企业对外投资效益的影响关系是否为线性还需进一步讨论.

3.2 非线性效应分析

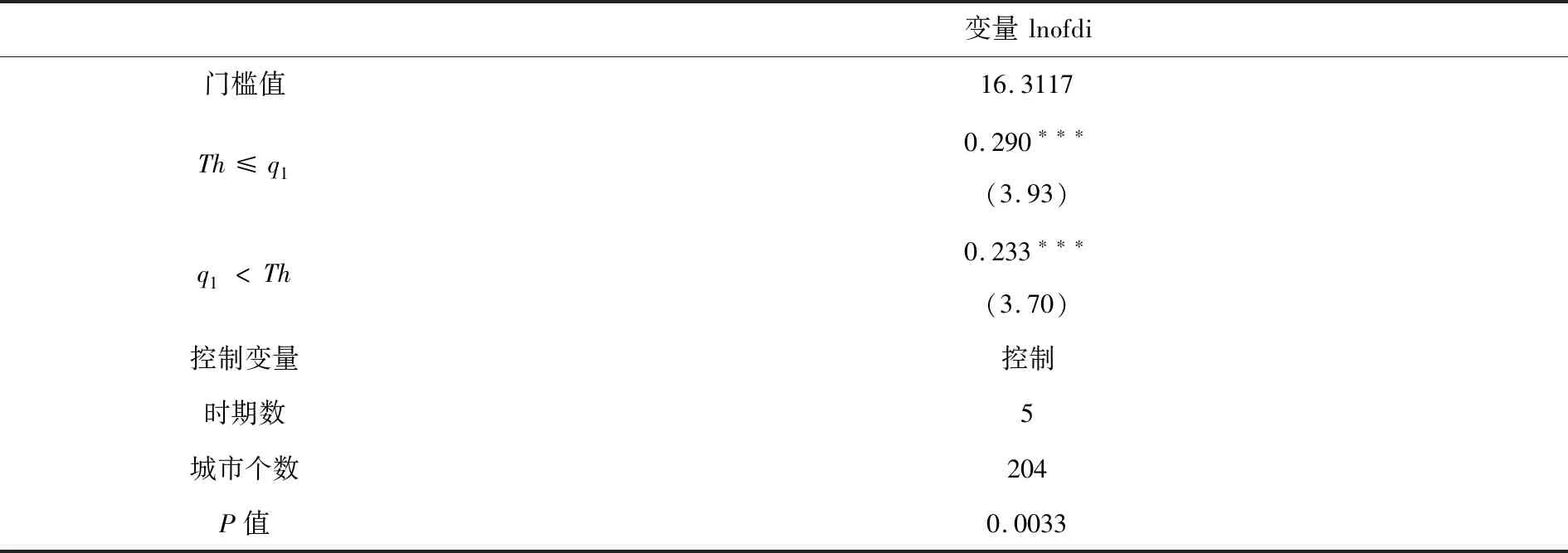

为研究企业对外投资效益对企业经济绩效是否存在非线性影响,该文借鉴赵涛等关于数字经济发展指数对数字经济溢出效应影响非线性关系的检测方法[14],基于Hansen方法,利用面板门槛模型进行实证检验[15].结果表明企业对外投资效益变量通过了单一门槛检验,但未通过双重门槛,第三门槛检验,见表3.通过分析,核心解释变量的系数为正,说明随着企业对外投资效益提升,企业经济效益在整体上持续呈现显著正向影响,因而假设1不成立.同时,门槛值前后系数下降(如图1所示),说明“边际效应”在某一门槛之后减弱,该文认为这是由于当前中国从事海外业务的企业发展较为成熟,实力水平及抗风险能力很稳定,在国家政策的大力扶持下,海外投资初期经济效益快速增长,但由于潜在竞争者涌入,市场趋于饱和,企业经济效益的提升速度放缓.

表3 对外投资效益的门槛回归结果

图1 对外投资效益的门槛效应

3.3 调节效应分析

表4显示了企业资产规模和创新投入两个指标,对企业对外直接投资效益,规模和速率三个解释变量子变量的调节作用.列(1)(3)(5)显示,加入资产规模(ass)调节变量交互项后,企业对外直接投资的三个子变量系数仍显著,同时交叉变量系数均显著为正.表明企业资产能够正向调节对外直接投资对企业经济效益的促进效果,即资产规模越大的企业,对外投资效益的增长,投资规模的扩大和投资速率的提升对整体母公司经济效益的影响效果越明显.列(2)(4)(6)显示了企业创新投入的调节作用,结果可知,较多的创新投入能够明显促进企业对外投资效益,投资规模和投资速率的影响效果,其中企业创新投入与对外投资效益的交互项系数在1%条件下显著为正,即创新投入对企业对外投资效益的影响更为显著.假设2成立.

表4 企业对外投资的调节效应

3.4 企业异质性分析

在全球化背景下不同的行业其经营行为,生产效率和技术水平存在差异,影响企业对外投资的定位策略,国际化程度以及经营绩效[16].据此,该文以制造业和非制造业为划分标准进行异质性分析,见表5.

表5 企业对外直接投资影响经济效益的行业异质性检验

结果表明,对外直接投资对制造业企业经济绩效具有显著作用,对非制造企业作用不显著,说明制造业企业对外直接投资对经济效益的提升影响更强.可能的原因在于,中国制造业企业以高科技企业为主,企业实力较强,同时制造企业开始国际贸易较早,海外投资经验丰富,因而投资风险相对较低,从海外市场中获益能力更强,对企业经济效益的影响更大.

4 稳健性检验

该文通过变化变量法进行了模型稳健性检验.(1)变换变量的测度方法,将企业创新投入指标用相对变量研发支出占总支出比重代替,将对外投资效益指标通过海外营业收入占总收入比例表示.(2)变换被解释变量指标,用营业收入替代净利润.实证结果与上述结论保持一致,进而证明该文结论具有稳健性.

5 结论

该文探讨了企业对外直接投资对经济效益的影响,结果显示:(1)中国企业对外直接投资水平对企业经济效益具有正向促进作用,即对外直接投资效益越高,对外直接投资规模越大,对外直接投资速率越高,企业经济效益越显著.(2)企业对外直接投资效益对经济效益的促进效果呈非线性趋势,随着对外投资效益提高,企业经济效益在前期提升迅速,后期增长放缓.(3)企业资产规模和创新投入均能够显著增强对外直接投资效果.(4)从行业性质角度,制造业企业对外直接投资能够显著促进经济效益的提升,非制造业企业对外直接投资的影响效益则不明显.

综上所述,该文的实证结论从对外投资角度为企业经济效益提升带来启示:首先,对外投资企业应当充分评估东道国的市场环境和潜在风险,不断学习、积累管理经验,降低海外投资成本,在海外业务拓张中获取经济效益.其次,企业应不断提升自身实力,加强资产积累,重视创新投入,不断增强企业竞争力和抗风险能力,通过技术差异和资金支持取得更好的海外投资收益.同时,企业应依据自身行业性质,判断对外直接投资为企业带来经济效益的差异,合理评估对外投资效益,科学控制和调整对外直接投资规模和速度,优化经济效益结构.