2021-2022 年度中国涂料行业市场分析报告(下)

5 涂料关联市场分析

5.1 房地产行业分析

11 月份,制造业采购经理指数为50.1%,比上月上升0.9 个百分点;非制造业商务活动指数为52.3%,比上月略降0.1 个百分点;综合PMI 产出指数为52.2%,比上月上升1.4 个百分点,三大指数均位于扩张区间,表明我国经济景气水平总体有所回升。

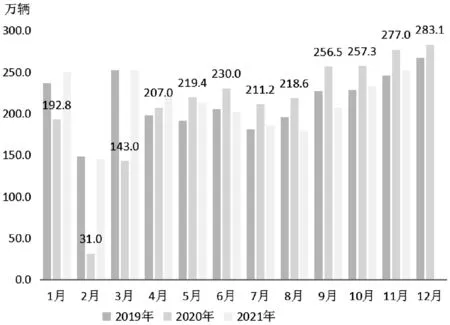

1-11 月份,商品房销售面积158131 万平方米,同比增长4.8%;比2019 年1-11 月份增长6.2%,两年平均增长3.1%。其中,住宅销售面积增长4.4%,办公楼销售面积增长2.0%,商业营业用房销售面积下降2.6%。 商品房销售额161667 亿元,增长8.5%;比2019 年1-11 月份增长16.3%,两年平均增长7.8%。 其中,住宅销售额增长9.3%,办公楼销售额下降3.0%,商业营业用房销售额下降2.2%。

11 月份,房地产开发景气指数(简称“国房景气指数”)为100.51。

1-11 月份,全国固定资产投资(不含农户)494082 亿元,同比增长5.2%;比2019 年1-11 月份增长7.9%,两年平均增长3.9%。 其中,民间固定资产投资281027 亿元,同比增长7.7%。从环比看,11 月份固定资产投资(不含农户)增长0.19%。

图16 2020-2021 年房地产销售情况及开发景气指数

5.2 汽车行业分析

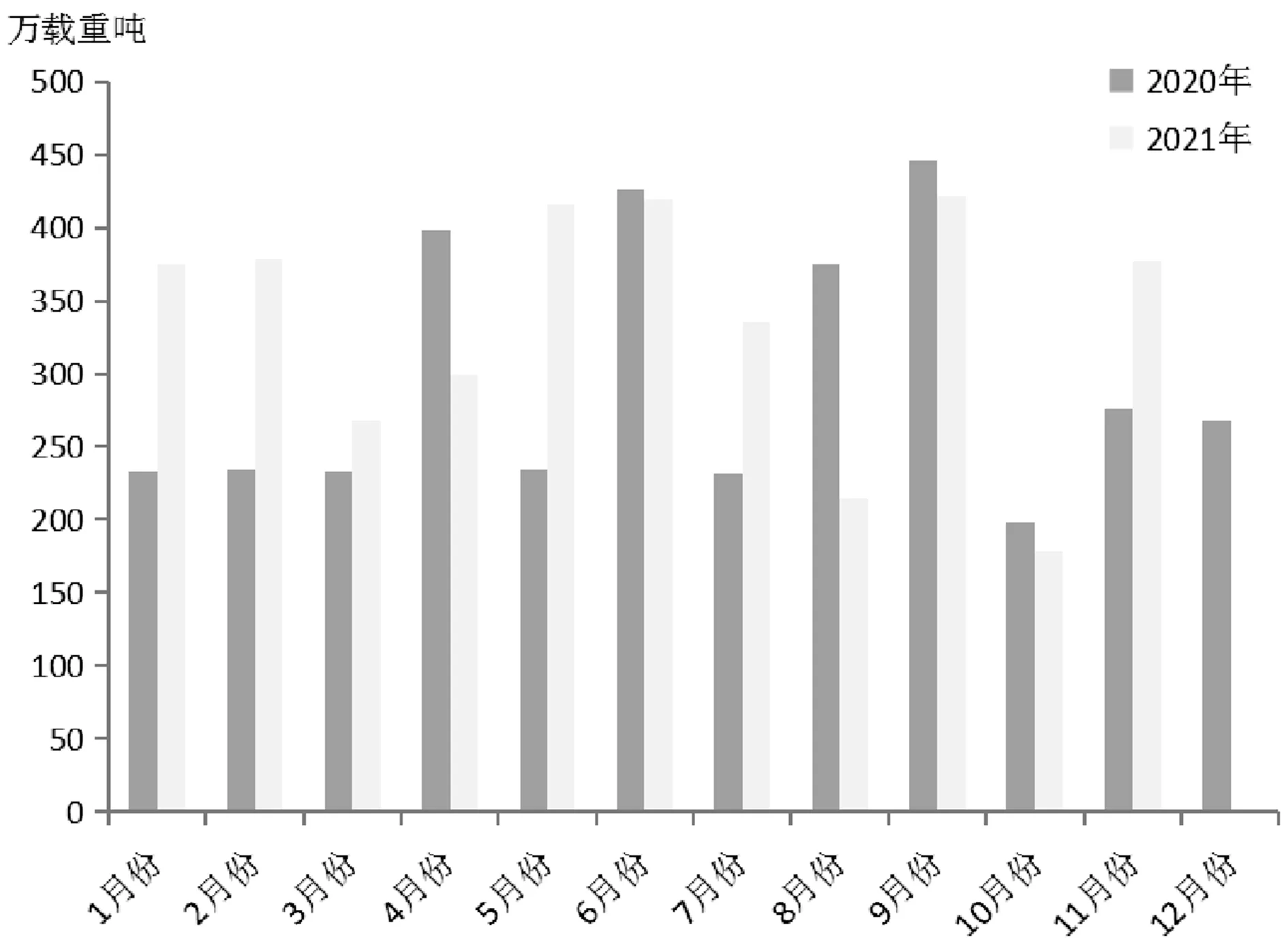

据中国汽车工业协会统计分析,2021 年11 月,受车用芯片供应短缺等不利因素影响,我国汽车产销同比呈下降趋势。 1-11 月,新能源汽车年累计产量突破300 万辆,市场渗透率达到12.7%。

11 月,汽车产销分别完成258.5 万辆和252.2 万辆,环比分别增长10.9%和8.1%,同比分别下降9.3%和9.1%,降幅比10月分别扩大0.5 个百分点和收窄0.3 个百分点。

图17 2018-2021 年月度汽车销售量及同比变化情况

从行业发展态势看,商用车受政策、投资的拉动将继续保持良好的增长态势;乘用车方面,受国家和地方促消费政策的影响,新能源汽车实现高速增长,以及各地出台的促进消费政策,都将有效地提振国民的消费信心;但值得注意的是,目前市场上的产品结构在发生变化,中高端产品持续保持增长,国内消费信心的完全恢复尚需一段时间,影响低端产品的需求。 如果国内及海外疫情得到有效控制,全年汽车产销同比降幅为10%;如果海外疫情继续蔓延,同比降幅将达到20%。

5.3 船舶行业分析

图18 2020 年造船完工量分月情况

2021 年1-11 月,我国造船三大指标继续保持增长,受船用钢材等原材料价格回落的影响,重点监测企业经济效益企稳回升。

2021 年1-11 月,全国完工出口船3338 万载重吨,同比增长11.1%;承接出口船订单5704 万载重吨,同比增长188.5%;11月末手持出口船订单8569 万载重吨,同比增长31.6%。 出口船舶分别占全国造船完工量、新接订单量、手持订单量的93.0%、89.6%和88.9%。

2020 年爆发的新冠肺炎疫情,对各国社会经济正常运行带来重大影响,也给我国船舶工业带来前所未有的冲击。 按照党中央、国务院关于统筹推进疫情防控和经济社会发展工作的部署要求,船舶工业企业积极推进复工复产,努力克服疫情带来的不利影响。 今年,行业经济运行总体保持平稳,新承接船舶订单量小幅增长,造船完工量降幅收窄,三大指标国际市场份额继续领先,但行业主要经济指标大幅回落,“交船难”“接单难”“盈利难”等问题更加突出,船舶工业保持平稳健康发展面临巨大挑战。

6 涂料发展趋势及后市展望

6.1 总体发展趋势预测

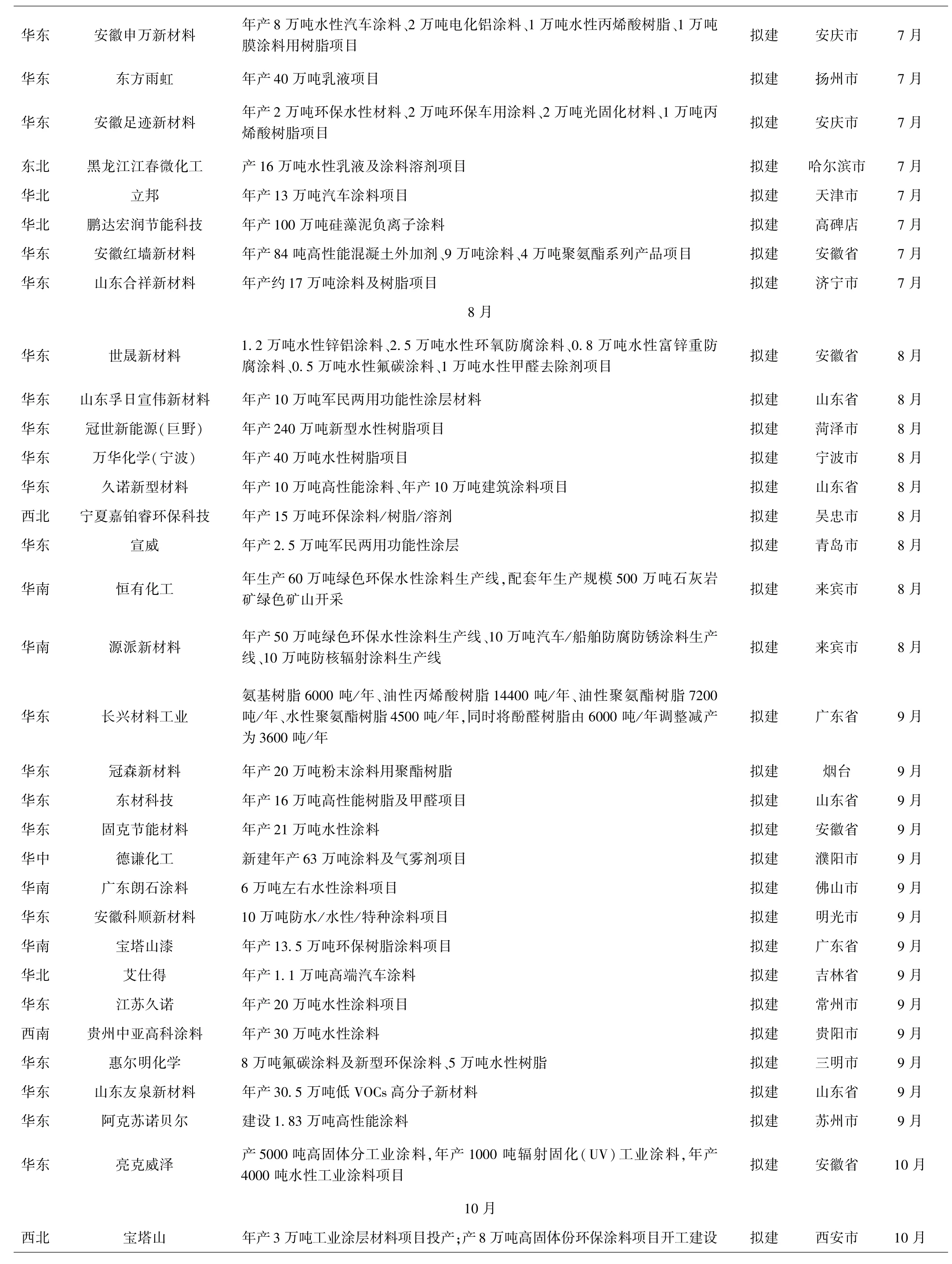

表5 2021 年1-12 月份部分新增产能统计

续表5

续表5

续表5

据不完全统计,2021 年,全国涂料项目新增产能将近163366.43 万吨左右。 2021 年国内大型民族企业在不断扩产,而中小型涂料企业在环保监督压力下不断转型升级。 尤其在当下很多地区已经明确出台政策限制溶剂型涂料使用后,越来越多企业正在努力往“油转水”方向努力,没有转型升级能力的企业将在这场环保战斗中面临危机。

从新增产能的地区来看,虽然大部分还是集中在华东华南地区,但是华中和西南地区新增产能表现也越来越突出,目前涂料行业发展重心虽以华东、华南为主,但其他地区也在不断发展涂料新产能,未来预计西南地区的市场份额将有所上升,成为未来各大涂料企业开疆拓土的竞争地之一。

6.2 市场供应趋势预测

2021 年中国涂料前10 强企业中,外资企业占据了6 席,相较往年减少了1 家;本土企业仅占4 席,相较往年增加了1 家。此外,企业间的收入差距仍较大但在不断缩小,本土企业排名第一的三棵树2019 年涂料业务销售收入为55.541 亿元,与外资企业排名第一的立邦收入相差107.429 亿元,差距大幅缩小。

表6 2021 年中国涂料前10 强企业销售额收入及占有率

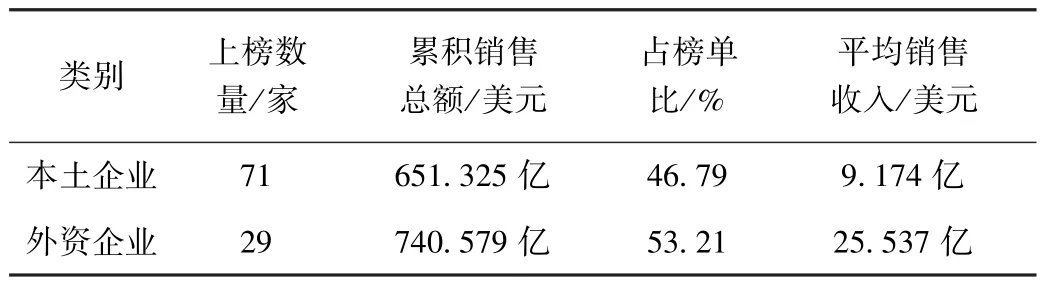

表7 2021 年中国涂料企业100 强排行榜中外企业对比Table 1 Distribution of the top three authors

对比来看,外资企业依然表现强势,但本土企业销售收入规模继续在提升,说明本土企业与外资企业的差距在不断缩小。“去年,整个市场需求低迷,PPG、阿克苏诺贝尔、巴斯夫、艾仕得等多家外资企业业绩下滑或处于停滞状态;但多家本土企业却逆势增长,比如三棵树、东方雨虹、嘉宝莉、巴德士、亚士、大宝漆等企业,增幅远超行业增速,使得本土企业的收入规模继续扩大,同时也提高了整个榜单的收入规模。

对比来看,外资企业依然表现强势,但本土企业销售收入规模继续在提升,说明本土企业与外资企业的差距在不断缩小。“去年,整个市场需求低迷,PPG、阿克苏诺贝尔、巴斯夫、艾仕得等多家外资企业业绩下滑或处于停滞状态;但多家本土企业却逆势增长,比如三棵树、东方雨虹、嘉宝莉、巴德士、亚士、大宝漆等企业,增幅远超行业增速,使得本土企业的收入规模继续扩大

6.3 市场需要趋势预测

表8 涂料原料产品的价格比对

续表8

2021 年广化交易监测的涂料原料产品中,78%的原材料在上涨,19%产品在下降。 其中涨幅较大的是己二酸,从年初价格为7610 元/吨涨至12750 元/吨,涨幅为60%。 在价格下跌产品中,环氧丙烷下跌幅度最大,跌幅分别为58%。 全部原材料整体均涨跌幅为23%,说明2021 年整体原材料价格以涨幅为主。

2021 年受新冠状病毒肺炎疫情持续影响之下,行业内工厂开工率受到严重影响,可谓是先抑后扬,稳中走高的趋势加快涨幅。

在机遇与挑战并存的2021 年,新冠状病毒肺炎疫情持续影响之下,行业内工厂开工率受到严重影响,上下游市场需求明显受压。 涂料企业正面向着高端化集约方式发展,低端产品、落后的生产方式将逐渐被淘汰,而涂料在下游应用的技术要求越来越高,对涂料产品的无害选择越来越强烈。 涂料行业竞争之势愈演愈烈,涂料行业顺应形势一直发生改变,衍生出如下两大发展趋势。

6.3.1 市场向大品牌集中,强者愈强

目前,我国涂料行业仍处于落后产能严重过剩、产业集中度低、市场竞争不规范的欠成熟阶段,整体呈现“大行业、小企业”的格局。 但随着我国涂料行业集中度逐步提升,涂料市场中的品牌企业将获得巨大的发展机遇。 从2020 年来看,虽然市场艰难,但三棵树、东方雨虹、嘉宝莉、巴德士、亚士、大宝漆等企业,增幅远超行业增速,使得本土企业的收入规模继续扩大。 但另一方面,市场集中度的提升又会反过来影响品牌格局。 换句话来说,市场正在向大品牌集中的过程中,强者愈强的趋势会更加明显。

6.3.2 品牌企业对中小企业形成挤出效应

2020 年前十名企业的市场占有率仅为15.21%。 无论是国内国外,涂料行业市占率提升都是主旋律。 部分创新能力不强、产品和服务缺乏竞争力的企业将会被淘汰;特别是现阶段国内供给侧发力,环保监管趋严,清理不规范产能,原材料、运营成本提升倒逼中小企业退出;消费升级趋势也有望使品牌企业在用户端对中小企业持续形成挤出效应。