新常态下金融与技术协同创新的实证研究

吴雪萍 许贤丽

Empirical Study on the Collaborative Innovation of Finance and Technology Under the New Normal

——Analysis Based on Grey Relational Degree Model

WU Xue-ping, XU Xian-li

(Anhui Business College, Wuhu 241002, China)

【摘 要】论文通过构建金融创新和技术创新两大体系,选取创新效率、创新规模、技术创新投入和技术创新产出4个一级指标和10个二级指标,利用灰色关联度模型,比较分析了经济新常态下金融与技术协同创新力度。结果表明,经济新常态下金融创新与技术创新存在较高关联度,在此基础上,论文提出了完善金融与技术协同创新的法律法规体系、加强政府引导作用以及完善资本市场的政策建议。

【Abstract】By constructing two systems of financial innovation and technological innovation, this paper selects four primary indicators of innovation efficiency, innovation scale, technological innovation input and technological innovation output, as well as 10 secondary indicators, and uses the grey relational degree model to compare and analyze the strength of collaborative innovation of finance and technology under the new normal of economy. The results show that there is a high correlation between financial innovation and technological innovation under the new normal of economy. Based on this, the paper puts forward policy suggestions of improving the legal and regulatory system of collaborative innovation of finance and technology, strengthening the guiding role of the government, and improving the capital market.

【关键词】金融;技术;协同创新;灰色关联度

【Keywords】finance; technology; collaborative innovation; grey relational degree

【中图分类号】F273.1;F832 【文献标志码】A 【文章编号】1673-1069(2022)02-0059-03

1 引言

习近平总书记2014年5月在考察河南的途中第一次用到“新常态”一词,之后新常态经济便被越来越多的关注。最近几年,国内生产总值增速开始回落,从过去高达10%左右的高速增长转为7~8%的中高速增长,这意味着中国经济进入“新常态”。什么是新常态经济呢?新常态意味着我国经济结构不断调整升级,从对生产要素和投资规模的依赖逐步转向创新驱动。因此在这一阶段,中国经濟如何实现提质增效尤为重要。新常态下,金融创新与技术创新将会成为中国经济发展的原动力,金融创新与技术创新相结合,对于提高企业的自主创新能力、推动行业发展、增加社会福祉、建设创新型国家有着深远意义。

2 金融与技术协同创新的相关文献研究

“金融创新”一词最早源于奥地利经济学家熊彼特《经济发展理论》一书。在该书中,熊彼特就对金融与技术的关系做了深刻的分析,技术创新概念也最早由熊彼特引入经济增长理论中,他认为金融发展能够推动技术持续创新进而推动经济增长,技术创新是经济增长的源泉,单纯依靠要素的投入以及结构的调整是无法从根本上推动经济的高质量发展的。

从学者们的以往研究成果来看,对金融与技术协同创新关系的分析有着并不一致的见解。部分学者在研究过程中发现,金融创新与技术创新表现出正相关关系。曹东勃、秦茗提出技术创新与金融创新相辅相成,当金融资本过剩,必然会要求旧有技术的改革,因此金融的发展为技术创新提供资金的支持,反过来强有力的技术创新又能为金融发展带来利润空间[1]。彭风、马光悌从微观角度出发,认为证券业的发展经历了由产品单一,同质化严重向服务创新和业务创新阶段的发展,这个过程是离不开技术的大力支持的,因此技术是可以为金融发展提供助力的[2]。谢平、邹传伟认为互联网信息技术的出现对现有金融服务模式产生了巨大影响,在互联网信息技术作用下,金融发展不是依靠本身的分工和结构调整,而是在很大程度上是依靠技术进步的[3]。李苗苗等以面板数据进行实证研究,分析了金融发展、技术创新与经济增长之间的相互关系。实证结果表明金融发展和研发投入呈现正向关系,技术创新能够显著促进经济增长,在经济发展水平不高的国家,金融结构的调整和升级对经济增长起到正相关关系,但是金融规模的增长对经济增长的影响则是显著负相关,而这一问题却可以技术进步来实现转变[4]。崔庆安等采用空间杜宾模型,对我国金融发展、产业结构升级以及技术创新三者之间的关系进行了分析,研究结果表明,金融发展能促进技术创新的溢出效应,而且金融发展和产业结构升级对技术创新有正向的促进作用[5]。叶子荣、贾宪洲利用省际动态面板数据考察了金融支持和自主创新的影响。结果表明,用三种专利数量整体来对创新产出进行衡量,则金融支持对创新产出具有显著的正向效应,但如果独立开来进行考虑,则会发现金融支持对实用新型和外观设计有显著的正向影响,而对发明专利影响并不显著[6]。得出类似结论的还有王鸾凤等实证检测了金融发展模式对技术创新的影响,研究结果表明,长时间来看,金融创新的规模和程度对于技术创新的影响效果并不明显,经济发展速度过快对技术创新有着反向的影响[7]。

因此,关于金融创新与技术创新的协同关系研究,尤其是在经济发展进入新常态情况下,无论是理论还是实证研究都是不足的。本文从金融与技术协同创新的角度出发,探讨在经济步入新常态模式下,金融与技术协同创新的效应,通过协同模型分析二者之间的协同度来进行论证,以期通过检验结果来为我国经济增长动力转化提供有意义的科学依据。

3 指标选取与模型建立

3.1 指标选取

金融创新和技术创新评价指标体系的建立,国内外学者都作出过贡献,已经存在一定的理论基础。由最初的用研发支出、科研人员数量等单一指标来衡量技术创新,用金融机构贷款余额、金融总资产等单一指标来衡量金融创新,发展到使用综合指标来对创新进行衡量和测度,这是研究的进步。随着研究的不断深入,单一指标逐步被摒弃,综合指标被越来越多的采用。Furman和Hayes以创新基础设施、技术与产业的关联度以及集群产业的创新环境等综合指标来衡量国家的技术创新程度[8]。喻平开始利用金融创新贡献率、金融创新技术系数、金融工具的替换率等指标来综合考虑国家层面上的金融创新能力[9]。国内学者们在综合指标的选择上更能够适应中国经济的发展现状,金融创新与技术创新的代表指标众多,对于权威性的指标必须予以考虑,另外,实证研究注重定量分析,因此指标的现实意义以及获取方式值得注意。本文选取的指标均来源于中国金融统计年鉴和中国统计年鉴,以保证指标的可操作性。借鉴已有的研究成果并考虑到经济发展过程涉及的金融创新和技术创新指标,参考中国金融统计年鉴的统计口径,本文构建了衡量金融创新和技术创新的综合指标体系,如表1所示。

金融创新体系主要从两个二级指标,金融创新效率和金融创新规模来进行衡量,在二级指标下一共建立4个三级指标,三级指标的选取能够比较好地反映出中国金融发展的创新程度。技术创新体系也是分两个二级指标,又进一步选取了6个三级指标,力图从技术创新投入和技术创新产出两个角度来较好地衡量技术创新的力度。

3.2 灰色关联度模型的建立

本文引用灰色系统理论创始人邓聚龙教授的灰色关联度模型来对金融与技术创新的协同度进行量化分析,灰色关联度以各要素的时间序列曲线的相似程度来判断其关联性,两条曲线走势越相似,越说明要素之间的关联度越高,反之,则越低,计算步骤如下。

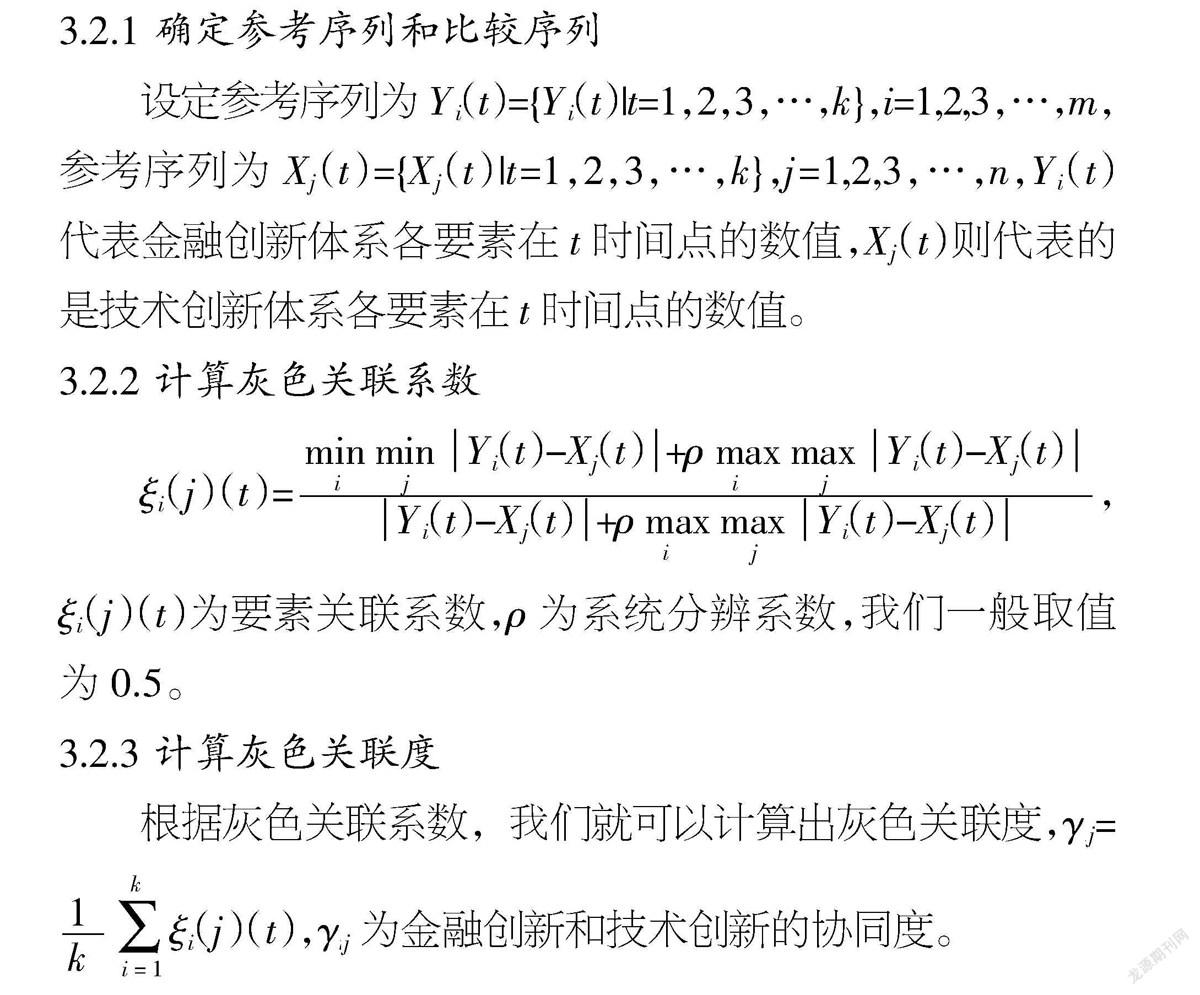

3.2.1 确定参考序列和比较序列

设定参考序列为Yi(t)={Yi(t)|t=1,2,3,…,k},i=1,2,3,…,m,参考序列为Xj(t)={Xj(t)|t=1,2,3,…,k},j=1,2,3,…,n,Yi(t)代表金融创新体系各要素在t时间点的数值,Xj(t)则代表的是技术创新体系各要素在t时间点的数值。

3.2.2 计算灰色关联系数

ξi(j)(t)=,ξi(j)(t)为要素关联系数,ρ为系统分辨系数,我们一般取值为0.5。

3.2.3 计算灰色关联度

根据灰色关联系数,我们就可以计算出灰色关联度,γij=ξi(j)(t),γij为金融创新和技术创新的协同度。

4 金融与技术协同创新的实证分析

考虑到新常态经济发展的时间跨度以及研究数据的可获取性,本文选取2014-2019年6年时间序列数据,数据均来源于中国金融统计年鉴和中国统计年鉴。根据模型,对金融创新和技术创新体系的各项指标进行赋值,如表2所示。

鉴于数据单位及各自属性的不同,本文采用标准差法对初始数据进行无量纲化处理。继而运用MATLAB矩阵命令运行得出金融创新指标与技术创新指标之间的关联度,数值如表3所示。

根据灰色关联度理论,0<γij≤1,则说明Yi(t)与Xj(t)之间有关联性,γij越大,代表二者之间的关联度越高,反之,则越小。当0<γij≤0.35时,说明关联度非常小,两指标的协同作用能力弱;当0.35<γij≤0.65,说明关联度中等,两指标的协同作用能力中等;当0.65<γij≤0.85,则关联度较高,说明协同作用效果明显;0.85<γij≤1,关联度极强,说明两要素的作用规律几乎一致。根据数据运行结果,我们发现金融创新体系和技术创新体系所有指标关联度都远远大于0.35,说明金融与技术协同创新能力整体上来说是不弱的,而且多数指标值均大于0.65,说明新常态经济下,金融与技术协同创新的能力较强,但是所有指标均未高于0.85,也就是说金融与技术协同创新的能力并没有发挥到极佳状态。与金融创新体系关联度最高的指标来自于技术创新体系的研发投入项下的“研发投入/GDP”指标,该指标代表的是研发投入的强度,说明了研发投入在金融发展中起到非常重要的作用,它是金融創新的动力来源;与金融创新体系关联度仅次之的指标是“专利申请受理数”,说明金融创新必须要有技术的支撑,金融创新不单单只是分工和结构的调整,它应该是依赖于技术进步而进行的。由此可见,研发从投入到产出对金融创新的作用是连续性的。与技术创新体系关联度最高的指标是创新体系中的“金融机构贷款余额/GDP”,该指标代表的是金融中介资金配置的效率,说明技术创新的投入资本很大一部分是来自于金融机构的贷款,金融创新为技术创新提供资金支持,而技术创新最终也会反哺金融创新,如金融创新工具的升级以及金融创新设备的更新等。从一级指标来看,金融创新效率与技术创新体系的关联度相对于金融创新规模来说更高,说明金融规模与技术创新的协同度有待加强,同时我们也发现技术创新投入对金融创新体系的关联度相对于技术创新产出来说也更高一些,因此,技术创新产出与金融创新的协同作用也有待加强。

5 政策建议

针对以上分析,我们发现新常态经济下,我国金融与技术协同创新正在有序进行,但二者之间的协同度仍有待加强,本文给出以下几条建议。

5.1 健全金融与技术良性协同创新的法律法规体系

新常态下,我国金融与技术协同创新的程度需要向更高阶段的协同度递进,这是我国经济发展,建设创新型国家的必然要求。健全相关法律法规体系对协同创新起到了保驾护航的作用。技术创新是存在风险性的,因此风险投资必须要有法律法规的保障才愿意进入技术领域,健全的法规体系不仅能够规范市场运作,保障风险投资人的利益,而且可以在体现国家的产业政策和经济发展方向的同时,为企业的技术投资提供鼓励和支持。

5.2 发挥政府引导作用

市场经济条件下,政府虽不能越俎代庖,过分干预,但是政府的引导作用需要充分体现。政府可以为金融与技术协同创新提供良好的外部条件和业态环境,建立跨部门、跨行业、跨层级的沟通平台,不仅可以实现金融与技术协同创新要素的充分流动和配置,实现资源共享,优势互补,还可以有效提高企业创新风险的控制能力,减少创新失败成本,提高创新成效。另外,政府还可以采取多元化的鼓励和支持措施,激发企业技术创新的积极性,调动企业将技术成果转化为生产力的热情。

5.3 完善技术创新的多元化金融支撑体系

首先,传统的商业银行虽然为技术创新提供了在信贷政策、信贷产品等方面的支持,但是并没有为技术创新提供足够的空间和操作自主性,没有设置独立的部门或者技术支行给予支持,使得无论是在金融服务政策还是创新金融产品上都会受到银行经营战略的干预和影响,因此设立独立的专业化、市场化的技术银行是十分必要的;其次,完善的多层次的资本市场是技术创新的重要金融支撑,建立多层次股权投资结构,加大各投资主体对技术创新型企业的融资支持,降低技术创新企业的划分及融资门槛,鼓励技术创新企业对金融创新工具的运用,及时披露技术企业的经营信息,激励技术成果的市场化,通过完善资本市场来推动技术创新。

【参考文献】

【1】曹东勃,秦茗.金融创新与技术创新的耦合——兼论金融危机的深层根源[J].财经科学,2009(01):8-14.

【2】彭风,马光悌.技术创新在证券金融服务中发挥越来越重要的作用[J].中国技术投资,2011(05):49-51.

【3】谢平,邹传伟.互联网金融模式研究[J].金融研究,2012(12):11-22.

【4】李苗苗,肖洪钧,赵爽.金融发展、技术创新与经济增长的关系研究——基于中国的省市面板数据[J].中国管理科学,2015,23(02):162-169.

【5】崔庆安,王文坡,张水娟.金融深化、产业结构升级与技术创新——基于空间杜宾模型的实证分析[J].工业技术经济,2018,37(02):42-50.

【6】叶子荣,贾宪洲.金融支持促进了中国的自主创新吗[J].财经科学,2011(03):10-18.

【7】王鸾凤,姜概.创新差异下的金融发展模式对技术创新的影响[J].当代经济,2018(16):64-66.

【8】Purman,J.&R.Hayes.Catching up or Standing Still National Innovative Productivity among Follorer Couontries[J].Research Po1icy,2004(33):1329-1354.

【9】喻平.金融創新与经济增长的关联性研究[D].武汉:武汉理工大学,2004.

【基金项目】安徽商贸职业技术学院“三平台两基地”校级重点项目:新常态下金融与技术协同创新对中国商业银行绩效影响研究,2020ZDF04;安徽商贸职业技术学院校级重点科研项目:安徽自由贸易试验区金融创新及其影响研究,2021KZR12;2019年高校优秀青年人才支持计划重点项目,gxyqZD19102。

【作者简介】吴雪萍(1987-),女,安徽芜湖人,讲师,从事产业经济学、金融管理研究。