房价波动、金融稳定与宏观审慎调控

张超群

摘 要:当房地产市场面临硬着陆风险时,探究房价波动、金融稳定和宏观审慎政策三者的联动变化对完善宏观审慎政策框架、减少房价波动对金融稳定的冲击具有借鉴意义。本文着力从宏观审慎调控能否削弱房价波动对金融稳定冲击的创新视角,探究各政策工具的有效性。首先,从历次房地产泡沫危机出发刻画房价波动对金融稳定的影响路径和宏观审慎政策的传导渠道;其次,首次运用35个大中城市2006—2019年面板数据进行实证分析。研究发现:房价波动不利于金融稳定,宏观审慎政策短期可有效减轻此种负面影响;不同宏观审慎政策工具实施效果具有差异性,协同作用存在“政策抵消”问题;宏观审慎政策效果因地区杠杆水平而异。最后,提出合理把握调控节奏和力度、明晰政策方向和着力点、注重信号释放和预期引导等政策建议。

关键词:房价波动;金融稳定;宏观审慎;杠杆率

DOI:10.3969/j.issn.1003-9031.2022.04.001

中图分类号:F832.0 文献标识码:A 文章编号:1003-9031(2022)04-0003-13

一、引言及文献综述

2021年,房地产强监管态势明显,各城市限购限售、二手房交易参考价等调控政策密集落地。然而在化解房地产金融风险的同时,房价下跌成为市场“新忧患”,2021年10月,70个大中城市中53城新建商品住宅销售价格指数环比下降,市场出现“遏制投机炒房”和“限跌令托底”共存的“冰火两重天”景象。历次房地产泡沫危机表明房价剧烈波动对金融稳定造成的负面影响是持久和深远的。房价波动通过影响货币供给结构、扭曲经济主体投资消费行为,将其变化传导至金融系统(胡国和宋建江,2005)。随着风险积累和主体脆弱性上升,房价波动尤其是价值偏离(Goodhart & Hofmann,2007)和泡沫破裂(沈悦等,2019)会较大程度上损害金融稳定性。现阶段,房价波动对金融稳定的影响问题再次引发思考。

宏观审慎政策从时间和截面两个维度开展逆周期调节,具有结构性靶向调控作用,可针对性防范房地产金融领域的潜在风险。宏观审慎政策能缓解经济上行时信贷高杠杆现象,通过抑制房地产信贷增长作用于房价(Cerutti等,2015),从而规避风险快速积累,维护金融稳定(李天宇等,2016)。我国房地产金融宏观审慎管理已逐步形成差别存款准备金率、贷款价值比、房地产贷款集中度管理制度等政策工具。不同工具实施效果与靶向目标(荆中博和方意,2018)、房价增速(陈英楠等,2020)和冲击类型(司登奎等,2019;唐志祥,2019)等因素密切相關。值得注意的是,目前宏观审慎政策仍处于起步探索阶段,尚缺乏明确和可量化的目标,框架尚未健全,各类工具间的协同作用尚未明晰,政策效果有待进一步探讨。

目前,已有研究存在缺乏房价波动、金融稳定和宏观审慎政策三者的整体探讨;房地产金融宏观审慎管理效果研究过于聚焦降低信贷杠杆和减少房价波动,忽略能否维护金融稳定的基本目标研究;缺少面板数据的微观实证检验等问题。本文率先关注宏观审慎政策是否能削弱房价波动对金融稳定造成的负面影响这一基本目标,通过面板向量自回归模型,提供房价波动、金融稳定和宏观审慎政策三者研究的动态视角,丰富不同政策工具、不同杠杆环境以及房地产贷款集中度管理制度效果展望等相关探讨,为后续研究和政策实施提供借鉴。

二、理论假设

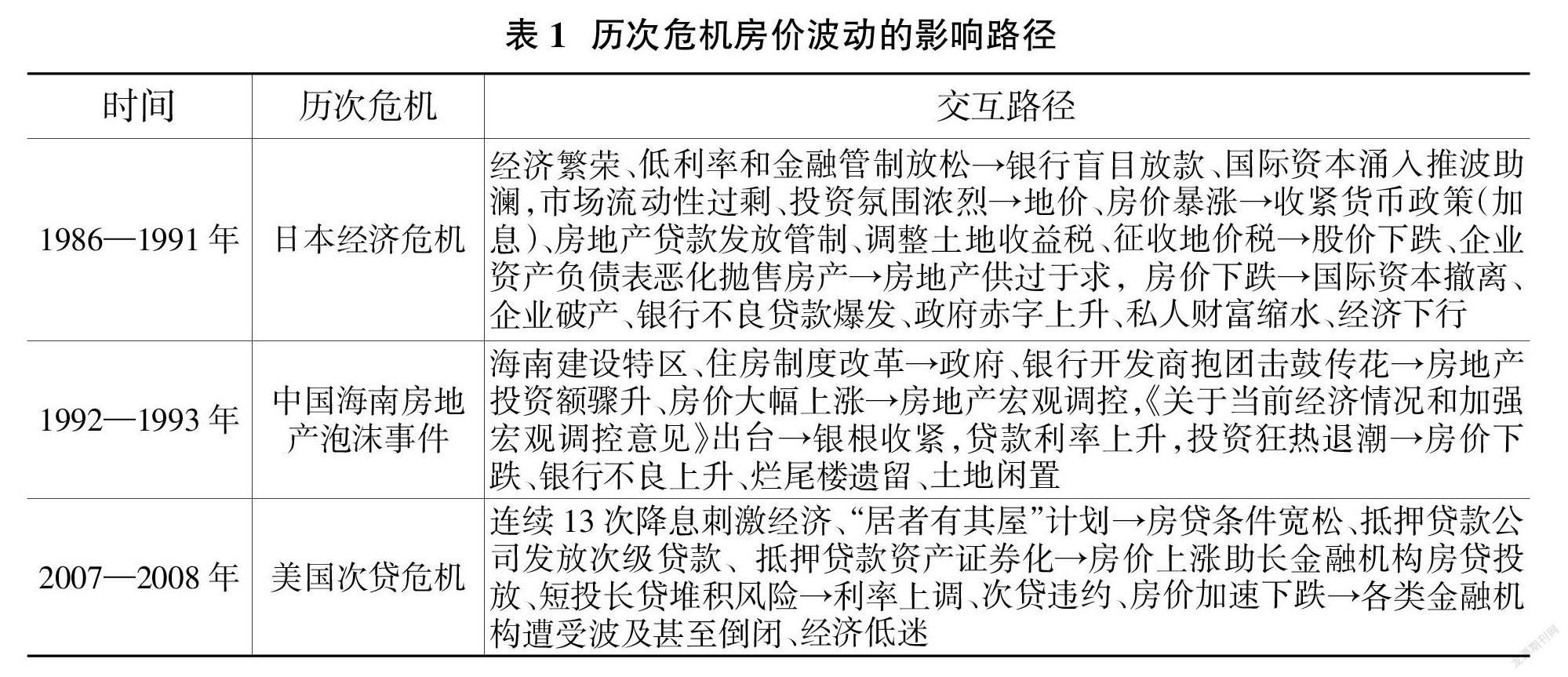

历次经济危机均伴随着房价的剧烈波动,梳理日本经济危机、海南房地产泡沫事件和美国次贷危机(见表1),可以发现房价波动与货币政策和金融管制的宽松度、流动性充裕程度以及市场预期等要素密切相关,在银行、居民和企业部门等主体的反馈作用下对金融稳定产生影响。

当房价上涨,市场沉浸在乐观预期和投机氛围时,银行由于信息不对称更愿意将信贷资金投向房地产业,随着房产抵押品升值,借款客户脆弱性下降,银行倾向于扩大信贷规模。居民部门在财富效应的影响下,风险偏好上升,在有限的资产配置选择下,增加当期房屋支出。企业部门遵循托宾Q理论,加大房地产投资谋取超额收益。房地产部门的繁荣挤出实体消费和投资资金,将引致实体经济投资收益率下降,削弱金融稳定性。

当房价下跌,市场恐慌情绪蔓延时,为了保障流动资金,各类市场主体争相抛售房屋资产,居民和企业的资产负债表恶化,或将陷入费雪“债务—通缩”循环,实体经济走向低迷。银行在前期的盲目扩张和期限错配等因素影响下,贷款质量急速恶化,存在较高的流动性风险。金融稳定遭受重大打击。

宏观审慎政策“逆风而行”,具有“防火墙”和“稳定器”双重功能,调控房价对金融稳定的影响可通过减少房价波动和削弱房价波动对金融稳定的传导两种方式实现(见图1)。一是宏观审慎政策一方面控制银行信贷规模、贷款价值比、流动性资金和资本充足率,减少房地产业资金流入,另一方面改变市场预期,缓解狂热投机情绪,双管齐下稳定房价。二是房价波动时,宏观审慎政策已然发挥事前监管作用,信贷顺周期性降低,银行贷款质量优化,流动资金充裕度提高,居民和企业杠杆水平整体可控,各部门资产负债表明显改善,经济金融系统抗冲击能力得到强化,房价波动对金融稳定的影响将大幅下降。据此,提出假设1:房价波动将降低金融稳定,宏观审慎政策介入可以削弱上述负面影响。

贷款价值比和差别存款准备金率传导机制有所不同。贷款价值比以信贷需求方为主要调控对象,贷款价值比降低,借款人购房所需自有资金增加,购房门槛提高阻挡部分投机者,削弱财富效应。借款人整体对住房价格边际敏感度下降,银行面临的道德风险降低。差别存款准备金率以信贷供给方为主要调控对象,存款准备金率提高,银行相应调整资金成本和资产结构,减少信贷供给,增加应对传染性冲击的抵御能力。两类政策着力点不同,调控效果将有所差别,主要调控对象不同,预期调控效果应产生“叠加效应”。据此,提出假设2:不同类型的宏观审慎政策调控效果存在差异性,各类政策协同作用产生“叠加效应”。

杠杆率与房价间存在“房价-信贷-房价”自增强循环效应(Stein,1995),杠杆率较高的地区该效应较为明显。宏观审慎政策关注系统性加杠杆行为,可阻碍“房价-信贷供应-信贷需求-房价”的传导渠道。杠杆率较高的地区,信贷供需对政策越敏感,宏观审慎政策更能降低房价波动对金融稳定的负面影响。低杠杆地区自增强循环效应相对较弱,政策实施效果相对不尽如人意。据此,提出假设3:不同杠杆率地区政策效果不同,杠杆率越高,宏观审慎政策越能削弱房价的负面影响。

三、模型设计与变量说明

(一)模型设计与方法说明

为反映房价波动、金融稳定和宏观审慎政策三者的动态关系,以我国35个大中城市①2006—2019年的面板数据为样本,运用PVAR模型回归分析。其中,金融稳定通过熵值法构建指数指代②。

1.PAVR模型构建

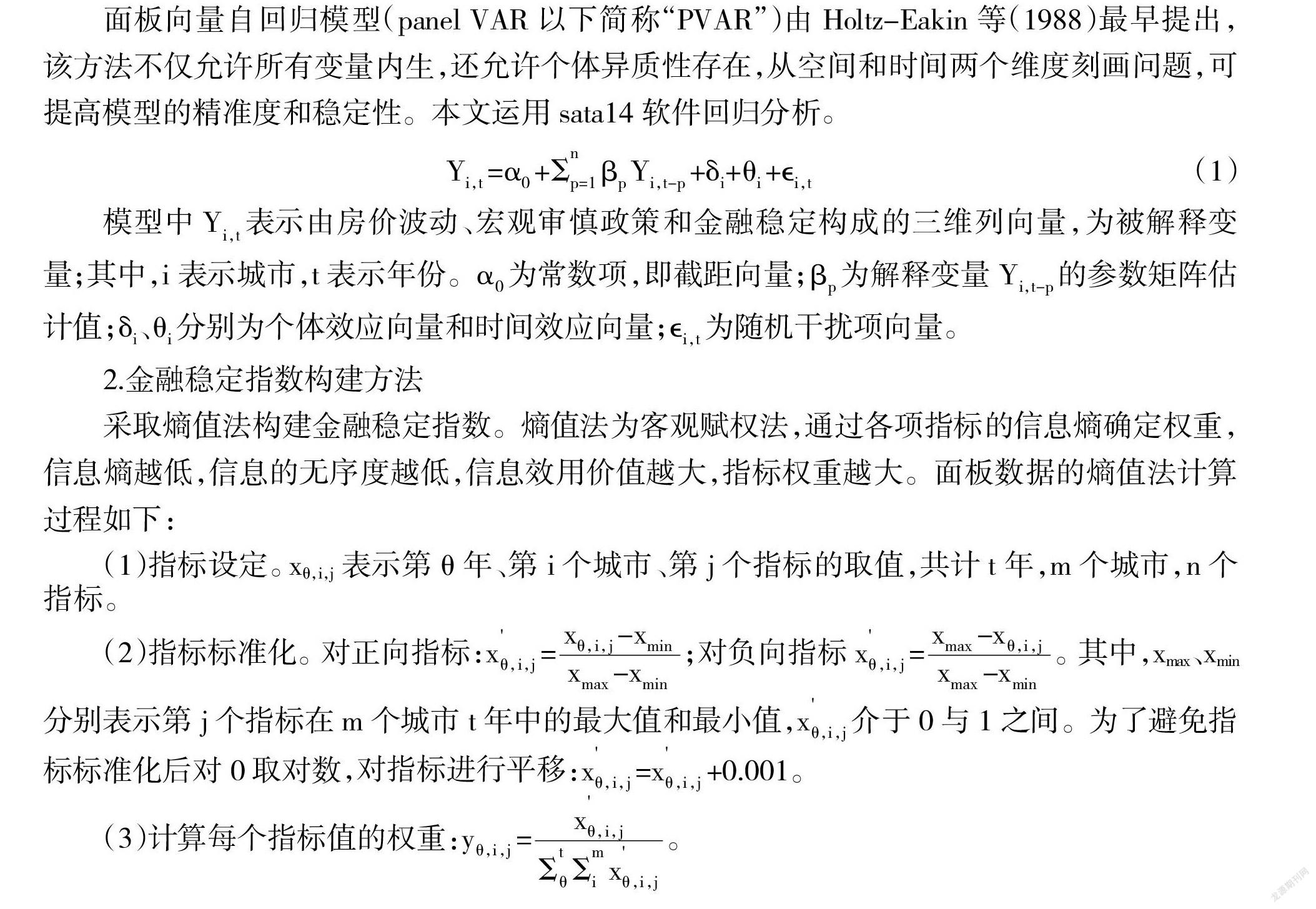

面板向量自回归模型(panel VAR以下简称“PVAR”)由Holtz-Eakin等(1988)最早提出,该方法不仅允许所有变量内生,还允许个体异质性存在,从空间和时间两个维度刻画问题,可提高模型的精准度和稳定性。本文运用sata14软件回归分析。

Y=?琢+?撞?茁Y+?啄+?兹+?缀 (1)

模型中Y表示由房价波动、宏观审慎政策和金融稳定构成的三维列向量,为被解释变量;其中,i表示城市,t表示年份。?琢为常数项,即截距向量;?茁为解释变量Y的参数矩阵估計值;?啄、?兹分别为个体效应向量和时间效应向量;?缀为随机干扰项向量。

2.金融稳定指数构建方法

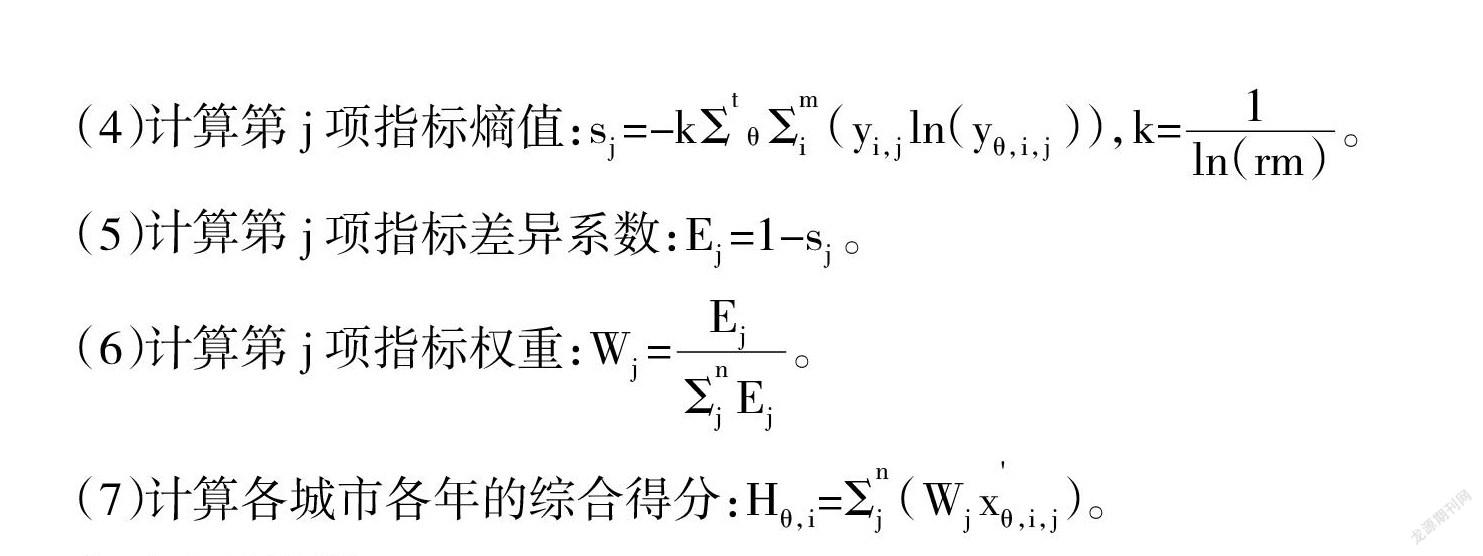

采取熵值法构建金融稳定指数。熵值法为客观赋权法,通过各项指标的信息熵确定权重,信息熵越低,信息的无序度越低,信息效用价值越大,指标权重越大。面板数据的熵值法计算过程如下:

(1)指标设定。x?兹,i,j表示第?兹年、第i个城市、第j个指标的取值,共计t年,m个城市,n个指标。

(2)指标标准化。对正向指标:x=;对负向指标x=。其中,xmax、xmin分别表示第j个指标在m个城市t年中的最大值和最小值,x介于0与1之间。为了避免指标标准化后对0取对数,对指标进行平移:x=x+0.001。

(3)计算每个指标值的权重:y=。

(4)计算第j项指标熵值:s=-k?撞?撞(yln(y)),k=。

(5)计算第j项指标差异系数:E=1-s。

(6)计算第j项指标权重:W=。

(7)计算各城市各年的综合得分:H=?撞(Wx)。

(二)变量说明

1.金融稳定指标

历次危机梳理(见表1)可得,房价骤跌后,金融稳定的变化体现在GDP等宏观经济要素、政府财政情况、银行等金融机构的信贷表现、企业和居民收支变化以及房地产投融资情况。借鉴现有研究,构建如下金融稳定指标体系(见表2),指标权重经熵值法得出。其中,增长率计算均以2005年为基期进行价格调整。金融稳定指数越大,金融稳定性越好。

2.房价波动

房价波动以各城市历年商品住宅实际价格增速表示。首先,将商品住宅平均销售价格除以以2005年为基期的各城市CPI定基指数,得商品住宅实际价格。接着,对商品住宅实际价格进行对数一阶差分,得实际价格增速。

3.宏观审慎政策

我国贷款价值比和差别存款准备金率两类工具相对较为成熟,为主要研究对象。因此,下文宏观审慎政策分为贷款价值比、差别存款准备金率以及两者的合成指数三类。同时,为了对近期房地产贷款集中度管理制度做出探讨,引入房地产开发企业银行贷款增长率变量。贷款价值比以房地产贷款首付比表示,具体为各城市历年首付比下限变动次数,收紧一次赋值为1,放松一次赋值为-1,不变为0,历年值为收紧值和放松值之和①。首付比下限变动包括首套房首付下限变动和首套房贷款已结清、首套房贷款未结清、公积金贷购买等情形下的二套房首付比下限变动。差别存款准备金率以中国人民银行公布的大型存款类金融机构法定存款准备金率表示。存款准备金率上升为收紧一次,赋值为1;下降为放松一次,赋值为-1;不变赋值为0。宏观审慎政策合成指数借鉴荆中博和方意(2018)②等做法,代理变量为贷款价值比和差别存款准备金率两者的赋值加总,以检验宏观审慎政策工具的联合调控效果。房地产开发企业银行贷款增长率首先以2005年为基期进行价格调整,接着进行对数一阶差分得到实际增长率。

四、实证结果与分析

(一)房价波动与金融稳定分析

为进一步探究房价波动与金融稳定的关系,本文在全样本回归的基础上,增加房价上涨和房价下跌的情形探讨。由表3可知,房价波动与金融稳定呈负向关系,滞后4阶方向有所转变。房价波动滞后一阶每上升1%,金融稳定下降0.093%;滞后4阶每上升1%,金融稳定上升0.023%。分情形来看,房价增长或下跌滞后一阶均与金融稳定呈负相关。房价下跌对金融稳定的负向冲击最大,房价下跌滞后1阶每上升1%,金融稳定下降0.184%。同时,房价下跌持续期最长,滞后3阶每上升1%,金融稳定下降0.067%。而房价上涨滞后4阶系数变号,每上升1%使金融稳定增加0.033%。

由图2可知,房价波动当期正向冲击产生约0.02的负向影响,从第1期开始趋于消失,但第5期和第8期产生渐弱的负向影响。房价上涨对金融稳定的负向影响较全样本更为微弱。房价下跌对金融稳定在第2、5、8期产生的负向冲击更为显著。整体来看,房价波动将降低金融稳定,房价下跌对金融稳定造成的负向影响要大于房价增长。这与历次危机表现一致,房地产泡沫破裂对经济金融的冲击深刻而持久,而房价泡沫在经济繁荣中逐渐形成,对金融稳定的负面影响未明显外化,长期来看,房价上涨初期具有刺激经济增长和居民消费的积极影响。

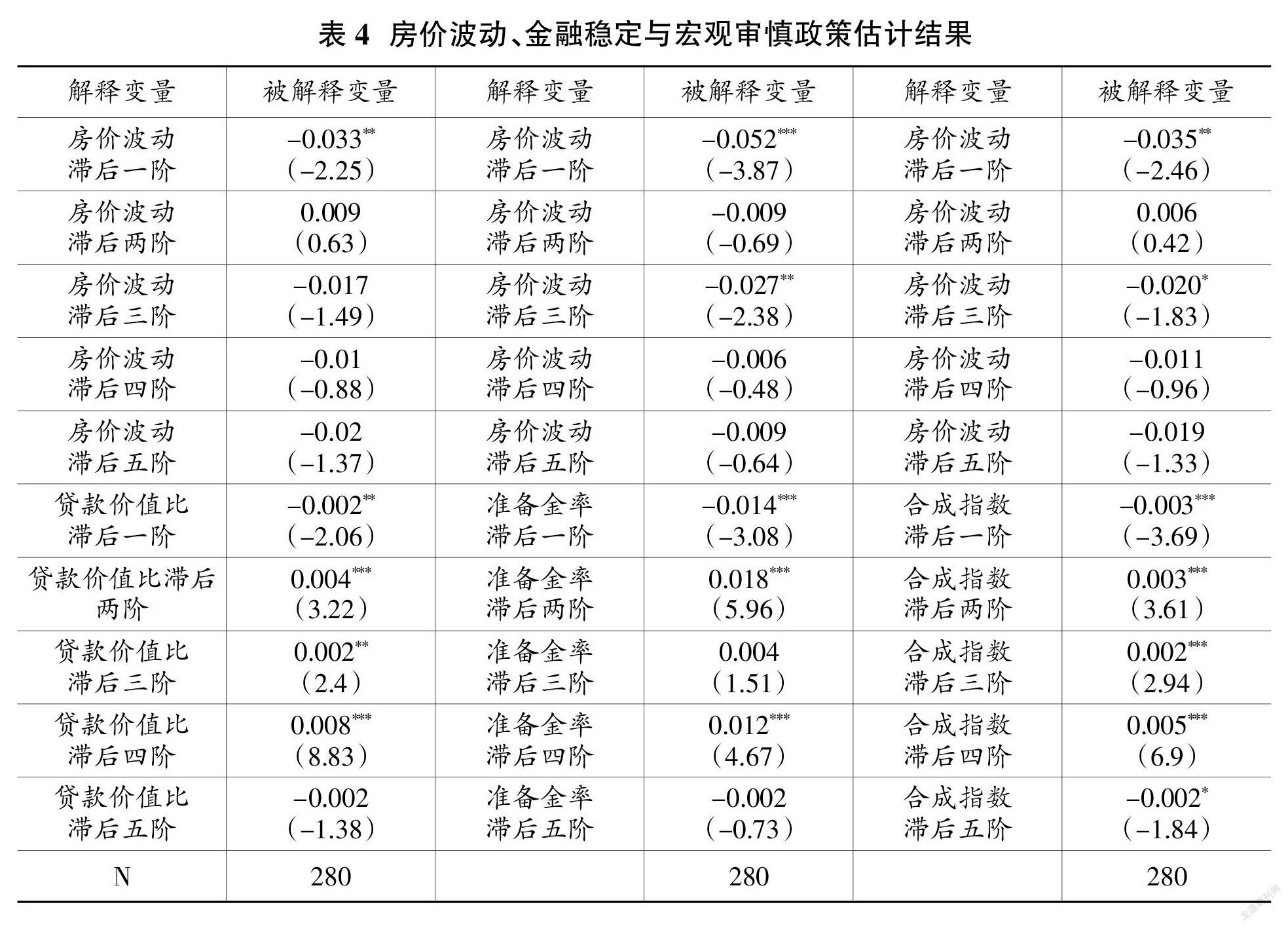

(二)分宏观审慎政策工具分析

由图3可知,在宏观审慎政策的调控下,房价波动对金融稳定前4期的负向影响得到较好削弱,在贷款价值比和两类政策协同调控下,5%和95%分位点估计值跨越零刻度线,在统计上不显著;在差别存款准备金率影响下,房价波动增加一个标准差冲击,金融稳定在第1、3期做出正向反馈。这与表4的结果一致,在各政策影响下,房价波动滞后项对金融稳定的影响系数绝对值均有所下降。

从更长的冲击响应时间来看,贷款价值比调控效果不具有持续性,房价波动的正向冲击会在第5-7期对金融稳定形成负向影响。值得注意的是,两类政策效果并不存在“叠加效应”,反之存在抵消现象。政策协同作用下,差别存款准备金率制度下房价波动一个标准差冲击带来的金融稳定第1期内正向响应消失,5-7期内金融稳定负向变化,房价波动对金融稳定的负向影响并未被完全消除。

由图4可知,宏观审慎政策除了作用于房价波动对金融稳定的负面影响外,政策本身会直接对金融稳定产生影响。分政策类型来看,贷款价值比正向冲击下,金融稳定在1-4期正向反馈,但在5-8期负向反馈。差别存款准备金率冲击下,金融稳定在1期、3-4期和6-7期负向反馈。政策共同冲击下,金融稳定2-5期正向反馈,但在第7期负向反馈。值得注意的是,差别存款准备金率对金融稳定的冲击与其对房价波动对金融稳定影响的调节效果反向,且该政策对金融稳定的负向影响更强烈,这将对其房价调控的效果大打折扣,甚至意味着政策的出台可能会给金融稳定带去不利影响。

综上,假设1中房价波动降低金融稳定的判断成立,宏观审慎政策调控短期上可以削弱上述负面影响,但更长期限来看效果并不明显。这可能是因为在更长阶段里,市场主体已经充分吸收宏观审慎政策的影响并予以应对,同时固定资产投资、国内生产总值增长率等金融稳定相关慢变量受到的负面冲击后会在更长的时期予以反馈。

假设2中,不同类型的宏观审慎政策调控效果存在差异的判断成立,但各类政策协同调控存在“政策抵消”,而非“叠加效应”。差别存款准备金率的政策效果持续性优于贷款价值比,这可能是由于存款准备金率直接影响银行的资本结构和信贷规模,银行可能会在较长时期内减少信贷,政策辐射面较广;相较之下,贷款价值比倾向于在短期内影响资金并不充裕的购房者,同时购房者支出结构调整相对较快,政策作用期限相对较短。对于“政策抵消”的可行解释为部分年份两类政策工具实施方向相反,导致政策效果对冲,如2017年35个大中城市中有21个城市存在上述情形。

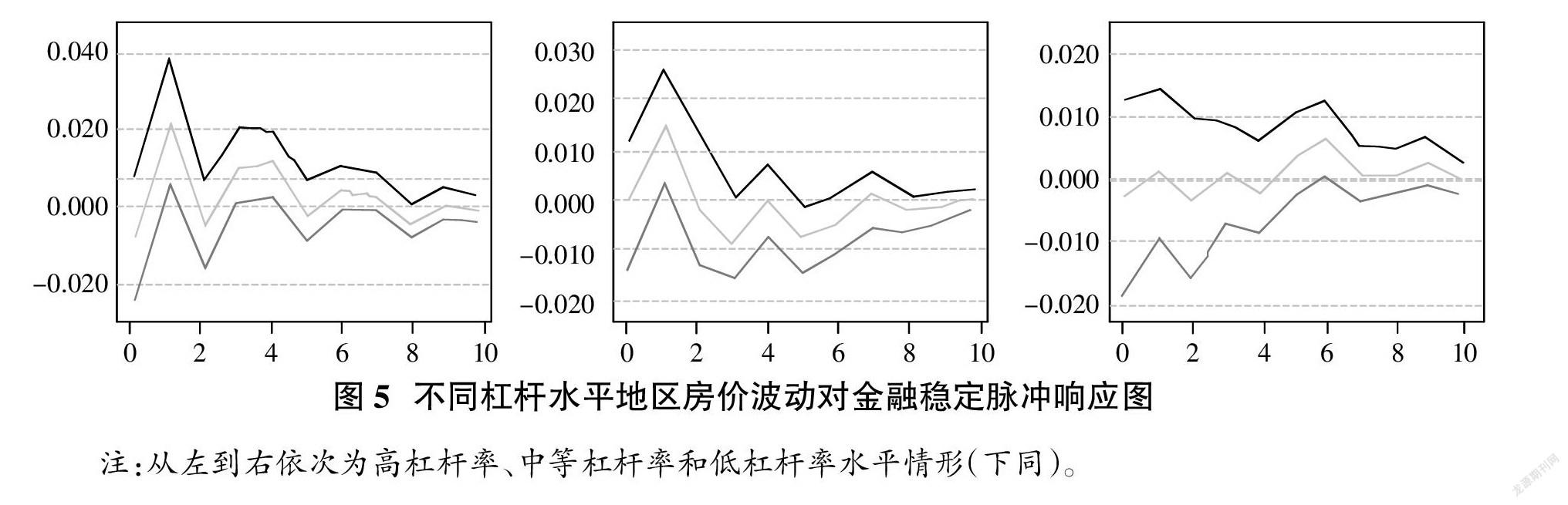

(三)分地区分析

不同杠杆环境下,市场主体对房价波动以及宏观审慎政策实施的反应有所不同,金融稳定变化随之产生差异。本文以各地杠杆率水平为依据进行地区划分和分析。表5左三列结果显示,在高、中、低三类杠杆水平地区中,房价波动与金融稳定均呈负相关,但影响强度和持续性有所不同。中等杠杆水平地区房价波动滞后一阶对金融稳定的影响幅度最大,房价波动变化1%,金融稳定下降0.123%,分别较高杠杆和低杠杆地区高出0.063%、0.039%。高杠杆地区房价波动对金融稳定的负面影响更持久,滞后三阶系数为负且在5%的水平上显著。

从图5和表5右三列结果来看,宏观审慎政策实施后,不同杠杆率水平地区房价波动对金融稳定的负面影响均得到改善。高杠杆地区宏观审慎政策效果最佳,回归系数均不显著,房价波动增加一标准差冲击后,金融稳定在第1、4期正向波动。低杠杆地区政策效果次之,回归系数绝对值和显著性均有所下降,脉冲响应曲线不显著。中等杠杆水平地区政策效果稍差一些,房价波动滞后一阶、滞后四阶回归系数分别在1%和10%的水平上显著,金融稳定脉冲响应曲线虽在第2期产生正向响应,但第三期后整体位于零刻度线下方,在第5期负向显著。

从图6的宏观审慎政策对金融稳定的影响来看,施加一单位标准差冲击后,中等杠杆水平地区和低杠杆地区金融稳定在第2期正向响应。值得注意的是,低杠杆地区金融稳定在第3期形成约-0.35的负向响应。这可能是因为低杠杆地区杠杆水平对金融稳定的影响相对较小,信贷收紧可能产生矫枉过正的效果,且低杠杆地区多为三线城市,流动性收紧和过高的房价首付比不利于經济发展和居民可支配收入增长。

综上,假设3中不同杠杆率地区政策效果不同的判断成立,但宏观审慎政策效果并非随着杠杆率提高而边际递增。高杠杆地区政策效果最好,中等杠杆水平地区政策效果相对较不理想。这可能是因为对于高杠杆地区,宏观审慎政策能更好地切断自增强循环效应的传导路径,从而降低房价波动性,改善银行、企业和居民部门的资产负债表。中等杠杆水平地区在杠杆顺周期性(童中文等,2017)和乐观的市场预期下,即使政策收紧,企业和居民的购房意愿仍较为强烈,银行通过影子银行或是经营贷等途径变相发放房贷,导致宏观审慎政策的逆周期调节作用并不明显。如2010年,属于中等杠杆水平的宁波地区曾4次收紧首付比和3次上调存款准备金率,但年度个人住房贷款余额仍增长26.6%,房价以25.2%增速上涨,金融稳定指数下降11.8%。

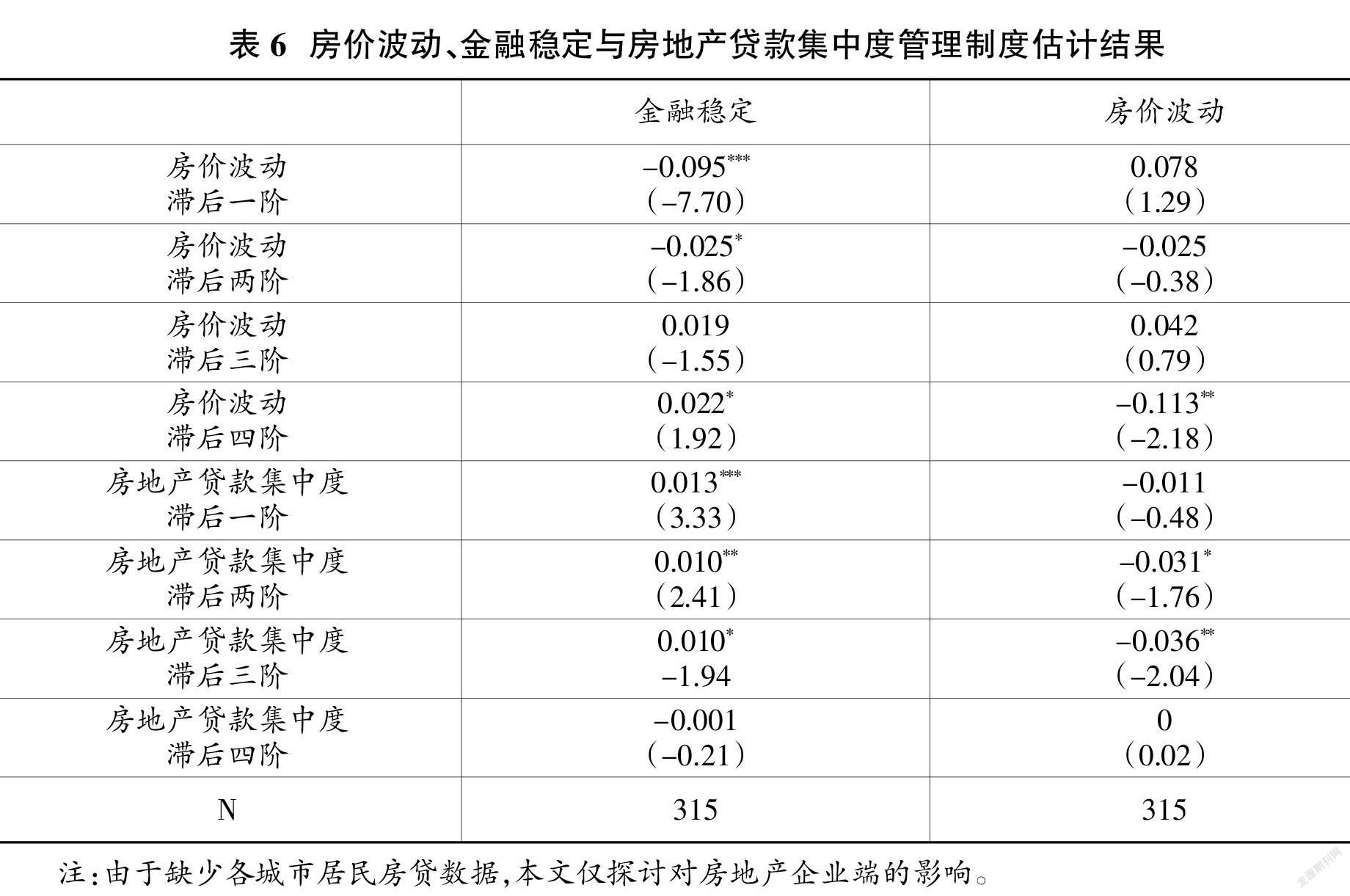

(四)房地产贷款集中度管理制度延伸探讨

以房地产开发企业银行贷款增长率为观察变量,分析银行管控房企信贷后房价波动对金融稳定的影响变化,以进一步探究2021年初落地的房地产贷款集中度管理制度的潜在影响。对比表3和表6房价波动对金融稳定的回归系数,可以发现政策实施后房价波动对金融稳定的负向影响没有明显变化。值得注意的是,政策实施可能存在隐患。表6显示,房地产开发企业银行贷款增长率滞后2、3阶系数与房价波动呈负相关,与金融稳定呈正相关,即银行对房地产开发企业收紧信贷,企业现金流受限减少房屋供应后将导致房价波动增大,对金融稳定造成不利影响。房地产贷款集中度管理制度收紧供给侧资金,除对房企信贷资金直接收缩外,对居民的房贷限制将通过作用于预售回款等渠道影响房企资金流。政策实施需关注银行信贷收紧速度和幅度对房地产企业的不利影响。

五、结论与建议

(一)结论

一是房价波动对金融稳定产生负面影响,宏观审慎政策可以削弱此影响。房价上涨和下跌均会对金融稳定造成负面影响,房价下跌造成的冲击更强烈。宏观审慎政策短期可以削弱负面影响,但长期效果相对较弱。

二是不同宏观审慎政策工具均有效但存在差异,各类工具协同作用存在“政策抵消”问题。贷款价值比、差别存款准备金率均可削弱房价波动对金融稳定的负面影响,但差别存款准备金率政策持续性相对更长。两类工具协同调控存在作用方向相反的情形,产生“政策抵消”问题。值得注意的是,宏观审慎政策工具会直接对金融稳定产生负面影响,将抵消其房价调控的积极作用。

三是不同居民杠杆率水平下宏观审慎政策效果有所不同。高杠桿地区中,由于自增强循环效应能得到较好调控,政策效果最好。中等杠杆水平地区中,在杠杆顺周期性和市场看涨预期等因素影响下,政策效果相对不理想。

四是房地产贷款集中度管理制度可能存在隐患。银行收紧房地产开发企业和居民信贷,房地产开发企业现金流受限将减少房屋供应从而导致房价波动增大,降低金融稳定性。

(二)建议

一是避免楼市硬着陆,合理把握调控节奏和力度。政策调控应规避房价骤然下跌、银行贷款不良率攀升等事件对金融稳定造成的强烈负向冲击。宏观审慎调控需注意政策推出的时点、节奏和力度,在劝退投机者的同时保持房地产市场的自我造血功能。整体上应注重宏观审慎政策和货币政策、财政政策以及房地产供给政策的协调,如货币政策保证流动性合理充裕,财政政策刺激新基建投资,供给政策保障住房增量,宏观审慎政策结构性调整信贷规模,在保证经济金融平稳运行的前提下化解房市结构性风险。

二是丰富调控工具箱,明晰政策方向和着力点。继续探索推出债务收入比、利率下限管理、差别化信贷政策等宏观审慎政策工具。工具设计上,注重各类工具的靶向性和着力点研究,可面向商业银行、企业和居民等多主体。调控杠杆、房价以及信贷增速等多变量,但均应落脚到维护金融稳定的基本目标。工具实施上,单政策落地需注意工具自身对金融稳定的直接影响同该工具通过调节目标变量对金融稳定产生的影响间是否存在冲突;多工具实施需注意工具间的作用方向和着力点是否存在冲突。

三是考量杠杆率影响,注重信号释放和预期引导。宏观审慎调控坚持“因城施策”策略,以杠杆率为分类依据。高杠杆水平地区稳步推进“稳杠杆、限杠杆、降杠杆”工作;中等杠杆水平地区更注重调控政策的信号释放和预期引导,通过改变购房者、企业和各地政府的预期,以市场主体的自觉性达到“稳房价”的目的;低杠杆水平地区不应“一刀切”地以信贷为主要调控变量,需关注政策实施对经济发展的不利影响。

(责任编辑:孟洁)

参考文献:

[1]Cerutti E M,Claessens S,Laeven L.The Use and Effectiveness of Macroprudential Policies;New Evidence[J].IMF Working Papers,2015.

[2]Goodhart C A E,Hofmann B.House prices and the macroeconomy:implications for banking and price stability[M].Oxford:Oxford University Press,2007.

[3]Stein JC.Prices and Trading Volume in the Housing Market:A Model with Down-Payment Effects[J]. Quarterly Journal of Economics,1995,110(2):379-406.

[4]李天宇,张屹山,张鹤.扩展型货币政策与宏观审慎监管的金融稳定作用分析[J].经济评论,2016(3):3-16.

[5]胡国,宋建江.房地产价格波动与区域金融稳定[J].上海金融,2005(5):51-53.

[6]陈英楠,刘家锐,张智威,龚雅玲.住房金融宏观审慎政策有效性研究——基于房价分化特征[J].经济科学,2020(3):17-30.

[7]荆中博,方意.中国宏观审慎政策工具的有效性和靶向性研究[J].财贸经济,2018,39(10):75-90.

[8]唐志祥.宏观审慎政策工具有效性的比较研究——基于DSGE模型的实证分析[J].海南金融,2019(7):33-42.

[9]沈悦,李博阳,张嘉望.城市房价泡沫与金融稳定性——基于中国35个大中城市PVAR模型的实证研究[J].当代财经,2019,(4):62-74.

[10]司登奎,葛新宇,曾涛,李小林.房价波动、金融稳定与最优宏观审慎政策[J].金融研究,2019(11):38-56.

[11]童中文,范从来,朱辰,张炜.金融审慎监管与货币政策的协同效应——考虑金融系统性风险防范[J].金融研究,2017(3):16-32.