融资租赁业务的涉税会计处理探讨

| 左家飞

融资租赁是指出租人根据承租人对租赁物件的特定要求和对供货人的选择,出资向供货人购买租赁物件,并租给承租人使用,承租人则分期向出租人支付租金。在租赁期内租赁物件的所有权属于出租人,承租人拥有租赁物件的使用权。租期届满,租金支付完毕且承租人根据融资租赁合同履行全部义务后,标的物一般归承租人所有。为规范融资租赁核算,财政部发布了《企业会计准则第21号——租赁》及应用指南,但只在不考虑税收的情况下明确了如何处理,没有考虑到涉税处理及业务变更对税收的影响,注册会计师考试会计教材中的相关章节也没有涉及税收核算。而在实际中,上述业务均涉及税收处理,致使租赁业务涉税核算各不相同。营改增后,《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号,以下简称“36号文”)对融资租赁业务有明确的税收规定,融资性售后回租按金融服务中的贷款服务缴纳增值税,而融资租赁中的直租业务按现代服务业中的租赁业务缴纳增值税,且车辆融资租赁业务还有专门的税收政策。本文主要通过出租人的车辆融资租赁业务举例,探讨融资租赁业务的涉税会计处理。

一、融资租赁业务税收政策

36号文对融资租赁业务的税收政策有以下专项规定:(1)经人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人,提供融资租赁服务,以取得的全部价款和价外费用,扣除支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息和车辆购置税后的余额为销售额。(2)经人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人,提供融资性售后回租服务,以取得的全部价款和价外费用(不含本金),扣除对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额作为销售额。

二、相关业务的涉税会计处理

(一)车辆融资租赁中的直租业务

1.只对车辆购置款进行融资

例1:20*1年1月1日,A融资租赁公司(以下简称“A公司”)与客户甲就融资租赁一款轿车达成协议,协议约定,A公司按客户甲指定的一款轿车到4S店购买后,交付客户甲使用,车辆购置价为150,000元(含税,税率为13%),车辆购置税和保险由客户甲自行承担,客户甲首付30%即45,000元,租期为36个月,每月25号为还款日,月还款额为3,487.50元,到期后车辆无偿归客户甲所有。

分析:本例为直租业务,A公司每月开具租金发票的税率为13%;A公司应在应收融资租赁款下分设“租赁收款额”、“待确认销项税”和“未实现融资收益”等科目进行相关事项核算。

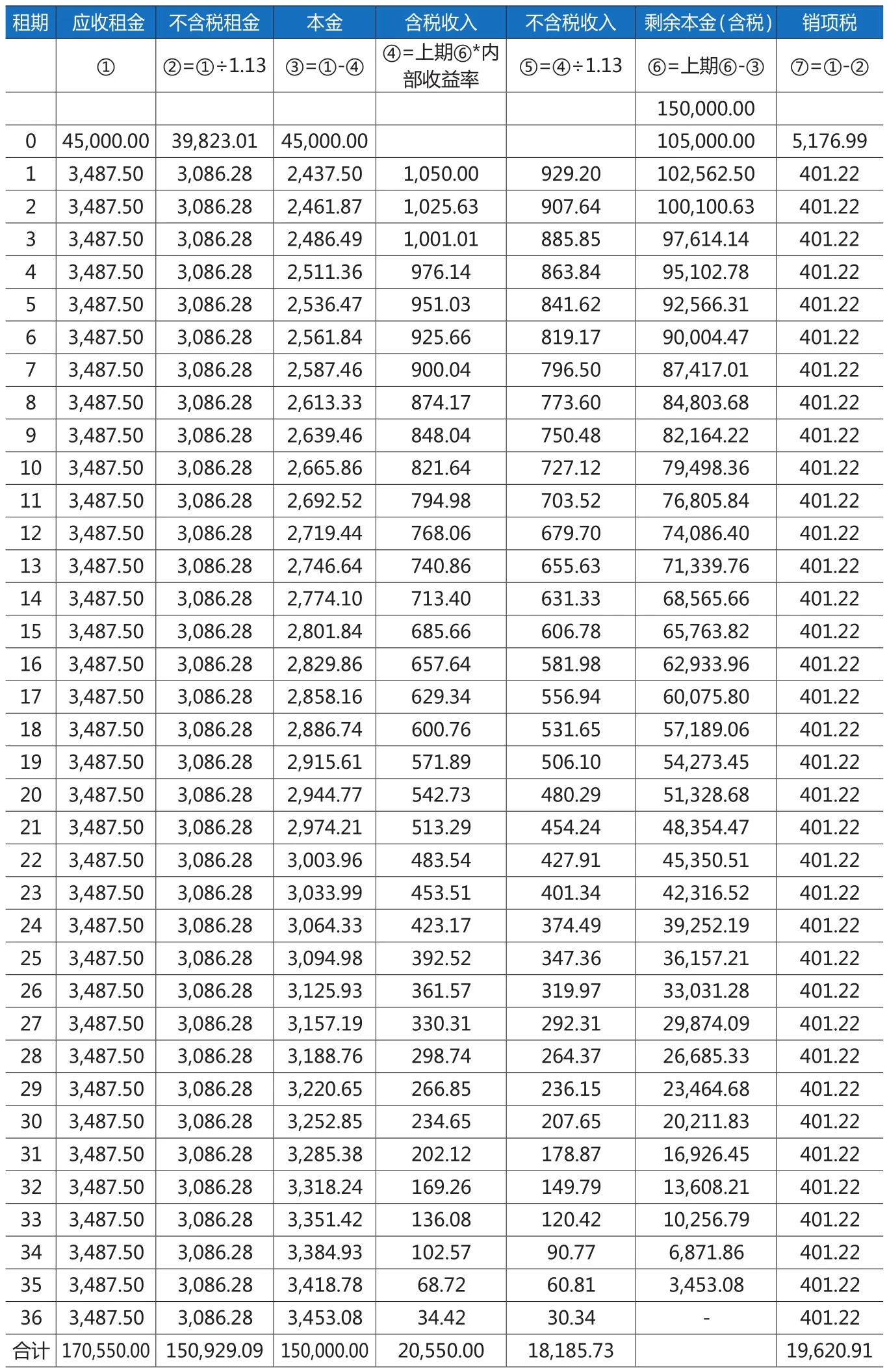

各期还款及收入、税金见表1。

表1 客户还款及租金收入明细表

相关会计处理如下:

(1)A公司购买轿车

借:融资租赁资产 132,743.36

应交增值税-进项税 17,256.64

贷:银行存款 150,000

(2)将车辆交付客户

借:应收融资租赁款-租赁收款额170,550

贷:融资租赁资产 132,743.36

应收融资租赁款-待确认销项税 19,620.91

应收融资租赁款-未实现融资收益 18,185.73

(3)收到客户首付款

借:银行存款 45,000

贷: 应收融资租赁款-租赁收款额 45,000

借: 应收融资租赁款-待确认销项税 5,176.99

贷: 应交增值税-销项税5,176.99

(4)收到客户第1期租金

借:银行存款 3,487.50

贷: 应收融资租赁款-租赁收款额 3,487.50

借: 应收融资租赁款-待确认销项税 401.22

贷:应交增值税-销项税401.22

借:应收融资租赁款-未实现融资收益 929.20

贷:租赁收入 929.20

以后各期收取租金均同上处理。

实践中,关于“待确认销项税”的金额在哪个科目核算没有明确的规定,有的企业通过“应交增值税”科目核算,这样会造成应交增值税当期账面余额与当期增值税申报表金额差异较大,也有的客户通过“长期应付款”科目核算,每月将当月应缴纳的增值税转入“应交增值税”。笔者认为在“应收融资租赁款”下设二级科目,与“未实现融资收益”一样,作为租金抵减项在报表中列示,这样报表中应收融资租赁款的金额即表示期末融资租赁业务不含税的本金余额。

2.对车辆购置款和购置税进行融资租赁

若客户要求将车辆购置税也一并打包进行融资租赁,则会计处理时,应考虑到购置税可抵减销项税。

例2:20*1年1月1日, A公司与客户甲就融资租赁一款轿车达成协议,协议约定,A公司按客户甲指定的一款轿车到4S店购买后,交付客户甲使用,车辆购置价150,000元(含税,税率为13%),车辆购置税15,000元由A公司承担,车辆保险由客户甲承担,客户甲首付30%即49,500元,租期为36个月,每月25号为还款日,月还款额为3,836.25元,到期后车辆无偿归甲所有。

分析:本例仍为直租业务,A公司每月开具租金发票的税率也为13%,根据税收政策,购置税13%抵减销项税。

(1)A公司购买轿车

借:融资租赁资产 146,017.70

应交增值税-进项税 17,256.64

应交增值税-销项税额抵减1,725.66

贷:银行存款 165,000

(2)其他会计处理参见例1。

3.对车辆购置款、购置税和首期保险及车船税进行融资租赁

例3: 20*1年1月1日, A公司与客户甲就融资租赁一款轿车达成协议,协议约定,A公司按客户甲指定的一款轿车到4S店购买后,交付客户甲使用,车辆购置价150,000元(含税,税率为13%),车辆购置税15000元、首期保险5000元,车船税400元,也一并由A公司承担,客户甲按全部金额170,400元首付30%即51,120元,租期为36个月,每月25号为还款日,月还款额为3,961.80元,到期后车辆无偿归客户甲所有。

分析:根据税收政策,购置税13%抵减销项税,保险税率为6%。

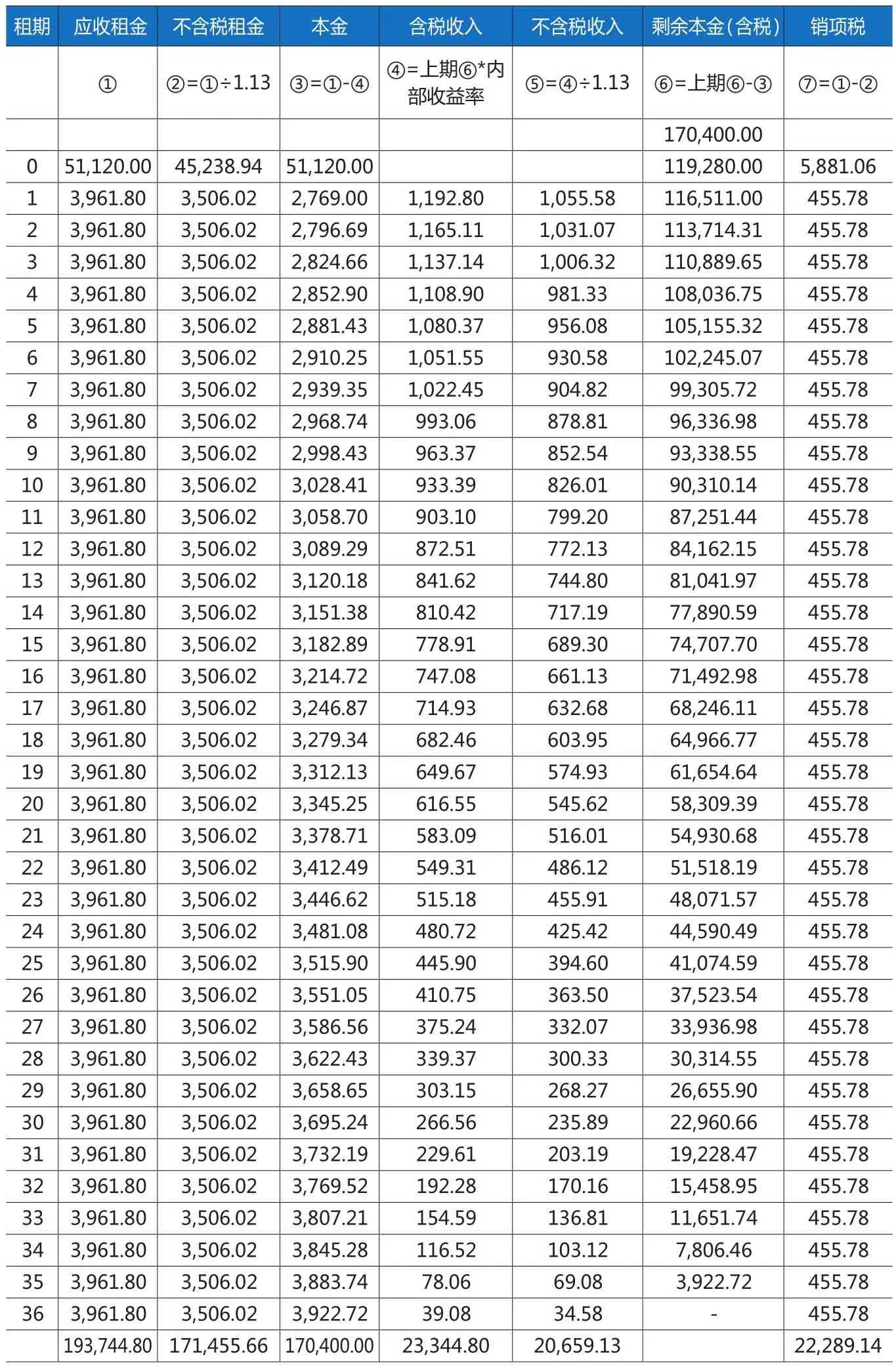

各期还款及收入、税金见表2。

(1)A公司购买轿车

借:融资租赁资产 151,134.68

应交增值税-进项税(13%)17,256.64

应交增值税-进项税(6%) 283.02

应交增值税-销项税额抵减1,725.66

贷:银行存款 170,400

(2)将车辆交付客户

借:应收融资租赁款-租赁收款额193,744.80

贷:融资租赁资产 151,134.68

应收融资租赁款-待确认销项税 22,289.14

应收融资租赁款-未实现融资收益 20,320.98

注意:此处未实现融资收益为20,320.98元,而表2中不含税未实现收益为20,659.13元,两者差异为338.15元,是由于进项税的部分税率与销项税不一致产生的。本例中保险费5,000元,按6%的进项税为283.02元,按13%计算的进项税为575.22元,差异292.20元。车船税无进项税,按13%计算的进项税为46.02元,差异为46.02元,两者差异合计为338.22元,与收益差异数相差0.07元,为各期收益四舍五入的产生尾差。对于该差异,如果金额较小,建议在产生时,直接调整当期损益,以后各期按“客户还款及租金收入明细表”中的相应的数据核算,有利于日常会计核算。如果差额较大,则差异应在租赁期间按比例分摊,调整各期收入。

本例中采用简化处理。

(3)调整税率差引起的收益差额

借:租赁收入 338.15

贷:应收融资租赁款-未实现融资收益 338.15

通过上述会计处理,将未实现融资收益调整为账表一致,租赁期内各期按表2的不含税收入确认收益。

表2 客户还款及租金收入明细表

其他会计处理同上。

4.客户提前结清余款

例4:接例3,客户甲在还款20期时,与A公司达到协议,对剩余租金提前结清,双方约定客户一次性支付60,000元,车辆过户给客户甲。

分析:由于客户提前结清,相应减少后期资金的成本,结清还款金额一般会少于账面应收租赁款金额,会造成收入和税金的变动。如本例20期还款后,账上应收租金为63,388.80元(后16期租金),未实现的融资收益为4,495.06元,待确认的销项税为7,292.48元,结清时的销项税=60,000/1.13*0.13=6,902.65元,结清收益=[(60,000-58,309.39(剩余本金)]/1.13=1,496.09元。

结清时的会计处理如下:

借:银行存款 60,000.00

应收融资租赁款-未实现融资收益 4,495.06

应收融资租赁款-待确认销项税 7,292.48

贷: 应收融资租赁款-租赁收款额 63,388.80

应交增值税-销项税 6902.65

租赁收入 1496.09

实践中,还有一种情况,就是客户在还款过程中出现违约,融资租赁公司要求提前结清,并在结清时加收违约金,这种情况下会出现结清收益大于正常还款收益,但会计处理思路同上,不再赘述。

5.增值税率调整

会计实务中,因国家税收政策调整,税率发生变动,会影响到融资租赁业务收益与税金的相应变动,出现这种情况,应在税率变动当月,对剩余期间内的收益和税金进行一次性调整,保持以后各期金额账表一致。

例5:接例3,假定自20*2年1月1日(即13期起),直租业务的增值税税率由13%调整到12%,其他不变。

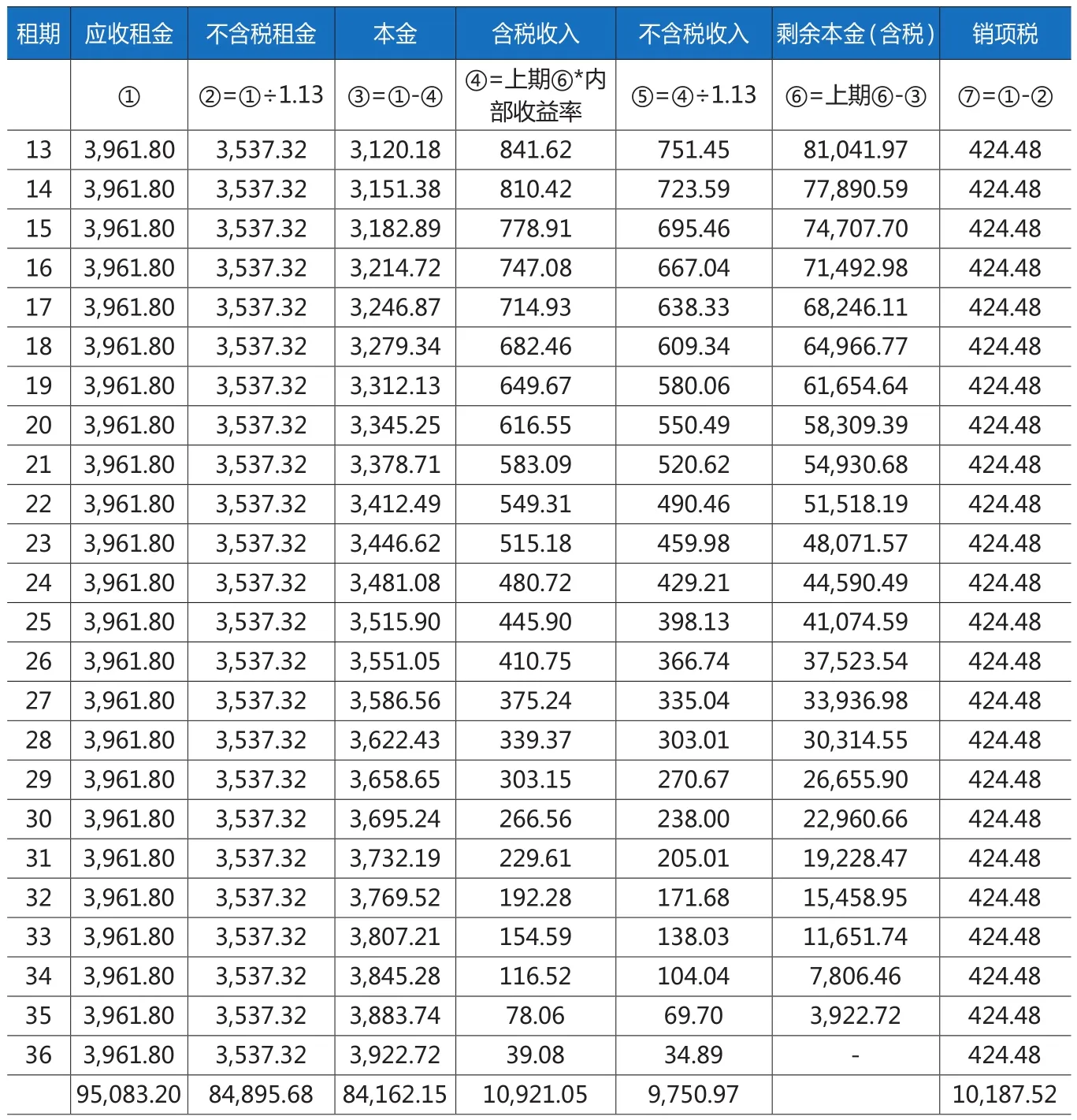

分析:由于税率调整,将企业的销项税减少,相应的租金收入增加,经计算,使待确认的销项税减少=(3,961.80/1.13*0.13-3,961.80/1.12*0.12)*24= 751.20元,其中:由于税率变化导致利息部分的不含税收入增加为9,750.97-9664.66=86.31元,由于税率调整导致原本金少交增值税为(84,162.15/1.13*0.13-84,162.15/1.12*0.12)=665(合计差异0.11元,为各期四舍五入产生的差异),对于上述因税率变动导致销项税减少的应调整待确认销项税,因税率变动导致不含税利息收入增加部分应调整未实现融资收益,因税率变动导致本金部分税金减少应调整当期收益,同时更新客户还款及租金收入明细表,见表3。

表3 客户还款及租金收入明细表

借:应收融资租赁款-待确认销项税 751.20

贷:应收融资租赁款-未实现融资收益 86.31

营业外收入-税率变动收益664.89(按差额调整)

6.银行贷款利息抵税

36号文明确规定,融资租赁业务以扣除支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息和车辆购置税后的余额为销售额,其支付的贷款利息可以抵减销项税。

例6:A公司为从事融资租业务,从银行贷款1000万元,本月支付银行贷款利息108,750元。上述贷款全部用于融资租赁直租业务。

借:营业成本-利息支出96,238.94

应交增值税-销项税额抵减12,511.06

贷:银行存款 108,750

上述利息金额在增值税申报表附表一中作为销售额抵减项填列申报,需要说明的是,如果企业既有直租业务,也有售后回租业务,应按两种业务使用的贷款资金金额分摊利息支付,售后回租业务使用的资金按6%抵减销项税。如果企业的贷款资金一部分用于融资租赁业务,一部分用于其他支出,应按融资租赁业务使用的资金对应的利息部分抵减销项税。

(二)汽车融资租赁中的售后回租业务

7.售后回租业务处理

由于售后回租业务只对差额部分缴纳增值税,相关会计处理与直租业务存在一定的差异。

例7:20*1年1月1日,A公司与客户甲就其拥有的一款轿车达成售后回租融资租赁协议,协议约定,客户甲将其拥有的一款轿车作价150000元出售给A公司,同时从A公司租回该公司,客户甲首付车款的30%即45,000元,租期为36个月,每月25号为还款日,月还款额为3,487.50元,到期后车辆无偿归甲所有。

分析:本例属于典型的售后回租业务,A公司对利息收入部分按6%缴纳增值税。

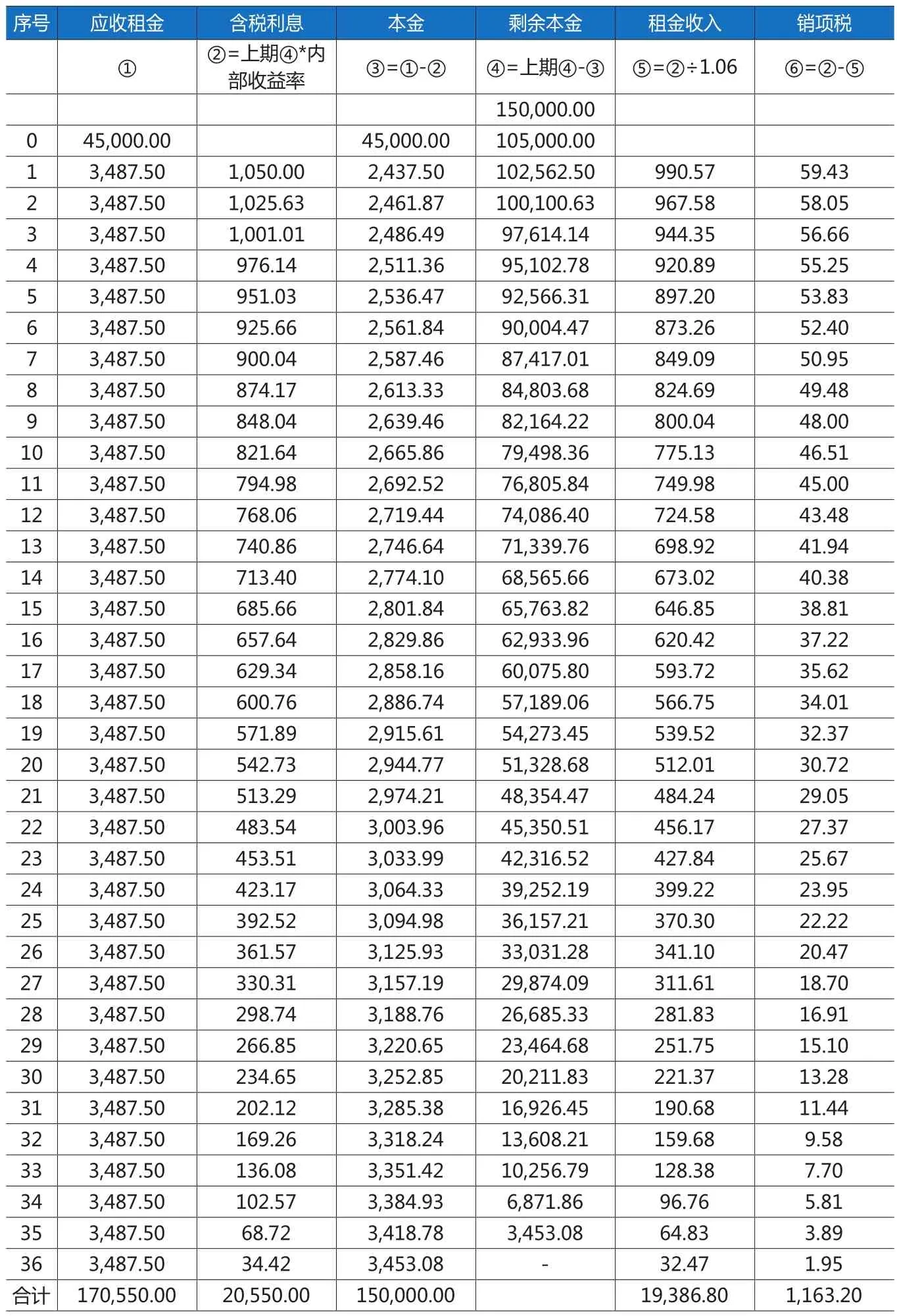

各期还款及收入、税金如下表4。

表4 客户还款及租金收入明细

(1)A公司购买轿车

借:融资租赁资产 150,000

贷:银行存款 150,000

(2)将车辆交付客户

借:应收融资租赁款-租赁收款额170,550.00

贷:融资租赁资产 150,000

应收融资租赁款-待确认销项税 1,163.20

应收融资租赁款-未实现融资收益 19,386.80

(3)收到客户首付款

借:银行存款 45,000

贷:应收融资租赁款-租赁收款额 45,000

(4)收到客户第1期租金

借:银行存款 3,487.50

贷:应收融资租赁款-租赁收款额 3,487.50

借:应收融资租赁款-待确认销项税 59.43

贷:应交增值税-销项税 59.43

借:应收融资租赁款-未实现融资收益 990.57

贷:租赁收入 990.57

以后各期收取租金均同上处理。

8.售后回租提前结清

例8:接例7,客户甲还款20期后,向A公司申请提前结清剩余租金。经双方协调确定,客户一次性支付剩余租金53,000元。租金结清后,车辆无偿归客户甲所有。

分析:和上面的直租业务提前结清类似,由于客户提前结清,后期还款金额一般会少于账面金额,会造成收入和税金的变动。如本例20期还款后,账上应收租金为55,800.00元(16期租金),未实现的融资收益为4,218.23元,待确认的销项税为253.09元,结清时的收益=[53000-51,328.68 (剩余本金)]/1.06=1,576.72元,结清时的销项税为[53000- 51,328.68 (剩余本金)]/1.06*0.06= 94.60元。

结清时会计处理为

借:银行存款 53,000

应收融资租赁款-未实现融资收益 4,218.23

应收融资租赁款-待确认销项税 253.09

贷:应收融资租赁款-租赁收款额 55,800

应交增值税-销项税 94.60

租赁收入 1,576.72

通过上述会计处理,以保证融资租赁业务账实相符,账表一致。