外资银行进入对中国FDI流入影响研究

魏作磊,陈璋玲

(广东外语外贸大学 经济贸易学院,广东 广州 510006)

一、引言与文献

依托国内市场优势引进利用全球资本要素是改革开放以来中国经济高速发展的成功经验。影响一个国家吸引外资水平的因素很多,既有开放程度、资源禀赋、经济基础、市场容量、空间距离、政治环境等外部因素,也有关联产业带动等经济系统内部因素。其中追随关联企业尤其是关联银行进入东道国是学术界关注全球外商直接投资流动的重点内容。[1][2][3][4]加入WTO以来,中国外资银行业得到长足发展。进一步扩大金融业对外开放,放宽银行业外资股比和业务限制也是当前中国一再强调的对外开放的重要内容。那么,外资银行进入是否促进了中国FDI流入?或者说外资银行发展是否构成中国高水平引进外资的重要因素?这对中国实行更高水平对外开放和“双循环”发展战略实施无疑具有重要意义。根据我们掌握的文献,目前学术界对这一问题的深入研究不多,涉及到的相关文献主要有三支:一是外资银行进入效应的研究,二是FDI影响因素的研究,三是外资银行与FDI关系的研究。

关于外资银行进入效应的国内外研究主要集中于外资银行对东道国银行的影响方面,比如外资银行对东道国银行业效率、银行竞争度和银行体系稳定性等的影响。关于外资银行进入对银行业效率的影响,一些学者认为外资银行进入整体上能提高东道国银行业的效率[5][6];另一些学者则认为外资银行进入与银行业效率呈倒“U” 型关系,即在达到最优进入水平前,外资银行能提高银行效率,超过最优进入水平,外资银行反而降低银行效率。[7]目前学术界对外资银行进入与银行竞争度的关系尚存争议。李伟和韩立岩认为外资银行进入与银行竞争度呈U型关系[8],王聪和宋慧英则认为外资银行与银行竞争度呈倒“U”型关系[9],而管敏和罗新星研究发现外资银行进入总体上会降低银行竞争度。[10]在外资银行进入对银行体系稳定性影响方面,叶欣和冯宗宪认为外资银行有利于增强东道国银行体系的稳定性。[11]关于外资银行与资本配置效率,相关研究表明外资银行有助于提高信贷资本配置效率。[12][13]近年来,部分学者研究了外资银行进入对微观企业的影响,认为外资银行有利于促进企业创新。[14][15]

国内外学者从多个角度研究了FDI的影响因素,普遍认为人力资本、集聚效应、基础设施、市场规模、劳动力成本、开放水平等因素都会影响FDI。具体而言,人力资本[16][17]、集聚效应[18]、基础设施[19]、市场规模[20]、开放水平[21]对FDI有促进作用,劳动力成本[22]对FDI有抑制作用。除了传统因素外,学者们发现金融发展等因素也会显著促进FDI流入。[23][24]

纵观有关FDI决定因素的文献,专门研究银行业开放对FDI影响的文献相对偏少。关于外资银行与FDI的关系,学术界尚未达成一致看法。一些学者基于追随客户(follow the customer,FTC)假说认为追随母国企业投资是外资银行进入东道国的重要原因。[25][26][27][28][29][30][31][32][33]但Ruhr and Ryan发现日本银行进入欧洲后带动了大量日本资本流入欧洲。[3]另有部分学者认为追随母国FDI并不能解释银行海外扩张的动因。[34][35][36]

综上所述,现有文献大多关注外资银行对东道国银行和企业的影响,关于外资银行进驻是否带动中国FDI增长的研究不多。本文基于2008—2018年中国27个省份的数据检验了外资银行进入和FDI的关系,为中国通过银行业开放促进FDI流入提供政策参考。

二、外资银行带动FDI流入的机制分析

综合相关经济理论和文献,本文认为外资银行可能通过以下机制带动FDI流入。

1.客户追随。客户追随是指外资银行进入带动与外资银行关系密切客户进入东道国。经济系统内部各产业之间有着不可分割的联系,从前向关联看,外资银行的产品和服务作为中间投入供应给其他产业。从后向关联看,外资银行在东道国的经营活动需要其他产业提供中间产品和服务。从旁侧关联看,外资银行进入会引起周围地区经济和社会的变化,如人力资源、会计、法律、商业制度等。外资银行拥有的优质服务和先进技术往往对关联产业有较高的品质和技术要求,因此外资银行通过产业供求关系和技术关联,带动相关产业进入东道国。

2.降低信息不对称。一方面,外资银行通过提供多样化的信息降低企业投资风险,提高东道国对FDI的吸引力。东道国市场风险和金融摩擦会影响跨国企业的投资决策,外资银行擅长搜集和整合借款企业和东道国的信息,包括识别投资风险和投资机会,有利于降低信息不对称给企业海外投资带来的风险,从而吸引更多企业前往东道国投资。外资银行依赖其国际网络优势,不仅为企业提供法律和税务等专业服务,还能提供法律法规、当地发展水平、经济数据和资金供给等配套信息。[37]另一方面,外资银行进入加剧了东道国银行业竞争程度,金融机构在竞争过程中提高自身获取和加工信息的能力,有利于降低金融市场的信息不对称,并为投资者提供资金支持[38],促进跨国企业投资。

3.降低融资成本。如果资本市场是完全的,企业的投资决策与融资相互独立,因为外部资金和内部融资是可以完全替代的。[39]但是在不完全资本市场上,由于存在信息不对称,外部融资成本通常高于内部融资。企业在东道国无法获得充足的资金支持,其跨国投资活动将受阻。特别当东道国资本市场不发达和债权人权利薄弱时,跨国公司可获得的外部资金更少,这时跨国公司倾向于选择内部资本市场来克服外部资本市场的不完美。[40]从资本市场不完全的角度看,外资银行有利于跨国企业实现内部融资,降低融资成本,进而鼓励更多企业从事对外投资活动。

基于以上机制分析,本文提出待检验假设:外资银行进入促进了中国FDI流入。

三、研究设计

跨国公司从事对外投资活动受到多种因素的影响。根据邓宁的国际生产折衷理论,东道国的区位优势,如市场规模、劳动力成本、贸易壁垒和基础设施等都是企业对外直接投资的考虑因素。此外,人力资本对FDI的重要影响也被国内外学者证实。[16][17]立足于国际生产折衷理论,本文以FDI流入量为被解释变量,以市场规模、对外开放水平、人力资本、劳动力成本和基础设施作为控制变量,实证检验外资银行进入对FDI流入的影响。

(一)样本选择与数据说明

鉴于西藏自治区数据严重缺失,青海、甘肃及宁夏三个地区在研究时期内一直没有外资银行进驻,本文最终选取2008—2018年中国27个省份的非平衡面板数据为样本。外资银行数据来源于中国人民银行发布的《区域金融运行报告》,变量外商直接投资、国内生产总值、对外开放水平、人力资本、劳动力成本和基础设施的数据来源于各省统计年鉴、《中国统计年鉴》《中国人口和就业统计年鉴》《中国劳动统计年鉴》。

(二)变量选取与测度

1.外商直接投资FDI。现有文献度量外商直接投资主要有FDI存量和FDI流量两个指标,考虑到FDI流量更能反映外商直接投资的动态变化,因此本文用实际利用外商直接投资金额来衡量FDI。

2.外资银行资产份额FBA。目前学术界刻画外资银行进入主要采用两个指标:一是外资银行机构数量占东道国银行总数的比重(数量份额),二是外资银行资产份额占东道国银行资产总额的比重(资产份额)。本文用各省外资银行营业网点的资产总额占全省银行类金融机构资产总额的比重来刻画外资银行进入中国的状态。

3.控制变量。本文在综合已有研究的基础上,选取以下主要影响外商直接投资的因素作为控制变量:(1)市场规模。东道国巨大的市场规模和消费需求对FDI有很强的吸引力,市场规模大的地区可以通过规模经济、范围经济等降低跨国公司生产经营成本,提高利润水平,有利于吸引FDI流入。本文用各省国内生产总值(GDP)表征市场规模。(2)对外开放水平(Open)。对外开放水平反映了一个地区参与国际经济活动的活跃程度和外资进入的便利度,对外开放水平通过降低信息成本和交易成本吸引FDI流入。本文用各省进出口贸易总额占GDP的比重来衡量对外开放水平。(3)人力资本(HC)。外资运营需要与东道国人力资本结合,人力资本通过加速跨国公司技术转移和降低人员培训成本提高东道国对FDI的吸引力。[16]本文采用人均受教育年限表示人力资本水平,即人力资本=(小学生人数×6+初中生人数×9+高中生人数×12+大专及以上人数×16)/6岁及6岁以上人口。(4)劳动力成本。劳动力成本通过影响跨国企业的收益,进而影响企业的投资决策。本文用城镇单位就业人员平均工资(Wage)来表示劳动力成本。(5)基础设施建设。优良的基础设施通过降低投资成本和为投资者提供保障吸引FDI。本文用人均城市道路面积(Road)表示基础设施建设。

为克服可能的异方差问题,本文对所有变量取对数。以美元计价的变量按人民币汇率年平均价折算成人民币。各变量的描述性统计见表1。

表1 描述性统计

(三)计量模型设定

为检验外资银行进入对中国外商直接投资的影响,本文构建如下静态面板数据模型:LnFDIi,t=β0+β1LnFBAi,t+β2LnGDPi,t+β3LnHCi,t+β4LnWagei,t+β5LnRoadi,t+β6LnOpeni,t+μi+λt+ei,t

(1)

其中,i表示省份,t表示年份;FDI为外商直接投资;FBA为外资银行资产份额;GDP为国内生产总值;HC为人力资本;Wage表示劳动力成本;Road为人均城市道路面积;μi为个体固定效应,λt为时间固定效应,ei,t为残差项。

四、实证结果

(一)基准回归分析

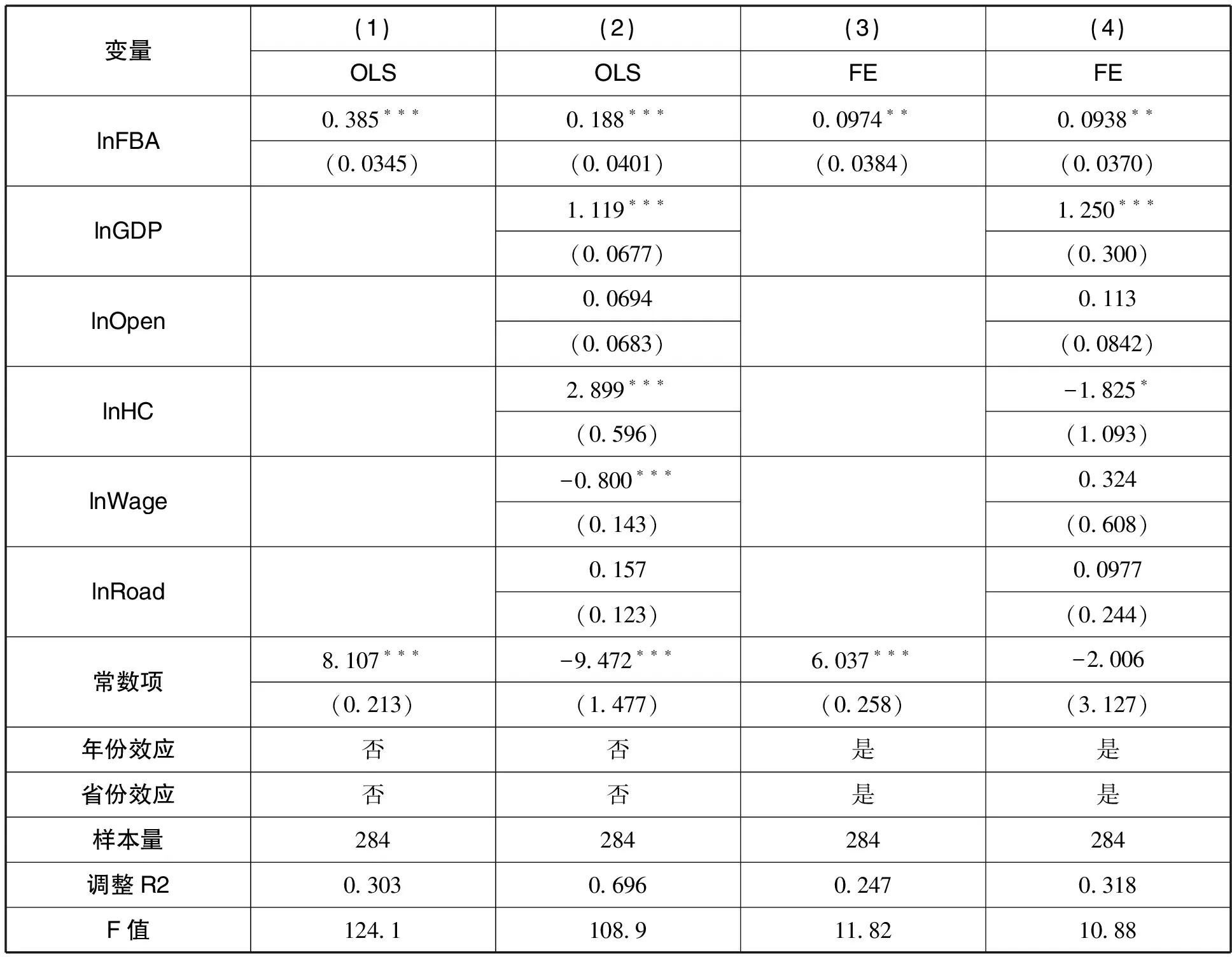

表2报告了模型(1)的回归结果。第(1)和(2)列为采用普通最小二乘法(OLS)估计的结果。其中,第(1)列在没有加入控制变量时,外资银行资产份额FBA的回归系数在1%的水平显著为正。从经济意义上看,这个回归系数表明,外资银行进入程度提高1个百分点,FDI显著提高0.385个百分点。第(2)列在加入控制变量后,FBA的回归系数仍然在1%的水平显著为正。从经济意义上看,此回归系数表明,外资银行进入程度提高1个百分点,FDI显著增加0.188个百分点。第(3)和(4)列为采用固定效应(FE)估计的回归结果。第(3)列没有加入控制变量时,外资银行资产份额FBA的回归系数为0.0974,且在5%的水平显著为正。第(4)列在加入控制变量后,FBA的回归系数为正,且通过了5%的显著性检验。从经济意义上看,此回归系数表明,外资银行进入程度提高1个百分点,FDI显著提高0.0938个百分点。普通最小二乘法和固定效应的估计结果均表明,外资银行进入对中国FDI流入有显著的促进作用。

控制变量方面,第(2)列OLS估计下国内生产总值GDP和人力资本HC的系数均在1%的水平下显著为正;对外开放水平Open和基础设施Road的系数均为正,但不显著;劳动力成本Wage的系数在1%的水平显著为负,说明市场规模、人力资本、对外开放程度及基础设施有助于吸引FDI流入,而过高的劳动力成本会抑制FDI。第(4)列在固定效应模型估计下,国内生产总值的系数显著为正;对外开放水平、工资和人均城市道路面积的系数为正,但不显著,说明市场规模、对外开放水平、劳动力成本和基础设施对FDI流入有促进作用;人力资本对FDI有抑制作用。在OLS和FE两种估计方法下,其他控制变量的回归系数和显著性基本保持不变。劳动力成本的系数符号由负变成正,可能的原因是:一方面,提高工资可以调动劳动者的积极性,提高劳动生产率,吸引投资者。另一方面,劳动力成本上升有利于企业雇佣到高素质的劳动力,节约人员培训成本,吸引FDI流入。人力资本的系数由正转为负,可能的原因是人力资本水平只有达到一定的门槛才能促进FDI增长。

表2 外资银行进入与FDI:基准回归

(二)内生性问题

内生性问题是变量因果关系中的重要关注点,本文可能存在两方面的内生性问题。一是外资银行与FDI互为因果关系。一方面,银行进入东道国可能出于追随母国FDI的目的;另一方面,外资银行也可能通过产业关联、降低信息不对称和融资成本等途径促进FDI流入。二是遗漏变量引起的内生性问题。影响FDI的因素很多,本文难以将所有因素同时纳入模型中,不可避免存在遗漏变量的问题。为了缓解内生性问题,本文将外资银行进入滞后一期作为工具变量,采用两阶段最小二乘法(2SLS)对模型(1)进行估计。回归结果见表3。

表3 两阶段最小二乘法回归结果

表3第(1)列,外资银行滞后一期(L1. lnFBA)的系数在1%的水平上显著为正,说明所选工具变量与内生解释变量高度相关。2SLS第一阶段F值为793.92,说明不存在弱工具变量问题。第(2)列,核心解释变量外资银行资产份额FBA的系数在5%的水平上显著为正,表明外资银行进入程度每提高1%,FDI增加0.1859%。可见,模型不存在严重的内生性问题。根据前文的机制分析,外资银行通过产业关联效应带动关联产业进入东道国。由于东道国和母国之间的技术、产品和服务存在差距,外资银行更倾向于沿用以往供求合作伙伴。外资银行也可依靠自身的关系网络优势为企业提供多样的信息,节约投资者的信息搜寻成本,降低信息不对称,吸引FDI。同时,外资银行进入会加剧东道国银行体系的竞争,竞争有利于银行提高信息搜集和处理的水平,降低信息不对称,提高东道国对FDI的吸引力。再者,中国的资本市场尚不发达,企业主要依靠银行间接融资,外资银行进入东道国有助于跨国企业实现内部融资,降低企业的融资成本,进而促进FDI流入。

(三)稳健性检验

1.替换核心解释变量。第一,以外资银行机构个数占全省银行业金融机构总数的比重即外资银行数量份额(FBN)表征外资银行进入。第二,以外资银行就业人数占全省银行业金融机构总就业人数的比重即外资银行就业份额(FBE)表征外资银行进入。表4第(1)列和第(2)列分别为外资银行数量份额和从业人员份额的回归结果。结果显示,第(1)列外资银行进入数量份额lnFBN的回归系数在5%的水平上显著为正,外资银行进入程度每提高1%,FDI增加0.342%。外资银行数量份额滞后一期的系数在1%水平上显著为正,说明工具变量与内生变量高度相关。第一阶段F值为1366.03,大于10,说明不存在弱工具变量。第(2)列外资银行就业份额lnFBE的回归系数在5%的水平上显著为正,外资银行进入程度每提高1%,FDI增加0.212%。外资银行就业份额滞后一期的系数在1%水平上显著为正,说明工具变量与内生变量高度相关。第一阶段F值为772.85,大于10,说明不存在弱工具变量。在替换核心解释变量的测度指标后,外资银行促进中国FDI流入的结论仍然成立。

2.更换估计方法。考虑到FDI具有惯性,即前期FDI流入会影响当期FDI流入,本文进一步采用广义矩估计法(GMM)将FDI滞后一期作为解释变量,构建如下动态面板模型:

LnFDIi,t=β0+β1LnFDIi,t-1+β2LnFBAi,t+β3LnGDPi,t+β4LnHCi,t+β5LnWagei,t+β6LnRoadi,t+β7LnOpeni,t+μi+λt+ei,t

(2)

表4中(3)和(4)列分别报告了差分GMM(DIFF-GMM)和系统GMM(SYS-GMM)的估计结果。外资银行资产份额lnFBA的系数分别在10%和5%的水平上显著为正,外资银行进入程度每提高1%,分别促进FDI增加0.0922%和0.0671%。FDI滞后一期的系数均在1%的水平上显著为正,说明FDI存在一定的路径依赖。差分GMM和系统GMM的AR(2)的P值均表明扰动项不存在二阶自相关,Sargan统计量的P值均表明工具变量是有效的。可见,采用不同的估计方法,外资银行进入仍显著带动中国FDI流入。

表4 稳健性检验回归结果

3.剔除金融危机时期。为了排除金融危机事件的干扰,本文选取2010—2018年的数据重新对模型(1)进行估计。为了缓解内生性问题,本文同时采用固定效应和两阶段最小二乘法估计。结果见表5。第(1)列为固定效应估计的回归结果,外资银行资产份额lnFBA的回归系数依然为正,且通过了5%的显著性检验。采用两阶段最小二乘法估计,第(3)列lnFBA的系数在5%的水平显著为正。回归结果表明,考虑了金融危机的可能影响后,外资银行仍能显著促进中国FDI的增长。

表5 剔除金融危机期间的回归结果

五、结论与启示

本文从产业关联、减少信息不对称和降低融资成本等三个视角分析了外资银行进入带动FDI流入的理论机制,并利用2008—2018年中国27个省份的数据实证检验了外资银行进入对中国FDI的影响。结果表明,以外资银行资产份额表征外资银行进入时,外资银行能显著促进中国FDI流入。在用外资银行数量份额和就业份额替换资产份额、更换估计方法、排除金融危机事件的干扰以及使用两阶段最小二乘法缓解内生性问题后,结论仍然成立。

坚持引进来和走出去并重,以高水平双向投资高效利用全球资源要素和市场空间是“十四五”期间中国实行高水平对外开放的重要任务。目前中国金融业对外开放总体水平不高,扩大金融业开放也是中国“十四五”期间的重点任务。本文的启示是:从引进来讲,扩大对外资银行开放可以带动外资进入,加快构建与国际通行规则衔接的金融制度,促进金融基础设施互联互通,进一步营造投资便利化环境,吸引更多外资银行进入是中国提高利用外资水平的重要政策着力点;从走出去讲,鼓励中国商业银行走出去积极参与国际金融治理是带动中国企业对外直接投资发展的重要措施。