从利差通道看美联储货币政策溢出对中国经济波动的非对称效应

徐 颖 王艺瑄 于 莹

近些年来,宏观经济周期日益加快加强,国际间联动效应显著增强,中国经济不可避免地受到其他国家逆周期性政策操作的外溢冲击。特别是作为世界第一大经济体的美国更是经历了剧烈的周期性波动,2008年次级房地产贷款危机的爆发导致美国经济总量遭受较大下滑。为重振实体经济、稳定金融市场、恢复就业,作为美国经济“掌控者”的美联储在面临零利率下限和流动性陷阱的情况下,不再局限于传统货币政策,而是在全球经济危机及后期通过债券市场大量进行做多操作来释放流动性,以超级量化宽松QE来恢复美国经济发展。这一非常规货币政策通过除汇率渠道外,更主要是通过利率渠道影响中国的跨境资本流动,进而影响通货膨胀等中国的重要经济指标①如图1的美国广义货币供应量M2、中国的国际投资净头寸、中国的通货膨胀(此处以通货膨胀为例)数据走势,在2012年左右和2019年左右的两个典型时期所示,美联储宽松型货币政策导致M2走高,进而引起中国国际投资净头寸增加,中国通货膨胀也随之呈现出上升趋势。[1](P25-42)。

图1 中美主要宏观经济指标走势图

然而重要的是,从全球经济危机时期至今的中国资本市场对外开放程度也在逐渐提高,进而导致美联储货币政策引导国际资金流入流出中国资本市场的数量和速度都呈现加大的现象。这种现象不单会对中国金融市场产生波动性冲击,通过商业银行信贷系统、股票市场和房地产市场等给中国金融市场带来潜在风险,更有可能通过金融系统传导至实体经济,进而引起中国宏观经济和私人经济的较大周期性波动。基于此,在全球经济周期明显加强、美联储频繁采取“损人不利己”型宏观经济调控政策、中国资本市场对外开放进程加快的综合背景下,中国经济不可避免地受到美联储政策溢出的冲击效应。

以上背景引起笔者的思考:在宏观经济系统日趋非线性化的情况下,美联储货币政策对中国经济的冲击效应是否会产生非对称现象,即在不同经济时期的差异化经济环境下美联储货币政策对中国经济的溢出是否也具有明显差异性;如果确实存在非对称冲击效应,美联储货币政策对中国经济溢出的非对称传导机制和路径又是什么。针对上述问题,笔者创新性地构建时变参数计量经济模型并基于中美利差以探索美联储货币政策对中国经济的动态冲击。深入研究这些问题,在短期内有利于理解美联储货币政策操作规律,科学合理地总结中国央行货币政策操作模式,更能长期把握中美货币政策博弈,为中国经济的持续稳定发展保驾护航。

一、文献综述

自“大萧条”时期以来,经济稳定和经济发展逐渐成为宏观经济学家们关注的两个重要经济目标,并且大部分学者对经济波动和经济增长的根源分析已然达成一致的研究结论[2](P399-416)[3](P1-38)[4](P26-36),认为全球各经济体的发展呈现出两极分化现象,国际资本在发达国家和发展中国家间的游动是导致发展中国家金融市场潜在风险增大的主要原因。然而,国际资本的流入流出目的无非是投机行为,投机行为的关注点主要来自两方面:一是两国间的汇率,二是两国的利率。因此,宏观经济学家将关注点转向大国货币政策溢出效应的两个方面,一个是汇率传导机制,另一个是利率传导机制[5](P1273-1282)[6](P117-142)[7](P21-32)。

一部分学者认为汇率决定了两国间货币的相对价格,其细微变动可对金融市场乃至宏观经济产生重要影响,汇率的上升不单会引起一国的进口价格上涨,对出口等对外贸易活动形成挤兑,而且套汇行为还会引起国际游资涌入其金融市场,形成投资风暴,直接考验该国金融市场的稳定性[8](P263-267)[9](P707-734)[10](P1207-1234)。金春雨和张龙在美联储货币政策对中国经济影响方面进行了相对深入的研究,他们采用带有随机波动率的时变参数因子扩展向量自回归模型分析了亚洲金融危机以来美国市场流动性对中国的外溢冲击,挖掘这种外溢冲击的传导路径[1](P25-42);随后他们又以汇率为研究目标,采用因子扩展的马尔科夫区制转换向量自回归模型分析了美联储货币政策对中美直接标价法汇率的非对称效应,发现美联储货币政策在不同时期通过对中美直接标价法汇率的差异性影响对中国宏观经济和金融市场等产生差异性影响[11](P1-13)。虽然他们发现了美联储货币政策的外溢路径和美联储货币政策对中美汇率的时变性影响,却没有分析美联储货币政策对利率这一传导渠道的影响。

另有学者认为,两国间的利率差异决定了两国货币的成本差异,相对于汇率而言,利率渠道对资本流动的影响更直接:当本国利率低于别国利率时,大量热钱迅速流出本国,对本国银行信贷系统、房地产市场以及股票市场等带来紧缩性冲击,流动性不足是导致连锁性债务危机的主要原因。与汇率传导渠道通过经常账户影响商品进出口不同的是,利率传导渠道主要通过一国的资本和金融账户对资本市场产生影响[12](P563-579)[13](P739-759)[14](P344-365)[15](P95-109)。同时,也有不少学者对这种效应的存在性进行了实证分析。其中,Chen等基于全球向量误差修正模型GVECM进行反事实仿真,发现美国增加货币供给可以通过利率渠道引导国际资本流入发达国家的资本市场,进而避免发达经济体持续性的经济衰退和通货紧缩的发生,同时也通过利率渠道导致新兴经济体的流动性不足,造成金融市场的不利冲击[16](P62-81)。美联储量化宽松计划对发达经济体和新兴经济体的这种异质性溢出效应,主要是由利率传导渠道的差异性导致的。当然,也有一些研究对美国货币政策溢出的利率渠道效应得出不同的结论,如路妍和方草通过常参数VAR方法发现美国货币政策由量化宽松转向紧缩时的外溢冲击,主要以利率为传导渠道引起短期内资本内流,进而对中国实体经济产生正向影响,但长期来看中美利差的变化对中国资本市场的流动性影响并不显著[17](P134-147)。Chortareas和Noikokyris基于面板PVAR发现,对与美国施行类似货币政策的国家,其股票市场对美联储货币政策变动的反应并不强烈,美国以外的其他OECD国家可以通过调整本国的货币政策,使其利率保持与美国联邦基金利率的同步性变化,导致外部性的美联储货币政策冲击转为具有内部性,进而降低股票市场的波动性风险[18](P317-327)。

综上文献梳理可以看出,学者们对美国货币政策的外溢冲击存在一定的共识,并且该领域的研究仍然在进展之中,但相关领域分析资料中依然有以下不足:第一,以往基于利率传导渠道研究美联储货币政策对中国经济影响时大都只考虑了美国利率,但由于中美货币政策博弈现象的存在,在中国人民银行科学合理的应对措施下中国利率也会产生相对变化,未考虑到中美利差相对变化的研究结论,严重缺乏实际经济意义;第二,以往研究美联储货币政策对中国经济影响时大都基于常参数模型,然而,在全球经济周期显著加快的背景下,美联储货币政策对中国经济的影响明显带有时变性,由此导致基于常参数模型的分析结果会与现实经济情况产生较大偏误;第三,以往基于利率传导渠道研究美联储货币政策溢出效应时,大多只以金融市场为研究对象,未考虑到其对宏观经济和私人经济的影响。基于以上研究不足,笔者立足中美利差这一重要媒介展开分析,弥补以往分析仅考虑联邦基金利率而忽视中国利率的研究不足,使基于利率传导渠道的研究更加严谨;内生化了美联储货币政策对中国经济产生非线性影响的状态转变概率,使其依赖中国央行的货币政策工具变化而产生时变性,这在捕捉到美联储货币政策通过中美利差对中国经济的非线性影响的同时,又可以根据中国货币政策工具对时变转换概率的影响来做出中国的应对措施。

二、模型构建

基于上述梳理我们发现,以往研究美联储货币政策对中国经济的冲击效应大都基于常参数模型展开,但在宏观经济系统日趋非线性背景下,美联储货币政策对中国经济的影响必然也呈现非对称性。因此,笔者以马尔科夫链刻画的状态变量来约束VAR的系数矩阵和截距项量,进而构建非线性计量模型来探索美联储货币政策对中国经济的非对称冲击效应。

(一)模型原理

作为超级大国的中央银行,美联储的货币政策必然会从宏观层面、私人层面以及金融市场层面对中国经济产生影响,因而可以先建立包含上述三个层面变量且如下形式的基础模型:

其中,zt表示中美货币政策和中国经济的变量向量①内生变量以及接下来的中国货币政策工具变量将会在变量选取和数据描述部分进行详细介绍,这里不再做多余阐述。,C代表截距向量,A(L)代表p阶滞后多项式,L代表滞后算子,νt~NID(0,Σ)代表扰动项。

然而,在全球经济显著加快的时代背景下,上述基本模型由于不变参数的限制导致其无法捕捉美联储货币政策对中国经济的时变性影响。基于此,接下来对模型中的截距项和系数采取马尔科夫区制转换方法进行处理:

其中,截距项量C、系数矩阵A(L)以及扰动项协方差矩阵Σ的取值被假定依赖于一个来自一阶遍历马尔科夫随机过程的状态变量st,其基本形式如下:

由于本文验证了一阶两状态的马尔科夫区制向量自回归模型具有很好的拟合性,因此,这里假设M=2,进而转换概率变为如下形式②注意,这里转换概率的表达方式刚好与Hamilton的转换概率相反[19](P39-70)。:

然而,虽然Hamilton的马尔科夫区制转换处理方法弥补了传统向量自回归模型不变参数的缺陷[19](P39-70)[20](P357-384),却依然存在着固定概率的不足。鉴于此,将转换概率矩阵刻画为动态形式:

具体过程见图2,其中,i,j={1,2}代表转换概率矩阵的(i,j)元素,k={1,2,3,4,5}代表中国货币政策操作工具的个数,Xt=(1,sqt,lqt,spt,lpt)′是(5×1)维的中国货币政策工具向量,sqt代表中国短期数量型货币政策工具,lqt代表中国长期数量型货币政策工具,spt代表中国短期价格型货币政策工具,lpt代表中国长期价格型货币政策工具,λ=(λ1,ij,...,λ5,ij)′代表时变转换概率对中国货币政策工具的响应水平,Φ(⋅)为logistic方程形式。

图2 转换概率的时变性过程

以上即我们通过马尔科夫链约束参数矩阵和随机扰动项而构建的时变概率区制转换模型,接下来将对模型中的变量进行刻画。

(二)变量选取及数据描述

这里涉及的变量主要包括观测变量向量zt=[Rt,Yt,IFt,EMt,PIt,PCt,SPt,SAt]′,以及货币政策工具变量向量Xt=(1,sqt,lqt,spt,lpt)′。

对于美联储货币政策冲击变量。以中美利差Rt作为代理变量,中美利差直接影响国际短期资本流动,是美联储货币政策对中国宏观经济和金融市场稳定性产生冲击的重要渠道。综合张龙等[21](P61-79)、殷红等[22](P87-102)的方法,以样本期内中国隔夜拆借利率和美国联邦基金利率的差值刻画中美的利差水平,进一步将其加权平均成季度数据后计算其增长率。

对于中国经济指标变量。以产出Yt、通货膨胀IFt以及就业EMt来刻画中国宏观经济,分别以中国的国内生产总值、消费者价格指数、城镇单位就业人员数测度;以私人投资PIt和私人消费PCt来刻画中国私人经济,分别以中国的私人投资和社会消费品零售额测度;以上证综指价格指数SPt及上证综指成交量SAt来刻画中国金融市场,分别以上证综指价格指数加权平均的季度数据及上证综指成交量加权平均的季度数据进行测度。

对于中国货币政策工具变量。sqt代表短期数量型货币政策操作工具,以三月期央票收益率为代理变量,并以加权平均的季度数据进行衡量;lqt代表长期数量型货币政策操作工具,以五年期国债收益率为代理变量,并以加权平均的季度数据进行衡量;spt代表短期价格型货币政策操作工具,以三月期基准存款利率为代理变量,并以加权平均的季度数据进行衡量;lpt代表长期价格型货币政策操作工具,以三年期基准存款利率为代理变量,并以加权平均的季度数据进行衡量。

上述各变量涉及的数据包括美国的联邦基金利率,中国的隔夜拆借利率、国内生产总值、社会消费品零售总额、上证综指价格指数、上证综指成交量、三月期央票收益率、五年期国债收益率、三月期基准存款利率以及三年期基准存款利率等,美国数据来自美联储官方网站,中国数据来自中经网数据库和万德数据库。中国经济指标数据直接为季度数据,美国数据和中国货币政策工具数据通过加权平均折算成季度数据,处理后各数据的样本期为2007年Q1至2020年Q4,经X12方法进行季节调整,增长率为取对数后差分,处理后所有数据经单位根检验如表1所示平稳。

表1 变量单位根检验结果

三、实证研究

基于上述构建的模型和估计方法,首先需要检验模型拟合效应和区制效应,随后研究美联储货币政策对中国经济非对称性影响的时变转换概率,进而探讨各区制内中央银行在应对美联储货币政策冲击时采取的不同货币政策操作模式。

(一)美联储货币政策对中国经济非对称性影响的检验

在使用时变转换概率的马尔科夫区制转换向量自回归模型研究美联储货币政策对中国经济的非对称性冲击时,首先对采用的模型进行选择,分别检验以下模型的似然比、最大似然值、AIC、HQ、SC等指标。从表2的检验结果可以看出,区制数量的增加必然会提高对数似然值,但似然比却由167.8732和160.0923降低到167.4213和103.6215,并且AIC和SC结果并没有明显改善,因此两区制模型相对较好。再看两区制模型的滞后阶数,对数似然值必然随滞后阶数的提高而增大,但一阶滞后的AIC是-9.3228,似然比是167.8732,二阶滞后的AIC是-8.9065,似然比是160.0923,说明一阶滞后模型的拟合效果更佳。因此,接下来将以两区制一阶滞后模型研究美联储货币政策对中国经济的非对称影响。

表2 不同模型的检验结果对比

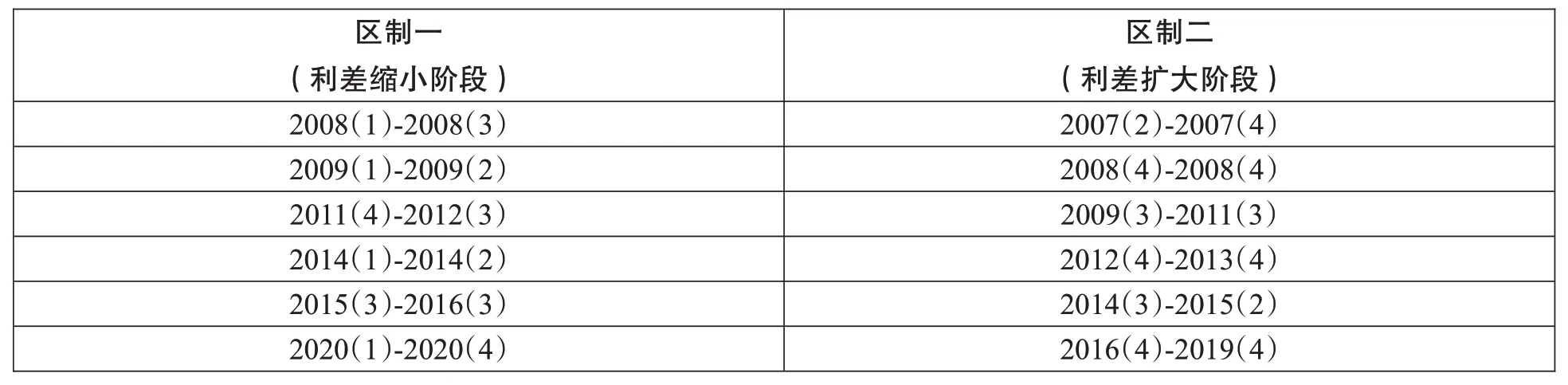

综合看表3中给出的两个区制时期划分。区制一的时间段大部分处于2008年和2009年的全球经济危机时期以及2015年开始的全球经济新常态时期(包括新冠肺炎疫情时期)。在2008年,次贷危机导致美国经济出现急速下滑,美联储为挽救低迷的美国经济频繁向银行系统注入流动性,导致利率水平出现较大下降,进而增加整个经济体系的货币供给,在此背景下,中美利差逐渐呈现出增大的趋势;随着全球经济进入新常态时期,各国经济不同程度地呈现增长速度下滑现象,各国央行竞相降息,在此外部经济环境下,美联储被迫四次降息;在疫情时期,美联储甚至采取“直升机撒钱”手段,在整个这一时期中美利差仍然呈现出增大的趋势。区制二的时间范围大致与经济泡沫时期和经济反弹时期相符,在2007年第一季度到2008年第二季度,通货膨胀预期持续走高,致使美联储采取了大幅度紧缩政策,联邦基金利率一路上浮,中美利差逐渐呈现出减小的趋势;在全球经济危机后期,全球经济开始出现反弹现象,但由于美国次贷危机是全球经济危机的主要原因,导致美元地位不如危机前一样坚挺,美元出现疲软现象,因而美联储在2010年和2012年每年各有四次加息,在此背景下中美利差呈现出逐渐减小的趋势。

表3 模型区制划分结果

基于上述分析可以总结出两个区制的特征:区制一大部分时期对应着经济萧条时期,美联储主要实施量化宽松货币政策,美国联邦基金利率的下降引起中美利差呈现出增大的现象,此时国际资本倾向于流入中国;区制二大部分时期对应着经济高涨时期,美联储主要实施紧缩性货币政策,美国联邦基金利率的升高引起中美利差呈现出减小的现象,此时国际资本倾向于流出中国。进一步,对TVTP-MS-VAR模型进行参数估计,检验美联储货币政策对中国经济的非对称性影响,参数估计结果见表4。

表4 TVTP-MS-VAR模型参数估计结果

从表4的参数估计结果可以发现,当经济系统处于区制一时,中美利差增长率的平均水平为0.3317,说明中美利差增长率为正,利差有增大的趋势;当经济系统处于区制二时,中美利差增长率的平均水平为-0.2756,说明中美利差增长率为负,利差有减小趋势,这一分析结论基本与前面相符。另外,当经济系统处于区制一时,一单位中美利差增长率的增加会引起中国国内生产总值增长率、城镇单位就业人员数增长率以及消费者价格指数增长率的变化分别为-0.1217、-0.1135和-0.0902,说明美联储量化宽松货币政策会引起中国产出和就业的下滑,同时会降低中国的通货膨胀,即美联储量化宽松货币政策会引起中国宏观经济的负向响应①在中国央行未采取货币政策应对的情况下,中美利差的增大意味着美联储实施了量化宽松的货币政策,前文分析也证明了中美利差增大的时期基本对应着美联储的量化宽松货币政策时期。;一单位中美利差增长率的增加会引起中国私人消费和投资下降0.0699和0.0721,即美联储宽松政策会引起中国私人经济的负向响应,但相对于中国宏观经济的响应水平,中国私人经济的下滑幅度相对较小;一单位中美利差增长率的增加会引起上证综指价格指数及上证综指成交量增长率的变化分别为-0.3572和-0.3704,说明美联储量化宽松货币政策会引起上证综指价格指数及上证综指成交量增长率的下滑,即美联储量化宽松货币政策会引起中国金融市场的负向响应,但相对于中国宏观经济和私人经济的响应水平,中国金融市场的下滑幅度相对较小。然而,当经济系统处于区制二时,一单位中美利差增长率的增加会引起中国国内生产总值增长率、城镇单位就业人员数增长率以及消费者价格指数增长率的变化分别为0.0637、0.0626以及0.0451,说明美联储量化宽松货币政策会引起中国产出和就业的增长,但同时也带来中国的通货膨胀压力,即美联储量化宽松货币政策主要引起中国宏观经济的正向响应;一单位中美利差增长率的增加会引起中国社会消费品零售总额增长率和私人投资完成额增长率的变化分别为0.1002和0.0935,说明美联储量化宽松货币政策会引起中国私人消费和私人投资的增长,即美联储量化宽松货币政策会引起中国私人经济的正向响应,但相对于中国宏观经济的响应水平,中国私人经济的增长幅度相对较大;一单位中美利差增长率的增加会引起上证综指价格指数及上证综指成交量增长率的变化分别为0.1485和0.1547,说明美联储量化宽松货币政策会引起上证综指价格指数及上证综指成交量增长率的上涨,即美联储量化宽松货币政策会引起中国金融市场的正向响应,但相对于中国宏观经济和私人经济的响应水平,中国金融市场的上涨幅度相对较大。

很明显,在全球性的经济危机和经济新常态时期,美联储以量化宽松货币政策为主,中美利差增大改变了美元与人民币的相对购买力,美元相对购买力的下降削弱了中国出口产品的价格竞争力;在2008年左右和2015年以后,美国的量化宽松货币政策主要对中国的对外贸易总额造成了不利冲击,进而引起中国国内生产总值和平均就业率水平下滑;随着宏观经济的持续低迷,再加上2008年的全球经济危机和2015年的经济新常态特点,导致中国的私人经济和金融市场也出现负向反应。由此说明,区制一内的美联储量化宽松货币政策会对中国经济产生负向影响。然而,在全球经济危机前的泡沫时期和全球经济危机后的经济反弹时期,美联储偏紧缩的政策操作致使中美利差走低,美元与人民币相对收益率预期升高,进而引起国际资金流出中国资本市场,对中国资本市场造成流动性不足的冲击,进而通过银行信贷系统的收紧对微观企业生产行为和微观消费者消费行为产生负向影响;进一步,随着微观企业业绩的下滑和微观消费者消费数量的减少,宏观经济总量和平均就业率水平也会出现下滑现象。由此说明,区制二内的美联储紧缩性货币政策会对中国经济产生负向影响,反过来意味着宽松政策下的正向影响。

(二)非对称性影响的时变转换概率分析

先前的检验显示,中国经济在不同经济时期受到的外部政策溢出效果具有非对称现象,因此,中国央行有必要采取科学合理的应对手段予以引导。在美联储开展宽松操作情况下,中国央行应该进行货币政策操作引导经济系统向区制二转变;当美联储实施紧缩性货币政策时,中国央行应该进行货币政策操作引导经济系统向区制一转变①区制一的特征为美联储量化宽松货币政策对中国经济产生负向影响,反过来意味着,美联储紧缩货币政策对中国经济产生正向影响。。简单说来就是,中国央行应该进行货币政策博弈,以使经济体系向美联储货币政策对中国经济有利的方向发展。由此,表5中给出了非对称影响的时变转换概率。

表5 时变转换概率的参数估计结果

从表5的时变转换概率参数估计结果来看,在区制一中常数项的系数相对较大,也就是说,经济系统更易处于美联储量化宽松货币政策对中国经济产生负向影响的区制内;区制二中常数项的系数相对较小,也就是说,经济系统不易处于美联储量化宽松货币政策对中国经济产生正向影响的区制内。结合时变转换概率的参数估计结果和前文模型中转换概率函数的设定,可以得到下述的时变转换概率方程。

从上述p11,t的公式中可以看出,中国央行货币政策工具可以影响区制一自我演化概率路径①p11表示原始的时变转换概率,p11-sq表示模拟央行对短期数量型货币政策加强20%宽松性的时变转换概率,p11-lq表示模拟央行对长期数量型货币政策加强20%宽松性的时变转换概率,p11-sp表示模拟央行对短期价格型货币政策加强20%紧缩性的时变转换概率,p11-lp表示模拟央行对长期价格型货币政策加强20%紧缩性的时变转换概率。。以2013年Q1至2013年Q4下降幅度较大的这一时间段为例进行模拟②在该典型时间段模拟增强货币政策20%松紧性,下文模拟方式相同。,基于表6可见,通过以降低三月期央票收益率、降低五年期国债收益率、提高三月期基准存款利率、提高三年期基准存款利率的货币政策操作都可以提高区制一自我演化概率。然而不一样的是,各货币政策工具对区制一自我演化概率的影响程度不同,摘取2013年Q4,模拟央行加强20%宽松性的短期数量型货币政策可以将p22由0.5259提高到0.8114,央行加强20%宽松性的长期数量型货币政策可以将p22提高到0.8131,央行加强20%紧缩性的短期价格型货币政策可以将p22提高到0.8080,央行加强20%紧缩性的长期价格型货币政策可以将p22提高到0.7651。由此可见,数量型货币政策对区制一自我演化概率的影响较大,对价格型货币政策的影响较小,因此应该以降低三月期央票收益率和降低五年期国债收益率为主、以提高三月期基准存款利率和提高三年期基准存款利率为辅的货币政策操作组合来引导经济系统转向区制一的状态。

表6 典型时期区制一自我演化概率路径模拟

从上述p22,t的公式中可以看出,中国央行货币政策工具可以影响区制二自我演化概率路径,以2016年Q1至2019年Q2下降幅度较大这一时间段为例进行模拟,基于表7可见,央行通过提高三月期基准存款利率、提高三年期基准存款利率、降低三月期央票收益率、降低五年期国债收益率的货币政策操作都可以提高区制二的自我演化概率。然而不一样的是,各货币政策工具对区制二自我演化概率的影响程度不同,区制二自我演化概率p22对价格型货币政策工具更敏感,且央行加强20%紧缩性的短期价格型货币政策比央行加强20%紧缩性的长期价格型货币政策对于引导区制二自我演化概率相对更有效;p22对数量型货币政策工具敏感性较差,且央行加强20%宽松性的长期数量型货币政策比央行加强20%宽松性的短期数量型货币政策更无效。由此可见,中国央行可以通过以提高三月期基准存款利率和提高三年期基准存款利率为主、降低三月期央票收益率和降低五年期国债收益率为辅的货币政策操作组合来引导经济系统转向区制二的状态。

表7 典型时期区制二自我演化概率路径模拟

综上可见中国央行在不同时期应对外溢的操作模式:在美国采取偏宽松的操作下,中美利差会呈现增大趋势,中国央行应主要采取量化宽松货币政策,具体操作为实施以宽松的短期数量型工具和长期数量型工具为主、紧缩的短期价格型工具和长期价格型工具为辅的操作组合,引导转向对中国有利的经济状态;在美国采取偏紧缩的操作下,中美利差呈现减小趋势,中国央行应该主要采取紧缩性货币政策,具体操作为实施以紧缩的短期价格型工具和长期价格型工具为主、宽松的短期数量型工具和长期数量型工具为辅的货币政策操作组合,进而引导美联储量化宽松货币政策冲击对中国经济产生有利效应。

四、非对称性传导机制分析

上述实证分析表明,美联储货币政策确实对中国经济产生显著性非对称冲击效应。基于此,笔者进一步从理论层面探索美联储量化宽松时期和紧缩货币政策时期对中国经济的非对称性传导机制。

(一)美联储量化宽松时期的传导机制

在经济萧条时期,美联储实施以量化宽松为主的货币政策,联邦基金利率的下降引起中美利差呈现增大现象。根据基于一价定律的购买力平价理论,中美利差增大会导致美国物价相对中国物价更高,因而降低了美元的实际购买力,这导致人民币相对美元的实际价值增大,出口降低。在外向型经济增长方式的背景下,中国对外贸易总量下降会直接导致中国经济总量下滑,外贸和出口商品制造从业人员就业率水平下降,说明美联储量化宽松货币政策对中国宏观经济造成了不利影响。随着出口贸易的持续低迷,中国出口依赖型企业的库存会逐渐上升,库存增加和销量下降导致出口依赖型企业的资金链收紧,财务成本升高,严重情况下会引起如2008年深圳和东莞大量企业连锁性破产倒闭现象。另外,平均就业率水平的下降也会对微观经济主体的消费行为带来不利影响,家庭消费活动低迷再次对企业的销量造成不利冲击,形成恶性循环,引起私人投资和社会消费品零售总额持续下降,说明美联储量化宽松货币政策对中国私人经济造成了不利影响。同时,企业销售业绩下降会引起股票市场投资者对股票基本面“看低”的预期,引起股票价格和成交数量下滑。另外,经济总量和就业率水平下滑会引起家庭收入降低,导致房地产价格指数和成交量下降,股票市场和房地产市场的低迷会严重降低资本市场的流动性,说明美联储量化宽松货币政策对中国金融市场的负面影响。中美利差的增大先对中国宏观经济造成不利冲击、后对中国私人经济和金融市场造成不利影响的机制恰好与前文美联储货币政策对中国经济非对称性影响检验的结论相符,说明本文的实证检验基本可以反映经济事实。

基于此,在该时期中国央行应该实施前文分析到的政策操作组合。第一,以宽松型工具为主、紧缩型工具为辅的货币政策既可以阻止美联储量化宽松货币政策带来的中美利差增大,又可以防止货币政策操作幅度过大带来的中国自身经济波动;而对中美利差增大的阻碍,可以减小美元实际购买力的下降幅度,减小人民币升值的幅度,进而削弱中国出口商品价格竞争力的下降幅度;中国出口商品价格竞争力下降幅度的减小意味着中国出口贸易数量下降幅度也会减小,在外向型经济增长方式的背景下,中国对外贸易总量下降幅度的减小意味着中国经济总量的下滑、外贸和出口商品制造从业人员就业率水平降低的幅度都会减小,这就削弱了美联储量化宽松货币政策对中国宏观经济的不利影响;另外,中国经济总量的下滑、外贸和出口商品制造从业人员就业率水平降低幅度的减小意味着微观企业的业绩下降幅度和成本上升幅度都会减小,微观消费者的收入下降水平和消费下降水平都会减小,进而,私人投资和社会消费品零售总额下降幅度也会减小,这就削弱了美联储量化宽松货币政策对中国私人经济的不利影响;与此同时,微观企业业绩下降幅度的减小会带来股票价格和成交数量下滑幅度的减小,微观消费者收入水平下降幅度的减小会带来房地产价格和成交数量下滑幅度的减小,这就削弱了美联储量化宽松货币政策对中国金融市场的不利影响。第二,以数量型工具为主、价格型工具为辅的货币政策可以有效应对这一时期的溢出机制,原因在于,这一时期美联储量化宽松货币政策冲击率先对中国宏观经济产生不利影响、随后对中国私人经济和金融市场产生不利影响,而数量型工具和价格型工具作用机制的差异恰好体现在是直接调解总量还是直接作用于微观经济主体。从上述两点分析来看,中国央行的货币政策操作行为恰好与前文时变转换概率的分析结果相符,这再次说明本文实证检验的严谨性。

(二)美联储紧缩货币政策时期的传导机制

在经济高涨时期,美联储采取偏紧缩的操作手段,引起中美利差逐渐走低,导致人民币远期汇率贴水,管理浮动制度下的应对方式必然会降低中国资本市场的流动性。此外,中美利差的减小意味着套利空间减小,引起国际投机机构对美元收益率相对升高、人民币收益率相对降低的预期。在此情况下,国际投机机构会做空人民币,通过资本和金融账户降低中国资本市场的流动性,对中国金融市场造成不利影响。另外,中国资本市场流动性下降会引起银行信贷系统收紧,股票市场低迷结合银行信贷系统的收紧会对中国微观经济体带来严重的不利影响,在上市公司市值降低的同时又增加其财务成本,说明美联储紧缩性货币政策会进一步对中国私人经济造成不利影响。随着中国微观经济主体活动的低迷,会引起中国整体就业率水平降低和宏观经济总量下滑,就说明美联储紧缩性货币政策会进一步对中国宏观经济造成不利影响。这种在美联储实施以紧缩货币政策为主的时期,中美利差的减小先对中国金融市场造成不利冲击、后对中国私人经济和宏观经济造成不利影响的机制恰好与前文美联储货币政策对中国经济非对称性影响检验的结论相符①实证分析部分结论是,在中美利差减小的时候,若美联储实施量化宽松货币政策,其会对中国经济产生正向影响。。

基于此,在该时期,中国央行应该实施前文分析到的政策操作组合。第一,以紧缩型工具为主、宽松型工具为辅的货币政策既可以阻止美联储紧缩性货币政策带来的中美利差减小,又可以防止货币政策操作幅度过大带来的中国自身经济波动。对中美利差减小的阻碍,可以削弱人民币远期汇率贴水的幅度,减少中国央行对外汇储备操作的数量,进而减小资本市场流动性下降的水平;同时又可以相对增大套利空间,改变国际投机机构对美元收益率相对升高、人民币收益率相对降低的预期,进而削弱国际资本流出中国的速度和数量,这就进一步减小了资本市场流动性下降的水平。资本市场流动性下降水平的减小意味着对房地产市场和股票市场的冲击降低,这就削弱了美联储紧缩性货币政策对中国金融市场的不利影响;资本市场流动性下降水平的减小同时也意味着银行信贷系统不会过于收紧对微观经济主体造成严重的成本冲击,这就削弱了美联储紧缩性货币政策对中国私人经济的不利影响;微观经济主体活动下降水平的减小,意味着对中国就业率水平和国民经济总量的不利影响也随之减小,这就削弱了美联储紧缩性货币政策对中国宏观经济的不利影响。第二,以价格型工具为主、数量型工具为辅的货币政策可以有效应对这一时期美联储紧缩性货币政策对中国经济的溢出机制,原因在于,这一时期美联储紧缩性货币政策冲击率先对中国金融市场和私人经济产生不利影响,随后对中国宏观经济产生不利影响,而数量型工具和价格型工具作用机制的差异恰好体现在是直接调解总量还是直接作用于微观经济主体。从上述两点分析来看,中国央行的货币政策操作行为恰好与前文时变转换概率的分析结果相符,这再次说明了本文实证检验基本可以反映出实际经济情况。

综合以上不同经济状态下的外溢机理,在中美利差走高的形势下,中国央行应该主要采取宽松操作手段应对美联储的量化宽松;在中美利差走低的形势下,中国央行应该主要采取紧缩操作手段应对美联储的收紧政策。这就意味着,保持同步取向的操作手段能有效应对美联储货币政策对中国经济的不利冲击,这一研究结论基本与Chortareas和Noikokyris的研究结论一致,他们也认为,除美国以外的其他OECD国家可以通过调整本国的货币政策,使其利率保持与美国联邦基金利率的同步性变化,从而导致外部性的美联储货币政策冲击转为具有内部性,进而降低美联储货币政策对其他国家的不利的溢出效应[18](P317-327)。

五、结论与建议

进入21世纪后,全球经济周期呈现出明显加快的现象。为应对速度和幅度“双加快”的经济波动,美联储加大政策调控,对其它国家产生外溢冲击。基于此,我们构建TVTP-MS-VAR模型并基于利率渠道研究不同时期美联储货币政策对中国经济的动态影响,根据时变转换概率分析提出中国央行在不同时期的应对模式。

第一,在经济萧条时期,美联储采取偏宽松的操作手段,中美利差逐渐走高。此时美联储量化宽松货币政策对中国经济的溢出效应主要遵循基于一价定律的购买力平价理论,通过影响人民币和美元的相对购买力,主要基于经常账户,对中国宏观经济、私人经济和金融市场产生负向影响。在这一时期,中国宏观经济对美联储的货币政策冲击最敏感,中国私人经济次之,美联储货币政策对中国金融市场的影响程度最小。另外,经非对称性影响的时变转换概率分析发现,在美联储实施量化宽松货币政策时期,中国央行应该主要采取量化宽松货币政策予以应对,具体操作模式为,实施以量化宽松的短期数量型工具和长期数量型工具为主、以紧缩的短期价格型工具和长期价格型工具为辅的货币政策操作组合。

第二,在经济高涨时期,美联储采取偏紧缩的操作手段,中美利差逐渐走低。此刻的外溢冲击主要遵循基于非一价定律的利息率平价理论,通过影响人民币和美元的相对收益率,主要基于资本与金融账户,对中国经济产生负向影响。其中,中国金融市场最敏感,私人经济次之,美联储货币政策对中国宏观经济的影响程度最小。另外,经非对称性影响的时变转换概率分析发现,在美联储实施紧缩性货币政策时期,中国央行应该主要采取紧缩性货币政策予以应对,具体操作模式为,实施以紧缩的短期价格型工具和长期价格型工具为主、以量化宽松的短期数量型工具和长期数量型工具为辅的货币政策操作组合。

上述研究结论说明了我们的实证检验结果与经济传导机制基本一致,体现了我们的实证分析具有的严谨性。另外,Chortareas和Noikokyris的研究成果也支撑了我们的研究结论,他们也认为保持本国利率与美国联邦基金利率的同步性变化,可以有效降低美联储货币政策对本国的不利冲击。

实际上自新冠肺炎疫情暴发以来,美联储实施了超级量化宽松政策,接近零利率下限加“直升机撒钱”模式的价量组合手段,导致美国物价持续走高,尤其是房地产市场和纳斯达克指数屡创新高,导致全球对美联储加息的预期逐渐强烈,即意味着预期美联储将实施紧缩性货币政策来给过热的实体经济和过虚的金融经济降温,这一加息预期的外部环境将会对中国经济产生显著影响。根据本文的机制分析,美联储新一轮加息预期会引起国际资金流出中国速度和数量的加大,对中国资本市场造成流动性不足的冲击。资本市场流动性不足一方面会经银行信贷系统收紧对中国实体经济产生成本升高和资金链紧缩的不利影响,另一方面又会带来中国房地产市场和股票市场的持续低迷,引起中国金融市场潜在风险的增加。为避免美联储新一轮加息预期带来的上述不利影响,中国央行应该主要实施紧缩的价格型货币政策,提高人民币相对美元的收益率,人民币收益率的提高可以削弱国际资金流出中国对中国资本市场造成的流动性不足冲击,从而减小中国金融市场的潜在风险。另外,考虑到人民币增值会对中国对外贸易总额产生不利影响,以及避免紧缩性货币政策带来的中国自身经济过度波动,中国央行应该采取轻微宽松的数量型货币政策予以配合。