基于蒙特卡洛模拟法的建设投资项目经济风险评估

曹启瀛

(河南财经政法大学,郑州 450046)

0 引言

党的十九届五中全会明确提出:“坚持把发展经济着力点放在实体经济上。”实体经济依托于各类项目工程建设,建设工程项目具有规模大、资金投入多、建设周期长以及易受到外部自然、社会等因素影响的特征,从而导致了建设项目面临的风险比一般项目面临的风险更大。风险的发生具有不确定性,因此对建设项目进行一系列风险管理就显得尤为重要。风险评价作为风险管理中不可或缺的一环,根据各类风险变量对项目评价指标的影响情况及其概率分布状况,对建设项目中各类潜在风险进行评估,可以为项目决策者提供可靠依据。

建设项目经济评价是前期工作的重中之重,对加强固定资产投资、提高投资决策的科学化水平、减少和规避投资风险、充分提升投资效益等方面具有重要作用。通常情况下,在对建设项目前期财务经济评价时,一般采用盈亏平衡分析法和敏感分析法。盈亏平衡分析法和敏感分析法仅能分析单因素变动对评价指标的影响程度,并且不能表明该指标的发生概率,而蒙特卡洛模拟法能很好地解决这个问题。蒙特卡洛模拟法通过运用概率统计分析方法,以项目发生概率的结果定量地描述投资者所面临的各种决策结果。

1 经济评价指标

财务评价是建设项目经济评价中的一部分,在国家宏观的财税制度体系下,针对具体的建设项目,通过财务分析的方法,能够计算出整个寿命期内的项目收益和项目支出,测算出相关的财务经济评价指标,分析整个建设项目的盈利能力、清偿能力及财务可行性。

1.1 财务净现值

财务净现值(Financial Net Present Value,FNPV)是按指定的折现率(一般采用基准收益率)计算项目寿命期内净现金流量的现值之和,其计算公式见式(1):

CI

代表现金流入量,CO

代表现金流出量,(CI

-CO

)代表第t

期的净现金流量,n

代表项目寿命期,i

代表设定的折现率(同基准收益率)。1.2 财务内部收益率

财务内部收益率(Financial Internal Rate of Return,FIRR)是指能使项目寿命期内净现金流量现值累计等于零时的折现率,即FIRR 作为折现率使式(2)成立:

FIRR

≥i

时,表示该项目可行,否则不可行。2 蒙特卡洛模拟法的基本原理

蒙特卡洛模拟法是一种依据统计理论,利用计算机对实际可能发生的情况进行模拟仿真,研究项目风险的一种分析方法,其由美国的数学家斯坦尼斯拉夫·乌拉姆(Stanislaw Ulam)和约翰·冯·诺依曼(John Von Neumann)首先提出。

该模拟法通过构建数学模型,以随机变量和目标变量的数量逻辑关系为基础,利用相关的工具软件,根据随机变量的概率分布情况模拟得出大量的结果,即通过反复试验,得到目标变量的相关数据及概率分布情况。该模拟法通俗来说是指通过大量随机样本去了解一个系统,寻找逐渐贴近结果的一个过程,随着样本量不断增加,其越来越稳定在接近结果的位置,进而得到所要计算的值。蒙特卡洛模拟法在很多领域都有广泛的应用,如随机服务系统、系统模拟、经济计量模型求解、决策模型评价和误差分析等。

3 风险分析工具Oracle Crystal Ball

常见的风险评价分析工具较为简单的有Excel,专业的有Matlab。Excel 操作简单,易于上手,但基础数据准备工作繁杂、模拟次数有限,而Matlab 对编程能力有较高的要求。因此,在查阅相关资料和文献之后,文章决定采用Oracle Crystal Ball 软件进行蒙特卡洛模拟试验。

Crystal Ball 是Oracle 公司设计的一款基于Excel电子表格,专为建模、预测、模拟的应用软件。其主要作用是帮助决策者洞悉影响风险的关键因素,做出正确的方案决策,进而实现战略目标。相比原始的Excel软件,Crystal Ball 插件增加了概率分布和随机模拟两种特殊功能,即Crystal Ball 可以生成一个基于概率、量化的Excel 模型。

4 案例模拟分析

4.1 案例概况

某企业拟投资一个建设项目,初始投资800 万元,生命周期10 年,正常年份的销售收入为700 万元,经营成本300 万元,产品销售税金及附加为销售收入的6%,不考虑所得税影响,行业基准收益率10%,该项目的最低投资回报率为12%。项目第1 年的生产能力为70%,从第2 年开始,销售收入和经营成本均按每年3%的速度逐年递增。经过计算,该项目的投资现金流量如表1 所示。

4.2 确定主要变量及其概率分布

对该建设投资项目进行经济评价时,将影响现金流入和现金流出的主要风险作为蒙特卡洛模拟法的风险变量,分别为初始投资额、销售收入、经营成本。

该案例中,初始投资服从最悲观值为880 万元、最可能值为800 万元、最乐观值为720 万元的三角形概率分布函数;销售收入和经营成本服从正态分布密度函数,期望值(μ

)和均方差(σ

)分别为500 万元和30万元,350 万元和20 万元。4.3 在Oracle Crystal Ball 中进行模拟运算

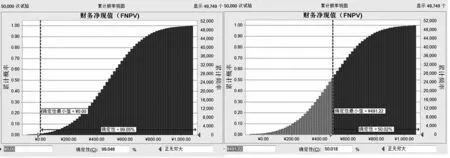

根据上述3 个风险变量的变化对财务净现值(FNPV)、财务内部收益率(FIRR)的影响,在Oracle Crystal Ball 中进行模拟运算。输出变量经过50 000 次模拟运算后的财务净现值(FNPV)模拟概率分布图和财务内部收益率(FIRR)模拟概率分布情况分别见图1、图2。

图2 财务内部收益率(FIRR)累计概率分布图

4.4 模拟结果分析

4.4.1 从财务净现值具体数值角度分析

财务净现值的均值为491.22 万元,大于0,即该项方案的财务净现值最常发生的结果是491.22 万元,满足经济评价指标财务净现值FNPV ≥0 的要求,表明该方案可行。

4.4.2 从财务净现值概率分布角度分析

由图1 可知,FNPV >0 的累积概率为99.05%,即该项方案财务净现值FNPV >0 的可能性为99.05%;同时,FNPV >491.22 万元的累积概率为50.02%,说明该项投资方案的风险较小。

图1 财务净现值(FNPV)累计概率分布图

4.4.3 从财务内部收益率具体数值角度分析

财务内部收益率的均值为24%,大于最低投资回报率12%,满足经济评价指标财务内部收益率FIRR ≥i

的要求,表明该方案可行。4.4.4 从财务内部收益率概率分布角度分析

由图2 可知,FIRR >12%的累积概率为99.05%,说明该项投资方案满足基准收益率的可能性为99.05%;同时,FIRR >24%的累积概率为52.26%,说明该项投资方案的风险较小。

综上,当影响上述2 个财务经济评价指标(FNPV、FIRR)中的3 个变量(初始投资、销售收入、经营成本)变动时,财务经济评价指标均符合方案可行的标准。这说明该项投资风险较小,符合投资人预期,具有较强的抗风险能力。

5 结语

文章着眼于当下我国经济发展的背景,阐述了建设项目面临着较大的外部机遇,并进一步阐述了建设投资项目风险管理的内容,以风险评价环节为切入点,利用前期决策阶段项目财务评价的指标,结合案例并运用以蒙特卡洛模拟法为核心的软件Oracle Crystal Ball,构建了相关风险因素对经济评价指标影响的模型。结果表明:蒙特卡洛模拟法的应用能够清晰直观地阐述风险发生的概率,操作简单实用,能够为投资者进行有效的决策提供合理的依据,但在实际应用过程中,其可能还存在一些其他问题。比如,风险因素变量需要专业人员判定;针对更加复杂的投资项目,需借助专业的风险分析工具。总之,文章研究的目的是介绍蒙特卡洛模拟法在建设项目投资经济评价中的应用情况。