职工养老保险、隐含税收与提前退休激励

汪润泉 王永念

摘 要:本文借鉴隐含税收理论构建职工养老保险退休激励精算模型,同时利用CFPS(中国家庭追踪调查数据)建立退休决策计量模型,考察我国职工养老保险制度对劳动者提前退休的激励效应。结果表明:养老保险存在显著的提前退休激励,代表性“中人”的最优退休年龄早于53岁;“视同缴费”是促发提前退休激励的重要制度原因;“缴费挤出效应”和“待遇拉动效应”是养老保险诱导劳动者提前退休的两个核心机制;男性、低收入、低教育水平、非党员劳动者面临更强的提前退休激励;降低缴费率、规范养老金增长机制、提高个人账户投资收益率是缓解养老保险制度提前退休激励的有效举措。

关键词:城镇职工养老保险;提前退休;隐含税收;边际隐含税率

中图分类号:F840.61 文献标识码:A 文章编号:1674-2265(2022)01-0003-10

DOI:10.19647/j.cnki.37-1462/f.2022.01.001

一、引言

老龄化与少子化已成为我国人口发展的基本趋势。第七次全国人口普查数据显示,我国60岁及以上人口比重上升至18.7%,而2017年至今新生人口已连续四年下跌,2020年新生人口数量下降到1003.5万人①。在此趋势下劳动力规模的缩减将不可避免,2019年我国16—59岁劳动年龄人口为89640万人,自2012年以来已连续多年下降。在经济高质量发展目标诉求下,劳动力总量下降提高了对劳动力资源利用效率的要求,然而,自20世纪80年代以来,我国劳动参与率却下降了。研究表明,1990—2010年,我国城市人口预期寿命延长了约5.5岁,但55~65岁处于就业状态的人口比重却下降了(张川川和赵耀辉,2014)[1]。更有调查指出,45.7%的劳动者选择了提前退休(阳义南和肖建华,2018)[2]。

在我国人口老龄化以及受教育水平延长的现实背景下,提前退休意味着劳动者工作年限的缩短和退休年限的延长。根据邵国栋等(2007)[3]的测算,我国劳动者的工作年限已从1982年的42.7年下降到2008年的38.8年,退休年限则从14.1年增加至22.5年。这一变化给经济建设以及养老保障事业带来了严峻挑战。一方面,劳动者提前退休会导致养老保险制度赡养率急剧上升,进而造成养老保险基金面临沉重的支付与平衡压力;另一方面,这也意味着劳动力资源的浪费,同时加大了政府推行延迟退休改革的难度。因此,厘清提前退休现象的发生机制,探讨如何降低乃至消除其负面影响,具有重要的现实意义。

由于劳动者提前退休现象与发达国家养老保险制度发展、改革相伴发生,二者间的关系問题引起了学术界的关注与探究,学者试图从理论和实证角度检验养老保险制度的退休激励效应。这类研究为探讨我国养老保险制度与员工退休决策的关系提供了理论与方法上的借鉴。但鉴于制度环境的差异,其研究结论并不完全适用于解释我国的社会现象。目前,针对我国养老保险制度退休激励的研究成果逐渐增多,但研究的关注点分散于职工养老保险、新农保等不同制度,且由于在方法和经验数据选择上存在差异,难以形成一致的观点与认识。

本文立足于我国劳动者存在普遍的提前退休行为这一基本事实,结合精算和计量两种分析方法,以城镇职工养老保险制度为分析对象,借鉴国际惯用的隐含税收理论,建立退休激励精算模型,考察理想状态下养老保险制度的退休激励效应,在此基础上基于微观调查数据,建立退休决策的计量模型,分析在外界干扰状态下劳动者的提前退休决策。相比于已有研究,本文的主要创新与贡献在于:(1)制度层面,通过精算模拟,指出我国职工养老保险制度中针对“中人”的“视同缴费年限”规定是引发提前退休的制度原因;(2)微观机制方面,通过计量检验,验证了“缴费挤出效应”和“待遇拉动效应”是我国职工养老保险制度诱使劳动者选择提前退休的两个作用路径;(3)政策层面,为治理提前退休现象提供了可行思路,即可采取降低缴费率、规范养老金增长机制、提高个人账户投资收益率等方式缓解职工养老保险制度的提前退休激励。

二、文献综述

退休是劳动者一生中的重要决策之一。20世纪70年代以来,在国际范围内出现了普遍的提前退休现象,从而引发了学界的关注与探究。根据张熠(2015)[4]的梳理,经济学家主要从不完善年金市场、收入效应、家庭生产、社会保障制度等角度尝试解释提前退休现象。其中,不完善年金市场理论认为,如果缺乏年金市场,高死亡率会导致个体降低储蓄而选择一直工作至死亡;而当死亡率下降时,个体储蓄动机恢复,并在生命后期留出退休时间,也即提前退休(Kalemli-Ozcan,2010)[5]。收入效应理论认为,预期寿命的延长增加了个体的时间禀赋和终生收入,从而提高了对“退休(闲暇)”的消费(Chang,1991)[6]。家庭生产理论认为,随着年龄的增长,个体从事家庭生产的价值要大于从事社会生产的价值,因此,个体提前退休实际上是从社会生产转向家庭生产(Rogerson和Wallenius,2009)[7]。

从历史脉络来看,提前退休现象与世界各国社会保障制度尤其是养老保险制度的蓬勃发展相伴而生,因此,从社会保障制度角度解释提前退休现象成了这一领域文献的重要一支。围绕“养老保险是否激励了员工提前退休”这一核心问题,学术界形成了三种不同的分析范式。以Feldstein(1974)[8]为代表的“引致退休”观点认为,“退休(闲暇)”是一种正常商品,养老保险制度承诺在职工退休后给付养老金,这相当于提高了劳动者的终生收入水平,导致劳动者增加对“退休(闲暇)”的消费,从而诱使职工提前退休。但在随后的实证研究中,“引致退休”效应并未完全得到经验数据的证实。Stock和Wise(1990)[9]则提出了期权价值模型,构建了包含工资、养老金和闲暇等要素的养老金财富函数,以此检验养老保险对退休行为的激励作用。第三种分析思路则强调“隐含税收”的作用,通过比较劳动者在不同年龄退休的边际隐含税率来判断其退休激励效应。当劳动者继续工作产生的负效用大于正效用时即会作出退休决策,若对应的决策年龄早于法定退休年龄则为提前退休,反之则为延迟退休(Gruber和Wise,1998)[10]。

根据以上三种分析思路,学者基于各国的制度实践和经验数据从实证角度检验了养老保险与员工劳动决策的关系。其中,部分研究表明,养老金收入会降低老年人的劳动参与率(Kaushal,2014)[11],而降低养老金水平有助于增加劳动时间、延迟退休年龄(Vere,2011)[12]。更进一步的研究则指出,养老保险制度的退休激励效应与具体的制度设计有关,其中,待遇确定模式(DB)存在提前退休激励,而繳费确定模式(DC)则存在延迟退休激励。如一项基于美国养老保险制度改革的研究表明,在现收现付模式中引入财务激励机制后,养老保险制度由鼓励劳动者提前退休转变为激励劳动者延迟退休(Coile,2018)[13]。与上述研究不同,宋帅和秦子洋(2020)[14]利用OECD跨国数据,从缴费维度检验了社会保障制度供款对劳动者退休年龄的影响,指出社保缴费负担是导致劳动者提前退休的重要原因。

随着我国劳动者提前退休现象的出现,针对我国养老保险制度与劳动者退休决策关系问题的研究也在逐步展开。由于我国养老保险制度存在“因人而异”的特点,相关研究也因具体对象的不同而形成了两个研究模块。其一是针对城乡居民养老保险制度的研究,这类研究以新农保试点为政策实验,检验养老保险对中老年人劳动参与的影响(吴海清等,2020;孙泽人等,2020)[15,16]。但由于在居民养老保险制度中,养老金领取年龄具有刚性,因此,这一模块的研究无法反映养老保险制度的退休激励效应。其二是针对城镇职工养老保险制度的研究,这类研究与本文的主题更加贴近,且现有文献主要朝着两个方向推进。一是通过微观调查数据,试图验证养老保险与劳动者提前退休之间的因果关系;二是探讨养老保险制度设计的内在退休激励。

在第一种研究方向上,研究人员主要采取计量模型进行分析,但由于采用的数据、方法存在差异,得出的结论也不一致。有的研究以“是否参加养老保险”为核心解释变量,发现参加养老保险的职工更早退休(李昂和申曙光,2017;林熙和林义,2017)[17,18];有的研究以“养老金水平”为解释变量,发现养老金水平越高,男性职工的退休年龄越早(阳义南,2011)[19]。总之,这类研究认为我国职工养老保险制度存在提前退休激励,且其激励效应存在性别差异(申曙光和孟醒,2014)[20]。但结论相反的研究同样存在。如廖少宏(2012)[21]基于中国综合社会调查数据的研究表明,养老保险会降低男性职工提前退休的概率,并指出随着我国养老保险制度覆盖面的不断扩大,男性提前退休的意愿可能会有所削弱。李琴和彭浩然(2015)[22]的研究则指出,养老保险对劳动者退休意愿无显著影响。李锐和官小容(2020)[23]利用久期模型比较了中美两国养老保险制度的退休激励效应,发现中国养老保险制度具有更强的提前退休激励。

受到诸多现实因素的干扰,第一种研究方向难以得出一致的结论,且论证因果关系难以克服内生性问题。而第二种路径上的研究则侧重从养老保险制度设计本身出发,借助精算等政策模拟分析手段,在屏蔽外部因素的前提下探究其激励效应。然而这一路径的研究成果尚不多见,且由于学者立足的具体制度情境不同,得出的结论也有差异。杨俊和宋媛 (2008)[24]指出养老保险并没有激励提前退休,而是降低了提前退休的概率,平均而言劳动者提前退休的概率降低了7.6%,且男性早退概率下降的幅度大于女性。与此不同的是,彭浩然(2012)[25]认为养老保险制度对低收入者具有普遍的提前退休激励;而陈鹏军(2015)[26]认为提前退休激励主要存在于“中人”,对于“新人”而言,养老保险的退休激励效应并不明确。以上研究侧重从养老保险现行的制度设计出发,杨俊(2021)[27]则从养老保险制度调整的角度着手,其在养老保险模型中引入对退休的奖惩机制,发现奖惩机制延迟了女性劳动者的平均退休年龄,降低了其提前退休的概率。

综上所述,在不同的制度情境和外部环境下,养老保险对劳动者退休决策的影响结果存在差异,且目前针对我国职工养老保险制度退休激励效应的研究难以得出肯定的结论。从研究范式而言,探讨养老保险制度的退休激励效应,先要从具体制度设计的角度明确其对劳动者行为的内在激励,然后才能结合劳动者自身因素分析养老保险制度的具体激励效果。鉴于此,本文从我国养老保险制度改革的现实出发,采取精算和计量相结合的分析方法,立足于当前的具体制度设计构建隐含税收精算模型,模拟分析职工养老保险制度的退休激励效应。在此基础上利用微观调查数据建立计量模型,以各地养老保险政策缴费率、平均养老金水平等外生因素为核心解释变量,在克服内生性干扰的前提下,实证分析劳动者的提前退休决策行为。

三、制度背景与研究思路

(一)制度背景

我国的职工养老保险制度始于计划经济时期的劳动保险,彼时职工个人无须承担缴费责任。随后,为配合国有企业进行合同制改革,我国职工养老保险制度也开启了改革历程。20世纪80年代以来,在地区试点的基础上,我国养老保险制度经历了重大调整。1997年,《国务院关于建立统一的企业职工基本养老保险制度的决定》规定,我国采取统账结合的改革思路,统筹账户坚持现收现付并由企业缴纳保险费用,缴费比例不超过工资总额的20%,个人账户实行积累制并由个人缴费,缴费比例由4%逐步提升至8%,并要求劳动者缴费满15年方可领取养老金。

1997年的制度改革将职工分成了三个群体②:改革之前已经退休的人员被称为“老人”,改革时已参加工作但尚未退休的为“中人”,改革之后才参加工作的被称为“新人”。三类人员的养老金计发办法存在区别,“老人”仍按改革之前的政策领取养老金;“新人”的养老金包括基础养老金和个人账户养老金,其中,基础养老金由统筹账户发放,待遇标准为职工退休前当地平均工资的20%,个人账户养老金按账户总额除以139个月发放;“中人”除了基础养老金和个人账户养老金外,还有过渡性养老金,这是对“中人”的补偿性养老金,因为其在养老保险制度改革之前已参加工作,但由于彼时没有建立个人账户,导致“中人”的个人账户实际缴费年限低于实际工作年限。

随后,为强化养老保险制度的激励作用,2005年的养老保险制度改革调整了养老金领取办法,规定基础养老金以职工个人指数化缴费工资和退休前一年社会平均工资的均值为发放基数,以职工缴费年限为发放比例,个人账户养老金发放年限根据退休年龄进行调整③。

至此,我国职工养老保险制度基本定型,但企业承担的缴费比例历经几次下调,至2019年国务院将企业养老保险缴费比例下调至16%,而职工个人的缴费比例一直维持在8%。

结合我国的养老保险制度改革与劳动者退休年龄可知,“老人”在1997年之前已退休,故不存在退休激励问题;而年龄最大的“新人”在2020年仅为42岁,其已退休的概率很小,从当前实际发生提前退休行为的劳动者年龄来看,其主要为制度改革中的“中人”,故本文对养老保险退休激励效应的精算分析主要针对“中人”。

(二)退休激励效应的精算模型

依据前文的制度背景,本文借鉴养老金隐含税收理论探讨养老保险制度对“中人”的退休激励效应。借鉴Brsch-Supan(2000)[28]的做法,将员工从[r]岁退休延迟到([r+1])岁退休的边际隐含税率Mtax定义为养老金财富变化值的相反数与员工[r]岁当年工资[wr]的比值,如(1)式所示。其中,养老金财富[SSEr]指[r]岁退休的劳动者终生领取的养老金精算现值与终生缴费精算现值之差。养老金财富越大,劳动者在养老保险制度中的获益越大。

事实上,劳动者延迟退休不僅会造成养老金财富的变化,也会带来额外的工资收入,二者的相对大小决定了劳动者是选择延迟还是提前退休。当延迟1年退休带来的养老金财富变化值[SSEr+1-SSEr]为负时,劳动者多工作一年获得的实际收入将低于这一年的工资收入[wr],这相当于对劳动者的工资收入征收了一笔隐含税收。相反,如果延迟1年退休的养老金财富变化值为正,这表明推迟1年退休能够获得更多的养老金财富且还能获得一笔额外的工资收入,此时养老保险制度存在工作激励效应。从上述定义可知,隐含税率越高表明劳动者继续工作的实际收益越小,进而退出劳动力市场的激励越大。根据各国的经验数据,养老保险制度的隐含税率越大,劳动者的实际退休年龄越早,高龄劳动者退出市场的比例越高(Gruber和Wise,1998)[10]。

[Mtax=-SSEr+1-SSErw(r)] (1)

本文假设“中人”劳动者参加工作的平均初始年龄为20岁,1997年制度改革时的年龄为[x]岁,实际退休年龄为[r]岁,则劳动者养老保险缴费年限为([r-x])年,视同缴费年限为([x-20])年④。在岗职工社会平均工资为[W],劳动者个人工资为[w],对应的工资增长率分别为[g1]、[g2],养老保险个人账户的投资收益率为[i],个人账户计发月数为[N],养老金增长率为[g3]。根据我国的制度规定,“中人”的养老金由基础养老金[Pen1]、个人账户养老金[Pen2]和过渡性养老金[Pen3]三部分组成。

劳动者[r]岁退休当年的基础养老金如(2)式所示,其中[Wr-1]为劳动者退休前一年的社会平均工资,[I]为个人平均缴费工资指数。

[Pen1r=Wr-1×(1+I)2×r-x×1%] (2)

[I=x=ur-1w(x)Wx-1/(r-u)=x=ur-1w(u)×1+g1x-uWu-1×1+g2x-u/(r-u)]

(3)

退休当年的个人账户养老金如(4)式所示,其中[c1]为养老保险个人账户缴费率,[N]为[r]岁退休对应的个人账户养老金计发月数。

[Pen2r=c1×w(u)×x=ur-1(1+g1)x-u(1+i)r-xN×12] (4)

“中人”退休当年的过渡性养老金如(5)式所示,其中[f]为过渡性养老金的计发系数,[n=x-20]表示个人账户建立之前劳动者的工作年数,也即视同缴费年数。

[Pen3r=Wr-1×I×f×n%] (5)

为方便表述,用[Penr]表示[r]岁退休职工在退休当年的养老金。则养老金财富[SSWr]可表示为:

[SSEr=x=rm-1Penr(1+g3)x-rδx-u-c×wux=ur-1(1+g1)x-uδx-u]

(6)

其中,[δ]为折现因子,[m]为预期寿命,[c]为养老保险总缴费率,将(6)式代入(1)式即可计算出不同年龄“中人”在各年龄退休的边际隐含税率。

本文以1997年和2005年的养老保险改革为制度基础,构建养老保险的退休激励效应模型。假设劳动者平均预期寿命为75岁,其中,男性预期寿命为72岁,女性为77岁⑤;职工通过比较继续工作和退休的收益来选择退休年龄,除死亡外不存在其他退保因素。为便于分析,本文假设劳动者的工资水平与职工社会平均工资保持同步增长,且劳动者的工资为社会平均工资的[a]倍。根据养老保险缴费基数规定,个人缴费基数为在岗职工平均工资的60%~300%,故[a]的取值为0.6~3。由此可得职工个人平均缴费工资指数[I]的取值为0.6~3。

在工资增长率方面,参考世界银行对我国劳动者实际工资增长率的估计,2016—2020年为7.1%,2021—2025年为6.2%,2026—2031年为5.5%(World Bank和DRC,2013)[29]。参考Feng等(2011)[30]和封进等(2017)[31]的做法,本文将养老保险个人账户缴费的投资收益率定为4%,养老金增长率定为5.5%,并对其进行敏感性分析。

1997年制度改革之后的很长一段时期里,我国养老保险统筹账户的缴费率为20%,个人账户缴费率为8%,直到2015年开始统筹账户缴费率才有所下降。因此,本文在精算分析中将统筹账户缴费率定为20%,个人账户缴费率定为8%,并针对缴费率进行敏感性分析。在发放“中人”的过渡性养老金时,不同省份对计发系数的设定有所不同,其取值在1%~1.4%之间,本文赋值为1.2%。

(三)提前退休的计量模型

利用CFPS(中国家庭追踪调查数据)匹配各省的宏观统计数据,本文针对退休人员是否属于提前退休建立如下计量模型:

[Early_retirementik=β0+β1pensionk+βiXi+βkXk+u]

(7)

上式中,[Early_retirementik]表示[k]省[i]个体是否提前退休;[pensionk]为反映[k]省养老保险制度设计的变量,主要包括养老保险名义缴费率和平均养老金水平;[Xi]为个体层面的控制变量,[Xk]为省层面的控制变量。

本文使用CFPS 2012年度的调查数据,该调查项目由北京大学中国社会科学调查中心实施,2010年正式开展访问,每两年进行一次追踪调查⑥。依据问卷调查中涉及的被访者是否退休、退休年份等关键信息,本文计算出劳动者退休时的年龄,再与法定退休年龄进行比较,将实际退休年龄早于法定退休年龄的视为提前退休。

我国退休政策规定,男性退休年龄为60周岁,女工人50周岁,女干部55周岁。由于调查数据中无法识别个体退休前的身份,本文在实证分析中先将男性实际退休年龄小于60周岁、女性小于50周岁的个体定义为提前退休,然后将男性小于60周岁、女性小于55周岁的定义为提前退休,通过调整变量赋值对模型结论进行稳健性检验。对2012年CFPS调查数据进行处理,共得到1615个有效退休样本。若按第一种方式定义提前退休,则样本提前退休的比例为39.06%;若按第二种方式定义提前退休,则样本提前退休的比例为65.55%。个体层面的控制变量包括性别、教育年限、健康状态、党员身份和被访者退休前的工资水平。

本文还使用了省级层面的宏观统计数据。其中,名义缴费率数据来自各省(自治区、直辖市,以下简称省份)政府门户网站,由作者手工收集得到;其他数据来自历年《中国统计年鉴》。平均养老金反映各省份职工养老保险制度的待遇水平,由各省份城镇职工养老保险基金支出除以退休职工人数得到;在省级控制变量方面,本文重点关注各省份国有经济比重,利用各省份国有及国有控股企业产值除以各地区规模以上工业企业产值得到。

四、退休激励效应的测算结果分析

(一)代表性“中人”的激励效应

假设代表性“中人”20岁参加工作,在1997年养老保险制度改革时的年龄为30岁,则其视同缴费时间为10年,个人工资与职工社会平均工资保持同步增长。在不考虑性别生存概率差异的情况下,测算出代表性个体在不同年龄退休的终生缴费精算现值与终生养老金精算现值,并以60岁作为法定退休年龄,得到其在各年龄退休的边际隐含税率,结果如表2所示。

从表中可以看出,代表性“中人”在45~52岁退休的边际税率为负值,这意味着养老保险对职工存在工作激励,在这一年龄段里劳动者推迟退休能够获得正向收益。而从53岁开始各年龄的边际税率为正值,且随着年龄的增加边际税率越大,这意味着从53岁开始,劳动者每延迟一年退休都将面临实际收益的损失。举例而言,该劳动者从52岁延迟到53岁退休面临的边际隐含税率为37.7%,即劳动者晚退休一年损失的养老金财富占该年工作收入的37.7%。根据上述分析可知,我国的养老保险制度对“中人”确实存在提前退休激励效应,激励“中人”在法定退休年龄之前退出劳动力市场。

为考察养老保险制度对不同收入水平“中人”的退休激励效应,本文以在岗职工社会平均工资的60%作为最低收入“中人”,以在岗职工社会平均工资的300%作为最高收入“中人”,测算二者在不同年龄退休的边际隐含税率,结果如图1所示。

对于1997年参加养老保险制度的30岁“中人”,无论收入高低,在52岁以前均存在继续工作的激励,而在53岁以后均存在退休激励,二者的最优退休年龄均早于法定退休年龄。具体而言,在52岁以前,低收入者每推迟一年退休获得的经济补偿高于高收入者;而在53岁以后,低收入者每推迟一年退休的边际隐含税率均高于高收入者,也即在各年龄上,低收入受到的退休激励效应强于高收入者。

(二)激励效应的分群体检验

1. 激励效应随性别的变化。我国劳动者的法定退休年龄存在性别差异,对不同性别的职工而言,其提前退休的具体年龄是不同的,且女性预期寿命以及在各年龄上的生存概率均高于男性,这可能会导致养老保险制度的退休激励效应存在性别差异。对此,本文测算了社会平均工资水平职工男性(50~60岁)和女性(45~55岁)在各年龄退休的边际隐含税率,结果如表3所示。

根据测算结果可知,养老保险制度对男性职工存在明显的提前退休激励,男性从52岁推迟到53岁退休的边际隐含税率为32.4%,且退休年龄越晚边际税率越高。对女性职工而言,养老保险制度并不存在提前退休激励,在法定退休年龄(50岁)之前,女性在各年龄退休的边际隐含税率为负值,这意味着养老保险激励女职工继续工作而非提前退休;但当年龄达到53岁之后,养老保险的退休激励效应逐渐显现出来。由此可见,在相同工资水平下,养老保险制度对男性职工的退休激励要大于女性职工。

2. 激励效应随“视同缴费”时长的变化。“中人”在1997年之前的工作年限被认为“视同缴费”时间,并以此获得过渡性养老金。理论上年龄越大的“中人”在1997年之前的工作时间越长,其“视同缴费”年限越长,对应的过渡性养老金规模越大。但是,其在1997年之后的个人账户积累较少、统筹账户养老金计发比例也相对较低,这对其总养老金规模的影响具有不确定性。此外,不同年龄“中人”的终生缴费规模也有差异,其缴费与养老金的相对大小会影响退休激励效应的测算结果。

前文的分析假设职工在1997年的年龄为30岁,从而“视同缴费”时间为10年。为考察退休激励效应随“视同缴费”年限的變化关系,本文以1997年时25~35岁的代表性“中人”为对象,其“视同缴费”年限为5~15年,进一步测算该群体在60岁退休的边际隐含税率。所得结果如图2所示,各年龄“中人”在60岁退休的边际隐含税率均为正值,且随“视同缴费”年限的增加,其边际税率呈一定的上升趋势。这进一步证实了养老保险制度对“中人”的提前退休激励效应,且在养老保险制度改革时年龄越大的“中人”受到的提前退休激励越大。举例而言,1997年养老保险制度改革时,25岁的职工(视同缴费期为5年)若从59岁推迟至60岁退休,则其损失的养老金财富占59岁工资收入的11.4%,而改革时35岁的职工(视同缴费期为15年)若从59岁推迟至60岁退休,则其损失的养老金财富占59岁工资收入的14.7%。

(三)参数敏感性分析

前文的测算对模型中主要参数的取值做了严格地假定。为考察参数变动对测算结果的影响,本文从缴费率、养老金增长率、个人账户收益率三个方面进行参数敏感性分析,检验在参数不同取值情况下养老保险制度的退休激励效应。在测算时以代表性“中人”为例,即职工20岁参加工作,30岁参与养老保险制度,预期寿命为75岁。

1. 缴费率。我国职工养老保险制度的缴费包括企业缴费和个人缴费。其中,个人缴费率长期维持在8%;企业缴费率自2015年以来逐步降低至16%,而在此前一直保持在20%。结合我国当下的养老保险费率调整思路,本文假设个人缴费率保持8%不变,而企业缴费率在8%~22%,故总缴费率为16%~30%。测算在此费率区间内,代表性“中人”在60岁退休的边际隐含税率,所得结果如表4所示。

随着养老保险缴费率的上升,代表性“中人”在60岁退休的边际隐含税率表现出上升趋势。当缴费率为16%时,边际税率为9.9%,意味着该“中人”由59岁推迟至60岁退休损失的养老金财富占59岁工资收入的9.9%;而当缴费率上升至30%时,代表性“中人”损失的养老金财富占59岁工资收入的比重达到14.4%。由此可知,过高的缴费率会加剧养老保险制度的退休激励效应,而我国的职工养老保险长期处于高费率状态,这是导致劳动者提前退休的一个重要原因。

2. 养老金增长率。养老金增长率是养老保险制度的一个重要参数。在其他条件不变时,提高养老金增长率能够增加劳动者任一退休年龄对应的终生养老金财富值,但相邻两岁间养老金财富的变化情况具有不确定性。早在2005年,为提高退休职工养老金水平,国务院公布《关于完善企业职工基本养老保险制度的决定》,要求建立养老金正常调整机制,但这一调整机制至今仍为建立。此后的多年里,养老金增长率达到10%,而近年来养老金增长率逐步下调,至2019年为5%。故本文在测算不同养老金增长率对应的边际隐含税率时,对养老金增长率的取值范围为5%~10%。

根据测算结果可知,养老金增长率越高对应的边际隐含税率越大,这意味养老金增长率的提高会加大制度的提前退休激励效应,劳动者提前退休显得更加“划算”。具体而言,当养老金增长率为5%时,代表性“中人”由59岁推迟至60岁退休损失的养老金财富占59岁当年工资收入的12.9%;而当养老金增长率上升至10%时,同样的退休决策将面临26.7%的隐含税率。从2005年至今,我国退休职工养老金已实现15连调,尤其是在2015年之前养老金增长率达到10%,这也是加剧劳动者提前退休的一个制度性原因。

3. 个人账户收益率。个人账户投资收益率是影响个人账户养老金水平的重要参数。相同条件下,收益率越高,对应的个人账户养老金越高,进而终生养老金现值越高,养老金财富上升,但相邻两岁间养老金财富的变化情况是未知的。本文将个人账户投资收益率的取值定为5%~10%,测算不同取值下代表性“中人”在60岁退休的边际隐含税率。

测算结果如图4所示,个人账户投资收益率与边际税率具有明显的负相关性,提高个人账户投资收益率有助于降低养老保险制度退休激励效应。具体而言,当个人账户收益率为5%时,代表性“中人”由59岁推迟至60岁退休损失的养老金财富占退休前一年工资收入的13.2%;而当个人账户投资收益率提高至10%时,对应的养老金财富损失下降至7.8%。这表明强化养老保险制度的缴费激励效应、提高待遇与缴费的关联度能够降低制度的提前退休激励效应。

五、劳动者提前退休的计量检验

前文立足于个人养老保险的终身缴费与终身收益,通过精算模型构建了边际隐含税率指标,揭示了我国职工养老保险制度内在的提前退休激励效应。本部分从缴费和待遇两个维度,将养老保险制度的退休激励效应拆解为“缴费挤出效应”和“待遇拉动效应”,并通过计量模型进行实证检验。

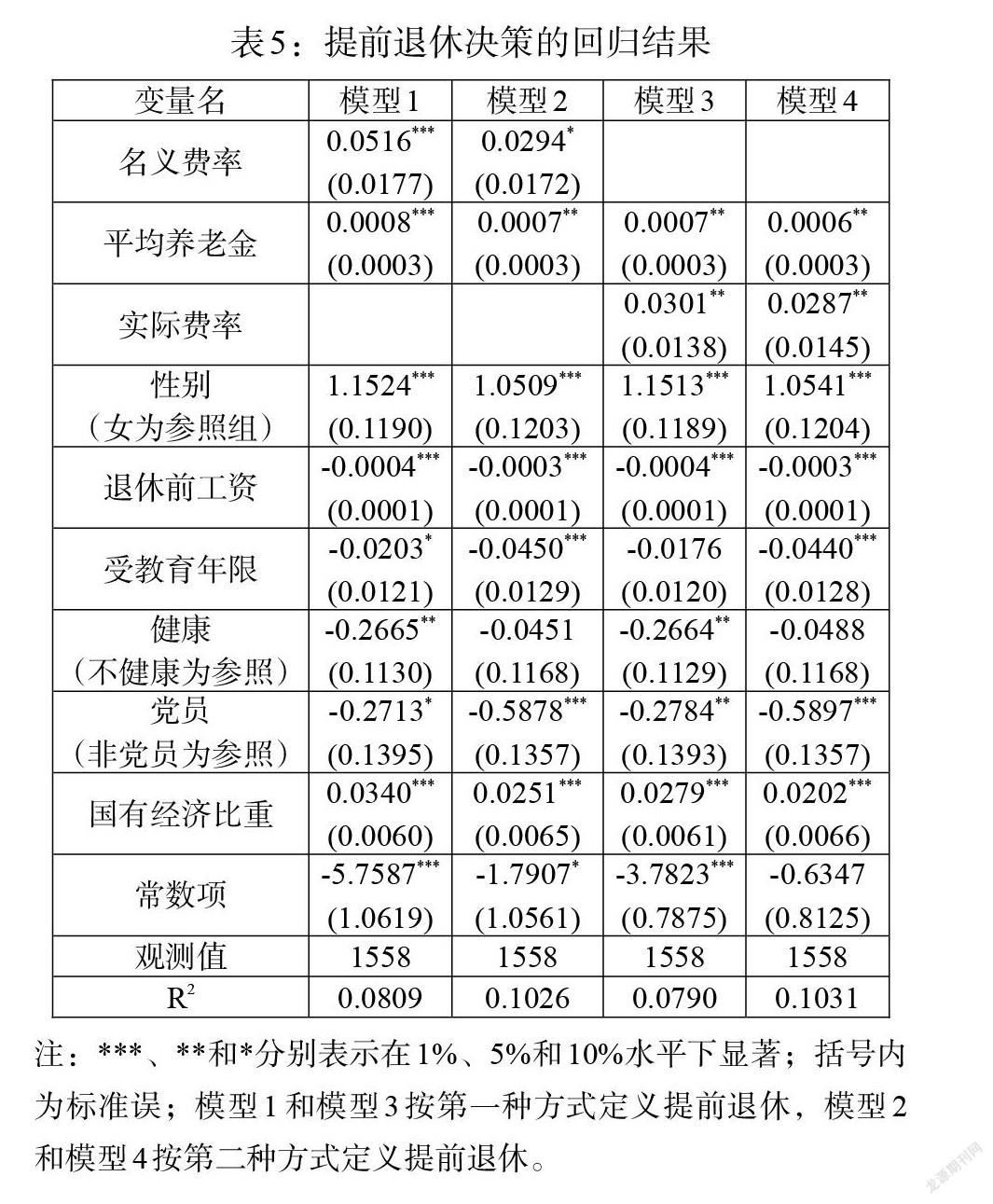

(一)缴费挤出效应

本文搜集了我国各省份社会保险名义费率,将其与CFPS数据匹配后,分析缴费对劳动者提前退休决策的影响。该费率由地方政府部门制定,具有足够的外生性,能够避免以往研究使用“个人是否参保”等变量而产生的内生性问题。根据表5展示的回归结果可知,在控制其他因素后,名义缴费率越高,劳动者提前退休的概率越大。模型1的结果表明,名义缴费率每提高1个百分点,劳动者提前退休的概率比提升约5.3%(1-e^0.0516);若以男性60周岁、女性55周岁重新定义提前退休变量,则根据模型2的结果,名义缴费率每提高1个百分点,劳动者提前退休的概率比提升约3.0%(1-e^0.0294)。

考虑到我国职工社会保险制度在征收保费的过程中存在逃费、漏缴等问题,名义缴费率无法体现企业与职工的实际缴费负担,故本文使用各省社会保险实际征缴收入除以缴费基数,得到各地区实际缴费率。以实际缴费率替代模型中的名义缴费率,得到回归结果如模型3和模型4所示,实际缴费率对劳动者提前退休具有显著的正向作用。以上回归结果验证了社会保险缴费对个体退休决策的影响,缴费负担越高的地区劳动者提前退休的概率越大。以往的研究已证实,社会保险缴费对就业具有挤出效应(吕学静和何子冕,2019)[32],而本文的研究进一步表明,在退休决策方面,社會保险缴费同样存在挤出效应。事实上,在社会保险缴费率较高的制度环境下,企业为降低劳动力成本,也更容易解雇生产率偏低的高龄劳动者,在就业无望的情况下,提前退休成了这部分劳动者的自然选择。

(二)待遇拉动效应

在养老保险的制度设计中,除了缴费会迫使劳动者提前退休外,养老金待遇也会诱导劳动者做出提前退休决策。根据表5展示的回归结果,在模型1中,控制其他因素后,劳动者所在省份的月平均养老金每增加1元,提前退休的概率比上升约0.08%(1-e^0.0008),这意味养老金水平越高的地区劳动者更容易出现提前退休行为,表现为养老金待遇对劳动者提前退休的拉动效应。

同样,在模型2中调整对提前退休的定义,得到新的回归结果可知,养老金水平对劳动者提前退休依然存在显著的正向作用。在模型3和模型4中控制社会保险实际缴费率后,养老金待遇对劳动者提前退休的拉动效应依然成立。以上结果表明,对劳动力市场而言,養老金水平的提高会诱导劳动者提前退休,因此,在建立养老金增长机制时,要综合考虑老年人的生活水平以及劳动就业。

六、结论与讨论

提前退休现象具有普遍性,我国众多劳动者在达到法定退休年龄之前就已办理了退休手续,这与我国职工养老保险制度内在的退休激励有关。本文综合使用精算和计量两种分析方法,检验了养老保险制度对劳动者提前退休的激励效应,并将其分解为“缴费挤出效应”和“待遇拉动效应”。

主要研究结论如下:(1)我国职工养老保险制度在很大程度上激励了“中人”提前退休,代表性“中人”的最优退休年龄在52~53岁,在52岁之前养老保险制度的边际隐含税率为负,即激励就业;而在53岁之后,养老保险制度的边际隐含税率为正,即激励退休。(2)“视同缴费”安排是养老保险产生退休激励的重要原因,“中人”的“视同缴费”期限越长,相应的过渡性养老金规模越大,对劳动者的提前退休激励越明显。(3)养老保险制度的参数设计对其退休激励效应存在影响,养老保险的缴费率和养老金增长率的上升都会加强养老保险制度对代表性“中人”的提前退休激励效应,而提高个人账户投资收益率有助于减轻制度对“中人”的提前退休激励效应。(4)养老保险制度的提前退休激励效应包括“缴费挤出效应”和“待遇拉动效应”。一方面,制度的缴费率越高,劳动者提前退休的概率越大;另一方面,制度的待遇水平越高,劳动者提前退休的概率越大。

本文的研究结论对我国养老保险制度改革具有良好的启示价值。在老龄化与少子化的人口背景下,开发现有劳动力资源是促进经济高质量发展的必然要求,这就需要积极治理当下严峻的提前退休问题。根据本文的研究,治理提前退休可以遵循以下思路:(1)优化养老保险制度设计,降低养老保险缴费率、合理调整养老金增长率、提高个人账户收益率都是避免养老保险制度产生提前退休激励的有效举措,且这也正是我国养老保险制度改革的主要方向。(2)加强人力资本投资,提高劳动者就业竞争力。当前,我国代际间的教育水平差距逐渐拉大,高龄劳动者市场竞争力相对较弱,提前退休既可能是其在养老金财富诱导下的主动选择,也可能是迫使市场竞争而做出的被动选择。因此,通过人力资本投资、提高就业竞争力有助于劳动者延长职业生命。

注:

①根据国家统计局数据,2016年我国出生人口数为1786万人,2017年为1723万人,2018年为1523万人,2019年则为1465万人。

②假设劳动者20岁参加工作,则1997年“老人”的年龄在60岁以上(男)或50岁以上(女),“中人”的年龄区间为20~59岁(男)或20~49岁(女),“新人”的年龄在20岁以下。

③参见《国务院关于完善企业职工基本养老保险制度的决定》,此次改革加强了基础养老金与职工个人缴费的关联性,40~69岁退休对应的个人账户养老金计发月数为65~233个月不等。

④对男性劳动者有20 ⑤根据第六次人口普查,我国人口平均预期寿命为74.83岁,男性为72.38岁,女性为77.34岁。 ⑥CFPS自2010年以来已开展了5次追踪调查,每次追踪调查既会丢失一部分原样本,也会补充一些新样本。本文使用2012年度数据的原因在于该年度调查中关于劳动者退休情况的信息最为完整,有效样本量最大。 参考文献: [1]张川川,赵耀辉.老年人就业和年轻人就业的关系:来自中国的经验证据 [J].世界经济,2014,37(5). [2]阳义南,肖建华.参保职工真的都反对延迟退休吗?——来自潜分类模型的经验证据 [J].保险研究,2018(11). [3]邵国栋,朱小玉,刘伟.基于生命周期理论的延迟退休年龄合理性研究 [J].云南社会科学,2007,(5). [4]张熠. 内生退休年龄研究前沿 [J]. 经济学动态, 2015 ,(3). [5]Kalemli-Ozcan S. 2002. Does the Mortality Decline Promote Economic Growth? [J].Journal of Economic Growth,7(4). [6]Chang F. 1991. UncertainLifetimes,Retirement and Economic Welfare,Economica,58(230). [7]Rogerson R,Wallenius J. 2009. Retirement in a Life Cycle Model of Labor Supply with Home Production[J].Social Science Electronic Publishing,78. [8]Feldstein M. 1974. Social Security,Induced Retirement,and Aggregate Capital Accumulation [J].Journal of Political Economy,82(5). [9]Stock J,Wise D. 1990. Pensions,The Option Value of Work,and Retirement [J].Econometrica,58(5). [10]Gruber J,Wise D. 1998. Social Security and Retirement:An International Comparison [J].American Economic Review,88(2). [11]Kaushal N. 2014. How Public Pension affects Elderly Labor Supply and Well-being: Evidence from India[J]. World Development, 56(C). [12]Vere J P. 2011. Social Security and Elderly Labor Supply:Evidence from the Health and Retirement Study [J]. Labour Economics,18(5). [13]Coile C. 2018. The Evolution of Retirement Incentives in the U.S.NBER Working Paper,No.25281. [14]宋帥,秦子洋.社保缴款对退休行为的影响研究——基于OECD数据的实证分析 [J].劳动经济评论,2020,13(2). [15]吴海青,锁凌燕,孙祁祥. 新农保对农村中老年人劳动供给时间的影响——基于年龄与家庭收入的异质性分析 [J]. 财经理论与实践,2020 ,(3). [16]孙泽人,赵秋成,肇颖.“新农保”是否真的减少了农村老年人的劳动参与?——基于CHARLS两期截面数据的研究 [J].商业研究,2020,(10). [17]李昂,申曙光.社会养老保险与退休年龄选择——基于CFPS2010的微观经验证据 [J].经济理论与经济管理,2017,(9). [18]林熙,林义.我国城镇中老年劳动者退休决策行为分析——基于Cox比例风险模型 [J].天府新论,2017,(3). [19]阳义南. 我国职工退休年龄影响因素的实证研究[J].保险研究,2011,(11). [20]申曙光,孟醒.财富激励与延迟退休行为——基于A市微观实际数据的研究 [J].中山大学学报(社会科学版),2014,(2). [21]廖少宏.提前退休模式与行为及其影响因素 [J].中国人口科学,2012,(3). [22]李琴,彭浩然.预期退休年龄的影响因素分析——基于CHARLS数据的实证研究 [J].经济理论与经济管理,2015,(2). [23]李锐,官小容.中美养老保险制度提前退休激励效应比较——基于Harmonized健康与退休追踪数据的分析 [J].中国人口科学,2020,(1). [24]杨俊,宋媛.养老保险制度对提前退休影响的性别差异分析 [J]. 浙江社会科学,2008,(7). [25]彭浩然.基本养老保险制度对个人退休行为的激励程度研究 [J]. 统计研究,2012,(9). [26]陈鹏军.基本养老保险制度与职工退休选择行为研究 [J]. 社会主义研究,2015,(3). [27]杨俊.养老金奖惩机制与延迟退休——基于苏南C市女性劳动者的数据研究 [J]. 社会保障评论,2021,5(3). [28]Brsch-Supan A. 2000. Incentive Effects of Social Security on Labor Force Participation: Evidence in Germany and Across Europe,Journal of Public Economics,78. [29]World Bank & Development Research Center of the State Council,The People's Republic of China(DRC). 2013. China 2030:Building a Modern,Harmonious,and Creative Society. Washington D. C. :World Bank. [30]Feng Jin,Lixin He,Hiroshi Sato. 2011. Public Pension and Household Saving:Evidence from Urban China,Journal of Comparative Economics,39(4). [31]封进,韩旭,何立新.中国城镇劳动者退休行为及延迟退休的福利效果 [J].劳动经济研究,2017,(5). [32]吕学静,何子冕.养老保险费率降低的工资与就业效应——基于上市公司的实证分析 [J].社会保障评论,2019,(4). Employee Pension Insurance,Implicit Tax and Early Retirement Incentives Wang Runquan1/Wang Yongnian2 (1.Institute of Social Security Research,Nanjing University of Finance and Economics,Nanjing 210046,Jiangsu,China; 2.School of Public Management,Nanjing University of Finance and Economics,Nanjing 210046,Jiangsu,China) Abstract:This paper draws on the implied tax theory to construct an actuarial model of employee pension insurance retirement incentives,and also uses CFPS(China Household Tracking Studies data)to develop an econometric model of retirement decisions to examine the incentive effects of China's employee pension insurance system on workers' early retirement. The results show that pension insurance has played a significant early retirement incentive effect,there is a significant incentive to retire early,with the optimal retirement age for the representative "middle class" being earlier than 53;the "deemed contribution" is an important institutional incentive to retire early;the "contribution crowding-out effect" and the "treatment pulling-in effect" are the two core mechanisms by which pension insurance induces workers to retire early;male,low-income,low-education,and non-party workers face stronger incentives to retire early;lowering contribution rates,standardizing pension growth mechanisms,and increasing investment returns on individual accounts are effective measures to mitigate early retirement incentives in the pension system. Key Words:endowment insurance for urban workers,early retirement; marginal implicit tax,marginal implicit tax rate