中国石化化工行业二氧化碳排放达峰路径研究

庞凌云,翁 慧,常 靖,李永亮*,蔡博峰,雷 宇*,严 刚,吕 晨,张 立,戚志强,孙伟善,曹丽斌,张 哲,李 淼,韦志浩

1.生态环境部环境规划院碳达峰碳中和研究中心,北京 100012

2.中国石油和化学工业联合会,北京 100723

应对全球气候变化是人类社会21 世纪的巨大挑战之一,面对日益严峻的气候变化形势,《巴黎协定》提出将全球平均气温升高(较工业化前水平)控制在2 ℃范围内,并尽最大努力限制在1.5 ℃左右.但是在全球能源碳排放不断增加的态势下,达到这一目标的剩余碳排放空间和时间都非常有限,亟待采取积极的政策和措施推动温室气体减排.截止到2021 年6 月,全球已有120 多个国家相继提出碳中和目标,占全球经济体量的70%以上.习近平总书记在2020年9 月向全世界宣布,中国二氧化碳(CO2)排放力争于2030 年前达到峰值、努力争取2060 年前实现碳中和.这一承诺将推动全球气候治理形成新格局,同时也拉开了我国经济社会各领域向低碳绿色高质量发展转型的大幕.

围绕碳达峰碳中和目标出台的一系列国家层面的政策规划主要内容包括:坚决遏制高耗能、高排放项目盲目发展;出台石化、煤化工等产能控制政策以实现深度产业结构调整;同时对分区域分行业逐步推动达峰行动、推进重点行业和重要领域绿色化改造提出明确要求[1-3].

目前国内外碳达峰问题的研究多集中在国家和地区层面,宏观政策研究[4]认为,积极推进能源生产和消费革命、能源技术、政策和价格机制创新,尤其是碳排放交易体系和国家碳排放峰值的设定是实现中国2030 年前碳达峰和绿色低碳发展转型的关键;通过建立综合考虑经济、能源和气候安全以及碳税等因素的综合模型,分情景预测中国碳排放达峰,提出2025−2030 年是一个关键窗口期[5],通过与经济增长的合理权衡,考虑碳税对能源技术的影响等,中国能源相关碳排放有望在2025 年达峰[6],碳排放量在2030 年左右达到峰值[5-9].在区域层面研究方面,通过中国不同区域碳排放关联分析,认为发达的沿海区域和发展中区域减排责任分摊比重较高[10].从研究方法看,多采用因素分解法(structural decomposition analysis,SDA)研究不同部门或某一部门的某些因素对碳排放的影响,如碳排放强度[11-14]、能源强度[15]、技术[16]、结构需求[17-18]、消费模式[19]等对碳排放的影响.而对碳排放量或峰值的预测多采用情景分析方法实现[11,13-14,20-22].虽然影响因素分析方法和碳排放预测方法的科学性不断提高,但已有研究仍主要集中在部门或者产业层面的减排路径,针对分行业的研究尤其是排放达峰研究较少.针对工业部门具体行业减排的相关研究多集中在工艺过程相对单一的钢铁、水泥等行业[23-25],通过分析减排影响因素探究行业的减排潜力和路径.针对石化行业的减碳路径研究相对较少,针对某一行业的达峰研究仍非常有限.

石化行业为经济发展建设提供必要的能源与材料,是国民经济发展的基础产业,同时能源集中度较高,一直处在工业部门中高耗能、高碳排放行业之列[26],是我国CO2排放主要来源行业之一.“十三五”期间,中国石化行业以企业规模大型化和炼化一体化为主方向,开启产业升级,但由于过去10 年间炼油规模和乙烯产能呈规模化增长,碳排放一直呈增长态势[27-28].石化化工行业在2030 年前能否达峰对工业部门能否按时达峰以及峰值的影响巨大.因此预测石化化工行业未来CO2排放量的变化趋势和达峰情况,探明达峰路径,能够为行业低碳发展提供针对性建议,为工业部门尽早实现碳达峰和绿色低碳转型提供借鉴和参考.

1 方法与数据

1.1 行业范围

根据GB/T 4754−2017《国民经济行业分类》石化和化工行业分为五大类子行业,分别是石油和天然气开采业、石油煤炭及其他燃料加工业、化学原料及化学制品制造业、化学纤维制造业、橡胶和塑料制品制造业.其中,前3 个子行业的能源消费量之和占全行业能源消费总量的95.3%,后2 个子行业占比为4.7%.前3 个子行业是石化化工行业能源消费的主体,也是碳排放的主体,其未来的发展趋势决定了石化化工行业碳排放趋势.根据“抓大放小、突出重点”的原则,该研究的行业边界选取石油和天然气开采业、石油煤炭及其他燃料加工业、化学原料及化学制品制造业这3 个子类行业.根据行业统计习惯,石化和化工行业可划分为三大行业板块,分别为油气开采行业、石油化工行业和化工行业,上述三大行业与GB/T 4754−2017 中石油和天然气开采业、石油煤炭及其他燃料加工业、化学原料及化学制品制造业的关系如表1 所示.该研究采用上述行业划分类别分别研究油气开采行业、石化行业、化工行业的碳排放情况.

表1 石化化工行业涉及范围与国民经济行业分类对应Table 1 Corresponding of petrochemical and chemical industry scope and national economic industry classification

1.2 技术路线

通过历史分析,找出重点产品碳排放量与全行业碳排放量之间的关系,根据石化化工行业分小类子行业的能源消费量情况,测算2010−2020 年的全行业历史碳排放量,同时考虑若干重点产品的工业过程排放量,测算产业链上重点产品历史碳排放量,找出重点产品历史碳排放量和全行业历史碳排放总量之间的关系.

根据三大子行业的特点分别从国家能源规划、国民经济研究等角度,预测重点产品2021−2035 年的发展趋势,对于乙烯等重点产品采用了弹性系数法、类比法、项目法等多种方法进行相互印证,力求预测结果的合理性.根据产品产量测算未来15 年中重点产品的碳排放总量,进而预测未来15 年全行业碳排放总量.采用情景分析法预测行业达峰时间和峰值,分析最近达峰路径,提出相应减排政策措施(见图1).

1.3 情景设置

情景分析是假定某种现象或趋势持续到未来的前提下,对可能出现的情况或引起的后果做出评估的方法.对未来2021−2035 年的碳排放量预测采用情景分析法,设置基准情景和控排情景两种.对未来CO2放量预测从产品产量和单位产品碳排放强度两个决定因素进行预测.

基准情景下,产品产量预测分别从消费侧、供给侧预测,消费侧预测分别用历史增长趋势法、国内外人均消费量法互相印证并加权平均得出消费侧的产品量;供给侧预测分别用重大项目建设法、对外依存度自然增长法互相印证并加权平均得出供给侧的产品量;对比消费侧和供给侧两个方面的预测情况,得出基准情景的重点产品量.在此基础上,计算重点产品碳排放量,进而外推得出全行业碳排放量.

控排情景下,预测方法与基准情景相同;通过提高控排条件,包括根据能效领跑者企业能耗水平确定产品碳排放强度(参考中国石油和化学工业联合会发布的2018 年石化、化工行业能效领跑者企业的先进能耗水平),对产品增长率进行严格控制,提高产品对外依存度,加强资源回收和分类梯级利用力度等,得到全行业碳排放量.

1.4 碳排放分析方法

1.4.1 核算范围

碳排放核算范围包括直接化石燃烧CO2排放、直接工业过程CO2排放、企业净购入电力和热力对应的CO2排放3 个部分.研究使用的历史排放年份为2010−2020 年,其中以2020 年为基准年,研究预测的年份为2021−2035 年.

1.4.2 碳排放强度法

石化和化工行业产业链交织,产品众多,子行业关联性强.石化和化工行业的上述特点决定了无法使用列举产品的方式对碳排放进行逐一测算和预测,这样将导致各种产品反复混杂、梳理不清,无法形成准确模型.考虑到石化和化工行业中有若干产业链上的重点产品,可以决定全行业的总体走势,因此对于2010−2020 年的全行业历史碳排放量,使用分小类子行业的能源消费量进行测算,再加上若干产品的工业过程排放量而得出;同时,测算产业链上的重点产品的历史碳排放量;找出重点产品的历史碳排放量和全行业历史碳排放总量之间的关系(见图1).

图1 石化化工行业达峰预测技术路线Fig.1 Technical roadmap of peak emission forecasting in petrochemical and chemical industry

1.5 数据来源

在现状分析部分,研究了2010−2020 年10 年间的能源消费情况和CO2排放情况,数据来自国家统计局规上工业分类中,石化化工行业涵盖的三大类、56 个行业小类综合能源消费量,结合对环境统计数据中石化化工行业消耗煤炭石油和天然气燃料的比例,分别计算出石化化工行业煤炭、石油和天然气等化石燃料燃烧产生的直接二氧化碳排放量,根据行业生产消费电力计算间接CO2排放量.

2 结果与讨论

2.1 行业排放现状和特征

2.1.1 能源消费特征

2020 年,石化和化工行业能源消费总量为6.85×108t标准煤,较2010 年增长59.7%.年均能源消费增长率由“十二五”期间的6.73%左右降至“十三五”期间的4.22%,但2019−2020 年的能源消费增速突出,反弹明显.

行业能源消费量集中度高,“十三五”期间石油和天然气开采业、石油煤炭及其他燃料加工业、化学原料及化学制品制造业的能源消费量占全行业能源消费总量比例基本稳定在95%左右(见图2).其中,化学原料及化学制品制造业能源消费量约占全行业能源消费的55.2%,2010−2020 年约增长53.9%;石油、煤炭及其他燃料加工业的能源消费量占比约为34.7%,2010−2020 年约增长98.9%;石油和天然气开采业能源消费量占比约为5.3%,其能源消费量先增后减,2020 年能源消费量仍比峰值年(2014 年)低1.7%.

图2 2010−2020 年石化和化工行业五大子行业能源消费情况Fig.2 Energy consumption of five major sub industries of petrochemical and chemical industry in 2010-2020

2.1.2 二氧化碳排放特征

2.1.2.1 油气开采行业碳排放分析

环境统计数据显示,2020 年石油开采行业能源消费中,电力能耗占原油开采能耗总量的40.61%,除电力外的能源消费结构中,煤炭、原油、天然气的占比分别为5.95%、2.76%、91.29%;天然气开采能源消费中,电力能耗占天然气开采能耗总量的26.02%,除电力外能源消费全部为天然气.根据该能源消费结构测算2010−2020 年油气开采行业碳排放量,“十二五”期间,原油开采和天然气开采碳排放量分别约占油气开采行业碳排放总量的95%和5%.“十三五”期间,我国非常规天然气产量大幅增长[29],天然气开采业碳排放量随之增长,原油开采和天然气开采碳排放量占比分别调整为86%和14%左右.

2.1.2.2 石油化工行业碳排放分析

a) 行业发展现状.石油化工行业产品众多,但最重要的产品为炼油、乙烯、丙烯和对二甲苯,这些产品的发展趋势即为石化行业的总体趋势.从炼油产品看,“十三五”以来随着炼化企业规模化和炼化一体化水平不断提升,全国炼厂平均规模提高至497×104t/a,但与世界炼厂平均规模(759×104t/a)相比仍存在一定差距,200×104~500×104t/a 的小型炼厂占比仍高达26%;大型炼厂也有一批落后的小型装置.2020 年成品油出口量约4 500×104t/a,供应过剩,压力进一步增大.我国是全球第二大乙烯生产国和最大乙烯消费国,“十三五”期间,乙烯当量消费量年均增速约为6.7%,乙烯当量消费弹性系数为1.17[30].随着炼化一体化发展,尤其是浙江石油化工有限公司、新浦化学(泰兴)有限公司等新建大型乙烯装置的投产,2020年乙烯产能增至3 458×104t/a,当量消费量约为5 900×104t,当量自给率为53.5%.我国是全球最大的丙烯生产国和消费国,2010 年以来国内丙烯当量消费弹性系数为1.08,与GDP 增速相当.2020 年国内丙烯产能为4 600×104t,当量消费量为4 400×104t,当量自给率达到83.64%.“十二五”和“十三五”初期,我国对二甲苯(PX)严重短缺,50%以上需要进口;随着恒力石化股份有限公司、浙江石油化工有限公司等的大型装置进入集中投放期,2020年PX 产能达到2 600×104t/a,产量为2020×104t,自给率达到65.16%.

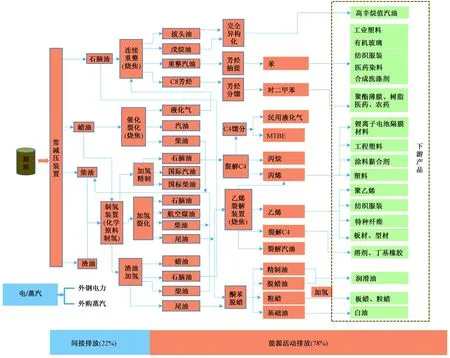

b) 碳排放现状.石化行业能源消费仍以煤炭为主,碳排放年均增速较高.2020 年石化行业电力消耗占能源消耗总量的22.3%,碳排放仍以能源活动碳排放为主,占比达78%.除电力外石化行业的能源消费结构分别为煤炭(73.61%)、原油(1.99%)、焦炭(1.61%)、天然气(22.78%),在连续重整装置的烧焦、催化裂化、化学原料制氢和乙烯裂解等过程是主要的煤炭消耗环节(见图3).2010−2020 年,石化行业碳排放量随着石化行业的快速发展而保持上升趋势,“十二五”和“十三五”期间石化行业碳排放量年均增速均达到10%.重点产品排放量不断攀高,排放量占比较大.2010−2020 年,随着石化行业转型升级步伐逐渐加快,4 个重点子行业/产品−炼油、乙烯、丙烯和PX 的碳排放量均呈持续增长趋势,碳排放量合计约占石化行业碳排放总量的55.06%.

图3 石化行业主要生产过程的碳排放示意Fig.3 Carbon emission diagram of main production processes in petrochemical and chemical industry

2.1.2.3 化工行业二氧化碳排放特征

2020 年化工行业能源消费中,电力能耗占化工能耗总量的50.99%,除电力外化工行业的能源消费结构为煤炭(78.37%)、原油(0.31%)、焦炭(5.0%)和天然气(16.32%).2020 年化工行业碳排放总量为4.94×108t,其中电力排放2.09×108t,占化工行业碳排放总量的42.31%.“十三五”期间以上产品产能已经过剩,化工行业碳排放已于2015 年出现局部峰值,之后行业进入平台期,整体趋于平缓.

从重点产品碳排放情况来看,合成氨、电石、烧碱、磷酸一铵和磷酸二铵等重点产品产能扩张期出现在2015 年以前,之后随着供给侧结构性改革、落实产能的加速淘汰,以及供大于求的不平衡情况,在2015 年之后产能下降或者增速放缓,CO2排放趋势与产能发展趋势大体一致.

2.2 行业发展预测结果

2.2.1 油气开采业行业

基准情景下,石化化工行业重点产品产量预测依据参考历史增长趋势,单位产品的CO2排放即产品排放强度依据现有政策下能效提高水平进行设定.同样根据三大行业分别分析.基准年为2020 年,预测2021−2035 年共15 年的产量.

从供给侧看,油气行业的发展受我国能源政策和行业影响,未来15 年我国仍将保持稳油、增气、控煤和力推非化石能源的能源供给格局.根据中国石油和化学工业联合会预测,2025 年我国石油消费量将增至7.12×108t,天然气消费量将增至4 500×108m3[31],国内油气供应保障任务十分艰巨,“十四五”期间石油和天然气开采业仍以“稳油增气”为主要发展目标,“十四五”期间石油需求年均增速显著放缓[32-33],约为1.5%,而在能源结构优化、环保政策、降低用户用气成本、重点工业领域“煤改气”等多项政策的推进下,天然气需求将会持续增长,年均增速约为7.1%.

未来油气开采行业能源消费增长主要来自天然气开采.基准情景下,假设未来油气开采业能源消费结构不变;控排情景,由于电气化水平的提升,2025年、2030 和2035 年石油开采和天然气开采的电力消耗占比较2020 年分别提高5%、10%和15%,除电力外其他能源消费结构保持不变,据此测算出基准情景和控排情景下2021−2035 年油气开采行业的能源消费量及碳排放量.

2.2.2 石油化工行业

2.2.2.1 基准情景

a) 炼油.从生产端和消费端两个方面综合考虑.生产端综合考虑“十四五”期间在建炼化项目新增产量、新型一体化炼厂造成的成品油收率下降以及成品油进出口现状等因素,预计2025 年原油加工量为7.62×108t,成品油产量约4.19×108t,到2030 年原油加工量和炼油能力将分别达到8.55×108和10.06×108t/a,从消费端,根据交通领域二氧化碳达峰研究预测,2025 年交通领域成品油消费量约3.79×108t,到2028 年达到峰值(约3.87×108t),“十五五”期间成品油收率降至50%左右,开工率提升至85%左右,成品油出口量和进口量仍然分别维持在4 500×104和480×104t/a 水平.综合考虑碳减排目标、成品油消费需求、结构调整压减成品油收率等因素,原油加工量和炼油能力在2028 年水平上不再增长(见表2).

表2 基准情景下炼油行业碳排放量预测Table 2 Carbon emissions prediction of oil refining industry in benchmark scenario

b) 乙烯.生产端根据国内已规划在建的项目情况,2025 年乙烯产能达到6 300×104t/a,乙烯开工率保持与“十三五”期间一致的水平(90%),2025 年乙烯产量约为5 670×104t,当量自给率达到76%;为满足国内消费需求,乙烯产能仍将继续增长,预测2030 年和2035 年乙烯当量自给率.根据消费系数法,“十四五”期间,下游聚乙烯需求增长仍是拉动乙烯消费增长的主要驱动力,其余消费领域增速较为平稳.受新冠肺炎疫情及需求结构高端化发展趋势影响,塑料快速消耗品行业增长空间有限,聚乙烯需求增速较“十三五”放缓,与国民经济增速相匹配,带动乙烯当量消费增速整体回落.“十五五”“十六五”期间,基建和消费内需增长是驱动乙烯当量消费的主要因素,乙烯消费增速较“十四五”显著放缓.“十四五”“十五五”和“十六五”期间GDP 年均增速分别约为5.5%、5.0%和4.2%[34],结合单位GDP 乙烯当量消费弹性系数,以此预计2025 年、2030 年和2035 年我国乙烯当量消费量(见表3).

表3 基准情景乙烯预测参数设置Table 3 Setting of ethylene prediction parameters in benchmark scenario

类比法通过与美国人均乙烯当量消费量进行对比确定未来我国人均消费水平,2020 年我国人均乙烯当量消费为42 kg,仅为美国人均乙烯当量消费水平的50%,相当于美国七八十年代水平.考虑我国未来十年人口数量微增态势,走资源节约型发展路线,确定2025 年、2030 年和2035 年我国人均乙烯当量消费量,以此预测2025 年、2030 年和2035 年乙烯当量消费量(见表3).以上两种方法预测的乙烯当量消费量数值差别较小,对两种方法预测结果各取50%权重,测算得出乙烯当量消费量.结合乙烯单位产品综合能耗历史下降趋势和未来能效提升空间,确定“十四五”“十五五”和“十六五”期间,乙烯单位产品碳排放累计下降率.据此计算基准情景下乙烯2025年、2030 年和2035 年的碳排放量分别为20 393×104、25 720×104和28 911×104t.

c) 丙烯.根据国内已规划在建的项目情况,疫情原因导致部分项目延期至“十五五”期间投产,2025年丙烯产能将达到6 000×104t/a,开工率与“十三五”期间保持一致(85%),则2025 年丙烯产量约为5 100×104t,届时丙烯当量自给率达到95%,“十五五”和“十六五”期间,为满足国内消费需求,丙烯产量仍将继续增长,2030 年和2035 年丙烯当量自给率分别达到99%和100%,对应的丙烯产量将分别达到6 327×104和7 244×104t,丙烯产能分别达到7 444×104和8 522×104t/a.未来基建和消费内需增长将是拉动国内丙烯需求增长的主要动力,“十四五”和“十五五”期间,丙烯当量消费量增速分别约为43.5%、2.5%.2025 年、2030 年和2035 年丙烯当量消费量分别为5 386×104、6 396×104和7 244×104t.结合未来丙烯生产的能效提升空间,“十四五”“十五五”和“十六五”期间,丙烯单位产品碳排放分别累计下降4%、3%、2.5%.根据以上情景计算2025 年、2030 年和2035 年碳排放量(见表4).

表4 基准情景下乙烯、丙烯碳排放量预测Table 4 Carbon emission prediction of ethylene and propylene under benchmark scenario

d) 对二甲苯(PX).从生产端看,随着前期规划建设的PX 产能陆续投放,预计2025 年PX 产能将达到4 700×104t/a,PX 自给率达到96%.基准情景下,“十五五”和“十六五”期间,为满足国内消费需求,PX 产量仍将继续增长,2030 年后PX 自给率达到100%,2030 年、2035 年PX 产量将分别达到4 750×104和5 435×104t,按照85%开工率计,PX 产能分别达到5 938×104和6 793×104t/a.从需求端看,“十四五”时期,受新冠肺炎疫情影响全球经济复苏放缓,同时贸易摩擦导致出口贸易明显受阻,但新冠肺炎疫情后国内需求快速反弹,整体来看,“十四五”时期PX 需求增速在4%~5%范围内,基本与GDP 增速保持同步,预计2025 年PX 需求量约为3 900×104t.“十五五”和“十六五”期间,PX 需求增长驱动力主要为人口数量和经济增长,但受人工成本提高、环境资源要素日益紧张等因素影响,国内纺织服装行业逐步向“一带一路”沿线国家转移,因此未来人口增长和经济发展对纺织品需求的拉动将逐渐减弱,“十五五”和“十六五”期间,PX 需求增速分别约为4%和3%,预计2030 年和2035 年PX 需求量分别为4 750×104、5 435×104t.结合未来丙烯生产的能效提升空间,“十四五”“十五五”和“十六五”期间,PX 单位产品碳排放分别累计下降4%、3%、2.5%.根据以上分析,计算基准情景下2025 年、2030 年和2035 年PX 碳排放量.

2.2.2.2 控排情景

a) 炼油.控排情景下,交通领域成品油消费量、成品油进口量及开工率与基准情景下保持一致,考虑国家对碳达峰要求,成品油产量在2027 年之后开始下降.综合考虑碳减排约束目标、结构调整等因素,炼油产能维持在该水平不再增长,测算得出控排情景下炼油行业碳排放量.

b) 乙烯.生产端综合考虑油价下跌、投资规模大、碳减排及环保约束加强等因素影响,控排情景下煤基乙烯产量达到1 000×104t/a 后不再增长.与基准情景相比,降低乙烯当量自给率预期值,2030 年乙烯当量自给率预计为80%.在消费端,通过减少低质包装塑料产能,限制包装塑料出口,提高包装用废塑料回收比例,预计到2030 年和2035 年废弃塑料回收利用体系分别增加1 000×104、1 500×104t/a,达到高水平(能够返回掺入新合成树脂生产的程度)回收和处理能力.据此计算乙烯2025 年、2030 年和2035 年碳排放量.

c) 丙烯.根据前期已规划的丙烯项目,预计丙烯新增产能在2028 年前后全部建成投产,届时丙烯产量将达到6 100×104t/a,丙烯当量自给率为98%左右.控排情境下,丙烯产量达到6 100×104t/a 的水平后不再增长,其中,煤基丙烯产量与控排情景下煤基乙烯产量增长情况保持一致,即达到1 000×104t/a 后不再增长,对应2025 年、2030 年和2035 年煤基丙烯产量分别占丙烯总产量的17%、16%和16%.

d) 对二甲苯(PX).根据前期已规划的PX 项目,预计PX 新增产能在“十五五”期间全部建成投产,届时PX 产量将到4 550×104t/a,PX 自给率达到100%.控排情境下,PX 产量保持在4 550×104t/a 水平不再增长,对应2025 年、2030 年和2035 年PX 碳排放量分别为8 096×104、9 536×104和9 313×104t.

原油加工、乙烯、丙烯和PX 的碳排放量约合计占石化行业碳排放总量的55.5%左右,以此推算石化行业碳排放量.根据测算,基准情景下,石化行业碳排放将保持增长,2035 年达到14.02×108t,控排情景下石化行业碳排放在2029 年左右达峰,峰值约为11.93×108t.根据测算,基准情景下,石化行业碳排放将保持增长,控排情景下石化行业碳排放在2028−2031 年达到峰值.

2.2.3 化工行业

根据化工行业重点产品历史发展现状,合成氨、电石、烧碱、磷酸一铵和磷酸二铵等在“十三五”期间均已进入产能过剩阶段,2015 年之后行业进入平台期,整体趋于平缓.因此对化工行业未来碳排放预测仅设置一种情景.

合成氨未来受下游氮肥行业产能过剩、优惠政策取消、环保治理升级和落后产能加速退出等多重压力的影响,预测未来需求量平稳且出现小幅下降.电石受未来安全环保监管趋严等常态化管理的影响,绿色发展水平持续提升,未来需求增长放缓,综合考虑“十四五”期间下游产品聚氯乙烯新增产能计划等因素影响,预测未来产量.氧化铝是烧碱的主力下游,受国产铝土矿产量影响国内企业普遍改用烧碱消耗量更低的进口铝土矿,因此未来新增氧化铝产能并未提高氧化铝对烧碱消耗的占比,其下游其他行业如造纸、印染等面临环保压力增长有限,因此未来烧碱需求不会再出现大幅增长,预计产能在2030 年达到峰值.考虑未来国家环保及供给侧结构性改革政策持续推进,落后产能被迫清退等因素,预计磷酸一铵和磷酸二铵未来产能产量呈逐年下降态势,产量和碳排放峰值年出现在2015 年左右.

考虑上述重点产品单耗下降历史和未来能效提升空间,预测不同重点产品单位产品碳排放下降率和排放因子,据此测算碳排放量.

根据前述历史数据测算,化工行业碳排放已于2015 年左右达到峰值,随后呈现缓慢下降趋势,其中,“十三五”期间重点产品的碳排放量约占化工行业总排放量的90.62%左右,以此推算化工行业碳排放量.

2.3 行业碳排放预测及达峰路径

综上所述,分行业看,基准情景下,油气开采行业、石化行业碳排放将持续增长,到2030 年碳排放量比基准年分别增加0.13×108和4.7×108t;控排情景下,油气开采行业、石化行业在2030 年排放量分别增加0.12×108和3.7×108t.化工行业碳排放在“十三五”期间已经达峰,未来碳排放呈下降趋势.从石化化工全行业碳排放预测看,基准情景下碳排放在未来15 年呈逐年增长态势,到2030 年比基准年增加碳排放量4.8×108t;控排情景下,预计2028−2030 年达到峰值,碳排放量比基准年增加3×108~4×108t(见图4).

图4 石化化工行业不同情景下碳排放的变化趋势Fig.4 Carbon emission trends of petrochemical and chemical industry under different scenarios

2.3.1 减排路径

根据行业特点,石化化工行业减排路径通过能源结构调整、节能和低碳技术改造、低碳循环及高效利用等途径实现(见图5),其中,能源结构调整包括能源清洁化改造和可再生能源替代.在原燃料结构、单位产品能耗、产品结构保持2020 年现状的情况下,仅考虑石化产品产量的变化,石化行业2030 年BAU(仅考虑石化产品产量变化,不考虑产品结构、单位产品能耗变化)排放量为14.6×108t.通过化石能源利用清洁化改造,增加天然气使用量,替代部分煤炭,新增年替代量1 370×104t 标准煤,2030 年相对BAU 减排1.19×108t,贡献率为44%;加大节能和低碳技术改造力度,实现2 500×104t 标准煤年节能能力,折合约5 000×104t/a 的碳减排能力,2030 年相对BAU 减排量(0.8×108t),减排贡献率为29%;资源循环及高效利用,包括重点领域资源回收、产品高效利用建设和提高化肥行业养分利用率,该项措施下2030 年相对BAU 减排量为0.6×108t,减排贡献率约为22%;其他措施减排贡献率约为5%.

图5 石化化工行业碳达峰路径和主要减排措施Fig.5 Carbon emission peak pathway and main emission reduction measures in petrochemical and chemical industry

2.3.2 石化化工行业碳达峰路径及政策建议

综合考虑石化化工行业的发展形势,建议从以下几方面推进石化化工行业碳达峰工作.

a) 推动产品结构调整,严控新增低端产能.推行减油增化优化产品结构,减少成品油产出规模,推进炼化一体化发展,原料化工轻油收率到2025 年达到14%.合理控制产能总量,对化肥、烧碱、纯碱、电石等产能过剩行业,新、改、扩建项目实施产能“减量置换”;对于炼化一体化项目,应对拟建项目进行严格论证,抑制低端产能重复建设,同时实施“减量置换”.通过产业结构调整,提高炼油和石化产业基地化、石化和化工园区一体化、集约化程度.石化化工行业产品产量是决定行业达峰的关键.统筹考虑宏观经济形势、下游需求、国家碳达峰约束目标等因素,应进一步严控新增低端产能,出台产能置换政策,加强产能置换监管,控制行业产能增长速度.开展新增产能碳排放评估,鼓励低单位碳排放量的产品产出量的项目投建,禁止或限制高碳排放、低产出量项目的实施.

b) 提倡节约资源、能源,提高资源回收利用率.提升化肥利用率,延长塑料制品使用寿命,增加化学制品废弃物回收利用次数,提高化学产品质量标准,从全生命周期和全产业链提高总体资源利用率.减少低质包装塑料产能,提高包装用废塑料回收比例,到2025 年、2030 年废弃塑料回收利用率分别提高5%、10%,废弃塑料回收利用体系分别增加700×104和1 000×104t/a 的回收和处理能力.

c) 提高行业整体技术水平,推动节能和低碳项目,实施提高能效和碳排放标准.推广节能低碳技术,降低单位产品能耗,到2025 年重点行业单位产品平均能耗比2020 年下降8%,到2030 年达到国际先进水平.加快炼化系统能量优化技术、高效精馏技术装备、低品位余热资源回收和高效利用技术、低能耗碳捕集技术、二氧化碳合成化学品技术等低碳技术的研发和推广,提高石化和化工行业整体节能和低碳技术水平.修订炼油、乙烯等重点产品能耗限额强制性国家标准,增强石化和化工生产企业节能和低碳技术改造项目动力;完善石化和化工企业能源管理、低碳产品认证等标准,推动企业碳排放管理水平提升.

d) 全面加强石化化工行业自备电厂管控.新建炼化厂不再配备自备电厂,推动已有自备电厂逐步通过网电和周边电厂供电、供热替代,已有燃煤锅炉逐步通过可再生能源、天然气等替代.推动大型央企在自备电厂管控方面发挥表率作用.

e) 石化化工行业实行总量控制制度,纳入全国碳市场.建立完善以严控新增碳排放为导向的石化化工行业总量控制制度,基于石化化工行业达峰年和峰值,明确“十四五”“十五五”期间二氧化碳排放总量目标,分解落实到企业,指导企业实施总量减排规划,制定合理减排路径、将石化化工行业纳入全国碳市场进行管理.

2.4 不确定性讨论

该研究的不确定性主要有以下2 个方面:①石化化工重点产品碳排放因子选取产生的误差.目前石化化工行业产品碳排放系数尚未有国家层面的标准可参考,采用中国石油和化学工业联合会《石油和化学工业重点产品温室气体排放限额(报批稿)》标准,根据重点产品核查基准期至2020 年的技术装备与节能减排进步情况,选取合理值,与IPCC(联合国政府间气候变化专门委员会)推荐值[35]比较,不确定度在±5%以内.② 行业整体需求预测存在不确定性.2020 年基准年重点产品产量、成品油回收率、对外依存度等数据,均来自行业协会实际数据和中华人民共和国海关总署统计的进出口数据.未来数据预测主要考虑供给侧因素,如淘汰落后产能的影响,同时“十四五”期间行业内原油、主要化学品需求量仍处于3%以上增长态势[36],因此供给侧和需求侧之间互相影响,叠加国内外市场变化、相关行业政策影响等,造成未来产量预测存在一定不确定性.此外,关于电气化水平进步、能源结构调整等技术因素,碳市场、碳关税等管理因素,以及能源总量和能耗强度双控、气候脱钩等政策因素对行业碳达峰贡献的研究,还有待于在后续工作中深入探讨.

3 结论

a) 2010−2020 年石化化工行业能源消费显示,行业能源消费集中度高,石油和天然气开采业、石油煤炭及其他燃料加工业、化学原料及化学制品制造业三大行业能源消费量占全行业能源消费总量比例基本稳定在95%左右,其中化学原料及化学制品制造业能源消费量约占全行业的55.2%.

b) 基准情景下,石化化工行业碳排放量将持续增长,到2030 年排放量比基准年增加4.8×108t;在控排情景下,石化化工行业碳排放预计在2028−2030年达峰,排放量比基准年增加3×108~4×108t.石化化工行业减排主要通过能源结构调整、节能和低碳技术改造、资源循环及高效利用等途径实现,2030 年3 种减排途径相对BAU 减排量分别为1.19×108、0.8×108和0.6×108t,减排贡献率分别为44%、29%和22%.

c) 提出石化化工行业达峰关键举措:调整产品结构和控制低端产能,通过减少成品油产出规模、推进炼化一体化发展实现减油增化,控制化肥、烧碱、电石等产品过剩产能、低端产能;提倡节约资源、提高资源回收利用,通过提高化肥利用率、延长塑料制品使用寿命减少资源浪费,提高包装用废塑料回收利用体系等;加强自备电厂管控,现有燃煤锅炉以可再生能源进行替代;在标准制度方面,通过提高能效碳排放标准推动节能项目实施,实行总量控制,推动纳入碳市场进行管控.