风险投资与企业技术并购*

钟君煜,罗党论

一、引 言

加快构建以国内大循环为主体,国内国际双循环相互促进的新发展格局是我国推动高质量发展的必由之路,而科技创新是破解要素流动障碍,催生新发展的关键动能。风险投资作为我国资本市场的重要力量,在激发企业创新能力,提高创新质量,促进科技成果转化等方面起着不可或缺的作用。据私募通数据显示,2020年我国创业投资与私募股权投资①在我国创业投资与私募股权投资业务往往存在交叉,并无明确界限(陈思等,2017),本文将其统称为风险投资。新募资总额近1.2万亿元,投资案例7559起,投资总金额达8871亿元人民币。其中,信息技术、生物医药、集成电路以及高端制造等高新技术产业是风险投资布局重点,风险投资在上述领域投资案例超过5千起,投资金额达6145亿元,在落实国家创新发展战略、支持中小企业发展中发挥着强力有效的作用。

风险投资能否促进企业创新是学界关注热点。在行业层面,风险投资能为行业创新注入新活力,对行业创新促进作用甚至比研发投资更为明显(Kortum&Lerner,2000)。在企业层面,风险投资能通过协助投资企业引入研发人才,扩大研发团队,提升投资企业创新能力(陈思等,2017)。并且,风险投资在投资企业IPO后未必会马上出售其持有的股份,风险投资通过在上市公司董事会任职,有助于提高企业研发强度,提升企业创新产出,促进上市公司与其他风险投资支持公司协同合作(Celikyurt et al.,2014)。

然而,已有文献研究风险投资与企业创新的关系主要聚焦于风险投资对企业创新产出和研发投入的影响,较少从技术并购角度进行探讨。技术并购是指主并购企业以吸收被并购企业技术资源为目的的并购活动(Ahuja&Katila,2001)。有别于非技术并购,技术并购活动有助于促进企业创新能力的提升,是企业实现开放式创新的主要形式(Chesbrough,2003)。受企业内部资源和能力约束,企业技术研发容易形成路径依赖,难以在日益复杂的技术结构中实现突破式创新。技术并购能为企业带来互补性创新资源,减少组织惰性,提升企业创新产出及研发效率(Rhodes-Kropf&Robinson,2008)。更重要的是,技术并购可以缩短中国企业赶超世界同行的时间,如大家熟悉的吉利汽车就是通过近年来不断地海外技术并购,为公司的发展奠定了坚实基础①吉利通过并购沃尔沃实现技术体系协同创新,详见:“模块化架构的前世今生:吉利收购沃尔沃十年最重要的技术资产”,2020年4月10日,http://www.myzaker.com/article/5e8ff3378e9f097d75722684/。。

但与此同时,由于技术并购带有更多的不确定性,给企业并购带来了更大的风险。风险投资的介入能否对企业并购产生更积极的影响?其中的内在作用机制又是如何?对这些问题的回答,一方面能深化我们对风险投资的理解,另一方面也能提升我们对企业技术并购的认识。

本文以技术并购为切入口,分析了风险投资与企业技术并购决策的关系,进一步探讨了风险投资对企业技术并购创新绩效影响。研究发现,首先,风险投资支持的企业更有可能进行技术并购。其中,高持股比例、私有性质和联合风险投资对企业技术并购的促进作用更为明显。其次,风险投资对企业技术并购创新绩效存在积极影响。风险投资的参与能显著提升企业技术并购后专利获得数和专利申请数。最后,考察风险投资影响企业技术并购决策与创新绩效的内在机制发现,一方面,风险投资通过提升企业风险承担水平促进企业技术并购决策;另一方面,风险投资通过提高企业技术并购后的研发投入,扩大企业研发团队,提升企业技术并购的创新绩效。

本文对现有文献的增量贡献主要体现为:第一,现有文献主要从专利产出和企业内部研发投入两个维度,考察风险投资对企业创新的影响(Chemmanur et al.,2014;陈思等,2017)。本文研究从技术并购这一开放式创新视角,为风险投资影响企业创新提供了新证据。第二,现有文献主要从企业创新绩效、创新效率等角度分析引起企业技术并购决策的动机,然而创新绩效、创新效率差异是否会影响企业进行技术并购决策并没有形成一致的结论(Higgins&Rodriguez,2006;Zhao,2009)。本文将风险投资引入到企业技术并购决策动因的研究框架中,扩展了技术并购的研究边界。第三,针对企业并购与企业创新的相关研究,现有文献得出截然相反的结论。一方面,企业并购能为企业获取外部资源,是企业提升创新能力的重要方式。另一方面,企业并购将分散企业资源,降低企业对研发投资的支持,将对企业创新产生负面影响(Hitt et al.,1991)。本文通过区分企业技术并购与非技术并购,为企业并购与企业创新相关研究提供了理论支持。

二、理论分析与研究假设

(一)风险投资与企业技术并购决策

主并购企业创新需求、并购双方资源能否互补等因素左右着企业技术并购决策。我们认为风险投资主要通过以下三种方式对企业技术并购决策产生影响。

风险投资支持的企业在进行并购决策时,更可能采取以获取技术创新为目的的并购战略。并购是企业实现战略目标的重要方式,但并非所有并购都以获取技术创新为核心,企业并购动机还涵盖开拓新市场、获得分销渠道、财务协同效应以及市场份额等方面(Ahuja&Katila,2001)。技术并购能为企业带来研究的规模经济和范围经济,增强企业创新潜力,进而扩展了企业的知识基础和专利产出。而非技术并购给企业知识库的增量较少,不太可能导致企业创新能力的提升(Ahuja&Katila,2001)。风险投资是企业创新的重要推动者,风险投资能增加企业创新的积极性,促使企业能将更多资源分配到企业创新领域(Kortum&Lerner,2000;陈思等,2017),意味着企业更可能采取获取技术创新为目的的并购战略。

风险投资能提升管理者对创新投资的失败容忍度,提高企业风险承担水平。技术创新面临着高度不确定性、高投入的特点,技术并购作为企业外延式创新重要形式,能否成功并购、并购后是否能实现技术协同效应均面临极大的不确定性风险(Hitt et al.,1991)。具有风险规避倾向的管理者往往不愿承担由创新投入导致短期绩效压力给自身职业生涯带来的潜在威胁(温军和冯根福,2012)。风险投资热衷于投资低抵押、高风险、高成长和高盈利项目,风险投资高失败容忍度使企业拥有更强的创新能力(Tian&Wang,2011)。并且,风险投资能促进企业人力资源政策专业化进程,以股权激励等方式缓解管理者与股东间的代理问题(Hellmann&Puri,2002),进而提升企业投资风险偏好水平,增加企业发生技术并购的可能性。

风险投资能通过广阔的投资网络为企业寻求更为合适的并购标的,并为企业技术并购提供更为合理的估值参考。企业已有社会关系的局限性可能使企业并购目标聚焦于自己熟悉的公司,而错失具有更大协同作用但却缺乏直接关系的潜在并购标的(Rogan&Sorenson,2014)。风险投资拥有更宽拓的信息渠道,可以通过联合风险投资、与其投资的其他企业形成战略联盟等形式,为企业并购决策提供有益支持(Brander et al.,2002)。此外,由于标的公司的相关技术能力可能存在默会性、复杂性和社会嵌入性,极大的增大对标的公司价值评估的难度。风险投资通过丰富的投资经验,为企业提供更为合理的估值参考,避免主并购企业陷入“赢者诅咒”的困境(Celikyurt et al.,2014)。结合上述分析,本文提出研究假设1:

假设1:有风险投资支持的企业比没有风险投资支持的企业更可能进行技术并购。

(二)风险投资特征与企业技术并购决策

已有文献研究发现风险投资特征在影响企业战略决策方面存在一定差异,其中风险投资的持股比例、国有性质及是否联合投资是学者们关注的重点(吴超鹏等,2012)。为此,本文进一步探讨风险投资不同属性特征对企业技术并购决策的影响。

第一,持股比例。风险投资将根据自身时间和精力来权衡最优化的投资组合方案,将更多资源投入到自身更感兴趣的项目中,而在持股比例较少的项目中承担更多风险(Boniniet al.,2012)。一方面,持股比例的提升意味着风险投资能在董事会占有更多的席位,发挥更强的监督职能,在缓解企业代理成本和提升企业公司治理方面有更好的表现(彭涛等,2018)。另一方面,高持股比例风险投资能显著改善企业外部融资环境,缓解企业因资金短缺引起的投资不足问题(吴超鹏等,2012)。因此,本文提出假设2a:

假设2a:高持股比例风险投资对企业技术并购决策的促进作用较低持股比例风险投资更为明显。

第二,国有性质。国有风险投资虽然存在与国有银行和政府间政治连结,但对企业外部融资环境却未能表现出积极影响(吴超鹏等,2012)。政治关联企业在进行企业并购时往往是以规模扩张为目的,管理者在追求“做大”同时忽略了“做强”的重要性,以至于政治关联企业并购绩效往往不尽人意(张雯等,2013)。此外,国有风险投资面临着更严重的代理问题和道德风险,导致国有风险投资的投资表现不及私有风险投资(余琰等,2014)。因此,本文提出假设2b:

假设2b:私有风险投资对企业技术并购决策的促进作用较国有风险投资更为明显。

第三,联合投资。联合风险投资不仅能为创业企业提供更丰富的意见选择以及再融资支持,还能通过风险投资家技能互补,实现更强的增值职能(Brander et al.,2002)。当风险投资家以联合风险投资形式顺利完成项目投资后,更可能再次组建联合风险投资来投资未来项目(Bayar et al.,2020),以此形成良好的关系网络,为企业并购提供更多高质量标的选择。并且,联合风险投资通过充分分散风险,有着更高的失败容忍度,对企业创新方面也有更为积极的影响(Tian&Wang,2011)。为此,本文提出假设2c:假设2c:联合风险投资对企业技术并购决策的促进作用较独立风险投资更为明显。

(三)风险投资与企业技术并购创新绩效

技术并购能否为企业带来创新能力的提升很大程度受并购双方整合、并购后资源分配等因素影响。我们认为风险投资主要通过以下三种方式提升企业技术并购创新绩效。

风险投资能降低企业技术并购面临的信息不对称性,提升技术并购整合效率。主并购公司和标的公司的知识匹配程度关系到并购双方能否有效整合,进而影响并购后企业创新绩效的提升。当并购双方技术知识在相似性和互补性恰好处于平衡时,有利于最大化并购效益(Graebner et al.,2010)。然而标的公司具有较强动机披露自身有利信息,隐藏相关但于自身不利信息,致使主并购企业与并购标的间面临着信息不对称问题(Zhu&Zhu,2016)。若企业难以对并购标的的技术资源和能力进行准确评估,导致主并购企业可能错误评估技术并购可能带来的协同效应。风险投资能通过更为专业的尽职调研、借助丰富的社会网络关系资源,降低企业在投资过程中的信息不对称性,发挥积极的咨询功能(李善民等,2019)。

风险投资能缓解企业技术并购面临的代理问题,抑制管理者短期的投机行为。管理者为实现创新承诺,可能将并购作为内部创新的替代品,降低内部研发失败带来的冲击,更多的强调短期财务控制,而非长期战略协同(Hitt&Ireland,1990)。并购后业绩压力可能使管理者削减企业的研发投入,削弱公司内部推广新产品和新流程的过程,以至于核心研究团队流失,甚至对企业创新能力带来负面影响(Hitt et al.,1991)。风险投资能通过加强对企业的监督管理,缓解管理者代理问题(Hellmann&Puri,2002),抑制企业技术并购引起的管理者短视问题。

风险投资能拓宽企业融资渠道,为企业技术并购后研发投入带来资金支持。企业不仅需要在技术并购中支付较高对价,并购后持续研发投入同样离不开企业资金支持(Hitt et al.,1990)。相较于股权投资者,债权人拥有更高的风险厌恶水平,随着债务水平提升,债权人拥有更强的话语权,将致使企业更倾向于投资低风险项目。风险投资不仅能为企业带来资金方面的支持,还能通过自身关系网络拓宽企业融资渠道(Hochberg et al.,2007),缓解企业在技术并购中的资金压力。此外,风险投资加入能向市场传递认证信号,减少企业与外部投资者之间的信息不对称程度,降低企业融资成本(吴超鹏等,2012)。因此,本文提出研究假设3:

假设3:风险投资参与能促进企业技术并购创新绩效的提升。

三、研究设计

(一)样本选择

本文采用2007至2018年间所有A股上市公司作为初始样本。针对初始样本,本文进行如下处理:(1)剔除金融类企业样本;(2)由于房地产和零售行业样本中,鲜有技术并购事件,剔除房地产和零售类企业样本;(3)剔除净资产为负,资产负债率大于1以及ST的样本;(4)剔除其他异常值和数据不完整样本。最终包括17706个公司年度样本,本文所需财务数据及市场数据均来自于WIND和CSMAR数据库,专利数据来自于CNRDS数据库。为了降低异常值对检验结果的影响,文章对所有连续的财务特征变量均进行了上下1%的winsorize处理。

针对风险投资的判别,本文借鉴吴超鹏等(2012)与李善民等(2019)的研究方法,按如下步骤初步识别上市公司年报的前十大股东中是否有风险投资机构:(1)股东是否被CV-Source(投中数据库)收集于VC/PE投资机构名单中。(2)Venture Capital的中文翻译为“风险投资”或“创业投资”,股东名称含有“风险投资”或“创业投资”,也将其识别为风险投资机构。在此基础上,我们手工查阅识别出的风险投资机构的主营业务,实际控制人,企业背景等信息,进一步确认其风险投资身份。根据上述标准,在2007至2018年数据样本中,前十大股东有风险投资机构的观测样本为3205个,占总样本的18.1%。

针对并购事件样本,本文采用Wind并购数据库中2007至2018年的并购事件,按如下标准进行初步筛选:(1)主并购公司是上市公司;(2)并购事件交易进度为“完成”、“实施”和“过户”;(3)主并购公司获得标的公司控制权,能控制标的公司经营决策;(4)剔除关联并购样本;(5)剔除ST公司的并购事件。

借鉴Ahuja&Katila(2001)对技术并购的筛选方法,我们按照如下标准筛选出企业技术并购样本:(1)通过手工查阅并购公告,如果并购公告中明确披露以获取技术资源为目的,则将其定义为技术并购;(2)倘若在并购公告中未明确披露并购目的,通过查阅CNRDS数据库中公司专利数据,如果标的企业在并购发生前5年内获得过专利,也将其定义为技术并购。最终样本包括2696起并购事件,其中技术并购样本1614起,非技术并购样本1082起。

(二)模型设定与变量定义

首先,我们考察风险投资对企业技术并购决策的影响,我们模型构建如下:

其中,被解释变量M&A为是否发生技术并购,当企业在该年发生技术并购则为1,否则为0。另外,我们还采用技术并购次数(M&Atimes)和技术并购交易规模(M&Avalue)作为稳健性检验。

柏树湾村拥有特色农业基地8100亩,从创办基地开始,村里就成立了合作社,先后3次发行股份,募集股金588万元,常住村内的148户家家参股。同时,这些基地全部承包给村民,合作社采取“分户管理、集体经营”模式,激发村民劳动积极性。

解释变量VC为是否有风险投资参与,如果企业前十大股东中有风险投资,取值为1,否则为0。我们用风险投资特征变量替代解释变量VC衡量风险投资特征对企业技术并购决策影响。其中,VC_hshare和VC_lshare代表高持股比例和低持股比例风险投资;VC_pri和VC_gov代表私有和国有风险投资;VC_synd和VC_ind代表联合风险投资和独立风险投资。

控制变量方面,Higgins&Rodriguez(2006)认为企业创新能力、市场规模及成长能力是影响企业技术并购决策的关键因素。其中,创新能力强的企业往往有更大的可能性进行以研发式外延并购;市场规模小的研发型企业更可能通过并购来实现经济规模;Tobin’s Q高的企业更可能进行并购投资。借鉴Higgins&Rodriguez(2006)的研究设计,模型对创新能力、市场规模及企业成长性进行了控制,并且模型还控制了资产负债率、现金流量以及企业性质等因素的影响。

为验证风险投资对企业技术并购创新绩效的影响,本文参考Ahuja&Katila(2001)研究设计,构建如下分布滞后模型(Distributed Lags Model):

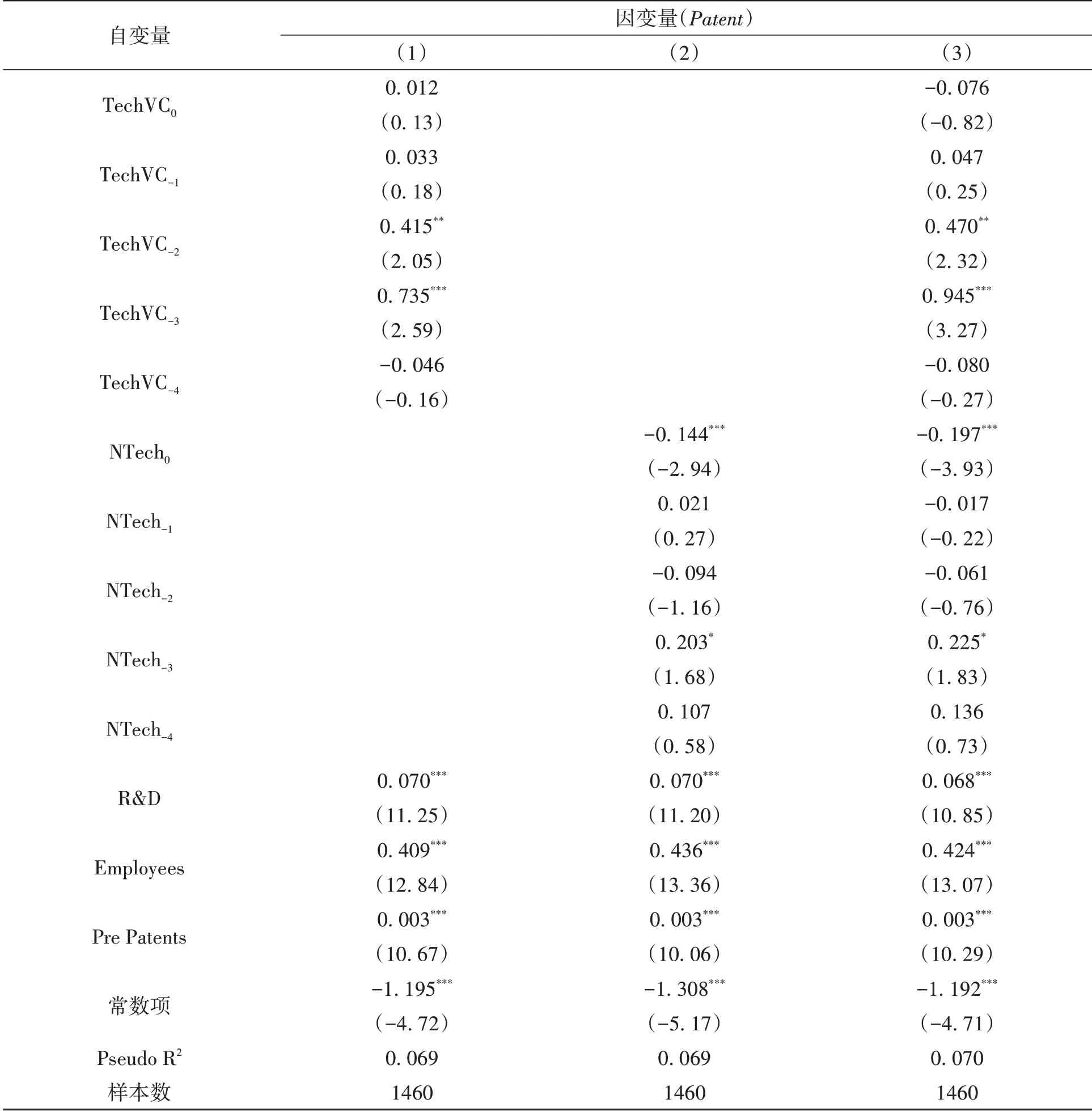

我们采用企业当年获得的专利数(Patent)来衡量企业创新绩效。由于并购影响未必完全局限于某一年,可能会持续数年,所以我们使用分布滞后模型捕捉滞后效应。考虑到知识资本在5年内急剧减值(Ahuja&Katila,2001),为此我们考察发生并购5年内对企业创新绩效影响。其中TechVCi,t表示有风险投资支持企业当年发生技术并购,TechVCi,t-1表示有风险投资支持企业前一年发生技术并购,以此类推。如果β1系数显著为正(负),则说明有风险投资背景企业发生技术并购当年对企业获得专利带来正(负)面影响;如果β2系数显著为正(负),则说明有风险投资背景企业发生技术并购第二年对企业获得专利带来正(负)面影响,以此类推。β1至β5之和可以反映有风险投资背景企业对五年内技术并购行为对企业获得专利带来的累计影响。

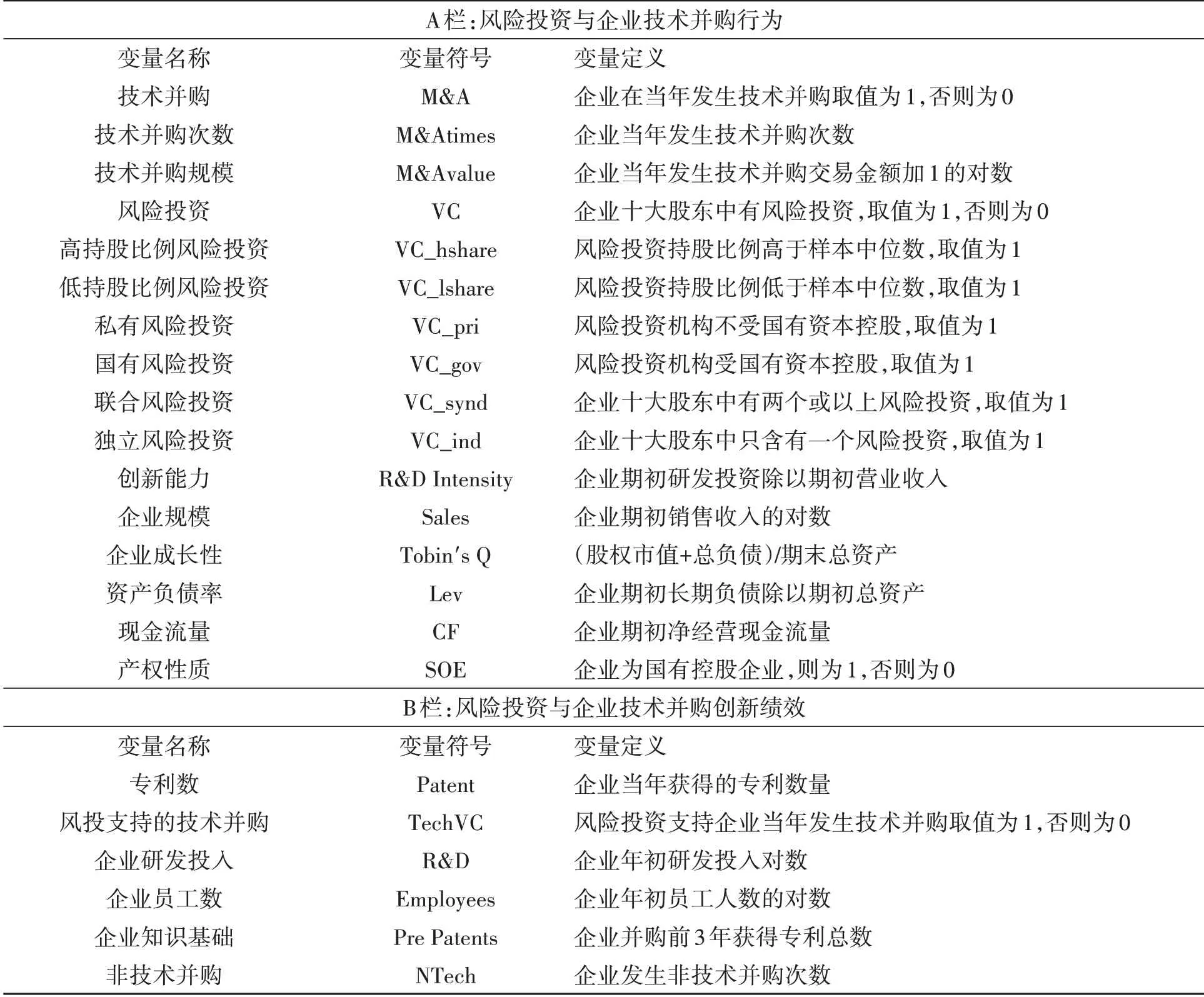

参考Ahuja&Katila(2001)的研究设计,控制变量X包括企业研发投入(R&D)、企业员工数(Employ⁃ees)以及企业知识基础(Pre Patents)。其中,企业研发投入、员工人数与企业专利产出数量显著相关,分别控制研发能力和企业规模因素影响;企业知识基础用于控制企业间未被观测的知识基础差异影响。另外,我们加入企业发生非技术并购次数(NTech)考察非技术并购对企业创新绩效的影响。表1为主要变量定义表。

表1 变量定义表

四、实证结果分析

(一)描述性统计

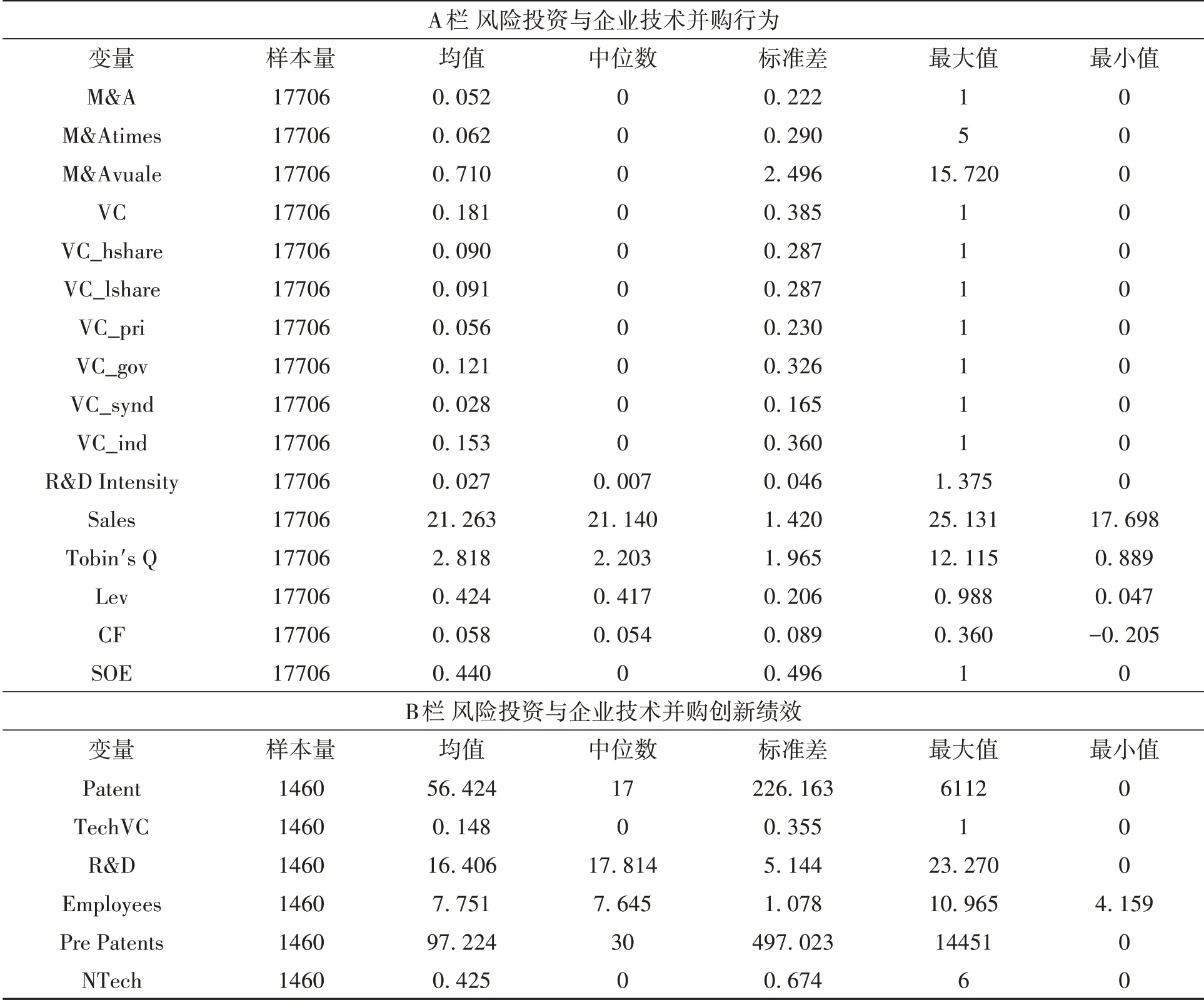

表2的A栏是本文模型(1)所有变量的描述性统计,样本数为17706个。我们看到企业发生技术并购样本占总样本比例约为5.2%,企业当年发生最多技术并购事件数为5次。在样本区间内风险投资占比达到了18.1%,较2002至2009年间占比13.5%(吴超鹏等,2012)有所提升。控制变量方面,企业研发投入占企业销售收入比例均值为2.7%,托宾Q均值为2.82,企业资产负债率均值约为42.4%,国有企业占比为44%,与我国的实际情况相符。

表2的B栏是本文模型(2)所有变量的描述性统计,样本数为1460个。企业年平均获得专利数均值为56个,但中位数仅为17个,使用负二项回归能较好解决企业间专利数差异造成的影响。有风险投资支持企业发生技术并购比例约占所有并购比例的14.8%,在总样本中具有一定的影响力。其他变量还包括企业当年发生非技术并购次数,企业研发投入对数值,企业员工总数以及企业前三年获得专利总数,这些变量描述性统计均处于合理范围。

(二)风险投资对企业技术并购行为影响分析

表3报告了风险投资与技术并购决策的实证结果。第(1)列结果显示,风险投资(VC)系数显著为正,表明风险投资参与的企业发生技术并购的可能性显著高于没有风险投资参与的企业,假设1成立。第(2)和第(3)列结果显示,风险投资(VC)系数依然显著为正,意味着风险投资支持的企业有更高的技术并购频次和更大的技术并购规模。第(4)至第(6)列OLS回归结果显示,风险投资(VC)对企业技术并购决策有显著的促进作用,结果稳健。

表2 描述性统计

从控制变量角度,我们看到企业研发强度越高,企业发生技术并购的可能性越大,反映了企业内部创新和外部技术并购协同互动的情形。企业销售收入与企业技术并购可能性呈正相关,意味着销售收入高的企业更倾向于通过技术并购扩张,而技术并购也为企业销售收入提升带来了正向影响。企业成长性与技术并购概率正相关,结果与Higgins&Rodriguez(2006)结论一致。企业资产负债率、经营现金净流量均与企业技术并购负相关,说明企业面临较高的融资约束时,更不倾向于进行技术并购。最后,我们发现相较于民营企业而言,国有企业更少进行技术并购,反映了国有企业在创新投资方面更为保守的特点。

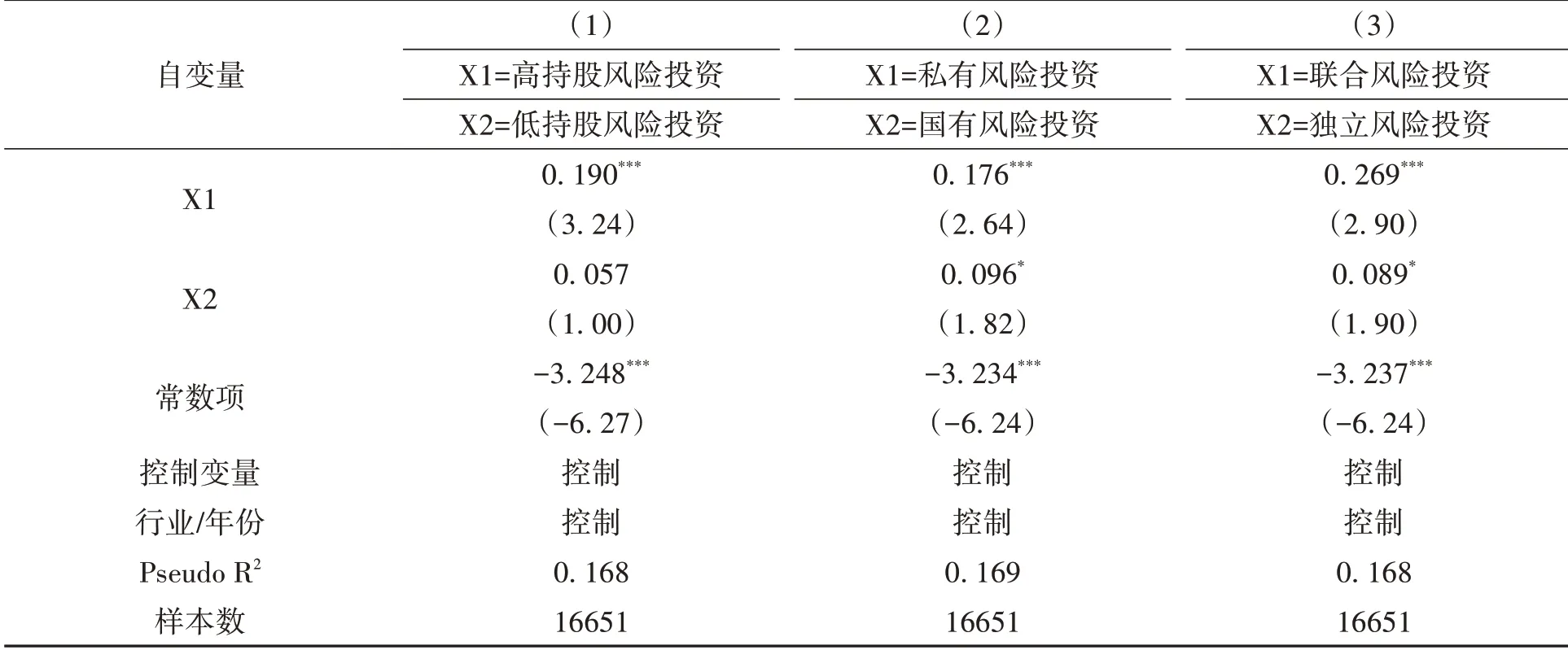

(三)风险投资特征对企业技术并购决策影响分析

表4报告不同特征的风险投资与企业技术并购决策的实证结果。第(1)列结果显示,高持股比例风险投资系数显著为正,而低持股比例风险投资系数不显著,意味着高持股比例风险投资对企业技术并购的促进作用较低持股比例更为明显,假设2a成立。第(2)列结果显示,私有风险投资系数显著为正,且系数大于国有风险投资,表明私有风险投资支持的企业进行技术并购可能性高于国有风险投资支持的企业,假设2b成立。第(3)列结果显示,联合风险投资系数显著为正,且系数大于独立风险投资,表明联合风险投资对企业技术并购决策的促进作用较独立风险投资更为明显,假设2c成立。当被解释变量为技术并购次数、规模时,结果基本一致。

表3 风险投资与企业技术并购决策实证结果

表4 风险投资特征与企业技术并购行为实证结果

(四)风险投资对企业技术并购创新绩效影响分析

表5报告了风险投资与企业技术并购绩效的回归结果。从第(1)列我们可以看到,有风险投资支持企业在进行技术并购后第二年(TechVC-2)和第三年(TechVC-3)系数显著为正,并且五年内加总系数显著为正。这表明风险投资支持企业进行技术并购后第二年和第三年对企业创新绩效促进作用最为明显,并且五年内对企业创新绩效有着积极影响,假设3成立。从第(2)列我们可以看到,企业发生非技术并购当年(NTech0)系数显著为负,但在并购三年后(NTech-3)对创新绩效负面影响有所缓解。结果表明,企业进行非技术并购当年不利于企业创新,对企业创新有消极影响,而后随着企业对并购资源的整合,消极影响有所缓解。第(3)列结果与前两列结果基本一致。我们注意到风险投资支持企业在进行技术并购当年(TechVC0)系数为负,但不显著。我们认为潜在原因有两方面,第一,企业需要对并购标的进行整合,技术并购当年对企业创新绩效的影响未必立竿见影(Ahuja&Katila,2001),特别是对于发生在下半年的并购事件;第二,主并购公司面临创新能力不断下滑的困境时更可能进行技术并购决策(Zhao,2009),实施技术并购当年未能立即扭转颓势。

(五)机制检验

1.风险投资、企业风险承担与企业技术并购决策

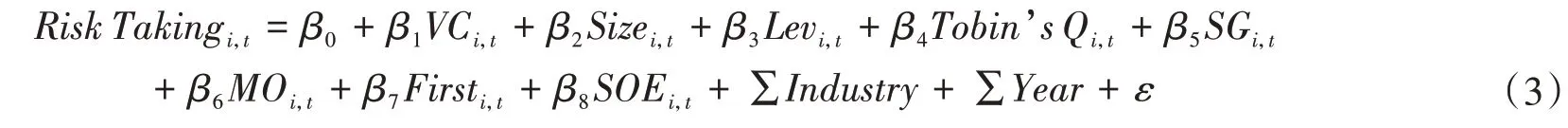

技术并购是企业寻求开放式创新的重要形式,但掣肘于代理成本,风险规避倾向的管理者往往不愿承担创新投入导致短期绩效压力给自身职业生涯带来的潜在威胁(温军和冯根福,2012)。为此,企业风险承担对企业是否进行技术并购决策有着至关重要的作用。风险投资聚焦于投资高风险高收益项目,对投资失败的容忍度促使风险投资拥有更好的投资绩效(Tian&Wang,2011)。那么,风险投资能否通过提升企业风险承担水平,进而提高企业进行技术并购的可能性?本文通过构建中介效应检验模型,考察风险投资、企业风险承担与企业技术并购决策的关系。模型构建如下:

模型构建参考Coles et al.(2006)的研究设计,被解释变量Risk Taking为企业风险承担水平,采用股票回报的波动率衡量。解释变量VC的衡量方法与前文一致。控制变量涵盖企业规模(Size)、资产负债率(Lev)、企业投资机会(Tobin’s Q)、销售增长率(SG)、高管持股比例(MO)、第一大股东持比例(First)和产权性质(SOE)。

本文采用中介效应检验三步法研究企业风险承担对风险投资与企业技术并购决策的中介效应,表6报告了中介效应的检验结果。第(1)列结果显示,风险投资(VC)系数显著为正,说明风险投资对企业风险承担有促进作用。中介效应检验三步法中的第一步假设成立。第(2)和第(3)列结果显示,风险投资(VC)系数在加入企业风险承担(Risk Taking)变量后有所下降,显著性水平也有所降低,并且企业风险承担(Risk Taking)系数显著为正。这表明风险投资对企业是否发生技术并购的影响至少一部分是提升企业风险承担水平实现的。第(4)至第(7)列结果与上述结果基本一致。通过Sobel中介效应检验表明企业风险承担的中介作用均在5%以内显著,中介效应结果稳健。

2.风险投资、企业研发投入与技术并购创新绩效

企业并购后的研发投入与并购创新绩效息息相关,但管理者可能将企业并购作为创新行为的替代品,以期减少创新带来的高风险。并且,并购将会消耗管理能量,提升企业债务负担,导致并购后研发投入显著降低,进而对企业并购后的创新绩效带来负面影响(Hitt et al.,1991)。风险投资对企业研发投入有显著的促进作用,一定程度上能缓解企业并购后所面临的代理问题。那么,风险投资能否通过促进企业技术并购后的研发投入进而提升技术并购创新绩效?本文构建如下模型,检验风险投资对企业技术并购后研发投入的影响。

表5 风险投资与企业技术并购创新绩效实证结果

被解释变量(R&D Investment)分别用企业研发人员数量、研发人员占总员工人数、研发投入以及研发密度。解释变量TechVC的衡量方法与前文一致。控制变量选择参考Coles et al.(2006)的研究设计,包括企业规模(Size)、资产负债率(Lev)、销售增长率(SG)、经营净现金流(CF)、股票年回报(Ret)和企业投资机会(Tobin’s Q)。

表7报告了风险投资对企业技术并购后研发投入影响的回归结果。第(1)列结果显示,有风险投资背景的企业技术并购(TechVC)系数显著为正,这表明风险投资支持企业技术并购对企业研发人员数量有正向影响。第(2)列结果与第(1)列一致,说明风险投资支持企业技术并购对企业研发人员比例的提升产生了促进作用。第(3)列结果显示,有风险投资背景的企业技术并购(TechVC)系数显著为正,这表明风险投资支持企业技术并购对企业研发支持产生了正向影响。第(4)列结果与第(3)列相似。进一步的,从Sobel中介效应检验结果可以看到,Sobel检验均在5%水平下显著,意味着风险投资通过促进企业技术并购后的研发投入,提升了技术并购创新绩效,研发投入在风险投资与并购创新绩效间发挥着中介作用。这一结果在中介效应三步法中依然稳健,限于篇幅本文不在正文显示。

表6 风险承担中介效应的回归结果

表7 风险投资与企业研发投入的回归结果

(六)稳健性检验

1.更换实证模型

本文采用负二项回归模型和OLS回归模型替代前文分布滞后模型,分别以企业并购三年内专利获得和专利申请数量为被解释变量进行稳健性检验。稳健性检验结果显示,风险投资对企业技术并购后的专利获得数和专利申请数均有显著促进作用,结果与前文一致①由于篇幅限制,稳健性检验实证结果未在正文显示,若有需要,可向作者索取。。

2.工具变量法

本文发现风险投资能促进企业技术并购决策,但是前文结果还可能是风险投资倾向于投资有更高技术并购可能性的企业,导致我们错将风险投资的筛选效应识别为治理效应。为此,我们借鉴吴超鹏等(2012)的做法,通过构建风险投资的工具变量来缓解内生性问题。考虑到上市公司所在地风险投资机构数以及企业是否在1998年以后上市这两个变量相对外生,且与企业是否获得风险投资支持有较强的相关性,我们将上述两个变量作为工具变量用于稳健性检验。上述工具变量拒绝了弱工具变量假设。采用工具变量后实证结果不变。

3.倾向得分匹配法

本文采用倾向得分匹配法进一步区分风险投资对企业技术并购的筛选效应和治理效应。考虑到企业技术并购决策很大程度上受企业规模和创新能力等方面影响(Zhao,2009),本文从资产规模、资产负债率、经营现金流量、销售增长率和企业研发投入五个维度一对三配对并进行稳健性检验,结果不变。

4.排他性检验

影响技术并购创新绩效的因素众多,为降低其他潜在因素对实证结果的影响,我们从两个方面着手进行排他性检验。

第一,文章未探讨风投背景企业非技术并购以及非风投背景企业技术并购对创新绩效的影响。一方面,假若风险投资能通过促进非技术并购,进而提升企业创新绩效,那区分技术并购与非技术并购毫无意义;另一方面,假若没有风险投资支持的技术并购也能促进企业创新绩效提升,那么风险投资能否发挥增值职能也难以定论。为此,我们考察有风投背景没有进行技术并购和非风投背景进行技术并购对创新绩效的影响。排他性检验发现,上述检验系数均不显著,相关假设不成立。

第二,技术并购与主并购公司特征紧密关联,企业技术并购绩效可能受主并购公司并购成熟度、财务资源和公司治理质量影响。为此,我们借鉴王宛秋和马红君(2016)研究设计,在原有控制变量基础上,加入并购经验、成立时间、营业利润、净利润、自由现金流、董事会规模和独董比例分别作为并购成熟度、财务资源和公司治理质量的代理变量进行排他性检验。结果显示,加入上述变量后风险投资对技术并购创新绩效的促进作用依然稳健。

五、结 论

技术并购作为企业实现开放式创新的重要方式,不仅可以直接获取所需要的技术资源,降低投资风险和研发成本,还有利于实现创新资源互补,提升企业创新产出和研发效率。本文以技术并购为切入点,实证检验风险投资对企业技术并购决策的影响,并考察风险投资对企业技术并购创新绩效的促进作用。实证结果表明,其一,风险投资能刺激企业进行技术并购决策,其中高持股比例、私有性质和联合风险投资的作用更为显著。其二,风险投资的参与能显著提升企业技术并购创新绩效,表现为专利获得数和专利申请数增长。其三,考察风险投资作用机制发现,一方面,企业风险承担水平的提升是风险投资促进企业技术并购决策的重要途径;另一方面,风险投资能通过提升企业研发投入,扩大企业研发团队,提高企业技术并购后的创新绩效。

本文研究结论具有一定的启示意义:就企业而言,创新是获取核心竞争力的唯一有效路径,技术并购是提升创新能力的重要途径。但是部分企业仅以做大企业规模为目的进行并购扩张,未考虑从并购标的中获取技术资源,乃至对企业创新能力产生消极影响。本文结论发现,风险投资的参与能为企业带来更多的技术并购机会,有利于企业技术并购创新绩效提升,是企业实现技术创新的有效手段。就政策制定者而言,并购市场为企业带来了巨大的发展机会,风险投资在其中发挥着催化剂作用。为此,有必要进一步提高并购市场活力,促进并购双方公平交易,降低企业技术并购成本,鼓励风险投资积极参与,进而实现并购双方的多赢,提升社会创新实力。