2022年金融市场展望(中)

香港股市2021年表现位居全球主要股市之末,恒生指数开市27087点,最高31183点,最低22665点,收市23397点。恒指去年2月见最高价31183点,逼近2018年初33484点的历史高位,此后却一路下跌,到全年高低点时最大跌幅27%,收市时跌幅14%。恒生国企指数开市价10661点,最高为12271点(同样在2月份见顶),最低见8011点,收市报8236点,大跌23.3%。而创立并不久的恒生科技指数开市时8376点,最高见11001点,最低至5427点,收市时5670点,暴跌32.7%。相比之下,上证50指数同期下跌10%,沪深300指数下跌5%。有人用上证指数及深圳成份指数与恒生指数相比较,属于找错了比较对象,应该用上证50指数对应恒生指数(64只成份股),两者跌幅一个10%,一个14%,总体差不多,沪港股市同病相怜。

恒生国企指数跌23.3%,明显表现更差,反映了海外投资者对中国传统行业鄙视程度无以复加。不过,比起20多年前国企股暴跌,如今跌幅已经是非常温和了。至于恒生科技指数,成份股公司在国内加强监管、打击垄断且估值过高的情况下不堪一击。腾讯(00700)最高见773.9港币,最低跌至412.2港币,跌幅46.7%。阿里巴巴(BABA.US,09988.HK)美股最高报价为前年10月的319.32美金,最低跌至108.7美金,跌幅66%,回港上市后最高309.4港币,最低109.2港币,跌65%。去年7月拙作《中国蓝筹股进入调整期》中对阿里巴巴走势分析时指:

“(阿里巴巴)第5浪以楔形方式行进至2020年10月结束。通常第4浪是水平三角形,而当第5浪结束之后,进入调整期,价格会跌回三角形终点附近水平。在目前强监管背景下,阿里巴巴集团股价跌回第4浪终点152美金附近可能性较大。”

结果比预期跌幅更大,这是绝大多数投资者未曾想到的,通常认为阿里、腾讯已经完成包围日常生活的布局,人们无法离开它们,必定长牛,但强监管下证明“长牛”只是良好主观愿望而已。腾讯历史上第一次股价跌至1000日平均线,未来走势如何,暂时按下不表。

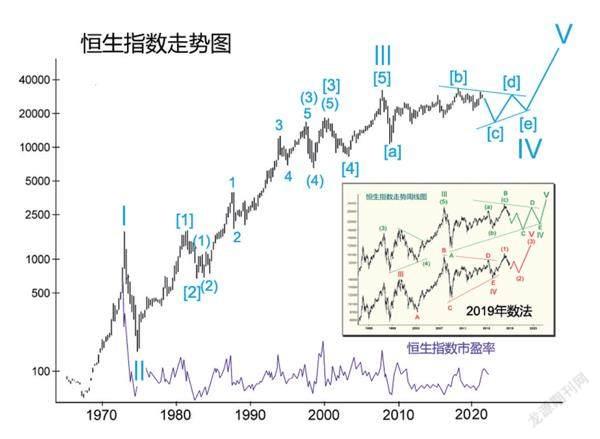

再讲回恒生指数。1973年恒指第一个牛市浪顶出现——1774点最高,当时牛市炽热程度“从消防员到交易所救火”传闻可见一斑。已故香港著名投资者曹仁超曾在电视节目中讲到,某个证券公司两个低级职员去吃饭,花费650港币。当时普通打工仔月薪大约300多港币,换言之这两个人一顿饭已经吃了其一个月薪水,更离谱的则是放下1000块钱扬长而去,吓得酒楼经理以为是他们打劫所得,于是报警。而香港天线公司炒到“香港痴线”则人尽皆知。1774点为恒指循环浪I,接着循环浪II暴跌至1974年底150点,跌幅91.5%。曹仁超于1973年浪顶前逃顶,当恒指跌至450点时认为大市暴跌75%,是入市良机,遂买入和黄,并且带杠杆。结果,当恒指跌至150点时早已爆仓。可见第2浪之凶狠。

恒指循环浪III由1974年12月150点升至2007年10月31958点,历时33年,升幅212倍。其中1974年12月150点升至1981年7月1810点,7年时间升11倍,为III浪【1】。其后III浪【2】因为中英就香港前途问题谈判未有定论,港股大跌63%,同期香港地产市道亦低迷,港股最低位时市盈率仅仅6倍。III浪【3】由1982年最低点升至2000年3月18397点,再细分,【3】浪(1)由1982年低位升起一浪,之后下跌【3】浪(2)至1983年,随后展开【3】浪(3)至1997年香港回归。【3】浪(4)伴随着亚洲金融风暴,恒指由1997年8月16820点跌至1998年8月6544点,之后【3】浪5由6544点升至2000年3月18397点,期间兴起科网股炒作。III浪【4】由2000年3月18397点跌至2003年4月8331点,8331点至2007年10月31958点为III浪【5】。

恒指自31958点展开循环浪IV。当前首选浪IV为超级水平三角形,其中31958点跌至2008年10月11015点为IV浪【a】,11015点升至2018年1月底33484点为IV浪【b】。其中11015点升至2010年11月24988点为【b】浪(a),24988点跌至2016年2月18278点为不规则平台型态【b】浪(b),18278点升至33484点为【b】浪(c)。33484点至今进入IV浪【c】下跌。其中33484点跌至2020年3月21139点为【c】浪(a),21139点反弹至去年2月31183点为【c】浪(b),31183点至今进入【c】浪(c)下跌,仍未結束。看看目前恒指市盈率仍然在15倍之上,历史上恒指一旦市盈率超过20倍,便进入寻顶阶段,而市盈率跌破10倍,才是市场底部所在,因此当前【c】浪(c)下跌短期内难以结束,且必须跌破2020年3月低位。

不过,恒指今年可能会结束IV浪【c】下跌,之后进入IV浪【d】上升。注意上证指数循环浪IV中浪【d】自2019年初展开,三角形中【d】浪在【c】浪之后,让人以为新牛市展开,但由于三角形中浪【c】未跌破浪【a】低点,因此浪【d】仍然是调整浪中之逆行浪,随后浪【e】会大幅回吐。我预计循环浪IV仍然再需要几年才能结束。

香港股市自2007年以来陷入水平三角形循环浪IV,而非简单平台或锯齿型态,此处正是波浪理论之奥妙。我们看到循环浪II为简单锯齿型态暴跌,基于交替原则,循环浪IV是波浪理论爱好者可以提前预期之。笔者在《2019年环球金融市场展望(中)》一文中解释道:

“2008年10月低点至去年1月高点33484点在艾略特波浪理论看来并非牛市,而是创新高IV浪【b】,接着进入IV浪【c】下跌。IV浪【c】将以3浪模式行进,目前处于【c】浪(a)阶段,见底后将展开【c】浪(b)反弹,然后【c】浪(c)下跌结束IV浪【c】。此后,IV浪【d】、【e】才结束循环浪IV。如此,时间上将会相当长,整个循环浪IV可能长达20年。波浪走势反映出中国大陆及香港经济转型。”

2009年至2020年12年当中,港交所IPO集资额有7年位居全球之首,12年合共集资3904亿美金,再折合人民币24868万亿(按目前汇价6.37计算)。而去年港交所IPO再度集资3189亿港币,按7.75汇率计算,约为美金411.5亿,于是乎13年集资总额为4315亿美金。如此庞大抽水规模,难怪二级市场股票估值低残。举个例子,民生银行(SH.600016,HK.01988)港股价格为2.99港币,约合人民币2.44元。民生银行A股都尚且还有3.92元人民币,但其净资产为11.11元人民币,2020年每股派息0.213元人民币,派息率高达8.7厘。而随着中概股大部分回归,香港股市仍需接纳更多大型新股上市,对市场是个重大考验。去年6月拙作《疫情渐去 国企股殿后是投资机会吗》中感叹道:“中国无论是大陆沪深股市,抑或香港股市,属于新股砸死牛之势。”