基于GARCH族模型的深证成份指数波动性研究

文/李昱廷

(上海大学)

一、引言

我国证券市场经过30年的蓬勃发展已经较为完善,但是在法律法规、政府机构监管以及投资者本身的专业资质方面仍存在不足之处。整个证券市场具有较强的波动性,而这种波动性使得证券市场本身的风险增加,投资者遭受损失的可能性也会随之增大。因此,如何度量证券市场收益率的波动以及该波动是否对称成为学界研究的重要问题,该研究对机构和个人投资者的投资决策有一定的参考意义。

二、文献综述

学术界基于GARCH族模型对证券市场的波动性进行了深入研究,普遍认为证券市场收益率波动存在着波动集聚效应,且具有非对称性和持续性特征。

孙斐斐、施国洪(2019)通过非对称效应的GARCH模型模拟国债指数收益率的波动情况,采用1332 组上海证券交易所日度国债收盘指数作为样本数据,使用TGARCH和TGARCH模型对上证国债指数收益率的波动性进行实证分析。实证结果表明,GARCH 模型可以很好地解释我国债券市场收益率的波动性现象,收益率的平方具有较强的相关性,这种相关性并不表现出一种正态分布,而是呈现出一种峰高底厚的特征。上证国债指数收益率的波动性的条件方差特性较为显著,而且其波动性体现出了较强的可变性和波动集簇性,而这一特性是上证国债指数的主要影响因素。此外,上证国债指数收益率表现出较强的非对称性效应。同等强度的负面效应对上证国债指数收益率的冲击力要远远大于同等强度的正面效应对上证国债指数收益率的冲击力。孟彦菊、尹晓梦(2017)使用上证综指日度收益率的数据建立GARCH(1,1)模型实证研究股票市场的波动性。研究结果证明,上证综指日度收益率具有显著的“尖峰厚尾”特征,并且其分布是有偏分布,存在着波动的聚集效应。此外,过去的波动对未来的影响是逐渐衰减的,信息冲击的影响具有一定程度的持续性。刘湖、王莹(2017)通过构建ARMA-TGARCH-M模型,同时利用上证综指和深证成指的低频日收益率和5分钟高频收益率数据,对中国股票市场的波动性问题进行了实证研究。研究结果表明,中国股票市场收益率存在着较大幅度的波动性,深圳股票市场收益率的波动性也要略强于上海股票市场,而且其波动幅度和频率都略大于上海股票市场。中国股票市场收益率波动还存在着波动集聚性、“尖峰厚尾”性与非对称分布(杠杆效应)等特征。收益率时间序列具有显著的自相关性,残差平方项具有显著的ARCH效应,而ARMATGARCH-M模型能够消除ARCH效应,表明GARCH 族模型能够很好地拟合中国股票市场的波动性。此外,股票市场外部冲击对中国股票市场波动性的影响具有持续性,说明中国股票市场存在着较长的外部冲击波动持续期。

三、实证研究

(一)理论基础

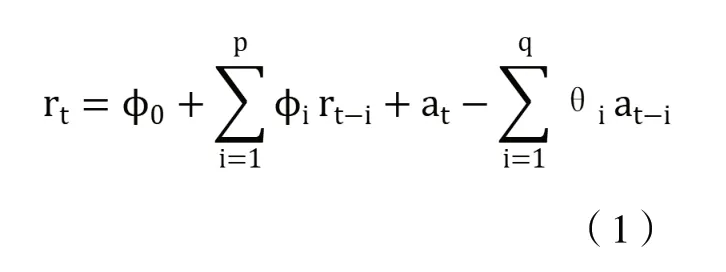

ARMA模型,即自回归移动平均模型,ARMA(p,q)模型的公式如下:

GARCH模型,即广义自回归条件异方差模型,GARCH(m,s)模型的公式如下:

rt是带有误差项ARMA(p,q)的拟合结果,at是误差项,并且在信息集为t-1期的条件下服从均值为0方差为σt2的正态分布,此外,还要求系数服从以下约束条件:

GARCH模型的优点在于其考虑了金融时间序列的波动集聚效应。GARCH模型很好地反映了收益率的波动性,其系数之和(αi+βj)反映了信息冲击对收益率的波动性所带来的影响的持续性。

GARCH模型的缺点在于没有考虑股票市场波动性呈现的非对称性特征,即相同单位的好消息和坏消息对股票市场波动性的影响是不同的。因此,本文使用了非对称的TGARCH模型来度量股票市场波动性呈现的非对称性特征。TGARCH(m,s)模型的公式如下:

(二)主要研究内容

本文选取2005年1月到2018年6月深证成指的日度收盘价数据作为研究对象,比较了基于正态(高斯)分布、学生 t 分布和偏学生 t分布三种分布假设下的ARMAGARCH模型,并选择最优的拟合模型研究其日度收益率的波动性。此外,本文还基于非对称的TGARCH模型来实证研究股票市场波动性呈现的非对称性特征。

(三)数据的选取和来源

本文选取2005年1月到2018年6月的深证成份指数(简称深证成指)的日度收盘价数据作为研究对象,基于GARCH族模型研究其日度收益率的波动性。所有数据全部来源于网易财经网站。

(四)描述性统计分析

2005年1月到2018年6月深证成指日度收盘价数据描述性统计结果:

由表1可知,共有3278个深证成指日度收盘价数据,无空值,最小值为2622.026,最大值为19531.16,均值为9657.341,方差为11748616,标准差为3427.625,偏度为-0.13064,峰度为3.243992(R软件结果中显示的峰度为减去3的值),这表明深证成指日度收盘价序列波动较为剧烈。

表1 深证成指日度收盘价数据描述性统计结果

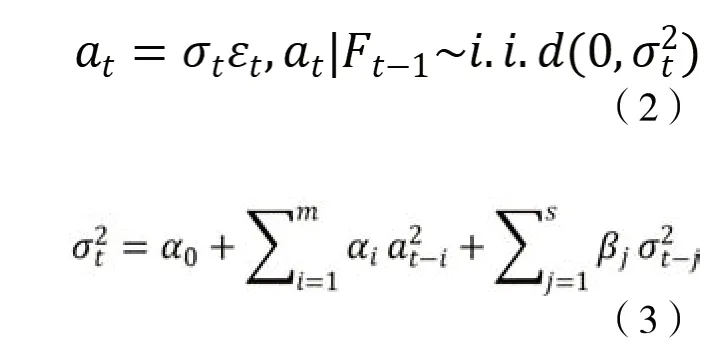

2005年1月到2018年6月深证成指日度对数收益率数据描述性统计结果:

由表2可知,共有3277个深证成指日度对数收益率数据,无空值,最小值为-0.0975,最大值为0.091615,均值为0.000345,方差为0.000356,标准差为0.018857,相较于价格数据,收益率数据的均值、方差较为固定,收益率时间序列较平稳,偏度为-0.5031,峰度为6.01068(R软件结果中显示的峰度为减去3的值)。说明深证成指日度对数收益率序列存在“尖峰厚尾”性,不服从正态分布,分布左右不对称,暴涨或者暴跌可能性较大。

表2 深证成指日度度对数收益率数据描述性统计

(五)实证研究分析

1.ARMA模型

因为深证成指日度对数收益率数据的ADF单位根检验平稳,所以,可以直接建立ARMA模型,通过观察深证成指日度对数收益率的ACF、PACF以及模型简洁度等因素决定模型参数。本文最终选择了ARMA(1,1)模型作为拟合模型。

2.GARCH模型

首先,检验ARMA模型的残差平方是否存在ARCH效应。检验结果表明存在ARCH效应,残差平方序列包含未被使用的信息,可以使用GARCH族模型建模以使用未被使用的信息。

其次,根据残差平方序列的ACF和PACF确定GARCH模型参数。

根据ACF和PACF结果,不管是ACF,还是PACF,都没有明显的截断迹象,因此判断其ACF和PACF是一个缓慢衰退的过程。同时考虑大多数研究在此情况下选择GARCH(1,1)模型,所以本文选用GARCH(1,1)模型拟合。本文考虑GARCH(1,1)模型的三种不同的分布:正态分布、学生 t 分布和偏t分布,并对拟合结果进行对比。

最后,构建GARCH(1,1)模型。基于正态分布、学生 t 分布和偏t分布的参数估计结果如表3所示。

表3 三种不同分布下ARMA-GARCH模型参数估计结果

根据表3三种不同分布下ARMA-GARCH模型参数估计结果,我们可以发现:第一,重要的参数估计结果基本上都在1%的显著性水平下显著,说明ARMA-GARCH模型能够较好地拟合深证成指。第二,表1中系数之和很接近于1,而GRACH(1,1)模型的系数之和反映了信息冲击对收益率的波动性所带来的影响的持续性。这说明信息冲击对于深证成指日度对数收益率的波动性的影响具有持续性,深证成指的波动冲击会持续一段时间才会逐步衰减。第三,通过对比三种不同分布下的ARMA-GARCH模型参数估计结果,可以看出,相较于正态分布假设和学生t分布假设,偏t分布假设的ARMA-GARCH模型的拟合情况是最优的。该实证结论表明,深证成指日度对数收益率具有显著的“尖峰厚尾”特征,其分布并不是正态分布,而是有偏分布。

此外,在5%的显著性水平下,从拟合模型标准化残差的检验结果来看,标准化残差已经不存在序列相关性;从标准化残差的平方的检验结果来看,也得出相似的结论,标准化残差的平方已经不存在ARCH效应,模型拟合结果较好。

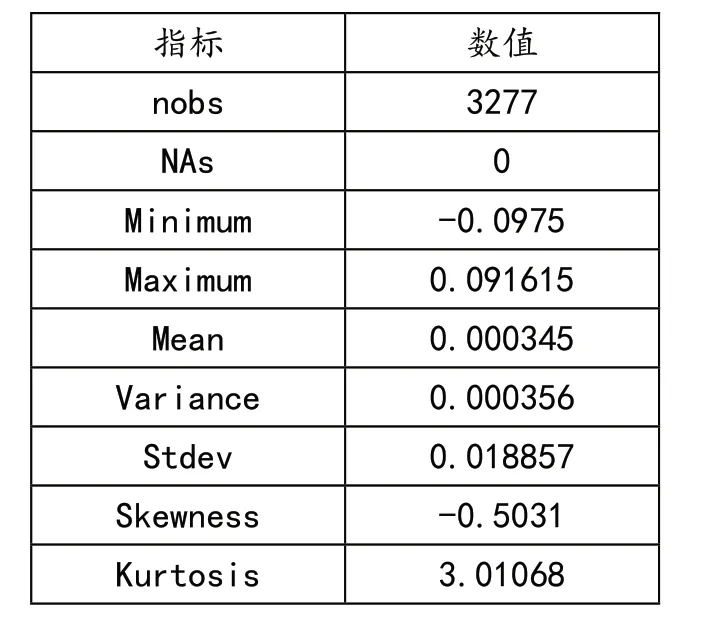

根据图1,通过对三种不同分布下的ARMA-GARCH模型QQ Plot进行对比可以发现,第一,在中间部分,正态分布的QQplot很接近对角线,正态分布假设是足够好的。但是在两端部分特别是左下端,正态分布的QQplot严重偏离了对角线,因此,在分位数点较低和较高时,正态分布假设是不够好的,所以需要考虑非正态分布拟合深证成指。第二,学生t分布和偏t分布的QQplot在中间部分依然很接近于对角线。在两端部分,学生t分布和偏t分布的QQplot依然很接近对角线,并没有像正态分布假设一样有偏离。因此,在分位数点较低和较高时,学生t分布和偏t分布假设更好,他们考虑到了金融时间序列的“尖峰厚尾”性,并且偏t分布有更好的拟合效果。

图1 基于三种不同分布下的ARMA-GARCH模型QQ Plot

3.TGARCH模型

除了对比分析三种不同分布下的ARMA-GARCH模型之外,本文使用了基于偏t分布假设的TGARCH模型对深证成指日度对数收益率的波动不对称性进行研究。本文最终选取了ARMA(3,3)-TGARCH(1,1)模型进行实证分析。根据参数估计的结果,模型重要参数基本上都在1%的显著性水平下显著,说明该模型能够较好地拟合深证成指。此外,在5%的显著性水平下,标准化残差和标准化残差的平方均不存在序列相关性,说明已无ARCH效应,模型拟合效果较好。

图2 基于偏t分布的TGARCH模型信息冲击曲线图表明,深证成指存在着杠杆效应,相同单位的坏消息要比好消息对深证成指对数收益率波动性的影响更大。

图2 基于偏t分布的TGARCH模型信息冲击曲线图

四、结语

本文实证研究得出的结论如下:第一,GARCH模型可以很好地反映深证成指日度对数收益率具有显著的“尖峰厚尾”特征。第二,信息冲击对于深证成指日度对数收益率的波动性的影响具有持续性,深证成指的波动冲击会持续一段时间才会逐步衰减。第三,深证成指存在着显著的杠杆效应,相同单位的坏消息要比好消息对深圳成指对数收益率波动性的影响更大。当存在着坏的信息冲击时,深证成指波动率更容易产生变化。