金融结构对产业结构影响的时变特征研究

——基于SUR和TVPSS模型的实证检验

李成刚,潘 康,贾鸿业

(1.a.贵州财经大学 大数据应用与经济学院,b.贵州省大数据统计分析重点实验室,贵州 贵阳 550025;2.中国民生银行 武汉分行,湖北 武汉 430000)

引言

金融、经济和产业三者之间的内在关系一直是学术界的研究热点。金融发展的相关研究理论包括金融结构理论、金融抑制理论和金融深化理论等。其中,金融结构理论探讨金融系统内部结构对经济发展的影响,是学术界的研究重点,相关学者各持己见[1-4]。总体看,他们认为在欧美等发达经济体,金融结构偏向于金融市场,金融产品多元、金融规模巨大、金融服务覆盖面广;在中国等发展中经济体,金融市场较为落后,金融结构多以银行为导向。不同的金融结构对产业结构调整的影响不同,进而对经济增长产生不同的影响。有学者认为金融通过其自身融通功能影响生产要素的分配结构,导致产业之间资金存量不同,进而影响产业结构;让金融来“支配”产业之间的资本资源,导致了产业结构发生扭曲[5]。林毅夫认为这种扭曲是内生的,是以大银行为主导的金融结构导致的;金融结构应当服务于实体产业结构,不同时期的产业结构内生决定了不同的金融结构,因此最优的金融结构是动态变化的[6]。鉴于此,深入研究金融结构对产业结构的影响及其时变特征对中国产业结构转型升级十分重要。

中国经济从10%左右的高速增长发展到新常态6%左右的中高速增长,产业结构也在不断发生转变。中国学者希望通过研究金融结构并确定最优金融结构以更好地服务经济发展,希望改善金融结构以更好地服务实体经济进而回升经济增速。传统金融经验认为金融深度是经济发展重要影响因素,而不是金融结构,该观点近期受到了学者们的质疑。以林毅夫为代表的国内学者提出质疑:倘若金融结构不是重要影响因素,为何金融结构变迁随着经济发展而呈现出直接融资和大银行更为重要的明显趋势?为了解决这些疑惑,国外学者从金融结构变迁及决定机制进行了研究[7],而国内学者林毅夫等[8]、龚强等[9]则提出新结构经济学的最优金融结构观点,认为最优金融结构内生决定于产业结构和技术结构,不同时期的经济体要素禀赋结构又决定了产业结构和技术结构。

中国经济飞速发展的成果毋庸置疑,中国产业结构也从劳动密集型向资本密集型和技术密集型顺次转移[10]。在过去几十年的发展中,金融结构变迁对产业结构的影响是否一直都是促进的?影响程度又如何?影响特征是什么?为了探讨这些问题,本文从金融结构规模、效率及深化三个方面研究金融结构对产业结构合理化和高级化的影响,刻画金融结构对产业结构动态影响的时变特征。

目前国内关于金融结构与产业结构的研究成果较多,如从银行导向和金融市场导向两个方面定义金融结构,研究产业结构与最优金融结构的关系[9];从金融的效率及其存量规模方面分析金融发展对产业结构升级的影响等[11]。现有研究成果体现了金融结构和产业结构整体的影响关系,并未就金融结构对产业结构影响的时变特征进行描述。鉴于此,本文梳理学者们的研究成果,在已有研究基础上更进一步分析并刻画了金融结构对产业结构影响的时变特征,为金融结构与产业结构的影响关系的研究提供了实证依据。本文的贡献主要体现在:构建似不相关回归模型(Seemingly Uncorrelated Regression Model,简称SUR)从金融结构规模、效率及深化的角度实证分析金融结构对产业结构合理化和高级化的影响,并构建时变参数状态空间模型(Time-varying Parameter State Space Model,简称TVPSS)刻画金融结构对产业结构合理化和高级化动态影响的时变特征。本文的实证结果发现:中国的金融结构在规模、效率及深化三个方面对产业结构的合理化和高级化产生不同的影响,而且形成的动态冲击呈现出时变特征。在样本时间区间前期,动态冲击呈现出大幅度的波动;在样本时间区间后期,动态冲击逐渐趋于平稳。这表明前期中国金融市场缺乏良好、有效的金融监管制度及金融环境,金融结构的改变会对产业结构合理化和高级化产生较大的波动,但是随着监管制度不断完善及产业宏观调控措施的不断颁布,金融市场变得有序、规范,金融结构变化对产业结构的影响变得更为平稳。

一、文献回顾

学术界关于金融结构与产业结构的研究成果颇多,经济发展又与二者之间有着密切的关系。产业结构的研究多从合理化和高级化两个方面入手。产业结构的高级化是中国经济波动的一个重要原因,但产业结构合理化对经济增长的贡献更多一些[12]。彭冲等在研究产业结构与经济发展之间的关系时却发现,产业结构合理化负向影响经济波动,产业结构高级化正向影响经济波动,认为我国经济下行期间,产业结构合理化的调整有利于平缓经济波动[13]。而产业发展又与金融发展息息相关,朱玉杰和倪骁然分析了2000—2011年我国金融规模对产业升级的影响,研究发现,我国第二产业的生产率和资本存量均高于第三产业,金融相关比率与产业升级正相关,与产业合理化负相关[14]。政府的干预导致资金资源流向第二产业,金融规模存量的增加虽然促进经济增长,但抑制了产业升级,长期以往会导致产业失衡,应当减少政府干预,让市场来配置资源;金融效率与产业合理化和高级化均无显著关系。但李文艳和吴书胜研究了中国271个城市2007—2013年的面板数据却发现,提高金融效率水平和金融存量规模都有利于产业结构升级;区域研究结果还表明,金融效率促进产业结构升级不存在区域差异,东、西两地区金融规模可以促进产业结构升级,而中部呈现出负相关关系[11]。李雯和王纯峰研究了2007—2016年中国金融发展对产业结构的影响,发现二者呈现出先促进后抑制的倒“U”型关系且具有区域差异[15]。聂高辉等从非正规金融视角出发,认为非正规金融通过第一、二产业影响产业结构升级,产业内的中小企业无法从正规金融渠道获得资金支持,这种非正规金融对产业结构升级的长期影响因具有累计冲击效应而大于短期影响[16]。

部分学者从空间计量的角度出发研究金融结构与产业结构的关系。李西江以金融结构的空间分布及金融资源差异为切入点,分析了我国东、中、西部地区金融结构与产业结构升级的关系,研究发现,我国金融资源在空间分布上主要向东部地区聚集,金融资源的空间分布合理,有利于我国产业结构升级[5]。崔庆安等利用中国2006—2015年30个省域数据构建面板数据,运用空间杜宾模型将金融深化和产业结构升级纳入框架进行分析,实证结果显示,中国金融深化与产业结构升级之间的交互作用存在空间异质性和竞争效应,这种挤出效应抑制了区域技术创新[17]。还有学者认为金融发展通过技术创新的渠道来促进产业结构转型[18]。马强和孙佃亮的空间划分更为细致,他们从省域角度出发,研究了中国不同省份金融结构转变与产业结构升级的关系,结果表明现有的金融结构对产业结构调整的影响是非线性的关系,这种影响关系呈现出先强后弱的边际递减趋势[19]。发达地区在调整产业结构时,不应过分追求金融化程度;欠发达地区在调整产业结构时,可以适当加深金融化程度。近些年,有学者提出最优金融结构理论,该理论认为金融结构内生于产业结构。众多学者基于该理论对金融结构进行研究。梳理相关的文献发现部分学者支持金融市场主导型的金融结构[2,20-21],部分学者支持银行主导型金融结构[22-24],部分学者认为不论哪种导向的金融结构,拥有良好的金融市场环境及健全的法律法规才是金融有效发挥作用的前提[25-28]。李健等对比了金融市场主导的金融结构和银行主导的金融结构在不同经济发展阶段的效果,并分析了某地区两种金融结构交叉作用后的效应[29]。景光正等将金融相对活力、相对规模、相对效率通过主成分分析法构建金融结构指标,研究发现市场主导型的金融结构更有利于技术进步,从侧面验证了“最优金融结构”理论[30]。杨子荣和张鹏杨基于最优金融结构理论,从金融结构规模、活力及效率三个方面切入,研究金融结构对产业结构的影响,研究发现,银行主导的金融结构有利于低风险产业结构发展,市场主导的金融结构有利于高风险产业结构发展[31]。彭俞超则认为在金融功能更完善的经济体中,市场导向为主的金融结构更有利于提升经济增长[32]。袁冬梅和李恒辉利用中国2003—2015年省级面板数据分析了金融结构对不同维度产业升级的影响,实证分析结果表明,在全国层面上金融结构升级与产业结构升级呈现出正相关关系;在区域层面上,银行主导的金融结构有利于二、三产业内部结构升级且这种影响存在区域性差异[33]。曾繁清和叶德珠从最优金融结构理论视角,认为我国1995—2014年间,金融体系和产业结构协调度呈现出先上升后下降的关系,整体一直处于高水平的耦合阶段[34]。周晓艳等认为1993—2007年中国金融发展滞后阻碍了中国产业结构升级转型,由政府干预推动的产业结构调整扭曲了资源配置,进而阻碍了产业结构的升级[35]。对最优金融结构理论,也有学者持有不同观点。迟永慧认为我国的金融结构发展不均衡,在影响机制方面,是金融结构优化调整先于产业结构优化调整,前者优化调整后,引导资金流向新兴产业,进而促进了产业结构升级,产业结构升级反过来影响金融结构的调整[36]。

综上所述,现有文献对金融结构和产业结构的研究在研究视角、研究方法及研究结果方面有所不同,大部分学者认为金融发展、金融结构调整促进了产业结构调整,进而促进经济发展,产业结构调整反过来又影响了金融发展和金融结构。但是现有研究尚未深入剖析金融结构对产业结构影响的时变特征。最优金融结构观点认为,金融结构内生于产业结构,最优的金融结构是动态的,但未具体刻画金融结构对产业结构影响的动态性。因此,本文构建似不相关回归模型和时变参数动态空间模型,研究中国金融结构对产业结构的动态影响,刻画金融结构的变化对产业结构合理化及其高级化动态冲击的时变特征,最后根据实证分析结果提出相关政策建议。

二、实证分析

(一)理论模型

1.似不相关回归模型

似不相关回归模型(Seemingly Uncorrelated Regression Model,简称SUR)是指方程组内方程之间不具有相关性,但每个方程扰动项之间同期相关联立起各个方程。设定方程组如式(1)所示:

yi=Xiβi+εi

(1)

y=Xβ+ε

(2)

假设公式(2)中扰动项条件均值E(ε|X1,…,Xm)=0,扰动项方差E(εε′|X1,…,Xm)=Ω),Xi为列满秩矩阵。每个方程都假定T个观测值对应βi且T>K,且方程中扰动项序列无相关性,观测值之间具有同方差性,则有:

则扰动项相关结构表述为:

E(εiεj|X1,…,Xm)=σijIT

则方程组(1)或(2)表述的模型是似不相关回归模型。

似不相关回归模型适合多方程联合估计。多方程系统又分为两类:一类是“联立方程组”,即一个方程的解释变量是另一个方程的被解释变量;另一类是“似无相关回归”即方程之间的变量没有内在联系,但是方程扰动项之间存在一定的相关性,方程组选择似无相关回归模型进行估计,方程之间的被解释变量不同,但是解释变量可以相同,也可以不同。本文研究的侧重点在于检验金融结构对产业结构的影响,考虑到核心解释变量(金融结构变量)在表面上并无联系,引入控制变量后,所构成的以产业结构合理化和高级化为被解释变量的方程组内各个方程的随机扰动项之间存在关联性。故选择似不相关回归模型进行实证分析,满足了金融结构对产业结构影响检验的需求。

2.时变参数状态空间模型

目前,自回归条件异方差模型(如ARCH模型、GARCH模型等)、基于GARCH模型扩展模型(如VAR-EGARCH模型、GARCH-BEKK模型、DCC-MVGARCH模型等)、Copula模型、状态空间模型(卡尔曼滤波算法)等模型能够考察变量间的时变特征。状态空间模型的核心在于卡尔曼滤波算法,其通过预测误差分解计算似然函数,并估计方程中的未知参数,不断修正状态向量,达到更准确地刻画出金融结构对产业结构影响的时变特征,因此,本文选择时变参数状态空间模型(Time-varying Parameter State Space Model,简称TVPSS)刻画金融结构对产业结构影响的时变特征。

时变参数状态空间模型一般应用于多变量时间序列。首先,定义“量测方程”(measurement equation)或信号方程(signal equation)为:

yt=Ztαt+dt+ut

(3)

其中:t=1,…,T;T为样本长度;Zt:k×m矩阵;dt:k×1向量;ut:k×1向量,E(ut)=0,var(ut)=Ht。

αt=Ttαt-1+ct+Rtεt

(4)

其中:t=1,…,T;Tt:m×m矩阵;ct:m×1向量;Rt:m×g矩阵;εt:g×1向量,E(εt)=0,var(εt)=Ht。

时变参数状态空间模型如公式(5)所示:

yt=xtβt+Ztγ+μt

(5)

其中,t=1,…,T,βt表达解释变量对被解释变量影响关系且随时间改变,βt由AR(1)表述:

βt=φβt-1+εt

(6)

拓展为AR(p),并假定

(7)

其中:t=1,…,T;利用yt和xt来估计公式(5)中可变参数βt,公式(3)中状态向量αt对应βt;量测矩阵Zt=Xt,是含变参数的解释变量矩阵;dt=Ztγ,Zt为含固定参数的解释变量矩阵,γ为固定参数。与式(4)对应,Tt=φ,ct=0,Rt=Im(m×m的单位矩阵),公式(7)中ut与εt相互独立,均值都为0并分别服从方差为δ2和协方差矩阵为Q的正态分布。

(二)变量设计及数据来源

1.产业结构指标

目前,学术界对于产业结构衡量指标还未形成统一标准。通过梳理现有的文献成果,发现学者们主要从合理化和高级化两个维度来衡量产业结构。产业结构合理化一方面反映了产业之间的协调程度,另一方面也反映了产业内资源的有效利用程度,即三次产业之间协调发展度和三次产业内资源配置效率。产业结构高级化可以从三个方面描述:第一,三次产业结构的主导产业由第一产业向第二、三产业发展;第二,产业结构由低附加值产业向高附加值产业演进;第三,产业部门结构从劳动密集型依次向资本密集型、技术密集型及知识密集型产业过渡。本文选择泰尔指数来衡量产业结构合理化水平,选择第三产业增加值占第二产业增加值比衡量产业结构高级化水平,该种选择沿用了大部分学者对产业结构指标的设定方法,更重要的是切合本文研究产业结构的目的。

在选择产业结构合理化指标方面,本文参考现有文献成果[12-13],以泰尔指数来衡量产业结构合理性。本文在该文献基础上对泰尔指数重新定义,其计算公式如下所示:

(8)

其中,Y、Yi、L、Li分别表示产业总增加值、第i次产业增加值、就业总人数、第i次产业就业人数。产业结构合理化指数RAT越小,说明产业合理化程度越高。

在选择产业结构高级化指标方面,本文参考配第—克拉克定律,结合中国产业结构升级过程中出现的服务化趋势,即在产业升级过程中第三产业的增长率高于第二产业的增长率[37],本文以第三产业增加值占第二产业增加值之比(简记TS)衡量产业结构高级化[14]。这样衡量可以清楚地知道,中国产业结构升级是否朝向“服务化”方向发展。TS值上升,说明产业结构在升级,朝着“服务化”方向发展;反之,则为降级,与“服务化”方向背道而驰。

2.金融结构指标

目前,国内学者在金融结构指标选取方面还未形成统一的衡量体系。一些学者按主导类型将金融结构划分为金融市场主导型和银行主导型,也有学者从金融结构的规模、效率及深度等维度进行研究,如选取的指标有金融结构相关比率[29]、金融结构规模[31]、金融结构效率[14]、金融结构深化[18]以及由金融结构相对活力、规模及效率三者构建金融结构综合指标[30]。参考了一些学者的金融结构指标选择方法,结合本文研究最终目的,考虑数据缺失及可获得性后,故从金融结构规模、效率及深化三个方面来衡量金融结构。

具体而言,金融结构规模FSTRA以金融业增加值占GDP比重衡量[34]。该指标反映金融行业发展情况,规模越大,金融行业发展越好,产业可以利用的金融资源越多。金融结构效率FSTRB以金融机构贷存比[15]衡量效率,在经济范畴内一般指投入与产出的关系,故本文衡量金融结构效率从投入—产出角度来反映。金融结构深化FSTRC采用金融机构存贷之和占GDP比重衡量[17]。该指标反映了金融发展环境,衡量了金融系统发展的程度,比值越大,说明产业所处的金融环境受到政府干预越少。

3.控制变量指标

在选择控制变量方面,本文选择人均投资额(PCI)、政府财政支出占GDP比(GEG)、研发人员全时当量(RDP)。人均投资额为全社会固定资产投资总额与总人口之比[11]。人均投资额反映产业内人均投资水平,比值越大,投资水平越高,越有利于产业结构升级。政府财政支出占GDP比重[32],该指标值越大,说明政府投入越多,影响了产业结构发展。研发人员全时当量反映了当时研发水平,研发水平提高,可以促进产业结构发展[17],计算时对该变量进行对数处理。本文选用指标如表1所示。

表1 指标说明

本文选取1998—2017年为样本区间,文中数据来源于国家统计局《中国统计年鉴》及《中国金融统计年鉴》。各个变量描述性统计结果如表2所示。

表2 变量描述性统计

(三)金融结构对产业结构影响效应检验

在探究金融结构变化对产业结构影响的实证过程中,文章将产业结构的合理化和高级化作为一个方程组的被解释变量,方程组中金融结构变量分别是金融结构规模、金融结构效率及金融结构深化,方程组中变量之间没有内在联系,但其随机误差项之间存在相关性,即估计方程中的随机误差项之间同期相关[38]。因此,本文构建似不相关模型(SUR)检验金融结构对产业结构的影响效应。模型设定如下所示:

(9)

(10)

其中:RATt、TSt是被解释变量,分别为第t期产业结构合理化及高级化指标;FSTRt是核心解释变量,包含了三个变量,分别是金融结构规模(FSTRAt)、金融结构效率(FSTRBt)及金融结构深度(FSTRCt),回归时逐个代入分析;PCIt、GEGt、RDPt是控制变量,分别表示第t期人均投资额、政府支出占GDP比重及研发人员全时当量;ε为随机误差项。本文对模型(9)和模型(10)进行参数估计,估计结果如表3所示。

表3 SUR模型估计结果

由表3的估计结果可知,在1%的显著水平上,金融结构规模对产业结构合理化产生负向影响且其影响系数为-0.020 3,说明金融结构规模增加一个单位,产业结构合理化分别降低0.020 3。在5%的显著水平上,金融结构效率对产业结构合理化产生负向影响且其影响系数为-0.002 4,说明金融结构效率增加一个单位,产业结构合理化分别降低0.002 4。在10%的显著水平上,金融结构深化对产业结构合理化产生正向影响且其影响系数为0.000 5,说明金融结构深化每增加一个单位则会提高产业结构合理化0.000 5。

这里需要注意的是,1998—2017年产业结构合理化指标范围在0.117~0.322(表2所示),产业结构合理化值等于0时,产业结构达到均衡水平。金融结构规模及其效率对产业结构合理化造成负向影响,其实际意义是提高了产业结构合理化水平,而金融结构深化对产业结构合理化正向的影响却是降低了合理化水平。所以,金融结构规模和效率的提高有利于提高产业结构合理化水平,金融结构深化却不利于提高产业结构合理化水平。金融结构规模的扩大和金融结构效率的提升能够助力实体产业发展,更大、更方便地为产业融通资金,并降低资金融通成本。因此,金融结构规模和金融结构效率能够促进实体产业发展,提升产业结构合理化水平。但是,金融行业产生巨额利润都源自于实体产业,本文金融结构深化对产业结构合理化影响系数为正,实际上是金融结构深化降低产业结构合理化水平,可能原因是金融行业的迅速发展对实体产业发展造成了挤压,随着金融结构不断深化,实体产业的发展受到一定影响,一旦金融危机到来,将会对整个产业带来沉重的打击。

在金融结构对产业结构高级化方面的影响,金融结构规模对产业结构高级化产生正向影响且其影响系数为0.007 6,但并不显著,说明金融结构规模每增加一个单位,产业结构高级化提高0.007 6。在1%的显著水平上,金融结构效率对产业结构高级化产生负向影响且其影响系数为-0.005 9,说明金融结构效率每增加一个单位,产业结构高级化会降低0.005 9。金融结构深化对产业结构高级化产生正向影响且其影响系数为0.000 1,但并不显著,说明金融结构深化每增加一个单位,产业结构高级化提高0.000 1。

所以,金融结构规模和金融结构深化促进产业结构升级,产业结构朝着“服务化”方向发展,但其影响却不显著,而金融结构效率与产业结构高级化却产生了显著负向关系。金融行业本身处于第三产业,其自身迅速发展和扩张提高了第三产业增加值,第三产业在产业结构中比重自然增加,对产业结构“服务化”发展起到了一定的助推作用,但这种对产业结构高级化的影响似乎正从“助推”向“抑制”方向发展。金融的“逐利”特点导致其更倾向于第三产业而非第二产业。1998年中国实行住房制度改革,住房货币化开始,国内资金通过金融渠道进入房地产行业。中国经济的飞速发展,离不开金融和房地产这两个行业的强力支撑。虽然这两个行业都归于第三产业,对产业结构升级作出巨大贡献,但在整个发展过程中对其他行业造成挤压,而且这种挤压效应对第三产业产生的影响可能要大于对第二产业产生的影响。这也说明金融结构规模和深化提升产业结构高级化水平,金融结构效率却抑制产业结构高级化水平。也就是说,从产业结构高级化方面看,金融结构不适应当前产业结构高级化。

(四)金融结构对产业结构影响的时变特征

为进一步刻画金融结构规模、效率及深化对产业结构合理化及高级化影响的时变特征,本文构建时变参数状态空间(TVPSS)模型,将金融结构规模、效率及深化三个指标纳入同一框架下,在不同时期下实证分析金融结构对产业结构影响的动态冲击过程。参考高铁梅[39]设计状态空间模型的方法,本文构建的TVPSS模型如下所示:

(11)

(12)

(13)

(14)

(15)

(16)

(17)

s.t.{i=1,2}

公式(11)、(12)为量测方程,式(13)—式(17)为状态方程。RATt、TSt分别为第t期产业结构合理化及高级化程度;FSTRAt、FSTRBt、FSTRCt分别表示第t期的金融结构规模、金融结构效率及金融结构深化;SV是解释变量对被解释变量的动态冲击。本文运用卡尔曼滤波(Kalman Filter)方法对时变参数状态空间模型进行参数估计。

1.协整检验

构建状态空间模型的前提条件是要求所有变量具有相同的单整阶数且变量之间存在协整关系。首先,本文采用ADF检验方法进行单位根检验。检验结果表明,在1%的水平下,FSTRBt为平稳时间序列;在10%的水平下,TSt为平稳时间序列;其余变量为非平稳时间序列。但是,所有变量一阶差分后,ADF检验结果均拒绝存在单位根原假设,说明所有变量一阶差分序列为平稳时间序列,满足协整检验的前提条件。然后,采用Jonhansen-Juselius(JJ)检验方法进行协整检验。本文构建由RATt、TSt、和FSTRAt、FSTRBt、FSTRCt构成的VAR模型,根据AIC和SC准则确定滞后阶数为1。最后,进行VAR模型参数估计并进行协整检验。检验结果表明,在5%显著性水平下,拒绝原假设,变量之间存在协整关系,构建的VAR模型中存在4个协整向量。说明所有变量存在长期均衡关系。所以,本文构建两个量测方程(11)、(12)得到实证分析结果避免出现伪回归问题。

2.参数估计

本文采用卡尔曼滤波计算方法对方程(11)、(12)、(16)进行参数估计,估计结果如下所示:

(18)

(19)

(20)

(21)

通过估计结果可以分析金融结构规模、金融结构效率及金融结构深化对产业结构合理化及高级化动态冲击的时变特征。

3.时变特征分析

金融结构规模、效率及深化对产业结构合理化动态冲击的时变特征分别如图1—图3所示。通过对动态冲击图分析,可以得出金融结构对产业结构合理化的影响呈现出时变特征。

图1 金融结构规模对产业结构合理化动态冲击

1998—2000年间,金融结构规模对产业结构合理化的负向冲击较弱且平稳,此时中国金融行业的发展处于初期阶段且又受到1997年亚洲金融风暴的影响,金融结构规模扩张不明显且其对产业结构合理化的影响较小。从2000年开始产生剧烈正向冲击,并在2001达到最大值,然后这种正向的冲击力度开始下降。这期间,中国扩张型货币政策处于主导地位,如加大公开市场操作力度、加大信贷政策指导和窗口指导力度等,加之中国金融市场并未形成良好的运行体系,其快速扩张不利于中国产业结构合理化水平的提高。2003年是货币政策大有作为的一年,央行考虑到国内贷款增长速度过快,进而实施稳健略紧缩的货币政策,具体体现在央行出台的四大“货币”措施。在2005年,金融结构规模对产业结构合理化的冲击达到最大负向冲击,随后负向冲击开始减缓,在这期间中国金融结构规模的扩张有利于产业结构合理化水平的提高。从1997年亚洲金融风暴之后,中国急需寻找新的经济增长点,房地产成为了中国经济发展的中流砥柱,加之宽松的货币政策为房地产企业发展的资金缺口提供了流动渠道。2005年是房地产行业的一个发展低迷期间,但短短两年时间,房地产行业的发展便迎来了顶峰,当时国内消费者物价指数(CPI)和生产者物价指数(PPI)先后超过3%的国际警戒线,房地产行业的发展成为了国内通胀的主要原因;同年,央行和银监会(现银保监会)出台《关于加强商业性房地产信贷管理通知》意在减缓房地产发展造成的泡沫,随后又陆续出台一系列房地产行业政策对其宏观调控。在2007年金融结构规模对产业结构合理化的冲击由负转正并于2008年达到一个小波峰。在2000—2008年之间,动态冲击呈现出“N”形,从2008年开始趋于平稳并呈现出一种稳定的负向冲击状态。国内为了应对2008年全球金融危机,央行执行适度宽松的货币政策,多次下调金融机构存贷基准利率,加之政府实行积极财政政策来应对2008年国际金融危机对中国国内市场造成的冲击,金融结构规模对产业结构合理化动态冲击并未形成剧烈的波动,期间动态冲击处于负向冲击,是有利于产业结构合理化水平的提高。

图2 金融结构效率对产业结构合理化动态冲击

1997年亚洲金融风暴对我国金融市场冲击较大,国内的金融市场管理制度尚不健全,故受到影响较大。金融效率对产业结构合理化的动态冲击大部分时间内处于负向冲击的状态,说明提高金融结构效率有利于产业结构合理化水平的提升。1997年亚洲金融危机及2008年国际金融危机影响国内金融市场,金融结构效率对产业结构合理化水平负向影响程度加大。国内一系列对应的调控政策出台,如2004年财政政策由积极转稳健、2009年4万亿投资计划(实际投资额可能更多),使金融结构效率对产业结构合理化水平的负向冲击逐渐减弱,这表明政府为了稳定经济发展,有目的的“干预”市场行为弱化了金融结构效率对产业结构合理化水平的影响作用,缓解了外部金融危机给国内金融市场造成的不利冲击。

图3 金融结构深化对产业结构合理化动态冲击

在这20年经济发展期间,政府出台一系列政策措施引导资金注入房地产行业。1998年到2000年,金融结构深化提升了产业结构合理化水平,房地产行业飞速发展挤占了其他行业融资资源;2003年到2010年是房地产行业发展黄金阶段,其间,受美国房地产次贷危机影响,中国出台一系列有关抑制房地产泡沫的措施,如2005年房贷优惠政策取消和“国八条”的颁布、2007年央行5次加息从金融层面打压房地产等。这些措施造成金融结构深化对产业结构合理化正向动态冲击先上升后下降,2010年之后趋于平稳。2015年实行供给侧结构性改革后,推进了金融更好地支撑实体经济发展的政策措施,金融结构深化对产业结构正向冲击出现下降趋势,金融结构深化对产业结构合理化正向冲击有所缓解,金融结构深化通过房地产行业挤压其他产业而导致的整个产业结构不合理的状态在改善。

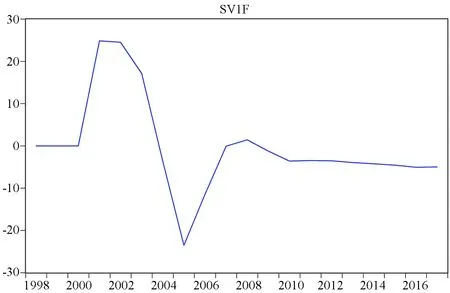

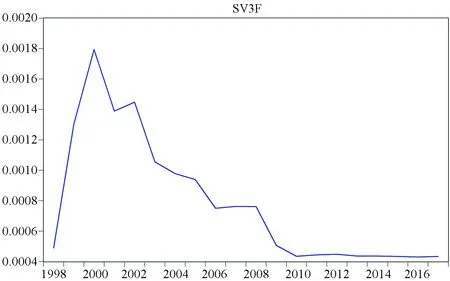

金融结构规模、效率及深化对产业结构高级化动态冲击特征分别如图4—图6所示。通过对动态冲击图分析,可以得出金融结构对产业结构高级化的影响呈现出时变特征。

图4 金融结构规模对产业结构高级化动态冲击

受1997年亚洲金融风暴及国内金融市场不完善等因素影响,金融结构规模扩张对产业结构高级化动态冲击作用并不大。2000—2002年,中国实行宽松货币政策及财政政策导致金融结构规模迅速扩张,而中国产业结构升级具有时滞的性质,产业结构升级要滞后于金融结构规模的扩张,因此出现金融结构规模扩张反而减缓产业结构升级的现象。从2003年开始,房地产行业飞速发展虽然挤占其他行业融资资源,但确实为产业结构升级提供强有力的支持,也就形成了2003年到2006年的一个“高峰”。在2008年国际金融危机影响下,政府于2009年实施积极投资计划,一系列中性货币政策的颁布和房地产行业调控政策的出台,加之在2015年开始的供给侧结构性改革,将金融结构规模扩张对产业结构升级的影响置于一个稳定冲击状态。中国经济虽然进入新常态,但整体上金融结构规模扩张还是稳定地支持产业结构升级,并未形成剧烈的波动。这得益于金融体系的不断完善和调控政策的因时制宜。

图5 金融结构效率对产业结构高级化动态冲击

从1997年开始,大量资金开始流入房地产行业,2005年房地产行业进入低谷期,2007年则是房地产行业的一个巅峰。国内资金通过金融市场涌入房地产行业,可以说在这段期间“金融是为房地产行业服务的”,房地产行业泡沫开始滋生。从2003年开始政府意识到问题严重性进而拉开调控序幕,通过如2004年提高拿地“门槛”、2005年“国八条”及2006年“国六条”等措施,抑制房地产泡沫。其间,金融结构效率促进了房地产行业发展,但对整体的产业结构产生了先加强后减弱的负向冲击。2008年国际金融危机和我国实行稳健的货币政策使金融市场受到一定影响;2010年“国十条”颁布,对房地产行业发展进行“再次降温”;2015年提出供给侧结构性改革,金融资金流入房地产行业的总量被限制,金融结构效率对产业结构升级的负向冲击影响呈现出平稳态势。这说明国内宏观政策的实施有利于缓解金融结构效率对产业结构升级的负向影响。从2015年开始出现的趋势看,可以预期未来在供给侧结构性改革的背景下,金融结构效率对产业结构升级的影响会由负转正。

图6 金融结构深化对产业结构高级化动态冲击

从1997年开始,金融结构深化对产业结构高级化动态冲击影响急剧上升。这说明金融结构深化影响产业结构高级化,主要因为社会资金流入房地产行业形成了急剧上升的冲击。2000年后,房地产行业进入“粗犷式”发展,但是在2003年后,政府对房地产行业发展进行了一系列调控,加之金融监管制度不断完善,金融结构深化对产业结构高级化起到波动性影响,但整体上冲击呈现出逐渐下降的趋势。2008年以后,因全球金融危机及央行施行稳健的货币政策,中国金融市场受到一定影响。虽然金融结构深化对产业结构高级化的正向冲击影响减弱了,但保证了金融结构深化以稳定的方式促进产业结构升级。

综上所述,本文第一部分实证(SUR模型)设置了三个控制变量(人均投资额、政府支出占GDP比重、研发人员全时当量),其实证结果表明:在产业结构合理化方面,金融结构规模和金融结构效率产生促进作用,金融结构深化产生抑制作用;在产业结构高级化方面,金融结构规模和金融结构深化产生促进作用,金融结构效率产生抑制作用,并对该结果进行简要的原因阐述。第二部分实证(TVPSS模型)将产业结构合理化和高级化纳入同一研究框架内进行分析,从金融结构规模、金融结构效率及金融结构深度三方面刻画了金融结构对产业结构动态冲击的全过程,其实证结果也验证了第一部分实证结果。从动态冲击图中也发现了金融结构对产业结构的冲击波幅由大变小,趋于平稳,并结合中国过去20多年经济发展进行详细阐述。

三、结论与政策建议

(一)研究结论

本文构建似不相关模型和时变参数状态空间模型,先设置三个控制变量分析金融结构规模、效率及深化分别对产业结构合理化和高级化产生的影响,再将金融结构规模、效率及深化同时纳入分析,从三个维度描述了1998—2017年金融结构对产业结构合理化及高级化动态冲击。通过本文实证分析,得出以下结论。

第一,金融结构规模对产业结构合理化和高级化起到促进作用,金融结构效率和深化则分别对产业结构高级化和合理化产生了抑制。似不相关回归结果显示,在1%的显著水平上,金融结构规模对产业结构合理化的影响系数为-0.020 3,对产业结构高级化的影响系数为0.007 6,即金融结构规模提高产业结构合理化水平,促进产业结构高级化。在5%的显著水平上,金融结构效率对产业结构合理化的影响系数为-0.002 4;在1%的显著水平上,对产业结构高级化的影响系数为-0.005 9,即金融结构效率提高产业结构合理化水平,抑制产业结构高级化。在10%的显著水平上,金融结构深化对产业结构合理化的影响系数为0.000 5,对产业结构高级化的影响系数为0.000 1,即金融结构深化降低产业结构合理化水平,促进产业结构高级化。

第二,在1998—2017年,金融结构规模、效率及深化对产业结构合理化和高级化的动态冲击呈现出时变特征,金融结构对产业结构合理化的影响滞后于对产业结构高级化的影响。从6幅动态冲击图(图1—图6)可以发现:在2010年之前,金融结构规模对产业结构合理化的动态冲击呈现出“N”形,金融结构效率对产业结构合理化的动态冲击呈现出“W”形,金融结构深化对产业结构合理化的动态冲击呈现出倒“U”形;在2007年之前,金融结构规模对产业结构高级化的动态冲击呈现出倒“N”形,金融结构效率对产业结构高级化的动态冲击呈现出“V”形,金融结构深化对产业结构高级化的动态冲击呈现出“倒V”形。金融结构对产业结构的影响先体现在高级化方面,然后才在产业结构合理化方面体现出来,即金融结构对产业结构合理化的影响滞后于其对产业结构高级化的影响。

第三,在1998—2017年,金融结构规模、效率及深化对产业结构合理化和高级化的动态冲击在研究期间前期波幅较大,随时间推移,波幅逐渐平稳,部分金融结构变量对产业结构高级化的冲击呈现出“长尾”现象。在2010年以前,金融结构规模、效率及深化对产业结构合理化的冲击产生较大的波动,在之后的时间段内,波幅较为平稳。在2008年以前,金融结构规模、效率及深化对产业结构高级化产生较大的波动,在之后的时间段内,波幅较为平稳。金融结构对产业结构冲击波幅较大,说明中国金融体系还不完善,产业结构尚不合理,距离最优状态还有一定改善空间。冲击波幅趋于平稳,说明中国金融体系及产业政策宏观调控产生作用,产业结构趋于合理并逐步升级。

(二)政策建议

其一,合理扩大各个产业金融结构规模,避免第三产业金融资源堆积。本文实证分析金融结构规模对产业结构合理化和高级化的影响,发现在过去20年内,金融结构规模对产业结构合理化和高级化的影响最为显著且动态冲击程度也最大。那么,以金融结构规模作为第一切入点,可以更好地促进产业结构升级。对中国经济发展贡献占主要位置的第三产业吸收了较多的金融资源,产业内金融资源扩张为其发展提供强有力的支撑,但造成其他产业内金融资源流失,产业发展也受到一定影响。长期以往,产业结构合理化水平会降低,不利于产业可持续发展。

其二,制定适宜的宏观产业支持政策,引导金融资源注入“朝阳”制造产业,加大对农业的扶持力度。过去20年中国经济增长主要得益于房地产行业的贡献,金融资源的投资方向都向其倾斜,制定的产业政策多为限制性政策,如“国八条”“国六条”及“国十条”等。2015年提出“供给侧结构性改革”,旨在矫正要素配置扭曲,为实体产业提供经济支撑。所以,在产业政策制定方面,应当以鼓励金融资源流向实体产业为主,以限制金融资源流向的产业政策为辅。

其三,以市场为导向实现金融资源配置,加之合理有效的金融监管,有的放矢地加强金融结构深化。实证结果分析表明,在过去的20年,金融深化对产业结构合理化和高级化冲击程度由大幅波动向平稳发展,但其影响程度相比金融规模、效率还是较弱的。既要尊重市场导向,又要保证市场稳定,两者相辅相成。完善央行等监管机构对金融的监控,提高金融市场的稳定性,这是以市场为导向的金融资源发挥良性作用的前提。以市场为导向实现金融资源配置是机构进行监管的准绳。两者协同发挥作用,金融结构深化方向才能朝着“实体经济”方向发展。