上证将迎来指数级上涨

胡语文

距离2022年越近,上证综指有没有可能出现一波指数级上涨行情,或者说年底吃饭行情有没有?综合市场周期,叠加波动率、估值、业绩和政策等多方因素,笔者判断上证综指很快会进入新一轮的上涨周期,当前指数的位置类似于2014年7月的“最佳击球区”。

从周期来看,以7年为一个周期来计算,沪指两个高点之间的时间距离一般在7年。比如,2015年6月5178点至2007年10月6124点相距7年左右;2007年10月至2001年6月的2245点也在7年左右。2015年至2022年大约也是7年,因此,预计2022年出现沪指高点的概率大。

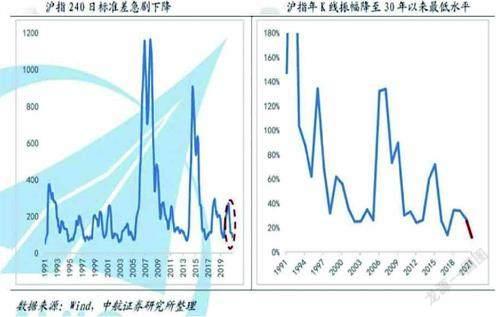

笔者判断,接近年底“A股进入最佳击球区”的概率越来越大。中航证券名为《如何理解沪指振幅降至30年以来最低水平?》的研究报告某种程度上支持了笔者的观点。研究表明,近期沪指的波动率进入30年以来的最低水平,波动率越低,越说明了市场变盘的可能性越大。反者道之动,笔者认为,波动率极低或是市场起跳前的先兆。

从政策角度分析,过去一年货币政策保持了适度的紧缩,所以,2021年整个市场处于疫情高峰期过后的相对冷静期。随着经济增速逐步放缓,货币政策将会定向宽松。而房地产政策已经开始边际上放松,对房地产投机行为的监管仍然严厉,尤其是房产税的推出会影响多套房投资者的积极性,但政策并不希望房地产市场一蹶不振,亦不会因为某些房地产公司的流动性风险而演化成系统性金融风险。所以,年底的货币环境相比年初已经开始大有好转。包括一些定向的政策亦开始释放政策利好。比如11月8日,央行推出碳减排支持工具,通过碳减排支持工具向金融机构提供低成本资金。

图一:沪指波动率显著下降

从估值角度来看,目前沪指的风险溢价为4.62%,处于10年以来的60%的分位,而历史风险值一般在3%以下,所以,目前阶段,沪指仍有较高的安全边际。结合其他估值指标(PE、PB、PS)的历史对比来看,当前估值仍处于中位数水平,相对历史高点仍有较大的估值提升空间。

从行业轮动角度来看,2020年布局周期股在2021年获得了一定的超额收益。投资时钟的理论认为,在经济进入滞胀阶段,往往大宗商品和价值股的机会表现更加优异。比如最近农产品价格的上涨已经体现了大宗商品的延展性。即价格的上涨从PPI向CPI开始扩张。随着通胀的扩张开始,利率水平也会形成一定的上行,但货币当局考虑到经济下行的压力,所以,仍会考虑采取货币相对宽松的政策,在某种意义上而言,股市的泡沫化在货币的宽容之下会显著扩大泡沫化的进程。作为低估值的价值股将会明显迎来一波业绩和估值双升的“戴维斯双击”的机会。

图二:历史上货币超发跌价盈利底部确认均促成牛市

图三:银行指数走势分析

從板块角度来看,金融地产带领沪指上涨的概率越来越大,尤其是随着房地产政策的边际放松,之前多数投资者对房地产股的悲观情绪正在逐步消除。从“守正出奇”的配置策略出发,首先会选那些处于历史底部的国企龙头,是为“正”;同时也会选择前期充分释放流动性风险的一些民企,弹性可能更好,赔率更高,是为“奇”。同时,多数金融股目前处于的估值水平也在历史底部,无论是银行、保险还是券商板块,目前来看,估值都在深度安全边际的水平,而三季度上市银行业业绩同比两位数的增长,表明银行业绩拐点已经出现。考虑到中国出现金融系统性风险的概率大大降低,未来金融股更加受益于中国金融资产配置大周期的长期发展趋势。因此,值得中长线重点布局。