华宝股份超额派现:仗义疏财抑或中饱私囊?

陈坤

华宝香精股份有限公司(300741.SZ)是一家专门从事香精产品开发、研制、生产及相关应用服务于一体的国际化企业,于2018年3月在深交所创业板挂牌上市。作为烟草香精第一股,华宝股份上市后业绩增长可谓乏力。据华宝股份年报显示,2018—2020年公司净利润增长率分别为2.41%、5.09%、-4.55%。

然而,与其业绩疲软表现大相径庭的是,华宝股份同期分红比率居高不下且超行业平均水平。特别明显的是,在2018年公司净利润仅有11.76亿元且可分配利润为25.16亿元的情况下,华宝股份采取了以每10股派发现金股利40元(含税)向全体股东合计派发现金股利24.64亿元(含税)超额派现股利政策,为当期净利润的209.54%,占当期可供分配的利润比97.93%。

如此大手笔现金分红,华宝股份究竟意欲何为,是对投资者的仗义疏财,还是大股东中饱私囊?

超额派现?

2019年4月经公司2018年度股东大会审议批准,华宝股份以总股本6.16亿股为基数向全体股东派现24.64亿元。随后两个会计年度也先后分红12.19亿元、9.85亿元,上市三年间累计派发现金股利46.68亿元,整体分红率达129.99%,其中尤以2018年度最甚,颇有分光家底之意。若按照持股比例估算,公司控股股东华烽国际仅2018年便分得近20亿元股利;若剔除公司前十大持有有限售条件股东的分红收益,其他数万名中小投资者三年累计才分得6.62亿元,二者获利相差甚大。

合理性存疑

一般而言,实施超额派现的前提条件是公司业务有爆发式的业绩增长潜力,那么华宝股份具有这种能力吗?

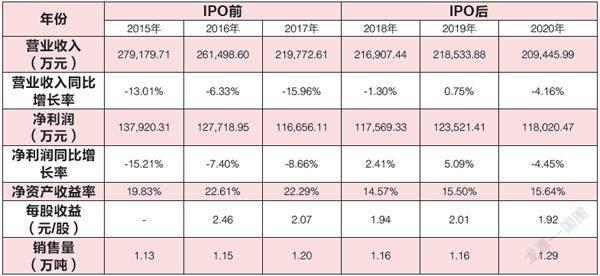

从财务状况看,华宝股份2015—2020年度营业收入同比增长率分别为-13.01%、-6.33%、-15.96%、-1.30%、0.75%、-4.16%,同期净利润同比增长率为-15.21%、-7.40%、-8.66%、2.41%、5.09%、-4.45%,六年时间内营业收入由IPO前的279,179.71万元降至209,445.99万元,净利润由137,920.31万元下滑至118,020.47万元,净资产收益率亦由22.61%跌至15.64%。从公司年度产品销售量来看,2015—2020年度总体维持在1.20万吨上下波动,增长幅度可忽略不计。这些数据均说明了华宝股份并没有因顺利IPO而获得更为长远的发展,相反业绩止步不前,盈利能力逐渐下滑。

从公司所处行业可能,华宝股份营业收入主要由烟草用香精、食品用香精、食品配料、日用香精四块业务构成。其中,烟草用香精营业收入占比由2015年65%跃至2020年85%,这说明烟草用香精业务对公司业绩贡献率最大。但是,近年来随着国家颁布一系列控烟政策,各中心城市也紧锣密鼓地出台了控烟条例,截至2020年末,已有超过20个城市制定了地方性控烟法规,加之社会公众对健康的日益重视以及全球宏观经济增长态势不明朗,我国卷烟总体产量、销量增长率已连续多年下滑,这说明了香烟市场已出现拐点并呈现饱和状态;还有,创建资源节约型和环境友好型企业已成为业内践行社会责任的共识,华宝股份作为上市公司且生产板块属于化学原料行业,为了应对监管政策,公司势必会进一步加大环保费用投入,进而还会影响利润。在这些综合因素的作用下,较易判断华宝股份未来业绩可能表现一般,想象空间有限。

华宝股份2017——2020年度分红情况

注:數据来自华宝股份年报

华宝股份2015——2020年经营情况

注:数据来自华宝股份年报

再看募投项目。募投项目作为上市公司增厚业绩的助推器,能在未来改善公司的财务状况;若加以变更,势必会降低公司持续盈利能力。通过查阅华宝股份招股说明书、年度报告可以发现,截至2020年末,华宝股份累计投入募集资金总额为76,904.23万元、占IPO募集资金净额之比不超过四成。其中,补充流动资金项目投入64,879.87万元并于2018年度实施完毕,华宝鹰潭食品用香精及食品配料生产基地项目累计投入10,089.95万元、投资进度9.75%,华宝拉萨净土健康食品项目累计投入1,917.36万元、投资进度4.08%,华宝孔雀食品用香精及食品技术研发项目累计投入17.05万元、投资进度0.11%。此外,从公司2021年第二届第十次董事会以及2020年度股东大会“关于变更部分募集资金用途及调整部分募投项目实施方案的议案”内容来看,华宝拉萨净土健康食品项目终止实施,“华宝孔雀食品用香精及食品技术研发项目”调整为“华宝股份科技创新中心及配套设施项目“。也就是说,上市近四年华宝股份原先规划的生产建设募投项目在2020年度股东大会决议前基本处于停滞状态,在股东大会决议通过后原募投项目已不再实施并调整为其他项目,这从另一个角度证实了公司未来业绩走向不容乐观。此外,据2020年报显示,公司向关联方出售商品/提供劳务本期发生额为7.02亿元,占当期营业收入总额比33.54%,如此大额的购销关联交易,其定价的公允性和独立性难免不引起投资者质疑。

因此,在华宝股份原有业务无重大调整的前提条件下,主要基于行业发展态势、盈利能力下滑、募投项目存在不确定性等各项因素,可以预判华宝股份未来业绩不具有爆发增长的潜力,华宝股份一次性将公司存量未分配利润以及增量未分配利润掏空的分红举措不具有可持续性,甚至会给公司利益相关者带来损失。

利益相关者受损?

埋单的中小股东

不同于大股东可以通过行使表决权在股东大会上表达利益诉求,中小投资者利益仅源于上市公司派发的股息红利和二级市场股票价格的变化。从股息红利来看,控股股东华烽国际及其他三家原始股东合计持有股份90%,派现比例为90%;其他数万名中小投资者合计持有股份10%,派现比例为10%,表面分红看似公平,实质透露不公。这是因为华烽国际及其三家股东持有的股份为公司IPO前的原始股,其年收益率高达400%,而中小投资者则是在二级市场买入公司股票,二者入股价格天差地别,其实际年化收益率尚不足10%。与其说是中小投资者分享了华宝股份的未分配利润,倒不如说是中小投资者拿着23.77亿元(IPO首发募集资金总额)去给上市公司投资项目,2018年末华宝股份再以不到10%的投资回报率向其分得2.46亿元股息红利(含税)。巨额分红中有近九成落入原始股东口袋里,这难道真是对中小投资者的仗义疏财吗?笔者不敢苟同。

2019年3月13日分红方案公告当日,上市公司股价连续两个交易日涨停,此后19个交易日整体震荡上行,并于2019年4月13日达到峰值39.58元。然而,“概念噱头”炒作后总会“现出原形”。距股价峰值仅隔一个交易日,华宝股份股价便一字跌停,之后股价“一路狂泻”,截至2019年最后一个交易日公司股价仍未走出泥潭,较峰值股价下降45%,而为此埋单的正是中小投资者。他们承担了股票市场股价震荡的高风险,却仅获得了10%的投资回报率,显然收益和风险不成比例。

债权人利益受损

华宝股份超额派现实施完毕后,在负债总额没有变化的基础上,公司的资产总额也会随着净资产的减少而相应减少,其结果就是公司资产负债率的攀升。虽说学者證实了公司资产负债率与债权人治理效应之间的线性关系,也即随着公司资产负债率的提高,出于维系自身债权安全的需要,债权人和公司的后续商业合作中,会通过合同和法律条款的形式监督或激励公司的经营层,进而发挥相应的治理监督作用。但是超额派现这一行为分走的是公司账面上最易变现的自由现金流,留下的是短期内无法变现的固定资产、商誉等非流动资产。诚然,超额派现后公司资产负债率不高且仅为5.95%;但是在“现金为王”的年代,即便资产总额很高,但若无持续稳健的现金流,债务违约风险依旧很高,债权人的利益仍然无法得到有效保护,海航破产便是先例。所以,华宝股份超额派现行为实则是有损公司债权人利益。

结论与建议

与一些上市公司“一毛不拔”式分红不同,华宝股份超额派现则显得过于慷慨了,其实质是“肥了大股东,瘦了上市公司及其利益相关者”,隐含了一些“中饱私囊”的成分。

诚然,从某种层面来讲,超额派现的出现,在一定程度上遏制了我国证券市场公众公司“铁公鸡”现象。然而,过度的分红派现与不分红都不应该被效仿或提倡。因此,在现有的证券市场法规和监管环境的基础上,主管部门可以考虑吸纳成熟资本市场的一些经验,以便更好完善、健全上市公司相关制度法规。具体来说:一是在分红公告“上网”前,要求上市公司披露此次超额派现的资金来源、对公司现金流以及后续生产经营发展的影响,必要时要求上市公司出具第三方评估报告,同时将超额派现事后问询机制前移至事前,以进一步强化信息披露义务,保障投资者的信息知情权;二是把上市公司超额派现列为公司特别决议事项,将由出席会议股东所持表决权的1/2以上通过改为2/3以上通过,同时事前须征得独立董事2/3以上通过方可执行。

于广大中小投资者来说,虽然上市公司超额派现短期内使其获得了较为丰厚的股息红利,但长期而言承受的确是股价下行的风险。因此,中小投资者应避免盲目追逐“超额派现”题材股,并审慎评估其风险、收益,避免踏空进而遭受利益损失。

于上市公司而言,除了财务状况、经营业绩外,股权结构是影响公司分红制度的最重要因素。本案例中,控股股东持有华宝股份81%股份,股权高度集中,因而能够左右公司所有重大事项决策;但也应认识到,公司稳健发展才能获得更为丰厚持续的投资回报,一味向上市公司“抽血”,势必会被市场抛弃。