金融科技对商业银行创新能力的影响研究

王浩斌

(天津财经大学,天津 300222)

引言

近年来,随着大数据和云计算技术的发展,以及区块链技术、人工智能的应用,金融科技呈现一种爆发式的增长[1]。《金融科技(FinTech)发展规划(2019-2021 年)》指出未来要在金融科技应用水平上全面提升,将其打造成为金融高质量发展的“新引擎”,提升金融服务的质量和效率。金融科技依托先进的技术手段,缓解了一部分的信息不对称问题,但同时金融科技的发展也对传统的金融机构的经营造成了一定的冲击,尤其值得关注的是对银行业的影响。在金融科技快速发展的态势下,商业银行会主动或被动地进入金融科技带来的金融结构变革的浪潮中,防范逆向选择和道德风险。商业银行的创新能力是否会受到金融科技发展的影响,金融科技是激发了商业银行的创新还是阻碍了其创新,是本文要探讨的问题。

1 研究现状与研究假设

1.1 金融科技对商业银行传统业务的影响

大银行业务对焦大企业,小银行业务对焦小企业是传统的银行业务模式,大银行在金融科技的发展下,会突破以往以“硬信息”为主要条件,缩小与小银行“软信息”获取能力[2]上的差距,抢占新的客户群,而这些客户群一般是小银行的低风险客户[3]。

利率市场化导致了存款付息成本提高,银行负债端的结构被动地发生变化[4],由于目前我国银行业的主营业务依然是“存贷款业务”,存款结构的恶化会使得银行投资高风险的项目,如此便加重了银行的风险承担[5]。

1.2 金融科技对商业银行创新能力的影响

吴成颂等[6]在对我国62 家城市商业银行的数据进行分析时发现,金融科技和城市商业银行创新能力呈现出负相关关系。金融科技的发展会使得互联网金融抢占城商行的中间业务收入,抵消了其对城商行倒逼作用。李佳和罗明铭[7]从理论层面剖析了商业银行在资产证券化创新方面的问题,指出资产证券化创新可以实现商业银行的理性变革,从而提高金融资源的配置效率。

1.3 研究假设

金融科技对传统金融业的影响,目前学术界基本持有两种观点。一种是持积极的态度,认为金融科技的出现,对传统金融业态是一种补充。另一种观点是,金融科技的发展只是拓宽了金融产品的销售渠道,并没有对金融业的实质产生影响。目前针对金融科技对商业银行的影响研究主要还是基于传统业务,从银行风险角度的研究较为深入,但是对银行创新方面的研究还较为缺乏。本文创新性的从各银行年报上抓取数据,构建微观金融科技指标,以探究金融科技与银行创新之间的关系。

基于以上分析,提出如下假设:

假设1:商业银行对金融科技的运用可以提高商业银行创新能力。

假设2:不同性质的商业银行被金融科技影响创新能力的程度不同。

2 数据来源与变量选取

2.1 数据来源

本文选取2010-2019 年间共61 家商业银行的数据进行分析,包括5 家国有大型商业银行、10 家股份制银行和46 家地方性商业银行。银行层面的数据来自国泰安数据库,宏观层面的数据来源于中经网数据库,有关金融科技运用的指数构建数据由手动整理各银行年报而得。对于缺失值,本文采取的是插值法进行补齐处理。

2.2 变量选取

本文通过大数据、区块链、人工智能、云计算、机器学习等关键词的爬取,创新性地从各银行年报上抓取数据,构建微观层面的金融科技指标作为核心解释变量。从现有的文献分析来看,对银行创新能力的研究度量指标以手续费及佣金收入[8]最为普遍。故本文采用手续费及佣金收入作为被解释变量,衡量银行当年创新能力。本文引入了包括银行自身层面,以及宏观地区经济层面的变量作为实证模型的控制变量。在银行自身层面,选取银行的资产规模(总资产的自然对数)、存贷比、资产收益率、资本转换率作为微观控制变量。宏观地区经济层面,选取总部所在省份的GDP 衡量宏观经济发展水平,消费者价格指数用来控制当期的通货膨胀,以及第三产业占比衡量经济结构。

3 模型构建与检验

3.1 模型构建

根据理论研究与假设,构建如下实证模型:

根据模型的设定,首先对其进行普通最小二乘法(OLS)估计回归,根据OLS 的估计结果,可以看出商业银行的金融科技运用对其创新是有影响的,模型表现出较强的显著性。由于OLS 回归对面板数据而言是具有一定的缺陷性的,因此考虑采用固定效应模型分析或者随机效应模型分析。对数据模型进行Huasman 检验,检验结果为在1%的统计水平拒绝原假设,所以采用控制个体和时间的双向固定效应模型。表1 为分别对模型加入了控制变量与不加入控制变量进行回归的结果。实证结果表明,银行对金融科技的运用水平越高,其创新能力越强,验证了假设1。

表1 金融科技对银行创新能力的影响

3.2 异质性分析

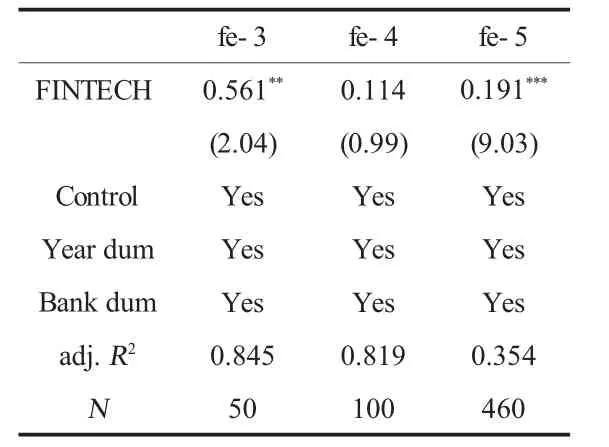

为了验证假设2,本文将样本中的商业银行分为国有大型商业银行、股份制银行和地方性商业银行三大类,根据hausman 检验结果,仍然应采用固定效应模型进行探析,分析结果如下表2。

假设2 认为,不同性质的商业银行对金融科技的重视与运用不同,对商业银行的创新能力的影响也不一样。从表2 的结果看,核心解释变量在国有大型商业银行和地方性银行中表现出正向的显著性,而在股份制银行中不显著。同时,金融科技的运用对商业银行创新能力的促进作用在地方性商业银行中表现得更加显著,这也从侧面反映了金融科技可以助力商业银行摆脱地域性限制,同时证实了提出的假设2。

表2 异质性分析

3.3 稳健性检验

为进一步验证本文的结论可靠、稳健,本文进行了如下的稳健性检验。将核心解释变量替换为北京大学数字普惠金融指数[9],该指数是由北京大学与蚂蚁金服共同构建,覆盖面广,具有一定的权威性。根据商业银行总部所在地的数字普惠金融指数进行稳健性检验,确保结论更加精确。如下表3 所示,无论是否加入相应的控制变量,核心解释变量均表现出较强的显著性,结果依然保持稳健,说明商业银行对金融科技的运用的确会对其自身的创新能力产生一个正向的影响。这一结论与本文假设相符。

表3 稳健性分析

4 结论与政策建议

大数据、云计算等创新型技术的出现与发展,给商业银行创新甚至是整个社会的创新活动提供了强大的技术支持。在应对这场金融科技带来的市场变革时,商业银行要有敏锐、独到的发展眼光,在适应这种变化的同时,利用它去提高自身的创新能力。为验证金融科技对商业银行创新能力的影响,本文选取了我国61 家商业银行个体层面面板数据进行了实证分析。实证分析的结果表明,商业银行运用金融科技会对其创新产生显著的正向影响。进一步的,通过异质性分析,得出金融科技对地方性商业银行的影响最为显著,而对股份制银行却不显著。由此可以看出,金融科技对商业银行突破地域性限制,拓展新的业务有帮助。商业银行应抓住金融科技背景下的机遇,积极创新,进而促进整个行业的创新发展。