证交所问询函、分析师关注与股价同步性

颜敏 白栖凡

【摘要】证券交易所发放问询函是其进行一线监管的重要途径。 以2014 ~ 2018年沪深A股数据为样本, 实证检验问询函和股价同步性之间的关系。 研究发现: 企业是否收到问询函与股价同步性显著负相关, 而且分析师关注越少, 问询函和股价同步性之间的负向关系越显著。 进一步研究发现: 问询函次数的增多会显著降低股价同步性; 按对其进行审计的会计师事务所类型进行分组, 发现问询函和股价同步性之间的负向关系在非“四大”事务所更显著, 能更好地发挥其监管作用。 该结论为证券交易所问询函监管有效性及提高资本市场信息效率提供了理论支持和经验证据。 证券交易所作为监管机构应加强基于问询函的一线监管, 更加突出其作为监管机构的主体地位, 以此来创新资本市场监管模式, 促进资本市场健康发展。

【关键词】证券交易所;一线监管;问询函;股价同步性;分析师关注

【中图分类号】F830 【文献标识码】A 【文章编号】1004-0994(2021)17-0145-9

一、引言

近几年来, 我国证监机构的监管手段不断多样化, 国家开始以不同方式来加强证券交易所的监管作用, 党的十九大以来也强调监管机构需要创新监管模式。 证监会主席在2017年度证券交易所一线监管国际研讨会上曾提到: “交易所绝不是单纯的交易平台, 必须是强大的监管者。 ”证券交易所发放问询函作为其一线监管的重要手段越来越受到重视, 而且随着证券交易所向上市公司发放问询函的次数越来越多, 各大财经媒体和投资者会越来越多地关注收到问询函的有哪些公司, 以及问询函作为外部监管手段会给上市公司带来什么样的影响。

2013年沪深证券交易所陆续开始实施信息披露直通车改革后, 交易所发放问询函的数量逐渐增多且频率逐渐提高, 其大多是证券交易所在审核上市公司发布的相关公告时发现问题的严重程度并没有达到直接采取处罚性措施的程度(大部分是信息披露不充分), 而主动选择向公司发出问询函来进行监管问询[1] 。 当公司在财务报告、重组事项、关联交易等方面存在信息披露问题时[2] , 证券交易所选择向这些公司发放问询函, 并提出相应的问题要求公司给出回复, 收到问询函的公司需要在一定期限内及时进行回复并披露回函公告。 如果证券交易所认为公司的某次回复并没有解释清楚相关问题, 可以选择再次向该公司发放问询函。 上市公司需要在收到问询函后对问询函所涉及的问题进行逐一回复, 若其不能在规定期限内回复, 还被要求披露延期回复问询函的公告。 虽然不同类型问询函所问询事项可能各不相同, 但其内容一般都是要求公司做出补充信息披露或对其行为进行监管, 都能够展现公司治理的真实情况, 督促公司披露更多的信息, 有利于揭示更多公司层面的特质信息。

Morck等[3] 通过进行跨国比较来对股价同步性进行研究, 发现新兴市场的股价同步性明显高于成熟市场, 其中中国在其研究样本国家中股价同步性位于第二。 股价同步性是资本市场普遍存在的“同涨同跌”现象, 较高的股价同步性可能表明有较少的公司特质信息融入股价中, 导致投资者很难通过公司之间股价变动的差异准确辨别出不同资质的公司, 而且管理者也无法从股价波动所反映的信息中提取出有用的信息[4] , 使得上市公司信号传递效应受到影响, 从而降低了资本市场信息效率。 资本市场信息效率是指公司层面的真实信息及时、准确、有效地融入股价中[5] , 是评价资本市场健康运行以及资源有效配置的重要指标。 资本市场信息效率高则意味着股票价格能够有效且准确地反映公司真实信息, 资本市场信号传递机制良好, 从而能够有效配置资源。 因此, 降低股价同步性对于提升我国资本市场信息效率以及促进资本市场健康发展就显得尤为重要。

虽然已有文献对问询函的监管效应[2] 和信息含量[6] 做出了研究, 但鲜有文献从股价同步性角度来研究证券交易所问询函监管的有效性, 那么基于问询函的证券交易所一线监管是否能够降低股价同步性, 促进资本市场的健康发展呢? 鉴于以上分析, 本文选取2014 ~ 2018年我国沪深A股上市公司为研究样本, 实证检验问询函与股价同步性之间的关系, 发现证券交易所发放问询函会降低股价同步性, 并且分析师数量越少, 问询函和股价同步性之间的负向关系越显著。 在进一步分析中, 首先以公司当年收到问询函的次数作为问询函特征来研究其对股价同步性的影响, 结果发现问询函的次数与股价同步性负相关; 其次还以会计师事务所类型进行分组, 发现问询函对股价同步性的负向影响在非“四大”审计组更显著。 本文可能的贡献在于: 丰富了问询函这一证券交易所一线监管手段经济后果的研究, 为问询函监管作用的发挥提供了经验证据, 也拓展了有关股价同步性影响因素的研究, 为提高证券交易所监管效率以及提高资本市场信息效率提供了证据支持。

二、文献回顾

(一)证券交易所问询函相关文献回顾

随着2013年证券交易所信息披露直通车改革措施的实施, 上海和深圳证券交易所直到2014年才开始陆续公开披露向上市公司发出问询函的信息, 因此, 国内对于问询函的研究也是近几年才兴起。 而美国和澳大利亚在此之前就设有問询函制度, 比如美国证券交易委员会(SEC)设立了意见函制度, 从2005年开始公开披露意见函公告, 国外学者开始对问询函的信息披露制度进行研究, 并且在有关问询函经济后果方面的研究已经取得了一定成果。

关于问询函经济后果的研究主要包括以下几个方面:

第一, 从市场反应角度来看, Johnston等[6] 发现收到美国证券交易委员会发出意见函的公司能够改善信息披露环境, 减少买卖价差的逆向选择, 并且从盈余管理方面来看, 其盈余反应系数也有所提高; Gong[7] 研究发现, 在澳大利亚有部分公司被问询后会公开补充披露相关信息, 发布回函公告后平均交易量和买卖价差会减少, 在大多数情况下股价能够稳定下来, 而且在公司发布回复公告后的五个交易日内异常回报显著为正; Drienko等[8] 研究发现, 交易所发布问询函公告后30分钟内会出现异常股价反转, 样本公司在公告后的几天内回报率和报价买卖价差会降低, 这意味着信息不对称程度的降低。 国内学者也从问询函的收函公告和回函公告市场反应方面进行了研究, 陈运森等[1] 研究证明, 披露财务报告问询函收函公告的公司声誉可能受损, 从而引发负面的市场反应; 而公司发布回函公告会被认为是增加信息披露, 由此带来的市场反应为正, 说明财务报告问询函有信息含量且市场认可财务报告问询函的监管作用。

第二, 从企业信息披露角度来看, Robinson等[9] 发现收到意见函的公司信息披露缺陷在下一年会有所改善, 而没有收到意见函的公司信息披露缺陷并没有得到改善; Bozanic等[10] 认为收到意见函的公司会披露更多的信息, 而且披露内容更易于阅读; 翟淑萍和王敏[11] 研究发现上市公司收到财务报告问询函会提高其管理层业绩预告质量。

除此之外, 还有很多学者从审计质量[12] 、审计收费[13] 、盈余管理[2] 、企业避税[14] 、股价崩盘风险[15] 、高管变更[16] 等角度对问询函产生的经济后果进行了研究。

(二)股价同步性相关文献回顾

股价同步性是指个股价格波动与市场价格波动之间的关联性, 即股价“同涨同跌”现象[4] 。 Roll[17] 按照信息来源不同将股价波动驱动机制分为行业与市场层面信息驱动以及公司层面特质信息驱动。 基于此, 针对股价同步性机制研究存在两种截然不同的观点: “非理性行为观”和“信息效率观”[18] 。

非理性行为观认为股价同步性反映投资者的噪声交易, 而这种交易通常是非理性和情绪化的, 股票价格更多地受到噪声交易影响。 较低的股价同步性更多地反映噪声的影响, 并非反映了有效的股价信息, 而许年行等[19] 也提出, 股价同步性是对股票收益中的泡沫、噪音和投资者“恐慌”及“狂热”心理导致的“从众”和“追涨杀跌”等非理性行为和因素的体现。 在噪声较多的资本市场中, 信息透明度比较低的公司, 噪声可能导致其未来股价波动的不确定性增大, 这时提高公司信息透明度, 可以减少噪声对股价波动不确定性的影响, 降低个股股价波动程度, 进而提高股价同步性[20] 。 因此, 非理性行为观认为股价同步性正向反映资本市场信息效率, 股价同步性越高, 表明资本市场的信息效率越高, 此时股价波动主要受噪声驱动。

信息效率观则提出了完全不同于非理性行为观的理论, 认为股价受公司层面特质信息的驱动, 股价同步性体现了公司特质信息融入股价的程度, 即股价中体现的公司层面特质信息越多, 股价同步性越低[4] 。 近几年, 我国也有学者以信息效率观为基础从各种角度进行实证研究, 比如发现媒体报道[21] 、分析师关注[22] 、新审计报告[23] 、MD&A语言真诚性[24] 等能够更多地揭示公司层面特质信息, 使得更多公司层面特有信息融入股价中, 从而使得股价同步性下降, 进一步支持信息效率观。 因此, 本文以信息效率观为基础开展相关研究, 认为股价同步性越低意味着有越多公司层面的特质信息能够融入股价, 资本市场信息效率就越高。

(三)文献述评

国外学者对于问询函的研究, 大多围绕美国证券交易委员会意见函以及澳大利亚证券交易所问询函制度的市场反应展开。 而我国证券交易所的问询函制度与国外存在一定区别, 我国大部分情况是证券交易所在发现上市公司存在信息披露问题时主动向该上市公司发出问询函的一种监管行为。 我国现有研究大多集中于处罚性监管的有效性, 且所得结论并未统一[11] 。 基于问询函角度的证券交易所一线监管的相关研究也于近几年刚开始兴起, 由于问询函所涉及的问题还未严重化, 惩罚力度还比较小, 因此交易所问询函制度是否能在我国资本市场上发挥其该有的监管作用还需要进一步研究。 通过梳理国内外相关文献发现, 截至目前关于问询函政策效果的研究还相对较少, 而对于股价同步性影响因素的研究也是从处罚性监管角度展开[18] , 因此, 基于问询函的证券交易所一线监管对于股价同步性的影响研究还鲜有文献涉及, 本文从股价同步性这一视角入手, 研究基于问询函的证券交易所一线监管效果, 对于更好地加强国家监管体系建设、提高资本市场的信息效率有着重要的启示作用。

三、理论分析与研究假设

(一)证券交易所问询函对股价同步性的影响

我国作为新兴资本市场, 在制度环境和投资者保护等方面与发达国家还存在一定差距, 而其中比较显著的是法律制度以及投资者保护制度不够完善[18] 。 在法律制度还不完善时, 监管机构可以对上市公司的违规行为进行监督和约束[25] , 从而促进资本市场的发展。 资本市场是一个信息驱动的市场, 信息充分及有效传递是其发挥资源配置功能的重要保证[4] 。 而股价同步性较高的原因可能在于公司信息披露水平较低[26] , 因此, 证券交易所基于问询函的非处罚性质的一线监管模式能够改善信息披露环境和提升信息披露水平[6] , 从而提高资本市场的信息传递效率。 对于证券交易所问询函能够降低股价同步性, 可以从以下三个方面来看:

第一, 从监管效应角度来看, 当上市公司出现财务报告等重要信息需要补充披露或是需要作出详细解释说明时, 证券交易所会向其发放问询函, 帮助公司避免因信息披露存在问题而产生真实的信息披露违规行为, 从而使得公司免受行政性的处罚[15] 。 问询函制度要求公司在规定时间内及时进行回复并披露回复公告, 从而使得问询函监管及时发挥作用, 因此其可以有效抑制公司的盈余管理行为, 有效监管公司的信息披露行为[2] 。 这就说明证券交易所问询函对公司进行了有效监管, 有利于披露公司真實治理情况的相关信息, 督促公司披露更多信息, 从而为投资者提供更多公司层面的特质信息, 进而降低股价同步性。 因此, 当公司收到问询函时, 能够减少一定的市场噪音, 使得公司层面特质信息能够得到更多披露并有效传递到资本市场, 此时股价的波动更多地体现为个体信息的变化, 即公司股价波动主要由特质信息驱动, 也符合本文信息效率观的基本理论逻辑。

第二, 从信息效应角度来看, 证券交易所针对信息披露不足或存在披露违规迹象的公司发出问询函, 而资本市场信息传递过程大致为上市公司作为信息发布者发布信息, 并经由信息媒介传递到外部投资者[27] , 因此, 证券交易所通过向部分公司发出问询函, 改善信息披露环境, 降低公司管理层与外部投资者之间的信息不对称程度, 可使更多公司层面的特质信息能够反映在股价中, 从而降低股价同步性。 已有证据表明, 证券交易所发出问询函可以有效降低公司盈余管理的程度[2] , 预防管理者的盈余管理行为, 从而可以有效预测上市公司盈余情况, 使得其股价中融入更多的公司层面特质信息, 进而削弱个股股价波动和市场波动的关联性, 降低股价同步性。 而且, 收到问询函可以督促公司补充披露更多信息, 减少管理者利用盈余管理去掩盖坏消息的行为, 使更多的公司特质信息融入股价中, 减少股价随市场的波动, 从而降低股价同步性。

第三, 从投资者关注角度来看, 基于信息传递理论, 投资者能够对公司层面特质信息进行获取、分析和解读[28] , 能够促进股价更多地体现公司特质信息。 公司收到问询函之后也会补充披露信息或是做出详细解释说明, 以缓解信息不对称[9] 。 收到问询函的公司可能会引起投资者的关注, 从而需要将更多信息传递至资本市场, 以帮助投资者更好地分析和解读信息。 这会使得公司层面特质信息得以充分发掘并有效传递, 提高股价信息含量, 降低股价同步性, 而投资者也能够通过股价中反映的不同信息来正确地辨别不同资质的公司, 继而提高整个资本市场的信息效率[4] 。

基于上述分析, 提出本文第一个研究假设:

假设1: 证券交易所发出的问询函能够降低股价同步性。

(二)证券交易所问询函、分析师关注与股价同步性

已有研究表明, 證券分析师作为信息媒介, 其信息搜寻能力和解读能力较强, 而且其通过发布关于公司的研究报告向资本市场传递有价值的信息, 因此, 证券分析师关注能够发掘更多公司层面特质信息, 降低公司和外部投资者之间的信息不对称程度, 提升股票价格中有效信息的含量, 使得更多公司层面的特质信息融入股价, 从而降低股价同步性。 证券分析师能够以自己的专业能力为投资者提取更多公司层面的特质信息, 向资本市场传递信息, 促进投资者解读效率的提高。 按照本文的理论分析思路, 对于受到较多分析师跟踪关注的上市公司而言, 投资者提取信息的能力也会更强, 能够更多地揭示公司层面的特质信息, 那么如果证券交易所问询函能够发挥其监管作用, 缓解信息不对称, 更多地披露公司层面的特质信息, 降低股价同步性, 那么相对于受到较多分析师跟踪关注的公司来说, 问询函和股价同步性的负向关系将在受到较少分析师关注的公司中更显著。

基于上述分析, 提出本文第二个研究假设:

假设2: 分析师关注越少, 证券交易所发出问询函对股价同步性的负向影响就越显著。

四、研究设计

(一)样本选择与数据来源

鉴于沪深证券交易所于2014年开始陆续公开披露对部分上市公司发出问询函的信息, 而且2015 ~ 2018年交易所发出问询函的数量不断增加, 因此, 本文以2014 ~ 2018年沪深A股上市公司的数据为样本。 除问询函相关数据是从巨潮资讯网公布信息手工收集得到(并以沪深证券交易所官方网站披露的相关数据进行补充)之外, 其他财务数据均来自CSMAR数据库。

参照现有文献, 本文对初始样本作如下筛选处理: 剔除每年交易周数小于30的样本; 剔除金融行业以及数据缺失样本; 剔除ST以及?ST类上市公司样本。 最终得到9612个观测值作为样本。 为了减轻异常值的影响, 本文对连续变量在1%和99%的水平上进行Winsorize缩尾处理。 其中, 数据处理过程使用Stata 15以及Excel软件。

(二)变量定义

1.被解释变量(股价同步性)。 借鉴现有的研究[22,29] , 本文计算股价同步性如下:

Ri,w,t=β0+β1RM,w,t+β2RM,w-1,t+β3RI,w,t+β4RI,w-1,t+εi,w,t (1)

其中: Ri,w,t为股票i在第t年第w周考虑现金红利再投资的收益率; RM,w,t为A股上市公司第t年第w周流通市值加权平均收益率; RI,w,t为第t年第w周股票i所在行业剔除股票i后的其他股票流通市值加权平均收益率。 由于R2取值区间为[0,1], 为保证因变量的正态分布, 对R2进行对数化处理, 得到股票i在第t年的股价同步性指标Synchi,t, 具体计算公式如下:

Synchi,t=ln (2)

2. 解释变量(问询函)。 本文将公司当年是否收到问询函设置为虚拟变量, 即如果公司当年收到问询函则Inquiry取1, 否则取0。

3. 调节变量(分析师关注)。 借鉴胡川等[30] 的研究, 使用一年内对某公司进行跟踪分析的分析师数量(如是一个团队在数量上仍视为1)加1后取自然对数作为分析师关注(Analyst)的衡量指标。 对一家上市公司而言, 对该公司进行跟踪分析的分析师数量越多, 表明分析师对其关注程度越高。

4. 控制变量。 借鉴以往对于股价同步性的相关研究[22] , 本文设置了一些常见的控制变量: 换手率(Turnover)、两职合一(Dual)、股权集中度(Lholding)、会计师事务所类型(Big4)、资产负债率(Lev)、账面市值比(Mb)、资产报酬率(Roa)、公司规模(Size)、产权性质(Soe)、董事会规模(Board)。 还加入年度虚拟变量(Year)和行业虚拟变量(Industry)。 具体变量定义如表1所示。

(三)模型设定

本文采用模型(3)验证假设1:

Synchi,t=α0+α1Inquiryi,t+α2Turnover+α3Dual+α4Lholding+α5Big4+α6Lev+α7Mb+α8Roa+α9Size+α10Soe+α11Board+Year+Industry+εi,t (3)

采用模型(4)验证假设2:

Synchi,t=β0+β1Inquiryi,t+β2Analyst+β3Inquiryi,t

×Analyst+β4Turnover+β5Dual+β6Lholding+

β7Big4+β8Lev+β9Mb+β10Roa+β11Size+β12Soe+

β13Board+Year+Industry+εi,t (4)

五、实证结果分析

(一)描述性统计

从表2主要变量描述性统计可以发现: 股价同步性(Synch)的均值为-0.223, 但标准差为0.891, 说明不同公司间股价同步性分布存在一定差异; 问询函(Inquiry)均值为0.176, 说明在本文研究样本中, 有大约17.6%的样本公司收到了证券交易所发出的问询函。 进一步, 根据公司是否收到问询函对主要变量进行分组描述性统计, 并进行均值差异检验, 结果如表3所示。 由表3可以看出, 收到问询函的公司股价同步性的均值小于未收到的公司, 且均值之差在1%的水平上显著, 对假设1进行了初步验证。 除此之外, 其他主要变量的均值差异检验均显著, 说明相对有效地控制了其他因素的影响。

(二)相关性分析

主要变量的相关系数如表4所示。 结果显示问询函与股价同步性的相关系数为负且在1%的水平上显著, 初步验證了假设1。 另外, 除公司规模(Size)与资产负债率(Lev)以及公司规模(Size)与账面市值比(Mb)相关系数之外, 其余变量之间的相关系数均小于0.5。 因此, 进一步检验解释变量与控制变量之间、控制变量之间的相关性时, 进行了方差膨胀因子检验, 结果如表5所示, 各变量之间的方差膨胀因子VIF值均小于5, 说明解释变量与控制变量之间、控制变量之间并不存在严重的多重共线性。

(三)回归分析

1. 证券交易所问询函与股价同步性。 表6第(1)列列示了使用OLS模型并控制行业和年度效应的证券交易所问询函对股价同步性影响的基本回归结果。 Inquiry的回归系数为-0.227且在1%的水平上显著。 这就说明公司在收到证券交易所发出的问询函后, 公司股价同步性能够显著降低。 以上回归结果证明了假设1, 即证券交易所发出问询函发挥了治理和监管效应以及信息效应, 提高了公司披露信息的有用性, 督促公司揭露真实的治理情况, 揭示更多公司层面的特质信息, 从而股价中会融入更多的公司层面特质信息, 在公司层面特质信息的驱动下进一步降低股价同步性。

2. 证券交易所问询函、分析师关注与股价同步性。 表6第(2)列报告了证券交易所问询函、分析师关注与股价同步性之间关系的调节效应回归结果, 其中应该重点关注问询函与分析师关注的交乘项(Inquiry×Analyst)。 从回归结果可以看出, 证券交易所问询函依然在1%的水平上显著降低股价同步性, 而且Inquiry×Analyst的回归系数在5%的水平上显著为正, 可见该交乘项削弱了问询函和股价同步性之间的负向关系, 即问询函能够降低股价同步性, 且分析师关注越少, 问询函越有助于揭示公司层面的特质信息, 从而促进股价同步性进一步降低, 也就更加证明了分析师关注越少, 问询函越能够发挥其对资本市场的监督作用, 更显著地降低股价同步性, 提高资本市场信息效率, 假设2得到验证。

(四)稳健性检验

由于公司收到问询函和股价波动之间可能存在政策自选择问题, 问询函并不是随机发放的, 证券交易所可能会倾向于向股价变动的公司发放问询函。 因此, 为了缓解内生性问题以及降低收函公司和未收函公司之间特征差异的影响, 本文采用倾向得分匹配方法(PSM)筛选处理组和控制组作为研究样本。 具体做法如下: 将Iquiry=1的上市公司作为处理组, 借鉴以往研究[2] , 本文选择能够影响企业收到问询函的因素作为协变量, 如Opinion(如果审计意见类型是标准审计意见类型赋值为1, 否则为0)、Lev(资产负债率)、Mb(账面市值比)、Loss(当净利润小于0即亏损时赋值为1, 否则为0)、Soe(产权性质); 接着采用近邻匹配按照1∶1比例筛选处理组和控制组样本。 如表7所示, 匹配前处理组与控制组样本中Opinion、Lev、Mb、Loss、Soe均存在显著差异, 而匹配之后不存在显著差异, 说明匹配后的平衡假设检验得到了满足。

通过以上检验, 用匹配后样本重新对模型(3)和(4)进行估计, 回归结果如表8所示。 表8第(1)列显示问询函和股价同步性的回归系数为-0.206且依然在1%的水平上显著, 证明在进行了PSM配对后样本公司收到问询函仍然能够显著降低上市公司的股价同步性; 而在表8第(2)列主要关注交乘项(Inquiry×Analyst)的回归系数, 发现系数依然为正且在10%的水平上显著, 与之前的回归结果基本一致。 从表8的结果可以看出, 采用PSM方法对样本进行配对之后, 再对假设1和假设2进行实证检验, 结果没有发生实质性变化, 进一步验证了假设1和假设2。

(五)进一步分析

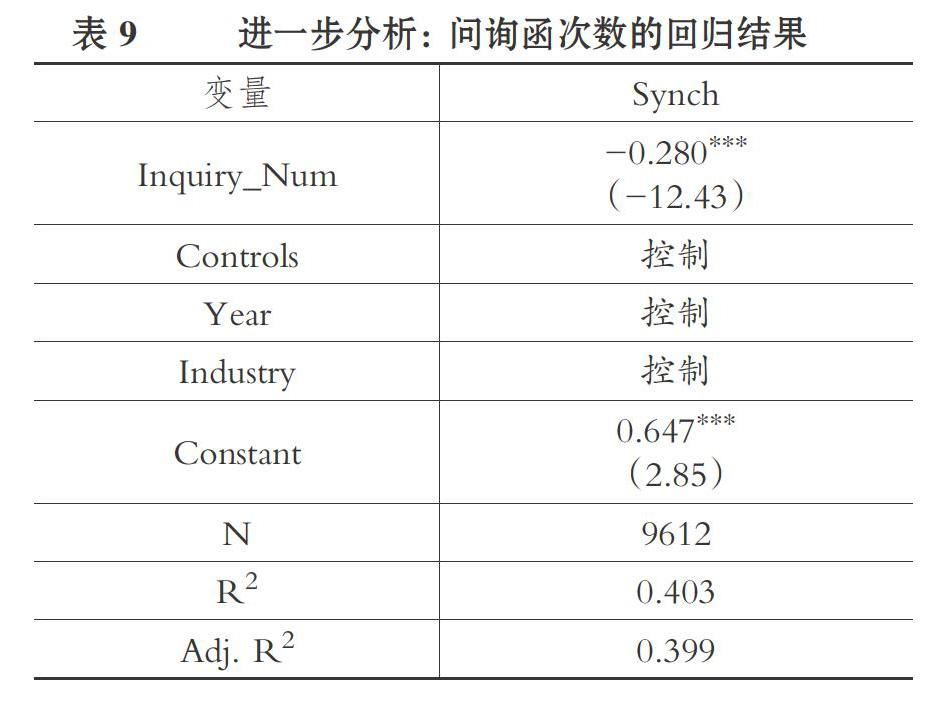

1. 问询函特征对股价同步性的影响。 假设1的回归结果证明了证券交易所发出问询函会显著降低股价同步性。 而公司收到证券交易所发出问询函的次数可以作为问询函重要特征。 首先, 将Inquiry_Num定义为公司收到问询函的次数, 计算方法为公司在某个年度区间内收到问询函次数加1取自然对数[31] 。 进一步地, 用公司收到问询函次数作为问询函特征对假设1进行检验。 表9报告了问询函次数(Inquiry_Num)与股价同步性的回归结果。 前述两者之间的系数为-0.280且在1%的水平上显著, 进一步验证了证券交易所问询函对股价同步性的负向影响。 公司收到问询函的次数越多, 说明证券交易所一线监管力度越大, 对公司的监管效果就越好, 因此问询函次数越多影响越大。

2. 对会计师事务所类型进行分组回归分析。 公司选择大规模会计师事务所进行外部审计可以有效缓解管理层和外部投资者之间的信息不对称[32] , 而且规模较大的外部审计机构比规模较小的外部审计机构更有能力发现没有及时披露或者披露不充分的重要信息, 督促公司更准确地披露信息, 从而缓解信息不对称[33] , 促进更多公司层面的特质信息融入股价, 降低股价同步性。 因此, 按照企业所选择外部审计机构的规模(选择“四大”会计师事务所还是“非四大”会计师事务所进行审计)来对样本公司进行分组, 以研究问询函在不同规模的外部审计分组样本中监管作用的差异。 如果公司选择由“四大”会计师事务所审计则代表选择大规模审计机构, 否则视为选择小规模审计机构进行审计。 将样本划分为两组, 即“四大”会计师事务所审计组与非“四大”会计师事务所审计组, 来检验在不同样本组中, 问询函对股价同步性的影响。

表10列示了以会计师事务所类型分组的回归结果, 显示在非“四大”会计师事务所审计组问询函与股价同步性的回归系数在1%的水平上显著为负, 说明在非“四大”会计师事务所审计组证券交易所问询函和股价同步性的负向关系更显著, 问询函制度在非“四大”会计师事务所审计组发挥了更大的作用, 而在“四大”审计组监管和治理效果不显著。

六、研究结论与建议

本文以2014 ~ 2018年我国沪深A股上市公司为样本, 研究了基于问询函的证券交易所一线监管对公司股价同步性的影响。 研究发现: 从监督效应、信息效应以及投资者关注角度来看, 证券交易所发出问询函会降低公司股价同步性, 提高资本市场信息效率; 对分析师关注在问询函与股价同步性之间关系的调节作用进行检验发现, 分析师关注越少, 问询函降低股价同步性作用越显著, 进一步证明了问询函对资本市场的监管作用; 将公司收到问询函次数作为问询函特征来进一步研究问询函对股价同步性的影响, 发现问询函次数和股价同步性之间呈显著负相关关系; 从信息不对称角度来看, 以会计师事务所类型进行分组回归, 发现证券交易所问询函降低股价同步性的作用在非“四大”审计组更为显著。 因此, 本文拓展了问询函这一证券交易所一线监管手段的经济后果研究, 丰富了资本市场监管对于股价同步性影响的研究, 为提高资本市场信息效率提供了经验证据。

为了有效降低股价同步性, 提高资本市场信息效率, 促进资本市场积极发展, 本文提出两点政策建议: 第一, 基于问询函的证券交易所一线监管是有效的, 因此, 证券交易所应该完善问询函监管制度, 尤其是加强对上市公司信息披露违规问题的监管, 积极发挥自身的一线监管作用, 促进资本市场有效运行; 第二, 在证券交易所一线监管的背景下, 上市公司管理层出于声誉考虑应认真披露公司信息, 加强内部治理, 提高信息披露水平, 重视问询函监管作用, 积极回复问询函, 配合证券交易所监管手段, 揭示公司真实治理情况, 准确及时地向投资者传递信息, 提高资本市场信息效率。 最后, 在本文研究的基础上, 未来研究可扩展至不同内容问询函以及不同类型问询函对股价同步性的影响, 深入了解问询函对资本市场的监管作用。

【 主 要 参 考 文 献 】

[1] 陈运森,邓祎璐,李哲.非处罚性监管具有信息含量吗?——基于问询函的证据[ J].金融研究,2018(4):155 ~ 171.

[2] 陈运森,邓祎璐,李哲.证券交易所一线监管的有效性研究:基于财务报告问询函的证据[ J].管理世界,2019(3):169 ~ 185+208.

[3] Morck R.,Yeung B.,Yu W.. The information content of stock markets: Why do emerging markets have synchronous stock price movements?[ J].Journal of Financial Economics,2000(1):215 ~ 260.

[4] 李秉成,郑珊珊.管理者能力能够提高资本市场信息效率吗?——基于股价同步性的分析[ J].审计与经济研究,2019(3):80 ~ 90.

[5] 朱滔.政府补助准则修订降低了公司股价同步性吗?[ J].证券市场导报,2020(3):49 ~ 57+67.

[6] Johnston R., Petacchi R.. Regulatory oversight of financial reporting: Secureties and exchange commission comment letters[ J].Contemporary of Accounting Research,2017(2):1128 ~ 1155.

[7] Gong N.. Effectiveness and market reaction to the stock exchange's inquiry in Australia[ J].2007(7-8):1141 ~ 1168.

[8] Drienko J., Sault S. J., Von Reibnitz A. H.. Company responses to exchange queries in real time[ J].Pacific Basin Finance Journal,2017(45):116 ~ 141.

[9] Robinson J. R., Xue Y., Yu Y.. Determinants of disclosure noncompliance and the effect of the SEC review evidence from the 2006 mandated compensation disclosure regulations[ J].The Accounting Review,2011(4):1415 ~ 1444.

[10] Bozanic Z., Dietrich J. R., Johnson B.. The SEC comment letter process and firm disclosure[ J].Journal of Accounting and Public Policy,2017(5):337 ~ 357.

[11] 翟淑萍,王敏.非处罚性监管提高了公司业绩预告质量吗——来自财务报告问询函的证据[ J].山西财经大学学报,2019(4):92 ~ 107.

[12] 陈运森,邓祎璐,李哲.非行政处罚性监管能改进审计质量吗?——基于财务报告问询函的證据[ J].审计研究,2018(5):82 ~ 88.

[13] 米莉,黃婧,何丽娜.证券交易所非处罚性监管会影响审计师定价决策吗?——基于问询函的经验证据[ J].审计与经济研究,2019(4):57 ~ 65.

[14] Kubick T. R., Lynch D. P., Mayberry M. A., Omer T. C.. The effects of regulatory scrutinyon tax avoidance: An examination of SEC comment letters[ J].The Accounting Review,2016(6):1751 ~ 1780.

[15] 张俊生,汤晓建,李广众.预防性监管能够抑制股价崩盘风险吗?——基于交易所年报问询函的研究[ J].管理科学学报,2018(10):112 ~ 126.

[16] Gietzmann M., Marra A., Pettinicchio A.. Comment letter frequency and CFO turn-over: A dynamic survival analysis[ J].Journal of Accounting,Auditing and Finance,2016(1):79 ~ 99.

[17] Roll R.. R2[ J].The Journal of Finance,1988(3):541 ~ 566.

[18] 顾小龙,辛宇,滕飞.违规监管具有治理效应吗——兼论股价同步性指标的两重性[ J].南开管理评论,2016(5):41 ~ 54.

[19] 许年行,洪涛,吴世农,徐信忠.信息传递模式、投资者心理偏差与股价“同涨同跌”现象[ J].经济研究,2011(4):135 ~ 146.

[20] 王亚平,刘慧龙,吴联生.信息透明度、机构投资者与股价同步性[ J].金融研究,2009(12):162 ~ 174.

[21] 黄俊,郭照蕊.新闻媒体报道与资本市场定价效率——基于股价同步性的分析[ J].管理世界,2014(5):121 ~ 130.

[22] 伊志宏,杨圣之,陈钦源.分析师能降低股价同步性吗——基于研究报告文本分析的实证研究[ J].中国工业经济,2019(1):156 ~ 173.

[23] 王木之,李丹.新审计报告和股价同步性[ J].会计研究,2019(1):86 ~ 92.

[24] 王运陈,贺康,万丽梅.MD&A语言真诚性能够提高资本市场定价效率吗?——基于股价同步性的分析[ J].北京工商大学学报(社会科学版),2020(3):99 ~ 112.

[25] 许成钢.法律、执法与金融监管——介绍“法律的不完备性”理论[ J].经济社会体制比较,2001(5):1 ~ 12.

[26] Hutton A. P., Marcus A. J., Tehranian H.. Opaque financial reports, R2, and crash risk[ J].Journal of Financial Economics,2009(1):67 ~ 86.

[27] 毛新述,王斌,林长泉,王楠.信息发布者与资本市场效率[ J].经济研究,2013(10):69 ~ 81.

[28] 肖奇,屈文洲.投资者关注、资产定价与股价同步性研究综述[ J].外国经济与管理,2017(11):120 ~ 137.

[29] Piotroski J. D., Roulstone D. T.. The influence of analysts, institutional investors, and insiders on the incorporation of market, industry, and firm-specific information into stock prices[ J].The Accounting Review,2004(4):1119 ~ 1151.

[30] 胡川,王林江,张桂玲.分析师跟踪、内控有效性与科技型中小企业创新[ J].科技进步与对策,2020(3):88 ~ 97.

[31] 彭雯,张立民,钟凯,黎来芳.监管问询的有效性研究:基于审计师行为视角分析[ J].管理科学,2019(4):17 ~ 30.

[32] Bushman R. M., Smith A. J.. Financial accounting information and corporate governance[ J].Journal of Accounting and Economics,2001(1):237 ~ 333.

[33] Dye R. A.. Auditing standards, legal liability, and auditor wealth[ J].Journal of Political Economy,1993(5):887 ~ 914.