2021年上半年中国企业并购市场回顾与前瞻

文 佚名

不久前,普华永道发布了《2021年上半年中国企业并购市场回顾与前瞻》报告。报告显示,2021年上半年中国的并购活动交易数量达到6177宗,与2020年下半年相比增长11%,创有史以来半年交易量的最高水平,其中国内战略投资并购交易量增长41%。在交易金额方面,2021年上半年并购交易金额为3121亿美元,与2020年下半年的峰值相比下降了29%,恢复到正常的水平(图1)。

图1

按照交易量和交易额计算,中国约占全球并购市场的14%,在全球并购市场中有越来越大的贡献。究其原因,一方面,十四五规划重点主题,如ESG新能源、环保行业,国能及跨境工业品高科技产业升级以及双循环趋势下,国内及跨境消费品行业等推动着行业并购发展,另一方面,实施高水平对外开放、西部陆海新通道/RCEP以及一带一路等重点国家政策作为基础,支撑了并购市场的发展。

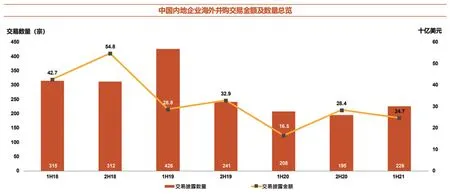

一、国企海外并购数量创新低

海外并购方面,由于海外疫情影响及政治因素影响,中国内地企业的出海并购活动依旧在缓慢地恢复当中。财务投资者参与的交易数量首次超过了民营企业参与的交易数量,国有企业则将注意力重新转回国内市场,导致其半年度海外并购交易数量创下新低(图2)。

图2

总体而言,高科技、工业和消费品行业仍是最吸引中国企业和机构的投资领域,国内企业及机构参与交易金额最高的海外并购领域为消费品行业,其中包括今年3月高瓴资本宣布收购荷兰飞利浦旗下家电部门,总并购交易金额达52亿美元。据悉,飞利浦家电部门2020年营收22亿欧元。此次收购飞利浦家电,也将是高瓴资本在百丽国际、普洛斯、格力电器之后,又一百亿级重大并购交易。

二、超大型并购交易有所下降

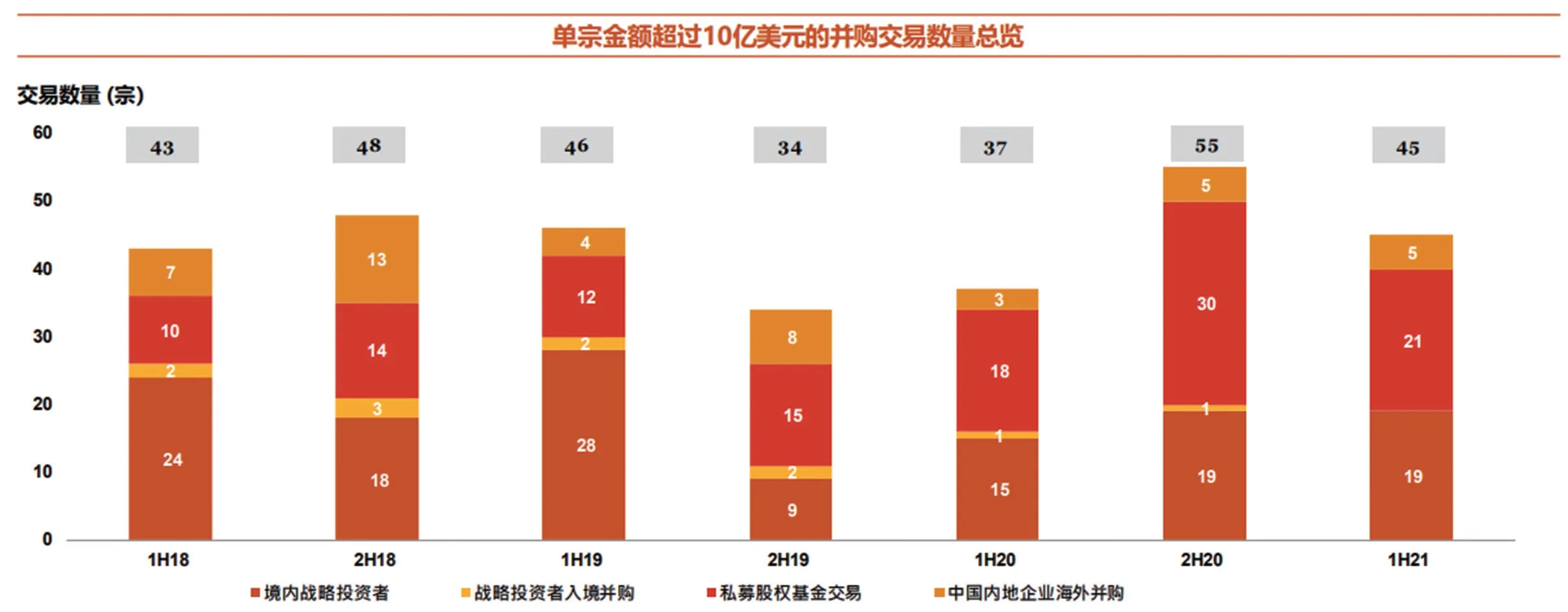

由于国有企业和国有背景的资本在2020年下半年参与了相当数量的超大型并购交易,2020年下半年的并购交易金额相对较高。相较2020年下半年,2021年上半年并购交易金额恢复到正常水平;另外,超大型并购交易的数量也相较2020年下半年下降。

2021年上半年发生了45宗超大型并购交易(即交易金额10亿美元以上),比2020年下半年少了10宗,其中许多交易与境内关键经济主题相一致,如产业升级(12宗工业品交易,220亿美元),双循环(9宗消费品交易,250亿美元)以及低碳环保(5宗新能源交易,165亿美元)(图3)。

图3

普华永道的统计数据显示,在活跃的境内交易和私募股权交易推动下,中国并购交易量在2021年第一季度交易表现相当活跃,但第二季度由于一些市场的不确定性,企业和机构保持谨慎态度、交易相对放缓。由于国有资本和政策支持类项目不多、民企主导的超大型并购交易减少,上半年国内战略投资整体并购交易金额下降。

三、下半年总体并购交易或小幅下降

由于政策对国内经济的关注,国内企业战略并购数量接近3年来半年度的历史新高。但由于疫情导致的通航限制,入境并购交易数量仍相对较少。据分析,目前并购交易数量的增长驱动力主要还是来源于产业升级、技术升级及消费升级的需求。

普华永道中国中部并购咨询服务主管合伙人李明表示,新冠疫情的影响以及围绕贸易和地缘政治关系的其他重大不确定因素将继续在下半年影响国内和跨境并购交易活动,预计今年下半年与上半年相比,并购交易活动将出现一些小幅下降。

与此同时,中国企业对海外并购交易兴趣,“一带一路”投资活动有望增加,尤其是在RCEP马上生效这一背景下的亚太交易活动,预计下半年海外并购交易或将持续保持平淡,2021年海外并购的整体水平较2020年可能会上升,但不会超过 2019 年的水平。

在“双循环”“产业升级”以及国企改革等大趋势的推动下,报告认为,中国并购市场在2021年下半年将继续聚焦国内。企业将继续重新审视其运营模式与战略,并需要资本来重新配置其业务,进而产生并购交易活动。由于私募股权基金行业能够很好地响应股权资本的需求,且市场整体流动性仍然很高,因此该机构预计私募在2021 年下半年并购交易活动水平将保持强劲。

受疫情影响,入境并购减少,但是随着越来越多的自贸区在国内设立,报告预计会有更多的境外直接投资进入中国,替代并购交易。截至6月30日,国内21个省有自贸区,共有多达67个自贸片区。据介绍,目前仍然有比较多的外国企业表达了继续或加大对中国的投资的意愿。

四、2021年主要行业并购交易趋势及展望

上述报告指出,在产业升级、科技创新、消费升级以及碳中和等主题的推动下,工业、高科技、消费品、医疗健康及电力能源行业齐力拉高了2021年上半年的交易活跃度。

1.工业

▲ 2021年上半年由于国有资本支持类项目不多,导致了投资整体并购交易金额环比略有下降,但活跃度达到2018年以来的最高水平。

▲ 在产业升级政策鼓励和市场需求拉动下,新能源汽车、新材料、高端制造等领域持续受到投资者关注。

▲ 受复杂国际形势和新冠疫情的冲击及持续影响,物流供应链的重要性日益显现,备受投资者尤其是私募基金的关注,2021年上半年大额交易频出。

2.高科技行业

▲ 2021年上半年高科技行业并购交易活跃;剔除2020年几笔互联网公司私有化的大额交易,2021年上半年交易金额基本与环比持平。

▲ 国家政策大力鼓励科技创新,技术升级,数字化、半导体、人工智能领域投资活跃。

▲ 另一个活跃领域是5G及其相关,包括电子设备、数据中心及云计算、物联网等,在“流量+基建”的助燃中持续升温。

3.消费品行业

▲ 2021年上半年消费行业并购交易活跃,剔除2020年下半年400亿美元荣耀超大规模交易后,环比亦有所上升。

▲ 后疫情期间,数字赋能和线上线下消费深度融合进一步加速。互联网直销零售中,社区团购模式吸引资本头部玩家入局。

▲ 餐饮、酒店行业复苏,交易占比上升;食品饮料赛道热度不减。

▲ 在双循环、消费升级的主题下,个性化、多元化消费将继续成为新热点,本土品牌和商品保持快速增长。

4.医疗健康行业

▲ 受国家鼓励科技创新攻关重大新药和疫苗的政策指引和资本市场对生物科技整体看好,生物科技板块的交易持续活跃,其中不乏私募基金投资者的身影。

▲ 医疗服务行业持续向头部企业集中,营利性医院控股型收购增加,上市医院集团“集团化”“连锁化”趋势加速,而医美、辅助生殖成为2021年上半年最受欢迎的医疗服务赛道。

5.电力能源行业

▲ 身处“碳中和”投资风口,行业整合与技术赋能、传统能源向可再生能源转化、企业及投资人ESG和“零碳”承诺以及政府激励和行业引导措施,催生了中国市场的巨大发展机遇,尤其是以风、光、储、氢为代表的新能源以及相关产业链投资成为新一轮市场增长的焦点。

▲ 2021年上半年石油天然气领域并购活跃度提升。天然气行业市场化改革推进,持续引领行业格局演变,推动天然气上下游并购交易活跃度走高。

6.房地产行业

▲ 在融资政策、调控政策及供地政策的多重因素制约下,房企资金压力逐渐加大,已出现部分大中型房企债务违约。房企需要持续消化库存,降低负债,向轻资产转型。

▲ 保险资金、资产管理集团仍在不断进入房地产行业,配资中国房地产市场。

▲ 国内首批9只公募REITs在6月上市发行,REITs的启航为仓储物流及特定类型产业园区带来新机遇,物流地产、产业园区和数据中心资产将持续获得投资者青睐。

▲ 在物业管理板块持续上市利好的情况下,房企集团加大对物管板块的关注,分拆物管板块并上市,物管行业并购活跃。

7.金融服务行业

▲ 2021年上半年由国资主导的对风险暴露金融机构的大型并购重组活动下降。

▲ 中小城商行银行继续通过定增补充资本金的交易,而部分新设银行理财子公司、消费金融通过引入资本来扩大业务规模及提升科技实力。

▲ 地方性中小型券商积极通过定增引入当地资本,以提高地方服务能力及竞争力。

▲ 互联网金融国内监管加强,预计未来或有更多出境并购。

▲ 随着监管趋严、行业对外开放程度提高,保险行业内将出现更多跨境并购。