合成橡胶市场“十三五”回顾及“十四五”展望

杨秀霞

(中国石化集团经济技术研究院有限公司,北京 100029)

本文中合成橡胶指七大胶种(丁苯橡胶、丁二烯橡胶、丁基橡胶、乙丙橡胶、丁腈橡胶、氯丁橡胶及异戊橡胶)及苯乙烯类热塑性弹性体(SBCs)。受限于数据来源较少,全球合成橡胶供需总量仅包括丁二烯橡胶、丁苯橡胶、丁基橡胶、乙丙橡胶、丁腈橡胶及SBCs。

1 国内橡胶行业“十三五”时期化解过剩产能取得进展

“十三五”期间,我国合成橡胶产能建设较“十二五”时期明显放缓,行业平均开工率提高,出口止跌回升至“十二五”时期的水平,行业过剩态势有所缓解。

1.1 合成橡胶行业运行状况得到一定程度改善

1.1.1 汽车市场规模快速增大,有力支持合成橡胶需求

“十三五”期间,我国汽车保有量快速增加,同时汽车消费结构发生较大变化,均对合成橡胶消费增长形成支撑。

相对“十二五”汽车工业的快速增长,过去5年,国内汽车产销进入平缓期。其中,销量年均小幅增加0.6%,2020年销量2 531.1万辆(同比减少1.8%)。但汽车保有量仍以年均9.7%的速度增加,市场规模不断加大,2020年达到2.6亿辆,近年将有望超越美国成为全球最大的汽车市场。

“十三五”期间,中国汽车需求结构发生明显变化。乘用车及客车销量减少,货车销量增加。乘用车销量小幅下降,年均减少1.1%,2020年1 891万辆,占总销量的79%,较2015年下降2.5个百分点;客车销量年均减少14.4%,降幅较前5年加大4.0个百分点;而货车销量年均增加了8.3%,在总销量中的占比为17.8%,较2015年增加了5.2个百分点。同期,保有量中乘用车年均增长12.2%,增速较前5年降低了8.3个百分点;货车保有量则以年均2.8%的速度增长,增速较前5年放缓3.5个百分点。

货车销量增加及保有量的稳步增长,带动了合成橡胶需求的增长。这主要受益于全钢胎(客货车用)不同规格单胎用合成橡胶量是半钢胎(乘用车用)用胶量的2~10倍。所以尽管汽车总销量近年小幅下降,但保有量的增加,及汽车消费结构的变化,仍带动“十三五”期间合成橡胶需求快速增加,见图1。

图1 汽车轮胎种类与合成橡胶消费关系示意

除此之外,“十三五”期间,我国高速公路总里程、机场建设数量均快速增加,道改沥青消费带动了SBS需求的增加。同时,随着我国房地产行业的快速发展,SBS在房屋顶层、地下室等防水工程中使用的防水卷材消费也大幅增加。基础建设中,地铁、隧道等的防水工程也需要大量的SBS。虽然制鞋业转移、EVA等其他材料替代,使得SBS在制鞋业的消费减少,但总体上SBS消费仍在不断增加。加之SEBS、SIS消费的增长,“十三五”期间,我国SBCs消费快速增加。

综上,“十三五”期间,我国合成橡胶表观需求量由2015年的429.3万吨增加到2020年的560万吨,年均增长5.4%,增速较“十二五”期间加快了1.8个百分点。

其中,SBCs是国内合成橡胶消费增速最快的品种,年均增长7.5%,2020年其消费量将位列合成橡胶各品种的第二位,超越了顺丁橡胶,仅次于丁苯橡胶。

丁腈橡胶、丁基橡胶消费年均增速在7%~9%,也是近年发展较快的品种。顺丁橡胶增速也达5.2%,但丁苯橡胶增速仅为3.4%。

1.1.2 合成橡胶产能小幅增加,行业平均开工率跃升

“十三五”期间,我国合成橡胶产能仅小幅增加,2020年达643.1万吨/年,较2015年增加47.7万吨/年,年均增长1.6%;与“十二五”期间16.1%的平均增速相比,大幅放缓。

分品种看,“十三五”期间,新增产能主要来自SBCs,增加了51万吨/年;顺丁橡胶产能受高桥石化关停、华宇橡胶改产等影响,减少18.5万吨/年。丁苯橡胶、丁基橡胶、乙丙橡胶、氯丁橡胶产能也有少量增加。

受橡胶消费增速加快影响,“十三五”期间,国内合成橡胶行业整体开工率提升,由2015年的52.2%提高到2020年的68.3%,行业过剩态势明显改善。

1.2 丁二烯强势挤压,合成橡胶行业艰难生存

1.2.1 氧化脱氢装置开工不足,丁二烯市场供不应求

“十三五”期间,国内丁二烯供不应求,在产业链中处于强势地位。期间产能虽然由379万吨/年增加到499万吨/年,增加了120万吨/年,年均增长5.7%,但新增产能多为氧化脱氢工艺装置,实际开工负荷较低。而需求则由2015年的270万吨增加到2020年的378万吨,年均增长7.0%。需求增长主要是受合成橡胶、ABS树脂、合成胶乳等行业开工率提高的带动,见表1。

表1 中国丁二烯供需现状

1.2.2 天然橡胶产胶旺年,价格倒挂对合成橡胶替代多

“十三五”期间,天然橡胶进入产胶高峰期,供应过剩,价格低位震荡,对合成橡胶形成挤压。“十三五”的前3年,天然橡胶价格低于合成橡胶价格,2019年基本持平,2020年趋势发生逆转。期间,部分合成橡胶消费被天然橡胶替代,价格上涨也受到其拖曳。

1.2.3 前挤侧压并出口封堵,合成橡胶行业效益难提升

顺丁橡胶与丁苯橡胶受天然橡胶价格倒挂拖累,以及汽车行业消费进入平台期,轮胎出口遭受“双反”等影响,多方受限,顺丁橡胶及丁苯橡胶行业盈利能力较差,2016–2019年基本在盈亏平衡点附近挣扎。SBCs和丁腈橡胶(NBR)受市场较好影响,盈利能力相对较强。但以丁二烯为原料的合成橡胶总体盈利能力与丁二烯相比仍然较差,“十三五”期间,产业链利润主要集中在丁二烯环节。2020年上半年新冠疫情暴发,大宗商品价格全线下跌,而丁二烯叠加了产能及进口大幅增加,供应趋于过剩,价格跌幅大于合成橡胶,产业链利润向合成橡胶转移。下半年,特别是第四季度资本炒作加剧了丁二烯价格上涨,合成橡胶涨幅较小,利润再次受到挤压,见图2。

图2 国内橡胶产业链(丁二烯为原料)毛利变化趋势

1.3 高性能胶种自给量不断提升,但进口仍居高不下

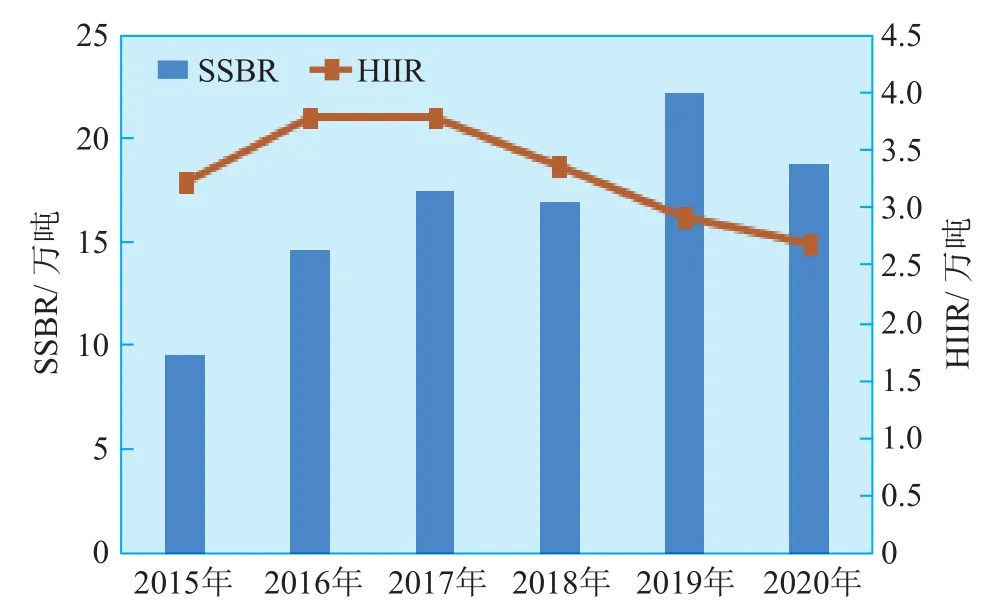

“十三五”期间,国内高性能胶种的产量逐年增加,部分品种实现爆发性增长。如卤化丁基橡胶(HIIR)、乙丙橡胶(EPR)产量高速增长,见图3。

图3 “十三五”期间国内高性能胶种的产量情况

尽管产量大幅增长,但国内进口量仍居高不下。2020年国内合成橡胶的进口量仍高达146.7万吨,且较2015年增加14.1万吨。其中溶聚丁苯橡胶(SSBR)逐年增加,HIIR尽管受到反倾销影响有所下滑,但进口量仍高达15万吨以上,见图4。

图4 国内部分高端胶种进口变化趋势

2 “十四五”全球橡胶行业仍以结构调整为主线

2.1 亚洲继续引领全球合成橡胶消费止跌回升

从目前情况看,新冠疫情对2020年影响最为严重,后期随着疫苗的研制成功,以及其他应对措施的出现,全球经济将缓慢恢复。汽车产业也将恢复增长,带动合成橡胶(仅包括ESBR、SSBR、BR、IIR、NBR)消费止跌回升。相对“十三五”的小幅负增长(–0.8%),预计“十四五”期间全球合成橡胶需求年均增长3.9%,2025年需求量可达1 197万吨左右。

亚洲仍是全球合成橡胶的消费中心,消费主要集中在东北亚、东南亚及印度地区。

和其他行业一样,在中国巨大市场需求及经济快速发展的引领下,全球合成橡胶行业也在向亚洲转移。近年,中国劳动力成本的不断提高,迫使制造业又在向东南亚、印度等成本更低的国家和地区转移。

印度地区是全球消费增速最快的地区,“十四五”期间年均增速可达5.4%,远高于全球3.9%的平均增速,也高于“十三五”期间0.1%的增速。

“十四五”期间,东南亚的合成橡胶消费增速(4.3%)略高于东北亚(3.8%),也高于“十三五”期间东南亚地区3.6%的年均增速。

东北亚是全球消费增量最大的地区。“十四五”期间亚洲消费增量高达140万吨,占全球消费总增量的68%,继续引领全球消费。“十四五”期间,东北亚消费需求预计年均增长3.8%,逆转“十三五”的负增长(–0.6%),也高于“十二五”的3.1%。东北亚仍是最具活力的合成橡胶市场。

北美地区,随着美国制造业的回流、经济的恢复,一改“十二五”“十三五”期间的萎缩颓势,“十四五”期间,合成橡胶消费将快速增长,预计年均增速达4.9%,高于全球平均3.9%的增速,消费增量也达到32万吨左右,占全球消费增量的16%左右,消费增量仅次于亚洲地区。预计2025年北美地区合成橡胶消费量达152万吨左右,回升到2010年左右的消费水平。

2.2 新增产能继续小幅增加,装置开工率大幅提高

“十三五”期间,受产能过剩影响,全球合成橡胶仅以1.6%的速度小幅增加。进入“十四五”,全球合成橡胶新增产能近70万吨/年,年均仅小幅增加0.8%,增速较“十三五”进一步放缓。预计2025年全球产能达1 683万吨/年左右。

随着全球经济恢复、汽车产业增长,预计“十四五”期间合成橡胶消费年均增长3.9%。需求增速加快,产能增速放缓,全球合成橡胶行业过剩态势继续改善,装置开工率将由2020年的61.4%提高到2025年的71.1%,行业较前五年继续向好,见表2。

表2 全球合成橡胶供需预测

分地区看,新增产能主要分布在东北亚(年均增速1.2%,下同)、东南亚(1.6%)、中欧(1.4%)和独联体(0.6%)地区。其他地区没有新增产能。

预计到“十四五”末,东南亚是合成橡胶开工率(80.6%)最高的地区,其次是印度次大陆(77.9%)和西欧地区(75%)。另外,东北亚(71.9%)和中欧(71.1%)的开工率也持平或略高于全球平均水平(71.1%)。

“十四五”期间,北美地区的装置开工率也大幅提升,预计将由2020年的50.9%提高到2025年的66.7%,但仍低于全球平均水平,也未恢复到2010年70%的水平。

2.3 全球贸易逐步恢复,各地区贸易格局变化不大

“十四五”期间,新冠疫情对全球贸易的影响将逐渐减弱,合成橡胶贸易量将继续恢复。预计2025年贸易量趋近500万吨,较2020年大幅增加70余万吨。但相对疫情前2019年的490万吨仅有小幅增加。

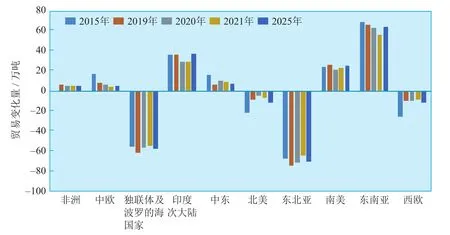

从贸易流向看,新兴发展地区缺口较大,东北亚及独联体输出最多。东南亚、印度及南美地区,是合成橡胶缺口最大的几个地区。其中东南亚2025年供应缺口仍保持在66万吨左右,印度和南美也在38万吨和26万吨左右。而东北亚和独联体国家的净出口量排名前两位,2025年分别为71万吨和57万吨左右,见图5。

图5 “十四五”期间全球各地区合成橡胶贸易变化趋势

2.4 产品结构继续调整,高性能胶种消费增速加快

“十四五”期间,受环保监管、节能减排进一步加强,汽车轮胎结构将继续优化,高性能轮胎产销继续增加。SSBR是消费增长最快品种,丁基橡胶、NBR紧随其后。

SSBR的应用将日益增多,预计年均需求增速可达5.3%,高于合成橡胶3.8%的平均增速,也高于“十三五”期间的0.6%,但仍低于“十二五”期间的7.4%。2025年需求量将达到158万吨,较2020年增加36万吨,在丁苯橡胶消费中的占比将由2020年的30.5%提高到2025年的32.8%。

无内胎轮胎的增多,作为气密层不可或缺材料的HIIR消费量也不断增加。预计“十四五”期间,丁基橡胶消费量年均增长4.4%,2025年达164万吨,较2020年增加32万吨,是“十三五”期间增量的2倍。

丁腈橡胶具有优异的耐油性,应用领域广泛。主要消费于煤矿机械的液压胶管及机动车辆的输油管等胶管制品,节能建筑的墙体保温、管道保温、空调系统的绝热保温等发泡材料,机动车辆等的密封件、O形圈等,电线电缆、工业胶辊等领域。随着经济的恢复,预计“十四五”期间,丁腈橡胶需求增速仍将以4.8%的速度增长,仅次于SSBR;期间消费增量达37万吨,仅次于顺丁橡胶及乳聚丁苯橡胶;较“十三五”年均3.2%的增速也有所加快。

3 “十四五”国内合成橡胶产业向高质量发展迈进

3.1 汽车市场逐步恢复,拉动合成橡胶需求增长

“十四五”期间,国内汽车销量保持平稳,维持在2017年左右水平。但因疫情影响,2020年处于低点,“十四五”期间汽车需求会呈上升的趋势。预计将由2020年的2 394万辆增加到2025年的2 832万辆,年均增长3.4%。其中乘用车由1 891万辆增加到2 405万辆,年均增长4.9%;而客车和货车则有3%左右的跌幅。与“十三五”相比,乘用车增速由负转正,货车增速由正转负,客车增速降幅收窄。

“十四五”期间,汽车保有量由2020年的2.59亿辆增加到2025年的3.27亿辆,年均增长4.7%。其中乘用车和货车年均增长5.6%和1.9%,客车增速减少1.8%。与“十三五”相比,汽车保有量年均增速放缓5个百分点。分车型保有量来看,乘用车和货车增速分别放缓6.6和0.9个百分点,客车增速由小幅增加0.4%转为负增长。

“十四五”期间,我国乘用车千人保有量将从2020年的155辆左右增加到2025年的214辆,预计我国乘用车千人保有量饱和点在350辆左右,未来我国汽车需求仍有较大的上升空间。

同时考虑中国轮胎出口占比40%左右,世界经济复苏、“一带一路”倡议发展等,将拉动轮胎出口保持平稳增长。

汽车销量需求与汽车保有市场的车型结构不同,所用轮胎种类差别较大,对橡胶需求的拉动作用差别更大。

“十四五”期间,预计乘用车占比提升,货车占比下降,合成橡胶需求增速放缓。

根据经济、汽车等与橡胶消费关系预测模型,预计“十四五”期间,我国合成橡胶(七大胶种及SBCs)需求量将由2020年的560万吨左右增加到2025年的650万吨左右,年均增长3.0%,增速较“十三五”期间放缓2.4个百分点。

3.2 轮胎产品新业态或将促进高性能胶种的发展

共享经济日益兴起,共享汽车轮胎更倾向于耐用性、耐磨性和易更换性,同时出于控制成本,轮胎的节能属性会被进一步考虑,低滚阻的绿色轮胎也将会更受欢迎。同时,欧盟新标签法也将于2021年5月实施,国内轮胎标签制度也将进一步推进。综上,都将拉动可降低滚动阻力的溶聚丁苯橡胶和稀土顺丁橡胶的消费快速增加,二者在丁苯橡胶和顺丁橡胶消费中的占比将有较大提升。

除此之外,共享汽车或许还会推动充气轮胎向免充气轮胎的变革。但这种变革将是革命性的,预计“十四五”期间不会发生大的变化,这是一个较长期的过程。但免充气轮胎对合成橡胶材料的影响将较大。目前,无内胎充气轮胎的气密层多采用HIIR,免充气轮胎将使其消费量大幅减少。另外,免充气轮胎对其他橡胶材料的影响还存在很大的不确定性。

电动汽车与传统燃油车相比,在动力组件和驾乘体验等方面有很大不同,这会对配套的轮胎提出不一样的要求,首先是对续航的考虑,配套轮胎会更加注重节能属性。电动汽车轮胎除了从轮胎结构设计上满足上述要求外,对SSBR及稀土顺丁橡胶的需求也会增加。

3.3 未来新增产能相对较少,合成橡胶过剩状况缓解

“十四五”期间,国内乙烯工业仍将快速扩张,部分企业配套建设合成橡胶装置,国内合成橡胶产能将由2020年的643万吨/年增加到2025年的746万吨/年,年均增长3.0%,略高于“十三五”的1.6%。其中,产能增长最多的仍是SBCs产品,预计产能将由2020年的174万吨/年增加到2025年的234万吨/年,年均增长6.1%,远高于合成橡胶的平均水平。丁腈橡胶和丁基橡胶也是产能增速较高的品种,增速分别为4.4%和6.7%,也高于合成橡胶的平均增速。

我国合成橡胶产量将由2020年的439万吨增加到2025年的575万吨,年均增长5.5%。

由于“十四五”期间国内需求增速略快于产能增速,装置利用率将由2020年的68%提高到2025年的77%左右,行业过剩态势进一步改善。

3.4 原料丁二烯市场趋宽松,合成橡胶成本压力减轻

“十四五”期间,国内乙烯工业产能扩张加快,副产碳四抽提丁二烯装置产能也将快速增长。但目前信息显示,配套建设合成橡胶、ABS等其他下游装置的企业并不多,即使原有的合成橡胶产能利用率提升消化部分丁二烯资源,加之疫情影响丁腈胶乳产能增加丁二烯消费略增,总体上预计“十四五”期间,丁二烯行业仍将处于产能过剩态势。

预计“十四五”期间,丁二烯产能将以年均8%的速度增加,2025年产能将达到734万吨/年;需求量年均增长5%,2025年达484万吨左右;装置利用率由2020年的67%下滑到2025年的66%。

丁二烯供应过剩,利好合成橡胶行业,国内合成橡胶行业成本压力或将大幅减轻。同时,合成橡胶产能增加较少,而汽车工业也将带动合成橡胶需求稳定增长。

合成橡胶行业生产经营环境较“十三五”期间明显改善,预计“十四五”期间,我国碳四产业链利润将由“十三五”期间主要集中在丁二烯环节,向下游的合成橡胶行业转移,合成橡胶行业盈利状况或将进一步改善。

3.5 天然橡胶价格将震荡走高,利于合成橡胶价格及消费

天然橡胶与合成橡胶具有相同的消费市场,因性能相近,相互之间可实现部分替代。

天然橡胶是农作物,其产量受价格、天气、种植面积、消费等多种因素影响。价格的大幅上涨,胶农利润增加将带动种植面积的大幅增长。如2006–2013年的价格大幅上涨,2010–2012年天然橡胶价格更是高达3万元/吨,引发了种植面积的大幅增加。

2011–2015年,天然橡胶新增种植面积跃上新的高台阶,经历7~8年的生长期后,2017年左右天然橡胶产量快速增加。

受2014年天然橡胶价格大幅下跌影响,2016年天然橡胶新增种植面积大幅减少,创2003年以来的最低水平。根据7~8年的生产期,预计“十四五”期间,天然橡胶产量将受此影响,对价格的影响也将显现。

因此,“十四五”期间,预计天然橡胶价格与“十三五”期间负面影响为主不同,总体上天然橡胶对合成橡胶价格的影响以正向拉动为主,并有利于合成橡胶对其进行替代,有利于合成橡胶消费的增加。