上市险企股价与基本面大幅偏离

方斐

2021年以来,保险板块市场表现持续低迷,截至7月30日,A股保险指数下滑了约 35%,跑输沪深300指数约28个百分点;香港保险指数下滑10%,跑输中证香港300指数约 4个百分点。年初以来,保险行业表现弱于整体市场,主要受资产负债两方面因素的共同扰动所致。

从负债端来看,疫情影响下居民收入不稳定性增加,叠加劳动力结构的变化,导致新单销售低迷与代理人脱落率提升,且近期强降雨灾情导致的财险赔付大幅增加使得综合型险企经营承压;从资产端来看,在全面降准的催化下,长端利率持续下探低于3%,市场对利差损风险的担忧导致估值中枢持续下行,此外,部分险企投资端踩雷也加剧了市场对保险股的悲观预期。

东方证券认为,目前在资产负债双重承压的背景下,市场采用的P/EV估值中枢已难以寻其价值中枢,上市险企股价已与基本面产生大幅度的偏离。既然估值已在历史底部,那么从寻底思维的角度出发,以评估价值为衡量标准,在极端不合理的假设前提下,探究保险板块的增长空间或许更有现实意义。

资产负债持续承压

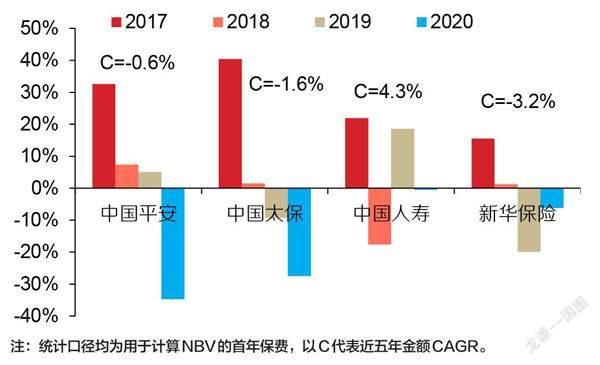

疫情影响下的需求后移,新单销售低迷。2017年,原保监会134号文对快返年金险加强监管约束,当年三季度的集中投保导致客户资源提前消耗,进而影响2018年的“开门红”,保险行业一度进入低迷状态。同时伴随中小险企对重疾险的竞争加剧,以及部分上市险企开启寿险改革进程,大型险企的新单保费和NBV持续承压。虽然部分险企通过调整业务节奏实现阶段性增长,但從五年的长周期来看,基本处于零或负向的复合增速。2020 年以来的疫情影响逐步深化,居民收入呈现不稳定性波动,叠加劳动力结构的变化,导致新单销售低迷的市场态势。

新单下滑带来代理人队伍的阶段性调整。疫情初期线下活动受限制,外卖、快递等职业转型代理人趋势加剧,个险队伍快速扩张,线下展业困难也打开了线上营销的浪潮,监管层的“六稳六保”政策也夯实了队伍规模发展的基础。但2020年三季度以来,随着疫情的逐步缓释,线下培训与考核力度加大,队伍规模也出现大幅脱落,部分险企至2020年年底已有约20%的代理人规模下滑。

强降雨灾情使险企赔付增加,大考之后或进一步提升头部险企集中度。对于财险业务来说,自然环境的变化也带来较大的不确定性,例如此次河南强降雨灾情导致财险赔付大幅增加。截至7月28日,河南保险业共接到理赔报案41万件,初步估损98亿元,其中,车损64 亿元;而此次强降雨导致的灾情并未结束,浙江、上海等地受台风“烟花”影响的后续赔付对险企仍有较大压力。市场已经对此次灾情有了较为充分的反应,由此判断,综合成本率的抬升使得综合型险企经营承压,大型险企的竞争优势将逐步体现,有望进一步提升头部险企的市场集中度。

在货币宽松环境下,长端利率从2021年年初3.2%的较高水平持续下滑,7月9日,央行宣布全面降准之后,长端利率一度下探至3%以下,目前维持在2.85%的水平。此外,部分险企债券踩雷、长期股权投资分红下降等事件引发对投资端收益水平的悲观展望,在利率下滑叠加风险事件爆发的背景下,市场对险企到期再投资与新增投资的收益水平较为悲观,对潜在的利差损风险较为担忧。

回顾自2014年以来上市险企的P/EV估值水平可以发现,中国平安、中国太保、新华保险、中国人寿分别处于8.2%、0.2%、0.4%和5.1%的历史低分位水平(以2021年7月30 日收盘价测算),从相对位置来看,上市险企估值已处于历史较低水平。但从绝对位置来看,2021年以来,估值仍处于持续下行周期,虽然1月随着新单销售短时好转而有所反弹,但尚未看到明显反转迹象。在资产负债持续承压的阶段,上市险企P/EV估值难以寻找到其中枢,对于低位水平的持续时间和反转拐点仍较难判断。

图1:主要上市险企2017年以来新单业务增速

资料来源:公司公告,东方证券研究所

图2:主要上市险企2017年以来NBV增速

目前市场普遍接受并使用的相对估值参数为P/EV,中国平安在2018年开放日中详细阐述了基于戈登模型的P/EV指标的合理估值逻辑,我们从公式中可以看出,ROEV越高、分红增长率越高、贴现率越低,P/EV估值越高。其中,ROEV为人身险业务内含价值营运利润与年初内含价值的比值,而人身险内含价值营运利润为年初内含价值预计回报、新业务价值创造和人身险业务营运贡献(包含非经济假设和模型调整影响和营运经验差异及其他)之和。

因此,我们可以基于上述模型对主要上市险企的相关数据进行测算,上市险企自2014 年以来历史平均ROEV在17%-24%之间,在风险贴现率假设定为11%的情况下,P/EV合理估值中枢在2倍左右。总体来看,若不考虑投资收益率低于预期假设的情况,也就是没有利差损风险担忧的假设下,P/EV倍数应大于1,而新业务的成长性则决定了其相应的溢价水平。但目前的实际情况却恰好相反,债券投资爆雷和城投债风险溢价增加的趋势下,市场对保险资产的投资预期相应弱化,险企的P/EV估值持续下探,已较难寻找到合理中枢。

长端利率下行的负面影响

在P/EV估值难寻中枢的情况下,我们对行业相对估值的方法采用评估价值(AV)估值,其背后蕴含的是对行业逻辑和发展阶段认知的本质区别。评估价值是保险公司考虑存量业务和增量业务后的公司价值,分为内含价值和未来新业务价值两部分,由此,我们可以将评估价值超过一倍以上内含价值的部分理解为公司永续经营的价值创造能力。市场环境的变动,例如利率、权益市场和新业务销售等因素,均会对评估价值产生影响。