中国区域科技金融与技术创新耦合协调度分析

陈伟忠,周春应

(南京林业大学 经济管理学院,江苏 南京 210037)

一、引言与文献综述

技术创新是提高社会生产力、促进经济发展的驱动引擎,金融资本是技术创新不断深入发展的强大支撑,金融资本与科学技术的交互耦合发展产生了科技金融。科技金融与技术创新能够为我国的经济高质量发展、创新驱动发展赋能,两者深度融合、协调发展,能够起到高效利用社会资源配置,创造更多社会财富的作用(朱韬和张智光,2019)[1]。深入分析我国区域科技金融与技术创新的耦合度、协调度,并对其发展中的痛点精准施策加以治理,有助于促进其良性发展,对我国建设创新型经济强国有重大意义。

自20 世纪90 年代初起,我国学者开始关注科技与金融的融合发展问题(张芷若和谷国锋,2020)[2],通过借鉴国外学者有关科技金融的理论基础与实证分析的研究成果,国内学者在科技金融本质、科技金融与技术创新耦合关系等方面展开深入研究。基于熊彼特、佩蕾丝等人的研究基础,我国学者对科技金融的内涵多次进行界定。洪银兴(2011)[3]认为科技金融的实质是以各类金融机构为主体,推进高技术产业化的金融活动,房汉廷(2015)[4]指出科技金融是将技术资本、创新资本、企业家资本等创新资本要素融为一体发展的新经济范式。对于科技金融的本质思考,学界对上述两种观点较为认可。从科技创新的视阈来看,科技创新可分为知识创新与技术创新(冯宝军等,2017)[5],即人文社科类与自然科学类。对于产业经济而言,科技创新更侧重于技术层面的发明与创新,因此本文引入技术创新的概念来代替科技创新较为贴切。

在科技金融与技术创新的关系研究中,已有学者证实科技与金融的良性互动有助于两者的协调发展(王仁祥等,2020)[6]。姚耀军(2010)[7]基于省级面板数据采用熊彼特增长模型进行实证分析,研究发现科技金融能够作为中介效应推动创新技术发展。徐玉莲和王宏起(2012)[8]基于时间序列数据采用Bootstrap 仿真方法,李林汉和田卫民(2019)[9]通过构建固定效应模型,均证实了科技金融对技术创新有显著的促进作用。毛茜和赵喜仓(2014)[10]基于科技型中小企业发展视角,利用数据图表和IS-LM 模型研究发现适度的科技金融创新与经济增长之间存在正相效应。芦锋和韩尚容(2015)[11]基于面板模型研究发现在不同区域或不同阶段,科技金融对技术创新的作用会产生差异。陈晓红(2018)[12]分析指出技术创新在各方面的成熟应用能够极大促进数字经济的发展。张元萍和刘泽东(2012)[13]使用联立方程模型进行实证分析,研究发现金融发展与技术创新之间存在互为影响、相互促进的关系。从系统论的角度来看,科技金融与技术创新之间的关系不仅仅有单边影响效益,更是存在耦合发展关系。

通过文献梳理发现,大量学者研究的热点在于分析科技金融与科技创新两者之间的关系,并证实了两者存在相互影响的耦合关系,本文对此不再赘述。尽管有学者已经研究了科技金融与技术创新的耦合协调度,但存在研究的对象片面及样本空间过小等问题,如戚湧和郭逸(2018)[14]通过统计数据对变量进行Granger、协整检验,研究了江苏科技金融与科技创新的发展关系,韩景旺和陈小荣(2020)[15]通过SVAR 模型研究了河北省科技金融与科技创新的双向互动发展关系。同时也有少数学者基于全国省市展开研究,但研究数据、指标较为陈旧,研究结论就目前来看存在一定局限性。本文试图通过构建科技金融与技术创新综合指标体系,并计算全国31 个省市(不含港澳台地区)的科技金融与技术创新综合水平指数以及耦合、协调度,以此分析我国省域科技金融与技术创新协调发展情况。

二、综合指标体系构建与权重计算

(一)指标选取

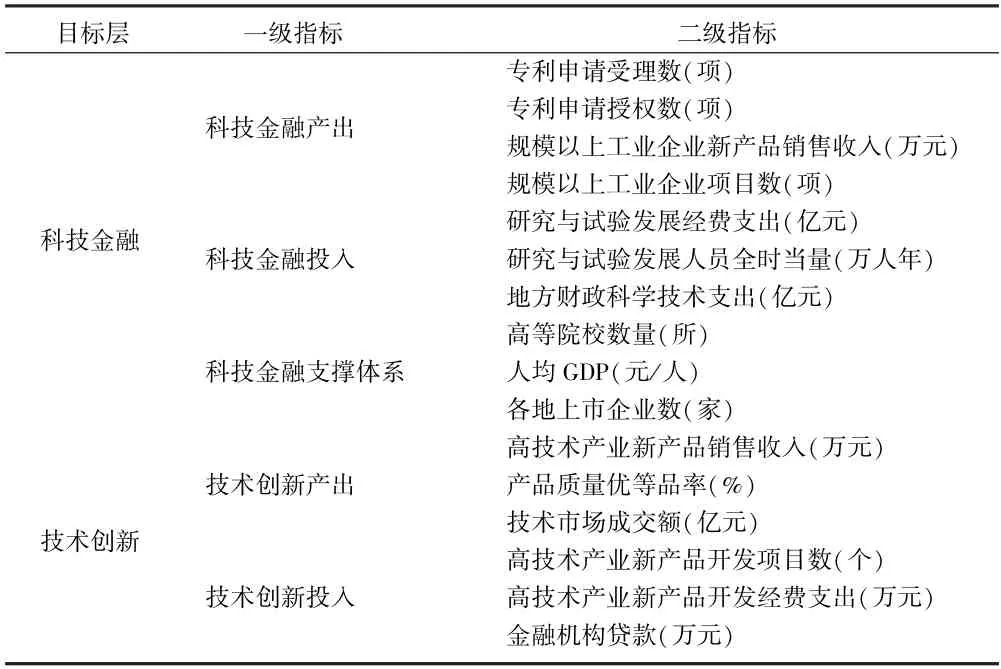

指标体系构建的科学性与合理性对耦合协调度的分析起着至关重要的作用,会直接影响到评价结果的信效度(焦念套等,2020)[16]。为更加科学地研究科技金融与技术创新的耦合协调度,根据可比性、代表性、易获性等指标体系建立原则(文军和刘明超,2020)[17],本文结合科技金融和高技术产业发展的现状,以“投入—产出”为主体,在刘欣英(2007)[18]、周柯和郭凤茹(2019)[19]、程美林和张润磊(2019)[20]等学者研究成果的基础上加以创新,构建了科技金融与技术创新的综合指标体系,如表1 所示。本文以科技金融、技术创新为目标层,将科技金融投入、科技金融产出、科技金融支撑体系作为科技金融的一级指标,并选取了专利申请受理数(项)等10 项指标作为正向二级指标;将技术创新产出、技术创新投入作为技术创新的一级指标,并选取高技术产业新产品销售收入(万元)等6 项指标作为正向二级指标。

表1 科技金融与技术创新综合指标体系

(二)数据来源及说明

本文以我国31 个省(市)为研究对象,样本区间为2010—2018 年。选取2010—2018 年中国国家统计局、中国科技部年度统计数据与《中国高技术产业统计年鉴》《中国科技统计年鉴》等年鉴相关数据进行分析。由于2019 年度的多项指标数据与我国港澳台地区的年度统计数据无法精确获取,为保证研究分析结论的严谨性与有效性,不予考虑2019 年度31 个省(市)及2010—2018 年度港澳台地区的耦合协调发展程度。其余少量缺失的指标数据,采用插值法处理。依据我国三大地带的划分,将31 个省(市)划分为中、东、西三大区域,东部地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东、海南;中部地区包括山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南;西部地区包括内蒙古、广西、重庆、四川、贵州、云南、陕西、甘肃、青海、宁夏、新疆、西藏。

(三)研究方法

本文使用熵权法计算综合指标体系各项二级指标的权重,熵权法是一种依据指标变异程度与反应的信息量之间的关系且较为客观的赋权方法,修正了Topsis 模型、层次分析法等确定权重方法的主观性问题。熵权法通过信息熵的有关计算而获得指标权重,所获分析结论更具科学客观性,其步骤为:

1.建立正向化矩阵z,对原始矩阵中的元素xij进行去量纲标准化处理,即z 中的每一个元素:

2.计算概率矩阵P(贡献度),其中P 中的每一个元素:

3.计算第j 项指标的信息熵:

4.计算第j 项指标信息效用值:

5.最后计算第j 项指标的熵权:

其中,xij表示i 地区j 指标的数据,zij表示标准化处理后的xij,wj表示j 指标的熵权。通过上述步骤,使用MATLAB 计算出2010—2018 年科技金融与技术创新两大体系中的各项指标权重。

三、科技金融与技术创新的综合水平指数

使用熵权法赋权后,分别计算科技金融与技术创新综合水平指数,其计算公式如下:

式(6)中,S1表示科技金融综合水平指数, S2表示技术创新综合水平指数。考虑篇幅影响,本文在此只给出部分年份的科技金融综合水平指数与技术创新综合水平指数,如表2 所示。

表2 中的综合水平指数能够反映出各区域科技金融与技术创新的发展水平高度,并从表中可以看出科技金融与技术创新的发展水平在三大区域之间以及区域内部之间长期存在较大差异。以2018 年为例,全国科技金融的平均综合水平指数为0.114,东、中、西部的平均综合水平指数分别为0.209 4、0.086 3、0.038 3,从这一组数据来看,东部地区的科技金融发展水平远高于中、西部地区,而中、西部尚未达到全国平均水平,技术创新的平均综合水平指数分布态势同科技金融。就区域内部而言,东部区域内差异最为明显,2018 年广东省技术创新综合水平指数达到了0.567 7,而海南省仅达到0.006 6,内部发展不均衡。整体来看,北京市、上海市、江苏省、广东省在科技金融与技术创新方面全国领先。从全国的平均综合水平指数的分布态势来看,呈先增后减平稳波动之势。

表2 科技金融与技术创新综合水平指数

四、耦合协调度模型构建及分析

(一)耦合模型构建

耦合模型是从物理学中演变而来,它所体现的是两个系统之间通过彼此的相互作用互相影响,耦合度是对不同系统耦合程度的定量描述(郭湖斌和齐源,2018)[21]。耦合度越高,则说明科技金融与技术创新之间的发展趋于有序,相互作用关系趋于稳定;耦合度越低,则说明科技金融与技术创新之间趋于无序发展,相互作用关系越来越不稳定(文军和刘明超,2020)[17]。先前学者的研究已证实科技金融与技术创新之间存在耦合关系,为了探究两者之间耦合关系的强弱,引入耦合度模型。参考廖重斌(1999)[22]的研究,将科技金融与技术创新的耦合性表示如下:

其中,S1表示科技金融综合水平指数,S2表示技术创新综合水平指数。C 为科技金融与技术创新的耦合程度,值越大说明耦合程度越高,表明科技金融与技术创新两大系统发展较为有序。计算结果科技金融与技术创新耦合程度如表3 所示。

表3 中国区域科技金融与技术创新耦合度

(二)耦合协调模型构建

耦合模型仅仅能反映科技金融与技术创新耦合的程度,若要分析科技金融与技术创新两者的发展协调性与整体发展水平,则需引入耦合协调模型。耦合协调发展是指两系统之间通过交互影响使得总体水平良性发展并在系统间形成协调互补机制(方大春和马为彪,2019)[23]。在此耦合度模型的基础上,引入耦合协调度模型,其公式如下:

其中,C 表示耦合度;S1、S2分别表示科技金融与技术创新发展水平的综合指数;D 表示耦合协调度;T 表示整体效益指数;∂、β 表示待定系数,本文认为科技金融与技术创新两大系统同等重要,即∂=β=0.5,各省市科技金融与技术创新耦合协调度见表4。并参考方大春和马为彪(2019)[23]、张芷若和谷国锋(2019)[24]、蒋天颖和刘程军(2015)[25]等学者的研究,将耦合协调度(以下简称协调度)划分为不同阶段,如表5 所示。

表4 中国区域科技金融与技术创新耦合协调度

表5 耦合/协调度阶段划分

(三)基于时间演变特征的耦合度、协调度分析

从划分的三大区域及全国的耦合度均值(见图1)来看,全国的科技金融与技术创新耦合度从2010年的0.928 9 波动上升到2018 年的0.964 1,长期处于高级耦合阶段,且不断向好发展。这表明我国的科技金融与技术创新长期以来存在着积极的相互作用,科技金融为技术创新提供强有力的支撑,技术创新又能反推科技金融的高质量发展。但同时,我国科技金融与技术创新的发展存在地区间差异,东部地区受益于发达城市群聚集效应,其耦合度水平一直远超于全国平均水平。中部地区科技金融与技术创新两大体系的发展则波动较大,由于中部地区的安徽省、河南省、湖南省在相关指标的投入与产出在2010 年和2011 年之间存在较大差异,导致中部地区2010 年的耦合度处于较低水平。中部地区自2012 年开始在相关指标方面加大了投入,耦合度在2013 年超过了全国平均耦合度水平,并从2013 年开始至2018 年期间其耦合度呈波动上升趋势。而西部地区发展水平较为平缓,其耦合度常年低于全国平均水平。由于西部新疆、西藏、甘肃等地区人口、交通等因素较全国其他地区相比处于劣势,其经济发展水平仍处于较低环节。由于我国西部大开发的政策逐步下沉,其科技金融与技术创新体系发展有上升进步趋势。

图1 区域科技金融与技术创新耦合度

从划分的三大区域及全国的协调度均值(见图2)来看,我国东、中、西部三大区域的科技金融与技术创新协调度长期处于较低水平,并存在较大差异。我国东部地区科技金融与技术创新的协调度尚处于低级协调阶段,而中、西部地区与东部地区水平存在明显差异,且均处于初始协调阶段。从各省市的数据来看,北京、上海、江苏、广东、浙江、山东已处于中级协调阶段,为我国科技金融与技术创新发展协调度最高的地区。同样,也有部分中、西部地区的城市发展较为可观,其中安徽省、河南省、湖北省以及四川省已经步入低级协调阶段。

图2 区域科技金融与技术创新耦合协调度

五、结论与对策建议

(一)结论

本文基于全国31 个省(市)2010—2018 年的面板数据,利用耦合(协调)模型分析了我国区域科技金融与技术创新的耦合协调度,研究结论如下:

第一,科技金融综合水平指数与技术创新综合水平指数均呈先增后减平缓波动趋势,一方面反映了科技金融与技术创新切实存在相关性,另一方面也表明受宏观经济影响,我国在科技金融与技术创新方面的发展速度放缓。同时,全国科技金融平均综合水平指数长期大于技术创新综合水平指数,这说明我国科技金融的发展阶段优于技术创新。

第二,我国区域科技金融与技术创新耦合度呈波动上升趋势,协调度则较为平稳。从耦合度来看,全国各区域均已达到高级耦合阶段,但三大区域之间、区域内部依然存在一些差异。从协调度来看,东部处于低级协调阶段,中、西部处于初始协调阶段。东部地区的北京、上海、江苏、广东、浙江、山东等经济发达省市协调度已经达到中级阶段,中西部地区也在往低级协调阶段发展。总体而言,我国科技金融与技术创新协调度水平相对较为低下。

(二)对策建议

根据以上结论,给出以下对策建议:

第一,提高技术创新能力,升级高技术智造产业。技术创新与科技金融发展不协调,且技术创新发展水平低于科技金融,对技术创新体系的优化改善需要加以重视。政府需要根据我国实际国情与经济市场普遍规律,全面深化体制机制改革,激发技术创新的内生动力,促进科技成果转化。政府要加快市场制度的优化进程,通过市场机制、宏观政策和地区政策实现区域创新能力的协调发展(苏世伟和聂影,2007)[26]。同时也要放宽货币政策,减轻企业融资约束,激发企业活力。优化国内技术创新环境,大力推进实施创新驱动发展战略要兼顾技术创新与科技金融的互补发展。

第二,中西部地区精准施策,缩小区域化差异。中部地区可以依托东部发达地区的辐射效应,建立东、中部地区关系网,打破区域间经济市场壁垒,拓宽合作范围。中部地区需要有效利用资源配置,不断优化市场环境,保护科技转化成果,推进技术创新有效发展。西部地区首先需要加快基础设施建设,申请国家财政支持,并协同推进数字普惠金融发展,推动建设区块链(骈媛媛和谢煜,2020)[27]。借鉴东部地区,建立健全人才引进制度,利用企业优惠政策招商引资。一方面,西部地区可以与国内一流高校合作建立分校区,吸引人才、留住人才;另一方面,政府可以制定减免所得税等实质性税收优惠政策及企业扶持计划,孵化本地高技术产业及引进规模产业。