中国科技企业孵化器享受税收优惠政策现状与对策建议

刘 祯,贾敬敦,孙启新

(科学技术部火炬高技术产业开发中心,北京 100045)

中国第一家科技企业孵化器是1987年在武汉创办的,在此后30多年的蓬勃发展历程中,中央和地方政府对科技企业孵化器的扶持政策发挥了重要作用。宋清等[1]专门对1987年至2016年中央和地方政府对科技企业孵化器的扶持政策进行了研究,发现从第一家科技企业孵化器诞生之后,直至1998年,中央政府对科技企业孵化器的扶持政策数量很少,且基本不涉及财税方面,地方政府层面则几乎没有相关扶持政策。这一时期,中国科技企业孵化器数量也发展缓慢,10年间仅增至100余家。从1999年开始,中央和地方政府对科技企业孵化器的扶持力度加大,这与当年科技型中小企业技术创新基金的设立密切相关,资金支持有效地扶持了创业企业的成长。从1999年至2005年,这一时期中央和地方政府对科技企业孵化器的资金扶持主要是通过专项资金、基金等财政政策,科技企业孵化器的数量也稳步攀升至500余家。从2006年开始,中央和地方政府开始对科技企业孵化器加大税收政策扶持力度,且一直延续至今,科技企业孵化器数量快速增长[2,3]。

科技企业孵化器税收政策最早可追溯到2006年2月,国务院发布《实施〈国家中长期科学和技术发展规划纲要(2006—2020年)〉若干配套政策》(国发〔2006〕6号),明确要通过税收激励扶持科技中介服务机构[4]。对符合条件的科技企业孵化器、国家大学科技园自认定之日起,一定期限内免征营业税、所得税、房产税和城镇土地使用税。2007年,财政部、国家税务总局印发《财政部 国家税务总局关于科技企业孵化器有关税收政策问题的通知》(财税〔2007〕121号),规定对符合条件的孵化器自用以及无偿或通过出租等方式提供给孵化企业使用的房产、土地,免征房产税和城镇土地使用税;对向孵化企业出租场地、房屋以及提供孵化服务的收入,免征营业税,并明确了科技企业孵化器享受税收政策的具体条件,该项税收优惠政策自2008年1月1日起正式施行[5]。自此,科技企业孵化器税收优惠政策落地实施。

科技企业孵化器税收优惠政策的出台和实施,从根本上说,是考虑到科技企业孵化器兼具公益性和盈利性双重属性[6]。郑荣娟[7]从公共经济学理论出发,提出科技企业孵化器兼具公共物品和私人物品的属性,而其作为公共物品的属性则必然要求政府对科技企业孵化器予以扶持,通过扶持创业孵化机构的发展,使其更好地为中小企业提供服务,提高中小企业的存活率,帮助中小企业不断发展壮大,为经济社会发展注入新活力,这也与孵化器诞生的初衷相一致。从第一家孵化器在美国诞生后,在孵化器发展的最初阶段,其多由政府出资成立,以非营利性机构形式存在,目的就是扶持创业企业,缓解社会就业压力[8]。随着中国科技型中小企业技术创新基金在2014年转变管理方式,中央层面对科技企业孵化器的资金扶持政策目前有税收优惠政策一项。

1 研究对象及数据来源

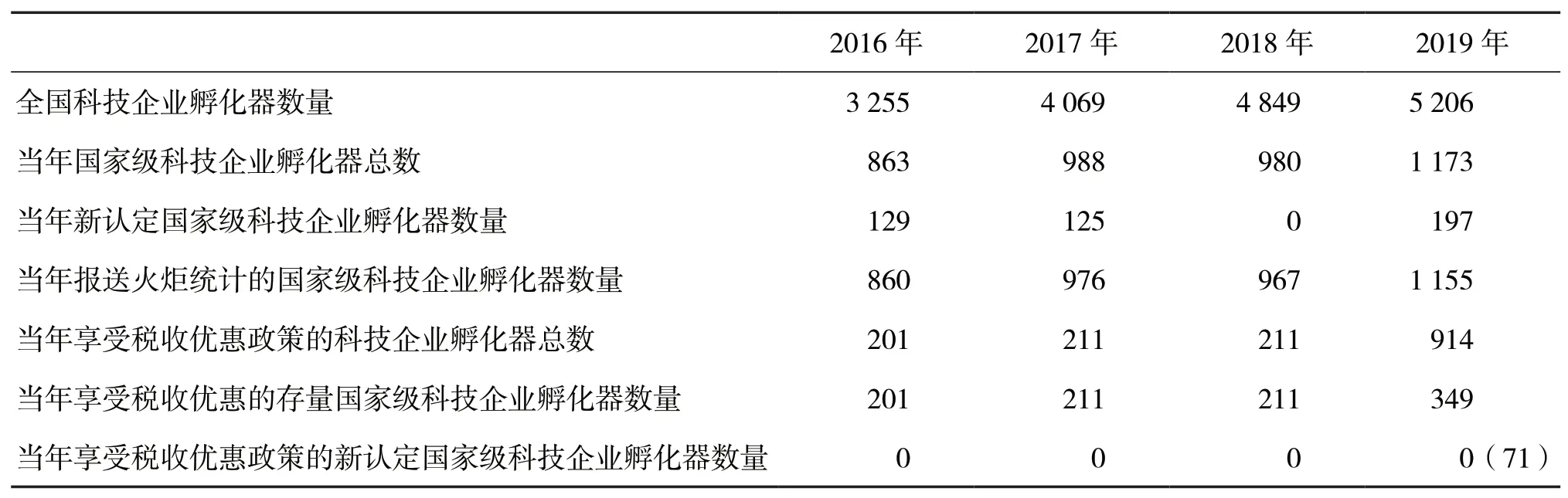

本文以2016—2019年科技部火炬统计数据为基础(如表1所示),对纳入科技部火炬统计的科技企业孵化器享受税收优惠的总体情况、特点特征进行分析,为有关部门提供参考。

表1 研究样本

关于表1中的数据,有几点情况需要说明:一是全国科技企业孵化器数量、当年国家级科技企业孵化器总数均是指截至当年年末的统计数量,当年国家级科技企业孵化器总数中包括当年新认定国家级科技企业孵化器数量。二是当年报送火炬统计的国家级科技企业孵化器数量和当年国家级科技企业孵化器总数存在微小差异,是由于个别国家级科技企业孵化器没有报送火炬统计数据。三是2016—2018年当年享受税收优惠政策的科技企业孵化器总数与当年享受税收优惠的存量国家级科技企业孵化器数量一致,一方面是因为此期间只有国家级科技企业孵化器可以享受税收优惠政策;另一方面是因为当年新认定国家级科技企业孵化器全部是在当年12月正式发文公布,按照税收优惠政策,从认定次月才可以享受税收优惠政策,因此当年新认定国家级科技企业孵化器在认定当年均无法享受税收减免。四是2019年当年享受税收优惠政策的科技企业孵化器总数包括国家级科技企业孵化器和省级科技企业孵化器,因为税收优惠政策从2019年1月1日起放宽至省级科技企业孵化器也可享受。五是2019年当年享受税收优惠政策的新认定国家级科技企业孵化器,同样由于认定文件是在2019年12月下发,其在当年无法以国家级科技企业孵化器享受税收优惠政策,但2019年新认定的197家国家级科技企业孵化器中,有71家在2019年以省级科技企业孵化器的资格享受了税收优惠,此71家数据未纳入当年享受税收优惠的存量国家级科技企业孵化器数量中。此外,基于研究的需要,我们从科技部火炬统计数据中选取了享受税收优惠的总金额等数据,以便计算和分析税收优惠政策的实际执行效果。

2 研究方法

为了更好地分析税收优惠政策对科技企业孵化器的实际支持力度,研究科技企业孵化器税收政策的落实效果,基于已有的统计数据和样本情况,选取了以下分析指标。

(1)科技企业孵化器享受税收优惠的数量比例:当年实际享受税收减免的科技企业孵化器数量/当年可享受税收优惠的科技企业孵化器总数。该比例反映科技企业孵化器税收优惠政策的实际执行情况。这一比例越高,表明越多的科技企业孵化器享受了税收优惠,税收优惠政策的覆盖面越大,落实效果越好,当然同时也说明越多的科技企业孵化器不仅在认定时满足国家级或省级科技企业孵化器条件,在认定后依然符合有关要求,且经营管理规范,能够通过有关部门的审查。

(2)科技企业孵化器享受税收优惠的额度比例:当年科技企业孵化器享受税收优惠金额/当年科技企业孵化器应纳税总额。该比例反映科技企业孵化器税收优惠政策对科技企业孵化器的实际扶持力度。这一比例越高,表明科技企业孵化器享受税收优惠的力度越大,科技企业孵化器的受益越大。

(3)当年新认定科技企业孵化器在次年享受税收优惠的数量比例:当年新认定国家级科技企业孵化器中在次年享受税收优惠的数量/当年新认定国家级科技企业孵化器数量。该比例一方面反映了新认定科技企业孵化器对税收优惠政策的知悉情况,另一方面反映了新认定科技企业孵化器的质量。

(4)可比科技企业孵化器享受税收优惠的数量比例。该指标选取2016—2019年间每年均报送火炬统计数据且符合税收优惠条件的科技企业孵化器,分析其在相应年份享受税收优惠政策的数量比例情况,用以表征科技企业孵化器自身质量及政策落实效果的变化情况。

(5)可比科技企业孵化器享受税收优惠的额度比例。该指标的选取对象与前一指标一致,通过其在相应年份享受税收优惠的额度比例改变情况,反映科技企业孵化器的税收优惠力度变化趋势。

(6)科技企业孵化器税收减免区位熵(Q值)。区位熵是由P.哈盖特(P. Haggett)第一个提出并应用在区位分析中的,本文引入区位熵概念,用于表征不同类型的科技企业孵化器在不同时期享受税收优惠的程度[9]。本文将区位熵定义为:(某一类型科技企业孵化器税收优惠额度/科技企业孵化器税收优惠总额)/(某一类型科技企业孵化器数量/科技企业孵化器总数)。对不同类型的科技企业孵化器来说,Q值的意义如下:

Q=1,表示某一类型的科技企业孵化器在某个时期享受税收优惠相对水平等于整体平均水平与整体平均水平相等;

Q<1,表示某一类型的科技企业孵化器在某个时期享受税收优惠相对水平达不到整体平均水平;

Q>1,表示某一类型的科技企业孵化器在某个时期享受税收优惠相对水平超出整体平均水平。

3 税收优惠情况数据分析

3.1 总体态势

从2016年至2019年,国家级科技企业孵化器的数量伴随着全国科技企业孵化器数量的快速增长而增加。其中,按照《财政部 国家税务总局关于科技企业孵化器税收政策的通知》(财税〔2016〕89号)相关规定,2016—2018年恰好是税收优惠政策的一个完整执行周期,2019年则是新一轮税收优惠政策的起始年[10]。

2016—2018年,可享受税收优惠的国家级科技企业孵化器数量每年增长百余家,但实际享受税收优惠的国家级科技企业孵化器数量几乎没有变化,一直维持在210家左右,享受税收优惠的科技企业孵化器数量比例仅维持在24%左右的水平,甚至出现逐年下滑态势。由此可见,科技企业孵化器税收政策的落实情况并不乐观。但在2019年,随着新一轮科技企业孵化器税收优惠政策的执行,国家级科技企业孵化器享受税收优惠的数量比例大幅提升,从2018年的21.82%升至2019年的36.43%(如图1所示),这与2019年国家层面实施更大规模减税降费政策、加大已有政策的落实力度密切相关。

2016—2018年,每年国家级科技企业孵化器享受税收优惠的额度比例高达45%以上(见图1),可见科技企业孵化器税收优惠政策的减免力度较大。2019年,享受税收减免的国家级科技企业孵化器数量比例大幅增长,但额度比例却下降,这可能是因为科技企业孵化器税收优惠政策主要是减免房产税、城镇土地使用税和增值税,而新增的享受税收优惠的科技企业孵化器由于其自身不是房产、土地的产权人,所以无法享受房产税和城镇土地使用税减免。因此,虽然2019年国家级科技企业孵化器享受税收优惠的数量比例大幅提升,但额度比例却下降。

每年新认定的国家级科技企业孵化器,其实际是在次年才开始享受税收优惠政策,为此我们分析了2016—2017年新认定国家级科技企业孵化器在次年享受税收优惠的情况(见图2)。可以看出,当年新认定国家级科技企业孵化器在次年享受税收优惠的比例,与次年存量国家级科技企业孵化器享受税收优惠的比例基本相当,说明新认定国家级科技企业孵化器的质量及其对税收优惠政策的知悉情况与存量国家级科技企业孵化器基本相当。

图2 2016—2017年新认定国家级科技企业孵化器享受税收优惠情况

从图3可以看出,2016—2019年,共有694家国家级科技企业孵化器连续4年报送科技部火炬统计数据,其中2016—2018年,享受税收优惠的科技企业孵化器平均数量为168家,2019年升至231家;享受税收优惠的科技企业孵化器数量比例由2016—2018年的年平均24.16%升至2019年的33.29%;享受税收优惠额度比例由2016—2018年的年平均49.03%下降至2019年的39.51%。这也与前面所分析的国家级科技企业孵化器享受税收优惠的整体态势相一致。

图3 2016—2019年可比科技企业孵化器享受税收优惠情况

3.2 具体分析

3.2.1 分类型情况

2019年,科技企业孵化器税收优惠政策首次放宽至省级科技企业孵化器。为进一步探究国家级和省级科技企业孵化器的税收优惠情况,我们分类型对比了相关数据情况。

2019年,按照科技企业孵化器税收优惠的办理流程,科技部火炬中心对所有国家级和省级科技企业孵化器进行了入库登记,入库的国家级和省级科技企业孵化器数量达到3 013家,实际享受税收优惠的科技企业孵化器为914家,其中349家为国家级科技企业孵化器,565家为省级科技企业孵化器。2019年国家级和省级科技企业孵化器总体享受税收优惠的数量比例为30.34%,其中国家级科技企业孵化器享受税收优惠的数量比例为36.43%,比省级科技企业孵化器享受税收优惠的数量比例高出9个百分点,国家级科技企业孵化器享受税收优惠的额度比例也显著高出省级科技企业孵化器近13个百分点(见表2)。

Q值能更加直观地反映不同类型的科技企业孵化器享受税收优惠的相对水平。从表2可以看出,国家级科技企业孵化器的Q值显著高出省级科技企业孵化器,说明国家级科技企业孵化器相对于省级科技企业孵化器享受税收优惠政策具有较高的集中度。

表2 2019年不同类型科技企业孵化器享受税收优惠情况

3.2.2 分区域情况

本研究进一步对2019年科技企业孵化器享受税收优惠的区域情况进行分析。2019年,全国科技企业孵化器享受税收优惠的数量比例为30.34%;在科技企业孵化器数量排名前10的地区中,安徽、浙江、广东、四川、黑龙江5个地区科技企业孵化器享受税收优惠的数量比例高于全国整体水平,其他地区则低于全国整体水平(见表3)。

表3 2019年科技企业孵化器数量排名前10的地区享受税收优惠情况

表4对科技企业孵化器享受税收优惠数量比例排名前10的地区进行了梳理,发现科技企业孵化器享受税收优惠数量比例排名前10的地区中,只有安徽、浙江、广东同样是科技企业孵化器数量排名前10的地区,其余地区科技企业孵化器数量均相对较少,也多为经济欠发达地区。

表4 2019年科技企业孵化器享受税收优惠数量比例排名前10的地区

4 结论与建议

4.1 结论

第一,宏观层面减税降费政策的深入推进落实,为科技企业孵化器更好地享受税收优惠政策奠定了基础。科技企业孵化器税收优惠政策实施已有10余年,从2016—2018年这一税收优惠政策执行周期来看,国家级科技企业孵化器享受税收优惠的数量比例平均仅为24.7%,且呈逐年下降趋势。2019年,国家实施更大范围的减税降费[11],科技企业孵化器税收优惠政策覆盖面进一步扩大,国家级和省级科技企业孵化器中,实际享受税收优惠的科技企业孵化器数量比例提升至30.34%,其中国家级科技企业孵化器享受税收优惠的比例则达到36.43%,说明减税降费的宏观环境促进了科技企业孵化器税收优惠政策的落实。

第二,科技企业孵化器享受税收优惠的数量比例依然较低,税收优惠政策的落实执行力度仍有待进一步加强。虽然2019年科技企业孵化器税收优惠政策覆盖面进一步扩大,但国家级和省级孵化器中,仅有30%的科技企业孵化器实际享受了税收优惠政策,享受税收优惠的科技企业孵化器数量比例仍处于较低水平。因此在进一步提高科技企业孵化器享受税收优惠数量比例上,仍有较大空间。只有科技企业孵化器的税收优惠全面落实,才能更好地带动社会资本投身科技企业孵化器建设[12]。后期应加大科技企业孵化器税收优惠政策宣传、落实力度,优化税收优惠政策落实流程,不断提升国家级及省级科技企业孵化器的质量,推动科技企业孵化器管理更加规范化。

第三,科技企业孵化器税收优惠政策的扶持力度较大,对促进科技企业孵化器可持续发展具有重要意义。2016—2019年,国家级科技企业孵化器享受税收优惠的额度比例平均接近46%,意味着科技企业孵化器在享受税收优惠政策时,能减免近一半的纳税额,这对于科技企业孵化器来说具有重要作用和意义,也体现了国家层面对科技企业孵化器的重视和肯定。科技企业孵化器是科技型中小企业的摇篮,科技企业孵化器的生存和发展与科技型中小企业的命运紧密相关,只有科技企业孵化器可持续发展,才能更好地帮扶科技型中小企业。

第四,国家级科技企业孵化器整体质量较好,体现了国家级科技企业孵化器的示范引领作用。一方面,新认定国家级科技企业孵化器与存量国家级科技企业孵化器享受税收优惠情况相当,另一方面,国家级科技企业孵化器享受税收优惠相对水平明显高于省级科技企业孵化器,这都体现了国家级科技企业孵化器质量较高,管理更加有序规范。

第五,科技企业孵化器税收优惠政策的落实存在较大的区域差异,部分地区的政策落实力度仍待强化。总体来看,科技企业孵化器的数量与区域经济发展水平密切相关,科技企业孵化器数量多的地区,经济较发达,但税收优惠政策的落实力度不够;相反,科技企业孵化器数量少的欠发达地区,税收优惠的执行情况却较好。部分科技企业孵化器数量较多的地区,其税收优惠政策的执行亟待加强。

4.2 建议

第一,进一步加强对国家级和省级科技企业孵化器的跟踪服务。国家级、省级科技企业孵化器享受税收优惠情况与其对政策的理解程度、自身质量及管理规范程度密切相关。例如科技企业孵化器享受税收优惠政策的前提条件是必须单独核算孵化服务收入,而很多国家级、省级科技企业孵化器不了解相关政策,在财务管理方面不规范,导致其无法享受税收优惠。建议进一步加大政策宣贯力度,强化跟踪服务和管理,促进科技企业孵化器自身质量和管理水平提升,推动政策的全面落实,使政策效益最大化惠及科技企业孵化器。

第二,进一步简化科技企业孵化器税收优惠办理程序。科技企业孵化器税收优惠政策的制定和落实涉及财政、税务、科技等多个管理部门,各部门对科技企业孵化器享受税收优惠的条件把握尺度存在差异,导致科技企业孵化器在实际办理税收优惠过程中,可能需要与多部门协调,增加了企业负担。2019年,科技部建立了科技企业孵化器、大学科技园和众创空间信息服务系统,在简化操作流程的同时提高工作效率,取得了较好效果,后续有待进一步强化部门协调,深化政策落实。

第三,进一步优化完善科技企业孵化器税收优惠政策。按照目前的税收优惠政策,科技企业孵化器必须是房产、土地的所有权人,才能成为房产税和土地使用税的缴纳义务人,也才能享受房产税和城镇土地使用税的减免[13]。但在实际操作过程中,大多数科技企业孵化器自身并不拥有房产,而是以整租形式从房产拥有者手中租赁而来,或是上级集团公司将自身部分房产委托其子公司经营、建设。这种情况下,科技企业孵化器由于其自身不是房产税和土地使用税的缴纳义务人,无法享受该项税收优惠政策,大大降低了科技企业孵化器申请相关税收减免的积极性。同时,房屋、土地所有者多将房产税、土地使用税的成本转嫁到租赁费用中,导致科技企业孵化器的经营成本上升。因此,建议将科技企业孵化器租赁房产的房产税、城镇土地使用税纳入享受税收优惠的范围,从而更好地支持和鼓励科技企业孵化器的发展。■