金融科技、分支机构扩张与中小银行风险

孙旭然 王康仕 王凤荣

[摘 要]文章基于2013—2018年中国93家城市商业银行数据,考察金融科技对中小银行分支机构扩张及其风险的影响。研究发现,分支机构扩张提高了中小银行风险;金融科技既能通过抑制中小银行分支机构扩张,间接降低其风险,又能产生直接的风险规避效应。进一步从空间维度考察,发现区域内与跨区域分支机构扩张均加剧了银行风险,且跨区域分支机构扩张的负面影响更为显著;金融科技能缓解跨区域分支机构扩张带来的风险加剧效应,但未能改善区域内分支机构扩张的风险影响。

[关键词]金融科技;分支机构扩张;跨区域;中小银行;风险

[中图分类号] F832.33[文献标识码]A[文章编号]1673-0461(2021)01-0082-10

一、引言及文献综述

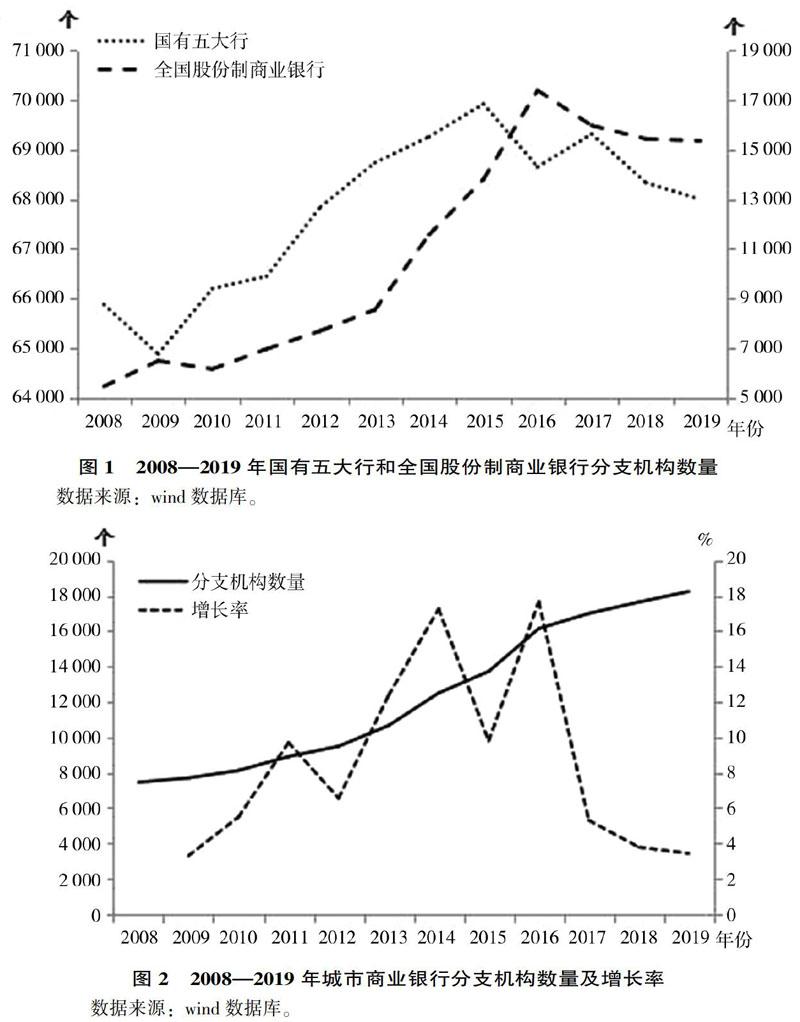

在数字经济冲击与金融改革背景下,银行业务竞争主体日益多元化,市场竞争越发激烈。分支机构的总量增长与结构调整是商业银行应对激烈竞争,争夺、控制和配置金融资源的重要手段[1-2]。随着分支机构规模的不断扩大,新设分支机构的投入产出比、代理成本、风险防控压力往往会逐步提高,商业银行将不得不进入集约式增长阶段,减少分支机构的设立[3]。与此同时,以大数据、人工智能和云计算等为代表的金融科技浪潮已切入传统金融服务的腹地,催生并演化着商业银行经营模式和战略重心调整。分支机构作为银行经营前沿阵地和基础渠道,其固有的价值创造能力受到数字渠道的冲击和挤占,面临日益收窄的利润空间。传统分支机构似乎从价值资产变成经营负担,以线上渠道替代线下分支机构设立已成为大型商业银行的选择。从实际情况来看,国有大行和全国股份制商业银行作为率先在全国范围广泛布局分支机构的大型银行,近年来却纷纷减少分支机构设立,裁撤存量分支机构,整体来看分支机构规模均呈下降态势(如图1所示)。

但另一方面,当前防范金融风险的方针下,中小银行盲目扩张分支机构的风险性备受关注。对于风险防控相对較弱的农村商业银行,2019年银保监会发布《关于推进农村商业银行坚守定位强化治理提升金融服务能力的意见》,要求农村商业银行“机构不出县(区)、业务不跨县(区)”,严格控制分支机构的设立,防范分支机构扩张带来的风险问题。

而作为中小银行的另一重要组成部分——城市商业银行,却把握政策放松机遇,近年来快速扩张分支机构(如图2所示)。2006年,中国银监会出台了《城市商业银行异地分支机构管理法办法》,允许城市商业银行根据市场和自愿的原则设立异地分支机构,城市商业银行迈出了设立异地分支机构的步伐。2009 年,中国银监会公布《关于中小商业银行分支机构市场准入政策的调整意见(试行)》,放松了对股份制商业银行和城市商业银行新设分支机构的诸多限制。作为专门针对分支机构市场准入规制放松的首份公开文件,《关于中小商业银行分支机构市场准入政策的调整意见(试行)》对商业银行分支机构扩张以及异地设立产生了积极影响。2012 年以来,监管机构受经济下行压力增加的影响进一步放开了对中小银行,尤其是城市商业银行设立分支机构的政策约束。作为中小银行,城市商业银行的管理能力及风控措施较大银行而言往往薄弱许多,却又强于一般的农村商业银行,其扩张分支机构是否加剧了自身风险?数字技术与金融服务的深度耦合引致的线上服务渠道拓展是否对其分支机构设立产生替代效应,进而是否影响了其风险水平?理论探索与实证研究这些问题,对破解中小银行规模与风险的发展难题,防范系统性金融风险,具有重要的理论意义与现实意义。

追溯已有研究,发现国内外对商业银行分支机构扩张的研究主要集中于驱动因素与影响两个方面。既有对商业银行分支机构扩张的驱动因素探讨,主要基于外部政策调整、自身经营状况、客户需求调整等方面,对于外部政策调整,又集中从美国与中国放松分支机构设立的政策限制进行考察。20世纪70年代开始,美国各州相继放松了对商业银行设立分支机构的限制,由此引发了商业银行分支机构的迅猛扩张[4]。蔡卫星(2016)认为《关于中小商业银行分支机构市场准入政策的调整意见(试行)》放松了分支机构市场准入规制,并通过实证发现该政策显著提高了商业银行异地分支机构数量[5]。对于自身经营状况,王擎等(2012)借助中国城市商业银行数据,发现自身资产规模、资产质量、市场势力等经营指标是影响城市商业银行扩张分支机构,尤其是设立区域外分支机构的重要考虑因素[6]。对于客户需求调整,刘飞和郑晓亚(2015)认为中小银行设立扩张分支机构规模与辐射范围的一个重要因素是当前区域经济一体化热潮不断涌现,商业银行客户的跨区域经营带来的资金结算和由此衍生的金融服务需求迫使中小银行追随客户设立越来越多的跨区域分支机构[7]。

针对商业银行分支机构扩张的影响研究,主要可分为服务实体经济水平、商业银行经营绩效、风险等维度。Jayaratne和Strahan(1996)实证发现分支机构设立限制放开、分支机构数量增多,促进了经济增长[8]。Abrams(1999)则认为分支机构扩张提高了商业银行的经营效率,但未对经济增长产生显著影响[9]。Dehejia和Lleras-Muney(2007)基于美国1900—1940年银行数据,分析发现分支机构扩张实现了规模经济,提高了商业银行经营效率[10]。进一步,Sathye(2003)和Deville(2009)对不同国家银行设立分支机构的效率进行了深入分析,并认为分支机构扩张提高了商业银行经营效率[11-12]。李瑾(2019)基于2012—2017年26家中国上市商业银行数据实证考察,发现商业银行分支机构数量的粗放型扩张反而降低了银行的效益与经营质量[13]。部分文献进一步重点探究了银行设立异地分支机构、进行跨区域经营对实体经济与银行经营绩效的影响。Hughes et al.(1996)发现银行分支机构的地理多元化和银行规模的提升都具有显著的规模经济效应,放松经营地域限制加剧了银行业竞争和并购,改善了银行的经营绩效[14]。蔡卫星(2016)借助放松管制的政策冲击对商业银行异地分支机构数量的影响,检验了商业银行跨区域经营与银行绩效的关系,发现跨区域经营虽然能改善商业银行的市场份额、净息差和收入结构,但也会带来营业成本增加的负面影响[5]。

针对商业银行风险,Akhigbe和Whyte(2003)认为商业银行业务集中于一个区域少数分支机构,容易承担较高的系统性风险,而扩张分支机构、跨区域经营则能帮助商业银行分散风险,抵御经济波动带来的冲击[15]。Deng和Elyasiani(2008)的研究也发现商业银行通过设立或收购异地分支机构进行跨区域经营,能够实现规模经济,降低银行风险[4]。王擎等(2012)实证发现,增加异地分支机构能有效分散投资风险,避免区域经济波动风险,降低银行风险[6]。但是,Demsetz和Strahan(1997)则持相反观点,认为银行增加分支机构,进行跨地域经营虽然降低了收入波动率,但会提高银行的经营杠杆,同时跨区域经营使商业银行面临更大范围的竞争,迫于竞争压力商业银行会倾向于追求更高风险的业务[16]。Berger和De Young(2006)及Brickley et al.(2003)的研究进一步表明银行设立异地分支机构会影响总行与分支机构之间的信息传递,削弱总行对分行的监督能力,从而增加银行经营成本与风险[17-18]。

综上,已有文献尽管考察了商业银行分支机构扩张驱动因素与影响,但分支机构扩张的风险影响仍未达成一致结论,也少有探讨金融科技对中小银行分支机构扩张进而对其风险的影响。对此,本文旨在运用2013—2018年中国93家城市商业银行数据,在以下两个方面改进和拓展了相关研究:首先,本章将金融科技引入对分支机构扩张和银行风险的相关研究中,探讨金融科技是否会通过影响分支机构扩张进而影响中小银行风险水平;其次,本章将银行分支机构扩张拆分为区域内分支机构扩张与跨区域分支机构扩张,从空间维度进一步考察金融科技对区域内以及跨区域经营风险的异质性影响,并尝试分析其内在机理。

二、理论分析

(一)分支机构扩张与中小银行风险

一方面,分支机构稀少往往导致商业银行经营业务集中在某一区域,甚至某一分支机构,一旦该区域或该分支机构发生意外情况,该银行将面临较高的系统性风险,而分支机构的扩张将有助于商业银行分散风险[15]。但另一方面,分支机构增加要求总行具备更强的信息搜集、分析及传递能力以及对分支机构的监督能力,既会直接增加商业银行经营成本及经营风险,也可能导致商业银行提高经营杠杆,盲目扩张经营规模。同时,分支机构增加,业务规模扩张将导致商业银行面临更广范围的竞争,导致其可能更倾向于发展风险更高的业务,从而进一步加剧自身风险[16]。当前,城市商业银行快速持续增加分支机构,其带来的风险分散效应可能远小于风险偏好效应,且存在超出自身监督检查与经营风险能力的可能性,从而加剧自身风险。

(二)金融科技发展与中小银行风险

大数据、区块链、人工智能等数字技术的应用能够提升商业银行对金融风险的甄别、防范和化解能力,提升了风险管控水平,直接降低商业银行风险,即金融科技能通过信息不對称水平降低、金融创新能力提升等赋能于中小银行,直接影响降低其风险水平[19]。

(三)金融科技、分支机构扩张与银行风险

一方面,金融科技既助力商业银行提高线上获客、线上经营能力,又凭借线上经营的成本优势,凸显了线下分支机构设立的沉没成本,从而对线下分支机构的设立产生替代效应,抑制分支机构扩张,从而降低中小银行风险。另一方面,金融科技能助力商业银行丰富对分支机构的监管监察手段,增强信息收集、分析处理及传递能力,缓解总行与分支机构之间的信息不对称问题,降低代理成本,进一步降低分支机构扩张带来的风险。

三、研究设计

(一)样本选取

金融业通常将2013年余额宝上线作为中国金融科技发展的元年,故研究起始时间为2013年。基于Bankscope数据库,文章进一步剔除指标数据缺失严重的银行,以及未进行跨区域经营的少数样本,并利用Wind 资讯银行数据、银行年报、银行信用评级报告、银行债券发行公告以及银行官网公告进行数据补缺与纠正,共获取2013—2018年93家城市商业银行的非平衡面板数据。

(二)计量模型设定及估计方法选择

上述模型(1)、(2)为动态方程,故宜采用系统GMM方法进行估计。动态方程采用系统GMM方法可处理其变量内生性问题,并能通过残差序列相关检验及工具变量过度识别检验判断估计的合理性。具体来说,系统GMM估计要求不存在二阶序列相关性,即AR(2)的对应P值大于0.1,及通过Hansen检验,即对应P值大于0.1。

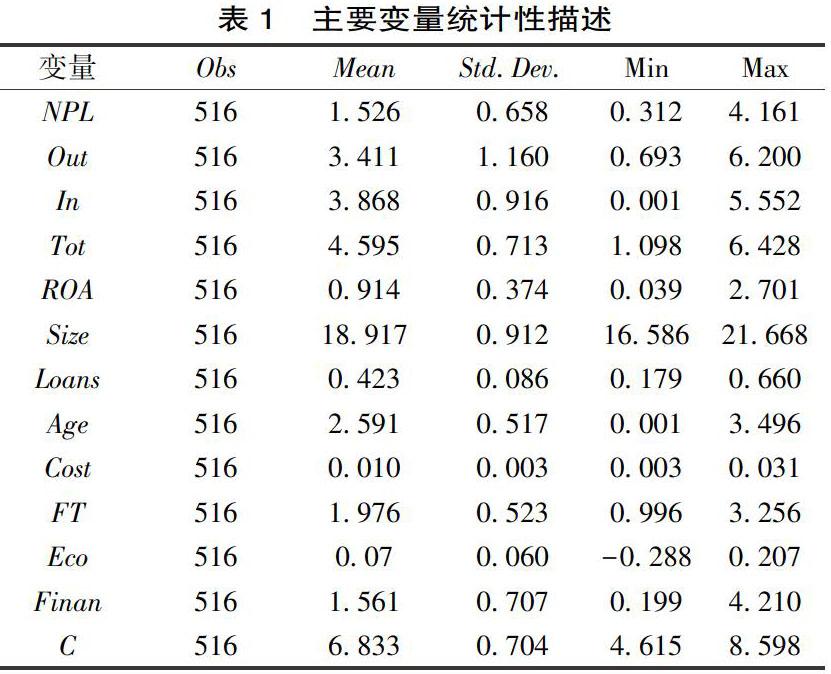

(三)模型变量选取

首先,因变量的选取:本文选取不良贷款率(NPL)衡量银行风险水平(Risk)。

其次,自变量的选取:

(1)金融科技(FT)。本文采用北京大学数字金融研究中心编制的2013—2018年城市层面数字普惠金融指数中的深化水平指数来衡量。该指数采用了蚂蚁金服的交易账户底层数据,从多个维度刻画了中国各城市的金融科技发展水平,其中深化水平指数能一定程度避免对普惠性的过度重视,更客观反映金融科技对金融业务的渗透水平。

(2)分支机构扩张(Tot)。本文采用商业银行设立分支机构数量的对数值来衡量银行分支机构扩张水平,即利用中国银监会网站公开的227 867条金融许可证信息,筛选各商业银行的分支机构数量,取对数得到。进一步,文章将分支机构扩张(Tot)分解为区域内分支机构扩张(In)与跨区域分支机构扩张(Out),分别采用商业银行设立于注册地城市与注册地以外城市的分支机构数量对数值来衡量银行跨区域经营水平,即利用上述的227 867条金融许可证信息,筛选各商业银行在中国各城市的分支机构数量,并归类计算出各商业银行设立于注册地与注册地以外城市的分支机构数量,取对数得到。

(3)银行特征变量(Bank)。这包括规模Size(采用总资产对数来衡量)、信贷规模Loans(采用贷款总额与总资产比值来衡量)、资产收益率ROA(采用总资产净利润率衡量)以及年龄Age(采用银行实际年龄的自然对数衡量)等。

(4)城市特征变量(City)。这包括城市经济发展水平Eco(采用各地GDP增长率衡量)、金融发展水平Finan(采用各地信贷总额与GDP比值衡量)等。

(四)统计性描述

主要变量统计性描述如表1所示。

四、实证分析

(一)金融科技、分支机构扩张与中小银行风险

首先,本文对模型(1)进行系统GMM回归,然后对引入金融科技与分支机构扩张交叉项的扩展模型(2)也进行系统GMM回归,从而验证金融科技、分支机构扩张及其交互作用对银行风险的影响。为尽量减少多重共线性的影响,本文对回归中交叉项均进行了中心化处理。回归结果见表2第(1)到(4)列。其次,为进一步考察不可观测的部分个体因素对回归结果的影响,表2第(5)到(8)列采用双向固定效应模型回归分析金融科技、分支机构扩张及其交互作用对银行风险的影响。

表2第(1)、(2)列结果显示,无论是否控制区域变量,分支机构扩张(L.Tot)对银行风险(NPL)的系数均为正,且在1%水平下显著,即分支机构扩张提高了银行风险。同样,表2第(5)、(6)列结果显示,在控制个体效应的情况下,无论是否控制区域变量,分支机构扩张(L.Tot)对银行风险(NPL)的系数同样均为正,且在1%水平下显著,即分支机构扩张提高了银行风险。一方面,分支机构稀少往往导致商业银行经营业务集中在某一区域,甚至某一分支机构,一旦该区域或该分支机构发生意外情况,该银行将面临较高的系统性风险,而分支机构的扩张将有助于商业银行分散风险。但另一方面,分支机构增加一方面要求总行具备更强的信息搜集、分析、传递能力以及对分支机构的监督能力,既会直接增加商业银行经营成本及经营风险,也可能导致商业银行提高经营杠杆,盲目扩张经营规模。同时,分支机构增加,业务规模扩张将导致商业银行面临更广范围的竞争,导致其可能更倾向于发展风险更高的业务,从而进一步加剧自身风险。在当前城市商业银行快速增加分支机构,风险分散效应可能远小于风险偏好效应,从而加剧自身风险。

表2第(3)列结果显示,金融科技(L.FT)对银行风险(NPL)的系数为负,且在1%水平下显著,即金融科技降低了银行风险。第(4)列结果显示,金融科技与分支机构扩张的交叉项(L.FT× L.Tot),对银行风险(NPL)的系数为负,且在5%水平下显著,即金融科技能抑制银行分支机构的扩张,进而降低了银行风险。同样,第(7)、(8)列结果显示,即便在控制个体效应的情况下,金融科技(L.FT)对银行风险(NPL)的系数为负,且在1%水平下显著,即金融科技降低了银行风险,金融科技与分支机构扩张的交叉项(L.FT×L.Tot),对银行风险(NPL)的系数为负,且在10%水平下显著,即金融科技能抑制银行分支机构的扩张,进而降低了银行风险。首先,金融科技既助力商业银行提高线上获客、线上经营能力,又凭借线上经营的成本优势,凸显了线下分支机构设立的沉没成本,从而对线下分支機构的设立产生替代效应。其次,大数据、区块链、人工智能等数字技术的应用能够提升商业银行对金融风险的甄别、防范和化解能力,提升了风险管控水平,直接降低商业银行风险。最后,金融科技能助力商业银行丰富对分支机构的监管监察手段,增强信息收集、分析处理及传递能力,缓解总行与分支机构之间的信息不对称问题,降低代理成本,降低分支机构扩张带来的风险,同时为商业银行扩展业务规模、开展新型业务提供了技术保障。[HJ1.3mm]表2第(1)到(8)列结果还显示,规模(Size)与资产收益率(ROA)对银行风险(NPL)的系数均为负,且在1%水平下显著,即规模与资产收益率的提高降低了银行风险。

(二)金融科技、跨区域分支机构扩张与中小银行风险

表3为金融科技、跨区域分支机构扩张对银行风险的影响。表3第(1)、(2)、(3)列分析区域内分支机构扩张与跨区域分支机构扩张对银行风险的影响。结果显示,区域内分支机构扩张(In)对银行风险(NPL)的系数均为正,且在10%水平下显著,而跨区域分支机构扩张(Out)对银行风险(NPL)的系数均为正,且在1%水平下显著,即区域内分支机构扩张与跨区域分支机构扩张均提高了银行风险,且跨区域分支机构扩张对银行风险的提高更为显著。相对于区域内分支机构扩张,一方面,跨区域分支机构扩张更加剧了总行与分支机构的信息不对称水平,削弱了总行对分支机构的监督监控水平,从而引发道德风险问题,不利于商业银行的稳健经营;另一方面,跨区域设立分支机构放弃了城市商业银行扎根当地的客户优势、成本优势以及当地政府扶持政策,经营管理成本以及当地商业银行带来的竞争往往大大提高,可能导致其倾向于从事风险更高业务。

表3第(4)、(5)、(6)列进一步分别引入金融科技与区域内分支机构扩张以及跨区域分支机构扩张的交叉项,考察金融科技、区域内/跨区域分支机构扩张及其交互作用对银行风险的影响。结果显示,金融科技与区域内分支机构扩张的交叉项(L.FT× L.In),对银行风险(NPL)的系数不显著,即金融科技尚不能抑制银行区域内分支机构的扩张,进而降低了银行风险;金融科技与跨区域分支机构扩张的交叉项(L.FT× L.Out),对银行风险(NPL)的系数为负,且在10%水平下显著,即金融科技能抑制银行跨区域分支机构的扩张,进而降低银行风险。相较于区域内分支机构扩张,城市商业银行设立跨区域分支机构往往更能获取异地客户、扩张业务规模以及分散自身风险的考虑,但也往往面临更高的经营成本、更严重的信息不对称问题。因此,金融科技发展带来线上渠道的跨空间、低成本、高风险管控、低信息不对称水平的优势更为显著,从而产生更大的替代效应与风险防范效应。

五、稳健性考察:中介效应检验

(一)计量模型设定

以上回归初步探究了金融科技影响银行风险的传导机制,但是金融科技与跨区域经营的交互项回归,可能只是揭示出金融科技与跨区域经营之间的内在互动关系,而未能识别金融科技会通过跨区域经营,进而影响银行风险的传导机制。为有效识别该传导机制,本文借鉴中介效应检验方法,构建如下依次递归模型(3)、(4)、(5)检验金融科技→跨区域经营→银行风险的传导机制:

模型(3)中进一步加入城市银行竞争水平C(采用中国银监会网站公开的227 867条金融许可证信息,得到的中国各城市所有银行的分支机构数量的自然对数值衡量)。

具体步骤如下,第一步,对模型(3)回归,检验金融科技对银行风险的回归系数是否显著;第二步,对模型(6)回归,检验金融科技对本文认定的中间变量——分支机构扩张的影响效应是否显著为正;第三步,对模型(7)回归,检验金融科技与分支机构扩张对银行风险回归系数的显著性,考察传导机制是否成立,以及是完全中介效应还是为部分中介效应。表4、5、6报告了上述依次递归模型,即金融科技通过分支机构扩张这个中介传导机制,影响银行风险的检验结果。

(二)金融科技、分支机构扩张與中小银行风险:中介效应模型

表4第(1)到(4)列结果显示,无论是否控制区域变量经济发展、金融深化还是竞争,模型(3)中金融科技(FT)对分支机构扩张(L.Tot)的系数均显著为负,说明金融科技抑制银行分支机构的扩张。第(5)、[KG-*4](6)列结果显示,

金融科技(FT)对银行风险(NPL)的系数均显著为负,而分支机构扩张(L.Tot)对银行风险(NPL)的系数也显著为正。这说明,存在部分性质的中介效应,即金融科技既直接降低了银行风险,又通过分支机构扩张这一中介传导机制,对银行风险产生了进一步的抑制作用。从而进一步验证了上述分析,即金融科技既能通过对分支机构设立的替代效应,通过减少分支机构的设立间接降低风险,又能通过提升商业银行对金融风险的甄别、防范和化解能力,增强信息收集、分析处理及传递能力,缓解总行与分支机构之间的信息不对称问题,直接降低风险。

(三)金融科技、跨区域分支机构扩张与银行风险:中介效应模型

表5第(1)到(4)列结果显示,无论是否控制区域变量经济发展、金融深化还是竞争,模型(3)中金融科技(FT)对跨区域分支机构扩张(Out)的系数均显著为负,说明金融科技抑制银行跨区域分支机构的扩张。第(5)、(6)列结果显示,金融科技(FT)对银行风险(NPL)的系数均显著为负,而跨区域分支机构扩张(Out)对银行风险(NPL)的系数也显著为正。这说明,存在部分性质的中介效应,即金融科技既直接降低了银行风险,又通过跨区域分支机构扩张这一中介传导机制,对银行风险产生了进一步的抑制作用。此外,表5回归系数较之表4均更为显著。

表6第(1)到(4)列结果显示,无论是否控制区域变量经济发展、金融深化还是竞争,模型(3)中金融科技(FT)对区域内分支机构扩张(In)的系数均不显著,说明金融科技尚且不能抑制银行区域内分支机构的扩张。第(5)、(6)列结果显示,金融科技(FT)对银行风险(NPL)的系数均显著为负,而区域内分支机构扩张(In)对银行风险(NPL)的系数也显著为正。这说明,不存在中介效应,即金融科技不能通过跨区域内分支机构扩张这一中介传导机制,对银行风险产生作用。

表5与表6回归结果进一步验证了上述分析,即相较于区域内分支机构扩张,城市商业银行设立跨区域分支机构面临更高的经营成本、更严重的信息不对称问题与更高风险,而金融科技发展带来线上渠道的跨空间、低成本、高风险管控、低信息不对称水平的优势更为显著,从而产生更显著的替代效应与风险防范效应。

六、结论与启示

(一)研究结论

文章采用2013—2018年93家银行的非平衡面板数据,借助商业银行分支机构扩张指标(进一步分解为区域内分支机构扩张与跨区域分支机构扩张),并结合金融科技(普惠金融数字化指数)城市一级指标构建交叉项,并辅以中介效应递归模型,深入检验了金融科技发展、分支机构扩张对中小银行风险的影响。研究发现:分支机构扩张提高了中小银行风险;金融科技既能通过抑制分支机构扩张,间接降低中小银行风险,又能产生直接的技术溢出效应,分散银行风险。进一步,从空间维度考察发现,区域内与跨区域分支机构扩张均提高了银行风险,且跨区域分支机构扩张的风险效应更显著;金融科技能缓解跨区域分支机构扩张的风险加剧效应,降低银行风险。

(二)研究启示

上述的研究结果的启示意义在于:

第一,银行业改革应积极利用金融科技引导中小银行经营转型,提高中小银行提高线上经营能力,防范分支机构,尤其是跨区域分支机构,过度设立的风险效应。金融科技既能通过技术溢出直接降低中小银行风险,又能对分支机构设立产生替代效应。因此,转型经济背景下金融体制机制改革应重视金融科技的发展以及金融科技在银行信贷领域的融合升级,积极推动中小银行数字化转型。

第二,政府应重视中小银行的风险管理,及时调整分支机构设立的政策规范,控制中小银行分支机构设立数量与异地经营水平。日益严峻的竞争环境往往迫使中小银行追逐高风险行为。因此,相关监管部门应根据银行业务调整,适时制定、修改监管规则,同时加强跟踪研究与风险预警,不断完善监管体系。

第三,中小银行应主动利用金融科技发展机遇,提高自身风险监控防控能力。日益严峻的竞争环往往致使中小银行不得不拓展业务范畴,加快金融创新,在竞争中面临更大的风险经营压力、转型压力。针对中小银行传统风控日渐乏力,如何应用金融科技融合自身发展,将是中小银行提高风险管控效率、防范系统性风险的重要举措。

[参考文献]

[1]贾春新,夏武勇,黄张凯.银行分支机构、国有银行竞争与经济增长[J].管理世界,2008(2):7-14.

[2]张颖.大型商业银行组织架构变革的目标模式——基于模型和案例的分析[J].经济管理,2015,37(3):110-119.

[3]岳意定,刘立新.股份制商业银行分支机构扩张经营效率实证研究[J].系统工程,2013,31(6):59-63.

[4]DENG S,ELYASIANI E.Geographic diversification,bank holding company value,and risk[J].Journal of money,credit and banking,2008,40(6):1217-1238.

[5]蔡卫星.分支机构市场准入放松、跨区域经营与银行绩效[J].金融研究,2016(6):127-141.

[6]王擎,吴玮,黄娟.城市商业银行跨区域经营:信贷扩张、风险水平及银行绩效[J].金融研究,2012(1):141-153.

[7]刘飞,郑晓亚.我国中小银行设立异地分支机构的动因、困境与对策建议[J].新金融,2015(9):52-55.

[8]JAYARATNE J,STRAHAN P E.The finance-growth nexus:evidence from bank branch deregulation[J].The quarterly journal of economics,1996,111(3):639-670.

[9]ABRAMS B A,CLARKE M Z,SETTLE R F.The impact of banking and fiscal policies on state-level economic growth[J].Southern economic journal,1999,66(2):367-378.

[10]DEHEJIA R,LLERAS-MUNEY A.Financial development and pathways of growth:state branching and deposit insurance laws in the United States,1900-1940[J].The journal of law and economics,2007,50(2):239-272.

[11]SATHYE M.Efficiency of banks in a developing economy:the case of India[J].European journal of operational research,2003,148(3):662-671.

[12]DEVILLE A.Branch banking network assessment using DEA:a benchmarking analysis—A note[J].Management accounting research,2009,20(4):252-261.

[13]李瑾.分支機构数量、技术进步与银行规模经济——基于中国A股上市商业银行的测算研究[J].金融与经济,2019(5):15-21.

[14]HUGHES J P,LANG W,MESTER L J,et al.Efficient banking under interstate branching[J].Journal of money,credit & banking,1996,28(4):1045-1071.

[15]AKHIGBE A,WHYTE A M.Changes in market assessments of bank risk following the riegle-neal Act of 1994[J].Journal of banking & finance,2003,27(1):87-102.

[16]DEMSETZ R S,STRAHAN P E.Diversification,size,and risk at bank holding companies[J].Journal of money,credit,and banking,1997,29(3):300-313.

[17]BERGER A N,DEYOUNG R.Technological progress and the geographic expansion of the banking industry[J].Journal of money,credit and banking,2006,38(6):1483-1513.

[18]BRICKLEY J A,LINCK J S,SMITH C W.Boundaries of the firm:evidence from the banking industry[J].Journal of financial economics,2003,70(3):351-383.

[19]孙旭然,王康仕,王凤荣.金融科技、竞争与银行信贷结构——基于中小企业融资视角[J].山西财经大学学报,2020,42(6):59-72.

(责任编辑:蔡晓芹)