互联网金融、存款竞争与银行流动性创造

喻微锋 郑建峡

摘 要:作为一种新兴的金融业态,互联网金融会通过存款竞争对商业银行流动性创造产生影响。存款竞争分为存款规模竞争与付息成本竞争两种。采用2007—2018年我国106家商业银行非平衡面板数据,运用多重中介效应模型检验“互联网金融→存款规模/付息成本→银行流动性创造”的内在传导机制,研究表明:互联网金融通过挤压存款规模、抬高付息成本两种存款竞争中介渠道削弱了商业银行流动性创造职能;相对于互联网渠道构筑业态,互联网支付结算业态、互联网资源配置业态、互联网财富管理业态挤压银行存款规模并抬高付息成本的存款竞争效应更为显著;在存款规模竞争方面,国有、较高资产规模和较高资本水平的商业银行被挤压的存款规模更大;在付息成本竞争方面,股份制及城市商业银行、较小资产规模和较低资本水平的商业银行付息成本被抬高得更多;互联网金融通过存款竞争影响商业银行流动性创造的途径分表内和表外途径两种,存款规模竞争和付息成本竞争机制在这两种途径中都显著存在。因此,政府部门应对互联网金融的扩张加以正确的引导和管控,商业银行要积极推进业务转型,并不断优化金融生态链。

关键词:互联网金融;存款竞争;银行流动性创造;存款规模;付息成本;多重中介效应模型

中图分类号:F832.33文献标志码:A文章编号:1674-8131(2021)02-0106-19

一、引言

近年来以“大数据”和“人工智能”等技术为主要依托的互联网金融,凭借其“低成本”和“高效率”等优势迅速在金融市场兴起。据《中国互联网发展报告2020》,截至2019年年底,我国非银行支付机构网络支付业务达到7 199.98 亿笔,同比增长35.69%;第三方支付金额达到了249.88 万亿元,较上年同比增长20.10%。互联网金融的迅速扩张,形成了独特的资金融通新模式(喻微锋和周黛,2018;谢平和邹传伟,2012)[1-2],而这种新兴的“去中心化”金融模式,挑战了商业银行原有的垄断局面(吴晓求,2014)[3],分流了商业银行的存款,对商业银行的存款形成了极大的冲击(周光友和施怡波,2015;郑联盛,2014)[4-5]。

党的十九大报告提出要“增强金融服务实体经济能力”,根据金融中介理论,商业银行作为金融中介机构,具有流动性创造和风险转移两大基本职能。正是商业银行通过将流动性较高的负债转换为流动性较低的资产以及開展贷款承诺等表外业务,从而代替公众持有流动性较低项目的“流动性创造”行为,为实体经济的发展提供必需的流动性。正因为如此,商业银行的流动性创造成为影响一国经济长期可持续发展的重要因素,也成为金融服务实体经济极其重要的方式(Jiang et al,2016)[6]。而关于流动性创造,近年文献从货币政策(邓向荣和张嘉明,2018;李明辉 等,2014)[7-8]、期限结构与同业业务(项后军和曾琪,2019)[9]等方面进行了深入的探究。

而在互联网金融快速发展的背景下,商业银行如何应对互联网金融所带来的存款竞争,进而避免商业银行的流动性创造职能受到影响是商业银行研究领域的重要课题。然而目前几乎没有相关文献研究过互联网金融、存款竞争和商业银行流动性创造的关系。那么互联网金融的发展到底如何通过存款竞争影响商业银行流动性创造这一重要职能?其中的内在机制和影响途径又有哪些?不同的互联网金融业态对商业银行的流动性创造是否有显著差异?不同微观特征的银行在传导过程中是否具有异质性?互联网金融对于表内、表外银行流动性创造的中介传导效应是否存在区别?在互联网金融快速兴起的背景下,探究以上这些问题,对于我国商业银行发挥流动性创造职能、提高银行服务实体经济的能力,以及促进我国经济长期可持续性发展具有非常重要的理论价值和现实意义。

二、文献综述

1.互联网金融与商业银行竞争

互联网金融作为一种新兴的金融业态,对传统商业银行的冲击已不容忽视,也引起学者对二者关系的广泛讨论。国外学者Sven 等(2009)[10]通过研究互联网P2P借贷,表明互联网金融充当了新的金融中介机构,从而替代了传统的商业银行部分职能。Qiao 等(2018)[11]认为互联网金融所引发的竞争,将影响商业银行经营策略,从而改变其经营业务的风险偏好。Gottschalk 和 Dean(2009)[12]、Stoica 等(2015)[13]表明在与传统商业银行竞争势态下,互联网金融将会加重商业银行的破产风险。就竞争势态,Syed 和 Nida(2013)[14]提出了在未来应加强合作、充分发挥互联网金融和商业银行各自优势的建议。在国内研究方面,郑志来(2015)[15]认为互联网金融与商业银行资产端、负债端形成“分庭抗礼”的局面。郑联盛(2014)[5]指出互联网金融会通过第三方支付、信贷业务、虚拟货币等方面来与传统商业银行竞争市场。牛锡明(2016)[16]认为互联网金融对于商业银行的竞争会影响到商业银行的支付模式、融资格局和服务模式。申创和刘笑天(2017)[17]发现互联网金融所带来的市场竞争将会显著恶化商业银行的财务绩效。王国刚和张扬(2015)[18]的研究认为,互联网金融并不会颠覆传统金融业,更多的是利用了中国目前金融机制的监管套利,故监管当局应防范新的金融泡沫。与之相反,吴晓求(2014)[3]则认为互联网金融是一种全新的金融业态,其对商业银行的竞争存在着“替代”关系,即互联网金融和商业银行的竞争是此消彼长式的,在未来二者应当走分工合作的多元化道路。

由于存款是商业银行主要的资金来源,也是商业银行做大做强的基础,因此,互联网金融引发的存款竞争引起学者们广泛的关注。周光友和施怡波(2015)[4]认为互联网金融的发展,使得人们减少了自身的预防性货币需求,即商业银行的存款收缩,从而与商业银行展开了存款竞争。存款竞争加速了“金融脱媒”,在利率管制的背景下,互联网金融利用自身信息技术优势充当“金融中介”(吴晓求,2015)[19],同时也提高了商业银行融资成本,使得商业银行吸收存款的能力收缩(郭品和沈悦,2019)[20]。互联网金融的发展促使了“去中心化”的融资局面,对于传统商业银行的存款产生了分流作用,进而削弱了银行的盈利能力(郑联盛,2014)[5]。战明华等(2018)[21]认为互联网金融的扩张使得家庭减少了银行储蓄的投资偏好,并且当家庭选择高收益的互联网理财产品时,就会影响到商业银行的存款结构。郭品和沈悦(2019)[20]通过构建互联网金融约束下银行环形城市模型,推演出互联网金融通过与商业银行进行存款竞争,最终加重了商业银行风险的理论机制。

2.竞争影响商业银行流动性创造

关于竞争对商业银行流动性创造的影响,国外学术界主要有两种截然相反的观点:一是竞争削弱了商业银行流动性创造,主要是以Allen 和 Gale(2004)[22]为代表的“风险吸收”假说,随着商业银行竞争强度的提高,导致商业银行的市场势力下降,市场势力的下降会降低商业银行经营绩效,收窄商业银行利润,而商业银行获取的经营收益是其抵御风险的“缓冲剂”(Jayaratne and Strahan,1998)[23],因此,当竞争加剧导致商业银行经营绩效变差及利润降低时,其结果就是商业银行抗风险能力下降(Boyd and De Nicoló,2005;Ippolito et al,2016)[24-25],从而使商业银行不能在原有较低的风险水平下实现流动性负债对社会公众非流动性资产的转换(Diamond and Dybvig,1983)[26],即在较高的风险承担水平对商业银行流动性创造职能产生了不利影响,因此,竞争的加剧削弱了商业银行流动性创造。二是竞争提高了商业银行流动性创造,Carbo Valverde 等(2009)[27]和Love 等(2012)[28]提出了“价格渠道”假说,该理论认为竞争程度的加剧可以促使商业银行在服务产品上重新选择新的定价策略和方式,为了在竞争势态下吸收更多的资金来源,商业银行会主动提高自身产品的存款利率并降低贷款利率,故而商业银行揽储能力得到了加强,因此会推动商业银行流动性负债对非流动性资产的转换,从而增加了商业银行的流动性创造。同时,在竞争加剧的条件下,为了吸引更多的客户,商业银行也会加大贷款承诺,并积极在存贷业务上进行创新,进而提高商业银行的流动性创造。

而国内学者李明辉等(2018)[29]通过构建H竞争统计量,实证研究了我国商业银行竞争与流动性创造之间的关系,结果显示,竞争和商业银行流动性创造两者之间存在着非线性的倒U形关系,即过低和过高的竞争程度对于商业银行流动性创造职能均产生不利的影响,据此,他们指出,可能存在一个最优的商业银行竞争结构,最优的商业银行竞争结构能最大限度地提高商业银行的流动性创造。

现有的文献为本文的研究提供了良好的基础,但仔细分析,目前的研究至少有三个方面尚待完善:首先,在研究视角上,现有文献或者注意到互联网金融的快速发展加剧了商业银行的竞争,或者仅注意到商业银行的竞争对流动性创造的重要影响,但缺乏对两者关系结合起来的研究。其次,对于互联网金融通过存款竞争影响商业银行流动性创造的理论机制,还需要进一步厘清。最后,现有的文献没有考虑商业银行的微观特征对于流动性创造的异质性影响,也没有对互联网金融影响商业银行流动性创造的表内和表外途径进行区分。鉴于此,本文在前人研究的基础上,基于2007—2018年106家我国商业银行非平衡面板数据,通过建立多重中介效应模型,采用系统GMM估计方法,在统一的框架内深入探究了互联网金融、存款竞争与商业银行流动性创造之间的关系。

总的来看,和现有研究相比,本文的边际贡献主要体现在以下三个方面:(1)在研究视角上,本文将互联网金融、存款竞争与商业银行的流动性创造置于同一框架内进行分析,为商业银行应对互联网金融的冲击,发挥其流动性创造职能,提高其服务实体经济的能力提供直接的理论依据。(2)在研究内容上,本文从存款规模和付息成本两方面,深入分析了互联网金融对银行流动性创造的影响机理,推演了互联网金融通过挤压存款规模和抬高付息成本削弱银行流动性创造的传导机制,并且通过构建多重中介效应模型,对该传导机制进行了验证。(3)不仅探讨了互联网金融对流动性创造的整体影响,还进一步分析了不同产权类型的银行、不同资产规模的银行、不同资本约束的银行对于商业银行流动性创造的异质性影响;同时对互联网金融影响商业银行流动性创造的表内和表外途径进行了区分与检验。

三、理论分析与假说提出

近些年,以大数据技术为依托的互联网金融对传统的商业银行形成了巨大的冲击,使商业银行面临的存款竞争愈演愈烈(Hou et al,2016;郭品和沈悦,2019;周光友和施怡波,2015)[30][20][4]。而当商业银行的存款受到冲击时,势必会影响到商业银行的“流动性创造”职能。本文认为,互联网金融所带来的存款竞争,最终会通过以下两个途径影响商业银行的流动性创造:一是通过“存款规模”途径,二是通过“付息成本”途径。具体影响机制分析如下:

1.存款规模传导渠道分析

关于“存款规模”传导渠道:第一,互联网金融产品更具有吸引力,能通过降低客户对于商业银行的忠诚度来分流存款。和商业银行的传统业务相比,以大数据、互联网技术为依托的互聯网金融,具有“低成本”“高收益”“高效率”的优势(吴晓求,2015)[19],能够对商业银行传统客户产生较大的吸引力,使得一定数量的客户转变其投资、支付策略,将资金转向至互联网金融机构旗下的产品,这降低了客户对商业银行存款业务的依赖性和忠诚度,减少了客户使用“银行卡”等银行系统进行交易的频率和额度,从而降低了商业银行存款类业务的规模。第二,互联网金融能构建一种全新渠道来直接对接资金价值链的上下游,并以此来分流商业银行存款。郑志来(2015)[15]通过研究指出,从资金价值链上游来看,在互联网金融持续影响下,价值链上游的供给者能够绕开传统商业银行,寻找更具有优势的银行产品替代品——互联网金融创新产品;从价值链下游来看,互联网金融能够利用客户粘性及自身竞争力优势,直接满足于价值链下游的需求者,这种绕开商业银行式的资金价值链匹配,就会逐渐形成一条全新的金融对接模式,从而会给商业银行的存款造成分流效应(郑联盛,2014;王静,2015)[5][31]。第三,互联网金融对小微客户、低收入人群能提供更有针对性的金融服务,通过吸引“长尾”客户的银行存款来实现对商业银行的存款分流效应。传统的商业银行仅注意为国有企业和大客户提供“个性化”服务,忽视了对大量的小微企业和个人客户提供差异化和灵活性的服务,而兼具“金融包容性”和“金融普惠性”的互联网金融则能较便捷地满足这部分客户的金融服务需求。互联网金融在移动支付、资金借贷等方面更加平民化、大众化,基于深度的数据信息分析能够有效掌握“长尾”客户的信用状况,从而在合理的风险水平下,有效满足“长尾”群体的投融资需求。例如蚂蚁金服旗下的支付宝钱包“下乡”计划,通过辅助农村用户开通支付宝等账户,使农户可以利用支付宝钱包进行网上支付、转账、理财、保险等一系列金融活动,从而在源头上减少了商业银行的存款吸收。

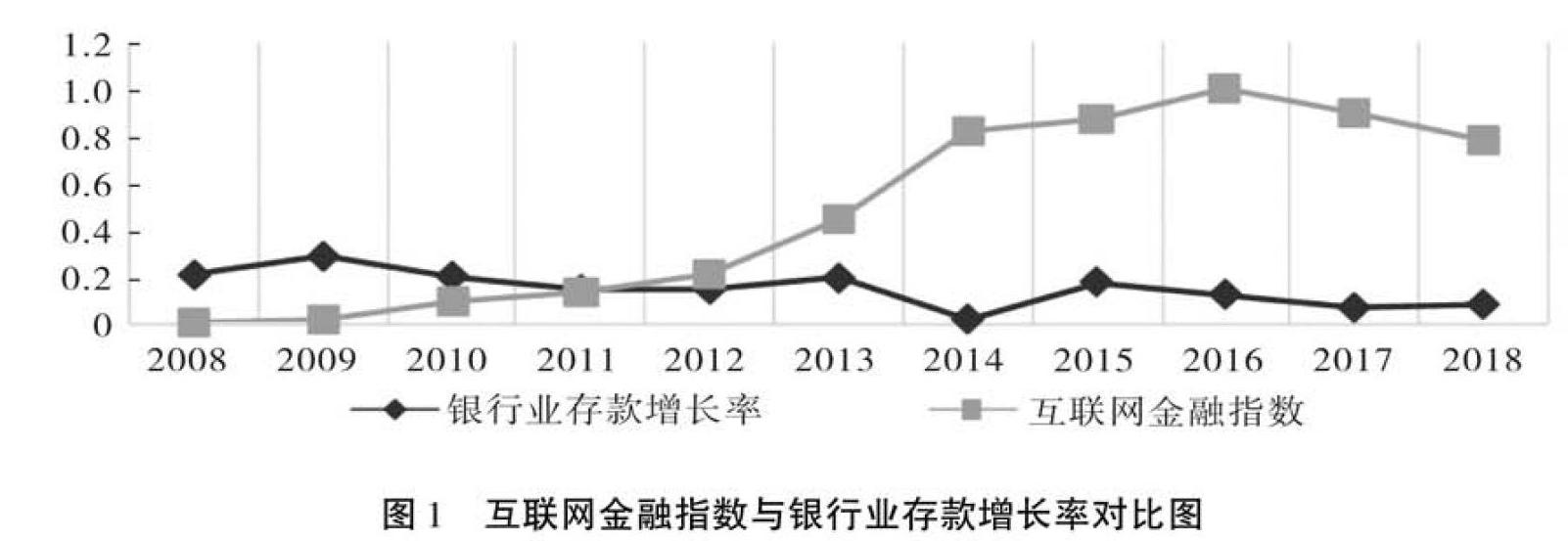

第四,从我国历年实际数据来看,图1直观体现了互联网金融与商业银行存款增长率之间的关系。如图1所示,我们可以得知从2008年到2018年期间,互联网金融指数

互联网金融指数的计算方法见第四部分“实证研究设计”。整体上呈现增长势态,尤其是2011年至2014年间表现为指数式增长;而同时期的银行业存款增长率

样本数据来源见于第四部分。则随着互联网金融的快速发展,呈逐渐下降的趋势。图1表明互联网金融指数和银行业存款增长率呈现负相关关系,说明了互联网金融对商业银行的存款造成一定的分流效应。

而根据Diamond 和 Dybvig(1983)[26]提出的商业银行流动性创造概念,流动性创造指商业银行用流动性负债来实现对非流动性资产的融资,进而为整个经济体系创造了流动性。再根据Allen 和 Gale(2004)[22]的研究,当商业银行的流动性负债减少时,商业银行的贷款发放行为——流动性负债对社会公众非流动性资产项目的转换就会被限制,因此,当互联网金融的发展降低了商业银行的存款规模时,商业银行的流动性创造就会降低。因此,综合以上理论分析与经验事实,本文提出第一个待验证的假说:

H1:互联网金融通过挤压存款规模进而降低了商业银行的流动性创造。

2.付息成本传导渠道分析

关于“付息成本”传导渠道:

第一,互联网金融通过“去中介化”模式运营,基于成本比较优势能够迫使商业银行提高银行付息成本。由于互联网金融实现了“无中介”的运营模式,大大降低了资金融通的中介服务费用,从而极大幅度地降低了资金需求方和资金链上游供给者的交易成本,这种“去中介化”的营运模式将会把商业银行的存款吸引过来。虽然在理论上除了存款外,商业银行可以通过同业拆借、回购协议、向央行或者国际金融市场借款及发行金融债券等方式获取资金,但是在我国商业银行目前的盈利模式下,存款仍然是我国商业银行最主要的资金来源,也是商业银行做大做强的基础,商业银行为追求自身的利润最大化及维持自身稳健的发展,在互联网金融成本优势的压力下,必然会通过提高存款利息水平的方式来防止存款流失,这样会抬高商业银行的付息成本。第二,互联网金融可以通过恶化银行内部的存款结构来提高商业银行付息成本(郑联盛 等,2014;郭品和沈悦,2019)[5][20]。这是因为,互联网金融利用多元化的投资工具能够吸收大量零散资金,而有关互联网金融吸收的资金中,除了“无中介化”的资金借贷用途以外,还有一部分会以利率较高的委托理财或者同业拆借的方式回到商业银行体系,这会使得商业银行的存款结构发生剧烈变化:即在商业银行吸收的存款中,资金成本较低的客户存款占比下降,资金成本较高的同业存款占比上升,最终抬高了商业银行的付息成本。第三,互联网金融加速了我国“利率市场化”步伐,通过市场竞争来促使商业银行提高其产品回报率,进而抬高了商业银行付息成本。邱晗等(2018)[32]通过研究强调,互联网金融的迅速发展能够对商业银行的资产负债结构实施深刻影响,并利用其核心的金融科技可以变相地推进我国“利率市场化”步伐,这会加剧银行业、银行与互联网金融机构间的竞争。为在存款竞争中追求收益最大化,商业银行不得不主动调高自身金融产品的回报率,从而提高银行的付息成本(郭品和沈悦,2019)[20]。

第四,从我国历年实际数据来看,图2直观体现了互联网金融发展与商业银行付息成本之间的关系,发现互联网金融指数整体上呈现增长势态,商业银行的付息成本

付息成本统计方法见于第四部分。整体上也呈现上升趋势,我们可以初步判断,图2直观地体现出互联网金融指数和银行付息成本之间存在着正的相关关系,表明在存款竞争的势态下,互联网金融确实抬高了商业银行的付息成本。

图2 互联网金融指数与付息成本对比图

关于付息成本上升如何影响商业银行流动性创造,Allen 和 Gale(2004)[22]提出了“风险吸收”假说,他们指出银行利润是银行抵御风险的缓冲剂,当银行利润降低,意味着银行吸收和承担风险的能力越弱,而商业銀行的流动性创造始终伴随着风险,且流动性创造随着商业银行风险承担能力下降而下降(Diamond and Dybvig, 1983)[26]。基于以上理论可知,当互联网金融的发展促使商业银行付息成本上升时,其用于缓冲风险的利润就会减少,商业银行的抗风险能力就会不断下降,从而不能按原有的风险水平进行频繁的流动性创造活动——流动性负债对非流动性资产的融资(Diamond and Dybvig, 1983)[26],也就削弱了商业银行的流动性创造功能。

由此,提出本文第二个待验证的假说:

H2:互联网金融通过抬高付息成本进而降低了商业银行的流动性创造。

四、实证研究设计

1.样本选择与模型构建

本文的样本期间为2007—2018年,基于数据的可获得性,本文选取106家商业银行数据样本作为实证研究对象,其中包括6家国有商业银行、11家股份制商业银行、89家城市商业银行。数据来源于国泰安数据库(CSMAR)、万得数据库(Wind)、BankFocus数据库、国家统计局、中国互联网发展报告、中国知网中国重要报纸全文数据库、中国证券业协会研究报告、中华人民共和国商务部研究报告以及各商业银行年度报告。

为验证假设1和假说2,本文借鉴Baron 和 Kenny(1986)[33]、景光正等(2017)[34]、郭品和沈悦(2019)[20]的研究,拟构以下的多重中介效应模型进行实证检验。

2.变量选择与测度

(1)被解释变量:商业银行流动性创造

借鉴Berger 和 Bouwman(2009)[35]的研究,将商业银行资产负债划分为流动性、半流动性和非流动性三类。考虑到国内新会计准则下的科目与国外科目具有明显区别性,以及相关数据完整性,本文借鉴郭晔等(2018)[36]、项后军和曾琪(2019)[9]对流动性创造的分类,构建本文的流动性创造指标。最终本文流动性创造分类方法以及计算方法如表1所示。

根据以上资产负债表科目,本文的流动性创造用以下的公式计算:

流动性创造=(0.5×非流动性资产-0.5×流动性资产+0×半流动性资产)+(0.5×流动性负债-0.5×非流动性负债+0×半流动性负债)

在此基础上,本文借鉴郭晔等(2018)[36]的变量定义方法,将流动性创造的增长率作为本文的流动性创造指标LC。

(2)核心解释变量:互联网金融指数

借鉴郭品和沈悦(2015)[37]、刘忠璐(2016)[38]、喻微锋和周黛(2018)[1]的方法,采取“文本挖掘法”构建核心解释变量FIN,具体步骤如下:

首先,在《中国知网中国重要报纸全文数据库》搜集基础词库关键词(见表2)在2007—2018年的年度词频。再次,运用“因子分析法”,计算因子得分并合成互联网金融指数,经过回归显示,变量KMO检验为0.751大于0.6,Bartlett球度检验近似卡方值也在1%水平显著,说明词库关键词适合进行因子分析。同时,按特征值大于1提取公因子,显示方差贡献率为91.363%,说明可以涵盖所包含的信息。最后,为保证互联网金融指数为正数,利用MIN-MAX方法进行标准化处理到0~1之间。

另外,为保证衡量互联网金融指标的稳健性,本文还采用顾海峰和杨立翔(2018)[39]所确立的19个二级指标

限于篇幅,构建互联网金融替代性指标FIN-TI所需的19个二级指标未用表格列出。,搜集2007—2018年二级指标数据,其中缺失值采用插值法补齐,同样运用“因子分析得分法”构建稳健性替代的互联网金融指数FIN-TI。其中变量KMO检验为0.722大于0.6,同时,提取出1个公因子,显示方差贡献率为95.294%。

(3)中介变量:存款规模和付息成本

考虑到各商业银行存款规模的差异,本文采用对数化的存款增长率作为存款规模代理变量DEP。另外,借鉴Entrop 等(2015)[40]的做法,以利息支出除以平均付息负债作为付息成本代理变量AIE。

(4)控制变量

结合现有相关文献(郭品和沈悦,2019;王周伟和王衡,2016;喻微锋和周黛,2018)[20][41][1],在回归方程(1)(4)控制了名义国内生产总值增速(GDP)、广义货币供应量增速(M2)、通货膨胀率(IR)、不良贷款率(NPL)和商业银行成长能力(BG)变量。并且在存款规模、付息成本两个中介变量回归方程(2)(3)中增加银行业竞争度(CR4)、资产收益率(ROA)控制变量。各变量符号、定义、描述性统计参见表3。

五、实证结果及分析

1.基準回归结果

考虑到模型的解释变量可能与被解释变量之间存在因相互影响导致内生性问题,因此采用广义矩方法对模型进行估计。广义矩估计分为差分广义矩估计和系统广义矩估计两种,由于差分GMM容易产生弱工具变量问题,而系统GMM是将差分GMM和水平方程结合起来,能够提高估计的效率和准确性(Blundell and Bond,1998)[42]。因而模型采取系统广义矩估计法(SYS-GMM)进行回归。

表4显示了互联网金融对商业银行流动性创造影响的多重中介效应实证检验结果。从模型1到模型4的回归结果可知,AR(2)检验p值均大于0.1,说明模型不存在二阶序列相关,Hansen检验的p值均大于0.1,表明所有的工具变量有效。

(1)互联网金融对商业银行流动性创造的影响整体性分析

从表4步骤一的模型1回归结果可以看出,互联网金融指数(FIN)的系数为-0.293 9,且在1%的水平下通过了显著性检验,说明互联网金融的发展对于商业银行流动性创造整体上产生了削弱效应。这与前文的理论分析一致,互联网金融发展会削弱商业银行流动性创造。

另外,从控制变量上来看,宏观层面,通货膨胀率(IR)的系数为-0.056 8且在1%的水平上显著,这说明通货膨胀对商业银行流动性创造有负面影响;微观层面,银行成长能力(BG)的系数为0.007 4,在1%的水平上显著为正,说明银行自身的成长能力因素会影响到流动性创造的高低,表明银行成长速度越快,商业银行的流动性创造能力越强。

(2)多重中介效应传导机制分析

在步骤二存款竞争机制检验中,从模型2中可以发现,在1%的显著性水平上核心解释变量互联网金融指数显著为负,说明互联网金融的发展降低了商业银行的存款规模DEP;另外从模型3回归结果显示,互联网金融指数FIN系数在1%的水平上显著性为正,表明互联网金融的迅速扩张抬高了商业银行的付息成本AIE。

根据步骤三的回归结果,在模型4中,在5%显著性水平上存款规模DEP的系数显著为正,结合模型2和模型4的结果,表明互联网金融通过挤压存款规模这一中介传导途径减弱了商业银行流动性创造的功能,这一结果验证了前文假说H1;另外,付息成本AIE变量在1%的显著性水平上显著为负,根据模型3和模型4可知,互联网金融通过抬高付息成本途径降低商业银行的流动性创造,该结果也佐证了前文的假说H2。上述模型结果表明,互联网金融通过挤压存款规模DEP和抬高付息成本AIE这两个渠道,在削弱商业银行流动性创造过程中发挥着显著的中介效应。

2.稳健性检验

(1)内生性问题

工具变量法:由于互联网金融等金融科技的发展与传统金融必然息息相关,因此模型存在反向因果关系导致的内生性问题。对于该内生性问题,除了上文采用系统GMM方法以缓解模型内生性外,在稳健性检验中,本文进一步按照邱晗等(2018)[32]的研究,选择互联网普及率作为互联网金融的工具变量,采用带工具变量的固定效应模型(FE-IV)进行估计。回归结果参见表5的面板A。在模型5中,FIN-IV系数显著为负,模型6和模型7中FIN-IV系数分别显著为负和显著为正;在模型8中,DEP的系数显著为正,AIE与FIN-IV的系数则显著为负。该结果关键变量的符号及显著性与基准回归结果一致,说明本文回归结果较为稳健。

遗漏变量问题:根据申宇等(2020)[43]的研究,宏观经济景气指数与银行业景气指数是影响商业银行流动性创造的重要因素。首先,宏观经济景气指数是我国经济状况的“晴雨表”,反映出我国市场经济环境的运行状况,关乎国家货币政策和财政政策的制定调整,从而能够影响到企业、居民的存款行为,进而会影响商业银行流动性创造。再次,银行业景气指数是宏观经济下的细分行业指数,是商业银行进行揽储、贷款发放行为以及开展表外业务十分重要的参考依据,进而也可能会影响商业银行的存款以及流动性创造。因此本文进一步在模型(1)—(4)中加入宏观景气指数与银行业景气指数,以控制因遗漏变量而导致的内生性对模型结果的影响。结果见表5的面板B,结果显示,将宏观经济景气指数和银行业景气指数引进模型之后发现,在模型9中 FIN系数显著为负,同时FIN在模型10和模型11中的回归系数分别显著为负和显著为正,在模型12中,DEP和AIE的系数符号和基准回归一致,FIN的系数显著为负。这表明,在考虑遗漏变量的情况下,回归结果依然稳健。

(2)缩尾处理法

考虑到数据极端值可能对回归结果产生的影响,本文在1%水平下对相关指标进行缩尾处理。结果见表5面板C,回归结果显示,模型13 中FIN的系数显著为负,FIN的系数在模型14和模型15中分别显著为负和显著为正,模型16中DEP系数显著为正且AIE系数显著为负,互联网金融指数FIN系数显著为负。对比基准回归模型检验结果,当在1%的水平下进行缩尾处理后,结果仍然稳健。

(3)替换互联网金融衡量指标

为确保互联网金融指数的准确性和稳健性,本文将稳健替代的互联网金融指数FIN-TI引入多重中介效应模型,回归结果参见表5面板D。可以发现,FIN-TI在模型17与模型20的系数依旧为负,在模型18和模型19中,FIN-TI的系数分别显著为负和显著为正,表明互联网金融挤压了商业银行的存款并抬高了付息成本,在模型20中,DEP系数显著为正且AIE系数显著为负。与基准回归模型检验保持一致性,结果仍旧具有稳健性。

六、进一步讨论

1.互联网金融细分业态影响

为了深入考察不同互联网金融业态对商业银行存款规模与付息成本的影响。本文进一步基于上文构建的互联网金融指数,分别以互联网支付结算业态指數(PS-FIN)、互联网资源配置业态指数(RA-FIN)、互联网财富管理业态指数(WM-FIN)、互联网渠道构筑业态指数(CC-FIN)这四种不同的互联网金融业态指数作为核心解释变量对模型(2)和模型(3)进行回归,回归结果见表6。

在表6中,模型21、模型23、模型25所代表的三种互联网金融业态指数系数均显著为负,说明互联网支付结算业态、资源配置业态和财富管理业态均对商业银行的存款规模具有显著的挤压作用;而在模型27中,互联网渠道构筑业态的指标系数虽然为负,但是不显著,表明互联网渠道构筑业态并没有对银行的存款产生明显的负面影响。同样,在对付息成本回归模型中,PS-FIN、IR-FIN、WM-FIN系数都显著为正,而互联网渠道构筑业态(CC-FIN)对银行付息成本并没有显著影响。

究其原因,互联网渠道构筑业态与商业银行之间能够通过网络渠道传递价格信息,提升交互效率,因此,这二者之间主要体现了融合而非竞争的格局(郭品和沈悦,2019)[20];而其他三种互联网金融业态则会利用自身的网络和技术优势,对商业银行信用业务和负债业务均造成了一定的“挤出效应”,因此,这三种互联网金融业态会对银行的存款产生削弱效应。(申创和刘笑天,2017;郭品和沈悦,2019)[17][20]。

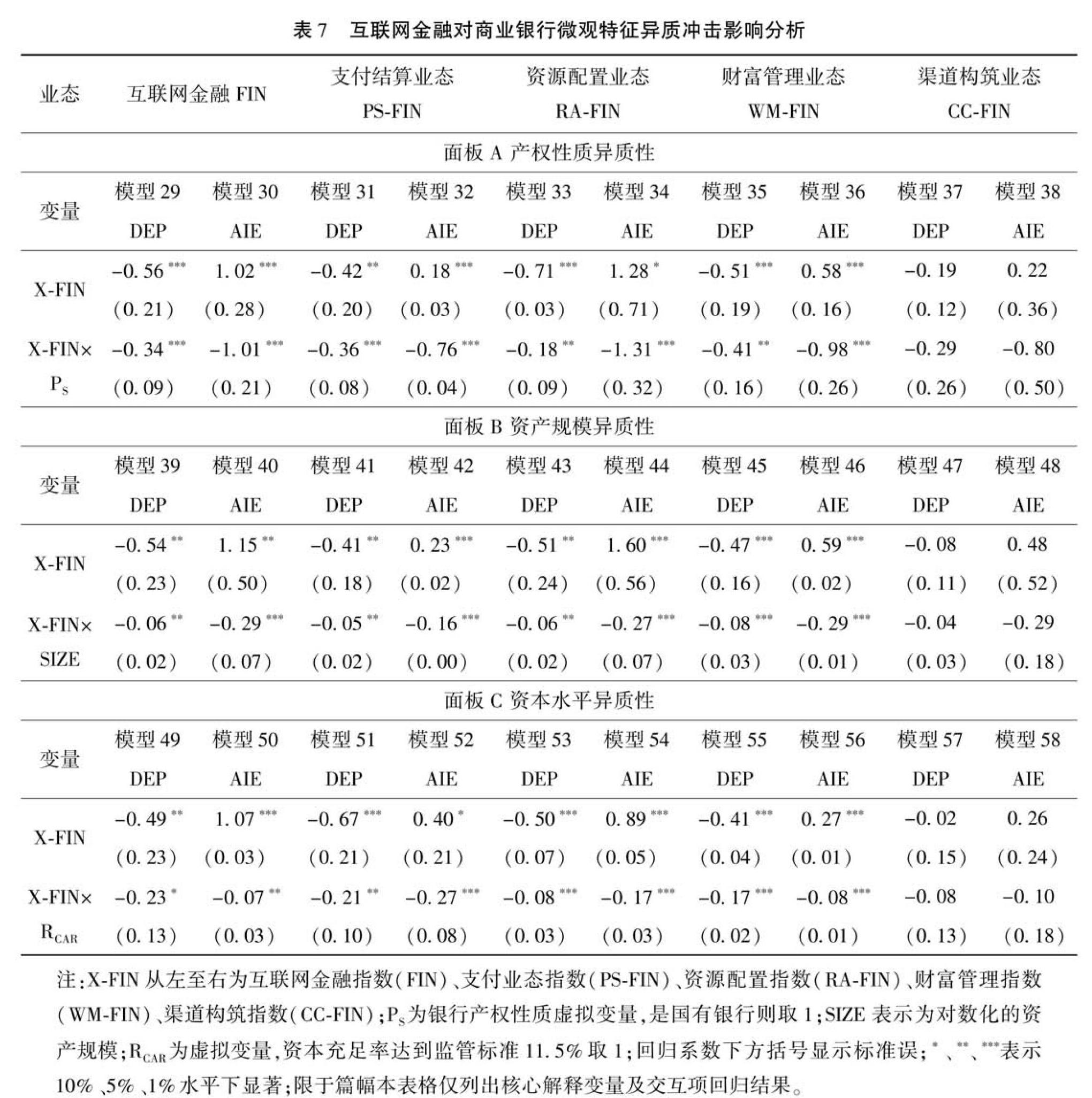

2.银行微观特征异质性影响分析

自1995年《银行法》发布并实施以来,商业银行呈现蓬勃扩张态势,从目前的银行业市场来看,各商业银行逐渐趋于同质化,但某些微观特质仍然具有差异,而这些差异化微观特质是否会引起多重中介传导效果异质性?不同类型以及处于不同时期的商业银行影响效果是否相同?本部分对此进行进一步探究,为此,借鉴郭晔和赵静(2017)[44]、郭品和沈悦(2019)[20]、马勇和李振(2019)[45]的方法,本文引入银行产权性质PS、资产规模SIZE、资本水平RCAR与互联网金融指数的交互项,用以研究不同银行微观特征对商业银行存款竞争的多重中介效应的异质性影响。计量模型如下:

上述方程中的Xit依次表示为银行产权性质PS(国有取1,其他取0)、资产规模SIZE(商业银行资产总额取对数)、银行资本水平RCAR[根据《中国银行业实施新监管标准的指导意见》,系统重要性银行和非系统重要性银行的资本充足率要求分别不低于11.5%和10.5%,本文借鉴吴玮(2011)[46]的做法,将11.5%作为资本水平临界值,达到标准取1,未达到取0],回归结果参见表7。

面板A显示产权异质性回归结果,面板B显示资产规模异质性回归结果,面板C显示资本水平异质性回归结果,三个面板的回归结果具有相似性。第一,除了互联网金融渠道构筑业态指数(CC-FIN)和其交互项的系数不显著外,FIN、PS-FIN、RA-FIN和WM-FIN的系数及其交互项系数都显著。第二,从存款规模DEP看,FIN、PS-FIN、RA-FIN、WM-FIN及其交互项系数均显著为负,符号相同。第三,在付息成本AIE方面,FIN、PS-FIN、RA-FIN、WM-FIN的系数与交互项的系数符号相反。

结合表7面板A、面板B、面板C,我们可以得出以下结论:在存款规模DEP的影响方面,国有、较高资产规模和高资本水平的商业银行被挤压的存款规模更多;而在付息成本AIE方面,股份制及城市商业银行、较小资产规模和低资本水平的商业银行付息成本被抬高得更多。

该现象背后可能的原因有:

(1)在存款规模DEP影响方面。首先,国有大型商业银行这类银行“公有化”色彩更重(郭晔和赵静,2017)[44],承担了更多的国家政策性任务(王周伟和王衡,2016),经营相对被动,因此,面临互联网金融冲击时,调整相对困难,互联网金融对其存款挤压效应较明显;其次,规模较大的银行内部决策链条较长,内部变更经营策略的时滞就会比较长,行动相对缓慢(Hauswald and Smith,2000)[47],因此,当面临互联网金融的冲击时,这类银行实施应对措施就会较为缓慢,因而存款流失更多;最后,规模较大的银行分支机构的数量和网点分布更多更广(王晋斌和李博,2017;Stein,2002)[48-49],当受到来自互联网金融所引发的存款规模挤压问题时,这类银行的存款被冲击的范围相对就会更大更广。

(2)在付息成本AIE方面。首先,相对于规模较小的股份制及城市商业银行,国有大型商业银行的信息透明度更高,客户跟银行之间信息不对称的程度较低,客户承担的存款风险也较低,基于存款的风险定价原则,规模较大的银行支付的存款利息也较低;其次,大银行具有更高的信息技术优势和成本跨期平滑优势(Petersen and Rajan,2002)[50],因此能够与客户建立长期持久的合作关系(邓超 等,2010)[51],这样与客户协议的价格较低,从而能够缓解互联网金融对商业银行付息成本的负面影响;最后,规模较大的银行具有较好的商业信誉和品牌效应,在融入资金时具有股份制和城商行不可比拟的“比较优势”,也能在一定程度上缓解互联网金融对其付息成本的不利影响。

3.互联网金融对表外流动性创造的影响

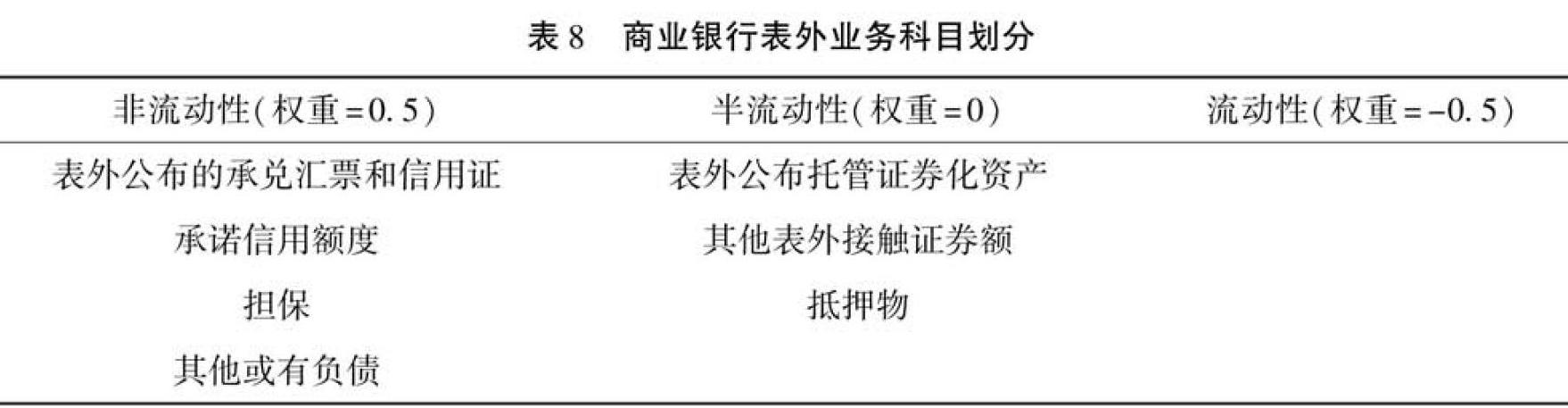

以上所有研究全部基于商业银行表内流动性创造进行分析,而商业银行的流动性创造,除了表内途径之外,还包括表外途径(Berger and Bouwman,2009)[35]。理论上,互联网金融仍然能够通过“存款规模”和“付息成本”两个途径对商业银行的表外流动性创造产生影响。首先,当互联网金融挤压了商业银行存款规模时,减少银行的利润留存,这会导致商业银行的可支配资金收窄,从而影响到银行表外业务诸如贷款承诺业务的供给量(李明辉 等,2014)[8],进而会影响到表外流动性创造活动。其次,当互联网金融抬高了商业银行的付息成本后,在其他条件不变的情况下,商业银行的收益将降低,这增加了商业银行经营过程中的风险,并且银行的风险业务会逐渐从表内延伸至表外方面,最终影响到银行表外业务的项目调整(胡利琴 等,2016;邓向荣和张嘉明,2018)[52][7],使得表外流动性创造受到影响。鉴于此,本文按照上文的思路,采用多重中介模型,进一步分析互联网金融对商业银行表外流动性创造的影响,并对其机制进行检验。

借鉴李明辉(2014)[8]、邓向荣和张嘉明(2018)[7]的表外流动性创造构建方法,本文的表外流动性创造科目划分参见表8。考虑到国内新会计准则下银行资产负债表并无表外科目,但国外Bankfocus数据库却涵盖表外业务,故利用Bankfocus数据库搜集国内银行表外数据,将其余缺失的数据通过手工查询商业银行年报的方式补齐。将表8科目按权重计算后,依旧采用郭晔等(2018)[36]的做法,将表外流动性创造的增长率作为被解释变量,采用系统GMM回归方法以减少模型可能存在的内生性,回归结果参见表9。

表外流动性创造=0.5×非流动性表外业务-0.5×流动性表外业务+0×半流动性表外业务

根据表9的表外流动性创造的多重中介效应检验结果,模型59至模型62的AR(2)检验p值均大于0.1,无法拒绝原假设“不存在二阶序列相关”。Hansen检验的p值均大于0.1,无法拒绝原假设,即表明所有的工具变量有效。模型59中FIN的系数显著为负,说明互联网金融的发展对商业银行表外流动性创造产生了削弱效应;在模型60和模型61中, FIN的系数分别显著为负和显著为正,表明互联网金融挤压了商业银行存款规模并抬高了付息成本;在模型62中,DEP的系数显著为正,AIE的系数则显著为负,FIN的系数并没有通过显著性检验。综合模型59至模型62的分析结果,表明互联网金融能够通过挤压商业银行存款规模和抬高付息成本两种途径对商业银行的表外流动性创造产生削弱作用,实证结论支持了上文的理论分析。

七、结论及启示

本文利用2007—2018年我国106家商业银行非平衡面板数据,通过构建多重中介效应模型,验证了“互联网金融→付息成本/存款规模→银行流动性创造”的内在传导机制,研究结果显示:(1)互联网金融通过挤压存款规模、抬高付息成本两种存款竞争中介渠道削弱了商业银行流动性创造职能。(2)相对于互联网渠道构筑业态,互联网支付结算业态、互联网资源配置业态、互联网财富管理業态三种细分业态挤压银行存款规模并抬高付息成本的存款竞争效应更为显著。(3)在存款规模影响方面,国有、较高资产规模和高资本水平的商业银行被挤压的存款规模更多;而在付息成本AIE方面,股份制及城市商业银行、较小资产规模和低资本水平的商业银行付息成本被抬得更高。(4)互联网金融通过存款竞争影响商业银行流动性创造的途径有两种,分别是商业银行资产负债表内和表外途径,并且在这两种途径中,存款规模和付息成本都发挥着显著的中介作用。

根据以上结论,得到的启示有:第一,互联网金融的迅速扩张,使得大量商业银行的存款不断流向互联网金融机构,从而削弱商业银行为实体经济提供流动性的能力。因此,政府部门有必要对互联网金融的扩张加以正确的引导和管控。一方面,互联网金融机构应与传统商业银行之间加强合作以消除竞争关系,例如在金融渠道构建、支付结算、资源配给、财富管理等金融业态展开合作,提升我国金融业服务质量而不是数量;另一方面,应充分发挥互联网金融的“鲶鱼效应”,让商业银行能够充分利用互联网金融的优势实现金融资源与价值链的精准对接。第二,针对我国商业银行在互联网金融的冲击背景下,需要不断在存款竞争中加强业务转型。首先,商业银行应当降低对于传统存贷款业务的依赖性,提高“优势互补”经营思想,要及时普及并利用互联网等新兴技术,商业银行应继续开展网上银行、电子银行业务,以充分吸收社会闲散资金,以此减少存款规模的收缩。其次,可以加强银行经营业务的结构化整合和创新,利用新型互联网技术努力提高商业银行在互联网金融服务方面的认可度和知名度。再次,商业银行还需充分挖掘“长尾客户”的资金来补充存款,在合理的风险控制下为“长尾客户”提供个性化服务,逐步稳健提升其内部产品的核心竞争力。最后,商业银行还应该积极重视未来金融生态链的构建,以此维持充分的存款来源,并合理降低付息成本。将“无卡化”“无币化”作为往后的发展趋势,通过打造“一站式”金融服务平台,以期为实体经济提供更加充分的流动性。

综合来看,商业银行在未来仍需积极与互联网金融机构开展“竞合”,从而在竞合中不断提高和完善金融服务水平,进而更好地发挥互联网时代的技術优势并为国民经济体系创造更充足的流动性。与此同时,商业银行与互联网金融机构就竞合问题,如何降低经营风险,以及如何发挥流动性创造职能对于各个经济领域的高质量产出,是本文接下来重点研究的方向。

参考文献:

[1]喻微锋,周黛. 互联网金融、商业银行规模与风险承担[J].云南财经大学学报,2018(1):59-69.

[2] 谢平,邹传伟.互联网金融模式研究[J].金融研究,2012(12):11-22.

[3] 吴晓求.中国金融的深度变革与互联网金融[J].财贸经济,2014(1):14-23.

[4] 周光友,施怡波.互联网金融发展、电子货币替代与预防性货币需求[J].金融研究,2015(5):67-82.

[5] 郑联盛.中国互联网金融:模式、影响、本质与风险[J].国际经济评论,2014(5):103-118+6.

[6] JIANG L,LEVINE R,LIN C,et al. Competition and bank liquidity creation[J]. National Bureau of Economic Research, 2016.

[7] 邓向荣,张嘉明.货币政策、银行风险承担与银行流动性创造[J].世界经济,2018(4):28-52.

[8] 李明辉,孙莎,刘莉亚.货币政策对商业银行流动性创造的影响——来自中国银行业的经验证据[J].财贸经济,2014(10):50-60.

[9] 项后军,曾琪.期限错配、流动性创造与银行脆弱性[J].财贸经济,2019(8):50-66.

[10]SVEN C B,FABIAN G. Emergence of financial intermediaries in electronic markets:The case of online P2P lending[J]. Business Research,2009,2(1).

[11]QIAO H,CHEN M,XIA Y,et al. The Effects of the sharing economy:How does internet finance influence commercial bank risk preferences?[J]. Emerging Markets Finance and Trade,2018,54(13):3013-3029.

[12]GOTTSCHALK P,DEAN G. A review of organised crime in electronic finance[J]. International Journal of Electronic Finance,2009,3(1):46-63.

[13]STOICA O,MEHDIAN S,SARGU A. The impact of internet banking on the performance of Romanian banks:DEA and PCA approach[J]. Procedia Economics and Finance,2015,20.

[14]SYED A R,NIDA H. Factors affecting internet banking adoption among internal and external customers:A case of Pakistan[J]. International Journal of Electronic Finance,2013,7(1):82-96.

[15]郑志来.互联网金融对我国商业银行的影响路径——基于“互联网+”对零售业的影响视角[J].财经科学,2015(5): 34-43.

[16]牛锡明.借鉴互联网思维发展银行互联网金融[J].新金融,2016(11):4-8.

[17]申创,刘笑天.互联网金融、市场势力与商业银行绩效[J].当代经济科学, 2017, 39(05): 16-29+124.

[18]王国刚,张扬.互联网金融之辨析[J].财贸经济,2015(1):5-16.

[19]吴晓求.互联网金融:成长的逻辑[J].财贸经济,2015(2):5-15.

[20]郭品,沈悦.互联网金融、存款竞争与银行风险承担[J].金融研究,2019(8):58-76.

[21]战明华,张成瑞,沈娟.互联网金融发展与货币政策的银行信贷渠道传导[J].经济研究,2018(4):63-76.

[22]ALLEN F,GALE D. Financial Intermediaries and Markets[J]. Econometrica,2004,72(4):1023-1061.

[23]JAYARATNE J,STRAHAN P E. Entry restrictions,industry evolution,and dynamic efficiency:Evidence from commercial banking[J]. Journal of Law and Economics,1998,41(1):239-273.

[24]BOYD J H,DE NICOL G. The theory of bank risk taking and competition revisited[J]. Journal of Finance (Wiley-Blackwell),2005,60(3):1329-1343.

[25]IPPOLITO F,et al. Double bank runs and liquidity risk management[J]. Journal of Financial Economics,2016,122(1).

[26]DIAMOND DW,DYBVIG PH. Bank runs,deposit insurance,and liquidity[J]. Journal of Political Economy,1983,91(3):401-419.

[27]CARBO-VALVERDE S,UDELL G,RODRIGUEZ-FERNNDEZ F. Bank market power and sme sinancing constraints[J]. Review of Finance,2009,13(2):309-340.

[28]LOVE I,PERIA M S. How bank competition affects firms' access to finance[J]. The World Bank Economic Review,2012, 29(3):1-36.

[29]李明輝,黄叶苨,刘莉亚.市场竞争、银行市场势力与流动性创造效率——来自中国银行业的证据[J].财经研究,2018(2):103-114.

[30]HOU X,GAO Z,WANG Q, et al. Internet finance development and banking market discipline:Evidence from China[J]. Journal of Financial Stability,2016,22(22):88-100.

[31]王静.基于金融功能视角的互联网金融形态及对商业银行的冲击[J].财经科学,2015(3):56-65.

[32]邱晗,黄益平,纪洋.金融科技对传统银行行为的影响——基于互联网理财的视角[J].金融研究,2018(11):17-29.

[33]BARON R M,KENNY D A. The moderator-mediator variable distinction in social psychological research:Conceptual, strategic,and statistical considerations[J]. Journal of Personality and Social Psychology,1986,51(6):1173-1182.

[34]景光正,李平,许家云.金融结构、双向FDI与技术进步[J].金融研究,2017(7):62-77.

[35]BERGER A N,BOUWMAN C H S. Bank liquidity creation[J]. Review of Financial Studies,2009,22(9):3779-3837.

[36]郭晔,程玉伟,黄振.货币政策、同业业务与银行流动性创造[J].金融研究,2018(5):65-81.

[37]郭品,沈悦. 互联网金融加重了商业银行的风险承担吗?——来自中国银行业的经验证据[J].南开经济研究, 2015(4): 80-97.

[38]刘忠璐.互联网金融对商业银行风险承担的影响研究[J].财贸经济,2016(4):71-85+115.

[39]顾海峰,杨立翔.互联网金融与银行风险承担:基于中国银行业的证据[J].世界经济,2018(10):75-100.

[40]ENTROP O,MEMMEL C,RUPRECHT B,WILKENS M. Determinants of bank interest margins:Impact of maturity transformation[J]. Journal of Banking & Finance,2015,54(1):1-19.

[41]王周伟,王衡.货币政策、银行异质性与流动性创造——基于中国银行业的动态面板数据分析[J].国际金融研究,2016(2):52-65.

[42]BLUNDELL R,BOND S. Initial conditions and moment restrictions in dynamic panel data models[J]. Journal of Econometrics,1998,87(1):115-143.

[43]申宇,任美旭,赵静梅.经济政策不确定性与银行贷款损失准备计提[J].中国工业经济,2020(4):154-173.

[44]郭晔,赵静.存款保险制度、银行异质性与银行个体风险[J].经济研究,2017(12):134-148.

[45]马勇,李振.资金流动性与银行风险承担——来自中国银行业的经验证据[J].财贸经济,2019(7):67-81.

[46]吴玮.资本约束对商业银行资产配置行为的影響——基于175家商业银行数据的经验研究[J].金融研究,2011(4):65-81.

[47]ROBERT H,ROBERT M. Relationship banking,loan specialization,and competition[R]. Working Papers—Financial Institutions Center at The Wharton School,2000.

[48]王晋斌,李博.中国货币政策对商业银行风险承担行为的影响研究[J].世界经济,2017(1):25-43.

[49]STEIN J C. Information production and capital allocation:Decentralized versus hierarchical firms[J]. Journal of Finance, 2002,57(5):1891-1921.

[50]PETERSEN M A,RAJAN R G. Does distance still matter? The information revolution in small business lending[J]. Journal of Finance,2002,57(6):2533-2570.

[51]邓超,敖宏,胡威,王翔.基于关系型贷款的大银行对小企业的贷款定价研究[J].经济研究,2010(2):83-96.

[52]胡利琴,陈锐,班若愚.货币政策、影子银行发展与风险承担渠道的非对称效应分析[J].金融研究,2016(2):154-162.

Abstract: As an emerging financial industry, Internet finance can produce influence on liquidity creation of commercial banks through deposit competition. Deposit competition is divided into deposit scale competition and interest payment cost competition. Based on the unbalanced panel data of 106 commercial banks in China from 2007 to 2018, this paper constructs a multiple intermediary effect model to empirically test the internal transmission mechanism of "Internet finance → deposit scale/interest payment cost → bank liquidity creation". Research shows that Internet finance has squeezed the scale of deposits and increased the cost of interest payment to weaken the liquidity creation of commercial banks. Compared with Internet channels, Internet payment and settlement formats, Internet resource allocation formats, Internet wealth management formats, and Internet financial segmentation have more significant deposit competition effect on squeezing the scale of deposit and increasing the cost of interest payment. In terms of deposit scale competition, state-owned and commercial banks with higher asset scales and high capital levels are currently squeezed more savings; and in terms of interest payment costs, stock and urban commercial banks as well as the commercial banks with smaller asset scale and lower capital level are increased more interest payment costs. Internet finance has played a very similar intermediary role in weakening banks on and off-balance sheet liquidity creation process. And in these two ways, the deposit scale competition and the interest payment cost competition mechanism significantly exist. Therefore, government departments should correctly guide and control the expansion of internet finance, commercial banks should actively push forward the business transformation and continue to optimize financial ecological chain.

Key words: Internet finance; deposit competition; bank liquidity creation; deposit scale; interest payment cost; multiple mediation effect model

CLC number:F832.33 Document code:A Article ID:1674-8131(2021)02-0106-19

(编辑:刘仁芳)