基金经理变更的驱动机制与市场异质性

王韧 刘于萍 何小波

摘 要:公募基金经理变更会影响基金产品的投资价值和风险收益预期。国内公募基金经理的变更日益频繁,但现有研究多局限在传统的委托代理框架内,偏重于对基金业绩表现与基金经理变更间一元线性关系的探讨,而对考核评价机制与市场环境特征对于上述关系的影响鲜有论及。针对普通股票型、偏股混合型、灵活配置型三类公募基金,采用2006—2019年1 726只基金的39 227个有效样本数据,对公募基金经理变更的驱动机制及其制约因素进行多维度考察,研究发现:基金经理变更对于基金业绩表现的响应主要以相对收益排名形式呈现,而绝对净值增长率的表现不敏感;市场环境变化会制约基金业绩表现之于基金经理变更的实际影响,非平稳市场更容易引发基金经理变更;不同市场环境对基金经理变更存在异质性影响,牛市会形成正向推动,而熊市则会产生负向压缩效应。综合考虑基金经理变更的二元驱动机制及其市场异质性特征,有必要完善基金公司内部的考核评价体系,以进一步规范委托代理关系,同时还应构建更全面和完善的外部评价体系。

关键词:基金经理;基金业绩;基金经理评价;市场环境;公募基金

中图分类号: F832.5 文献标志码:A 文章编号:1674-8131(2021)02-0089-17

一、引言

基金经理因素会深刻影响公募基金的投资价值。从基金投资角度看,基金经理的相对稳定关系到特定基金产品的风险收益预期,而基金经理的优化调整则会改变基金产品的业绩预期,因此探讨基金经理变更的驱动机制对于投资者的投资决策和投资选择而言具有明显的理论价值。从基金公司治理看,当前国内公募基金经理的变更日益频繁,且对相应基金的业绩表现产生着显著且持续的影响,因此探讨基金经理变更的核心驱动因素对于完善基金公司内部的激励约束机制进而提升基金产品的整体投资价值也具有重要的实践参考意义。

实际上,导致公募基金经理发生变更的因素往往复杂而多元,而且基金经理变更与基金后续业绩表现之间也并非简单的一元线性关系。从理论研究和实践应用的角度出发,依据公募基金管理行业的特殊性筛选出核心观察解释变量对于进一步展开针对基金经理变更驱动机制及其异质性特征的探讨无疑至关重要。因为相对于“垂直化”、多层级的传统公司管理架构,基金管理本身具有更强的人力资本依赖特征,而基金经理评价主要受制于客观的相对收益市场排名,基金公司的管理体系也更加趋于“扁平化”。从以上行业特殊性出发,区别于依托公司治理结构、个体行为特征等因素展开的研究,聚焦于基金的前期业绩表现,同时纳入对市场运行特征的考量和其他相关因素的控制,无疑有助于更清晰地梳理基金经理变更的具体驱动机制及其异质性特征。

基金业绩表现对于基金经理变更的影响一直备受关注。在进行委托代理博弈时,由其引起的双方竞争力有助于降低委托人代理人搜寻与匹配成本[1],由此公募基金业绩越差,作为代理人的基金经理出现变更的概率越高,基金业绩和基金经理变更之间理应呈现显著的负相关关系,这一观点获得了诸多实证结果的支撑:Dangl和Wu(2008)构建了一种基金管理行业的理论模型,该模型表明,更换经理的可能性随过往业绩的下降而增加[2];孔小伟(2013)以沪深两市746只基金作为研究样本,通过逻辑回归发现基金经理被更换的概率与基金绩效呈现明显的负相关关系[3];Kostovetsky and Warner(2015)也发现过去业绩表现不佳的基金经理被动离职的概率更高[4]。基于上述研究所描述的影响机制,部分文献通过纳入基金公司治理结构、基金经理行为特征和职业关注等对基金经理变更的驱动机制研究做了拓展。Chevalier和Ellison(1999)发现基金经理变更是基金业绩的凸函数,两者关系会在超额回报为负的情境下更为明显[5];Fu和Wedge(2011)认为基金公司董事会的独立性会显著影响基金经理变更对于基金业绩的敏感性[6];Bryant(2012)则强调单一基金经理和多基金经理等不同管理模式和结构也会影响基金业绩与基金经理变更间的负相关关系[7];李胜楠等(2015)认为基金经理变更与基金业绩之间的逻辑关联会受到基金公司董事会治理特征的制约[8];寇宗来等(2020)基于两期模型刻画了基金业绩与基金经理离职行为,发现若上期业绩很差导致自我能力预期悲观,在模仿策略下更有可能发生基金经理解雇事件[9]; Fricke和Board(2015)在公司治理的分析架构下,认为公募基金经理变更和基金业绩表现之间的相关性更多取决于委托代理模式和董事会监管力度[10]。综合上述的理论研究,其他因素的实际效应更多藉由对基金业绩表现与基金经理变更之间的关系影响而衍生,在具体影响机制上更多呈现为“门槛变量”或是“门槛效应”的特征。

在国内现有研究中,更多关注的是基金实际业绩表现,并倾向于将基金经理变更简单设定为外生变量,在此基础上探讨基金经理变更对于基金业绩变化的实际影响路径[11-13],或是更多关注基金经理个体特征对于基金业绩表现的具体影响[14-16],而对于基金经理变更的驱动机制研究相对较少[17],且多数照搬国外已有的研究结论,对于該种驱动机制的异质性特征探讨更是鲜有论及。基金经理变更对于基金的后续业绩表现存在至关重要的影响,而基金经理变更本身又受制于基金的前期业绩表现,在这种循环往复的关系形态下,将基金经理变更简单视为外生解释变量并不合理。基金经理变更并不仅仅受制于基金前期的业绩表现,还会受到其他因素的影响,比如特定市场特征下的基金经理职业选择以及基金公司内部博弈等,国内部分实证研究也发现在探讨基金经理变更时单纯考虑基金业绩因素可能存在一定的适用性局限,即基金业绩表现无法有效解释基金经理的离职现象[18]。

另外值得关注的是,在传统的委托代理框架下,多认为基金经理变更主要是基金公司基于自身利益最大化目标进行的主动选择,在该种被动型的基金经理变更机制下,基金业绩表现与基金经理变更才会呈现出明显的负相关关系;但从现实情况看,基金经理出于自身的利益最大化目标,同样可能因为职业规划或薪酬待遇等原因选择主动跳槽,而在这种主动型的基金经理变更模式下,基金业绩表现与基金经理变更反而可能呈现一定的正相关关系。基于这一视角,基金经理变更的驱动机制并非是一元线性,而可能存在更复杂的二元非线性特征。

鉴于市场运行特征相对于基金公司委托代理关系和基金经理个人职业选择而言都是更为外生的变量,投资者的决策更会受到整个市场变动方向的影响[19],因此在探讨基金经理变更的实际驱动机制时,还需要纳入对市场运行特征的考量。实践角度看,基金经理变更在典型的牛市或熊市环境下都会变得更为频繁,这意味着基金经理变更不仅会受到基金前期业绩表现的影响,也会同时受制于市场环境变化,并会由此衍生出更为复杂的逻辑传导链条。具体而言,熊市环境下,基金业绩变差引发基金经理变更可以在传统的委托代理框架下得到解释;但在牛市环境中,基金经理变更可能因为主动跳槽、同业挖角等因素引发,由此与基金业绩反而可能呈现一定正向关系。考虑到不同市场情境对于基金经理变更形式的扰动,以基金前期业绩表现为基点,同时纳入对市场运行特征的考量和其他因素的控制,进而探讨基金经理变更的驱动机制及其异质性特征,对于进一步完善基金公司激励约束机制,优化基金产品评价选择均具有重要参考价值。

本研究的貢献在于:第一,突破了简单局限于委托代理关系的传统研究框架,通过综合考虑主动变更和被动变更两种不同形式,从二元非线性的视角全面审视了基金业绩表现与基金经理变更之间的关系;第二,通过引入市场特征变量,考察牛市和熊市不同情境下基金业绩表现和基金经理变更之间的动态关系演变,系统考察了基金经理变更及其驱动机制的市场异质性特征,进而对基金公司的激励约束机制完善和投资者的基金产品选择提供参考;第三,通过选择股票型和混合型公募基金作为研究样本,有助于规避指数型基金或债券型基金等差异化产品设计所带来的样本选择偏误问题,并基于大样本微观计量寻找相应的实证支撑。

论文后续结构安排如下:第二部分是模型构建和样本说明;第三部分是变量选择和统计描述;第四部分是基准回归和交互效应诊断;第五部分是稳健性检验;最后是结论和建议。

二、模型构建和样本说明

1.模型构建

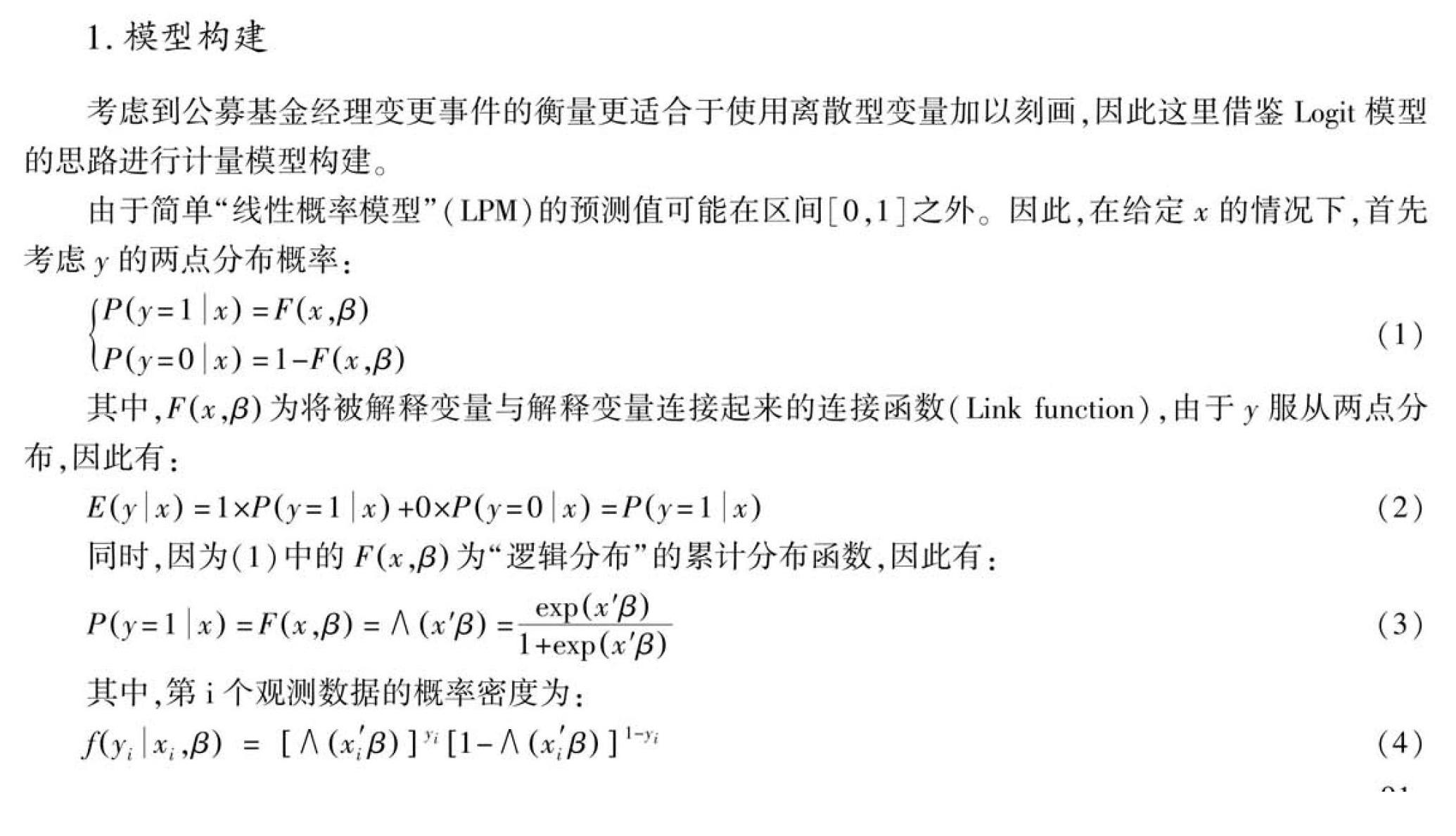

考虑到公募基金经理变更事件的衡量更适合于使用离散型变量加以刻画,因此这里借鉴Logit模型的思路进行计量模型构建。

2.样本说明

研究样本选择方面,考虑到指数型基金属于被动投资,对基金经理的依赖度不高;而债券类基金的操作模式和对基金经理的要求均和股票类基金存在显著差异。因此这里主要选取普通股票型基金、偏股混合型基金、灵活配置型基金三类公募基金作为研究样本,并从数据可靠性和研究需求出发,剔除了成立年限不足一年和数据缺失样本,最终得到的有效观测值合计为39 227个,覆盖1 726只基金,样本区间为2006年第一季度到2019年第三季度。

需要特别说明的是,在实践中,由于基金经理是投资者进行基金产品评价的核心关注因素,因此实际的基金经理变更现象基本是由原基金经理主动或者被动离开原基金公司触发,而基金经理转任本公司其他基金的基金经理,由此引发基金经理变更的现象极为罕见。原因在于对基金公司而言,该种形式的基金经理变更只会对投资者的投资决策形成扰动,而不会产生任何的正向增益,因此在出现基金经理变更的实际需求时,其一般倾向于通过增配基金经理或让原基金经理“一拖多”的方式进行处置[20],而不会简单地将原基金经理转任至其他基金。因此,这里未对基金经理未离开公司而转任其他基金的基金经理这种情况进行专门讨论。

综合上述的样本选择,这里首先对基金业绩表现、基金经理变更、市场运行特征等核心变量的关系进行了统计观测。考虑到基金经理变更属于取值为0或1的离散型随机变量,以单个基金为基础绘出的散点图不利于统计关系的观察,因此这里以整体样本中的季度基金经理更换率作为替代观察指标,以基金净资产加权增长率表征基金业绩表现,用季度WIND全A指数涨跌幅刻画市场运行特征,在此基础上进行散点图和拟合线观察。具体如图1和2:

图1显示,基金经理变更与基金业绩表现间呈现出一定的正向关系,即基金业绩改善会导致基金经理变更率上升,这似乎与委托代理框架下的分析结果有所差异,需要在后面给予进一步实证检验。从图2看,当季度的市场表现越好(指数涨幅越高),对应基金经理的更换率越高,这又似乎初步验证了市场环境变化对于基金经理主动职业选择的影响。依据上述统计观测结果,有必要对市场特征、基金业绩与基金经理变更的复合关系给予进一步考察。

从每季度基金经理更换率的统计结果看,研究样本范围内的基金经理更换率大致稳定在10%~15%的范围内(图3)。但在2007—2008年和2014—2015年两个时间段内均出现了明显的上升趋势,与同期的WIND全A指数变化相对照(图4),这两个时间段刚好是市场大起大落的区间,这进一步印证市场环境变化对于基金经理变更存在着显著影响。

综合以上样本统计描述,为进一步控制市场运行特征对于基金经理变更及其驱动机制的影响,这里对市场环境做了大致区分:以WIND全A指数作为观测对象,将指数从低点快速上升到高点的阶段定义为牛市(对应图4的④与②);而将市场从高点快速回落至低点的区间定义为熊市(对应图4的③与①),其他时间段定义为平稳期。依据上述标准,这里将2006年第一季度至2007年第三季度期间、以及2014年第一季度至2015年第二季度期间界定为牛市区间,而将2007年第四季度到2008年第四季度、2015年第三季度到2015年第四季度的时间段界定为熊市区间,并在此基础上展开模型变量的设计和进一步实证检验。

三、变量选择和统计描述

依据前面的模型设定和样本选择,这里将基于二元Logit回归模型框架,以虚拟变量形式表征的公募基金经理变更作为模型被解释变量,并展开相应实证分析。对基金i而言,如果j(j>1)时期相对于j-1时期出现了基金经理变更,则Turn变量取值为1,否则为0。

在此基础上,这里也引入多元Logit回归模型对基金经理变更方式做进一步细分:如果基金只是增加了一位或者多于一位的基金经理,则将该种变更视为基金经理的“增加”;如果基金只是减少了一位或者多于一位的基金经理,则将这种变更视为基金经理的“减少”;而无论是基金采取“一换多”、“多换一”还是“多换多”的基金经理变更形式,均视为基金经理的“更换”,并通过该种细分对基金经理变更的驱动机制做进一步观察诊断。

核心解释变量方面,结合前面分析,这里将重点考察基金业绩表现和市场环境变化对于基金经理变更的实际影响及其交互效应。对于基金业绩表现,考虑到公募基金侧重于相对排名的考核方式可能会显著影响基金经理行为,这里将使用基金业绩的相对排名情况来描绘其实际业绩表现,同时以基金净值季度增长率这一绝对业绩指标为参照进行综合比较分析。市场环境特征方面,这里也采用虚拟变量形式加以衡量,初始赋值方式为平稳市场环境赋值为0,非平稳市场环境赋值为1;在此基础上,根据牛熊市变化提供市场环境特征的进一步區分:若市场处于牛市或熊市区间则取值为1,否则为0,并展开进一步的交互诊断。

控制变量方面,参考现有文献,这里主要引入以下指标:首先是基金年龄(Age),用来控制基金存续的实际跨度因素对于基金经理变更机制的影响;其次是基金的当期申购量(Purchase)与当期赎回量(Redeem),用于控制当期投资者申购赎回状态给基金经理变更带来的影响;再次是基金净值增长率的标准差(Std)与贝塔值(Beta),分别用来控制单个基金运营的风险特质和系统性风险对于基金经理变更的影响;最后是基金的择时能力(Ability1)和选股能力(Ability2)指标,用于控制基金投资能力对于基金经理变更的影响,这两个指标均根据TM选股择时模型计算得出。另外,这里也引入了基金类型(Style)变量来控制不同类型基金可能存在的固定效应,上述的变量定义和说明见表1。

表2提供了模型相关变量的描述性统计结果,其中包括样本量、均值、标准差、最小值、最大值等相关数据信息,具体如表2所示。

四、基准回归和交互效应诊断

综合前面的模型构建、样本选择和变量说明,这里首先对基金业绩表现及市场运行特征对于基金经理变更的驱动机制做了初步诊断。其中,估计(1)-(3)是分别以基金净值增长率、基金相对业绩排名和当季市场指数表现作为核心解释变量的回归结果;估计(4)-(5)则通过将市场环境区分为牛市(Bull)和熊市(Bear),对基金经理变更之于市场环境变化的响应机制做了进一步考察;估计(6)-(7)则是将牛熊市的市场特征与基金业绩表现进行交互,以探讨不同市场情境下基金经理变更的驱动机制差异。考虑到研究样本的特征,为规避异方差问题所带来的估计偏误,这里采用了稳健标准误的回归结果,具体结果见表3。

综合估计(1)-(2)的回归结果,用基金净值增长率指标表征的绝对业绩表现对于基金经理变更并不能施加显著影响;而按基金相对排名位置计算的相对业绩表现则对基金经理变更在1%的水平下存在显著负向影响。这说明基金相对业绩排名上升会导致基金经理变更的发生概率明显下降。总的来说,这一结果不仅印证了公募基金以绝对收益和相对市场排名作为核心考核指标的影响,也从另一角度验证委托代理机制对于基金经理变更的实际制约。

估计(3)的回归结果显示,市场特征变量(Market)对于基金经理变更同样存在着显著正向影响,且估计系数在1%的水平下显著。依据市场特征变量的定义与内涵,说明在市场出现从平稳区间向非平稳区间(牛市或熊市)的变化时,基金经理变更的概率会显著提升,这初步印证了基金经理变更本身会受到市场环境变化的制约。

估计(4)和(5)通过进一步甄别牛市和熊市状态的回归结果显示,牛市(Bull)与熊市(Bear)的回归系数均在5%的水平下显著。系数方向看,市场处于牛市状态时基金经理变更的概率会显著升高,而在处于熊市状态时出现基金经理变更的概率会明显下降,这不仅进一步说明基金经理变更会受到市场环境制约,也印证基金经理职业选择等因素引发的主动变更情形现实存在:在牛市状态下,基金经理面临的职业选择更多,跳槽也会更加容易;而熊市状态下,由于职业选择机会的缩减和谨慎情绪的升温,基金经理跳槽意愿也会大幅下降。

估计(6)和(7)通过添加牛熊市状态与基金相对业绩排名交互项的进一步回归结果显示:牛市状态会显著增强基金相对业绩排名对基金经理变更的正向影响,即在市场处于牛市区间时,基金相对业绩排名越高,出现基金经理变更的概率越高。而熊市则无法对基金相对业绩和基金经理变更间的关系施加显著影响。这主要是因为,当市场处于牛市状态时,优秀基金经理更容易受到市场关注并获得更多职业机会;而市场运行较弱时,即使基金经理的相对业绩排名较好,也可能受到绝对回报或求稳心态等因素制约而规避主动跳槽行为。这进一步验证了前面关于基金经理变更会同时受到主动变更和被动变更因素影响的观点,也说明从二元视角综合审视市场环境特征、基金业绩表现和基金经理变更间动态关系的重要性。

控制变量方面,基金存续年限延长会显著降低基金经理变更的概率,考虑到基金存续时间越久,越有利于形成明确投资风格和长效考核机制,因此其对基金经理变更的负向影响符合经验判断。基金净值的波动性越高,则基金经理变更的概率越高;而市场的系统性风险越高,则基金经理变更的概率越低。实践经验表明,基金的业绩稳定性会影响投资者判断,因此更高的波动性会趋向于降低基金公司对于基金经理的信任度;而在市场波动剧烈的情况下,基金经理能力差异的影响会相对缩小,而基金经理主动寻求职业变更的意愿也会趋于下降,这些都会相应降低基金经理变更的概率。另外,基金经理的选股能力越高则基金经理变更的概率越低,偏股混合型基金的基金经理变更概率更低,这是因为那些选股能力更强的基金经理容易对整个投研体系形成良好的外溢效应,而偏股混合型基金的考核相对更为综合。同时,基金申购赎回或是基金经理择时能力对于基金经理变更的影响并不显著,这也和基金投研体系与销售体系相分离,基金经理择时的波动性更高等因素紧密相关。

考虑到实践中的基金经理變更可能以更换、增加或减少等不同方式呈现,这里也通过进一步细化分类来甄别不同市场环境对于基金经理变更的实际影响机制。基金经理变更形式方面,这里将使用新基金经理替换原基金经理的方式定义为基金经理更换,将在原有基金经理基础上增加新基金经理的方式定义为基金经理增加,将在原基金经理中减少基金经理人数的方式定义为基金经理减少,并据此进行相应的因变量赋值。即如果没有发生基金经理变更,则取值为0,如为更换、增加以及减少则分别取值为1、2、3。此时模型的被解释变量被转换成了多元离散变量,采取多元Logit模型进行估计更为合理。表4提供了以被解释变量取值为0作为参照组,不同市场环境特征下基金经理变更概率差异的多元回归结果。

估计(8)的回归结果显示,在市场处于牛市状态时,各种形式的基金经理变更概率均会显著上升。其中,基金经理出现直接更换的概率最高,其次是增加基金经理和减少基金经理。而在市场处于熊市状态时,出现基金经理变更的概率会显著下降,其中,对减少基金经理或直接更换基金经理的概率会产生更显著的负向影响,而对增加基金经理的影响不显著(熊市增配基金经理的现象本身较为少见)。这一实证结论进一步支撑了前面的基准回归结果,即市场环境变化会显著影响基金经理变更的概率。牛市状态下,基金经理的流动性会显著增强;而在熊市状态时,基金经理的流动性则会出现明显下降。

综合以上结果,由于公募基金管理模式和业绩考核的特殊性,以收益排名为基础的相对业绩表现对于基金经理变更存在着更为显著的影响;与此同时,基金经理变更事件本身也会受到市场环境的显著制约:非平稳市场相对于平稳市场而言更容易发生基金经理变更,牛市对于基金经理变更会产生显著正向推升效应,而熊市状态则会对基金经理变更形成明显负向约束。这说明基金经理变更不仅会受到委托代理因素的制约,也会同时受到基金经理职业选择因素的影响,也正是因为同时叠加了主动变更和被动变更的不同类型,基金业绩表现之于基金经理变更的实际影响会受制于市场环境变化。

五、稳健性检验

1.基于样本区分的稳健性检验

考虑到存续时间超过一定年份(比如2年)的基金出现基金经理变更的概率相对更高,估计(10)—(16)在控制相关影响因素后,对基金存续期小于2年的样本做了进一步剔除,并在此基础上提供进一步的稳健性诊断。检验结果显示,主要变量的回归系数和显著性与基准回归基本保持一致,稳健性检验结果进一步支撑了前面的研究结论,具体结果见表5。

值得关注的是,上面不同估计结果的系数差异也能够在一定程度上反映出不同基金存续特征对于基金经理变更概率的影响:从基金相对业绩表现的回归系数看,存续期限更高的基金子样本在回归系数值上明显高于全样本下的回归系数,这也符合理论逻辑,相对于初创期的基金,存续时间越长的基金考核机制相对会更加健全,因此相对业绩表现对于基金经理变更的影响会更为显著;其余解释变量的系数估计结果和方向基本与基准回归结果保持一致,也进一步支撑了基准回归结果的稳健性。

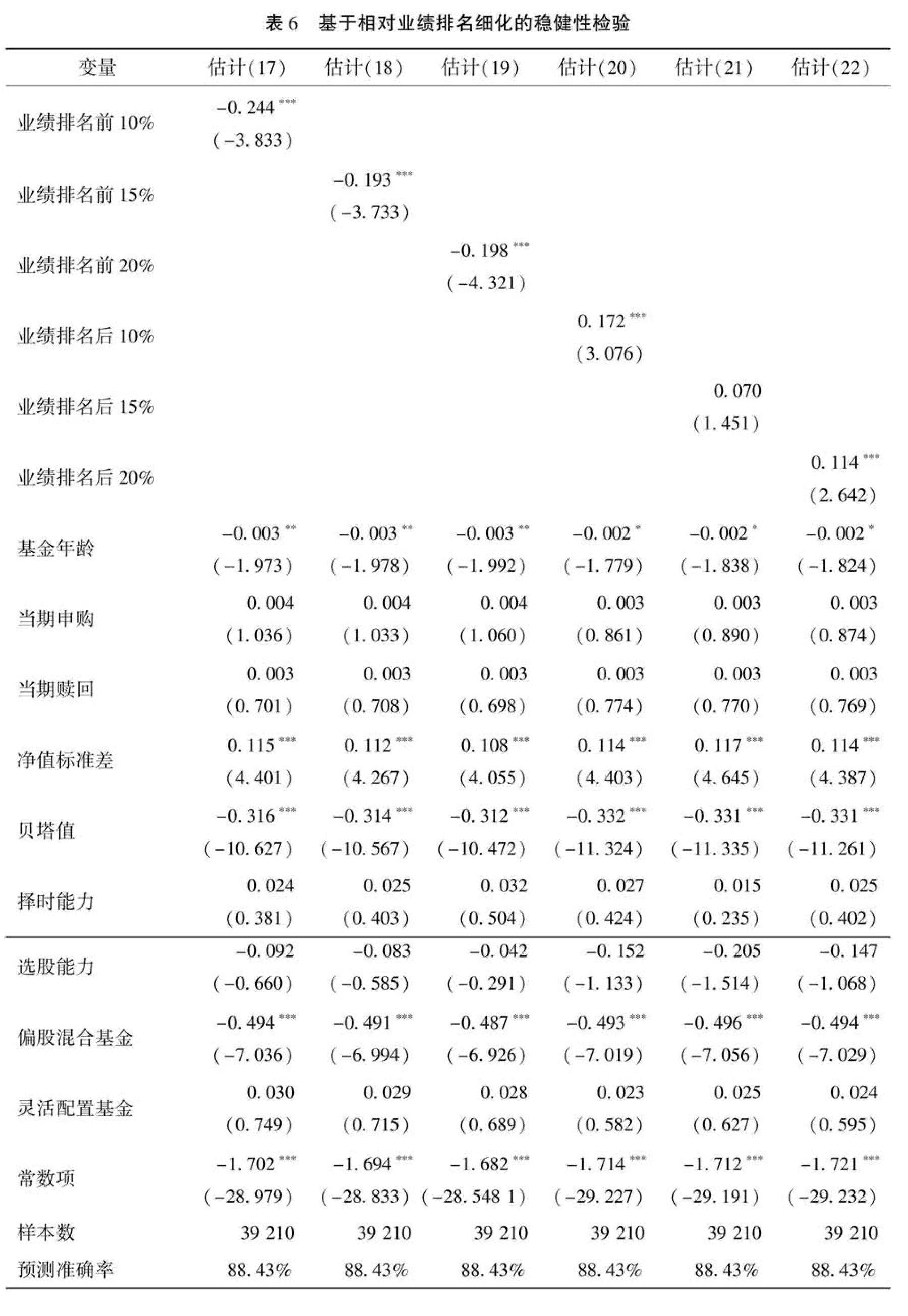

2.基于业绩排名的稳健性检验

基准回归结果显示,公募基金经理的变更对于其相对业绩排名更为敏感,这契合于公募基金以相对收益排名为基础的考核体系。为对这一结果提供稳健性诊断并获取更多信息,这里进一步细化了相对排名变量Rank的取值方式:如果基金业绩排名位于前10%,则取变量Rank 1并赋值为1,否则为0;如基金业绩排名在前15%、20%则分别取虚拟变量Rank 2与Rank 3并赋值为1。对应的,如果基金业绩排名分别位于后10%、15%及20%,则分别用虚拟变量Rank 4、Rank 5和 Rank 6加以表征并赋值为1。表6展示了对排名信息进一步细化后的估计结果。

依据估计(17)—(22)的回归结果, Rank 1、Rank 2与Rank 3的回归系数均在1%的置信水平下显著为负,这说明基金经理相对业绩表现的提升有助于降低基金经理更换的概率。而Rank 4、Rank 5以及Rank 6的回归系数则显著为正,说明基金经理相对业绩排名靠后会倾向于增加基金经理更换的概率。这一稳健性检验结果与基准回归结果相互印证,既进一步说明基金相对业绩排名的改善有助于降低基金经理变更发生的概率,也符合委托代理理论的一般论述。控制变量的估计系数显著性和方向大致与基准回归结果保持一致,这里不再赘述。

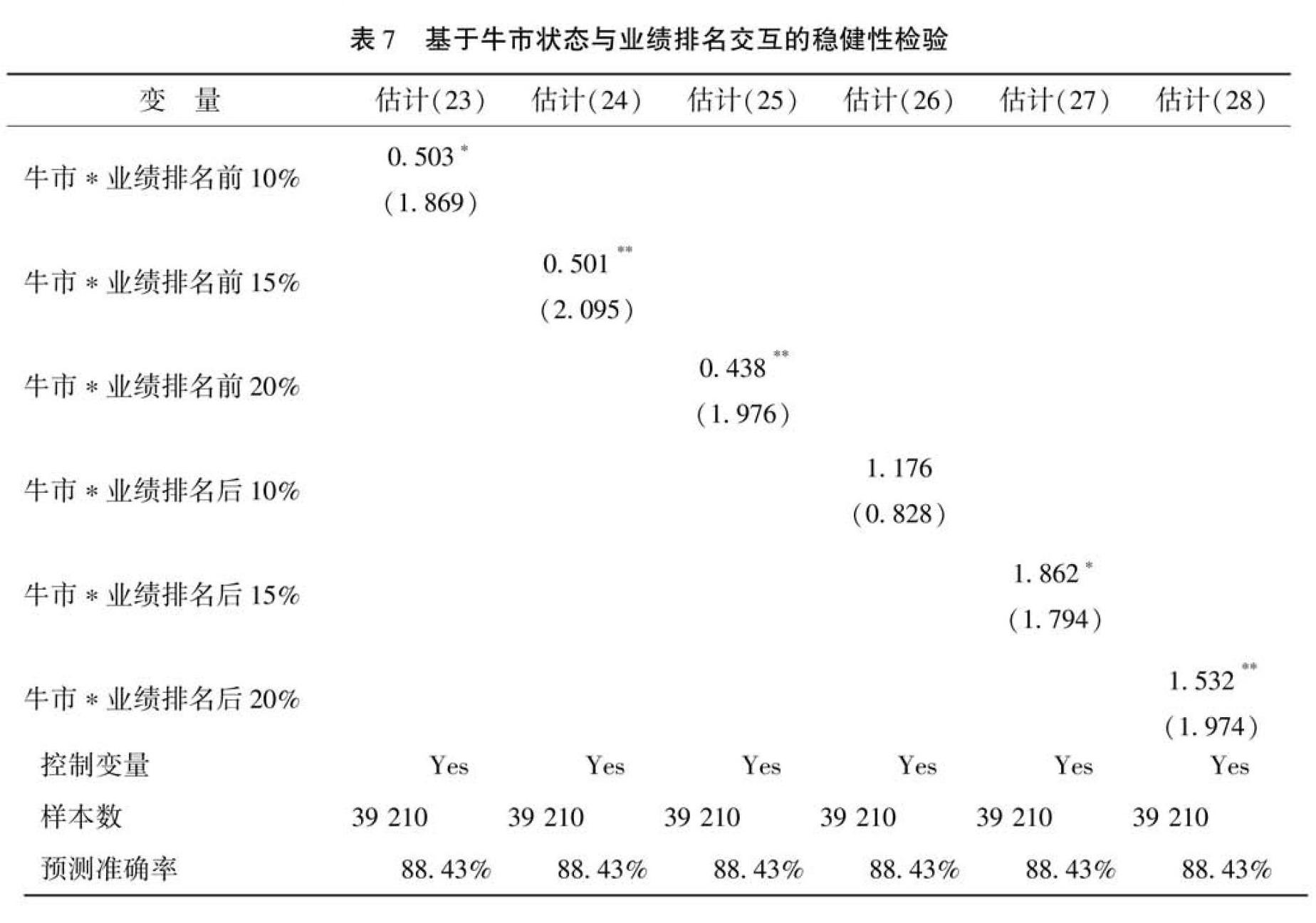

3.基于市场特征的稳健性检验

基准回归结果初步验证了不同市场环境下基金业绩表现对基金经理变更的影响机制。为进一步验证该结果的稳健性,这里依据细化后的基金相对业绩排名指标,通过设置市场特征变量与基金相对业绩排名变量的交互项来提供进一步诊断。具体结果见表7。

基于交互项的进一步诊断结果显示:市场处于牛市状态时,基金相对业绩表现优秀(前20%分位)或是基金相对业绩表现较差(后20%分位),均会显著提高基金经理变更的概率。由此进一步验证了市场环境趋好时基金经理因为个人职业规划或选择原因出现主动变更的现实存在性;这也在传统委托代理理论之外,提供了基金经理变更的另外一种驱动机制。当然,对于那些相对业绩表现较差的基金而言,牛市状态下基金经理变更的概率会出现更明显的上升,这也继续支撑了基准回归中基金相对业绩表现会影响基金经理变更的实证结果。

另外,本文也通过引入熊市特征与基金业绩排名的交互项做了进一步诊断,实证结果显示熊市环境下市场特征变量与基金业绩相对排名变量的回归系数变得不再显著。逻辑而言,该结果意味着在外部市场环境较差时,基金经理变更事件对于基金相对业绩排名的敏感性会出现显著下降,即无论是相对业绩排名的上升或下降,均不会引发基金经理变更概率的明显变化。实际上,依据前面表3的基准回归结果:“熊市无法对基金相对业绩和基金经理变更间的关系施加显著影响”,这从理论上主要源于较弱市场状态对于基金经理主动跳槽意愿或基金公司主动调整行为的制约,实际上也从另外一个角度继续印证了外部市场环境变化对于基金经理变更行为的制约作用。因篇幅所限,这里未提供具体估计表格,备索。

六、结论和建议

綜合以上实证检验,本文以国内1 726只普通股票型、偏股混合型、灵活配置型三类公募基金2006年第一季度至2019年第三季度的面板数据集为基础,采用二元Logit模型与多元Logit回归模型,考察了我国公募基金经理变更的驱动机制及其制约因素。研究结果显示:

第一,基金业绩表现对公募基金经理变更存在显著影响,且影响的大致方向是:基金业绩表现越好,出现基金经理变更的概率越低。具体传导机制方面,受制于公募基金以相对业绩排名为基准的考核体系,绝对净值增长率指标对基金经理变更的影响并不显著,而基金的相对业绩排名状况对于公募基金经理的变更则存在着更为关键和决定性的影响。

第二,公募基金经理变更的概率会受到市场环境的显著制约。相对而言,非平稳市场状态比平稳市场状态更容易引发公募基金经理的变更事件。其中,牛市环境对于基金经理变更存在着正向推动效应,而熊市状态则会对基金经理变更形成负向约束,这说明公募基金经理的变更不仅会受到委托代理关系的制约,也会同时受到基金经理个人职业规划和选择因素的影响。

第三,不同市场环境下基金业绩表现对公募经理变更的具体影响形式存在明显异质性特征。牛市状态下,公募基金经理变更对于基金相对业绩排名变化的敏感程度会显著提升,说明有必要对主动变更和被动变更做进一步的区分;而在熊市状态下,基金经理变更对于基金相对业绩表现的敏感度会显著下降,甚至两者关系变得不再显著,说明弱市状态会对基金经理主动或被动变更行为产生显著制约。

基于以上实证研究结论,对于基金公司的内部治理和基金投资的外部评价,有如下建议:

第一,对于基金管理公司而言,从改善委托代理关系,强化激励约束机制的角度出发,应当在调整优化基金经理的过程中同时关注具体的变更形式,并考虑外部的市场环境制约;同时也应当构建更科学合理的基金经理业绩评价考核机制,在传统的相对收益排名之外也需要同时纳入对绝对收益状况等指标的考量,进一步完善现有的基金经理评价考核体系。

第二,对于基金投资者而言, 也要在投资决策过程中建立更加复合的分析评判框架,因为公募基金经理不仅会因为前期业绩因素影响而出现变更,同时该种变更的频率和形式也会受到市场环境因素的制约。因此投资者在进行基金产品选择时,不能仅仅考虑历史业绩因素,还需要纳入对市场环境等因素的考虑,牛市状态下需警惕优秀基金经理的离任风险,熊市状态则需要关注表现欠佳的基金经理难以更换所带来的潜在后续业绩压力。

第三,对于监管部门而言,本研究的相关结论也有助于其更好地把握公募基金经理变更的实际驱动因素,并完善针对基金经理变更行为的监管措施,健全基金经理的执业规定,督促基金管理公司制定合理的基金经理选拔变更程序以及绩效考核程序,依据市场环境变化进一步规范基金经理的流动制度细则,进而保障公募基金行业的良性竞争和有序运转。

另外,本文采用非平衡面板数据对估计模型选择形成一定制约,因此,如何进一步构建平衡面板数据集以优化研究样本,纳入对不同类别基金的更细致考量,同时结合基金管理公司的生命周期系统考察基金发展不同阶段的更换机制有效性,因之细化对基金经理变更驱动机制和过程的刻画和分析,都是后续进一步研究和探索的方向。

参考文献:

[1]江海潮.委托人代理人竞争力与合约报酬分配均衡[J].管理学报,2010,7(4):529-536+576.

[2] DANGL T,WU Y,ZECHNER J. Market discipline and internal governance in the mutual fund industry[J]. Review of Financial Studies,2008,21:2307-2343.

[3] 孔小伟.经理人特性影响到了基金绩效吗?——来自中国股市的经验实证[J].经济与管理,2013,27(3):36-41.

[4] KOSTOVETSKY L,WARNER J B. Youre fired:New evidence on portfolio manager turnover and performancer[J]. Journal of Financial and Quantitative Analysis,2015,50(4):729-755.

[5] CHEVALIER J,ELLISON G. Career concerns of mutual fund managers[J]. Quarterly Journal of Economics,1999,114:389-432.

[6] FU R,WEDGE L. Board independence and mutual fund manager turnover[J]. Financial Review,2011,46(4):621-641.

[7] BRYANT L L.“Down but Not Out” mutual fund manager turnover within fund families[J]. Journal of Financial Intermediation,2012,21(4):569-593.

[8] 李胜楠,刘一璇,陈靖涵.基金在中国上市公司中发挥治理作用了吗——基于影响高管非自愿变更与业绩之间敏感性的分析[J].南开管理评论,2015,18(2):4-14.

[9] 寇宗来,毕睿罡,陈晓波.基金业绩如何影响风格漂移和经理离职?——理论与经验分析[J].金融研究,2020(09):172-189.

[10]FRICKE E, BOARD H. Compensation and mutual fund manager turnover[J]. Journal of Financial Services Research, 2015,47(3):295-312.

[11]张美霞.证券投资基金经理变更的实证研究——来自中国资本市场的经验证据[J].财经研究,2007(12):77-89.

[12]高鹤,李旻文,高峰.基金经理风险偏好、投资风格与基金业绩——基于性别个人特征的视角[J].投资研究,2014,33(05):82-96.

[13]张娜,杨佳佳,田澍.不同职业路径下基金经理变更对基金业绩的影响[J].经济理论与经济管理,2018(8):62-74.

[14]龚红,李燕萍,吴绍棠.业绩排序对基金经理投资组合风险选择的影响:基于封闭式基金1998—2008年表现的经验分析[J].世界经济,2010,33(4):146-160.

[15]史金艳,陈婷婷,魏殿凤.基金经理性别与风险承担——基于股票型和混合偏股型开放式基金的实证[J].投资研究,2016,35(03):105-118.

[16]徐龙炳,顾力绘.基金经理逆境投资能力与基金业绩[J].财经研究,2019,45(8):127-139.

[17]陆家骝,王茂斌.什么决定了基金经理的更换[J].证券市场导报,2007(3):68-77.

[18]彭文平,肖继辉.基金经理更换是一种有效的激励机制吗?[J].经济管理,2012,34(4):131-140.

[19]陈海燕.基于面板分位数回归的开放式基金赎回行为研究[J].西部论坛,2012,22(3):95-101.

[20]彭文平,陈延.基金利益冲突与管理努力替代——基于基金经理“一拖多”现象的研究[J].投资研究,2015,34(4):129-142.

Abstract: The change of public fund manager affects the investment value and risk return expectations of fund products. The change in domestic public fund becomes more frequent, but existing researches are mostly limited to the traditional principal-agent framework, focusing on the discussion of the linear relationship between the fund performance and the change of the fund manager. However, the impact of the evaluation mechanism and market environment characteristics on the above relationship is rarely discussed. Taking the three types of public funds from 2006 to 2019 as the research sample such as common stock, partial stock mixed fund, and flexible allocation fund, based on the data set of 1726 funds and 39227 valid samples, this article has made a multi-dimensional examination on the driving mechanism and constraints of domestic public fund manager changes. The study finds (1) The response of fund manager changes to fund performance is mainly presented in the form of relative return ranking, while the performance of the absolute net value growth rate is not sensitive; (2) The changes in market environment will restrict the actual impact of fund performance on fund manager changes, and non-steady markets are more likely to trigger fund manager changes; (3) Different market environments have heterogeneous effects on the change of fund managers. The bull market will form a positive push, while the bear market will produce a negative compression effect. Considering the dual driving mechanism of fund managers change and its market heterogeneity characteristics comprehensively, it is necessary to improve the internal evaluation system of fund companies to further standardize the principal-agent relationship and form a more comprehensive and complete external fund evaluation system.

Key words: fund manager; fund performance; fund manager evaluation; market environment; public offering fund

CLC number:F832.5 Document code:A Article ID:1674-8131(2021)02-0089-17

(編辑:刘仁芳)