跨越资源与环境双重约束增强资源供应链安全可控能力

赵 楠 黄 涛

一、进入新世纪以来,中国是世界钢铁生产与消费增长的引擎

2000年,世界经济进入新一轮上升通道,粗钢产量首次突破了8亿吨,结束了此前长达26年7亿吨上下徘徊的局面。2001年,中国加入WTO融入世界现代产业分工体系。此后,中国成为了世界钢铁生产与消费增长的引擎。

2008年,发端于美国并席卷全球的金融危机,波及到实体经济,国际产业分工体系遭遇严重挑战,发达国家经济体陷入衰退边缘,世界经济深度调整,经济格局也发生了一定的改变。中国政府为有效应对金融危机,于2008年底及时出台了“扩内需、稳增长、调结构、惠民生、防风险”等一系列经济振兴重大举措,使中国经济一枝独秀,保持了高速增长。2010年中国GDP超过日本,成为世界第二大经济体。中国钢铁产业顺应国民经济发展的需要,并在国务院于2009年3月颁布的《钢铁产业调整和振兴规划》引领下,钢铁生产与消费呈现持续快速增长态势,在世界钢铁业的地位持续提升。

2016年2月,党中央国务院将钢铁行业列为供给侧结构性改革的重点行业,颁布和实施了一系列相关政策。与此同时,我国政府于2015年推出建设制造强国(《中国制造2025》)战略,2016年5月实施《交通基础设施重大工程建设(2016-2018)三年行动计划》,特别是2017年10月党的十九大提出“必须把发展经济的着力点放在实体经济上,把提高供给体系质量作为主攻方向,显著增强我国经济质量优势”。在上述供给侧和需求侧双向重大利好政策的引领下,中国钢铁产业获得了新的发展动能,有效推动了我国钢铁产业的转型升级与高质量发展,钢铁产业的国际地位得到进一步巩固与提升。

2020年初,突发的新冠肺炎疫情对世界工业生产和经济增长造成剧烈影响。尽管世界经济自2020年5月份开始逐步复苏,但属于弱复苏或差异性的复苏进程,各国之间的复苏是不稳定和不平衡的。中国政府及时实施了“六稳”“六保”等一系列应对疫情和发展经济的积极而有效的举措,不仅在疫情防控方面取得了的重大战略性成果,还使中国成为2020年全球唯一实现经济正增长的经济体。中国钢铁产业以强大且丰富的产能强力支撑了国内经济的快速复苏,彰显中国在世界钢铁行业中支撑性和引领性的地位。

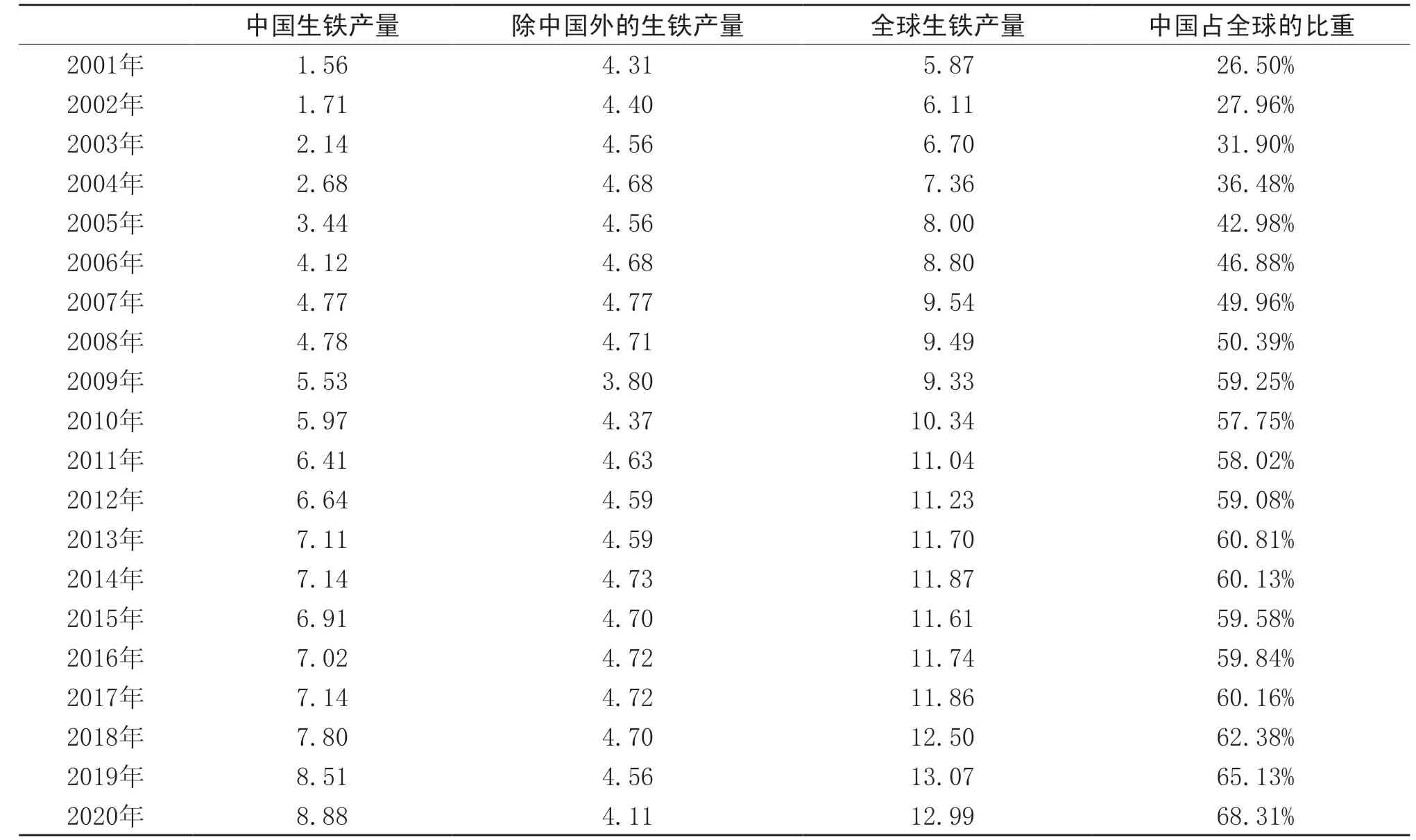

2020年,中国粗钢产量和折合粗钢的表观消费量均突破10亿吨,分别为10.53亿吨和10.36亿吨,粗钢产量占全球的57.57%;高炉生铁产量8.88亿吨,占全球的68.31%(见表1、表2、表3、表4)。

表1 2001—2020年中国及全球粗钢产量的变化情况 亿吨,%

表2 2001—2020年中国及全球高炉生铁产量的变化情况 亿吨,%

表3 2001—2020年中国占全球钢铁产量比重的变化情况 %

表4 2001—2020年中国粗钢产量及折合粗钢表观消费量的变化情况 亿吨

二、中国钢铁产业为世界矿业生产与贸易提供了发展空间,但自身资源供应链安全可控问题也愈发突显

炼钢的主要原料是炼钢生铁和废钢;高炉生铁的主要原燃料是铁矿石和焦炭,焦炭来自炼焦煤。

目前,国产铁矿石年最大供给能力最多支撑约2亿吨的生铁生产。因此,按当前生铁产量水平,必须大量进口铁矿石。2020年中国进口铁矿石11.7亿吨,占全球贸易量总量的76.1%。

随着我国高炉大型化和污染源头治理的深入推进,钢铁企业对焦炭的品质要求进一步提升,使用低硫焦煤和优质主焦煤资源成为必然选择。2020年中国进口焦煤7275万吨(是世界焦煤的最大进口国),占全球进口量的20%以上。

由于我国生态环境保护的需要,位于生态环境区域的石灰石(烧结矿的添加剂,炼钢用的造渣剂,铁水预处理时用的脱硫、脱磷剂)矿山开采受到限制,石灰石进口量不断攀升。2020年中国进口石灰石573万吨,比2015年激增426倍。

中国国内庞大的钢材消费市场及中国钢铁产业的持续发展,为上游相关矿业行业的生产、贸易与投资等形成了强力支撑,有力促进了世界矿业生产发展和贸易繁荣。

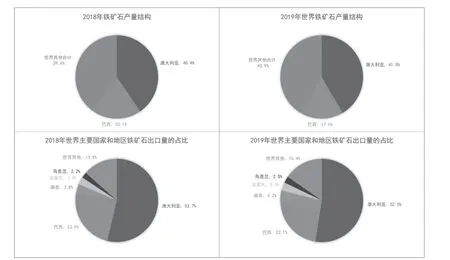

然而,国际铁矿石供给呈现寡头垄断格局,并有进一步加剧的趋势。目前国际上主要的铁矿石供应商是“四大矿”,即巴西的淡水河谷和澳大利亚的力拓、必和必拓、FMG公司。“四大矿”铁矿石合计产量约占全球的50%、出口量约占全球的65%,他们依托规模优势、成本优势、品质优势等得以掌控铁矿石的生产与贸易节奏和定价机制,即供给的垄断格局清晰可见。

2020年,在全球生铁减产的大背景下,我国进口铁矿石价格从2020年初的90美元/吨飙升至2021年1月的172美元/吨,严重侵蚀着中国钢铁业的利润(见表5、表6、表7、表8、表9)。

表5 2011-2020年全球高炉生铁超过1000万吨主要国家和地区 万吨

表6 2011-2020年全球铁矿石主要出口国家和地区 万吨

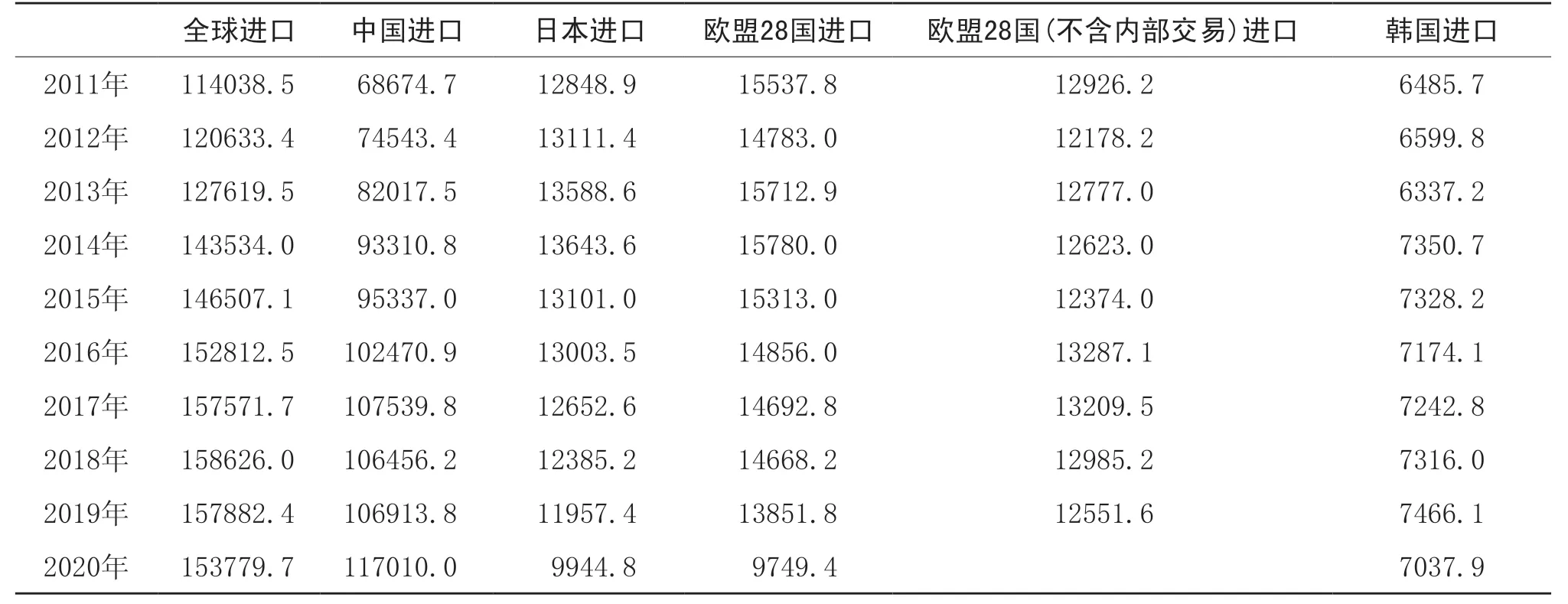

表7 2011-2020年全球铁矿石主要进口国家和地区

表8 2011-2019年全球焦煤主要出口国家 万吨

表9 2011-2019年全球焦煤主要进口国家和地区 万吨

2020年,中国进口焦煤7275万吨,日本进口焦煤6329.14万吨,印度进口焦煤5149.9万吨,韩国进口焦煤2126.72万吨,合计20880.76万吨。

2020年,中国出口焦煤87.45万吨,俄罗斯出口19281.26万吨,美国出口6207万吨,加拿大出口282.21万吨,蒙古出口(1-11月)2704.23万吨(见图1、图2、图3、表10、图4)。

图1 2018—2019年世界主要国家和地区的铁矿石生产格局与出口格局比较

图2 2018—2019年世界主要铁矿石生产企业的生产格局与出口格局比较

图3 2018—2019年世界主要国家和地区进口铁矿石的占比情况比较

表10 2016-2019年“四大矿”铁矿石离岸成本 亿吨、美元/吨

图4 中国进口铁矿石年度均价变化 美元/吨

钢铁行业与采矿业休戚与共、唇亡齿寒,彼此相互高度依赖,在世界经济弱复苏和仍存高度不确定性的背景下,应该共同承担起维护产业链供应链长期稳定的责任,促进互利共赢和长期稳定。

三、中国钢铁产业需要跨越资源与环境双重约束

2020年12月中央经济工作会议明确我国二氧化碳排放力争2030年前达到峰值,力争2060年前实现碳中和。钢铁行业是我国二氧化碳排放较大的行业之一,是承担完成碳达峰任务的主要行业。

到2025年,我国钢铁行业要全面达到超低排放标准。为了全面达到超低排放标准和优化钢铁产能布局,我国正在实施和计划实施庞大的产能更新行动。从产能结构看,高炉-转炉长流程产能仍将占据较大比重,这表明对铁矿石、优质焦煤,以及石灰石等辅料之高位需求是长期的;电炉短流程炼钢产能也将有一定提升,电炉炼钢以废钢为原料,能耗仅为长流程的一半左右,二氧化硫、氮氧化物、颗粒物等污染物排放也仅为长流程的几分之一甚至十几分之一,发展电炉炼钢必然会对钢铁行业节能低碳、环保带来巨大的改变,并对我国实现碳达峰做出贡献。

然而,大力发展电炉炼钢的主要前置条件是废钢资源的充裕度。对于钢厂而言,废钢使用量还取决于废钢价格与生铁价格的差价;废钢价格取决于市场供需格局。

我国废钢资源的来源主要由以下三部分组成:

第一类是钢厂自产废钢。自产废钢主要产生于炼钢车间、铸钢车间和钢材的冷加工和热加工车间,主要是钢铁企业内部炼钢、轧钢等工序所产生的切头、切尾、残钢、轧废等,几乎所有的钢厂自产废钢都重新回炉,其价格也是企业内部核算价格,没有形成市场价格;钢厂通过不断地循环使用提高钢铁资源的利用效率,来降低企业的生产成本,提高企业的经济效益。由于生产技术水平的提高,以及我国钢铁生产与消费已经进入峰值区,今后自产返回废钢铁量将趋于减少。

第二类是国内社会采购废钢。国内社会采购废钢的来源大致可以归结为折旧性废钢铁和生产性废钢铁。折旧性废钢铁包括工业废钢铁、农业废钢铁、基建业废钢铁、铁路废钢铁、矿山废钢铁、民用废钢铁和军用废钢铁等。生产性废钢铁主要包括使用钢材的制造业终端所产生的边角余料(本文中生产性废钢铁不包括钢厂自产的返回废钢铁)。

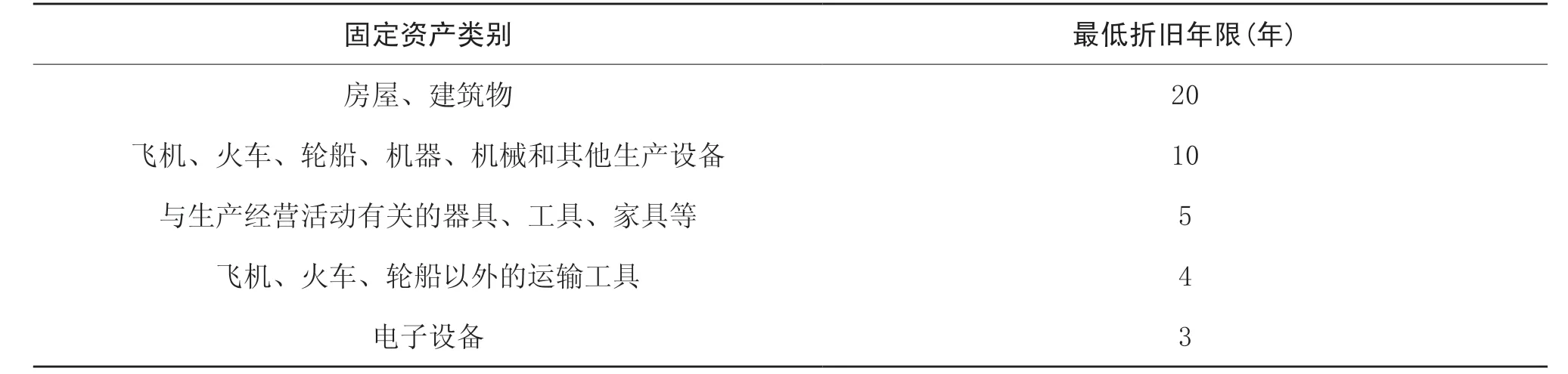

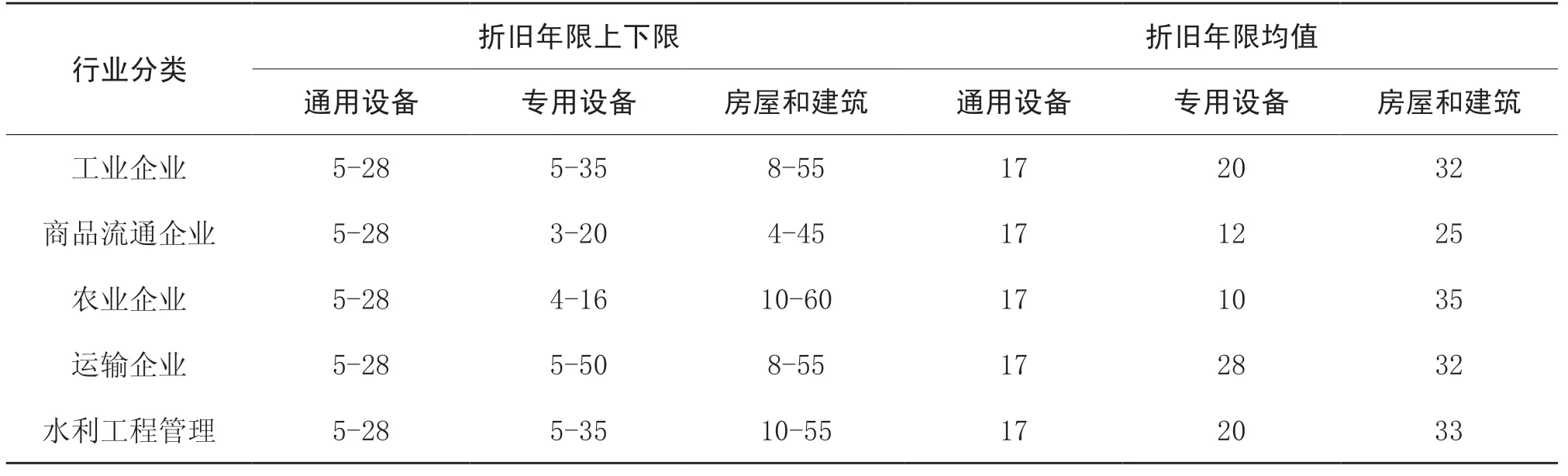

国内折旧性废钢铁供应量增多是大势所趋。但是总体而言,房屋和建筑的折旧年限在30年以上,而通用设备和专业设备的折旧年限也普遍在10-15年。从这个角度来看,当期的折旧性废钢铁供给量与10-30年前的固定资产投资和工业品产量有直接关系。

2020年,我国社会废钢使用量约为1.8亿吨,国内废钢资源供给偏紧是发展电炉炼钢的瓶颈因素。

未来,随着时间的推移和我国制造业的持续发展,“十五五”时期,国内社会废钢铁供应量将会有非常明显的增加。

第三类是进口废钢资源。进口废钢数量主要取决于我国进口废钢的政策,以及国际废钢市场供求格局和市场价格。出于环保的需要,2018-2020年期间,我国对传统的废钢进口逐步实施了“清零”行动。2021年1月我国开始实施再生钢铁原料进口新国标,这标志着我国可以按照新国标进口再生钢铁原料(见表11、表12、表13、表14、表15)。

表11 废钢铁的主要来源和特征

表12 税法中规定的固定资产折旧的最低年限

表13 主要行业的固定资产折旧年限比较

从全球铁钢比看,目前除中国外,以废钢作原料的电炉钢产量大幅提高,有约一半的钢产量来自熔炼废钢,这表明境外的废钢资源使用量在不断增加,而中国的铁钢比明显偏高。

表14 2001-2020年全球除中国外的铁钢比的变化情况 亿吨

表15 2001-2020年中国及全球钢铁比的变化情况

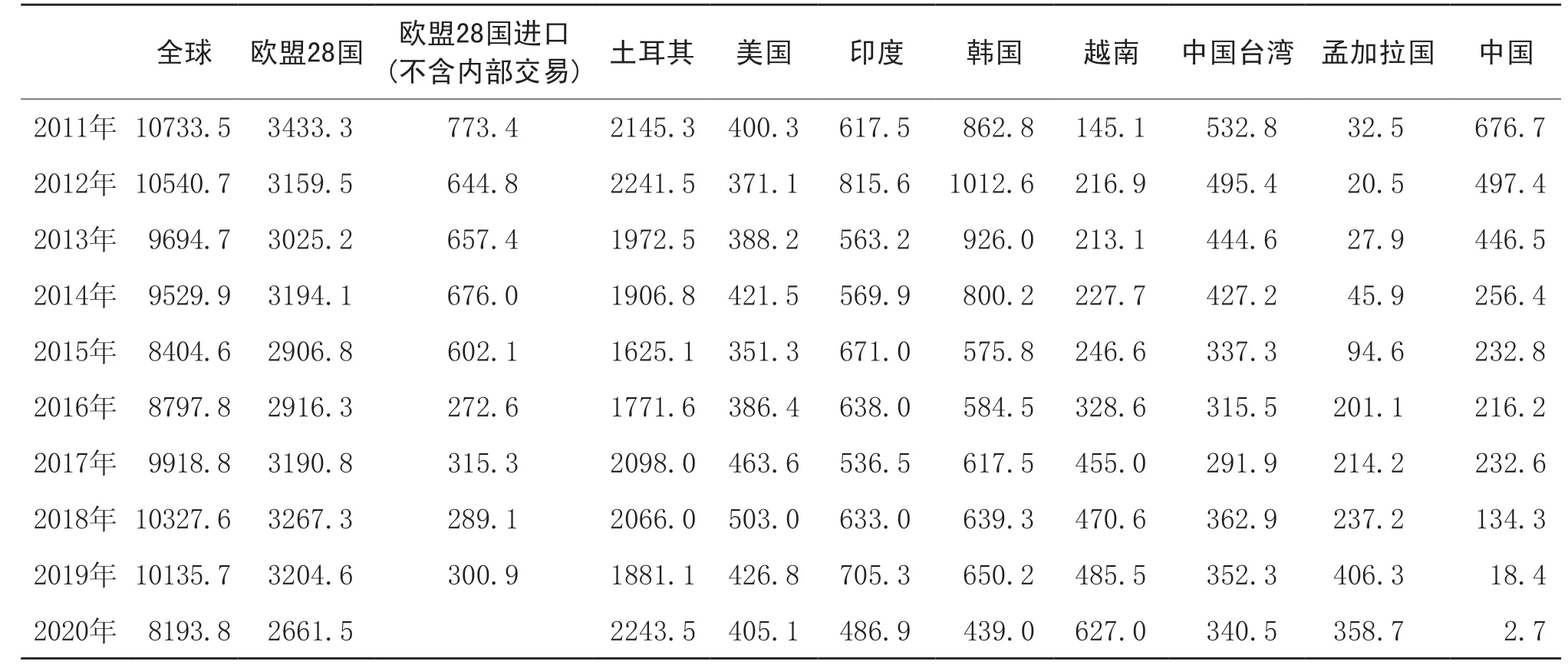

世界主要废钢出口国家和地区都是工业发达国家,如美国、欧盟、日本等。主要进口国是土耳其、韩国、印度以及越南、孟加拉国等。

2009年中国曾经是全球第二大废钢进口国,当年受全球金融危机的影响,国际废钢价格暴跌,我国废钢进口量达到了1369.2万吨,同比增长281.47%,创历史最高水平。2010年,国际经济开始复苏,废钢价格上涨,我国进口废钢量降至584.8万吨(见表16、表17)。

表16 2011-2020年全球废钢主要出口国家和地区 万吨

表17 2011-2020年全球废钢主要进口国家和地区 万吨

从2011-2020年全球废钢的年度出口量看,最高年份为10565.4万吨,最低年份为8385.1万吨,高低差值为2180.3万吨,即国际废钢出口量是有弹性空间的。利用国际废钢的关键是要符合我国进口再生钢铁原料标准,而有些废钢资源只有在境外加工后才能符合我国的进口标准。

从过去国际废钢出口流向看,在“十二五”时期,美国出口的废钢主要销往土耳其、中国台湾、韩国和中国大陆;欧盟出口的废钢主要销往土耳其、印度,并少量销往中国等;日本出口的废钢主要销往亚洲国家,特别是韩国、中国大陆,少量销往中国台湾、越南等。

近年来,东南亚一些国家钢铁业快速发展,已经分流了日本、美国的废钢出口资源量。我国实施再生钢铁原料进口新国标后面临的挑战,主要是亟需在境外布局符合中国进口再生钢铁原料标准的加工基地和恢复进口渠道。

结语

党的十九届五中全会提出,要坚持自主可控、安全高效,分行业做好供应链战略设计和精准施策,推动全产业链优化升级;加强国际产业安全合作,形成具有更强创新力、更高附加值、更安全可靠的产业链供应链。坚持把发展经济着力点放在实体经济上,坚定不移建设制造强国;统筹推进基础设施建设,加快建设交通强国。

“十四五”期间,在建设制造强国和交通强国战略的牵引下,我国对钢铁材料的需求仍将维持高位,进而对原燃料资源的需求亦将维持高位。

鉴于此,钢铁行业需要跨越资源与环境双重约束,统筹资源配置结构与低碳工艺的适配性;需要统筹铁矿石、炼焦煤、废钢、石灰石等境内外资源配置的战略设计和体系化建设。一方面,要夯实内循环基础,把扩大国内矿供给作为近期保障钢铁行业产业链安全的最主要手段;加快解决废钢税收问题;统筹焦炭的供需关系,整体规划、平稳推进淘汰小、旧焦炉工作。另一方面,要统筹外循环布局,系统梳理已有海外资源,集中力量,加快推进资源开发和扩产;在境外布局和拓展优质焦煤及相关辅料的开发与贸易渠道,以及符合中国进口再生钢铁原料标准的加工基地和进口渠道;调整钢铁产品进口政策,鼓励钢坯钢锭进口、限制初级产品出口,以减少国内对铁矿石的消耗和降低碳排放等,有效增强资源供应链的安全可控能力。