电商促销方式的财务处理探析

赵广艳

一、前言

电子商务平台是为企业或个人提供网上交易的平台,我们熟悉的有天猫、京东、拼多多、淘宝、唯品会、苏宁易购等,作为一种新型商贸活动,已广泛渗透到我们生活的各个领域,成为不可缺少的一部分。电商平台创造了一种新的商业模式,在营销策划、促销手段方面也不断创新,2009 年淘宝推出第一个双11,当天成交额为0.5 亿元,经过十几年的发展,2019 年天猫双11 成交额达2684 亿元,有效的促销为商家贡献了可观的收入。财务人员除了考虑促销方案的成本、收益,还要考虑相关业务的会计处理及涉税问题。本文将结合案例,着重从财税角度探析不同促销方法的业务实质,以确定其财税处理。

二、付费会员

会员制是指商家与客户达成契约关系,商家向客户提供会员服务,以及以低于市场的价格销售商品。常见的电商付费会员有天猫88vip、京东PLUS 会员、唯品会超级VIP。

举例:W 平台推出和M 平台的联合年卡,W 平台年卡单独售价129 元,M 平台年卡单独售价148 元,联合年卡的价格是109 元,会员权益包括:两个平台的VIP会员、专享95 折、专属会员价、免费配送、专享礼券 50 元。

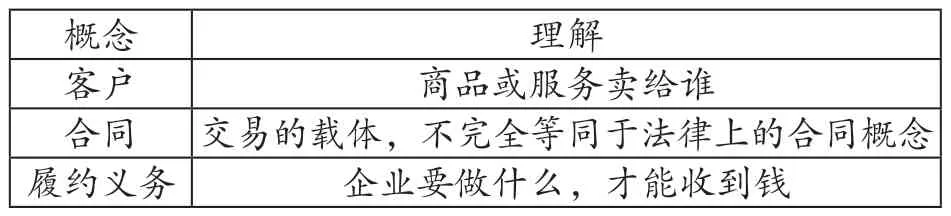

新收入准则规定:当企业履行了合同中的履约义务,即在客户取得相关控制权时确认收入。这里面有几个概念要大致理解:

接下来我们运用五步法模型展开分析:

第1 步,识别与客户订立的合同。

判断是否满足准则,关于合同的5 个条件:

该项业务,消费者付费、成为会员,享受会员权益;电商平台收款,负有为消费者提供会员服务的义务。任何一方不能无条件、不需要付出代价的终止,可见“付费会员”对于双方具有法定约束力。

第2 步,识别合同中的履约义务。

履约义务是指合同中企业向客户转让可明确区分商品的承诺。在合同初始订立时,电商应当评估合同中承诺的商品或服务,以确定哪些商品或服务是可区分的。

从合同内容判断区分,这项合同包含对客户服务的承诺有:

会员服务:免费配送、尊享客服。

购物折扣:专享95 折、专属会员价、专享礼券 50 元;

第三方平台会员服务。

消费者获取的权益包括单独使用会员服务和第三方会员,以及在实际购物时使用会员折扣,平台向消费者提供会员服务、购物折扣服务的承诺和第三方会员服务的承诺都可以明确区分。

购物折扣不能单独销售,发生与否产生于消费者是否实际购物消费,因此,赋予购物折扣时并不构成一项履约义务。

第3 步,确定交易对价。

交易价格指企业通过履行向客户转移商品或提供服

务预期能够取得的对价。该项业务交易价格为109 元。第4 步,分摊交易价格。

一般按照各项履约义务的单独售价比例将交易价格分摊至各项履约义务。单独售价就是某项商品或服务单独销售的价格。两项会员的单独售价均有可观察价格:W平台年卡单独售价129 元,M 平台年卡单独售价148 元。W 平台和M 平台年卡的单独售价之和大于联合年卡价款,说明平台为客户提供了折扣,应当按照比例分配到W 平台和M 平台年卡的单项履约义务金额中。

W 平台会费=109×129÷(129+148)=50.76 元

M 平台会费=109×148÷(129+148)=58.24 元

第5 步,在主体履行义务的时点或过程中确认收入。

平台为消费者提供一年期限的会员服务,应当在服务过程中确认收入。

经过以上分析,会计处理为:

1、W 平台会员:

(1)收款时:

借:银行存款等 109

贷:其他应付款应付M 平台 58.24

合同负债 50.76

(2)在会员期内,按月确认会费收入

借:合同负债 4.23

贷:主营业务收入会费收入3.99

应交税费应交增值税销项税额 0.24

(3)会员专属服务

平台为会员提供免费配送、专享客服等,是向会员提供的增值服务,实际发生时,确认为一项成本、费用。

例如:消费者收到衣服后,不满意退货,平台提供免费配送服务,发生运费12 元:

借:销售费用 12

贷:其他应付款某快递 12

2、M 平台会费收入确认同上(1)、(2)。

三、优惠券

优惠券是一种常见的营销推广工具,关于如何进行会计处理目前有两种观点:一种观点是,订立合同时暂不做处理,在消费者实际使用优惠券时,直接抵减售价,按实际收款额确认收入。另一种观点是,发放优惠券时先确认为销售费用和预计负债。

预计负债是由或有事项发生与否的可能决定的。对于电商平台赠送客户优惠券,赠送时就承担了客户消费时给予“折扣”抵减货款的“现时义务”;是否确认预计负债取决于该义务是否“很可能”发生,根据可靠的经验数据判断,当发生的可能性为(>50%,≤95%),而且能够合理预计使用“折扣”的金额时,可以确认预计负债。如果不能同时满足,为或有负债,则不需要进行会计核算,仅在报表附注披露(除极小可能(≤5%,>0)以外的)。

(一)满足条件

例:会员收到一张专享礼券50 元,礼券的金额是确定的,也是平台要承担的现时义务。假设财务人员根据历史数据判断礼券较其他促销工具的优惠力度更大,会员使用礼券的可能性大于50%,则在发放礼券时:

借:销售费用 50

贷:预计负债 50

会员在礼券有效期内从某商家购买一件衣服475 元,使用礼券50 元,消费者实际支付425 元,平台确认销售收入,同时冲减赠券时确认的预计负债:

借:银行存款等 425

预计负债 50

贷:主营业务收入销售商品收入420.35

应交税费应交增值税销项税额54.65

假设会员在有效期内未使用礼券,则冲销销售费用和预计负债。

(二)不确认预计负债

上例在发放礼券时,不确认为预计负债,不做会计处理。在销售服装时,直接按抵减优惠券后卖家实际收款额确认收入。

借:银行存款等 425

贷:主营业务收入销售商品收入376.11

应交税费应交增值税销项税额48.89

以上两种处理方法,关键基于发生可能性和金额的职业判断,需要注意确认预计负债,有可能成为利润调节的工具,无法保证会计核算的客观性。建议一定是基于合理、充分的数据资料得出的职业判断,避免引起审计风险。

四、买赠

买赠是卖家为了促进销量,对购买达到一定额度的客户送赠品的一种促销方式。

例:消费者从某商家购买一双鞋,售价800 元,赠送一个背包,背包的单独售价是200 元。

采用五步法模型分析:

第一步,买家下单并付款,表明该项合同成立。

第二步,识别合同中的商品和赠品明确可以区分,属于两个单项履约义务。

第三步,价格确定,即800 元。

第四步,按照各项履约义务所承诺的商品的单独售价的相对比例,将交易价格分摊至两个单项履约义务:

鞋的售价=800×800÷(800+200)=640 元

包的售价=800×200÷(800+200)=160 元

第五步,对于电商销售而言,一般会给消费者“七天无理由退换货”等退换货的选择权,买家提交订单并付款,通常表明卖家负有按约定向买家发货的义务,所以,卖家收款确认为“合同负债”较为合适。只有买家最终签收并“确认收货”时,“鞋”和“包”控制权才属于买家,卖家方可确认收入。

需要注意的是,何时触发增值税纳税义务?提交订单且付款时点,款是由平台暂管,并不属于卖家,卖家并没有真正收到货款,此时没有触发增值税纳税的义务发生。买家最终签收并“确认收货”时点,交易才真正完成,判断此时触发增值税纳税义务较为合理。

以上我们举了发放优惠券、满额减、赠送商品的促销方式,类似的还有抵现红包、梯度折扣等,以及这些优惠的叠加,都是典型的商业折扣。需要注意的是,采用折扣方式销售商品,商品和折扣必须开在同一张发票上,方可按照折扣后销售额计征增值税;如果商品价格和折扣额分别开具发票,折扣额在计缴增值税时不予认可,计征增值税时不能减除折扣。

五、跨店满减

平台推出大型活动的促销,参与该项促销活动的卖家需要向平台购买“促销服务”,买家在所有参与活动的不同卖家那里消费,达到一定金额,就可以享受优惠。

例如,某平台举办大型促销活动,推出跨店满200减30。卖家要参加该促销活动,就需要向平台“购买促销”,支付促销服务费。

平台卖的是“服务”,因此获得服务收入,卖家卖的是商品,同时需要承担一定的促销费用。假如,一个买家在活动期间从一个卖家购买服装2100 元,从另一个卖家购买化妆品2900 元,这两个卖家均参加“跨店满200 减30”的活动,假设没有其他优惠,买家满5000(2100+2900),可减25(5000÷200)个30 元,即共减750 元,仅需支付4250 元。

“减”的750 元,由两个卖家按各自商品的单独售价比例进行分摊。

已使用满减优惠,其中部分商品发生退货,又该如何处理?

假设买家收到货后,对服装不满意,申请了退货、并退回商品,卖家在收到退回的货物后,表示同意,平台接到“指令”将1785 元的货款退还给买家。服装卖家冲减合同负债和应收账款,不会因退货重新分摊折扣,化妆品卖家仍按抵减原分摊的折扣后金额2465 元计算确认其收入。

六、买商品送积分

商家在销售商品的同时给予客户奖励积分,客户再次购买商品时,该积分折算成现金用于抵减货款。买家送出的积分,实质是下次销售商品的一部分预收款,因此,作为一项合同负债核算。

例:卖家A 为增值税一般纳税人,客户在店铺消费可获取积分奖励,积分奖励和使用规则是:消费100 元积1 分,1 积分抵1 元。买家消费1 万元,积100 分。卖家A 销售商品的会计核算如下:

借:银行存款等 10000

贷:主营业务收入8761.06

合同负债 100

应交税费应交增值税销项税额 1138.94

接上例,买家B 不久之后又消费3000 元,使用了100 积分兑换了100 元钱,抵减了100 元货款,实际支付2900元,同时又获得了29积分,卖家A的会计核算如下:

借:银行存款等 2900

合同负债 100

贷:主营业务收入2629.20

应交税费应交增值税销项税额 341.80

合同负债 29

七、结语

电商平台的各种促销方式作为一种正当竞争手段,对活跃市场有着积极的作用,方式不同,会计和税务处理也就不同,在制定方案时应将财税因素考虑在内。财务人员要分析业务的实质,正确地进行会计处理和涉税处理,规避风险。

引用

[1]中国证券监督管理委员会会计部.上市公司执行企业会计准则案例解析[M].中国财政经济出版社,2020 (6):313-320+365-368.

[2]何建国,吴佳鑫,代倩,万伟.电商平台积分兑换的会计与税务处理研究[J].商业会计,2021 (13):39-43.

[3]祝兵.“天猫”卖家收入确认与促销的会计核算[J].财会月刊(上),2014(3):75-77.