强制内部控制审计和企业避税

丁锐 徐高双

【摘 要】 文章以我国2012年主板市场强制推行内部控制审计制度为准自然实验背景,从内部控制合规目标的视角考察强制内部控制审计的实施对企业避税行为发挥的外部治理效应。研究发现,强制内部控制审计实施之后,企业的避税水平有所下降,且这种效应在由非四大审计的企业中更显著。在相关稳健性分析之后,主结论依旧成立,这为政策制定部门进一步完善我国内控规范体系提供政策参考。

【关键词】 强制内部控制审计; 企业避税; 治理效应; 合规目标

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2021)09-0026-07

一、引言

21世纪初,美国资本市场安然和世通事件的爆发,彻底打击了美国投资者的信心。为了应对其带来的不利影响,美国监管机构加速通过了《萨班斯—奥克斯利法案》(Sarbanes-Oxley Act,SOX)。该法案要求上市公司在披露财务报告的同时,必须出具一份内部控制报告,这标志着美国上市公司内部控制信息进入强制披露阶段。2012年,为了督促我国内部控制制度建设从理论层面落实到企业实践中,财政部、证监会《关于2012年主板上市公司分类分批实施企业内部控制规范体系的通知》(财办会〔2012〕30号)出台。根据该通知的要求,我国A股主板上市企业应当从2012年起逐步开展内部控制体系建设,这标志着我国主板市场内部控制审计正式进入强制性阶段。

无论是SOX法案,还是《企业内部控制基本规范》,均要求保证企业在国家法律和法规允许的范围内开展经营活动,即实现内部控制的合规目标。主要证券市场均将对上市公司关于财务报告的内部控制审计作为法定要求,期望内部控制审计和财务报表审计分别在过程上和结果上保证财务报告的可靠性。已有大量文献证明了财务报表审计的外部治理效应,然而却缺少来自内部控制审计治理效应的证据,即外部审计是如何在过程上保证财务报告的可靠性,进而对企业内部控制基本目标实现,特别是合规目标的影响。此外,由于国情不同,这就有可能使得之前有关萨班斯法案的研究在我国并不适用。首先,与萨班斯法案“一刀切”的改革模型不同,我国的强制内部控制制度是分期分批展开的,那么这一实施模式上的差异是否会影响到政策的实施效果还不得而知。其次,我国的内部控制制度无论从执行力还是约束力可能都不及萨班斯法案,这是否会弱化政策的实施效果也亟须检验。

在我国,普遍存在着大型企业采用激进手段避税的现象。根据《国务院关于2018年度中央预算执行和其他财政收支审计查出问题整改情况的报告》①,仅2018年一年,税务部门就对审计移送的涉税违法问题,查补税款102.84亿元。相關的研究证实了审计作为企业一项重要的外部监督机制,可以有效抑制企业的激进避税行为。Fan et al.[1]的研究表明,相比董事会、并购等传统的公司治理机制,“五大”会计师事务所能够起到更好的公司治理作用。国内的研究也证实了会计师事务所可以通过三种渠道对客户税收激进程度产生影响,其中一个渠道就是通过财务报告的审计抑制企业税收激进程度。因此,在如此的理论和现实背景下,本文从企业避税的视角检验强制内部控制审计的实施对企业内部控制合规性目标实现发挥的治理效应。

基于如上理论和现实背景分析,本文研究主要从如下两方面展开:其一,强制性内部控制审计的实施是否可以对企业避税水平发挥治理效应?其二,该治理效应是否会受到事务所规模的影响?为此,本文选取2008—2013年A股主板非金融上市企业作为样本,使用双重差分法实证分析强制内部控制审计与企业避税的影响。研究发现,强制内部控制审计的实施会抑制企业的避税水平,且这种效应在由非四大审计的企业中更显著。

本文的创新点与贡献主要体现在:第一,尽管2010年《企业内部控制基本规范》及其配套指引的出台掀开了我国内部控制审计制度的序幕,但是内部控制审计监督体系的实践并未落到实处,内部控制制度还处于“制度虽好但无法取得成效”的尴尬局面。现有文献主要研究强制性内部控制审计对会计信息质量、审计费用和内部控制质量等的影响,但少有文献从企业内部控制合规目标实现的角度探究强制内部控制审计的经济后果。因此,2012年起分期分批开展内部控制体系建设的实践为本文研究内部控制建设新进展的执行效果提供了契机。第二,已有内部控制审计经济后果相关的研究,绝大部分采用实验研究或通过在OLS回归中控制固定效应的方法,但由于企业对于避税行为的决策可能存在自我选择偏差,受到反向因果与遗漏变量偏差的影响,这会使得研究结论不稳健。财办会〔2012〕30号文为本文研究政策的实施效果提供了良好的准自然实验条件。新政策符合准自然实验的标准,可以将样本区分为实验组和对照组,有助于缓解内生性问题。第三,尽管内部控制审计是审计师的重要工作之一,与财务报告审计具有同样重要的地位,但以往文献对审计治理作用的研究几乎都局限于财务报告审计,与内部控制审计治理效应相关的研究非常有限。本文从内部控制合规目标视角出发,为强制性内控制度经济后果的研究提供新的证据,便于我们理解内部控制审计是如何在过程上保证财务报告的可靠性。

二、文献综述、理论分析与假设提出

(一)文献综述

现有文献对于强制性内部控制制度的实施效果持两种对立的态度,分别为“遵循收益说”和“遵循成本说”。持“遵循收益说”观点的学者认为,强制内部控制审计的实施能够发挥会计信息质量的治理功能,缓解代理问题,抑制管理层的机会主义行为,具体表现为抑制控股股东的掏空行为[2]、提高企业的盈余质量等[3]。而持“遵循成本说”的学者则认为,伴随着强制性内部控制制度的实施,管理层面临的监管压力上升,会使得管理层转而选择更不易被发现的寻租行为,比如放弃传统应计盈余管理而选择更加隐蔽的真实盈余管理等[4]。与此同时,强制内部控制审计的实施也会加重企业的审计负担。由于我国的强制内部控制制度是分期分批展开的,同时内部控制制度并不属于法律范畴,而是一种企业管理制度,因此无论从执行力还是约束力可能都不及萨班斯法案,这项强制性内部控制审计制度的实施效果还亟须检验。

有关避税行为的影响因素,已有的文献主要从内部因素和外部因素两方面展开。在内部因素方面,一部分的研究认为诸如企业规模、产业分类、经营策略等的企业特征和高管个人特征会对企业避税水平产生影响[5-8],另一部分的研究则验证了企业内部治理机制特征会影响企业的避税水平[9-11]。有关外部因素方面,已有研究证实了税法和各种法规、制度化水平、社会信任、外部市场环境、外部治理机制等对企业税负的影响[12-16]。

对如上相关文献梳理后发现:其一,目前国内关于内部控制审计经济后果的相关研究多基于自愿性实施内部控制审计的制度背景下展开,加上上市公司对内部控制审计的决策存在样本选择性偏差,这可能会使得这类研究结果具有一定的内生性。相比之下,关注强制性内部控制制度的研究相对比较缺乏。其二,现有企业避税行为影响因素的相关研究,多从企业特征、审计师、公司治理和内部控制、股票市场激励和其他外部因素展开。而这其中有关审计师对企业避税行为的影响,更多的研究从财务报告审计的角度考察,而与内部控制审计是如何在过程上保证财务报告的可靠性,进而对企业内部控制合规目标的实现发挥作用的文献还比较缺乏。

(二)理论分析与研究假设

内部控制制度的一个基本目标是合理保证企业遵守合规目标,即确保企业在遵循国家法律和法规允许的前提下进行生产经营,降低违规行为发生率。“在这个世界上,只有死亡和税是逃不掉的”,对于企业而言,遵循国家税收法规是其经营中不可或缺的一部分,这会直接影响到合规目标的实现。研究表明,以合规为导向的内部控制有助于企业降低违法违规的风险,有效的内部控制制度能够通过对公司高管激进避税等行为加以监督控制[9,17]。相反,有内部控制缺陷的公司税收激进水平更高[11,18]。

本文认为强制性内部控制审计作为一项重要的外部治理机制,能够从内外两个方面约束企业的激进避税行为:其一,从内部来说,来自外部监管部门、资本市场和审计师等的外部压力会督促企业平衡各利益相关者的关系,保持与企业外部的税收征管机关的良好沟通,及时了解国家与地方税收政策变化[17],确保企业的经营活动服从国家有关法律法规、企业内部规章制度以及具体的经营方针和政策,抑制企业避税行为;其二,从外部来说,通过外部审计的监督,能够有效帮助外部人发现企业涉税相关的内部控制缺陷,抑制经理人以攫取私利为目的的激进避税动机。综上,本文认为,强制性内部控制审计的实施,可以从内部控制合规目标的视角发挥外部审计对企业避税行为的治理效应,并提出假设1。

H1:实施强制性内部控制审计会对企业的避税水平产生抑制作用。

根据声誉机制理论,对于审计师而言,其聲誉源于社会公众以及利益相关者对其执业表现做出的主观评估,它代表了审计师个人或会计师事务所的客观价值。具体来说,审计质量来源有两个:审计师监督水平反映的是真实的审计质量,而审计师声誉反映的是市场主观感知到的审计质量。与财务报告审计质量不同的是,我们无法直接衡量内部控制审计质量。因此,本文借鉴以往的文献,将拥有较高的专业性和独立性的国际四大,即事务所的规模大小视作识别高质量内部控制审计的替代指标[19]。综上,本文还考虑了会计师事务所规模对强制性内部控制审计发挥外部治理效应的调节影响。

高质量的外部审计具有较好的识别和纠错功能,有助于减少管理层的机会主义行为,抑制管理层激进避税行为的发生。DeAngelo[20]的研究表明,相比非四大,四大会计师事务所更注重维护公司的品牌声誉以及降低事务所的法律诉讼风险,同时更大的客户规模也使得其更不会为了迎合单一客户利益而损害独立性,因此四大往往代表着更高的审计质量。其他相关研究也分别从品牌声誉机制和“深口袋理论”验证了更大规模事务所拥有更好的理性[21]。他们认为,“大所”的累计准租金更高,如果声誉更高的“大所”无法识别客户公司财务报告错报时,会面临更高的诉讼风险,所以声誉更高的“大所”真实审计质量更高。因此,本文认为事务所规模对强制内部控制审计抑制企业避税水平的影响可能是两方面的:一方面,“大所”声誉成本更高,提供的监督质量更高,强制性内部控制审计的实施对企业避税的抑制作用在由四大审计的企业中更明显;另一方面,四大事务所的审计质量本身已经很高,因此强制性内部控制审计的实施对企业避税的抑制作用可能就并不明显,与之相反,这种抑制作用会在非四大审计的企业当中更加明显。综上,本文预期强制性内部控制的实施对企业避税的抑制作用在由四大和非四大事务所审计的企业之间不存在差异,并提出假设2。

H2:强制性内部控制审计的实施对企业避税的抑制作用在由四大和非四大审计的企业中不存在差异。

三、研究设计

(一)数据来源与样本选择

考虑到从2007年1月1日起,上市公司需执行实施的新会计准则,2007年企业的经营活动可能会受到新准则发布的干扰,因此本文的样本区间设定从2008年开始。主板和中小板企业在诸如挂牌条件、交易制度、风险警示制度和投资主体要求等方面存在差异,因此在本文的主回归分析中仅考虑沪深两市A股主板非金融上市公司作为研究对象。同时,根据财办会〔2012〕30号文要求,所有主板上市公司必须在2014年之前披露年报的同时,披露董事会对公司内部控制的自我评价报告和注册会计师出具的财务报告内部控制审计报告。考虑到后文使用PSM-DID方法进行稳健性分析时,如果将2014年及以后年度纳入样本区间,则会导致2014年无对照组样本,因此样本数据截至2013年。综上,本文主回归分析采用的样本区间设定为2008—2013年。首先,从CSMAR数据库获取了沪深两市A股主板非金融上市企业,剔除无法判定企业执行内部控制审计年份的样本(包括无法判定企业所有权性质、净利润和市值是否达标)后,剩下9 089个企业-年观测值。其次,剔除2 060个避税数据缺失的样本和692个控制变量数据缺失的样本,保留了6 337个企业-年观测值作为总样本。同时,本文对所有连续变量在1%和99%的水平上进行缩尾处理,以消除极端值的影响。

(二)模型构建与变量定义

本文采用双重差分法的政策评估方法检验强制内部控制审计的实施对企业避税的影响。以财办会〔2012〕30号文为自然实验,这样的研究设定在解决内生性问题上具有如下优势:其一,上市公司作为政策实施主体几乎不会对强制性内部控制审计制度的设计和制定产生影响,这很好地解决了样本选择的非随机性问题;其二,新政策对于研究样本企业来说是外生事件,并且是逐步推行的,可以找到相应的实验组和对照组。為了检验H1强制内部控制审计的实施对企业避税水平的影响,本文使用双重差分法构建OLS回归模型1进行检验:

ETRt=β0+β1TREATPOSTt+Controlst+Firm &Year FE+ε(1)

其中,因变量ETRt为有效税率,等于所得税费用与利润总额的比值。自变量TREATPOSTt,在区分实验组和对照组的同时,也控制了制度实施年度,具体来说:主板上市的国有企业在2012年及以后TREATPOSTt为1,2012年以前为0;对于达到市值和净利润标准的主板上市非国有企业在2013年TREATPOSTt为1,2013年以前TREATPOSTt为0;对于不符合标准的主板上市非国有企业,TREATPOSTt始终为0。TREATPOSTt前的回归系数β1反映实验组与对照组在强制性内部控制审计制度实施前后避税水平的差异,预期其为负。Controlst为一系列可能影响企业避税水平的控制变量,主要包括盈利能力(ROAt)、营业收入规模(SALESt)、财务杠杆水平(LEVt)、固定资产规模(PPEt)、无形资产规模(INTANGt)、存货规模(INVENTORYt)、企业规模(SIZEt)和市账比(MBt)。同时,还控制了企业和年度固定效应,并对标准误差在企业层面Cluster群聚调整。

四、实证结果分析

(一)描述性统计

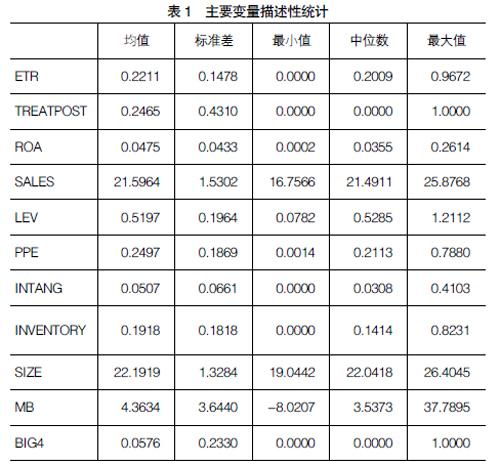

表1为主要变量的描述性统计分析,结果显示样本企业的税负水平均值为0.2211,这低于我国法定税率25%。ETR的标准差为0.1478,最小值为0,最大值为0.9672,表明样本企业的避税水平存在较大差异。此外,ETR的均值大于中位数,表明避税水平在全样本企业中呈现右偏分布。在其他变量方面,LEV的均值为0.5197,说明我国主板上市公司的资产负债率水平较高。BIG4的均值为0.0576,表明有5.76%的上市公司由四大会计师事务所审计。

表外相关性分析结果显示,ETR和TREATPOST之间无论是Spearman和Pearson系数均在1%水平上显著负相关,这初步表明强制内部控制审计实施抑制了企业的避税水平,不过这是在未控制相关变量基础上的两两相关分析结果,还需后续进一步的回归分析进行验证。此外,各主要变量的相关系数均较低,初步表明各变量间没有明显的多重共线性问题。

表2列示出实验组和对照组在强制实施内部控制审计前后企业避税水平的单变量差异检验结果。实施内部控制审计之后的样本企业相比没有实施内部控制审计和实施内部控制之前的样本企业,避税水平更低。同时,组间的系数T检验和Z检验均显著,这也初步验证了强制内部控制审计的实施有助于抑制企业的避税水平。

(二)实证结果分析

1.强制内部控制审计与企业避税

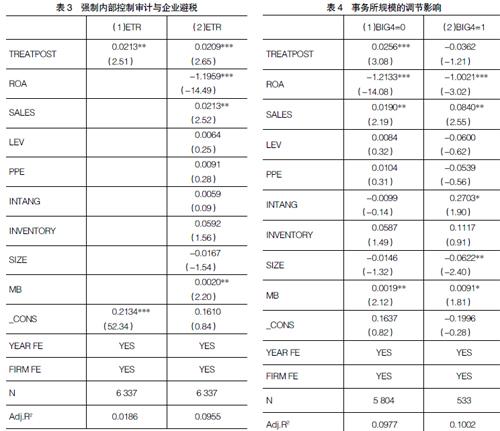

表3展示了强制内部控制审计的实施对企业避税水平的影响,其中(1)列为只控制年度和企业固定效应的回归结果,(2)列为继续加入控制变量后的回归结果。表3的结果显示,无论是否加入控制变量,TREATPOST的系数始终为正显著。这说明强制内部控制审计的实施抑制了企业避税水平,从内部控制合规目标的视角证实了强制内部控制审计发挥的外部治理效应,H1得到验证。

2.事务所规模的调节影响

表4展示了按照事务所规模(是否由四大审计)分组回归检验强制内部控制审计的实施与企业避税水平间的关系结果。其中(1)列为由非四大审计的样本组,(2)列为由四大审计的样本组。结果显示,当企业由非四大会计师事务所审计时,如(1)列所示,TREATPOST的系数在1%水平显著为正(0.0256,t=3.08),而当企业由四大会计师事务所审计时,如(2)列所示,TREATPOST的系数不显著,且组间系数差异在1%水平上显著。这说明四大事务所的审计质量本身已经很高,因而强制性内部控制审计的实施对由四大审计的企业避税的抑制作用可能就并不明显,拒绝了H2。

五、稳健性分析

(一)平行趋势假设检验

双重差分的一个基本前提是应满足平行趋势假定,即外生事件如果没有发生,实验组和对照组之间的发展趋势应相同,并且不存在随时间变化的系统性差异。本文借鉴王嘉鑫[23]的方法通过观察政策在各个年度的动态效应来检验平行趋势假设。具体来说,构建各个年度虚拟变量和是否强制实施内部控制审计虚拟变量的交乘项来替代TREATPOST:TREATPRE_3、TREATPRE_2、TREATPRE_1、

TREATPOST_0和TREATPOST_1,分别表示2009年、2010年、2011年、2012年和2013年,然后纳入模型1中进行估计。表外的结果显示,TREATPRE_3、TREATPRE_2和TREATPRE_1的系数分别为0.0069、0.0158和0.0310,均不显著,这说明强制内部控制审计实施之前,实验组和对照组没有显著差异。可是,在制度实施之后,TREATPOST_0和TREATPOST_1的回归系数变为正显著(TREATPOST_0的系数为0.0512,t=1.95,在1%的水平上显著;TREATPOST_1的系数为0.0795,t=2.32,在5%的水平上显著),表明强制性内部控制审计制度的实施使得实验组和对照组间存在系统性差异,实验组比对照组样本企业的避税水平更低,验证了平行趋势假定。

(二)替换模型设定

为了提高结果的稳健性,本文借鉴Gong等(2016)的研究,采用另一种模型设定PSM-DID,该方法被认为是可以有效解决跨期多时点的自然实验设计问题,因为经过PSM后的样本可以用来在不同政策实施年度间进行比较。首先,以模型1中包含的所有控制变量上一期的数值作为特征变量,采用Probit回归计算当期成为实验组(TREAT=1)的得分,并使用不放回的卡尺内的最近邻匹配进行逐年一对一匹配。对于卡尺的数值选择,本文参考陈强(2010)对于最优卡尺选择的推荐方法,使用倾向得分的标准差乘以0.25,计算结果显示该值为0.069,因此选取0.05作为模型的卡尺数值。为了检验假设强制内部控制审计的实施对企业避税水平的影响,本文设计了如下模型:

ETRt=β0+β1TREATt+β2POSTt+β3TREAT×POSTt+Controlst+ε (2)

其中,POST表示强制性内部控制审计政策实施前后的虚拟变量。具体来说,对于主板上市的国有企业在2012年及以后为1,2012年以前为0;对于达到市值和净利润标准的非国有主板上市公司在2013年为1,2013年及以前为0。TREAT用来区分实验组与对照组,主板上市的国有企业以及达到标准的主板上市的非国有企业为实验组,TREAT取1;不符合条件的主板上市非国有企业为对照组,TREAT取0。交乘项TREAT×POST的系数反映强制实施内部控制审计对企业避税水平的影响,本文预期其应显著为正。表外结果显示,无论是否逐步放入控制变量和使用多种标准误的计算方法,TREAT×POST的系数均显著为正,进一步验证了主回归结果的稳健性。

(三)替换避税的衡量方式

在我国,国家对于特定企业、地区或行业等有着特殊的税收优惠政策,上市企业适用的名义税率不尽相同,这使得传统ETR指标无法考虑到税收优惠政策的影响。因此,在本部分,本文借鉴Tang et al.[22]通過将有效税率(ETR)除以考虑了税收优惠后的法定税率(ATR)得到的值(NETR),以控制不同法定适用税率对指标计算的干扰。法定税率的数据来自WIND数据库(法定所得税率)。表外结果显示,在考虑了税收优惠政策的潜在影响后,强制内部控制审计的实施依旧可以发挥对企业避税行为的抑制作用,增强了本文结论的稳健性。

(四)安慰剂检验

双重差分实验设计是通过某件外生事件的发生验证变量间的因果联系,但某些偶发性因素可能会干扰双重差分的检验结果,使得研究设计与真实情况产生偏离。此外,还可能存在同期其他政策对检验结果造成干扰,影响结果的稳健性。对于本文的研究来说,即便没有2012年强制内部控制审计的政策冲击,研究结论可能依然成立。针对这一问题,本文采用安慰剂检验,即通过虚构与样本类似的反事实检验因果关系。本文借鉴王嘉鑫[4,23]的做法,随机分配实验组和对照组进行检验,在6 337个全样本中随机挑选与原实验组相同数量(1 562个)的样本作为新的实验组,其他样本则为新的对照组,重复抽取1 000次进行验证。假定安慰剂检验后的系数均不显著,则说明检验通过,不存在其他政策或偶然性因素干扰本文的研究结论。表5列示了不同统计水平上(标准差、均值、5分位数、25分位数、中位数、75分位数和95分位数)TREATPOST的回归系数和T值。结果显示,不同统计水平上的TREATPOST的回归系数均不显著,这进一步验证了本文研究结论的稳健性,即确实是2012年强制内部控制审计政策的实施降低了企业的避税水平。

六、结论和启示

内部控制的设计和执行都存放在企业的“黑箱”中,相比由董事会对企业内部控制的自我评价报告,由第三方审计师出具的内部控制审计报告可以帮助我们更客观地观测到外部审计对公司内部控制目标实现的影响。目前国内的相关研究多基于自愿性实施制度背景展开,同时也缺乏文献从内部控制目标实现的角度考察强制性内控审计的经济后果。我国于2012年开始的A股主板上市公司强制性内部控制制度的实施为本文研究提供了准自然实验背景。本文研究发现,强制内部控制审计的实施会抑制企业的避税水平,并且上述影响在由非四大会计师事务所审计的企业中更明显,这从内部控制合规性目标实现的角度验证了强制内部控制审计的实施发挥了外部治理效应,对企业避税行为具有抑制作用。

随着我国内部控制制度的不断完善,相信本文的相关结论可以为政策制定部门进一步完善我国内控规范体系提供政策参考;帮助企业利益相关者更好地解读和利用财务报告和内部控制报告的内容,提高投资决策的效率和效果,保障资本市场有效运转;帮助会计师事务所明确审计工作过程中的重点,提高审计质量,维护审计市场的健康运行。目前除了A股主板上市企业之外,其他企业内部控制审计还属于自愿披露阶段,本文的研究还尚未对强制披露和自愿披露两种制度进行对比。上述研究的不足,也是未来进一步研究的思路和方向。

【参考文献】

[1] FAN J P,WONG T J.Do external auditors perform a corporate governance role in emerging markets? Evidence from East Asia[J].Journal of Accounting Research,2005,43(1):35-72.

[2] 钟凯,程小可,姚立杰.内部控制信息披露与控股股东掏空——中国版“萨班斯”法案的实施效果[J].中国软科学,2014(9):103-116.

[3] 雷英,吴建友,孙红.内部控制审计对会计盈余质量的影响——基于沪市A股上市公司的实证分析[J].会计研究,2013(11):75-81.

[4] 王嘉鑫,王永海.强制性内部控制制度影响真实盈余管理吗?——基于中国上市公司的准自然实验研究[J].证券市场导报,2019(9):20-30.

[5] 蔡宏标,饶品贵.机构投资者、税收征管与企业避税[J].会计研究,2015(10):59-65.

[6] KHAN M,SRINIVASAN S,TAN L.Institutional ownership and corporate tax avoidance:new evidence[J].The Accounting Review,2017,92(2):101-122.

[7] 李昊洋,程小可,姚立杰.机构投资者调研抑制了公司避税行为吗?——基于信息披露水平中介效应的分析[J].会计研究,2018(9):56-63.

[8] CHEN S,HUANG Y,LI N,et al.How does quasi-

indexer ownership affect corporate tax-planning?[J].Journal of Accounting & Economics,2019,67(2):278-296.

[9] 李万福,陈晖丽.内部控制与公司实际税负[J].金融研究,2012(9):195-206.

[10] MCGUIRE S T,WANG D,WILSON R J.Dual class ownership and tax avoidance[J].The Accounting Review,2014,89(4):1487-1516.

[11] GALLEMORE J,LABRO E.The importance of the internal information environment for tax avoidance[J].Journal of Accounting & Economics,2015,60(1):149-167.

[12] 陈德球,陈运森,董志勇.政策不确定性、税收征管强度与企业税收规避[J].管理世界,2016(5):151-63.

[13] HASAN I,HOI C S,WU Q,et al.Does social capital matter in corporate decisions? evidence from corporate tax avoidance[J].Journal of Accounting Research,2017,55(3):629-668.

[14] 张敏,刘耀淞,王欣,等.企业与税务局为邻:便利避税还是便利征税?[J].管理世界,2018,34(5):150-164.

[15] 姚靠华,范丽华,洪昀.媒体报道、股权激励与企业避税[J].会计之友,2017(13):82-87.

[16] 钟海燕,严倩.经济周期、产品市场竞争和企业避税行为探析[J].会计之友,2017(20):61-64.

[17] 陈骏,徐玉德.内部控制与企业避税行为[J].审计研究,2015(3):100-107.

[18] BAUER A M.Tax avoidance and the implications of weak internal controls[J].Contemporary Accounting Research,2016,33(2):449-486.

[19] 王永海,章涛.金融创新、审计质量与银行风险承受——来自我国商业银行的经验证据[J].会计研究,2014(4):81-87.

[20] DEANGELO L E.Auditor independence,‘low balling,and disclosure regulation[J].Journal of Accounting & Economics,1981,3(2):113-127.

[21] LENNOX C,PITTMAN J A.Big five audits and accounting fraud[J].Contemporary Accounting Research,2010,27(1):209-247.

[22] TANG T Y H,MO P L L,CHAN K H.Tax collector or tax avoider? An investigation of intergovernmental agency conflicts[J].The Accounting Review,2017,92(2):247-270.

[23] 王嘉鑫.强制性內部控制审计、企业创新与经济增长[J].会计研究,2020(5):166-177.