我国A股零售业上市公司收益率实证研究

□文/ 韩 雪

(首都经济贸易大学金融学院 北京)

[提要]本文选取我国A 股市场中43 只零售业股票作为研究对象,根据规模和账面市值比将43 只股票分成4 组,利用STATA15 软件回归分析检验Fama-French 三因子模型在我国零售业市场上的适用性。研究发现:三因子模型能够拟合我国零售板块股票的超额收益变动,且经实证可知:当公司规模和股票投资类型不同时,投资组合的超额收益受三因子的影响也存在差异,需要引起投资者关注。

一、引言

在资本市场高度发展的今天,投资已经成为了人类社会中的热点话题和重要活动。而不论投资规模大小,收益与风险的关系无疑是每个投资者在进行投资活动时所必须关注的内容。从现代组合理论中有关风险收益的初始量化表达,到CAPM 模型开创性的用线性模型的形式来描述证券的价格,学者们有关资产定价模型的研究一直在与时俱进。到1993 年,Fama 和French 两位学者在CAPM 模型的基础上加入了两个新因子,极大地提高了模型对股票收益率的解释程度,从此著名的FF 三因子模型就此诞生。在国际资本市场上,资产定价模型已经发展的较为成熟,随着相关研究的陆续增加,越来越多的股票收益异常现象被发现。基于此,学者对三因子模型进行了不断的修正,多因子模型的构建也成为了各界学者研究的热点。相比之下,国内因子模型研究还不够成熟,针对特定行业的研究有待深入。

截至2019 年年底,在我国A 股中上市的零售业公司已达86 家,总市值达到8,231.76 亿元。零售行业作为我国的第三产业,不论是对我国居民生活质量,还是对经济增长都有着重要贡献。2019 年我国全年零售商品额达到41.2 亿元,较上年提高8%,保持平稳较快发展势头。消费总额占GDP 增长的57.8%,连续6 年为经济增长做出了重要贡献。在“十四五”规划的开局之年,我国零售业处于发展转型的重要时期。随着我国居民生活水平的不断提高,以及数字经济时代的到来,国内零售业在经营方式、经营形态都在进行改革升级。随着我国消费特点改变、新零售方式成为主流,各种因素对零售企业股票收益的影响也更加值得研究。本文希望通过Fama-French 三因子模型,探究我国A 股市场中零售业公司股票的超额收益率的特点,为股票投资者理性投资提供参考。

二、文献回顾

我国资本市场发育较晚,资产定价相关研究处于一个尚不成熟的阶段。目前,国内学术界的研究大多停留在对三因子模型的实证检验上,但由于样本区间、样本范围、因子构建方法、分组方法等方面可能存在差异,早期文献的研究结论并不一致。

国内学者在A 股市场中进行了大量研究。陈展辉(2004)选取1995~2001 年沪深两市A 股作为样本,发现三因子模型对样本股票超额收益具有一定解释力,但存在局限性。而吴世农(2004)比较了不同资产定价模型对中国股市的解释能力,发现三因子的解释能力要优于CAPM 模型,并且研究表明账面市值比效应和规模效应在A 股市场中显著,但对于小规模公司不存在“一月份效应”。此外,田利辉等(2014)选取1994~2013年同期的中美两国股市月度数据进行了对比研究,结果表明账面市值比效应在我国市场中并不明显。

另外,一部分国内学者将研究范围局限在A 股某个行业板块,以具体某一行业为研究样本进行实证研究。勾东宁(2016)以16 家上市银行为样本探究银行股收益率波动的影响因素,发现只有在小盘银行股和大盘低账面市值比银行股中SMB 因子和HML 因子显著。另外,程诗宇等(2019)、郭柱希(2019)、李子懿等(2020)则通过该模型分别对我国汽车股、钢铁股、5G 股的收益率进行了实证研究。

三、数据处理及因子构建方法

(一)样本数据选取与处理。截至2019 年末,我国A 股市场零售业上市企业共有86 家。考虑到数据的一致性和完整性,本文选取其中43 家上市公司2017.1.1~2019.12.31 的周度数据作为样本,其中每个样本股都有154 个收益率数据。数据从CSMAR 数据库中收集整理。

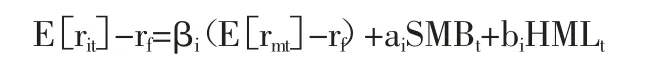

(二)收益率及因子计算方法。Fama 和French(1993)在CAPM 的基础上将规模因子(SMB)、账面市值比因子(HML)加入到资产定价模型中,提出著名的Fama-French 三因子模型:

其中,rmt-rf反映市场风险溢价;SMBt为t 时的市值因子,等于市值大小两组股票组合收益率之差;HMLt为t 时的账面市值比因子,等于账面市值比高低两组股票组合收益率之差。

参考Fama 和French(1993)三因子模型的分组方法,根据样本43 只股票在t(t=2017、2018、2019)年年末总市值大小以及年末账面市值比的高低两个指标交叉进行分组,最终将样本股分为SH、SL、BH、BL 四个组合。根据分组结果,以样本公司期末市值大小作为权数,得到每个证券组合在t 周的加权平均组合收益率。各组均能得到154 个收益率数据(rit),据此可以构造出市值因子和账面价值比因子:SMBt=(SLt+SHt)/2-(BLt+BHt)/2;HMLt=(SHt+BHt)/2-(SLt+BLt)/2。

(三)描述性统计。通过stata15 对各组样本数据的rit进行描述性统计。描述性统计结果显示,四组中只有B/L 组的平均收益率大于零,其他三组则都为负值。这说明了2017~2019 年三年间样本公司盈利空间有限,各公司股票收益并不乐观。对比组间平均周收益率的标准差,B/H<S/H,B/L<S/L,发现不论账面市值比高低,投资小规模公司股票总是需要承担更大的投资风险。四个组合中,B/H 组显示低风险高回报的特点,S/H 组则显示出收益不足,风险有余的特点。

四、实证研究

(一)平稳性检验。在对时间序列进行回归分析时,首先要考虑的实证结果是否存在伪回归现象。本文选择使用ADF 检验来分别对四个组合周收益率样本数据及各影响因子数据进行单位根检验,结果显示所有变量在5%的显著性水平下都通过了显著性检验,即序列是平稳的,不存在单位根。

(二)回归模型构建。Fama-French 三因子模型的回归方程设计如下:

其中,i 指代上文构建的四个股票组合;被解释变量Zit为构建组合i 在时间t 内的超额收益率,即E[rit]-rf;Zmt指市场组合在t 时间的超额收益率,即E[rmt]-rf;SMBt为t 时期规模因子的模拟组合收益率;HMLt为t 时期账面市值的模拟组合收益率。

(三)实证结果。因篇幅限制,本文不列示具体回归结果,利用STATA15 计量软件进行回归后发现,在四次回归中,经调整的R2都超过0.7,且通过了F 检验,说明模型拟合程度较高,即市场因子、规模因子和账面价值比因子很好地揭示了四个投资组合收益率的变动。

通过观察四组样本经回归得到的常数项α,从回归结果可知,S/L 组和B/H 两组的α 在10%的显著性水平下拒绝了原假设,α 值都为-0.0023。S/H 和B/L 组回归得到的α 则没有通过显著性检验。根据三因子模型的设定,截距项α 解释了在股票组合的超额回报中其他三个因子所不能拟合的部分。所以,本文的回归结果表明,对于S/L 组和B/H 组两组来说,很有可能存在其他能够影响股票收益率的因子没有被囊括到模型之中,需要进行进一步的探究。

Zmt是市场因子的代理变量,在对四个股票组合的回归中,Zmt的回归系数显著为正,取值在1 左右。这说明两者之间有着正相关关系。零售业市场上的股票对于市场环境的变化能够迅速做出反应,市场环境的利好将同时带来零售业上市公司股票的利好;SMB 是规模因子的代理变量,同样在四个股票组合的回归中通过了显著性检验,这说明市值因子是影响股票收益变动的主要因素之一。这提醒投资者在构建股票的投资策略时,要考虑投资股票背后公司市值的大小对股票组合收益的影响:S/L 和S/H 两组的规模因子的回归系数均分别为0.6930 和0.4825,说明对于市值规模小的股票,较大规模因子将会提高投资组合的超额回报。B/L 和B/H 两组的SMB 因子的回归系数分别为-0.5174 和-0.3070,说明对于市值规模大的股票,较大的规模因子反而会降低组合的超额回报。这个结果验证了Fama 和French 的研究,即SMB 因子对小规模公司股票超额收益率的影响为正,而对大规模公司的影响为负或者为零。HML是账面市值比因子的代理变量。在四次回归中,HML 的回归系数b 的p 值均在1%以下,验证了账面市值比因子同样是影响股票收益变动的主要因素之一,且经观察可知,S/H 和B/H 组的HML 因子的回归系数为0.1838 和0.3578,大于零。其他两组股票的HML 因子的回归系数为-0.6422 和-0.8161,小于0。这再次验证了Fama 和French 的结论,即HML 因子对价值型股票超额收益率的影响为正,而对成长型股票的影响为负,或者即便有正向影响,也将趋于递减。

五、结论

综上所述,本文得到了以下结论:(一)Fama-French 三因子模型在我国零售业证券市场上具有较强解释力。市场因子、规模因子和账面价值比因子能够很好地拟合我国股票收益率的波动。(二)我国A 股市场零售业上市企业股票走势与A 股大盘走势呈正相关关系,且其波动幅度与大盘波动幅度基本持平。我国零售业的发展与我国的市场走势密不可分,投资者在进行投资选择时,应该关注整体的投资大环境,包括我国GDP增速和大盘走势,零售业股票的收益受宏观经济环境和我国股票市场的整体表现影响较大。(三)较大的规模因子反而会降低市值规模大的组合的超额回报,对于市值规模小的股票,影响方向相反;较高的HML 因子会提高价值型股票超额收益,但会减低成长型股票的超额收益。

科学技术的飞速发展和现代人多样化的购物需求,使得我国零售业迎来了前所未有的发展机遇。新零售模式的转型为我国零售业加速改革升级注入活力,巩固了其在我国产业经济升级以及证券市场发展中至关重要的地位。在新零售业改革的浪潮中,随着热潮褪去,行业最终还是要回归盈利的商业本质。未来几年,零售业板块也将成为证券市场上投资者关注的重点行业板块。根据本文的实证结论,我国零售业股票回报率受到三因子的影响。企业市值变化和账面市值变化都是长时间的过程,这也预示着两者对股票回报率存在长期影响。这意味着投资者在未来进行投资时,要重视长期投资,在充分了解企业的基本面和股票的价值等信息后再进行投资选择,以获得稳定的投资回报。

主要参考文献:

[1]李志冰,杨光艺,冯永昌,景亮.Fama-French 五因子模型在中国股票市场的实证检验[J].金融研究,2017(06).

[2]李子懿,李欢.Fama-French 三因子和五因子模型对我国5G 板块企业收益率的实证研究[J].中国市场,2020(10).

[3]毛小元,陈梦根,杨云红.配股对股票长期收益的影响:基于改进三因子模型的研究[J].金融研究,2008(05).

[4]勾东宁,王维佳.基于Fama-French 三因子模型对我国上市银行股的实证检验[J].统计与决策,2016(21).