旅游:2020最惨行业离春天有多远

鲍有斌

过去10年,国内旅游业发展迅猛,疫情改变了这一态势。这一行业总收入锐减,6成左右企业年度亏损,倒闭企业数量激增,航司无疑是重灾区,海航控股最高亏损650亿元,其母公司海航集团已破产重整。

中小企业退场,初创企业融资更难,大资金却在出手,阿里、携程等产业资本都在寻找优质资产,B2B企业备受青睐,旅游业集中度有望提升。

疫情终究会结束,备受压制的出游需求,和行业的春天,虽迟到但不会缺席。

随着国民收入提升,步入两位数成长通道的旅游业,这一年多却意外遇冷,这自然和新冠肺炎疫情有关。

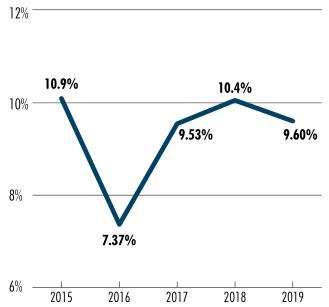

疫情发生前,国内旅游业还是增量市场。根据文化和旅游部统计,国内旅游总收入从2010年的1.57万亿元增加至2019年的6.63万亿元,年复合增长率为17.41%,其中,2019年同比增长11.1%(图1)。

图1:近十年中国旅游业总收入

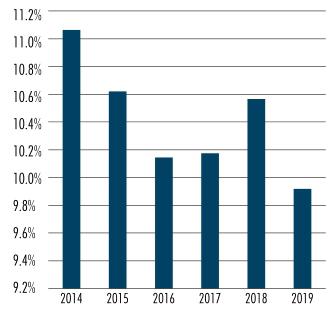

图2:2014-2019年上市企业收入占旅?游总收入比例

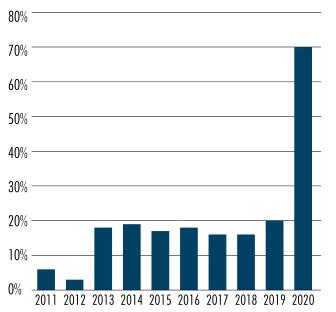

图3: 2011年至2020年前三季度A股虧损旅游企业数量占比

根据“十三五”规划,到2020年,中国旅游市场总规模达到67亿人次,旅游业总收入达到7万亿元。如果保持2019年11%左右的增速,则2020年行业总收入可达到7.29万亿元,即便增速打五折,实现7万亿元也绰绰有余了。

疫情给全国乃至全球旅游业按下了“暂停键”。

总收入锐减3.5万亿元

艾媒咨询预测,2020年中国旅游总收入将降至4.13万亿元,比2019年减少约2.5万亿元,和“十三五”规划的7万亿元预期收入相比,“跳票”大约2.87万亿元。

按照申万行业分类,如果从A股一级行业“休闲服务”中,去除二级行业“其他休闲服务”的4家公司,那么,从景点到酒店、餐饮、旅行综合(旅行社)等旅游产业链公司,一共有33家;再加上不可缺少的航空公司(7家),共40家。

新财富以过往数据作为基础进行测算,2015-2019年,A股旅游企业前三季度总收入占全年总收入的比例分别为75%、75%、75%、76%、76%,连续5年保持在75%左右。2020年前三季度,40家上市旅游企业总收入为2556亿元,以此测算,则其全年总收入约为3408亿元。

为估算2020年全国旅游总收入,还需要一个数据作辅助。

2015-2019年,中国旅游业总收入分别为4.13、4.69、5.4、5.97、6.63万亿元。新财富统计发现,旅游上市企业总收入占当年旅游总收入比例也趋于一致,占比分别为10.62%、10.14%、10.18%、10.57%、9.92%(图2)。

不妨用上市企业收入占旅游总收入最近5年的比例均值10.28%,来大致估算出2020年全国旅游总收入。由此得出的数据,大约为33087亿元,和2019年的6.63万亿元相比,减少大约3.32万亿元,相当于腰斩!

这一数据,要比艾媒咨询的预估更为保守。另据中国社会科学院旅游研究中心预测,2020年旅游总收入为39229亿元,同比下降40%。不同渠道的数据综合看,2020全年旅游总收入减少或许在3万元左右。

根据文化与旅游部网站2月18日公布的数据,通过抽样调查,2020年度国内旅游人数28.79亿人次,比上年同期减少30.22亿人次,下降52%。国内旅游收入2.23万亿元,比上年同期减少3.5万亿元,下降61%。和新财富预测减少大约3.32万亿元,数值非常接近。

六成企业预亏,海航控股预订“亏损王”

2020年,40家旅游业上市公司中,13家股价上涨,27家下跌,平均涨跌幅为3.31%,远远低于沪深300的27%涨幅。

2020年前三季度,33家休闲服务公司共有22家亏损,占比2/3,亏损额超过1亿元有9家;2019年同期亏损企业数量为8家,亏损金额超过1亿元的只有2家。

纵向对比,最近10年(2011-2020年),A股旅游企业没有任何一年全部盈利。亏损企业最少的年份是2012年,只有1家(图3)。

截至2021年2月25日,40家企业中有37家发布2020年业绩快报,其中有14家预计盈利,23家预亏,亏损率为62%。

预亏超过1亿元的企业共有17家。6家航司预亏,三大央企国航、东航、南航受损很严重,亏损金额在百亿元上下;吉祥航空、春秋航空总亏损额相对较小,但也在5亿元左右(表1)。

海航控股预亏金额最高,在580亿元-650亿元之间,超过三大央企航司亏损总金额。2020年前三季度,海航控股净亏损尚且只有164亿元,全年已剧增至天量。以2020年三季度末,其归属母公司所有者权益合计366亿元看,已经资不抵债。

表1:2020年预计亏损额超1亿元的企业

企查查数据显示,2020年吊注销的旅游企业(含个体工商户)共计11.8万家,其中一至四季度吊注销分别为1.5万家、3.8万家、3.3万家、3.2万家。除一季度外,均呈现同比增长趋势。

值得注意的是,从2020年二季度开始,旅游吊注销企业的同比增长率逐季攀升。二季度比上年同期吊注销多1000家,三季度多4000家,四季度则多7000家(图4)。

世界旅游及旅行理事会预测,疫情威胁5000万旅游业工作岗位,预计有12%-14%从业者失业。2019年,国内旅游直接就业2825万人,旅游直接和间接就业7987万人,占全国就业总人口的10.31%,行业受重创,从业人员也会为生计发愁。

漫长的重启

旅游淡旺季分明,某种程度上又是“靠天吃饭”的行业。地震、海啸、国外政局和双边关系变化,都可能影响旅游业。全球性新冠疫情,杀伤力远比其他因素大得多。

国内旅游缓慢复苏

因疫情防控需要,境外游已无可能;境内跨省游也因部分地区疫情反复受限,只有省内或者城市周边游市场保持运转。

文旅部办公厅2020年1月24日通知,全国旅行社及在线旅游企业暂停经营团队旅游及“机票+酒店”旅游产品,企业妥善处理好游客行程调整和退团退费等合理诉求,这是官方对旅游按下“暂停键”。

随着我国疫情防控形势向好,社会生产和生活秩序逐渐恢复正常,国内旅游业重启是一个渐进过程,按照商旅、城市周边游、国内短线(周边省份)、国内长线游业务依次开展。

每年春节本来是旅游业旺季,但在疫情防控大局下,需求依然受到压制。

2021年春节期间,出入境团队旅游及“机票+酒店”业务暂不恢复;继续执行“75%”政策,即景区接待游客量不超过最大承载量75%,剧院等演出场所观众人数不超过座位数75%,上网、歌舞娱乐场所、游艺娱乐场所接纳消费者人数不超过核定人数75%。

1月至春节前,国内部分地区出现疫情反弹迹象。中办、国办1月25日联合发布通知要求,疫情高风险地区群众均应就地过年,中风险地区群众原则上就地过年,低风险地区倡导群众就地过年,非必要不出行。

携程、去哪儿平台实时数据显示,春运期间机票价格明显下滑,部分热门旅游城市机票甚至不过五折,这在以往难以想象。

在2020年全年两大假期中,“五一”前四天全国接待国内游客1.04亿人次,实现国内旅游收入约432亿元,相比2019年同期接待1.95亿人次、旅游收入1177亿元,游客恢复至53%,收入恢复37%。

2020年“十一”,适逢中秋节,共8天长假,全国共接待国内游客6.37亿人次,按可比口径同比恢复79%;实现国内旅游收入4666亿元,恢复70%。

民航总局数据显示,“十一期间”国内旅客运输量1326万人次,恢复至2019年的同期91%,整体客座率恢复较好,平均客座率达78.64%。文化和旅游部数据中心测算,2021年春节假期七天,国内旅游出游合计2.56亿人次,同比增长15.7%,恢复至疫前同期75%;实现国内旅游收入3011亿元,同比增长8.2%,恢复至疫前同期59%,显示出国内旅游业逐渐恢复。

出境游短期重启无望

因疫情防控,中国民用航空局通过“5个1”红线对国际航班实施控制:国内每家航空公司经营至任1国家的航线只能保留1条,且每条航线每周运营班次不得超过1班;外国每家航空公司经营至我国的航线只能保留1条,且每周运营班次不得超过1班;并要求中外航空公司在抵离中国的航班上,保证客座率不超过75%。

“熔断”这个股市专业词汇频繁出现在民航局通报中。2020年6月 14日,民航局向南航航班CZ392发出第一份“熔断指令”,7月6日向孟加拉优速航空BS325航班发出首份外航“熔断指令”。据统计,截至2020年12月31日,年内民航局发出熔断指令145次,取消国际客运航班272班。

严苛的飞行限制,使得国际航班大幅下降。南航业绩快报中披露,在2020年,公司国际航线运力投入下降81%,收入客公里下降85%。

2019年,中国出境游客达到1.55亿人次,境外消费超过1338亿美元,出境旅游目的地主要包括中国澳门、中国香港、越南、泰国、日本、韩国、美国等。内地游客能否出境游,受限出入境政策。

根据要求,所有2020年12月24日当天或之前21天曾在中国以外地区逗留的抵中国香港人士,须在指定检疫酒店隔离21天,任何在极高风险地区停留过的到港人士,必须提供核酸检测结果为阴性等文件。澳门也有类似限制。

日本从2020年12月28日0时起至2021年1月底,对多数国家和地区人员限制。中国大陆以及韩国、越南、新加坡等疫情控制较好的国家和地区,持短期商务以外签证的人员,入境日本前无需提交核酸检测证明需要,但是在抵达后自主隔离14天,不能乘公共交通工具。

欧美疫情尤为严重,不是万不得已,没有人会出行。

根据国际航空运输协会(IATA)数据,亚太地区航空公司受疫情影响最严重,2020年乘客需求将下降54%,运力将下降39%,亏损290亿美元。疫情影响将持续全球航空业数年,预计2021年全球航空公司客座率将保持在75%以下;航空客運量至少在2023年以前都无法恢复至疫情之前水平。如果社交限制和封闭措施继续延长,则航空业复苏之路将更为漫长。

把旅游作为支柱行业的国家日子愈发难过。泰国旅游局统计数据,2020年1月至10月,外国游客人数同比下降近八成,4至9月国际游客入境泰国为零;疫情缓解后,10月只接待1201名国际游客,而2019年同期泰国共接待307万国际游客。2020年预计670万国际游客入境泰国,而2019年是3990万。

全球新冠疫苗研发进展,很大程度上决定了航空业何时能复苏,也决定了旅游业拐点何时到来。

转型、创新谋破局

疫情持续中,企业自救首先想到节流,大幅削减营销费用,高管带头降薪,中层管理者和基层员工跟随。开源则是另一张牌,航司“随心飞”类产品尤其吸引眼球;互联网企业则及时打出“直播带货”牌,携程成为代表。

削减费用,出售资产

40家上市旅游企業中,国企(含地方国企和央企)共25家,占比超过60%,这也意味着,艰难时期其不能随意减员。

企业减员减薪大多是“不能说的秘密”,公司财务数据却能观察到明显变化。

2020年前三季度,40家上市企业管理费用为150亿元,同比减少大约16%。2020年上半年,其职工薪酬总额为427亿元,同比减少大约12%。考虑到员工薪酬中部分和绩效挂钩,则减幅12%并不过分。

携程从2020年3月开始,创始人、董事长梁建章和CEO孙洁开始零薪酬;高管层也提出自愿降薪,最低半薪,直至行业恢复。其他员工暂缓涨薪,服务部一线员工可正常调涨薪资。

财报显示,携程2020年二季度管理费用为5.13亿元,下降37%。因旅游业复苏,供应商信用出现变化,在坏账拨备转回的情况下,携程三季度管理费用5.1亿元,同比仍下降38%。

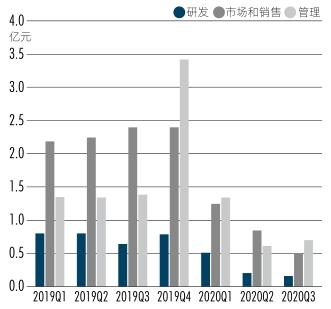

持续亏损的途牛,业务以出境跟团游为主,受到疫情打击很重,减费用更加明显。2020年前三季度,途牛研发、市场销售和管理三项费用总计6.11亿元,同比减少大约54%(图5)。费用变化暗示途牛在不断减员。途牛2019年报显示,员工总数为6188人,有途牛内部人士透露,员工已经降至2000人以下,三个人中有两人离开。

图5:途牛费用变化

OTA中受损最小的同程艺龙,2020年前三季度“雇员福利开支”共计1.45亿元,同比减少大约四成。

还有部分上市公司出售资产,或是甩包袱,或为改善流动性。三特索道(002159)全资子公司梵净山旅业,将其子公司武陵景区和观光车公司100%股权出售。西安旅游(000610)将全资子公司渭水园温泉度假村100%股权出售。张家界(000430)清算并注销公司控股子公司工美文创;桂林旅游对孙公司丹霞温泉进行破产清算。

海航控股2020年有多次资产处置记录,包括出售飞机以及子公司股权。如果上述资产全部处置完毕,有望回笼资金大约110亿元,缓解流动性危机。

OTA推直播带货

“直播带货”成为最近两三年的风口。对于旅游来说,疫情使得线下销售全面受阻,直播可推动旅游复苏。携程董事长梁建章带队,遍历全国,以每周一场的高频率直播活动销售产品。

梁建章的抖音直播首秀,于2020年3月23日三亚“亚特兰蒂斯酒店”开启。最终,梁建章直播1个多小时销售额1000万元,首战告捷。4月2日,梁建章和湖州市副市长闵云做直播,主要推荐酒店、乐园和景区等产品,销售额达到2691万元。2020年8月,京东(JD.O)和携程达成战略合作,梁建章于10月28日携程周年庆这天,和京东商城CEO徐雷联袂直播,当天销售额达到3.8亿元,创下新纪录。

梁建章几乎每周都会在一场“BOSS直播”坐镇,其他直播包括“探店”场。携程一份统计表显示,自2020年3月初至10月底,共进行57场直播,销售额近20亿元。这和携程每年数千亿GMV(成交总额)相比,似乎不值一提,带动效果却看得出来。2020年“十一”期间,携程国内酒店间夜量恢复超100%,机票预订同比恢复超100%,机票订单量环比增长超过100%。携程三季度营业利润已经转正,达到7.9亿元,相比一、二季度的-15.1亿元、-6.9亿元大为改观。

其他OTA如驴妈妈、阿里飞猪、马蜂窝、途牛等,也先后开展老板直播等多种方式。

表2:各家航司“随心飞”类产品

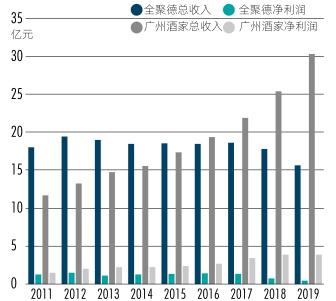

图6: 广州酒家、全聚德2011-2019年收入和利润变化

梁建章谈为何做直播时认为,单纯交易型平台或难以迅速捕捉用户新需求,而旅游相关短视频、直播、笔记攻略等内容,则可以完成用户与新产品连接,增加下单的概率。OTA公司对市场素来反应灵敏,凭借其技术优势,运用新营销打法,自救迅速。

全球疫情未得到有效控制,出境游用户正在回流国内市场,倒逼国内旅游目的地住宿、景区、当地玩乐等产品升级,才能有效承载新增的中高端旅游度假需求。

航司纷纷上线“随心飞”

旅游产业链上的传统公司,反应略慢,但并未缺席,大出风头的无疑是第一个“吃螃蟹”的东方航空。2020年6月18日,东航在国内首推“周末随心飞”机票产品,定价3322元,销量一天内突破10万套,成为疫情下民航业破冰消费市场的首创者。产品上线后市场反应热烈,于6月30日20点停止销售。

东航出奇招,引发各家航司竞相效仿跟进(表2)。

东航“周末随心飞”推出以来,第三季度国内日均航班量已从疫情期间最低谷的200班,恢复至2600班左右,国内航班量达到日常水平95%以上。

作为首创者,东航对“随心飞”类预售产品理解更深刻,主导了这轮创新产品上线风潮,陆续推出“早晚随心飞”、“西域随心飞”、“湾区随心飞”、“大兴随心飞”等,从时间维度向空间维度进行细分。

虽然航司追热点,但社交网络上关于“随心飞”類产品的牢骚也很多,诸如无法订到热门航班、产品无法退订、限制条件多、有余票却无法订票、兑换航班难、出行限制多等反馈层出不穷。

“随心飞”作为创新类产品,背后反映的是航空公司营销理念和策略。国航一直没有上线“随心飞”类产品,缺席了这场价格战。这与其营销策略有关,也和公司定位有关。

国航主要服务于中高端公商务旅客,在一线和新一线城市航班占比更多,即便是遭遇疫情,主航线受影响还是较小;国航的国际航线收入占比最多,严重受损,靠国内“随心飞”产品,无异于杯水车薪,国航索性放弃。国航本尊缺席,但旗下子公司深航、联营企业山东航空还是积极参战。

作为一款流量型产品,“随心飞”类产品首先解决了航空业“空座”难题,大降价对现金流改善有限,但机票这盘棋能走活,就可以打通旅游各个环节,纾解旅游、酒店、餐饮等上下游产业的困境。比如酒店、租车、餐饮等合作方携手向“随心飞”用户提供专享优惠,最终消费者、航司、旅游服务等各方都从中受惠。

OTA玩直播带货风生水起时,2020年4月底,春秋航空率先发起航空公司直播首秀,之后相继有南航、吉祥航空、深航、天津航空等加入,发动自家空姐直播带货,包括销售机票、文创周边、升舱优惠券等各种形式。国航同样不为所动,缺席直播带货。

全聚德谋变,中免成免税店龙头股

旅游企业转型,非短期内可以奏效。从大文旅概念来看,早转型,已有企业尝到胜利的果实。此时谋变,仍有机会。

转型这条路,广州酒家(603043)已经走过25年。广州酒家早在1995年以品牌经营为核心,业务从餐饮扩充到食品制造领域,针对月饼、速冻食品、腊味等产品建立“利口福”、“秋之风”等子品牌,进行差异化竞争。

2020年前三季度,广州酒家餐饮业务收入减少大约37%,为3.16亿元,占其26.31亿元总收入的比例还剩下12%。月饼收入增加17%,达到12.44亿元,是公司第一大收入来源,占比为47%。速冻产品、其他产品收入分别为6.04亿元、4.67亿元,增长51%、11%,足以抵消餐饮下滑带来的影响。

2015年至2020年前三季度,广州酒家收入增长都是两位数;净利润也稳步提升。对比另一家“老字号”全聚德(002186),2011年广州酒家净利润超过全聚德,2016年收入超过全聚德,双方差距越来越大(图6)。

全聚德2020年预计亏损2.4至2.6亿元,几乎把2017-2019三年净利润都搭进去了。

周延龙2019年12月底出任全聚德总经理。他在之前掌舵东来顺集团期间,通过在天猫、京东等电商平台的渠道拓展,增加线上品类销售,成功拥抱互联网,被寄予厚望。

在周延龙主政下,超过150年历史的老字号全聚德放下身段,在三方面进行改革:一是取消服务费;二是下调菜品价格,菜价平均下降10%-15%左右;三是统一烤鸭价格和制作工艺,并研究年轻消费者,研发新菜品、改变装修风格,拓展年轻人市场。全聚德同时加快食品工业发展,形成“餐饮业务+食品工业”双轮驱动、共同支撑品牌发展的格局。

后疫情时代,商务宴请被压缩,旅游团餐消费场景减少,仅仅降价和取消服务费还远远不够。全聚德若能深刻理解新一代消费群体对菜品高颜值、营销有趣、互动体验的需求,自带高端属性的老字号,仍有翻盘机会。全聚德涉足直播,推出外卖服务和中秋月饼,都是积极求变的信号。

ST云网(002306)前身是湘鄂情,主营业务是餐饮。该公司历史上多次转型:进军旅游,举牌三特索道;收购多家企业进军环保;乃至涉足影视业和IT行业,很多热点概念都曾插足。多年折腾,结果就变成“两年亏损,一年盈利”的“周期性”公司。

现ST云网主营业务之一餐饮团膳,为企事业单位等提供团餐供应及管理服务。疫情中堂食取消或大幅减少,但吃饭还是刚需,尤其是企业客户,集中采购甚至更多了,这也使得ST云网2020年上半年收入增加大约26%。

转型最彻底的是中国中免,其将全资子公司国旅总社100%股权转让给控股股东中旅集团。剥离掉低毛利的旅游业务后,中免聚焦于免税店业务。

2020年一季度,中免收入还大减44%;二季度迅速恢复元气,收入增幅为5.4%。全年收入预计达到526亿元,同比增长8%;净利润61.2亿元,大增32%。因旅客锐减,中免在和上海机场(600009)的博弈中,签订销售合作补充协议,从以往“保底且不封顶”,变成和客流量挂钩。消息传出,上海机场连续跌停,中免却一路飙涨,至2021年2月26日,市值为6012亿元,A股高居第13位。

中免或为特例,对传统行业来说,如果无排他性资源在手,创新和转型可能是“找死”,但不创新、不转型几乎就是“等死”。

产业资本逆势出手

旅游行业整体艰难,但投资并购活动仍继续。产业资本逆风操作,老牌旅游企业和资本实力稍逊色的民企,成为标的。

图7:京东、凯撒系、海航系等持股关系

从财务数据看,三家标的还算不错,即便遭遇疫情,申申国旅和现代国旅也仅是轻微亏损,秦风国旅还有略有盈利。如果不是疫情,岭南控股或难以轻易收购。秦风国旅主要通过线上获客,2019年度,来自线上客源创造的营业收入占其营业收入比例接近70%,这个标的有助于岭南控股转型线上。

新冠疫情影响下,许多公司估值已显著下降,未来可能会出现更多并购整合。

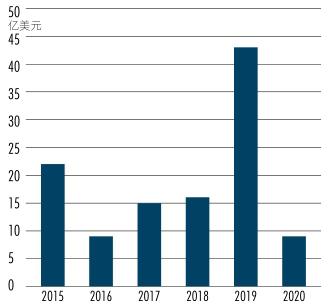

360亿元总投资,B2B项目受追捧

汉莎航空创新中心统计数据显示,从2010到2019年,全球风投为旅游和出行科技领域的初创公司共投入1500亿美元。亚洲旅游和出行领域的初创企业2020年获得融资额也超过80亿美元,但是大部分资金都流向出行领域,旅游领域只有9亿美元(图9)。

2020年,全球旅游创投总体融资数量减少,种子轮融资更少。根据旅游业权威研究机构Phocuswright发布的报告,2020年上半年,完成首轮融资的企业数量减少一半;非首轮融资的企业数量同比减少超过1/4,表明投资者对旅游业仍有投资意向,只是对投资初创公司更慎重。

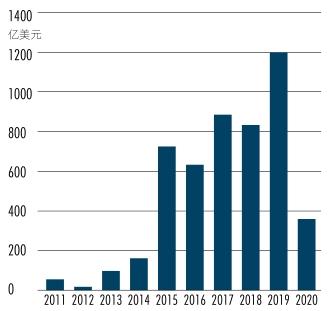

企查查数据显示,国内近十年旅游行业投融资事件共2734起,披露融资金额5000亿元。2011-2019年,旅游行业融资金融从54亿元增长至近1200亿元,增长20多倍。2020年全行业投融资事件从177例减少至88例,生生腰斩;行业共融资360亿元,同比2019年的1198亿元下降70%(图10)。

2020年旅游行业融资金额在千万元级的项目28个,过亿元的项目37个;而百万元级的项目有8个,说明机构对早期项目出手更为谨慎。

Phocuswright报告还显示,2020年B2B初创企业获得的融资首次超过B2C企业。

国内机构重点投资的B2B企业有多家(表4)。“直客通”是一家酒店直销系统技术服务商,业务覆盖酒店客房预订、配套销售以及储值卡。直客通2020年11月完成D轮融资,包括红杉资本、顺为资本、元璟资本以及中青旅红奇基金注资。此前,直客通还获得IDG、戈壁创投、光速中国、艺龙投资,光速中国、顺为、红杉和IDG的多轮投资。

其他获得融资的B2B企业还有,“汇联易”,一家企业消费、费控及报销管理SaaS平台;“携住”,智慧酒店、智能化场景一站式服务商,结合智能软硬件为酒店及公寓快速改造提供全套服务。阿里投资的众信旅游,主要业务是出境游产品批发,也是一家B2B企业。

行业集中度有望提升

全球各国旅游业发展大致遵循这样的规律:人均GDP达到2000美元时,旅游获得快速发展;3000美元时,旅游出现爆发式增长;5000美元时,就会步入成熟的度假旅游经济。2012年我国人均GDP已达5000美元,2019年更是突破1万美元,旅游业逐渐成为中国经济支柱产业之一。

旅游是一个综合性产业,要素包括食、住、行、游、购、娱等,上游是交通、住宿、景点等资源端,中游渠道端包括传统线下、新兴线上服务商,下游由多种类型的消费者组成的消费端(图11)。正是因为产业要素众多,在国内,旅游业集中度非常低。疫情下,中小企业经过洗牌,行业龙头逆势购买资产,也带来了行业集中度提高的机会。

CR10占据10%市场份额

2019年,国内十大旅游概念股总收入6363亿元,占当年国内旅游总收入6.63万亿元大约9.6%(表5)。其中航空公司独占前四,且在TOP10中占有6席,累计收入为5153亿元,拿走大约81%份额,中免、美团、携程、锦江酒店占比不到两成。

图9: 2015-2020年亚洲旅游创业公司融资金额

图10:2011-2020年旅游业投融资金额

2015-2019年,CR10收入占全行业份额大致维持在10%左右(图12),未有太大变化,这和航司在旅游行业中占比较大有关。而三大航司国航、南航、东航又是央企,第四大海航是海南省属国企,在力保航空主业基调下,海航仍是一股重要力量。民企航司,吉祥、春秋和华夏航空,体量较小,难以抗衡央企巨头。

表4:2020年部分投融资超过亿元的旅游企业

图11:旅游产业链的构成

表5:2019年旅游概念股总收入?TOP10收入情况(单位:亿元)

图12: 2015-2019年中国旅游业CR10收入占比