2021年铜市场分析与展望

王艳 王发 孙静|文

2020年,国际铜价先抑后扬,实现“V”形反转。预计2021年全球经济从新冠疫情的阴影中逐步恢复,中国为确保“十四五”开好局,将保持经济运行在合理区间。坚持扩大内需这个战略基点,将给国内消费以及下游用铜产品产量增长提供强劲动力,在消费信心回升背景下,铜产业链各环节的补库意愿增强。

2020年铜价走势回顾

2020年,铜价走势先抑后扬,大幅上涨,2020年末,价格升至7年多来的最高水平。

受全球新冠肺炎疫情暴发影响,各国纷纷采取封锁措施,全球经济环境恶化,金融、商品市场恐慌情绪急速升温,股市、债市、金属、贵金属等品种均出现大幅暴跌。LME 三月期铜最低探至4371 美元/吨的4年多最低。中国疫情得到控制,经济率先复苏;同时,疫情在产铜国蔓延,铜矿供应端的担忧升温;各国为应对疫情,不断加码量化宽松,实施经济刺激措施,全球制造业逐步恢复;在2020年年底美国大选结果发布后,美联储出台进一步刺激经济的计划;疫苗研发进展迅速并投入使用也带来乐观情绪。铜价在接连的利好推动下强劲上涨,不但完全收复去年一季度的跌幅,并且突破数个阻力位,刷新2013年以来的高点。

全球市场供需

1.全球铜矿供应

2020年前8 个月,全球铜矿产量1336 万吨,同比下降0.8%。其中,精矿及湿法铜产量分别下降0.8%。秘鲁、澳大利亚、墨西哥、美国铜矿产量不同程度下滑,中国、印尼、智利、刚果(金)、巴拿马等国产量有所增加。2020年几乎没有大型新铜矿投产,疫情也限制矿山产量。ICSG 统计,2020年全球产量2022 万吨,较2019年下降1.5%。

图1 国际国内铜价走势

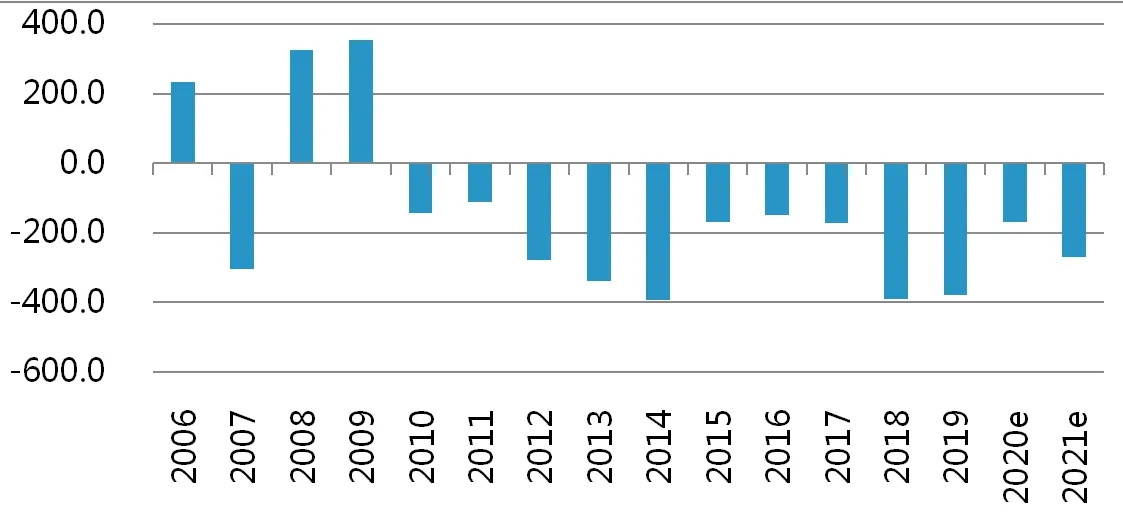

图2 全球精铜市场供需平衡(单位:千吨)

预计2021年全球矿山产量将有大幅增长,受疫情抑制的产能将恢复,矿山新投产能也较2020年增多。新矿增量在10 万吨左右的主要是智利Spence铜矿项目和秘鲁的Mina Justa 铜矿项目。Grasberg 铜矿以及Chuquicamata铜矿项目产能将大幅增加,预计2021年增量分别为30 万吨和10 万吨左右。ICSG 预计,2021年全球矿山产量将增长4.6%,至2115 万吨。

2.全球精炼铜市场

2020年前8 个月,全球精炼铜产量、消费量分别为1608 万吨和1637 万吨,同比分别增长1.2%和1%,美国、欧洲、日本等国家和地区消费量均为负增长,预计2020年产量和消费量分别达到2443 万吨和2460 万吨,市场供应短缺17 万吨。

预计2021年全球精铜产量将继续增长。中国铜冶炼产能继续释放,增量将主要来自受疫情抑制的产能,以及刚果(金)和赞比亚的湿法铜产量。全球精炼铜的消费量增幅将扩大。预计中国需求将保持稳定增长,全球主要消费国从疫情的影响中恢复,经济增长和铜需求增长都将回升。随着全球消费信心回升,铜下游行业链条的各个环节补库需求增强、预计2021年的产量、消费量分别增长1.6%和2%,市场供需缺口扩大。

中国市场供需

1.中国铜矿供应

2020年1-10月,中国铜精矿产量137.9 万吨,预计2020年产量168 万吨,同比增长3%。2021年,新投产矿山很少,如果资金到位,驱龙铜矿有投产可能。现有矿山中,玉龙铜矿可贡献6 万~8万吨的增量。

2020年1-10月,中国进口铜精矿实物量1805 万吨,较2019年同期增长0.8%,预计2020年进口铜精矿2200万吨左右,含铜量约为615 万吨。2021年,中国冶炼产能利用率提升,铜精矿进口需求继续增长,预计进口铜精矿金属量将超过640 万吨。

2.中国精炼铜市场供需

2020年1-10月,中国精炼铜总产量增长6.1%,至836 万吨,预计2020年产量将超过1010 万吨。预计2021年精炼铜产量增长3.3%,因为近两年投产的冶炼项目将继续提升产能。2021年,计划投产4 个新建项目,分别是新疆五鑫铜业有限责任公司的10 万吨项目、紫金铜业有限公司的8 万吨项目、山东烟台国润铜业的8 万吨项目以及大冶有色金属集团的40 万吨项目。由于大部分产能预计在2021年年底投产,因此对2021年精铜产量贡献不大。

2020年1-10月,中国进口精炼铜400 万吨,同比增长40%,出口精炼铜18 万吨,同比下降33%,预计2020年净进口量460 万吨。海外需求大幅减少,使得更多的铜流向中国。2021年,中国自产精炼铜继续增加,且疫情后海外需求恢复,精炼铜进口量将减少,预计精炼铜净进口量370 万吨左右。2020年前10 个月,中国精炼铜表观消费量达到1216 万吨,预计全年达到1470 万吨以上,较2019年增长13%,2021年,精炼铜将在较高的基数水平上,同比下降。

中国精铜消费结构呈细微变化。电力用铜虽仍占据主导,但比例已从2016年的50.9% 下降至48.5%;空调制冷、电子产品等用铜占比回升,建筑用铜占比下降。2020年前10 个月,中国铜材产量1633 万吨,预计全年超过2000 万吨,增幅达到4.6%。预计2021年铜材产量继续增长,但增幅将缩小。

影响铜价走势的其他因素

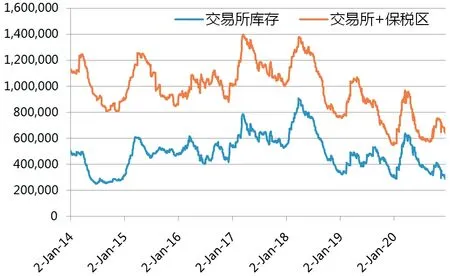

1.库存

2020年,全球精炼铜显性库存下降,总量处于历史较低水平,年内累库主要体现在中国保税区。显性库存总量在2020年一季度末达到最高水平96万吨,三季度再次累库,但增量不大,截至2020年12月18日,库存总量为64.5 万吨,较最高水平减少30 万吨,较2020年年初减少9.8 万吨。其中,中国保税区库存为35.1 万吨,较2020年年初增加了10.7 万吨。全球三大交易所库存中,LME 库存变化不大,COMEX增加3.74 万吨,上期所减少4.2 万吨。LME、COMEX、上期所电解铜库存分别为14 万吨、7.1 万吨和8.2 万吨。

2.美元

2020年,美元呈阶梯式下跌,自2020年3月下旬上冲至102 点的高位后开始,截至2020年12月18日最低跌至89.2,跌幅达12.5%。美国疫情自2020年3月集中暴发后,采取快速降息及无限量宽松货币政策。美国政府的贸易保护主义、反全球化、应对疫情不力,使其全球美元主导地位削弱。

美联储已将利率降至零,美元与其他工业国家货币之间的利率差缩小,削弱了美元的套利优势,美元的吸引力已经减弱。同时,全球经济开始复苏将会提振大宗商品出口国、新兴市场以及与全球贸易最密切相关的经济体的货币。因此,预计2021年美元将大概率走弱。但是,该判断存在两个风险因素,一是美国支持经济的措施能否落地;二是欧洲是否能够成功克服英国脱欧和疫情带来的政治不确定性,支持经济复苏。

表1 中国精铜市场供需(单位:万吨)

图3 全球显性库存(单位:吨)

2021年铜价走势展望

宏观面上,当前欧美的新一轮疫情将导致全球经济在2021年一季度继续疲软,但全球经济再次陷入衰退的可能性不大。随着疫苗的大范围使用,全球经济总体将持续好转。中国方面,为确保“十四五”开好局,我国将科学精准实施宏观政策,努力保持经济运行在合理区间。目前全球货币政策仍看不到收紧的迹象,美联储保持主导利率在非常低的水平,预计美国的经济刺激机会持续时间将远远超出2021年。全球经济体为支撑经济复苏,也将维持货币宽松基调,甚至进一步宽松,美元大概率继续走软。

供需基本面上,全球经济恢复性回升,带动大宗商品总体需求增加,精炼铜市场供需缺口扩大。中国坚持扩大内需这个战略基点,给国内消费以及下游用铜产品产量增长提供强劲动力。尽管电力用铜有继续下滑风险,但地产竣工面积回升,家电、汽车等传统领域消费增长预期乐观,通讯、电子、光伏等新增领域消费增速进一步提升。全球精炼铜库存水平处于历史低位,在消费信心回升背景下,铜产业链各环节的补库意愿增强。

预计,2021年全球经济和基本面都利多铜价。预计国际铜价延续涨势,但可能会出现阶段性回调,价格波动剧烈。LME三月期铜站稳8000美元/吨后,目标依次为9000 美元/吨和历史高点10190 美元/吨,下方在7200 美元/吨有一定支撑,强劲支撑位6500 美元/吨,预计全年均价为7750 美元/吨,国内现货均价5.8 万元/吨。

影响以上判断的潜在风险因素主要有以下几方面,首先,疫苗的研发成功增加了控制疫情的确定性,但若疫苗的免疫效果以及供应不能保证,将失去以上预测基础;其次,美国拜登政府的执政能力存在不确定性,美国国会是否配合,将决定美国财政、货币等政策是否能够落地,直接影响美国经济复苏的力度;再次,美国对中国贸易摩擦可能导致的各种负面影响;此外,原油价格剧烈波动,以及南美等主要产铜地区疫情波动等原因导致全球铜矿端供应低于预期等风险。