行业趋同度、投资者情绪与股市下跌风险

周亮,邓亮东

摘 要:行业趋同度及投资者情绪可以反映市场交易热度。用格兰杰因果网络计算市场的行业趋同度,指数换手率、波动率及BEYR代表投资者情绪,研究这些指标对指数收益及股市下跌风险的影响发现:4个指标对指数收益的预测能力并不稳健,但是对股市下跌风险却有显著的预测能力;用4个指标构造合成因子,发现合成因子对股市下跌风险的预测能力更为显著;利用合成因子进行择时,可以有效避免市场极端的下跌行情,因子择时策略的夏普比率达到0.53,远超指数买入持有策略的0.14。综合来看,行业趋同度及投资者情绪代表的交易热度能够对股市下跌风险提前预警,从而带来投资收益的显著提高。

关 键 词:行业趋同度;投资者情绪;交易热度;股市下跌风险

中图分类号:F832.5 文献标识码:A 文章编号:2096-2517(2021)06-0015-11

DOI:10.16620/j.cnki.jrjy.2021.06.002

一、引言

资本资产定价模型被誉为现代金融学的奠基石之一,Fama等(1993)提出的三因子模型更是被因子投资理论和实践奉为圭臬[1]。随后,越来越多的因子被挖掘出来,典型的如动量因子[2]、流动性因子[3]、质量因子[4-5]、波动率因子[6-7]、贝塔因子[8]、盈利因子和投资因子[9]等均被证明具有显著的定价能力。 投资者情绪也常被用来对资产收益率进行预测,大部分研究均验证了投资者情绪能够显著影响资产收益,但是投资者情绪对资产收益的影响并不是线性的,投资者情绪高昂时期对股票收益率的影响往往更显著[10-11]。Ni等(2015)研究发现,投资者情绪对于股市收益率有着非对称的杠杆效应,对小市值股票的影响更大[12]。Frugier(2016)通过讨论投资者情绪、 股市收益率和收益率波动三者间的关系,发现了相似的结论[13]。史永东等(2015)、Kim等(2018)的研究均发现,在投资者情绪较高时期,股票的动量效应越明显[14-15]。投资者情绪还能对股市下跌风险进行预测,如刘桂荣等(2017)发现投资者情绪与股市下跌风险正相关,并且投资者情绪的悲观变动比乐观变动对股市下跌风险的影响更大。投资者情绪是交易热度的一种直接体现,当市场情绪很高的时候,交易热度高涨,短期来看可能会带来投资收益的上升,但是更长期限来看,股市下跌的风险也会越来越大[16]。

股市中各行业或各企业往往同涨同跌,表现为较强的趋同性, 趋同性往往也能够反映出交易热度。当行业趋同度较高的时候,市场分歧较小,往往也是交易热度较高的时候;反之,当行业趋同度较小的时候,市场分歧变大,此时往往交易热度较低。当行业趋同度发生异动时,往往也能對股市的下跌风险进行预测。趋同性在金融领域常被用于对系统性金融风险的衡量和系统重要性金融机构的识别,Kritzman等(2011)基于主成分分析法提出的信息吸收比率[17],Diebold等(2012)基于广义误差方差分解提出的信息溢出指数法[18],以及Billio等(2012)利用格兰杰因果网络提出的动态因果指数(DCI),均可以对风险的动态性以及机构的重要性进行有效分析[19]。Gong等(2019)的研究验证了格兰杰因果网络在识别中国大陆系统性金融风险的有效性[20]。到目前为止,还较少有文献研究趋同度对股市未来收益率或者下跌风险的影响。格兰杰因果网络可以用来验证不同行业或股票间的关联关系,当用行业或股票收益率作为输入变量时,如果两个行业或两个股票间存在着格兰杰关系,往往说明两个行业处于同步上涨或下跌趋势。周亮(2021)利用格兰杰因果网络度量市场趋同度,结果发现趋同度能够对股市下跌风险进行预警[21]。

总体来看,交易热度能够对市场收益尤其是股市下跌风险进行预测或预警, 在交易热度的识别上,投资者情绪是最常用的指标,而格兰杰因果网络等方法度量的行业趋同度也能够对交易热度进行反映,但是目前来看,直接用这些指标来检验其对股市下跌风险预测能力的文献还较少。 基于此,本文拟采用格兰杰因果网络来构造行业趋同度指标,用波动率、换手率及估值水平来度量投资者情绪, 并利用Logit等模型检验这些指标对股市下跌风险的影响。相对于其他学者的研究,本文的可能贡献在于:一方面,利用多个指标来对交易热度进行刻画,尤其是创新性地将度量系统性风险的格兰杰因果网络引入进来,构造了股市的行业趋同度指标,并发现该指标具有非常好的风险指示作用;另一方面,利用包括Logit回归及回测检验等多种方法,验证了交易热度指标在预警股市下跌风险、规避系统性风险及提高投资绩效时的有效性,为投资者的投资实践提供了理论和实践支撑。

二、研究设计

(一)趋同度指标

Billio等(2012)通过计算股价收益率间格兰杰因果检验的显著数量来衡量金融机构间的信息溢出[19],周亮(2021)借鉴此方法分析行业指数得到市场的网络关联度,并检验发现网络关联度指标可以预测市场未来的下跌风险[21],本文采用该指标来对行业趋同度进行衡量。

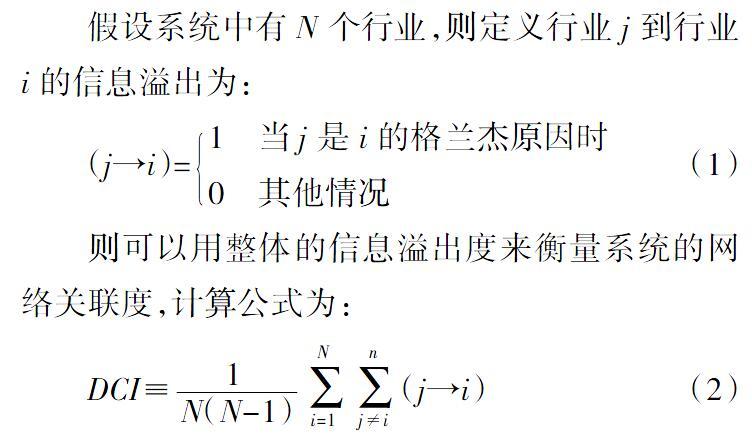

假设系统中有N个行业,则定义行业j到行业i的信息溢出为:

(j→i)=1 当j是i的格兰杰原因时0 其他情况 (1)

则可以用整体的信息溢出度来衡量系统的网络关联度,计算公式为:

DCI≡■■■(j→i) (2)

当网络关联度较高的时候,说明市场上各行业间同涨同跌的现象愈发明显, 此时市场的趋同度较高,也往往说明市场的交易热度较高;当网络关联度较低时,各行业间分化明显,市场趋同度低,往往代表市场交易热度低。

(二)情绪指标

投资者情绪是对市场交易热度最直接的反映。借鉴Baker等(2006)[22]、高大良等(2015)[23]、林红新等(2020)[24]等学者的研究,本文采用指数波动率(Vol)、换手率(Turn)以及指数估值(BEYR)等指标作为投资者情绪的代理变量。其中指数波动率借鉴周亮(2018)[25]的方法,采用每周的极差波动率来衡量,计算公式为?滓=■,其中hi和li分别表示当周最高价和最低价;换手率以周交易金额/流通市值计算。 指数估值本文没有采用常见的PE指标,而是用BEYR(债券-股票收益比)来衡量,BEYR将股票和债券看成替代性资产, 计算公式采用十年期国债收益率与股息收益率(PE的倒数)间的比值来计算,相对于PE,BEYR可以更为有效地对指数估值情况进行评估[26]。当指数波动率、换手率以及估值水平较高时,往往说明市场交易热度很高。

(三)实证模型

本文构建OLS和Logit两种模型来检验交易热度指标对市场收益或股市下跌风险的影响,模型分别如式(3)式和(4)式所示:

Rt+1=?琢+?茁1·Factort+?酌Xt+?着t (3)

Logitt+1=?琢+?茁2·Factort+?酌Xt+?着t (4)

其中,Rt+1为下一期WIND全A指数收益率,本文分别对下一周及下一个月的指数收益率进行了回归;Factor为交易热度指标,包括DCI、Vol、Turn和BEYR,以及由这四个指标构成的合成指标等;X为一系列控制变量, 本文借鉴其他学者的研究,采用工业增加值环比、CPI环比、M2、10年期国债到期收益率、市场总换手率以及市场波动率作为控制变量;?着t为回归残差。借鉴周亮(2021)[21]的研究,用Logitt+1逻辑变量代表股市的下跌风险,样本区间内WIND全A指数周收益率Q(0.1)和Q(0.2)分别为-3.82%和-2.24%, 因此在对下一周股市下跌风险回归时将Logitt+1设定为“当Rt+1<-3.82%时取1,否则为0”,后续稳健性检验中将-3.82%替换成-2.24%进行分析; 在对下一月股市下跌风险进行回归时,同样将月收益率Q(0.1)和Q(0.2)设定为阈值,分别为-7.72%和-4.64%。

(四)数据来源及描述性分析

本文的样本区间为2002年1月至2021年2月的所有周数据, 共972组, 所有数据均来自于WIND金融数据库。所有变量的描述性统计分析结果及相关系数矩阵如表1所示,其中Panel A为描述性统计,Panel B为相关系数矩阵。 可以看到,样本区间内WIND全A指数周收益率均值为0.18%,即年化收益率约为9%; 周收益率最小值为下跌14.54%,发生在2008年6月;周收益率最大值为上涨16.38%,发生在2008年11月,说明我国股市暴涨暴跌的现象比较明显。DCI、 换手率、 波动率及BEYR均经过归一化调整(利用5年滚动数据进行归一化), 因此最小值和最大值均分别为0和1,DCI的均值和中位值相对更高。从Panel B可以看到,4个热度指标间的相关系数均为正,且均在1%水平下显著;但是指数收益率与4个指标间的相关性并不强, 与DCI及换手率具有显著的正相关性,但是相关系数均较小,与波动率及BEYR的相关系数均不显著,因此可以初步判断,这4个指标对当期的指数收益率影响较小。

图1展示了指数及4个热度指标在样本区间的動态走势,可以看到WIND全A指数在2007年和2015年出现了两个阶段性的大牛市, 并分别在2007年11月和2015年6月达到两个历史性高点。从Panel B可以看到,4个热度指标在2个历史性高点也基本上达到了阶段性峰值,尤其是DCI指标,与指数的两个历史性高点吻合得较好。但是也可以看到, 单个指标与指数间的不吻合度也较高,如DCI在2013年2月出现了一个阶段性高点,但是此时指数正处于筑底阶段; 其他指标也一样,存在着较多与指数并不一致的地方。因此综合看来,4个指标都能够部分反映出市场热度,与市场指数的走势也具有一定的相似性,但是同样存在着较多不一致的地方,通过将4个指标整合可以更好地对市场态势发出指示(具体见图2及相关分析)。

三、实证结果

(一)OLS回归

本文用当期的热度指标对接下来一周及一个月的指数收益率进行回归,以观察热度指标对市场收益的预测能力,表2报告了OLS回归结果,其中Panel A是对下一周指数收益率的预测结果,Panel B是对下一月指数收益率的预测结果。 可以看到,除了换手率对下一周指数收益率有显著的影响外,其他三个指标对下一周指数收益率的预测能力均不强;DCI和换手率对下一月指数收益率具有显著的正向预测能力,BEYR对下一月指数收益率的预测能力显著为负, 波动率的预测能力仍然不显著。综合来看,直接选择热度指标对指数收益率进行预测,除了换手率外,效果并不是特别好,且通过指标预测进行频繁交易,会导致交易成本过高,从而侵蚀投资收益,因此本文接下来重点考察热度指标对股市下跌风险的预警能力,通过对市场下跌环境的规避,实现对投资收益的保护。

(二)相关性分析

这部分重点考察热度指标对股市下跌风险的预测能力。定义两种股市下跌风险,分别是指数收益率小于10%分位数(-3.82%)及小于20%分位数(-2.24%),各包含97周和194周,结果如表3所示。可以看到,当指数收益率小于-3.82%的97周时,指数收益率与所有的热度指标均存在显著的负相关性,尤其是波动率,相关系数低至-0.389,在1%水平下显著; 当指数收益率小于-2.24%的194周时,指数收益率与所有热度指标的相关系数仍然为负,仅有DCI的系数并不显著,波动率的相关系数绝对值仍然最大。与表1的Panel B相比较可以发现,交易热度指标与收益率间虽然没有显著的相关性,但是在股市下跌环境下,交易热度指标却与收益率具有显著的负相关关系,佐证了本文之前的假设,即交易热度指标具有对股市下跌风险的预警能力。

(三)Logit回归

本部分利用Logit模型更详细地检验热度指标对股市下跌风险的影响。表4报告了将指数收益率小于10%分位数设定为1, 其余时间设定为0的Logit回归结果,Panel A为对下一周指数Logit指标的预测结果,Panel B为对下一月指数Logit指标(接下来4周指数累积收益率的10%分位以下设定为1)的预测结果。可以看到,4个交易热度指标均能对下一周股市下跌风险具有显著的预测能力,将4个热度指标同时纳入回归方程时,DCI和波动率的预测能力仍然显著;DCI和换手率虽然对下一月股市下跌风险的回归系数为正, 但是并不显著,波动率和BEYR的回归系数均显著为正,且在将4个热度指标同时纳入回归方程时,波动率和BEYR的回归系数仍然显著。综合来看,热度指标对股市下跌风险具有显著的预测能力。

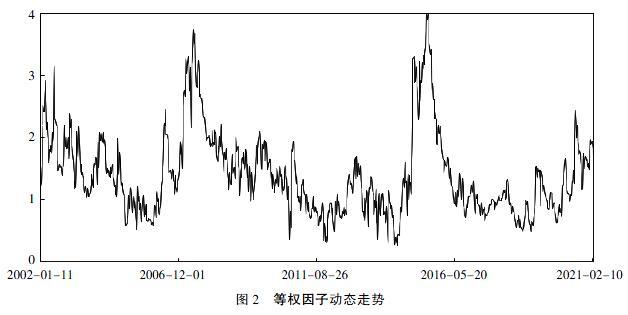

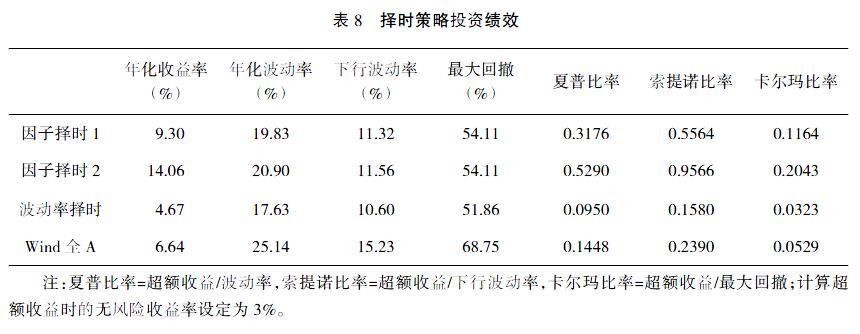

为了检验结果的稳健性,表5报告了将股市下跌风险设定为Ret (四)合成因子的Logit回归 由于热度指标间存在着共线性问题,且为了更好地利用4个热度指标的信息,以对股市下跌风险进行更有效的分析,本文利用等权、主成分(取第一主成分) 及熵权法三种方法将4个指标进行合成,再利用合成因子对股市下跌风险进行Logit回归。 表6报告了Ret 表7报告了Ret (五)投资绩效评估 表6和表7的回归结果验证了合成因子对股市下跌风险的预警能力,本部分从投资实践的视角评估合成因子的有效性。由于三种因子合成方法间差异不大,因此本部分采用合成方式最简单的等权因子进行分析。图2展示了等权合成因子在样本区间的走势,与图1比较可以发现,相对于4个原始指标, 合成因子能够更好地与指数走势相匹配,在2007年6月和2015年6月出现了两个阶段性高点,与指数的高点相吻合,且不存在如DCI等指标与指数无法对应的高点。 鉴于合成因子在预测股市下跌风险时的有效性, 利用等权因子的因子值来构建简单的投资策略,具体为:仅在因子值超过一定阈值后平仓,并在因子值回到一定的阈值以下后重新买入,其他时间均采用简单的买入持有策略。合成因子的中位值为1.56,90%分位值为2.97,98%分位值为3.52左右,需要说明的是,本部分的主要目的是展示合成因子在择时上的可能有效性,因此将开仓阈值简单设定为3和3.5,将平仓阈值简单设定为1.5。 表8报告了择时策略的投资绩效,其中因子择时1是将平仓阈值设定为3的投资策略,因子择时2是将平仓阈值设定为3.5的投资策略。 考虑到波动率对股市下跌风险的预测能力显著高于其他3个指标,同时构造了波动率择时策略,以作为对比,将波动率的平仓阈值设定为0.95。 从表8可以看到,波动率择时虽然风险最低,但是收益也大幅降低,从而使得其风险调整后收益(包括夏普比率、索提诺比率和卡尔玛比率)最低;因子择时策略显著优于波动率择时及指数持有策略,表现为收益的大幅提升以及风险相对指数的小幅降低,从而其风险调整后收益显著高于指数;因子择时2的收益相对因子择时1又有了大幅提升,说明给与交易热度更高的容忍度, 能够实现对投资收益更大幅度的捕获,当然也可能会导致没能在下跌前及时撤离而大幅侵蚀收益(样本区间内未发生这种情况)。 图3展示了几种策略净值的动态走势,可以看到,因子择时策略均仅在2007年和2015年进行了2次交易。因为因子择时2对交易热度的容忍度更高,所以捕获了更多的投资收益,从而导致因子择时2的最终净值接近12, 而因子择时1的最终净值仅为5.26,相差了一倍多。交易热度越高,往往说明资产泡沫越高,但是泡沫期往往能够带来更超额的投资收益,因此提高因子的阈值可以一定程度上带来投资收益的提升,当然也可能导致无法在泡沫前期离场,从而大幅侵蚀投资收益,如将因子阈值设定为3.8的话,将会导致在2007年无法离场,从而大幅降低投资收益,因此对于因子开平仓阈值应谨慎选择,适当的参数优化及针对实际情况的及时调整,是选择因子阈值的有效手段(限于篇幅,不在本文讨论范围)。 四、结论与启示 本文采用2002年1月至2021年2月WIND全A指数及申万一级行业指数的周数据,计算了格兰杰因果网络(DCI)所代表的行业趋同度指标,以及指数换手率、波动率及BEYR所代表的投资者情绪指标,并用这4个指标来反映市场交易热度以研究交易热度对指数收益率及股市下跌风险的影响, 研究发现:4个交易热度指标对指数收益率的预测能力并不稳健,但是对股市下跌风险却有显著的预测能力, 且无论是采用10%还是20%分位数收益作为股市下跌风险的标准,结论均稳健;通过将4个热度指标合成综合因子,发现合成因子对股市下跌风险的预测能力更为显著;利用合成因子进行择时, 可以有效避免市场极端的下跌行情,如将因子平仓阈值设定为3.5(3),最終净值将达到11.66(5.26),远超指数的3.32,且因子择时策略的风险也有了些微的降低,从而使得策略的夏普比率达到了0.53(0.32)。总体来看,行业趋同度及投资者情绪代表的交易热度能够对股市下跌风险提前预警,基于合成因子构造的交易体系也能够较好地规避股市的大幅下挫风险,使投资收益显著提高。 本文的研究结论是对行为金融及因子投资理论的有力补充,同时对机构及个人投资者的投资实践也具有一定的指导意义:第一,由于所有的行业或股票都面临着市场风险,因此经常表现出同涨同跌的特性, 但是这种趋同度不是稳定不变的, 而是随着市场环境的变化而时刻变化着的,尤其是在市场趋同度较高时, 往往预示着较高的股市下跌风险,因此对趋同度的有效识别可以为风险控制提供理论依据。第二,投资者情绪是对市场交易热度最直接的反映,波动率、换手率及BEYR等指标均能够对投资者情绪进行刻画,结合趋同度指标构造的交易热度指标能够对股市下跌风险提前预警,从而有效规避系统性下跌风险。第三,在构造交易策略时, 对市场交易热度指标阈值的选择至关重要,如果阈值选择过低, 则会导致在泡沫前期过早离场,从而无法获得牛市带来的收益; 如果阈值选择过高,则容易导致在泡沫后期仍然无法离场,从而无法规避接下来的市场暴跌。 因此除了采用经验方法, 适当地结合量化方法对阈值进行动态调整,是接下来值得探索的方向。 参考文献: [1]FAMA E F,FRENCH K R.The Cross-section of Expected Stock Returns[J].Journal of Finance,1992,47(2):427-465. [2]CARHART M M.On Persistence in Mutual Fund Performance[J].Journal of Finance,1997,52(1):57-82. [3]AMIHUID Y.Illiquidity and Stock Returns Cross-section and Time-series Effects[J].Journal of Financial Markets,2002,5(1):31-56. [4]ASNESS C,FRAZZINI A,PEDERSEN L H.Quality Minus Junk[R].AQR Capital Management Working Paper,2013. [5]李斌,冯佳捷.中国股市的公司质量因子研究[J].管理评论,2019(3):14-26. [6]ANG A,HODRICK J,XING Y,et al.The Cross-section of Volatility and Expected Returns[J].Journal of Finance,2006,61(1):259-299. [7]杨华蔚,韩立岩.外部风险、异质信念与特质波动率风险溢价[J].管理科学学报,2011(11):71-80. [8]FRAZZINI A,PEDERSEN L H.Betting Against Beta[J].Journal of Financial Economics,2014,111(1):1-25. [9]FAMA E F,FRENCH K R.A Five-factor Asset Pricing Model[J].Journal of Financial Economics,2015,116(1):1-22. [10]STAMBAUGH R F,YU J F,YUAN Y.The Short of It:Investor Sentiment and Anomales[J].Journal of Financial Economics,2012,104(2):288-302. [11]BATHIA D,BREDIN D.An Examination of Investor Sentiment Effect on G7 Stock Market Returns[J].European Journal of Finance,2013,19(9):909-937. [12]NI Z X,WANG D Z,XUE W J.Investor Sentment and Its Nonlinear Effect on Stock Returns:New Evidence from the Chinese Stock Market Based on Panel Quantile Regression Model[J].Economic Modelling,2015,50(4):266-274. [13]FRUGIER A.Returns,Volatility and Investor Sentiment: Evidence from European Stock Markets[J].Research in International Business and Finance,2016,38(6):292-310. [14]史永東,王镇.投资者情绪影响动量效应吗?——来自上证A股的经验证据[J].投资研究,2015(9):90-103. [15]KIMA B,SUHB S.Sentiment-based Momentum Strategy[J].International Review of Financial Analysis,2018,58(5):52-68. [16]刘桂荣,颜梦雅,金永红.对投资者情绪与股市崩盘风险关系的检验[J].财会月刊,2017(5):39-46. [17]KRITZMAN M,LI Y,PAGE S,et al.Principal Components as a Measure of Systemic Risk[J].Journal of Portfolio Management,2011,37(4):112-126. [18]DIEBOLD F X,YILMAZ K.Better to Give than to Receive:Predictive Directional Measurement of Volatility Spillovers[J].International Journal of Forecasting,2012,28(1):57-66. [19]BILLIO M,GETMANSKY M,LO A W,et al.Econometric Measures of Connectedness and Systemic Risk in the Finance and Insurance Sectors[J].Journal of Financial Economics,2012,104(3):535-559. [20]GONG X,LIU X H,Xiong X,et al.Financial Systemic Risk Measurement Based on Causal Network Connectedness Analysis[J].International Review of Economics and Finance,2019,64(7):290-307. [21]周 亮.行业网络关联度及其对股市下跌风险的影响[J].金融与经济,2021(4):73-83. [22]BAKER M,WURGLER J.Investor Sentiment and the Cross-section of Stock Returns[J].Journal of Finance,2006,61(4):1645-1680. [23]高大良,刘志峰,杨晓光.投资者情绪、平均相关性与股市收益[J].中国管理科学,2015(2):10-20. [24]林红新,宋高雅,花俊国.投资者情绪对动量效应与反转效应的影响[J].金融理论探索,2020(1):8-18. [25]周亮.极差波动在期现跨市场套利中的应用——与GARCH模型的比较[J].山东工商学院学报,2018(2):78-86. [26]MCMILLAN D G.Does the BEYR Help Predict UK Sector Returns?[J].Journal of Asset Management,2011(12):146-156. Industry Convergence, Investor Sentiment and Stock Market Downside Risk Zhou Liang1,Deng Liangdong2 (1. Financial School, Hunan University of Finance and Economics, Changsha 410205, China; 2. Shaoyang Audit Bureau, Shaoyang 422099, China) Abstract: The degree of industry convergence and investor sentiment can reflect the popularity of market transactions. Using industry Granger causality network to calculate the market convergence index, and index turnover, volatility and BEYR to represent market sentiment, the impact of these indicators on index return and stock market downside risk is studied. The research results show that the predictive power of 4 indicators for index return is not robust, but it has significant predictive power for the downside risk. Constructing synthetic factors from 4 indicators, it is found that the synthetic factors have more significant predictive power for the downside risk. Using synthetic factors for timing, it can effectively avoid extreme market declines, the Sharpe ratio of the factor timing strategy reached 0.53, far exceeding the 0.14 of the index buy-and-hold strategy. Taken together, the degree of industry convergence and investor sentiment represented by the trading heat can provide early warning of the downside risk of the stock market, thereby bringing about a significant increase in investment income. Key words: convergence; investor sentiment; trading enthusiasm; stock market downside risk (責任编辑:李丹;校对:卢艳茹)