美国页岩资产并购活动冲击全球油气资源市场

文 | 李宁 侯明扬

作者供职于国家管网集团北海液化天然气有限责任公司;中国石化石勘院

进入2020年来,受新冠疫情在全球范围持续扩散造成世界经济增长大幅放缓、叠加OPEC+协议减产谈判破裂等因素影响,伦敦Brent和纽约WTI两大国际基准原油价格在上半年分别跌至近20年内最低水平,也直接导致全球油气资源并购市场面临严峻挑战。

根据伍德麦肯兹公司统计,2020年上半年,全球油气资源并购市场总体呈现明显“量价齐跌”态势。交易金额方面,全球油气资源并购市场交易金额仅为45亿美元,显著低于2019年上半年的860亿美元,创有半年期交易记录以来同期最低值。

交易数量方面,上半年全球油气资源并购活跃程度大幅降低,发生交易数量共50宗,较2019年同期的103宗降幅超过50%以上;更是以低于2001年66宗14%的幅度创下有半年期交易记录以来同期最低值。

尽管以页岩油气资产交易为主的北美仍是上半年全球并购活动最活跃的地区,但仅实现交易数量27宗,交易金额仅20.8亿美元,与2019年同期相比分别下降了60%和83%,并双双创下近十年以来最低值。

页岩资产“四大交易”震动全球

进入下半年后,北美页岩油气并购市场“风云突变”,四宗规模较大的页岩资产交易引发业界关注。

7月下旬,美国第二大油气生产商雪佛龙公司宣布,将以全股票交易方式收购独立油气生产商诺贝尔能源公司,交易估值约130亿美元,成为2020年至今规模最大的油气资源并购交易活动。9月22日,美国页岩油气生产商戴文能源公司宣布,将以25.6亿美元价格收购竞争对手WPX能源公司。10月19日,美国康菲公司宣布以97亿美元的高价收购康乔资源公司股票,成为目前年度第二大油气资源并购交易活动。10月21日,美国先锋自然资源公司表示,将通过全股票交易的方式,以45亿美元收购页岩油气生产商帕斯利能源,成为又一专注二叠盆地页岩资源开发的独立油气公司。

从全年情况看,如果全球油气资源并购市场维持现有发展趋势,2020年或将出现交易规模排名靠前的并购交易均为页岩资产相关交易的情况。而在2019年,交易规模排名前五的并购交易中,仅有两宗是页岩资产相关交易。

从全球市场看,美国页岩资产并购市场现阶段表现或将带动全球油气资源并购市场进入交易活跃期,预计将有更多优质上游资产陆续进入市场,可能引发更多超过10亿美元交易规模的大型并购活动。

页岩资产并购市场重归活跃

根据历史经验,尽管低油价期间油气资源市场走势整体低迷,但时常出现规模较大的并购交易。从买方角度看,低油价下,待交易资产价格不断向其合理价值回归,且各地区油气资源并购市场已逐渐呈现买方市场的特点,使得部分价格合理、规模适当、资源禀赋优良、买方议价权明显的上游资产逐步呈现在并购交易市场上。对资产相对充裕的石油公司而言,这是较好的投资机会。

收购诺贝尔能源后,雪佛龙公司得到了一批优质上游资产,如美国国内二叠盆地和科罗拉多州东北部Denver-Julesbur盆地部分页岩油气资产,以及包括Leviathan气田使用权在内的部分地中海东部和西非地区的常规油气资产等。

根据伍德麦肯兹公司估测,历经近两年的上游资产优化调整后,戴文能源已成为现阶段美国财务状况最好的石油公司之一,但其退出加拿大部分油砂以及巴奈特页岩资产后,公司油气产量较2018年峰值下降约40%。而此次收购WPX能源后,戴文能源获得了规模较大的位于二叠盆地和威灵斯顿盆地的页岩资产,超越先锋能源等公司,已成为美国最大的页岩油生产企业之一。

从卖方角度看,在低油价期间,为提高资本利用率、改善财务状况、降低资产负债率,出售部分乃至全部上游油气资产对资金链相对偏紧的石油公司而言,同样是较为现实的选择。譬如,在戴文能源公司收购WPX能源公司交易中,对WPX能源公司而言,一是可以依托戴文公司在技术方面的优势,提高现有油气资产的产量,进而提升资本利用率。二是能够降低公司原有资产负债比率。根据伍德麦肯兹估测,合并前WPX能源公司长期贷款加权平均利率为5.5%,在当前油价水平下对造成公司负担较重。三是依托戴文公司在运营方面的优势,能够降低原有资产的综合资产管理费用,并逐步拉近与行业领先公司的管理差距。

此外,北美地区石油公司对待能源转型的态度客观上也支撑页岩资产并购交易活跃。受环保等因素影响,当前欧洲石油公司普遍认为,“去碳化”和“电气化”是未来能源发展的明确方向,油气需求将逐年减少,石油公司必须向“大能源”企业转型,因此部分欧洲背景石油公司采取了较为激进的能源转型策略,大力发展风电和光伏等新能源产业。

而以埃克森美孚和雪佛龙为代表的主要美国石油公司则认为,疫情是石油大周期中的短波动,后疫情时代石油需求将延续增长态势,且达峰至少还需要10-15年,石油需求市场长期向好,因此进一步加大了对页岩资产的聚焦与优化,同样导致现阶段页岩资产交易趋于活跃。

页岩油气演进为“巨头的游戏”

2006年至今,美国页岩油气商业化开发程度逐年提升,油气产量稳步增长,但也逐渐迎来新的挑战。一方面,新冠疫情叠加低油价已对产业发展产生了实质性影响。其中,曾是美国北达科他州最大油气生产商的惠廷石油公司于2020年4月宣布破产;美国天然气第二大生产商切萨皮克能源公司在第一季度巨亏83亿美元后,也传出在7月向德克萨斯州南区破产法院申请了破产保护;阿纳达科盆地独立页岩油开发企业恰帕拉尔能源公司也因高额负债,于8月宣布申请了破产保护。

另据伍德麦肯兹公司估测,2020年美国页岩油产量规模将较疫情前预测值降低约200万桶/日,即使其产量自2022年起重归增长路径,但未来十年内页岩油产量峰值也将较疫情前预测值降低约60万桶/日。另一方面,页岩油气生产“甜点”区域资源已动用程度不断提高,未来接替区域资源条件相对较差,将对页岩资产低成本开发带来较大负面影响。

在技术和管理创新短期内难以有更进一步突破的背景下,页岩油气生产企业只有通过规模化增长方式推动实现降本增效。其中,埃克森美孚和雪佛龙等国际石油巨头以及康菲石油、先锋自然资源和戴文能源等领先独立石油公司,依靠其先进的技术水平、良好的管理手段以及抗风性能力更强的财务状况,通过资产和公司并购活动大规模进入二叠盆地等主力页岩区带,实现资源开发的规模效应:一是能够获取更多优质区块资源优势;二是能够提升页岩油开发的运营效率并持续降低单位成本;三是能够获得更好的区域油田服务技术优势;四是能够吸引资本市场投资者的更多关注。而部分技术落后、运营水平较低、财务状况较差的石油公司则将成为并购目标甚至沦为破产境地。也就是说,未来页岩油气产业或将“强者恒强”,逐步呈现出“马太效应”。

从2 0 2 0年情况看,美国页岩油气产业规模化发展趋势已开始显现。以当前美国资源条件最好的页岩区带二叠盆地为例,雪佛龙公司在完成对诺贝尔能源收购后,在该盆地页岩油产量超过35万桶/日;先锋自然资源公司在完成对帕斯利的收购后,在该盆地页岩油产量接近30万桶/日;去年通过收购阿纳达科公司获取了大量二叠盆地优质页岩资产的西方石油公司紧随其后,在该盆地页岩油产量超过25万桶/日;老牌石油巨头埃克森美孚公司在该盆地页岩油产量仅排名第四,约20万桶/日;完成新一轮并购的康菲公司和戴文能源在二叠盆地的产量也相对较大,分别为18万桶/日和15万桶/日。

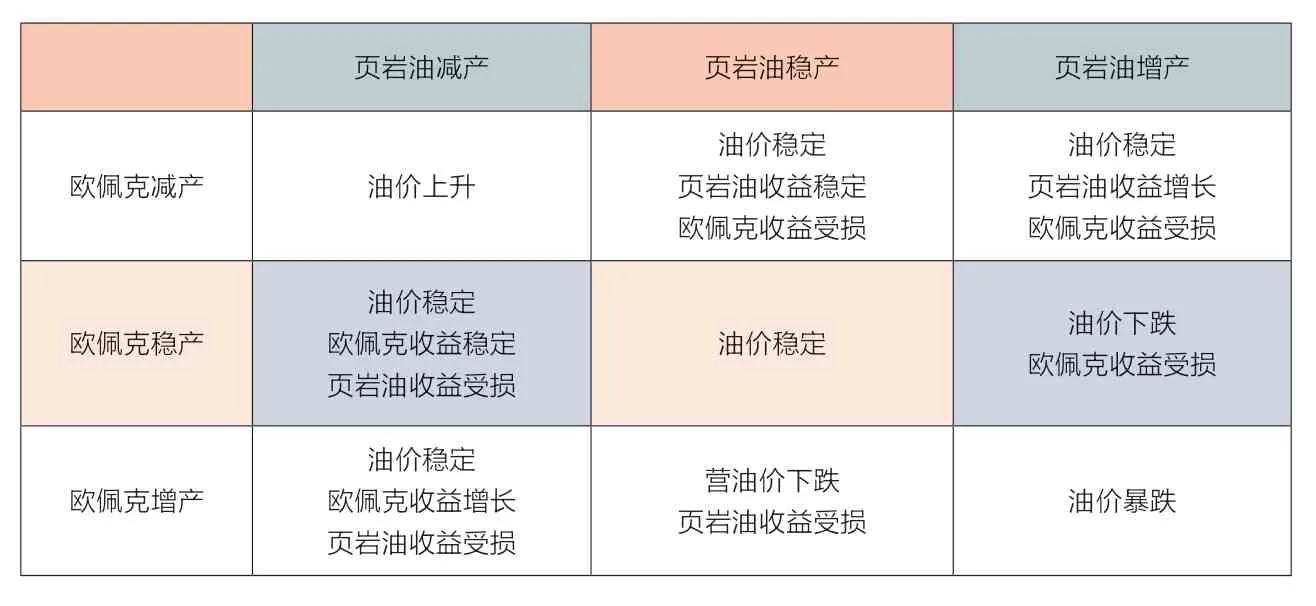

表:欧佩克与美国页岩油的市场博弈矩阵

页岩油气仍是重要力量

从产业发展的角度看,现阶段美国页岩资源大规模并购交易如果持续发生,或将导致全球油气市场供给偏紧。一方面,部分知名页岩油气开发商集中出售资产或整体被并购,将从一定程度上打击油气市场对整个页岩产业的信心,进而在一段时期内影响资本投资,不利于页岩产业长远发展。

另一方面,并购交易会使相关企业降低运营成本并提升规模效益,但整体投资和生产规模往往低于并购活动前,也不利于一段时期内油产量的持续增长。美国页岩油产量自2020年来的大幅下降,在一定程度抵消了新冠疫情下世界石油消费萎缩对市场的负面冲击,客观上对国际油价短期波动起到了支撑作用。

从中长期看,美国页岩油气受多重因素影响导致未来产量增长放缓,将使全球油气供给增量近中期更加依赖于OPEC组织,但较为单一的供应增长路径,将对油气产业发展带来风险,或将导致新一轮全球市场供需平衡趋紧及国际油价大幅波动。

从历史演进的角度看,自2006年起,美国页岩油气生产在技术和管理两个层面均获得较大突破,产量持续增长,成为直接影响全球原油和天然气市场供给以及国际油价波动走势的重要因素。根据美国能源信息署报告,2019年美国七大页岩油产区原油产量合计超过900万桶/日,其中仅二叠盆地页岩油产量就创纪录的达到约400万桶/日。页岩油气特别是页岩油产量持续大幅增长,引发了美国与OPEC等传统原油生产主体间的市场份额博弈,进而引发全球原油供给过剩,并导致国际油价自2014年下半年起大幅下跌。

由于美国页岩油气生产商多为独立石油公司,实施完全市场化的开发方式,因此生产活动对国际油价波动较为敏感。如果国际油价长期维持在美国页岩油气生产平衡价格以下,美国页岩油气产量则将在短期内大幅降低,进而引发全球油气供给市场的大幅波动。

同样,一旦国际油价波动超过美国页岩油气生产平衡价格以上,美国页岩油气生产商将积极主动的开展生产,其油气产量将迅速回升。也就是说,美国页岩油气在事实上已经成为了全球油气市场的内在平衡机制。

伍德麦肯兹公司即预测,随着国际油价特别是美国WTI基准油价缓慢复苏,逐步向55美元/桶回升,美国页岩油气开发也将重归增长路径,相关资本投资和工程服务活动都将趋于活跃,产量也将在2022年后恢复增长,美国页岩油和页岩气相关LNG出口或将再度冲击全球油气市场平衡。