新货币理论——基于支付清算的货币需求理论

西方货币需求理论在古典经济学家的著作里即已有许多论述。由于经济理论早期仅仅将货币看作是一种交易媒介,因而同期的货币需求理论也就把货币的交易媒介职能看作是对货币产生需求的唯一来源。费雪方程的推论说明,货币需求仅为收入的函数,利率对货币需求没有影响。剑桥学派的马歇尔和庇古开创了微观货币需求分析的先河,从微观主体的持币动机、持币行为考察货币需求。他们认为,货币需求还应考虑货币的价值贮藏职能。师承剑桥学派,凯恩斯也从个人持币动机的角度研究货币需求。凯恩斯认为,货币需求主要是源于三个动机,即交易动机、预防动机和投机动机。凯恩斯将利率引入了货币需求理论,从而使剑桥方程中原有的持币比例不再是常数,而是随着利率波动而变动的变量。弗里德曼创造了现代货币数量论。但与凯恩斯主义类似,其理论基础也是货币需求基于个人持币的行为。不过,他不再具体研究人们不同的持币动机,只笼统地把货币看作是一种资产,将资产的需求理论直接运用到货币的需求分析中。弗里德曼将货币与证券、不动产和耐用消费品同等看待,人们持有货币是因为货币也存在着收益率。而当其它资产的收益率变化时,货币的收益率会随之调整,即可推论出,人们的货币需求对市场利率的变动是不敏感的。这一点与古典货币数量论一致。因此,弗里德曼的货币理论又被称为现代货币数量论。

经过梳理不难发现,传统理论都不否认交易动机是影响货币需求理论的重要环节。但现有货币理论都没有在微观层面上对交易动机可能对货币需求产生的深远影响进行细致分析。姚余栋和谢怀筑、孔泽宇从支付清算网络这个新视角,重新剖析了当前交易网络爆炸式的增长对流动性的巨大需求,提出了新货币理论(New Monetary Theory,简称NMT)。

新货币理论推导

基于清算的货币需求

早期基于商品交易的货币需求理论在微观层面上忽视了当前的清算系统对流动性需求。因此,我们通过对现有的支付系统的剖析和研究,得出基于现有的结算支付系统的货币需求方程。现有的支付结算系统可以大致上分成三大类:RTGS、DNS和CNS。

根据国际清算银行的定义,实时全额结算系统(Real-time Gross Settlement,以下简称RTGS),是能够连续进行资金转账指令处理和最终结算的全额结算系统。RTGS系统不会将借记和贷记指令进行轧差,系统能够连续的处理支付指令并执行最终结算。

延迟净额结算系统(以下简称DNS系统)是一种通过积累借贷记指令,在一定的时间周期对所有支付系统参与方集中进行对冲轧差清算的系统。由于清算是定时进行的,并且安排了一定程度的头寸对冲机制,因此对参与行的流动性要求较RTGS系统更小,但在降低流动性风险的同时,也增加了信用风险。

为了克服RTGS系统和DNS系统的缺点,出现了以美国CHIPS为代表的“连续净额结算系统(Continuous Net Settlement,以下简称CNS系统)。在国际清算银行的定义里,任何净额系统都需要一定的债权积累,不符合“实时”的定义,因此我们在这里以“连续”和“实时”相区分。CNS系统是基于DNS系统发展起来的,相比于DNS系统,它可以极大程度上降低(但未完全消除)清算风险,结算时间又接近于实时,吸收了两种系统的优点。

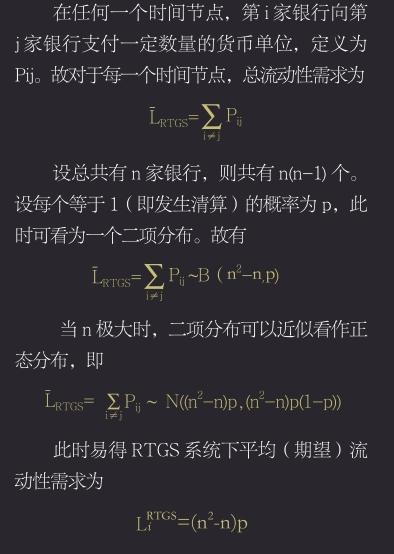

由于当代清算支付系统主要是基于第三方支付的制度设计。在这种支付形式下,银行与银行之间并不直接发生清算,因此,当代清算系统的核心可以看作RTGS。同时,当今大额交易清算主流也是使用RTGS方式。简要RTGS流动性需求推导如下:

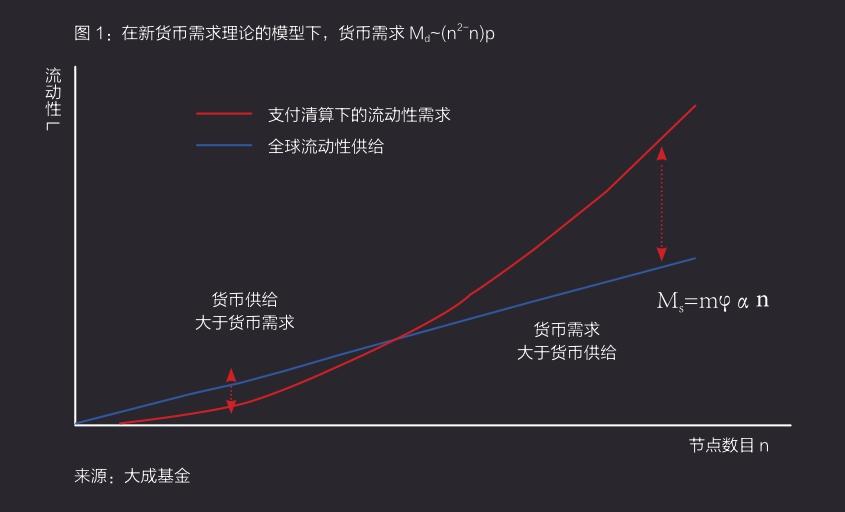

其中,n为结算的节点数,而p为结算意愿,即为交易的频繁程度。即使用RTGS系统时,流动性的需求为接入节点数的平方。另外,根据推导,无论使用何种清算系统,支付清算对货币量的需求至少都是节点数n的二次方。而在全球化程度極高,交易极度频繁的时候,节点n又可进一步视作人口数量的线性函数。即可进一步推论,在此假设下支付清算对货币量的需求至少是人口数量的二次方。即基于支付清算的货币需求方程为 MD=βn2。

货币供给

国际货币发行体系经历了金银复本位制、国际金本位制、布雷顿森林体系以及当前的牙买加体系。金属货币统治了人类经济史上千年时间。但由于货币的供应量取决于金属的开采量和冶炼技术,因此在第二次工业革命基本完成后,随着人类生产力的极大提升,金属货币由于供给有限难以满足经济发展的要求而逐渐被淘汰,人类进入信用货币时代。

尽管当前的国际货币体系中不再使用黄金这样的贵金属和硬资产作为最终偿付手段,但是美元、英镑、欧元和日元等主要储备货币发行国的GDP就相当于上述主权信用货币充当国际货币和最终偿付手段的“资产抵押”。由于当代基础货币的创生都是以资产作为抵押,故有Ms=nMB=mφY。

其中,m为货币乘数,MB指基础货币,φ指资本市场深度,Y为产出。在技术等影响产出的因素平稳的情况下,产出Y可以近似为人口n的线性函数,即Y=an。

其中,a表示技术等影响产出的因素。故可得Ms=nMB=mφY=mφan

可见,现代经济体系下的中央银行体系基于生产的货币创造是一个重大的发明,可以通过不断加深资本市场深度,在给定的资产数量下提供更多的流动性,促进了第三次工业革命以来的经济发展。但是,资本市场的深度有其极限,如果不发生技术突破,全球能够提供的流动性将是的线性函数。即在现有的全球货币体系下,货币供给的极限可以写为总人口的线性函数。

与NMT所预测的一致,在美联储进行了史无前例的宽松政策之后,美元并没有快速贬值,反而在强势升值。疫情期间,风险偏好下降,短期资金短缺,美元是当前世界最受认可的国际货币,因此全球对美元的需求上升。美联储实施MMT没有能阻挡美元的升值趋势。

NMT与MMT异同

NMT理论认为国际货币发行国能够实施MMT,兩者有相近之处,但也存在很多不同。

现代货币理论(MMT)诞生于20世纪90年代,是后凯恩斯主义经济学的发展。其建立在科纳普的国家货币理论、英尼斯的内生货币理论、勒纳的功能财政理论、明斯基的金融不稳定假说和戈德利的三部门均衡理论等的基础上,重点在于讨论财政政策与央行的货币政策如何协调运作。从出发点上看,MMT采纳了国家货币理论的观点,认为货币是起源于债权债务关系,其诞生与承担记账的职能有关。同时,其将货币描述为政府的公共垄断,而失业则表明政府过度限制了金融资产的供应,从而限制了纳税和储蓄。

MMT框架主要包括三个方面:税收驱动货币,财政赤字货币化(政府利率为0)和就业保障计划。具体可总结为以下五点:第一,政府无需先通过税收、债券获得收入来为其支出融资,政府支出先于收入;第二,政府可以创造货币购买本币计价的任何产品和服务,而不用担心违约风险(不用担心本币债务违约);第三,财政政策不能一味追求预算平衡或盈余,而要以充分就业、配合央行货币政策为目标;第四,政府印钞仅受通货膨胀限制其货币创造和购买,一旦充分利用经济中的实际资源(劳动力,资本和自然资源),通货膨胀就会加速。政府可以通过税收、发行国债来回笼货币并控制需求推动的通胀;第五,政府部门赤字为私营部门创造盈余,而且不需要与私人部门竞争通过发行债券获得的稀有储蓄(挤出效应消失)。

伴随全球化、老龄化和全球资本市场大发展,擅长分析封闭或简单开放的经济体的传统理论框架越来越难以解释零利率、虚拟资产价格脱离实体经济走势等新问题,因此NMT和MMT在学界和政策制定者中引发了越来越多的讨论。两个理论的出发点都在强调基于泰勒规则货币政策会导致货币供应不足这一基本事实。两个理论的解决手段均在强调传统实体经济加杠杆能力受限,不足以通过传统方式衍生出足够的货币,因此需要以创新方式发行货币。两个理论背后的哲学均为,货币发行基于信心,货币超发并不会导致金融体系和国家崩溃;隐含的假设均为对金融体系的容量有信心,不会破坏其稳定性。而对世界终局的预测,两者均指向经济滞缩(零利率),虚拟资产价格高涨。

在具体分析框架上,NMT与MMT有以下三方面的不同:

第一,NMT背后的叙事更为深刻。MMT强调具体手段,且具体施政手段在历史上均出现过,创新性不足。NMT分析的是资本市场和实体经济耦合的背后核心驱动机制,根源上具有创新性。MMT仅适用于本国货币,在国际市场上不同货币的竞争问题研究较少。NMT不仅适用于法定货币,也适用于一个多国家区域的主流货币。MMT对货币的分析主要基于货币的交易功能,NMT对货币的分析不仅包括交易功能,也包括价值储存功能。

第二,NMT的分析工具更多,更创新,更符合实际。在内部均衡上,MMT通过创新手段发行货币的方式主要是财政赤字化,暗示财政主体可以不受债务率、资产负债率限制,仅仅依靠人们的信心来发行货币。而NMT并未限定某种手段来发行货币,比如允许通过对更广泛主体(或实物)的未来现金流的信心创造流动性,因此MMT的财政赤字化只是NMT手段中对的一种。而且,因为有财政杠杆率的隐含约束,MMT施行时必然伴随零利率,但NMT没有狭义单一主体杠杆率的限制,因此虽然大概率也将导致利率下行但未必导致在岸市场零利率。外部均衡上,MMT对于进出口和货币的外部效应分析较少。NMT的分析不仅适用于一个封闭的经济体,尤其适用于欧元区、全球经济等宏大、开放的经济体,即使是在没有统一的财政部且对外贸易、资本账户不均质不均衡的情况下,只要有统一或主流的货币供应主体,其对货币政策的分析仍然适用。比如,MMT中美元只有贬值的可能,但NMT中美元会先升值(国际市场流动性不足,flee to quality)再贬值(国际市场流动性过剩)。

第三,NMT对财政的作用的分析更加深入。在外部均衡中,广义的财政是国家控制经济的权力,对应着政府收支、对劳动人口的控制、对跨境资金流动的控制、对跨境贸易的控制。在内部均衡中,NMT从另外的角度解释传统的财政职能。在结构上,财政政策对应在交易体系中提供流动性加增加交易节点,缩减贫富差距。在有效性上,财政收支调节的是资产负债表的权益规模,在期限结构、信息、操作性上的要求很高,也比调节负债部分的货币政策更痛苦、更容易产生顺周期波动。在政策的效率上,NMT认为,财政政策保就业天然会降低要素产出,拉低经济体整体效率。原因是因为,财政政策的一个主要目标是实现充分就业,类似于将交易节点数增加至系统最大,但为了“保就业”而不是“促就业”,就只能提供同等劳动要素投入下回报最低的工作机会(否则难以实现“保就业”)。在通过财政政策解决通货膨胀问题上,MMT认为宽松货币政策将导致通货膨胀,而通货膨胀可以通过提高税收和发行债券来解决,从经济中去除多余的资金;而NMT则表明,从长期来看,货币供给赶不上货币需求,国际货币将供不应求,国际货币发行国不会面临通胀风险。

货币政策三阶段

NMT指出,货币政策一般会经历三个阶段的演化。

第一阶段为遵循泰勒规则的传统货币政策——比如我国,保持实际短期利率稳定和中性政策立场,当产出缺口为负和通胀缺口超过低于目标值时,应降低名义利率;反之亦然。在我国的具体实践中,近年来的货币政策操作综合运用了数量型和价格型工具,是“双工具”框架。在“双工具”框架下,基于新泰勒规则 进行操作更适合我国现状:新泰勒规则统一了麦卡伦规则 和泰勒规则,且兼顾平滑性;其中数量规则可以确定存款准备金率等数量型货币政策,重在对冲过量流动性;剔除数量规则的利率动向指标可以确定存款基准利率等价格型货币政策,重在应对通胀预期。

第二阶段为央行主动买入中长期国债调节曲线形状,实行QE——比如美国,由于杠杆率持续上升且GDP增长乏力,宽松的货币政策无法从短端传导至长端,传统的货币政策难以刺激经济增长,因此央行只能实施QE以维持债务的可持续性,并长期将政策利率维持在低位,等待进出口、资产价格增长带来经济复苏。

第三阶段为QE+负利率——比如日本、欧洲,随着劳动生产率增速下降及技术进步乏力,人口老龄化等原因,负利率是货币政策之“终局”。

我国目前处于第一阶段,政策空间充足,距离负利率仍较远。根据国际清算银行(BIS)数据,当前中国政府部门杠杆率处于相对较低水平,2018年为49.8%,显著低于发达国家的水平,政府部门加杠杆空间仍充足。未来中国一方面可以依靠地方专项债的发行,能够将财政赤字转换为私营部门的盈余,推动中国经济增长。另一方面,在经常账户顺差逐渐消除的过程中,人民币可以加速国际化,建立广阔的离岸市场,提升人民币的国际使用,最终形成资本账户持续顺差。此外,中国非金融企业部门杠杆率自2008年以来快速上行,2016年达到最高点160%,随后有所下降,但仍处于较高的水平。构结性去杠杆仍是主旋律,非金融企业部门杠杆率将进一步下降,从而寻求长期更高质量的增长。