业绩反馈下的研发投入与盈余管理

莫理宁 鲁桂华 潘念萍

【摘 要】 文章分析了企业在不同业绩反馈下研发投入与盈余管理的行为规律,并探讨了冗余资源对上述关系的调节效应,目的是为企业改善业绩、抑制投机及利用资源提供建议。通过对A股2011—2017年间732家制造业上市公司进行实证检验,得到以下结论:业绩期望差距与企业研发投入强度负相关,顺差企业研发投入强度比落差企业低;业绩期望差距与企业盈余管理程度正相关,顺差企业盈余管理程度比落差企业高;冗余资源对上述关系的调节因持有量不同存在差异。文章将研发投入和盈余管理两种行为置于同一研究框架下,揭示了不同业绩企业的风险承担动机和机会主义倾向差异;进一步地,对冗余资源调节效应的分组检验,从非简单线性角度协调了以往研究的分歧。

【关键词】 业绩期望差距; 研发投入强度; 盈余管理程度; 冗余资源

【中图分类号】 F275.3 【文献标识码】 A 【文章编号】 1004-5937(2020)24-0053-07

一、引言

近年来,世界各国经历了贸易摩擦引发的全球产业链重构,各国再次深深意识到,制造业是立国根本、兴国利器和强国基石,通过研发创新获得竞争优势是企业的长远发展之路。然而与先进国家相比,制造业的研发投入依然不足。另外,通过短期投机行为也能改变企业价值,如修饰报表的现象在资本市场普遍存在。中国的银广夏、东方电子等上市公司虚增利润被证监会处罚,美国世通、安然公司等也通过会计操纵欺骗投资者[1]。尽管盈余管理行为在各国层出不穷,实际上不能改变企业实际利润,反而扭曲财务信息,降低资本配置效率。

在竞争激烈的复杂环境下,企业将如何进行研发投入和盈余管理决策?研发投入和盈余管理行为都可能改变企业价值,但却体现了迥然各异的价值取向:研发投入致力于长期内生性竞争优势培育,属于高风险深度战略决策,盈余管理着眼于立竿见影的对外报表调整,属于非资源消耗型短期战术决策。因此,上述两种决策行为实际上转化为企业发展中的风险承担和投机倾向问题。

不同企业的研发投入和盈余管理行为在考虑到多种外生因素影响后仍存在差异,许多学者将目光投向业绩这一内生性因素。根据业绩反馈理论[2],企業并非以实际绝对业绩作为成败标准,而是受制于有限理性,将连续业绩对照历史和行业期望水平转化为“满意”和“不满意”两种状态,并据此进行下一步决策。业绩反馈下的企业研发投入行为研究结果并未统一,王菁等[3]发现业绩期望差距与企业的研发投入负相关,李晓翔等[4]却发现了正相关的证据,贺小刚等[5]则验证两者的框架效应。在企业的盈余管理行为研究方面,徐向艺等[6]以及李四海等[7]都验证了业绩反馈下企业报表修饰行为的存在,此外,韦德洪等[8]认为盈余管理行为是承受到财务压力的结果,于忠泊等[9]、丁方飞等[10]认为外部监督与分析师关注对盈余管理程度有影响,但不同业绩企业的盈余管理程度对比被忽略。

一旦当企业决定采取行动,内部冗余资源对企业行为不可避免产生制约或支持[11]。企业行为理论[2]认为冗余资源可以减轻外部竞争压力,缓解企业内部因资源分配不公而产生的矛盾与冲突,提供流动资金使企业得以采取新产品战略抢占市场[12]。代理理论则认为冗余资源会激发经理人占用资源牟取私利,增加公司治理成本,管理人沉浸于占用冗余资源的良好状态,消减高风险活动投入(如企业的科技创新研发)[13]。学者们试图通过非线性关系协调上述分歧,Bromiley[14]验证了冗余资源的正U形作用,李晓翔等[15]则得出倒U形作用的结论。

本文基于企业行为理论、资源依赖理论和委托代理理论试图回答以下问题:在制造业转型升级的背景下,企业在股东和利益相关者的多重诉求下是注重研发投入还是盈余管理,抑或两者兼顾?冗余资源会对两者关系产生何种影响?本文以A股制造业上市公司为研究样本,从理论与实证角度分析了实际业绩与期望业绩间的业绩期望差距对企业研发和盈余管理行为的影响,并从冗余资源视角进一步探索业绩期望差距与企业研发、盈余管理行为之间的关系。

本文的贡献主要体现在:第一,将企业的研发投入与盈余管理行为置于同一研究框架直观揭示不同业绩状态下企业的风险承担水平及机会主义倾向上的差异,对企业管理风险、抑制投机有实际意义。就已有成果来看,大多对以上两种行为的研究大都各自孤立。第二,对企业研发投入和盈余管理问题进行重新梳理和完善。目前,业绩反馈下的研发投入和盈余管理行为的研究未统一亦未完善,并且偏向于关注业绩落差企业的绩效改善行为,本文通过实证检验对上述关系进行再次验证,并兼顾业绩顺差和落差企业的行为响应差异。第三,从非简单线性角度协调冗余资源的研究分歧,为不同业绩企业的冗余资源有效利用提供参考。企业行为理论和委托代理对冗余资源的作用机制各有其合理解释逻辑,本文认同冗余资源的作用存在量变到质变的过程,因而分不同水平上对其调节作用进行检验。

二、理论分析与研究假设

(一)业绩反馈下的企业研发投入

当企业实际绩效未达到期望水平时,决策者会把业绩落差视为是“失败”状态,因此触发企业启动问题搜寻机制,积极寻找解决的方法。对于落差企业的研发动机可以从两个方面进行分析:第一,公司的实际业绩不如期望,意味着公司当前资源配置方面出现了问题,促使经营管理者搜索问题解决方案的过程,企业对新技术、新产品抱有更加开放的态度,从而有利于企业研发变革。第二,当公司经历业绩下滑,管理者面临来自多方面的压力,迫切需要给股东及利益相关者一个合理的解释,此时研发创新表明经营管理者有所行动,不失为一种转移压力的策略。

相反,决策者会将业绩高于期望水平的状态描述成“成功”状态。首先,沉浸于对业绩的满足,业绩顺差企业安于现状,缺乏对该业绩反馈的回应。其次,企业管理者在满意的业绩面前风险偏好下降,害怕冒险行为会破坏原有的满意状态,减少在风险业务单元的投入,表现为公司研发投入强度不足。

现有文献多用财务指标对冗余资源进行测量,本文参考Huang et al.[20]的做法,采用企業的流动比率(流动资产/流动负债)度量冗余资源,反映可供企业即时使用的资源的多少。本文认同冗余资源对企业研发和绩效的影响呈非线性变化的观点,将冗余资源进行分组检验。按照二分法本文将冗余资源分为较高组(S_AH)和较低组(S_AL),按照四分法分为高度组(S_AHH),中高组(S_AMH),中低组(S_AML)和低度组(S_ALL)。变量如处于分组范围内则赋值为1,否则赋值为0。

5.控制变量

本文参考王菁等[3]和李四海等[7]的做法分别控制了研发投入和盈余管理的影响因素,所涉及的所有控制变量界定如下:上市年龄(Age)为企业上市年份数;规模(Size)取企业平均总资产的自然对数;资产负债率(LEV)取值为总负债/总资产×100%;回报率(Retur)为公司的每股基本收益;成长性(Growth)为主营业务收入增长率;报酬率(ROA)为总资产报酬率;资产周转率(ATR)取值为营业收入/平均总资产;管理层薪酬(Pay)取前三位高管薪酬总额的自然对数;大股东持股(Hold)取第一大股东持股总数的自然对数;独董占比(INDD)取独立董事人数占董事人数比例;营业收入增额(REV)取值为剔除了应收款项后的营业收入增额/期初总资产;固定资产的价值(PPE)取值为固定资产价值/期初总资产;企业属性(STA)为虚拟变量,国企取值为1,民企取值为0。本文还控制了年度(Year)和制造业次类行业(Industry)的影响。

(三)实证模型

R&Di,t=β0+β1Gapi,t-1+β2Controli,t+ε (2)

EMi,t=β0+β1Gapi,t-1+β2Controli,t+ε (3)

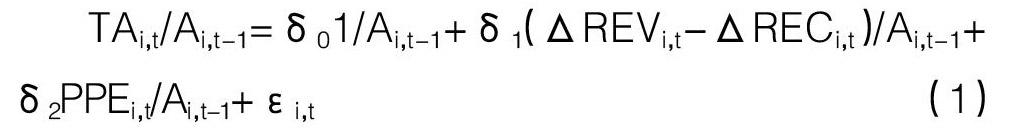

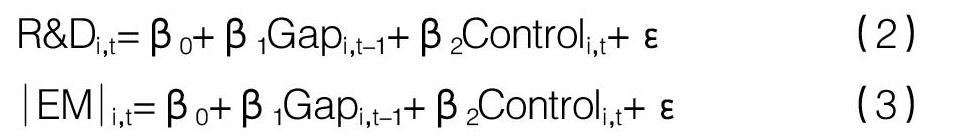

式2、式3分别用来验证业绩期望差距与企业研发投入强度、盈余管理程度的关系,式中R&Di,t是i企业在t期的研发投入强度,EMi,t是i企业在t期的盈余管理程度,Gapi,t-1是i企业在t-1期的业绩期望差距。

R&Di,t=β0+β1Gapi,t-1+β2Slacki,t+β3Slacki,t-1×

Gapi,t-1+β4Controli,t+ε (4)

EMi,t=β0+β1Gapi,t-1+β2Slacki,t+β3Slacki,t-1×Gapi,t-1+

β4Controli,t+ε (5)

式4、式5用来检验冗余资源对业绩期望差距与研发投入强度、盈余管理程度关系的调节效应,式中Slacki,t-1表示i企业在t-1期的冗余资源。

四、实证分析

(一)变量描述

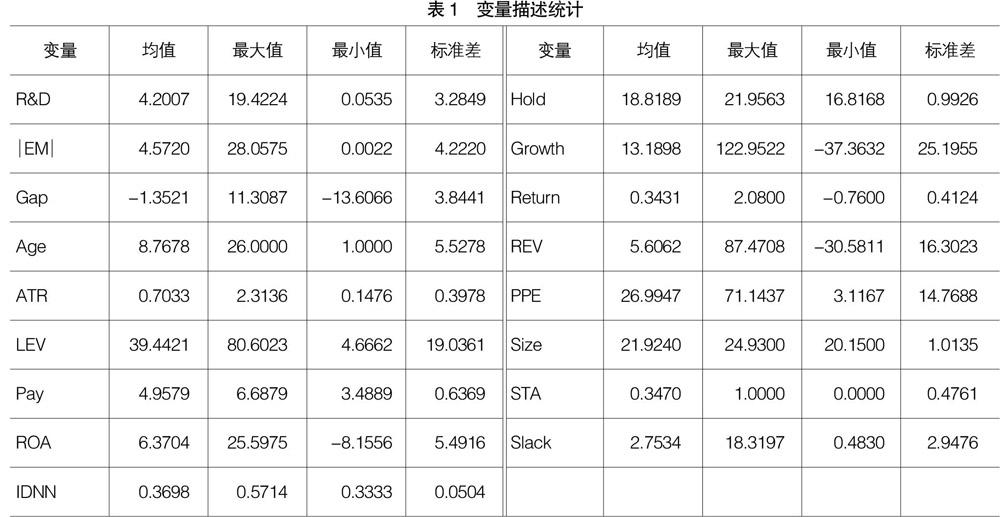

如表1所示,业绩期望差距Gap的均值为-1.3521,说明企业对业绩“不满意”是常态。研发投入强度均值4.2007,标准差3.2849,最大、最小值分别为19.4224和0.0535,可见企业间研发投入强度差距较大。盈余管理程度EM的均值为4.5720,标准差4.2220,最大、最小值分别为28.0575和0.0022,可见在样本公司中普遍存在盈余管理行为,而且盈余管理程度差异比较大。

(二)回归检验

本文采用EViews 8.0软件对平衡面板数据进行统计检验。Hausman检验结果各模型P值均大于0.05,适合用随机效应模型进行估计。

1.业绩期望差距对企业行为的影响

表2中模型1和模型2分别为研发投入强度(R&D)的控制变量以及加入业绩期望差距(Gap)后的回归检验结果。由模型2结果可知,Gap系数显著为负(β=-0.0271,p<0.05),说明业绩期望差距越大企业研发投入强度越低,即顺差企业研发投入强度比落差企业低。因此,H1得到实证检验支持。

表2中模型3和模型4分别为盈余管理程度(EM)的控制变量以及加入业绩期望差距(Gap)后的回归检验结果。由模型5结果可知,Gap的系数显著为正(β=0.0651,P<0.1),说明业绩期望差距越大企业盈余管理程度越大,即顺差企业盈余管理程度比落差企业高。因此,H2得到实证检验支持。

2.冗余资源对业绩期望差距与企业行为关系的调节

表3中模型1和模型2分别是在研发投入强度(R&D)的解释变量和控制变量基础上加入不同水平冗余资源变量的调节效应检验结果。由模型1可知,高度组冗余资源(S_AHH)与业绩期望差距(Gap)的交乘项系数显著为负(β=-0.0269,p<0.1),由模型2可知,中高组冗余资源(S_AMH)与业绩期望差距(Gap)的交乘项系数显著为正(β=-0.0308,p<0.05)。因此,在持有量水平不同时,冗余资源对业绩期望差距与研发投入强度的调节效应存在差异,H3a得到实证检验支持。

表3中模型3和模型4分别是在盈余管理程度EM的解释变量和控制变量基础上加入不同水平冗余资源变量的节效应检验结果。由模型3可知,较高组冗余资源(S_AH)与业绩期望差距Gap的交乘项系数显著为为正(β=0.0908,p<0.01),由模型4可知,较低冗余资源(S_AL)与业绩期望差距GAP的交乘项系数显著为负(β=-0.0763,p<0.1)。因此,在持有量水平不同时,冗余资源对业绩期望差距与盈余管理程度的调节效应存在差异,H3b得到实证检验支持。

(三)稳健性检验

前文参考Greve(2003)的做法,将业绩历史期望与行业期望处理成为综合指标,即根据公式Ai,t=α1HAi,t+(1-α1)IAi,t来计算业绩期望水平。其中,历史期望HA采用t-1年企业i的总资产报酬率衡量,行业期望IA为企业i所在行业内除企业i外其他企业t期的总资产报酬率中值,α1代表权重,介于0到1之间,前文仅汇报了α1等于0.5的检验结果。

出于稳健性考虑,本文分别使用权重α1=0.1、α1=0.3、α1=0.7和α1=0.9计算业绩期望差距Gap,代入回归模型后检验结果没有发生实质性改变,假说依然成立。受篇幅所限,此处,不再汇报α1=0.7时的检验结果。根据表4可知,业绩期望差距Gap与研发投入强度R&D显著负相关,业绩期望差距Gap与盈余管理程度EM显著正相关,本文结论依然成立。

五、研究结论与讨论

通过实证检验本文发现,有别于我们传统认识,业绩顺差企业比落差企业表现出更强的机会主义倾向。首先,在战略性研发投入行为方面,业绩落差企业更具冒险精神,采取积极变革以图扭转局势,但顺差企业在研发投入上安于现状,表现出保守的机会主义;其次,在应计盈余管理行为方面,顺差企业更乐于采取非消耗性的报表调整来投机,其盈余管理程度比落差企业更高。

冗余资源的作用视持有量不同而定,总体符合物极必反规律。高度组冗余资源对业绩期望差距与研发投入强度的负相关关系起强化作用,强化了顺差企业的研发保守和落差企业的研发激进;中高组冗余资源作用相反,能改善顺差企业的研发保守,同时约束落差企业的研发激进。在业绩期望差距与盈余管理程度的正相關关系中,较高组的冗余资源强化了企业盈余管理程度,较低组的冗余资源则对上述关系起弱化作用。

根据上述研究结论,本文提出以下建议:第一,顺差企业的战略研发投入强度回落,而盈余管理的战术调整程度提高,凸显了优质企业发展过程中坐享其成的短视特征,需要加强对其激励和监管,利益相关者应改变对管理者的考核方式,不应过分倚重业绩单一指标。第二,落差企业具有较强的研发变革动机和较低的盈余管理程度,需要关注其研发投入的科学性,同时不能对难以消除的盈余管理现象掉以轻心。第三,企业冗余资源的影响是双刃剑,不管是顺差企业还是落差企业都需注意其持有量的适度性。

尽管本文取得一定的研究成果,但研究局限也显而易见:研发投入和盈余管理作为企业业绩反馈下的典型行为,不足以代表企业所有业绩反馈下的行为响应;基于中国制造业上市公司研究结论是否能推及其他行业,也尚需后续研究进行验证。

【参考文献】

[1] 连燕玲,周兵,刘俊良.合规还是违规?期望落差下的冒险决策分析——基于中国上市公司的数据分析[J].管理学季刊,2016(S1):47-72.

[2] CYERT R M,MARCH J G.A behavioral theory of the firm[M].Englewood Cliffs,NJ,Prentice Hall,1963.

[3] 王菁,程博,孙元欣.期望绩效反馈效果对企业研发和慈善捐赠行为的影响[J].管理世界,2014(8):115-133.

[4] 李晓翔,刘春林.投资强度变化:基于绩效偏差和冗余资源的视角[J].管理科学,2013(1):26-37.

[5] 贺小刚,连燕玲,吕斐斐.期望差距与企业家的风险决策偏好——基于中国家族上市公司的数据分析[J].管理科学学报,2016(8):1-20.

[6] 徐向艺,卢刚.企业期望—绩效差距与盈余管理的关系研究——基于我国A股上市公司的经验证据[J].宏观经济研究,2017(5):58-68.

[7] 李四海,陈旋,宋献中.穷则思“变”抑或穷则思“骗”?——基于业绩下滑企业业绩改善行为研究[J].研究与发展管理,2018(1):22-33.

[8] 韦德洪,文静.证券分析师盈余预测与上市公司盈余管理[J].会计之友,2013(9):12-17.

[9] 于忠泊,叶琼燕,田高良.外部监督与盈余管理——针对媒体关注、机构投资者与分析师的考察[J].山西财经大学学报,2011(9):90-99.

[10] 丁方飞,姜永娴,李苏,等.证券分析师关注对真实盈余管理的影响研究[J].会计之友,2019(24):65-71.

[11] BOURGEOIS L J.On the measurement of organizational slack[J].The Academy of Management Review,1981,6(1):29-39.

[12] 李强,朱倩玉.组织冗余、股权结构与双元创新投资[J].会计之友,2019(9):38-44.

[13] JENSEN M,MECKLING W.Theory of the firm,managerial behavior,agency cost and owner-ship structure[J]. Journal of Financial Economics,1976(3):305-360.

[14] BROMILEY P. Testing a causal model of corporate risk taking and performance[J]. Academy of Management Journal,1991,34(1):37-59.

[15] 李晓翔,刘春林.冗余资源与企业绩效关系的情境研究——兼谈冗余资源的数量变化[J].南开管理评论,2011(3):4-14.

[16] CHEN W.Determinants of firms' backward and forward-looking r&d search behavior[J].Organization Science,2008,19(4):609-622.

[17] DECHOW P,SLOAN R,SWEENEY A.Detecting earnings management[J/OL].SSRN,1994.

[18] 吕迪伟.认知—行为视角下多重经营期望落差与企业研发投入的关系研究[D].广州:华南理工大学博士学位论文,2018.

[19] GREVE H R.A Behavioral theory of R&D expenditures and innovations:evidence from ship-building[J].Academy of Management Journal,2003,46(6):685-702.

[20] HUANG J W,LI Y H.Slack resources in team learning and project performances[J].Journal of Business Research,2012,65(3):381-388.