基于健康冲击视角的中国老年家庭金融资产决策研究

富茜楠, 曲世友, 田波平, 李艳鹏

(1.哈尔滨工业大学 经济与管理学院,黑龙江 哈尔滨 150001; 2.哈尔滨工业大学 数学学院,黑龙江 哈尔滨 150001)

1 引言

随着经济的飞速发展,我国家庭收入不断增加,财富规模逐年增长,2018年家庭财富总值已超过50万亿美元,房产持有率高达85%,金融资产持有仅占12%,且以无风险资产为主,风险性资产持有比率较低。老年家庭拥有大量的财富积累,却对风险性金融市场参与严重不足,财产性收入仅占家庭可支配收入的10%。合理配置家庭资产,不仅能够增加家庭财产性收入,促进家庭财富增值,也对金融市场和经济的发展具有重要的意义。以往的研究从收入、年龄、性别、教育程度和风险偏好等方面来分析对家庭资产配置的影响,近年来,研究视角转向了健康因素。正在全球肆虐的新冠肺炎充分证明了健康冲击不仅影响家庭的经济活动,也对全社会的经济运行产生了巨大的影响。老年人的健康状况随年龄增长每况愈下,面临着疾病或死亡等健康风险。在我国社会医疗保险广泛普及的情况下,严重的健康冲击仍然会导致老年家庭自付医疗支出剧增,消耗大量的家庭财富,改变对风险的偏好和未来的预期,从而影响家庭的消费、储蓄和其他资产的配置决策。深入研究健康冲击对老年家庭金融资产配置决策的影响,不仅丰富了家庭金融领域的理论研究,进一步揭示家庭资产配置异质性原因,也为老年家庭应对健康风险,合理配置家庭资产提供了决策依据。

目前关于健康状况或健康冲击对家庭金融资产决策影响的研究成果多集中在实证研究中,少有的理论研究也没有从健康冲击视角去分析,没有对冲击变量进行刻画,且没有系统梳理健康冲击对家庭金融资产配置的影响机制。本文的贡献在于:把研究视角聚焦于对健康风险敏感的老年家庭,在对健康冲击变量进行刻画的基础上,构建健康冲击影响下的老年家庭金融资产决策效用函数来分析健康冲击对老年家庭金融资产决策的影响及其影响机制。

2 文献综述

家庭金融资产决策是个复杂的行为,背景风险等因素对家庭金融资产决策行为具有显著影响。背景风险是指投资者实际承受的除金融资产价格波动之外的风险,如收入、房产和健康风险等,这些风险的存在,将导致投资者无法参与金融市场中的交易[1]。收入风险对家庭风险性金融资产投资有显著的负向影响,收入水平越高,家庭持有风险性金融资产的比例越高[2,3]。房产风险方面,有些学者认为房产对家庭风险性金融资产的持有存在挤占作用[4], 有些学者却认为房产的增加会显著提升家庭对金融市场的参与概率和对风险性金融资产的持有比例[5]。健康风险方面的研究显示健康状况变坏会导致家庭增加无风险性金融资产的持有而减少风险性金融资产的持有。健康冲击显著降低风险性金融资产持有比例,老年家庭会减少股票的持有,增加流动性资产和储蓄的持有[6~11]。学者们还尝试从实证角度对健康影响家庭金融资产配置的影响机制进行研究。Rosen和Wu[6]从风险偏好、计划展望、遗赠动机和医疗保险4个方面就健康状况对家庭金融资产选择的影响机制进行了实证研究。吴卫星等[10]利用中国居民家庭微观数据,也从4个方面进行了实证研究,研究结果显示健康状况会通过风险偏好和遗赠动机影响家庭对股票和风险资产的投资比例,医疗保险仅对风险资产的持有比例有影响,期限展望的影响作用在统计上并不显著。

国内外的实证研究已经证实健康状况变坏会显著影响家庭金融资产的配置,但对这一问题的理论研究较少。Edwards[12]率先弥补了这一空白,把健康变量作为外生变量引入到家庭金融资产决策效用函数中来。Motohiro[13]随后也构建了基于生命周期的理论模型来研究健康风险和退休家庭消费及房产和金融资产决策的关系,从健康投资回报率的角度来刻画健康风险,认为健康支出是一种投资回报率递减的投资,从而影响家庭消费和资产选择决策。

健康冲击如何作用于老年家庭金融资产决策呢?第一个影响渠道是健康支出。健康状况的改变往往是不可以预计的,健康风险是老年家庭的主要风险之一[14]。健康冲击往往伴随着巨大的自付医疗支出成本,会消耗大量的家庭财富。即便是当下没有遭受到健康冲击,出于对未来健康风险的考虑,老年家庭也需要更多流动性储蓄来应对可能面临的大额健康支出,家庭会降低对风险资产的需求,提高安全性资产的持有水平来应对这种难以预料的背景风险[15]。第二个渠道是风险偏好。对于老年家庭来说,家庭资产持有的首要目标并不是通过风险投资来实现家庭财富增值,而是用家庭财富实现家庭成员的健康,维持基本的生存需求。因此面临健康冲击的老年家庭,需要持有流动性和安全性强的资产来应对大额的健康支出。这使得老年家庭在投资行为中趋于保守,抑制老年家庭对风险资产的配置需求,提高对金融风险的厌恶程度,从而影响老年家庭的金融资产决策[16,17]。第三个渠道是消费的边际效用。关于健康和消费的效用函数证明了消费和健康的交叉偏导数非零,不同的年龄或健康状况都可能导致其值可能为正,也可能为负。Viscusi和Evans[18]研究发现化学工人的消费边际效用随健康状况的变坏而降低。Finkelstein等[19]研究发现老年家庭的交叉偏导数为正, 健康冲击会降低消费的边际效用。Lillard和Weiss[20]则认为老年家庭的交叉偏导数为负,健康冲击会增加消费的边际效用。当老年家庭存在日常生活障碍时,可能会需要额外的保姆来照顾生活,这时健康和消费是替代品,由于健康冲击加剧了未来消费的支出,投资者会选择更安全的资产组合,增加储蓄等无风险性金融资产的持有而减少风险性金融资产的投资比例。

3 老年家庭金融资产决策模型

本文的研究模型在Viceira[21]关于家庭金融资产决策的模型基础上,建立健康冲击影响下的老年家庭跨期金融资产决策模型。在个人偏好和预算约束的假设条件下,基于消费与健康的Cobb-Douglas偏好函数,假设有正在遭受健康冲击和没有遭受健康冲击的两类无限期投资者。没有遭受健康冲击的投资者在未来遭受健康冲击风险的概率为ψ,满足在(0,1)中取值。由于老年家庭的主要收入来自于退休金,健康冲击对其收入影响不大,所以假设没有劳动收入,家庭的所有收入都来自于金融资产投资收益,且没有遗赠动机。

3.1 模型假设

3.1.1 偏好假设

研究老年家庭的金融资产决策行为,需要刻画行为人偏好的效用函数。行为金融理论中反映偏好的效用函数有CRRA(常相对风险规避)效用函数和CARA(常绝对风险规避)效用函数。CARA效用函数认为财富增加时,投资者对风险投资的总额不变, 绝对风险厌恶系数随财富的增加而变动。CRRA效用函数则认为财富增加时,用于风险投资的比例不变,相对风险厌恶系数为常数。根据Picone等[22]的研究结果,采用CRRA效用函数,假定投资者的消费C和健康H服从不可分割的Cobb-Douglas条件偏好,即满足如下形式

(1)

其中0<γ<1,ρ>0均为给定参数,ρ为相对风险厌恶系数。

3.1.2 健康冲击假设

健康冲击是无法预计的,会对家庭产生严重的、持久的影响[23]。在以往研究中对健康冲击的界定主要从重大疾病角度,但这可能只能反映冲击的一方面,意外伤害、身体残疾、生活功能障碍也都会给家庭的经济决策带来严重、持久的影响。因此本文结合我国疾病的发病率和医疗支出确定当老年家庭患有肝病、肺部疾病、心脏病、中风、癌症和需要治疗的精神疾病或记忆障碍,或遭受重大意外、身体存在肢体或大脑残疾或者存在日常身体功能障碍(ADL)视为健康冲击。

本文简化了Grossman[24]的健康生产函数,假设健康是一个内生变量,由最初的赋予产生,投资者的初始健康存量会随着折旧率而逐渐减少;一个外部的偶然性健康冲击会带来健康存量的大量减少,但是可以通过健康投资来增加健康存量。如果健康存量消耗完,投资者就会死亡。

当个体遭受到健康冲击ε时,根据Arrow[25]关于健康冲击不确定性的设定来刻画健康冲击对健康存量的影响。遭受健康冲击时,投资者需要通过医疗救治来恢复健康冲击带来的健康存量的损耗,但由于医疗信息的不对称和投资者的异质性因素使得医疗支出的有效性存在一定的不确定性,用(θ1-θ2εt)Mt表示,因而对健康存量水平的影响也具有不确定性,用εt+Mt的形式表示。t+1时期的个体健康指数,不仅受到随时间折旧的健康存量的影响,也受到健康冲击大小和t时期的健康支出影响。当投资者没有受到健康冲击即ε为0时,投资者的健康指数满足折旧率为δ的变化过程,健康存量也会随着t期对健康的投资而增加。这时的健康支出包括预防性的健康支出,非冲击性疾病的医疗支出和前期健康冲击带来的持续性医疗支出。t+1期的健康存量等于t期健康存量减去随折旧消耗的健康存量,加上健康投资带来的健康存量的增加。t时期的健康支出等于当期健康存量与健康投资价格之积。在指数项引入冲击项,即说明当投资者遭受健康冲击时,健康支出不仅受到投资收益率的影响也受健率冲击的大小影响。遭受健康冲击家庭的健康支出会高于没有遭受健康冲击的投资者。即满足如下表达式

Ht+1=Ht(1-δ)+εt+(θ1-θ2εt)Mt

(2)

Mt=Htexp{rh,t-εt}

(3)

其中δ为健康的折旧率,并假定与时间无关,在(0,1)中取值。εt为t时期健康个体遭受健康冲击的大小,满足εt≤0。θ为常数满足θ1>0,θ2>0。rh,t为健康投资的收益率,假定其与风险投资收益率无关,满足Cov(rh,t,r1,t)=0。

3.2 目标函数

假设一个具有无限期限的投资者在初始财富和健康水平给定的前提下通过选择消费、健康支出和财富积累路径来实现一生效用最大化。在标准形式下,β为时间贴现因子,目标函数有如下表达式

(4)

满足跨期预算约束为

Wt+1=(Wt-Ct-Mt)Rp,t+1

(5)

其中Wt+1是t+1期初的金融资产财富总量,由t期的金融资产财富总量Wt减去当期消费Ct和健康支出Mt后乘以资产收益率获得。资产收益率满足

Rp,t+1=αtR1,t+1+(1-αt)Rf

(6)

3.3 模型求解

根据Viceira[21]的方法,本文采用对数线性化估计的方法来求解模型。首先对预算约束条件进行对数线性化,并按一阶泰勒极数展开,然后建立效用函数的欧拉方程,联立以上方程求解效用最大化函数和其他相关系数。

3.3.1 预算约束的对数线性化

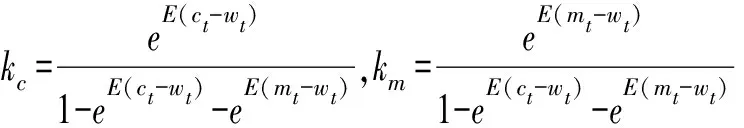

方程(5)两边同时除以Wt后两边取自然对数,再进行一阶泰勒级数展开后,可以得到如下关系式

wt+1-wt=d-kc(ct-wt)-km(mt-wt)+rp,t+1

(7)

(8)

联立以上对数线性化后的预算条件方程式和效用函数的欧拉方程并求解,可以分析健康冲击对老年家庭金融资产配置决策的影响及其影响机制。

3.3.2 模型结果分析

推论1当老年家庭已经遭受到健康冲击时,欲实现其效用最大化,家庭资产投资组合中风险性金融资产占有比率为

(9)

并且其消费函数和健康支出函数满足

(10)

(11)

且有

(12)

(13)

当老年家庭遭受健康冲击时,家庭财富不仅要用于消费,还要用于应对健康冲击带来的健康支出,剩余的资产才会投资在无风险性金融资产和风险性金融资产。从推论1得出,老年家庭的风险性金融资产比例由对数超额收益率、方差和投资者的风险厌恶系数ρ所决定。在其他因素一定的情况下,投资者风险厌恶程度越大,投资于风险性金融资产比例则越小。健康冲击通过影响老年家庭风险偏好来影响家庭金融资产的持有比例。

推论2当老年家庭未遭受健康冲击时,未来遭受到健康冲击的概率为ψ,没有遭受健康冲击的概率为1-ψ,欲达到资产收益效用最大化,老年家庭资产投资组合中风险性金融资产占有比率应为

(14)

并且其消费函数和健康支出函数满足

(15)

(16)

且有

(17)

(18)

当老年家庭未遭受健康冲击时,家庭财富在用于日常消费活动和一些预防维护性的健康支出后,剩余的资产可以选择储蓄等无风险性金融资产和风险性金融资产进行投资。从推论2得出,老年家庭的风险性金融资产比例不仅由对数超额收益率、方差和投资者的风险厌恶系数ρ所决定, 还受到未来遭受健康冲击风险的概率ψ影响。在其他因素不变的情况下,投资者风险厌恶程度越大,投资于风险性金融资产比例则越小。未来遭受健康冲击的概率越大,老年家庭越会倾向于持有更小比例的风险性金融资产。

推论3未遭受健康冲击的老年家庭比遭受健康冲击的老年家庭风险性金融资产持有比例更高,表达式如下

(19)

由方程(1)和(14)可知,0<γ<1,ρ>0,0<ψ<1。当ρ>1时,有

(1-γ)ψ+γ<1

(1-ρ)(1-γ)ψ+γ>(1-ρ)

ρh=1-(1-ρ)(1-γ)ψ+γ<ρ

(20)

(21)

由方程(20)可知,未遭受健康冲击的老年家庭的风险厌恶系数小于遭受健康冲击的老年家庭的风险厌恶系数。可见健康冲击抑制了老年家庭对金融风险的承受能力,使老年家庭更厌恶持有风险性金融资产。

由方程(21)可知,风险厌恶系数的大小,决定了健康和消费交叉偏导数的符号。当ρ>1时,健康和消费的交叉偏导数为负,健康风险会增加老年家庭的消费边际效用。由于健康风险加剧了未来消费的风险,老年家庭会持有更安全的资产组合,增加储蓄等无风险资产的持有而减少风险性金融资产的投资比例。当ρ<1时,情况与此相反,但本文与Lillard和Weiss[21]看法一致,认为老年家庭交叉偏导数应取负值。

4 模型仿真

通过对构建的老年家庭金融资产决策模型求解发现,健康冲击对老年家庭金融资产决策的影响及其影响机制。接下来,利用MATHEMATICA软件对理论模型的结果进行进一步的验证。

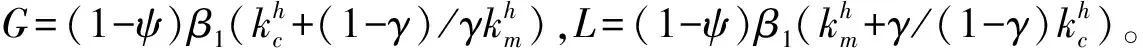

由(9)式可知,当老年家庭遭受健康冲击的情况下,风险性金融资产投资比例由超额收益率、方差和风险厌恶系数共同决定,通过不同的赋值,可以得到风险性金融资产投资比例的变动趋势,在假定其他因素不变的情况下,风险性金融资产投资比例与风险厌恶系数呈反向变动关系。对数收益率是风险性金融资产收益率对数与无风险性金融资产收益率对数之差,本文使用2005~2015年上证指数股票投资收益率表示风险性金融资产收益率,值为21.64%, 2005~2015年储蓄存款收益率表示无风险性金融资产收益率,值为2.87%。根据中国健康与养老追踪调查(CHARLES)2015年老年家庭数据,老年家庭风险性金融资产持有比例均值为10%,遭受健康冲击的老年家庭风险性金融资产持有比例为8%,可以得到风险厌恶系数分别为16和20。如图1所示老年家庭风险性金融资产持有比例随风险厌恶系数增大而降低。

图1 遭受健康冲击情况下老年家庭风险性金融资产投资比例仿真结果

由(14)式可知,当老年家庭未遭受健康冲击的情况下,风险性金融资产投资比例由风险厌恶系数和未来遭受健康冲击的概率共同决定。根据CHARLES数据,未遭受健康冲击的老年家庭风险性金融资产持有比例为13%,未来遭受健康冲击的概率平均值为0.3,当其值为0时,说明老年家庭未来不会遭受健康冲击,当其值为1时,说明老年家庭已经遭受健康冲击,未来遭受健康冲击的概率越高,其值越大。根据以上基础值的设定,可以得到未遭受健康冲击的风险厌恶系数为8,可见遭受健康冲击家庭的风险厌恶系数高于未遭受健康冲击的家庭。如图2所示老年家庭未遭受健康冲击时,风险厌恶系数低于遭受健康冲击时,风险性金融资产持有比例随风险厌恶系数和未来遭受健康冲击的概率增大而降低。

图2 未遭受健康冲击情况下老年家庭风险性金融资产投资比例仿真结果

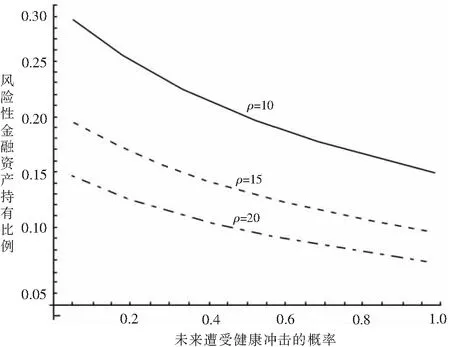

由(3)式可知,老年家庭的健康支出受到健康存量、健康投资收益率和健康冲击大小的影响。根据CHARLES数据,计算得出健康冲击的均值为-0.34。如图3所示,健康支出随健康投资收益率和健康冲击的大小同比例变动,在其他因素不变的情况下,健康冲击越大,健康支出越多。在其他因素不变的情况下,健康支出增加, 会消耗老年家庭的财富积累,从而选择更安全的投资组合。

图3 老年家庭健康支出仿真结果

由(21)式可知,消费的边际效用由风险厌恶系数和消费的道格拉斯偏好决定。如图4所示,在假定消费指数不变的情况下,当0<ρ<1时,消费的边际效用为正,健康风险会降低老年家庭的消费边际效用。由于健康风险减少了未来消费的支出,老年家庭可以减少预防性储蓄的比例,增加风险性金融资产的投资。当ρ>1时,消费的边际效用为负,健康风险会增加老年家庭的消费边际效用。由于健康风险加剧了未来消费的风险,出于预防性储蓄动机,老年家庭会选择参与风险更小的金融产品投资。

图4 消费的边际效用仿真结果

5 结论与启示

本文通过构建CRRA效用函数模型、消费与健康Cobb-Douglas偏好函数模型、健康生产函数模型,资产组合收益率和预算约束条件,对模型求解和进行仿真研究发现健康冲击对老年家庭金融资产配置决策的影响及其影响机制。(1)遭受健康冲击的老年家庭风险性金融资产持有比例低于未遭受健康冲击的家庭。未来遭受健康冲击概率高的老年家庭会降低风险性金融资产持有比例。(2)健康冲击通过风险偏好影响老年家庭金融资产组合决策。遭受健康冲击家庭的风险厌恶系数ρ大于未遭受健康冲击的风险厌恶系数ρh。因此遭受健康冲击的家庭风险性金融资产持有比例低于未遭受健康冲击的老年家庭。(3)健康支出占总资产的比率、消费占总资产的比率决定了老年家庭的预防性储蓄水平。(4)健康冲击通过健康与消费的交叉边际效用影响老年家庭金融资产决策。当健康和消费的交叉偏导数为负时,健康冲击加剧了未来消费的风险,老年家庭会选择持有更安全的资产组合。

健康和财富是构成老年家庭幸福生活的二要素。深入研究健康冲击对老年家庭金融资产决策的影响,不仅丰富了家庭金融领域的理论研究,也对老龄化社会政策制定和金融产品创新具有重要的参考价值。首先,政府要充分发挥调控与引导作用,推进我国资本市场的建设,从多方面规范金融机构的运营,促进资本高效率运作,保护投资者利益。还应健全社会保障体系,切实保障居民的养老和医疗需求,降低老年家庭对未来支出不确定性的担忧,释放老年家庭对金融市场的参与意愿。其次,金融机构作为提供金融服务的中介,要努力推进金融创新的发展,实现金融产品的差异化定位,拓宽老年家庭的投资渠道。同时也要做好宣传工作,提高老年客户对金融产品的认可度和接受程度,积极利用社交媒体等新兴媒体在广大群众中普及投资理念和专业知识,打破老年家庭投资金融市场的知识壁垒。最后,作为家庭金融资产投资的主体,老年家庭也要提高理财意识,加强金融和风险管理知识的学习,积极参与金融市场交易,增加家庭财产性收入。同时充分考虑由于健康风险给老年家庭金融资产配置带来的影响,加强个人健康管理,在参与社会基本医疗保险的基础上,适当增加商业保险的投资,全面提高老年家庭应对健康风险的能力,提高风险性金融市场参与水平。