2020年前三季度工程类专用车市场分析

中汽数据有限公司 李捷 胡晓峰

2020年前三季度我国经济运行持续稳定恢复,统筹防疫和发展成效显著。初步核算,前三季度国内生产总值722786亿元,按可比价格计算,同比增长0.7%。分季度看,一季度同比下降6.8%,二季度增长3.2%,三季度增长4.9%。分产业看,第一产业增加值48123亿元,同比增长2.3%;第二产业增加值274267亿元,增长0.9%;第三产业增加值400397亿元,增长0.4%。从环比看,三季度国内生产总值增长2.7%。

工业方面,前三季度全国规模以上工业增加值同比增长1.2%。其中,三季度同比增长5.8%,比二季度加快1.4个百分点。前三季度,分三大门类看,采矿业增加值同比下降0.6%,降幅比上半年收窄0.5个百分点;制造业增长1.7%,电力、热力、燃气及水生产和供应业增长0.8%,上半年分别为下降1.4%、0.9%。前三季度,高技术制造业、装备制造业增加值同比分别增长5.9%、4.7%。从产品产量看,前三季度载货汽车挖掘、铲土运输机械、工业机器人、集成电路产量同比分别增长23.4%、20.2%、18.2%、14.7%。

消费方面,前三季度社会消费品零售总额273324亿元,同比下降7.2%,降幅比上半年收窄4.2个百分点;其中三季度增长0.9%,季度增速年内首次转正。前三季度,按经营单位所在地分,城镇消费品零售额236843亿元,下降7.3%;乡村消费品零售额36481亿元,下降6.7%。按消费类型分,餐饮收入25226亿元,下降23.9%;商品零售248098亿元,下降5.1%。消费升级类商品销售较快增长,通讯器材类、体育娱乐用品类、化妆品类商品零售额分别增长7.2%、6.8%、4.5%。前三季度全国网上零售额80065亿元,同比增长9.7%,增速比上半年加快2.4个百分点。其中,实物商品网上零售额66477亿元,增长15.3%,占社会消费品零售总额的比重为24.3%。

投资方面,前三季度全国固定资产投资(不含农户)436530亿元,同比增长0.8%,增速年内首次由负转正,上半年下降3.1%。分领域看,基础设施投资增长0.2%,增速年内首次由负转正,上半年下降2.7%;制造业投资下降6.5%,降幅比上半年收窄5.2个百分点;房地产开发投资增长5.6%,增速比上半年提高3.7个百分点。全国商品房销售面积117073万平方米,下降1.8%,降幅比上半年收窄6.6个百分点;商品房销售额115647亿元,增长3.7%,上半年为下降5.4%。

分产业看,第一产业投资增长14.5%,增速比上半年提高10.7个百分点;第二产业投资下降3.4%,降幅比上半年收窄4.9个百分点;第三产业投资增长2.3%,上半年下降1.0%。民间投资243998亿元,下降1.5%,降幅比上半年收窄5.8个百分点。高技术产业投资增长9.1%,增速比上半年提高2.8个百分点;其中高技术制造业和服务业投资分别增长9.3%和8.7%。

高技术制造业中,医药制造业、计算机及办公设备制造业投资分别增长21.2%、9.3%;高技术服务业中,电子商务服务业、信息服务业、科技成果转化服务业投资分别增长20.4%、16.9%、16.8%。社会领域投资增长9.2%,增速比上半年提高3.9个百分点;其中卫生、教育投资分别增长20.3%、12.7%,增速分别比上半年提高5.1、1.9个百分点。

2020年前三季度商用车累计销量334.0万辆,同比增长17.0%。其中,专用车累计销量121.8万辆,同比增长23.2%,比重36.5%。随着国内经济形势持续向好和“金九银十”传统消费旺季的到来,物流运输需求平稳增长,工程建设持续开工,老旧车淘汰、环保治理、治超等政策执行力度进一步加大,持续带动货车市场发展;客车市场在去年同期低基数以及轻微客需求支撑下,同比实现增长。

专用车市场概述

2020年1~3季度,我国专用车市场销量121.8万辆,同比增长23.2%(见图1)。其中物流类专用车销量90.2万辆,同比增长30.1%,市场份额为74.1%,较2019年同期提升了3.9个百分点;工程类专用车销量13.2万辆,同比增长27.8%,市场份额为10.8%,较2019年同期提升了0.4个百分点;作业类专用车销量18.4万辆,同比下滑4.3%,市场份额为15.1%,较2019年同期下滑4.3个百分点。

专用车市场月度表现

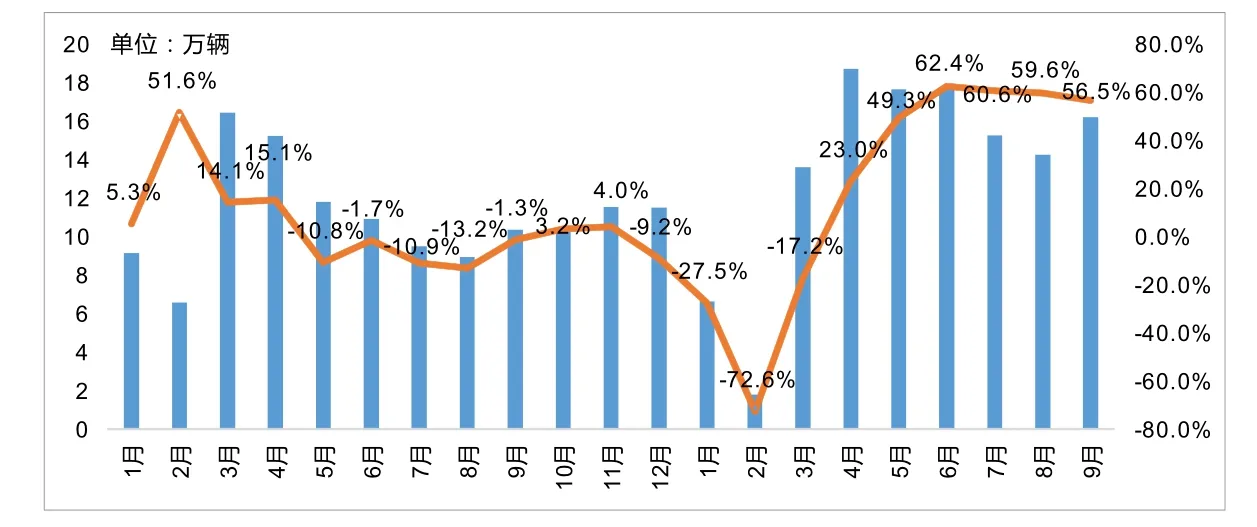

从月度销量趋势来看,2020年1季度受春节及新冠肺炎疫情影响,专用车市场销量大幅下滑。2~3季度,随着疫情逐步得到控制,经济形势恢复向好,工程建设持续开工,同时在老旧车淘汰、环保治理、治超等政策因素的影响下,专用车销量持续增长(见图2)。

图1 2012~2020年3季度专用车市场销量

图2 2019~2020年9月专用车市场月度销量

工程车市场表现

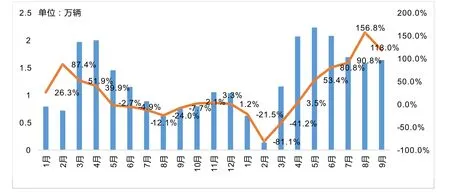

工程类专用车市场销量增速与国内固定资产投资增速呈正相关关系,2020年1季度,受春节及新冠肺炎疫情影响,工地停工休息,工程类专用车需求大幅减少,销量随之下滑,2~3季度随着疫情得到控制,为拉动经济复苏,各地工程建设项目大量开工,工程车需求大幅增长, 6~9月连续4个月工程车销量同比增长幅度超过50%(见图3)。

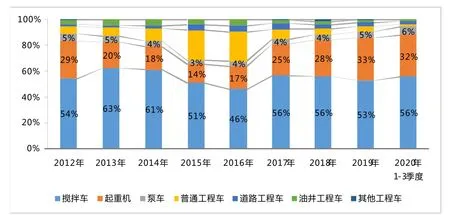

从车型结构看(见图4),由于重型工程车承载能力强,运输效率高,国内工程车目前以短途超重载运输为主,所以工程类专用车以重型车为主,2018年占比85.9%,2019年升至88.1%,2020年1~3季度升至92.1%。

图3 2019年~2020年9月工程车市场月度销量

图4 2012~2020年3季度我国工程类专用车平台需求结构变化

图5 2012~2020年3季度工程车市场结构

图6 2020年1~3季度工程车各细分市场表现

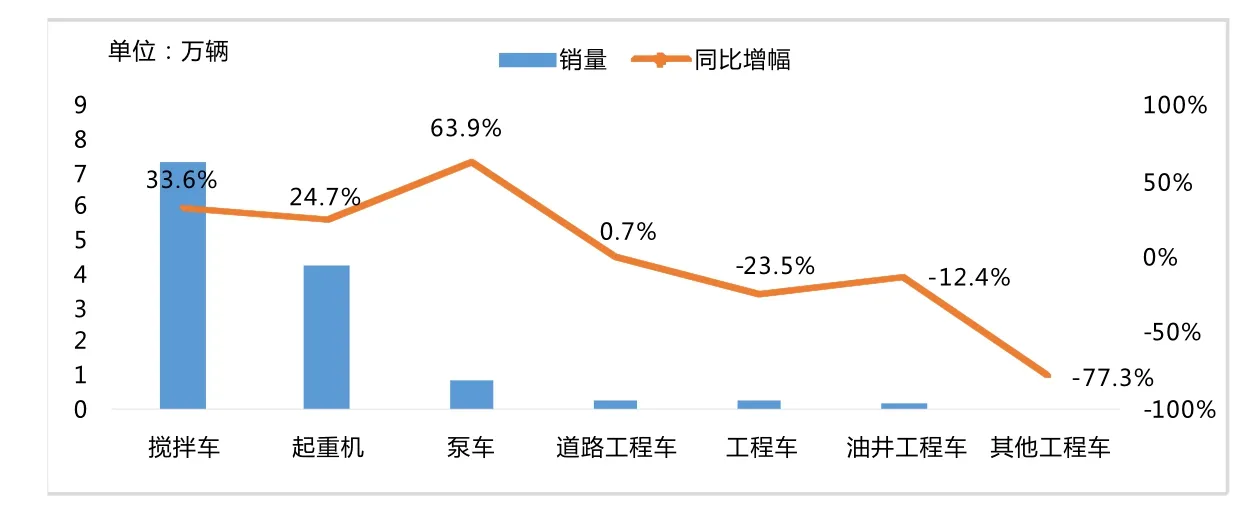

从工程车细分市场销量表现来看(见图5),工程车市场主销搅拌车和起重机,2020年1~3季度,搅拌车市场份额达到56%,起重机份额达到32%。

2020年伴随各地基建项目的不断开工和推进,工程建设类车型需求持续增长,搅拌车、泵车、起重机销量同比均呈增长趋势,尤其是搅拌车和泵车市场,销量同比分别增长33.6%、63.9%(见图6)。

从工程车市场企业竞争格局来看(见表1),工程车销量TOP10企业市场集中度为80.1%,相较于2019年同期提升了4.7个百分点,企业集中度更高。

数据统计显示,2020年1~3季度共有253家企业实现销售,其中销量超过1万辆的有3家,销量5000~10000辆的企业有4家,销量1000~5000辆的共计10家,而销量不足100辆的则多达199家,占比高达78.7%。三一汽车、中联重科、徐工集团位居市场前三位,份额达到51.1%。销量TOP10企业销量同比均增长,其中芜湖中集瑞江、徐工施维英、中集车辆销量同比增长幅度均超过100%。

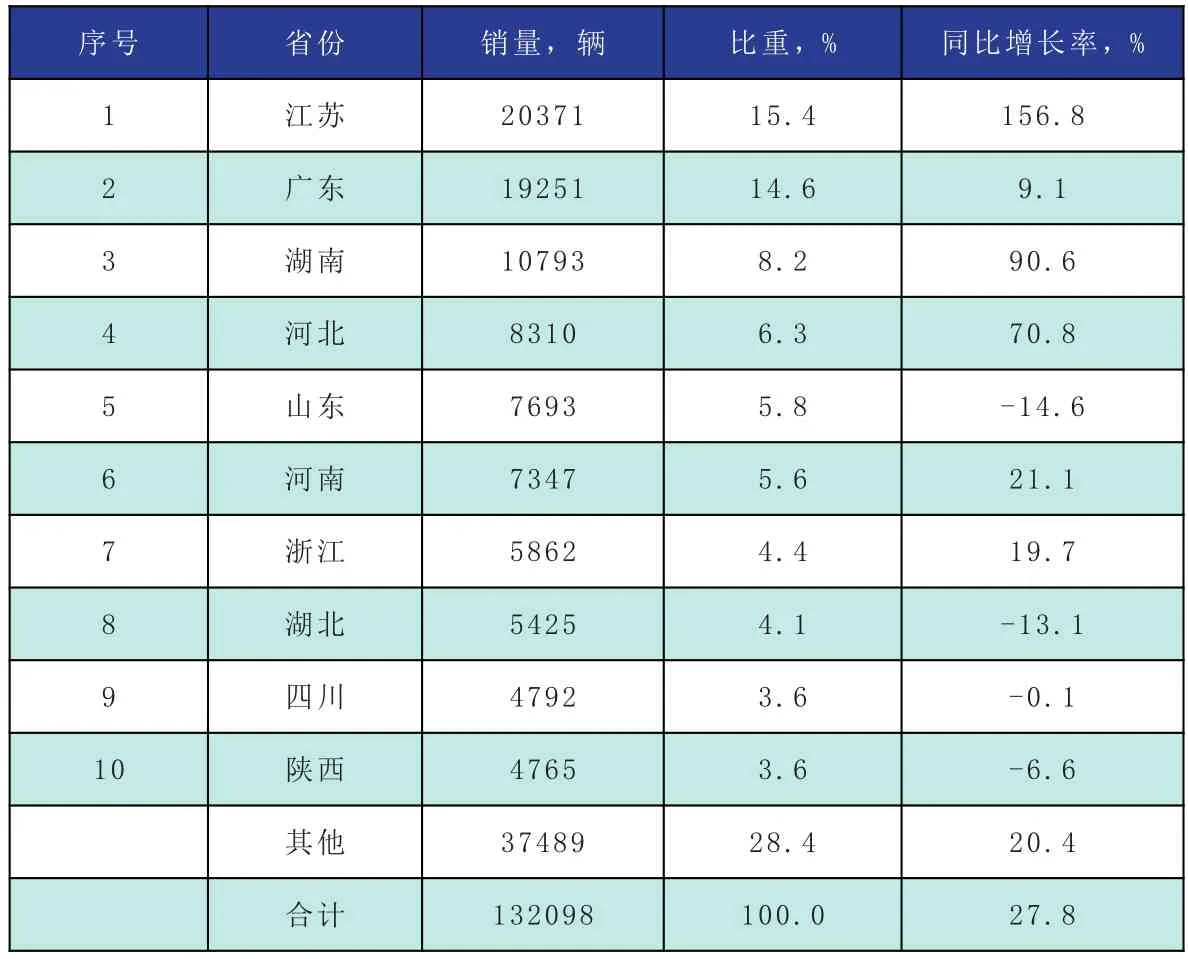

从工程车区域分布来看(见表2),工程车产品主销在江苏、广东、湖南、河北、山东等经济发展快、基建项目多的区域,销量TOP10市场集中度为71.6%,相较于2019年同期提高1.7个百分点。

从2020年1~3季度销量来看,累计销售超过10000辆的区域有3个,其中江苏省以20371辆的销量、15.4%的市场份额占据榜首,广东省销量19251辆,份额14.6%。销量TOP10区域,山东、湖北、四川、陕西销量同比下滑,其他省份销量同比均增长。

从TOP10省份工程车结构来看(见图7),各省销量均以起重机和搅拌车为主,湖南、河南、浙江起重机销量占比超过70%,广东、山东搅拌车销量占比超过40%。

工程类专用车市场发展趋势

作为国家宏观经济调控的重要手段之一,基建在我国多次“黑天鹅”事件发生时,均扮演了支撑经济发展、激发市场活力的重要角色。2020年2月5日,国家发改委印发《关于加强投资项目远程审批服务保障新型冠状病毒感染肺炎疫情防控期间项目办理工作的通知》,通过创新服务方式,加快推进投资项目尽快落地开工。未来政策也将加大对基建投资的支持力度。据统计,2020年约有超过2.3万亿元的重大交通项目工程获得批复。山东、河北等多地已陆续开始部署,确保疫情过后重点项目立即开工、复工。专项债、资本金比例下调等政策,也将进一步保障基建项目的资金需求。2020年基建项目的推进,将对工程类专用车市场发展起到较强的支撑作用。

国家政策引导下,疫情过后各区域加码基建投资建设,以多种形式促进基建项目开工,4季度投资增速有望继续增长,全年基建投资增速平稳增长,进一步带动工程类商用车销量增长。另外,在超载超限治理不断深化,各地方强制或鼓励渣土运输车向安全环保方向升级等因素作用下,工程车市场将进一步释放存量,促进车辆更新。

表2 2020年1~3季度工程车区域销量及份额

图7 2020年1~3季度TOP10省份工程车市场结构